การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-11-25

การที่ราคาทองคำทะลุระดับ 4,000 ดอลลาร์ต่อออนซ์ในเดือนตุลาคม 2025 และพุ่งเกิน 4,200 ดอลลาร์ ชั่วคราว ไม่ได้เป็นเพียงแค่รอบขาขึ้นตามวัฏจักรอีกครั้งหนึ่งเท่านั้น แต่เป็น “สัญญาณที่มองเห็นได้ชัดเจน” ของโลกที่กำลังถูกพลิกโฉมด้วย สงครามภาษี การคว่ำบาตร การเข้าซื้อทองคำระดับประวัติการณ์จากธนาคารกลาง และความไม่มั่นใจต่อเสถียรภาพทางการเงินรวมถึงความตึงเครียดทางภูมิรัฐศาสตร์

จนถึงปลายเดือนตุลาคม 2025 ทองคำปรับตัวขึ้นมาประมาณ 60% ตั้งแต่ต้นปี ซึ่งถือเป็นผลงานที่แข็งแกร่งที่สุดนับตั้งแต่ช่วงปลายทศวรรษ 1970 การพุ่งขึ้นครั้งนี้ไม่ได้สะท้อนแค่ความกังวลเงินเฟ้อหรือการคาดการณ์เกี่ยวกับนโยบายของเฟดในระยะสั้นเท่านั้น แต่ยังสะท้อนการเปลี่ยนแปลงที่ลึกกว่านั้น คือรัฐบาล นักลงทุน และธนาคารกลางกำลังคิดใหม่เกี่ยวกับ “เงิน อำนาจ และความมั่นคง”

ทองคำจึงไม่ใช่เพียงสินทรัพย์ที่เอาไว้ป้องกันความเสี่ยงในพอร์ตอีกต่อไป แต่ได้กลายเป็นสินทรัพย์สำรองเชิงยุทธศาสตร์ ที่อยู่กึ่งกลางของเกมภูมิรัฐศาสตร์ นโยบายคว่ำบาตร และแนวโน้มการจัดสรรเงินสำรองของประเทศต่าง ๆ ทั่วโลก

ราคาทองคำที่พุ่งสูงกว่า 4,000 ดอลลาร์ต่อออนซ์ ถือเป็นสัญญาณของราคาใหม่ ไม่ใช่แค่การพุ่งขึ้นในระยะสั้นเท่านั้น

ธนาคารกลางได้กลายมาเป็นผู้ซื้อโครงสร้างที่สำคัญที่สุด โดยเพิ่มปริมาณมากกว่า 3,000 ตันในสามปี

สงครามการค้า การคว่ำบาตร และความขัดแย้งได้สร้างผลกระทบทางภูมิรัฐศาสตร์ต่อราคาทองคำอย่างต่อเนื่อง

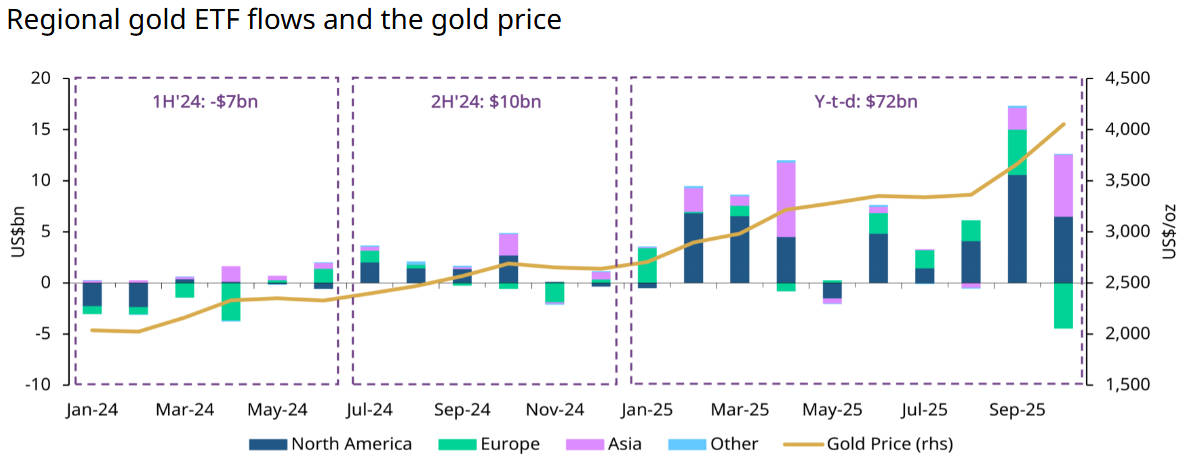

กระแสเงินไหลเข้าของนักลงทุนใน ETF และตลาดฟิวเจอร์สทำให้การเคลื่อนไหวดังกล่าวรุนแรงขึ้น ส่งผลให้ความหวาดกลัวในระดับมหภาคและการเมืองกลายเป็นราคาที่เป็นประวัติการณ์

ในช่วง 12–24 เดือนข้างหน้า แนวโน้มจะขึ้นอยู่กับการซื้อของธนาคารกลาง ภาษีศุลกากรและการคว่ำบาตร ผลตอบแทนที่แท้จริง และกระแสเงินทุน ETF

การดำเนินการด้านราคาตั้งแต่ปี 2024 แสดงให้เห็นว่าราคาทองคำมีแนวโน้มที่จะเปลี่ยนไปสู่ระบบใหม่มากกว่าที่จะเพียงแค่เพิ่มขึ้นภายในระบบเดิม

ในเดือนเมษายน 2024 เมื่อความตึงเครียดในตะวันออกกลางทวีความรุนแรง ราคาทองคำพุ่งแตะระดับสูงสุดใหม่ใกล้ 2,430 ดอลลาร์ต่อออนซ์ และแทบไม่มีการพักฐานให้เห็นเลย ภายในช่วงต้นปี 2025 ทองคำทำจุดสูงสุดใหม่แทบทุกเดือน โดยราคาเฉลี่ยในไตรมาสแรกอยู่ที่ประมาณ 2,860 ดอลลาร์ เพิ่มขึ้นราว 38 เปอร์เซ็นต์จากปีก่อนหน้า

การประกาศเก็บภาษีนำเข้ารอบใหม่จากสหรัฐฯ ในเดือนมีนาคมและเมษายน 2025 ส่งผลให้ราคาทองคำพุ่งทะลุระดับ 3,100 และ 3,200 ดอลลาร์ และดีดตัวขึ้นใกล้ 3,500 ดอลลาร์ต่อออนซ์ จากแรงซื้อสินทรัพย์ปลอดภัยและกระแสเงินไหลเข้ากองทุน ETF อย่างหนัก ภายในเดือนกันยายน 2025 ราคาทองคำเคลื่อนไหวอยู่บริเวณ 3,700 ดอลลาร์ เพิ่มขึ้นประมาณ 40 เปอร์เซ็นต์ตั้งแต่ต้นปี และนับเป็นการปรับขึ้นตลอดสองปีที่รุนแรงที่สุดนับตั้งแต่ช่วงปลายทศวรรษ 1970

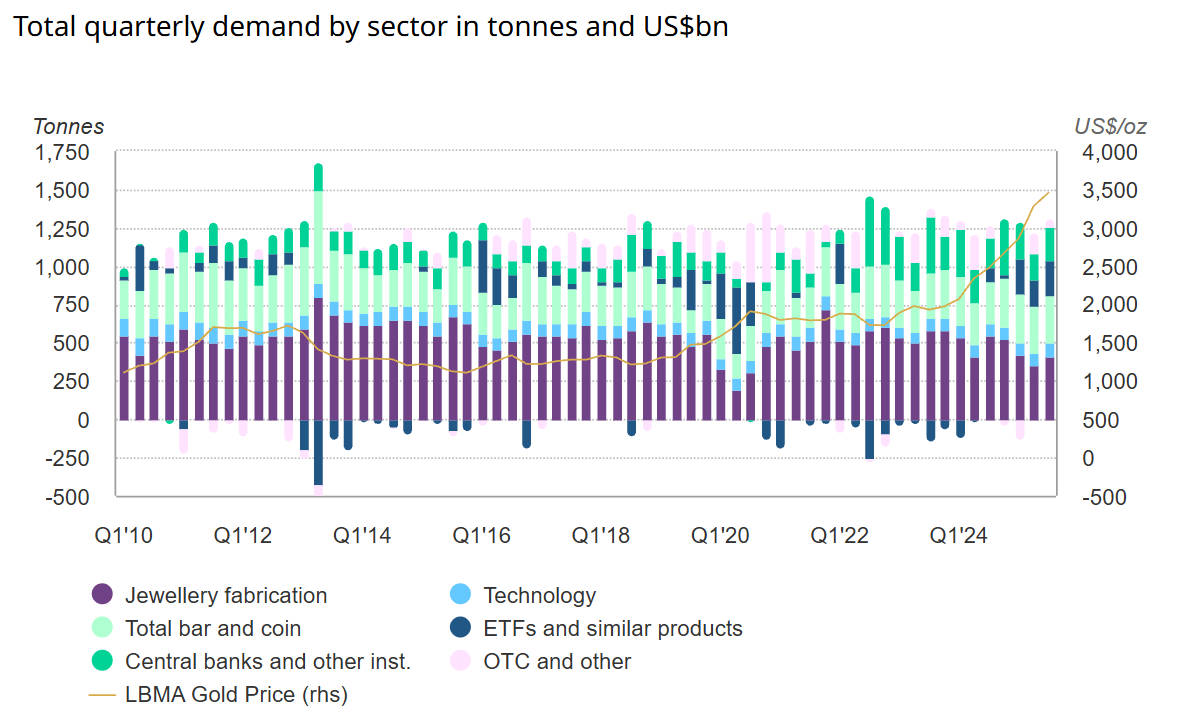

ข้อมูลจาก World Gold Council ระบุว่า มูลค่าความต้องการทองคำทั่วโลกในไตรมาสที่สองของปี 2025 เพิ่มขึ้นประมาณ 45 เปอร์เซ็นต์เมื่อเทียบกับปีก่อน อยู่ที่ราว 132 พันล้านดอลลาร์ แม้ว่าปริมาณความต้องการจะเพิ่มขึ้นเพียงเล็กน้อยเท่านั้น ช่องว่างที่เห็นนี้ถือเป็นพฤติกรรมคลาสสิกของ “โซนราคาใหม่” ซึ่งหมายความว่าราคาเป็นตัวขับเคลื่อนหลักของมูลค่าตลาด ไม่ใช่ปริมาณการซื้อขาย

มีแรงขับเคลื่อนทางเศรษฐกิจมหภาคสำคัญสามประการที่โดดเด่น คือ

อัตราดอกเบี้ยที่แท้จริงถูกจำกัดไว้ ระดับหนี้สาธารณะที่สูงทำให้การดำเนินนโยบายการเงินที่เข้มงวดมากขึ้นทั้งทางการเมืองและเศรษฐกิจของประเทศเศรษฐกิจขนาดใหญ่นั้นยากขึ้น อัตราดอกเบี้ยที่แท้จริงถูกจำกัดไว้ ซึ่งสนับสนุนสินทรัพย์ที่ไม่ให้ผลตอบแทน เช่น ทองคำ

การกระจายความเสี่ยงอย่างค่อยเป็นค่อยไปจากดอลลาร์สหรัฐฯ ดอลลาร์ฯ ยังคงครองอำนาจเหนือเงินสำรองโลกและการเรียกเก็บเงินทางการค้า แต่ส่วนแบ่งของดอลลาร์ฯ ได้ลดลง

ซึ่งส่งเสริมให้ธนาคารกลางและผู้ลงทุนที่มีอำนาจอธิปไตยกระจายการลงทุนไปสู่สินทรัพย์สำรองทางเลือก และทองคำถือเป็นสินทรัพย์ที่มีความเป็นกลางและมีสภาพคล่องสูงที่สุดที่มีอยู่

ความกังวลเศรษฐกิจและความผันผวนของตลาดหุ้นที่เกิดซ้ำ ๆ ความตื่นตระหนกทางเศรษฐกิจและแรงขายในตลาดหุ้นระหว่างปี 2024–2025 ตอกย้ำบทบาทของทองคำในฐานะ “ประกันพอร์ตลงทุน” ทุกครั้งที่ความผันผวนพุ่งขึ้น หรือมีข่าวลือเรื่องเศรษฐกิจถดถอย นักลงทุนจะกลับเข้าซื้อทองคำและสินทรัพย์ที่อิงทองคำทันที

ภายใต้ฉากหลังทางเศรษฐกิจมหภาคเช่นนี้ สิ่งที่แตกต่างในรอบนี้คือ “ใครเป็นผู้ซื้อทองคำหลัก”

ธนาคารกลางทั่วโลกค่อย ๆ กลายมาเป็น “ผู้ซื้อทองคำรายสำคัญ” ที่มีบทบาทต่อโครงสร้างราคาในตลาดมากที่สุด

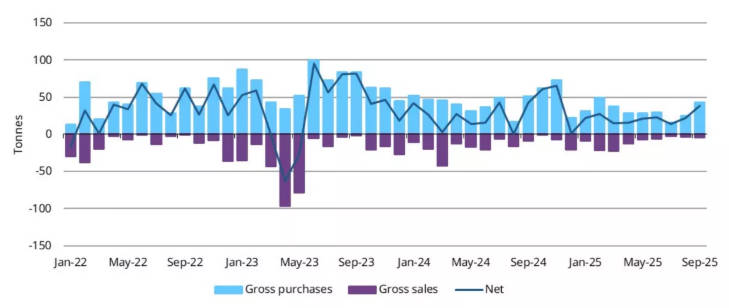

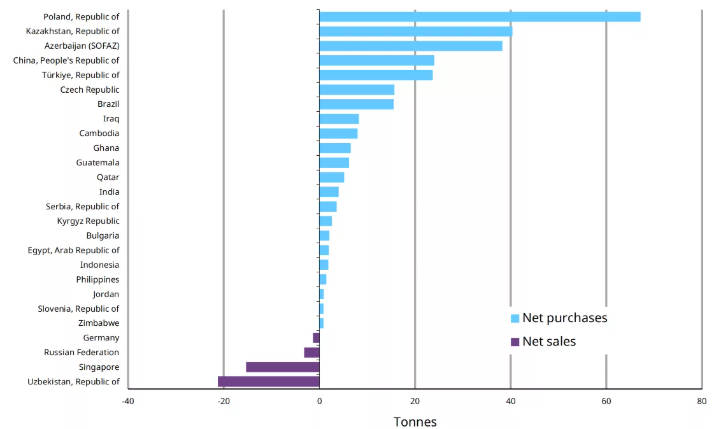

ระหว่างปี 2022 ถึง 2024 ธนาคารกลางได้เข้าซื้อทองคำรวมกันมากกว่า 3,200 ตัน ซึ่งเป็นรอบการซื้อยาวต่อเนื่องสามปีที่ไม่เคยเห็นมาตั้งแต่ทศวรรษ 1960 ในปี 2022 เพียงปีเดียว ยอดซื้อสุทธิจากภาคราชการแตะประมาณ 1,136 ตัน ซึ่งถือเป็นตัวเลขรายปีสูงที่สุดในประวัติศาสตร์ข้อมูลยุคใหม่ ในปี 2023 ธนาคารกลางยังคงเดินหน้าเพิ่มทองคำอีกประมาณ 1,037 ตัน และในปี 2024 เพิ่มขึ้นอีกราว 1,045 ตัน ทำให้เกิดการซื้อสุทธิเกินระดับ 1,000 ตันต่อปีติดต่อกันถึงสามปีเต็ม

เพื่อให้เห็นภาพชัดขึ้น การผลิตทองคำจากเหมืองทั่วโลกในปี 2024 อยู่ที่ประมาณ 3,661 ตัน ขณะที่อุปทานทองคำรวมอยู่ราว 4,974 ตัน นั่นหมายความว่า ธนาคารกลางดูดซับทองคำคิดเป็นประมาณหนึ่งในห้าของอุปทานใหม่ทั้งหมด มากกว่าสองเท่าเมื่อเทียบกับสัดส่วนเฉลี่ยเมื่อสิบปีก่อน

ปริมาณทองคำที่ถือครองโดยภาคราชการทั่วโลกเพิ่มขึ้นจากราว 26,000 ตันในปี 2009 มาอยู่ที่ประมาณ 32,000 ตันในปี 2024 โดยธนาคารกลาง 10 อันดับแรกถือครองทองคำรวมกันมากกว่าสามในสี่ของปริมาณทั้งหมด

จากการประเมินบางฉบับ ทองคำในปัจจุบันคิดเป็นเกือบ 20 เปอร์เซ็นต์ของสินทรัพย์ทุนสำรองระหว่างประเทศทั่วโลก ทำให้ทองคำเป็นสินทรัพย์สำรองที่ใหญ่เป็นอันดับสองรองจากดอลลาร์สหรัฐ และตามการคำนวณบางรูปแบบ ทองคำมีสัดส่วนมากกว่าเงินยูโรด้วย

กระแสการเข้าซื้อทองคำนี้ไม่ใช่การเก็งกำไรแบบสุ่ม แต่เป็นการปรับพอร์ตเชิงยุทธศาสตร์อย่างชัดเจน

จากการสำรวจของ World Gold Council พบว่าธนาคารกลางมองทองคำมากขึ้นในฐานะของ:

การเก็บรักษามูลค่าในระยะยาวและการป้องกันความเสี่ยงจากเงินเฟ้อ

ผู้แสดงภาวะวิกฤตที่สามารถทนต่อความเครียดของตลาดได้

การกระจายพอร์ตโฟลิโอที่มีประสิทธิภาพซึ่งช่วยลดการพึ่งพาสกุลเงินหลักเพียงไม่กี่สกุล

จากการสำรวจทุนสำรองทองคำของธนาคารกลางในปี 2024 พบว่า ร้อยละ 29 ของผู้ตอบแบบสอบถามระบุว่ามีแผนที่จะเพิ่มการถือครองทองคำภายใน 12 เดือนข้างหน้า ซึ่งเป็นสัดส่วนสูงที่สุดตั้งแต่เริ่มการสำรวจในปี 2018

ภายในปี 2025 ประมาณร้อยละ 44 ของผู้จัดการทุนสำรองรายงานว่าตอนนี้พวกเขาบริหารจัดการบัญชีทองคำอย่างจริงจัง โดยมีการจัดการความเสี่ยงเป็นแรงจูงใจหลัก ไม่ใช่เพียงการซื้อขายระยะสั้น

งานวิจัยด้านวิชาการและนโยบายสนับสนุนข้อมูลนี้ด้วย: ความเสี่ยงทางภูมิรัฐศาสตร์ที่เพิ่มขึ้นกลายเป็นปัจจัยสำคัญทางสถิติที่ทำให้สัดส่วนทองคำในทุนสำรองสูงขึ้น กล่าวง่ายๆ คือ โลกที่ไม่แน่นอนมากขึ้น จะยิ่งทำให้ธนาคารกลางต้องการถือทองคำมากขึ้น

อีกปัจจัยสำคัญคือความกังวลเกี่ยวกับความปลอดภัยและความเป็นกลางของทุนสำรองสกุลเงินต่างประเทศ หลังจากการรุกรานยูเครนของรัสเซีย การคว่ำบาตรของตะวันตกในปี 2022 ทำให้ทุนสำรองต่างประเทศของรัสเซียถูกแช่แข็งเกือบครึ่งหนึ่ง ส่วนใหญ่เป็นเงินดอลลาร์และยูโร

เหตุการณ์ที่ไม่คาดคิดนี้ทำให้หลายธนาคารกลางต้องพิจารณาใหม่เกี่ยวกับความเสี่ยงทางกฎหมายและการเมืองในการถือครองทุนสำรองขนาดใหญ่ในสกุลเงินของกลุ่มประเทศผู้ออกเพียงไม่กี่ประเทศ รวมถึงการเก็บสินทรัพย์เหล่านั้นไว้ภายใต้เขตอำนาจของตนเองด้วย

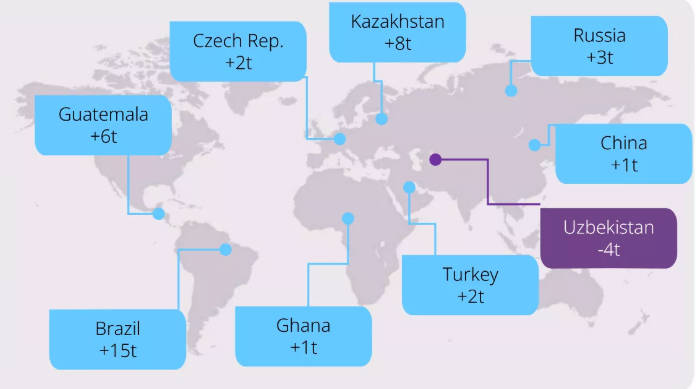

การตอบสนองของรัสเซียคือการปรับกองทุนความมั่งคั่งแห่งชาติ (National Wealth Fund) ออกจากดอลลาร์และยูโรไปยังหยวนจีนและทองคำ โดยทองคำปัจจุบันคิดเป็นมากกว่า 40 เปอร์เซ็นต์ของทุนสำรองรวมตามมูลค่า

ประเทศอื่นๆ ที่เผชิญความเสี่ยงจากการคว่ำบาตรจริงหรือที่รับรู้โดยทั่วไป โดยเฉพาะในกลุ่มประเทศเกิดใหม่ ได้เดินตามแนวทางคล้ายกัน โดยค่อยๆ เพิ่มการถือครองทองคำของตนเองตลอดเวลา ประเทศอย่างโปแลนด์ ตุรกี จีน และอินเดีย ติดอันดับผู้ซื้อทองคำอย่างเป็นทางการรายใหญ่ตั้งแต่ปี 2022

ภาพรวมชัดเจนว่า: ธนาคารกลางไม่ได้เพียงแค่ตามราคาทองคำ พวกเขากำลังสร้างการจัดสรรที่ใหญ่ขึ้นและถาวรมากขึ้นไปยังสินทรัพย์ที่เป็นกลาง มีสภาพคล่องสูง และมีความเสี่ยงต่อการคว่ำบาตร การแช่แข็ง หรือการลดค่าของสกุลเงินน้อยกว่า

อีกแรงหนุนหนึ่งของการปรับตัวขึ้นของทองคำมาจากปัจจัยภูมิรัฐศาสตร์

ในปี 2024 ทองคำทำสถิติสูงสุดติดต่อกัน เมื่อความขัดแย้งในฉนวนกาซาเพิ่มความรุนแรงและความตึงเครียดระหว่างอิหร่านกับอิสราเอลทวีความรุนแรง ราคาทองคำพุ่งไปใกล้ 2,430 ดอลลาร์ในเดือนเมษายน เนื่องจากนักลงทุนหันไปถือสินทรัพย์ปลอดภัย แม้ว่าสหรัฐฯ ยังคงมีข้อมูลเศรษฐกิจที่แข็งแกร่ง

ในปี 2025 ความสนใจหันกลับมาที่การแข่งขันระหว่างมหาอำนาจอีกครั้ง:

การประกาศเรื่องภาษีศุลกากรและมาตรการตอบโต้ระหว่างวอชิงตันและปักกิ่งทำให้ความขัดแย้งทางการค้ากลายเป็นสงครามภาษีศุลกากรเต็มรูปแบบ

การปรับขึ้นราคาแต่ละครั้งเกิดขึ้นแทบจะทันทีในตลาดทองคำ เมื่อจีนตอบโต้มาตรการภาษีใหม่ของสหรัฐฯ ในช่วงต้นเดือนกุมภาพันธ์ ราคาทองคำก็พุ่งขึ้นแตะระดับสูงสุดเป็นประวัติการณ์ที่ 2.858 ดอลลาร์ต่อออนซ์

ในช่วงปลายเดือนมีนาคมและกลางเดือนเมษายน เมื่อภาษีศุลกากรขยายตัวมากขึ้นและความหวาดกลัวภาวะเงินเฟ้อเพิ่มขึ้น ราคาทองคำพุ่งสูงเกิน 3.100 และ 3.200 ดอลลาร์ โดยเพิ่มขึ้นมากกว่า 20 เปอร์เซ็นต์ในเวลาไม่ถึงสี่เดือน

World Gold Council ระบุว่า ในไตรมาสแรกของปี 2025 ราคาทองคำเฉลี่ยเพิ่มขึ้นประมาณ 38 เปอร์เซ็นต์ต่อปี สาเหตุหลักมาจากความเสี่ยงการประกาศภาษีเพิ่มเติมของสหรัฐฯ ความไม่แน่นอนทางภูมิรัฐศาสตร์ ความผันผวนของตลาดหุ้น และค่าเงินดอลลาร์ที่อ่อนค่าลง

รายงานแนวโน้มความต้องการทองคำในไตรมาสที่ 3 ระบุว่าไตรมาสนี้เป็นไตรมาสที่มีความต้องการสูงสุดเป็นประวัติการณ์ ซึ่งขับเคลื่อนโดยการซื้อสินทรัพย์ปลอดภัยและความกลัวว่าจะพลาดโอกาส เนื่องจากทองคำทะลุจุดสูงสุดใหม่ซ้ำแล้วซ้ำเล่า

สถาบันนโยบายยุโรปได้ข้อสรุปที่คล้ายคลึงกัน งานวิจัยเชิงวิเคราะห์เกี่ยวกับ "ราคาทองคำที่สูงเป็นประวัติการณ์ในโลกที่ผันผวน" เชื่อมโยงการพุ่งขึ้นของราคาทองคำในปี 2025 กับปัจจัยหลายประการ ได้แก่:

สงครามที่ยังคงดำเนินต่อไปในยูเครน

ความตึงเครียดในตะวันออกกลางที่ยังคงดำเนินต่อไป

ความสงสัยที่เพิ่มขึ้นเกี่ยวกับความเป็นผู้นำระดับโลกและเสถียรภาพของระเบียบตามกฎเกณฑ์

การวิจัยของธนาคารกลางยุโรปพบเช่นกันว่าความต้องการทองคำของภาคส่วนทางการนั้นถูกกำหนดโดยความเสี่ยงทางภูมิรัฐศาสตร์เป็นอย่างมาก โดยการถือทองคำแท่งไว้เพื่อป้องกันความเสี่ยงจากทั้งผลกระทบทางการเงินและการเมือง

ผลลัพธ์ที่ได้คือเบี้ยประกันภัยภูมิรัฐศาสตร์เชิงโครงสร้าง:

จุดวิกฤตใหม่แต่ละจุดนำมาซึ่งกระแสความปลอดภัยในระยะสั้น

ในเวลาเดียวกัน ยังเป็นการยืนยันการตัดสินใจในระยะยาวของธนาคารกลางและกองทุนอธิปไตยที่จะถือทองคำเพิ่มขึ้นและสินทรัพย์สกุลเงินต่างประเทศที่อาจมีความเสี่ยงน้อยลง

การผสมผสานดังกล่าวทำให้เหตุการณ์ทางภูมิรัฐศาสตร์กลายเป็นปัจจัยสำคัญที่มีผลต่อราคาทองคำในระยะยาว

แม้ว่าปัจจัยทางภูมิรัฐศาสตร์และธนาคารกลางจะเป็นพื้นหลัง แต่การลงทุนของนักลงทุนเอกชนและเทรดเดอร์ได้เปลี่ยนการปรับตัวขึ้นของทองคำให้กลายเป็นแนวโน้มที่แข็งแกร่ง

ETF ทองคำ ซึ่งอนุญาตให้นักลงทุนถือครองทองคำในรูปแบบการซื้อขายแลกเปลี่ยนที่มีสภาพคล่อง ได้รับเงินไหลเข้าจำนวนมาก:

ในช่วงครึ่งแรกของปี 2025 ETF ที่มีทองคำหนุนหลังจริงทำสถิติการไหลเข้าครึ่งปีสูงสุดนับตั้งแต่ต้นปี 2020 โดยมีมูลค่าประมาณ 38 พันล้านดอลลาร์ หรือประมาณ 397 ตันทองคำ

เพียงเดือนเมษายน 2025 เดือนเดียว การถือครอง ETF เพิ่มขึ้นมากกว่า 115 ตันทองคำ ขณะที่ราคาก้าวไปถึงราว 3,500 ดอลลาร์ต่อออนซ์ โดยมีแรงหนุนหลักจากกองทุนที่จดทะเบียนในจีนที่ตอบสนองต่อข่าวประกาศภาษีของสหรัฐฯ

ความต้องการการลงทุนที่กว้างขวางขึ้นสะท้อนถึงรูปแบบดังกล่าว:

มูลค่าความต้องการลงทุนทองคำ (รวมทั้ง ETF, แท่งทอง และเหรียญทอง) พุ่งขึ้นเกือบ 80 เปอร์เซ็นต์เมื่อเทียบกับปีที่แล้วในไตรมาสที่สองของปี 2025

ในขณะเดียวกัน ความต้องการเครื่องประดับในปี 2024 ลดลงเนื่องจากราคาที่สูงขึ้น

การเปลี่ยนแปลงจากความต้องการเครื่องประดับมาสู่ความต้องการลงทุนนี้ถือเป็นพฤติกรรมคลาสสิกของตลาดขาขึ้นช่วงท้าย และชี้ให้เห็นว่าราคาทองคำในปัจจุบันถูกกำหนดโดยนักลงทุนและผู้ซื้อทางการมากกว่าผู้บริโภคทั่วไป

ข้อมูลตลาดฟิวเจอร์สก็บอกเล่าเรื่องราวที่คล้ายกัน ในตลาด COMEX สถานะซื้อสุทธิที่ถือครองโดยกองทุนป้องกันความเสี่ยงและนักเก็งกำไรรายใหญ่รายอื่นๆ อยู่ที่ประมาณเปอร์เซ็นไทล์ที่ 70 ขึ้นไปเมื่อเทียบกับทศวรรษที่ผ่านมา ซึ่งบ่งชี้ว่า:

การวางตำแหน่งเป็นขาขึ้นอย่างชัดเจน

อย่างไรก็ตาม ยังมีพื้นที่สำหรับการเปิดรับแสงนานเพิ่มเติมหากฉากหลังมหภาคและภูมิรัฐศาสตร์ยังคงสนับสนุน

นอกจากนี้ ยังมีมิติภูมิภาคที่เพิ่มขึ้น:

นักลงทุนเอเชีย ผ่านทั้ง ETF และความต้องการทองคำจริง มีบทบาทมากขึ้นเรื่อย ๆ

ในครึ่งแรกของปี 2025 ETF ทองคำที่ตั้งอยู่ในเอเชียคิดเป็นเกือบหนึ่งในสามของการไหลเข้าทุนสุทธิทั่วโลก แม้จะมีสัดส่วนน้อยกว่า 10% ของสินทรัพย์ ETF ทั่วโลก

ตัวอย่างเช่น ETF ทองคำอินเดีย เพิ่มการถือครองมากกว่า 40% เมื่อเทียบกับปีที่แล้วจนถึงกลางปี 2025

ฐานนักลงทุนที่กว้างขึ้นนี้ทำให้ตลาดทองคำไม่พึ่งพาความเชื่อมั่นของภูมิภาคใดภูมิภาคหนึ่งเพียงอย่างเดียว และเพิ่มความแข็งแกร่งให้กับเรื่องราวตลาดขาขึ้นอีกชั้นหนึ่ง

คำถามสำคัญตอนนี้คือ ตลาดทองคำนั้นอยู่ในช่วงจุดสุดยอดชั่วคราวหรือกำลังปรับตัวสู่ระดับสมดุลที่สูงขึ้นอย่างต่อเนื่อง

ธนาคารและสถาบันหลักๆ แบ่งออกเป็น:

บางสถาบันมองว่าทองคำมีโอกาสแตะ 5,000 ดอลลาร์ต่อออนซ์ในครึ่งแรกของปี 2026 โดยอ้างถึงความตึงเครียดทางภูมิรัฐศาสตร์ที่ยังดำเนินอยู่ การซื้อทองคำอย่างต่อเนื่องของธนาคารกลาง การไหลเข้าของ ETF และความคาดหวังเกี่ยวกับการปรับลดอัตราดอกเบี้ยของสหรัฐเพิ่มเติม

บางสถาบันคาดการณ์การปรับตัวขึ้นที่ปานกลางกว่า แต่ยังคาดว่าราคาจะเฉลี่ยสูงกว่า 3,500 ดอลลาร์ต่อออนซ์ในปี 2026

นักวิเคราะห์ส่วนน้อยที่เพิ่มขึ้น มองว่าทองคำอาจลดลงต่ำกว่า 4,000 ดอลลาร์เมื่อความไม่แน่นอนด้านนโยบายคลี่คลายและความตึงเครียดทางการค้าลดลง แม้ว่าจะเป็นเพียงชั่วคราว แต่ก็ไม่ได้ลบเรื่องราวเชิงโครงสร้างของทองคำ เพียงแต่บ่งบอกถึงความผันผวนที่สูงขึ้นรอบระดับราคาพื้นที่สูงขึ้น

สำหรับนักลงทุน สัญญาณสำคัญสี่ประการคือสิ่งที่ควรจับตาตลอด 12–24 เดือนข้างหน้า

ควรสังเกตว่าการซื้อทองคำของภาครัฐต่อปียังคงอยู่ใกล้หรือสูงกว่า 1,000 ตันหรือไม่ หลักฐานจากการสำรวจชี้ให้เห็นว่าส่วนใหญ่ของผู้บริหารธนาคารกลางคาดว่าการถือครองทองคำของภาครัฐทั่วโลกจะยังคงเพิ่มขึ้น

หากสิ่งนี้เป็นจริง จะสร้างแหล่งความต้องการทองคำที่มั่นคงและไม่ไวต่อราคาซึ่งช่วยยึดราคาทองให้อยู่ในระดับสูง

ทิศทางของนโยบายการค้าและการคว่ำบาตรจะกำหนดเบี้ยประกันภัยทางภูมิรัฐศาสตร์ในทองคำ:

การคลี่คลายความตึงเครียดในความขัดแย้งทางการค้าระหว่างสหรัฐ–จีน หรือกรอบความสงบถาวรในยูเครน อาจลดความต้องการสินทรัพย์ปลอดภัยและอาจทำให้เกิดช่วงปรับฐานของราคา

การประกาศภาษีศุลกากรรอบใหม่ มาตรการควบคุมการส่งออกที่กว้างขึ้น หรือการคว่ำบาตรทางการเงินที่มากขึ้น จะช่วยยืนยันความสำคัญของทองคำในฐานะสินทรัพย์สำรองและเครื่องป้องกันพอร์ตการลงทุน

สำหรับนักลงทุน การติดตามประกาศการค้าที่สำคัญ มาตรการคว่ำบาตร และความก้าวหน้าทางการทูตถือเป็นสิ่งสำคัญ

โดยทั่วไปทองคำจะประสบปัญหาเมื่อ:

ผลตอบแทนที่แท้จริงเพิ่มขึ้นอย่างเด็ดขาดและ

นักลงทุนเชื่อว่าแนวโน้มหนี้สาธารณะมีความยั่งยืนและอยู่ภายใต้การควบคุม

ในปัจจุบัน ตลาดยังคงมีความกังขาว่าเศรษฐกิจขั้นสูงจะสามารถดำเนินนโยบายการเงินที่เข้มงวดขึ้นและการปรับสมดุลทางการคลังได้อย่างน่าเชื่อถือหรือไม่ ซึ่งความกังขานี้สนับสนุนทองคำ

การเปลี่ยนแปลงอย่างแท้จริงไปสู่อัตราดอกเบี้ยที่แท้จริงที่สูงขึ้น ร่วมกับการปฏิรูปการคลังที่น่าเชื่อถือในเศรษฐกิจหลักๆ จะเป็นความเสี่ยงที่สำคัญต่อทฤษฎีขาขึ้น

การไหลเข้าของเงินทุนจำนวนมากในกองทุน ETF ทองคำและสถานะซื้อเก็งกำไรที่สูงอาจทำให้ตลาดมีความเสี่ยงต่อการลดลงอย่างรวดเร็วเมื่อรอบข่าวเปลี่ยนแปลง

การติดตาม:

กระแส ETF รายสัปดาห์

การวางตำแหน่งฟิวเจอร์ส

ความเบ้และความผันผวนของตัวเลือก

สามารถให้คำเตือนล่วงหน้าถึงความหมดแรงหรือการกลับตัวได้ เช่นเดียวกับที่แจ้งเตือนช่วงขาขึ้นในปัจจุบัน

ธนาคารกลางซื้อทองคำเพื่อกระจายความเสี่ยงจากการถือสกุลเงินดอลลาร์และยูโรอย่างเข้มข้น ป้องกันความเสี่ยงจากเงินเฟ้อและการลดค่าของสกุลเงิน และลดความเสี่ยงทางกฎหมายและการเมืองซึ่งเห็นได้ชัดจากการที่ทุนสำรองของรัสเซียถูกแช่แข็งในปี 2022 ทองคำเป็นสินทรัพย์ที่เป็นกลาง ป้องกันมาตรการคว่ำบาตร และสามารถถือครองได้โดยไม่ขึ้นอยู่กับรัฐบาลต่างประเทศเพียงประเทศเดียว

สงครามภาษีและมาตรการคว่ำบาตรสร้างความไม่แน่นอนเกี่ยวกับการเติบโต การค้าระหว่างประเทศ และเสถียรภาพของระบบการเงินโลก ความไม่แน่นอนนี้ผลักดันให้นักลงทุนหันไปถือสินทรัพย์ปลอดภัยอย่างทองคำในระยะสั้น และกระตุ้นให้ธนาคารกลางเพิ่มสัดส่วนการถือครองทองคำในระยะยาว

ทองคำตอบสนองต่อความคาดหวังเงินเฟ้อ แต่ในรอบนี้ทองคำมีบทบาทมากกว่าการป้องกันเงินเฟ้อ มันยังเป็นเครื่องป้องกันความเสี่ยงจากความขัดแย้งทางภูมิรัฐศาสตร์ ความเสี่ยงจากมาตรการคว่ำบาตร และความไม่แน่นอนเกี่ยวกับความเป็นอิสระของธนาคารกลางและความน่าเชื่อถือทางการคลัง ปัจจัยเชิงโครงสร้างเหล่านี้มีความสำคัญไม่แพ้เงินเฟ้อเอง

ได้ หากอัตราดอกเบี้ยที่แท้จริงปรับตัวสูงขึ้น ความตึงเครียดทางการค้าบรรเทาลง ความเสี่ยงจากมาตรการคว่ำบาตรลดลง หรือกระแสเงินลงทุนใน ETF กลับทิศทาง ราคาทองคำอาจปรับตัวลงและอาจต่ำกว่า 4,000 ดอลลาร์ต่อออนซ์ อย่างไรก็ตาม ตราบใดที่ธนาคารกลางยังคงซื้อทองคำและความเสี่ยงภูมิรัฐศาสตร์ยังสูง นักวิเคราะห์หลายคนเชื่อว่าราคาพื้นฐานระยะยาวของทองคำตอนนี้สูงกว่ารอบก่อนหน้าอย่างมีนัยสำคัญ

การพุ่งขึ้นล่าสุดของราคาทองคำไม่ควรถูกมองเพียงเป็นการซื้อขายเพื่อป้องกันเงินเฟ้อ แต่ควรเข้าใจว่าเป็นการตอบสนองต่อโลกที่อำนาจทางเศรษฐกิจกำลังแตกตัว ความเสี่ยงจากมาตรการคว่ำบาตรกลายเป็นปัจจัยสำคัญในการบริหารทุนสำรอง และนักลงทุนกำลังมองหาสินทรัพย์ที่อยู่นอกเหนืออิทธิพลทางกฎหมายหรือการเมืองของประเทศใดประเทศหนึ่ง

ตราบใดที่สถานการณ์โลกยังคงเป็นเช่นนี้ ภูมิรัฐศาสตร์และธนาคารกลางจะยังคงอยู่ที่หัวใจของเรื่องราวทองคำ งานของนักลงทุนคือการติดตามแรงขับเคลื่อนเชิงโครงสร้างเหล่านี้ แยกแยะจากเสียงรบกวนระยะสั้น และตัดสินใจว่าพอร์ตของตนจะจัดสรรส่วนใดให้กับสินทรัพย์เพียงหนึ่งเดียวที่สามารถเชื่อมช่องว่างระหว่างเงินและอำนาจได้อย่างต่อเนื่อง: ทองคำ

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ