ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-11-25

अक्टूबर 2025 में सोने का 4,000 डॉलर प्रति औंस से ऊपर जाना और कुछ समय के लिए 4,200 डॉलर के पार पहुँच जाना, महज़ एक और तेज़ी से आगे बढ़ने से कहीं ज़्यादा है। यह टैरिफ़ युद्धों, प्रतिबंधों, केंद्रीय बैंकों द्वारा रिकॉर्ड सोने की ख़रीद और मौद्रिक व भू-राजनीतिक स्थिरता को लेकर बार-बार उठ रहे संदेहों से बदल रही दुनिया का एक स्पष्ट संकेत है।

अक्टूबर 2025 के अंत तक, सोने की कीमतों में अब तक लगभग 60 प्रतिशत की वृद्धि हो चुकी थी, जो 1970 के दशक के उत्तरार्ध के बाद से इसका सबसे मज़बूत प्रदर्शन था। यह उछाल केवल मुद्रास्फीति की चिंताओं या फेडरल रिजर्व की अल्पकालिक अपेक्षाओं से जुड़ा नहीं है। यह सरकारों, निवेशकों और केंद्रीय बैंकों के धन, शक्ति और सुरक्षा के बारे में सोच में एक गहरे बदलाव को दर्शाता है।

सोना एक साधारण पोर्टफोलियो हेज से आगे बढ़कर एक रणनीतिक आरक्षित परिसंपत्ति बन गया है, जो भू-राजनीति, प्रतिबंध नीति और वैश्विक भंडार के चौराहे पर स्थित है।

सोने का 4,000 डॉलर प्रति औंस से ऊपर जाना एक नई मूल्य व्यवस्था का संकेत है, न कि केवल अल्पकालिक उछाल का।

केंद्रीय बैंक सबसे महत्वपूर्ण संरचनात्मक खरीदार बन गए हैं, जिन्होंने तीन वर्षों में 3,000 टन से अधिक की वृद्धि की है।

व्यापार युद्धों, प्रतिबंधों और संघर्षों ने सोने की कीमत में लगातार भू-राजनीतिक बढ़त पैदा कर दी है।

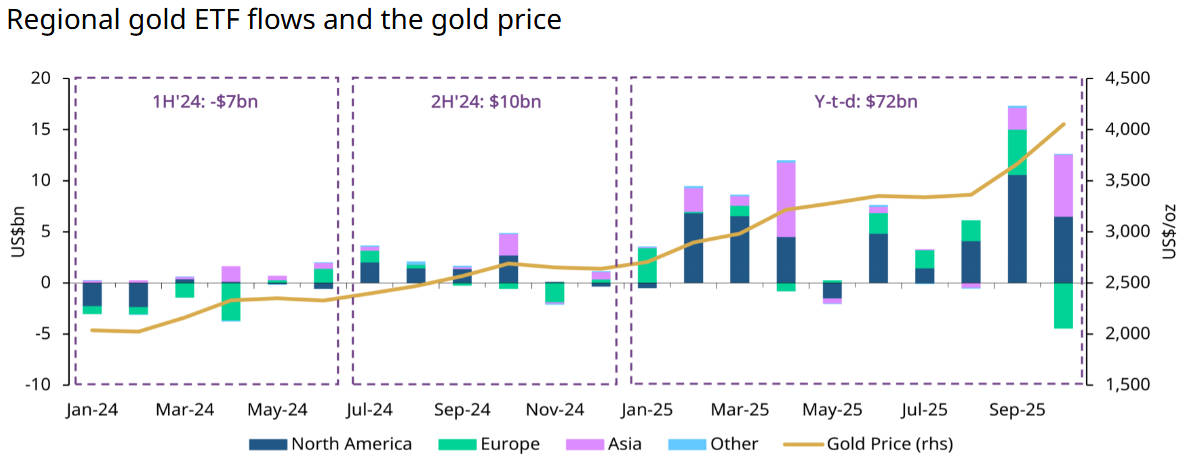

ईटीएफ और वायदा में निवेशकों का प्रवाह इस कदम को बढ़ा रहा है, जिससे वृहद और राजनीतिक भय रिकॉर्ड कीमतों में बदल रहा है।

अगले 12-24 महीनों में, परिदृश्य केंद्रीय बैंक की खरीद, टैरिफ और प्रतिबंधों, वास्तविक प्रतिफल और ईटीएफ प्रवाह पर निर्भर करेगा।

2024 के बाद से मूल्य गतिविधि से पता चलता है कि सोना संभवतः पुरानी व्यवस्था के भीतर बढ़ने के बजाय एक नई व्यवस्था में स्थानांतरित हो गया है।

अप्रैल 2024 में, जैसे-जैसे मध्य पूर्व में तनाव बढ़ा, सोना कुछ समय के लिए 2.430 डॉलर प्रति औंस के रिकॉर्ड स्तर को छू गया और फिर स्थिर होने के लिए मुश्किल से रुका। 2025 की शुरुआत तक, यह लगभग हर महीने नई ऊँचाइयाँ तय कर रहा था, पहली तिमाही में औसत कीमत लगभग 2.860 डॉलर थी - जो एक साल पहले की तुलना में लगभग 38 प्रतिशत अधिक थी।

मार्च और अप्रैल 2025 में वाशिंगटन से आई नई टैरिफ लहर ने हाजिर कीमतों को 3.100 और 3.200 डॉलर के बीच और कुछ समय के लिए 3.500 डॉलर प्रति औंस की ओर धकेल दिया, जो सुरक्षित निवेश की मांग और एक्सचेंज ट्रेडेड फंड (ETF) के भारी प्रवाह के कारण हुआ। सितंबर 2025 तक, कीमतें 3.700 डॉलर के आसपास मँडरा रही थीं, जो अब तक लगभग 40 प्रतिशत की वृद्धि थी और 1970 के दशक के उत्तरार्ध के बाद से दो वर्षों में सबसे तेज़ वृद्धि थी।

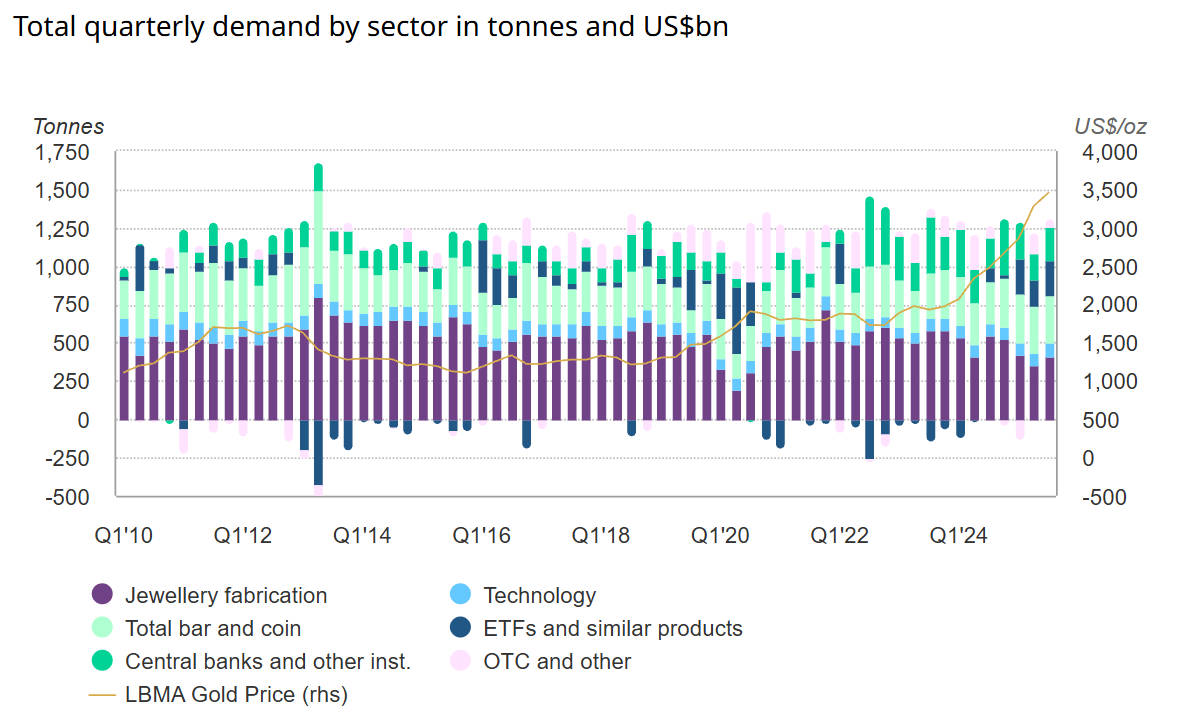

विश्व स्वर्ण परिषद के आँकड़े बताते हैं कि मूल्य के संदर्भ में, 2025 की दूसरी तिमाही में सोने की कुल माँग सालाना आधार पर लगभग 45 प्रतिशत बढ़कर लगभग 132 अरब डॉलर हो गई, हालाँकि मात्रा में मामूली वृद्धि ही हुई। यह अंतर "नई व्यवस्था" के व्यवहार का एक विशिष्ट उदाहरण है: कीमतें ही भारी काम कर रही हैं।

तीन वृहद शक्तियां उभर कर सामने आती हैं:

वास्तविक ब्याज दरों पर सीमाएँ: सार्वजनिक ऋण का उच्च स्तर प्रमुख अर्थव्यवस्थाओं के लिए अत्यधिक प्रतिबंधात्मक मौद्रिक नीतियाँ चलाना राजनीतिक और आर्थिक रूप से कठिन बना देता है। वास्तविक ब्याज दरों पर सीमाएँ हैं, और इससे सोने जैसी गैर-उपज वाली संपत्तियों को सहारा मिलता है।

संयुक्त राज्य अमेरिका डॉलर से धीरे-धीरे दूर होता जा रहा है डॉलर अभी भी वैश्विक भंडार और व्यापार चालान पर हावी है, लेकिन इसका हिस्सा कम हो गया है।

इससे केंद्रीय बैंकों और संप्रभु निवेशकों को वैकल्पिक आरक्षित परिसंपत्तियों में विविधता लाने के लिए प्रोत्साहन मिलता है, और सोना सबसे पुरानी, सबसे अधिक तरल तटस्थ परिसंपत्ति है।

बार-बार विकास की आशंकाएँ और इक्विटी में अस्थिरता 2024 और 2025 में विकास की आशंकाओं और इक्विटी में बिकवाली ने पोर्टफोलियो बीमा के रूप में सोने की भूमिका को और मज़बूत कर दिया है। अस्थिरता में हर तेज़ी और मंदी की हर आहट ने निवेशकों को बुलियन और सोने से जुड़े उत्पादों की ओर वापस धकेल दिया है।

इस व्यापक पृष्ठभूमि में, इस चक्र में मुख्य अंतर यह है कि खरीद कौन कर रहा है।

केंद्रीय बैंक चुपचाप सोने के सबसे महत्वपूर्ण सीमांत खरीदार बन गए हैं।

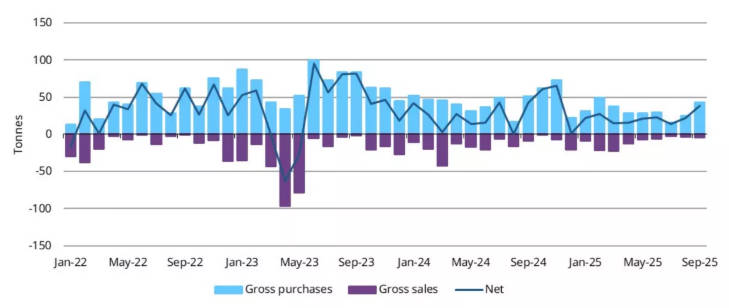

2022 और 2024 के बीच, उन्होंने 3,200 टन से ज़्यादा सोना खरीदा, जो 1960 के दशक के बाद से तीन साल में सबसे ज़्यादा खरीदारी का आंकड़ा है। अकेले 2022 में, शुद्ध आधिकारिक खरीदारी लगभग 1,136 टन तक पहुँच गई, जो आधुनिक आंकड़ों में सबसे ज़्यादा वार्षिक आँकड़ा है। केंद्रीय बैंकों ने 2023 में 1,037 टन और 2024 में लगभग 1,045 टन सोना खरीदा। यह लगातार तीन साल 1,000 टन के आंकड़े से ऊपर रहा।

संदर्भ के लिए, 2024 में वैश्विक खनन उत्पादन लगभग 3.661 टन था, और कुल सोने की आपूर्ति लगभग 4.974 टन थी। इसलिए केंद्रीय बैंकों ने नई आपूर्ति का लगभग पाँचवाँ हिस्सा अवशोषित कर लिया - जो एक दशक पहले उनके औसत योगदान से दोगुना से भी ज़्यादा है।

वैश्विक आधिकारिक स्वर्ण भंडार 2009 में लगभग 26,000 टन से बढ़कर 2024 में लगभग 32,000 टन हो गया है। शीर्ष दस केंद्रीय बैंकों के पास उस स्टॉक का तीन-चौथाई से अधिक हिस्सा है।

कुछ अनुमानों के अनुसार, सोना अब विश्व भर में आधिकारिक आरक्षित परिसंपत्तियों का लगभग 20 प्रतिशत है, जिससे यह संयुक्त राज्य अमेरिका डॉलर के बाद दूसरी सबसे बड़ी आरक्षित परिसंपत्ति बन गई है, तथा कुछ गणनाओं के अनुसार, यह यूरो से भी आगे है।

यह खरीदारी की लहर कोई बेतरतीब व्यापार नहीं है। यह एक रणनीतिक पुनर्आबंटन को दर्शाती है।

विश्व स्वर्ण परिषद के सर्वेक्षणों से पता चलता है कि केंद्रीय बैंक सोने को तेजी से इस रूप में देख रहे हैं:

मूल्य का दीर्घकालिक भण्डार और मुद्रास्फीति बचाव

संकट के समय में बाजार के तनाव में टिके रहने वाला एक अच्छा प्रदर्शनकर्ता

एक प्रभावी पोर्टफोलियो विविधीकरण जो कुछ प्रमुख मुद्राओं पर निर्भरता को कम करता है

2024 के सेंट्रल बैंक गोल्ड रिजर्व सर्वेक्षण में, 29 प्रतिशत उत्तरदाताओं ने कहा कि उन्होंने अगले 12 महीनों में अपने सोने के भंडार को बढ़ाने की योजना बनाई है - जो 2018 में सर्वेक्षण शुरू होने के बाद से सबसे अधिक हिस्सा है।

2025 तक लगभग 44 प्रतिशत रिजर्व प्रबंधकों ने बताया कि अब वे सक्रिय रूप से अपने स्वर्ण खातों का प्रबंधन करते हैं, जिसमें जोखिम प्रबंधन मुख्य उद्देश्य है, न कि केवल अल्पावधि व्यापार।

अकादमिक और नीतिगत शोध इस बात की पुष्टि करते हैं: बढ़ता भू-राजनीतिक जोखिम, सोने के भंडार में वृद्धि का सांख्यिकीय रूप से एक महत्वपूर्ण कारक बन गया है। सीधे शब्दों में कहें तो, दुनिया जितनी अनिश्चित दिखती है, केंद्रीय बैंक उतना ही अधिक सोना रखना चाहते हैं।

दूसरा, एक शक्तिशाली कारक यूक्रेन पर रूस के आक्रमण के बाद विदेशी मुद्रा भंडार की सुरक्षा और तटस्थता को लेकर चिंता है। 2022 में पश्चिमी प्रतिबंधों ने रूस के लगभग आधे विदेशी मुद्रा भंडार को फ्रीज कर दिया, जिनमें से अधिकांश डॉलर और यूरो में थे।

इस आश्चर्यजनक घटना ने कई केंद्रीय बैंकों को मुद्रा जारी करने वाले देशों के एक छोटे समूह की मुद्राओं में पर्याप्त भंडार रखने के कानूनी और राजनीतिक जोखिमों पर पुनर्विचार करने के लिए प्रेरित किया, साथ ही उन परिसंपत्तियों को अपने अधिकार क्षेत्र में रखने के लिए भी प्रेरित किया।

रूस की अपनी प्रतिक्रिया यह रही है कि उसने अपने राष्ट्रीय धन कोष को डॉलर और यूरो से हटाकर चीनी युआन और सोने की ओर मोड़ दिया है, तथा अब मूल्य के हिसाब से सोना उसके कुल भंडार का 40 प्रतिशत से अधिक हो गया है।

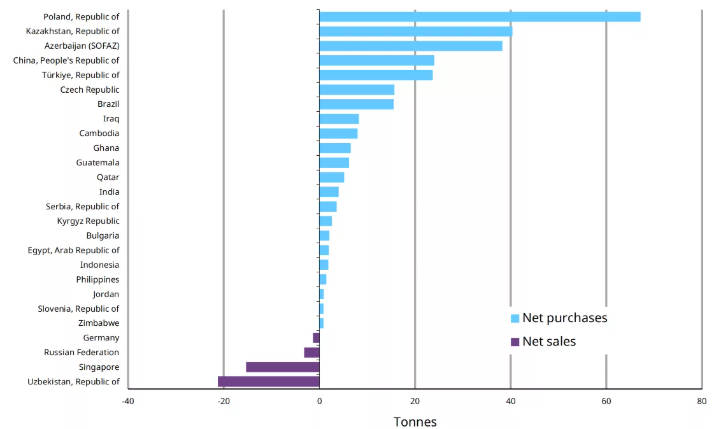

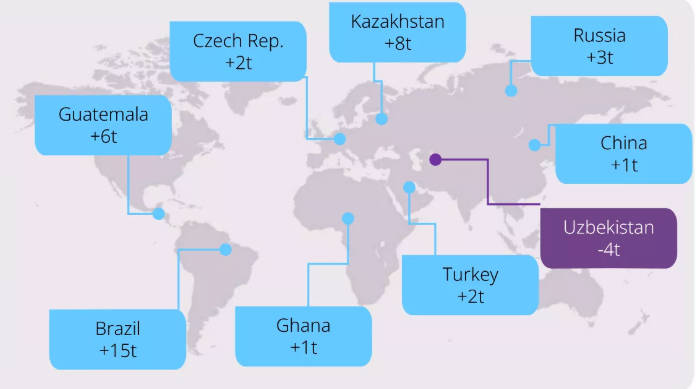

वास्तविक या कथित प्रतिबंधों के जोखिम का सामना कर रहे अन्य देशों, विशेष रूप से उभरते देशों ने, समय के साथ अपने बुलियन भंडार में वृद्धि करते हुए, इसी तरह का रास्ता अपनाया है। पोलैंड, तुर्की, चीन और भारत, 2022 के बाद से सबसे बड़े आधिकारिक खरीदारों में शामिल हैं।

बड़ी तस्वीर साफ़ है: केंद्रीय बैंक सिर्फ़ क़ीमतों के पीछे नहीं भाग रहे हैं। वे ऐसी परिसंपत्तियों में ज़्यादा बड़ा और स्थायी आवंटन कर रहे हैं जो तटस्थ, अत्यधिक तरल और प्रतिबंधों, मुद्रा बंदी और मुद्रा अवमूल्यन के प्रति कम संवेदनशील हों।

इस रैली का दूसरा चरण भू-राजनीति है।

2024 में, गाजा में संघर्ष बढ़ने और ईरान-इज़राइल के बीच तनाव बढ़ने के साथ, सोने ने लगातार नए रिकॉर्ड बनाए। अप्रैल में कीमतें कुछ समय के लिए 2.430 डॉलर के आसपास पहुँच गईं, क्योंकि अमेरिका के मज़बूत आर्थिक आँकड़ों के बावजूद निवेशक सुरक्षित निवेश वाली संपत्तियों की ओर रुख कर रहे थे।

2025 में ध्यान पुनः महाशक्तियों की प्रतिद्वंद्विता की ओर चला गया:

वाशिंगटन और बीजिंग के बीच टैरिफ घोषणाओं और जवाबी उपायों की एक श्रृंखला ने एक व्यापारिक झड़प को पूर्ण टैरिफ युद्ध में बदल दिया।

सोने के बाज़ार में हर बढ़ोतरी का असर लगभग तुरंत दिखाई दिया। जब फरवरी की शुरुआत में चीन ने अमेरिका द्वारा लगाए गए नए शुल्कों का जवाब दिया, तो हाजिर कीमतें उस समय के रिकॉर्ड 2.858 डॉलर प्रति औंस तक पहुँच गईं।

मार्च के अंत और अप्रैल के मध्य तक, जैसे-जैसे टैरिफ बढ़े और मुद्रास्फीतिजनित मंदी की आशंका बढ़ी, सोना 3.100 और 3.200 डॉलर से ऊपर चला गया, जो चार महीने से भी कम समय में 20 प्रतिशत से अधिक बढ़ गया।

विश्व स्वर्ण परिषद ने नोट किया है कि 2025 की पहली तिमाही में सोने की औसत कीमत सालाना आधार पर लगभग 38 प्रतिशत बढ़ी है, जिसके प्रमुख कारणों में संयुक्त राज्य अमेरिका द्वारा टैरिफ बढ़ाने का खतरा, भू-राजनीतिक अनिश्चितता, इक्विटी में अस्थिरता और कमजोर डॉलर शामिल हैं।

तीसरी तिमाही तक, इसकी स्वर्ण मांग प्रवृत्ति रिपोर्ट में मांग के लिए एक रिकार्ड तिमाही बताया गया, जो सुरक्षित निवेश के लिए खरीदारी तथा छूट जाने के डर से प्रेरित थी, क्योंकि सोना बार-बार नई ऊंचाईयों को छू रहा था।

यूरोपीय नीति संस्थान भी इसी निष्कर्ष पर पहुँचते हैं। "उथल-पुथल भरी दुनिया में रिकॉर्ड सोने की कीमतों" पर विश्लेषणात्मक कार्य 2025 की उछाल को निम्नलिखित कारकों से जोड़ता है:

यूक्रेन में जारी युद्ध

मध्य पूर्व में लगातार तनाव

वैश्विक नेतृत्व और नियम-आधारित व्यवस्था की स्थिरता पर बढ़ते संदेह

इसी तरह यूरोपीय सेंट्रल बैंक के शोध में पाया गया है कि आधिकारिक क्षेत्र में सोने की मांग भू-राजनीतिक जोखिम से काफी हद तक प्रभावित होती है, तथा सोने को वित्तीय और राजनीतिक दोनों झटकों से बचाव के लिए रखा जाता है।

इसका परिणाम संरचनात्मक भू-राजनीतिक लाभ है:

प्रत्येक नया फ्लैशपॉइंट अल्पावधि सुरक्षित आश्रय प्रवाह लाता है।

साथ ही, यह केंद्रीय बैंकों और संप्रभु निधियों द्वारा अधिक सोना तथा कम संभावित रूप से असुरक्षित विदेशी मुद्रा परिसंपत्तियों को रखने के दीर्घकालिक निर्णय को भी पुष्ट करता है।

यह संयोजन भू-राजनीतिक घटनाओं को सोने की कीमत का केन्द्रीय, स्थायी चालक बनाता है।

जबकि भूराजनीति और केंद्रीय बैंकों ने पृष्ठभूमि तैयार की, निजी निवेशकों और व्यापारियों ने सोने की तेजी को एक शक्तिशाली प्रवृत्ति में बदल दिया।

गोल्ड ईटीएफ, जो निवेशकों को तरल, एक्सचेंज ट्रेडेड प्रारूप में सोना रखने की अनुमति देता है, में बड़ा निवेश देखा गया है:

2025 की पहली छमाही में, भौतिक रूप से समर्थित गोल्ड ईटीएफ ने 2020 की शुरुआत के बाद से अपना सबसे बड़ा अर्ध वार्षिक प्रवाह दर्ज किया, जिसमें लगभग 38 बिलियन डॉलर और लगभग 397 टन सोना शामिल था।

अप्रैल 2025 में एक ही महीने में ईटीएफ होल्डिंग्स में 115 टन से अधिक की वृद्धि देखी गई, क्योंकि कीमतें 3.500 डॉलर प्रति औंस की ओर बढ़ गईं, जो कि मुख्य रूप से चीन में सूचीबद्ध फंडों द्वारा टैरिफ सुर्खियों पर प्रतिक्रिया के कारण हुआ।

व्यापक निवेश मांग ने उस पैटर्न को प्रतिबिंबित किया है:

2025 की दूसरी तिमाही में सोने की निवेश मांग (ईटीएफ, बार और सिक्के) का मूल्य वर्ष दर वर्ष लगभग 80 प्रतिशत बढ़ जाएगा।

साथ ही, 2024 में आभूषणों की मांग ऊंची कीमतों के दबाव में कमजोर हो गई।

आभूषणों से लेकर निवेश की मांग की ओर यह बदलाव, तेजी के बाजार के अंतिम चरण का पारंपरिक व्यवहार है और यह इस बात को रेखांकित करता है कि कीमतें अब निवेशकों और आधिकारिक खरीददारों द्वारा तय की जा रही हैं, न कि अंतिम उपभोक्ताओं द्वारा।

वायदा आँकड़े भी कुछ ऐसी ही कहानी बयां करते हैं। कॉमेक्स पर, हेज फंडों और अन्य बड़े सट्टेबाजों द्वारा रखी गई शुद्ध लॉन्ग पोजीशन पिछले दशक की तुलना में लगभग 70 प्रतिशत से अधिक है। इससे पता चलता है:

स्थिति स्पष्ट रूप से तेजी वाली है

फिर भी, यदि वृहद और भू-राजनीतिक पृष्ठभूमि सहायक बनी रहती है, तो अतिरिक्त दीर्घकालिक निवेश की अभी भी गुंजाइश है।

इसका एक क्षेत्रीय आयाम भी बढ़ रहा है:

ईटीएफ और भौतिक मांग दोनों के माध्यम से एशियाई निवेशकों ने बढ़ती भूमिका निभाई है।

2025 की पहली छमाही में, एशिया आधारित गोल्ड ईटीएफ का शुद्ध वैश्विक प्रवाह में लगभग एक तिहाई हिस्सा होगा, जबकि प्रबंधन के तहत दुनिया भर में ईटीएफ परिसंपत्तियों का दसवां हिस्सा से भी कम हिस्सा इसका प्रतिनिधित्व करता है।

उदाहरण के लिए, भारतीय स्वर्ण ईटीएफ ने 2025 के मध्य तक अपनी होल्डिंग में सालाना आधार पर 40 प्रतिशत से अधिक की वृद्धि की है।

निवेशकों का यह बढ़ता आधार सोने के बाजार को किसी एक क्षेत्र की भावना पर कम निर्भर बनाता है, तथा यह तेजी की कहानी में लचीलेपन की एक और परत जोड़ता है।

अब मुख्य प्रश्न यह है कि क्या यह एक झटका देने वाला चरण है या सोने के लिए उच्च संतुलन का समेकन है।

प्रमुख बैंक और संस्थाएं इस प्रकार विभाजित हैं:

कुछ घरानों को 2026 की पहली छमाही तक सोने के 5,000 डॉलर प्रति औंस तक पहुंचने की संभावना दिख रही है। इसके लिए वे जारी भू-राजनीतिक तनाव, केंद्रीय बैंकों की निरंतर खरीदारी, ईटीएफ प्रवाह और संयुक्त राज्य अमेरिका की ब्याज दरों में और कटौती की उम्मीदों का हवाला दे रहे हैं।

अन्य लोगों ने अधिक मध्यम लाभ का अनुमान लगाया है, लेकिन फिर भी उम्मीद है कि 2026 तक कीमतें औसतन 3,500 डॉलर से ऊपर रहेंगी।

विश्लेषकों का एक बढ़ता हुआ अल्पसंख्यक वर्ग मानता है कि नीतिगत अनिश्चितता दूर होने और व्यापार तनाव कम होने पर, कम से कम अस्थायी रूप से, सोना 4,000 डॉलर से नीचे गिर सकता है। इससे संरचनात्मक कहानी मिट नहीं जाएगी, लेकिन इसका मतलब होगा कि ऊँची मंजिल के आसपास अस्थिरता बढ़ जाएगी।

निवेशकों के लिए अगले 12 से 24 महीनों में चार संकेत सबसे अधिक मायने रखेंगे।

देखें कि क्या वार्षिक आधिकारिक क्षेत्र की खरीद 1,000 टन के स्तर के पास या उससे ऊपर रहती है। सर्वेक्षण के साक्ष्य बताते हैं कि अधिकांश केंद्रीय बैंकरों को उम्मीद है कि वैश्विक आधिकारिक स्वर्ण भंडार में वृद्धि जारी रहेगी।

यदि यह बात सही साबित होती है, तो इससे मांग का एक सतत, मूल्य असंवेदनशील स्रोत पैदा होगा, जो सोने को उच्च स्तर पर स्थिर रखने में मदद कर सकता है।

व्यापार नीति और प्रतिबंधों का प्रक्षेप पथ सोने में भू-राजनीतिक प्रीमियम को आकार देगा:

संयुक्त राज्य अमेरिका-चीन व्यापार संघर्ष में कमी या यूक्रेन में एक टिकाऊ शांति ढांचे से सुरक्षित आश्रय की मांग में कमी आने की संभावना है, तथा सुधारात्मक चरण शुरू हो सकते हैं।

नए टैरिफ दौर, व्यापक निर्यात नियंत्रण या व्यापक वित्तीय प्रतिबंध, आरक्षित परिसंपत्ति और पोर्टफोलियो हेज के रूप में सोने के मामले को मजबूत करेंगे।

निवेशकों के लिए प्रमुख व्यापार घोषणाओं, प्रतिबंध पैकेजों और कूटनीतिक सफलताओं पर नज़र रखना महत्वपूर्ण है।

सोना आमतौर पर तब संघर्ष करता है जब:

वास्तविक पैदावार में निर्णायक वृद्धि होती है, और

निवेशकों का मानना है कि सार्वजनिक ऋण की स्थिति टिकाऊ और नियंत्रण में है।

फिलहाल, बाज़ार इस बात को लेकर संशय में हैं कि उन्नत अर्थव्यवस्थाएँ सख्त मौद्रिक नीति और विश्वसनीय राजकोषीय समेकन, दोनों ही लागू कर पाएँगी। यह संशय सोने का समर्थन करता है।

प्रमुख अर्थव्यवस्थाओं में ठोस राजकोषीय सुधारों के साथ-साथ उच्च वास्तविक दरों की ओर वास्तविक बदलाव, तेजी की धारणा के लिए एक बड़ा जोखिम होगा।

स्वर्ण ईटीएफ में रिकॉर्ड निवेश और उच्च सट्टा दीर्घ स्थिति के कारण समाचार चक्र बदलने पर बाजार में तीव्र गिरावट आ सकती है।

निगरानी:

साप्ताहिक ईटीएफ प्रवाह

वायदा स्थिति

विकल्प तिरछापन और अस्थिरता

थकावट या उलटफेर की प्रारंभिक चेतावनी दे सकते हैं, जैसे कि उन्होंने वर्तमान तेजी के चरण को चिह्नित किया था।

केंद्रीय बैंक डॉलर और यूरो के प्रति संकेन्द्रित जोखिम से दूर रहने, मुद्रास्फीति और मुद्रा अवमूल्यन से बचाव करने तथा 2022 में रूसी भंडार को फ्रीज करने से उत्पन्न कानूनी और राजनीतिक जोखिमों को कम करने के लिए सोना खरीद रहे हैं। सोना एक तटस्थ, प्रतिबंध प्रतिरोधी परिसंपत्ति है जिसे किसी भी विदेशी सरकार के नियंत्रण से बाहर रखा जा सकता है।

टैरिफ युद्ध और प्रतिबंध विकास, व्यापार प्रवाह और वैश्विक वित्तीय प्रणाली की स्थिरता के बारे में अनिश्चितता पैदा करते हैं। यह अनिश्चितता निवेशकों को अल्पावधि में सोने जैसी सुरक्षित निवेश वाली संपत्तियों की ओर धकेलती है और केंद्रीय बैंकों को सोने में अपने दीर्घकालिक निवेश को बढ़ाने के लिए प्रोत्साहित करती है।

सोना मुद्रास्फीति की अपेक्षाओं पर प्रतिक्रिया करता है, लेकिन वर्तमान चक्र में यह मुद्रास्फीति से बचाव से कहीं अधिक है। यह भू-राजनीतिक विखंडन, प्रतिबंधों के जोखिम और केंद्रीय बैंक की स्वतंत्रता और राजकोषीय विश्वसनीयता पर संदेह के विरुद्ध एक बचाव है। ये संरचनात्मक शक्तियाँ कम से कम मुद्रास्फीति जितनी ही महत्वपूर्ण रही हैं।

हाँ। अगर वास्तविक ब्याज दरें बढ़ती हैं, व्यापार तनाव कम होता है, प्रतिबंधों का जोखिम कम होता है या ईटीएफ प्रवाह उलट जाता है, तो सोने की कीमत में सुधार हो सकता है, और संभवतः 4,000 डॉलर प्रति औंस से नीचे गिर सकता है। हालाँकि, जब तक केंद्रीय बैंक खरीदारी जारी रखते हैं और भू-राजनीतिक जोखिम बढ़ा रहता है, कई विश्लेषकों का मानना है कि सोने के लिए दीर्घकालिक आधार अब पिछले चक्रों की तुलना में काफी ऊँचा है।

सोने की नवीनतम वृद्धि को एक साधारण मुद्रास्फीति व्यापार के रूप में नहीं, बल्कि एक ऐसी दुनिया की प्रतिक्रिया के रूप में समझा जा सकता है, जहां आर्थिक शक्ति विखंडित हो रही है, प्रतिबंधों का जोखिम रिजर्व प्रबंधन के लिए केंद्रीय हो गया है और निवेशक ऐसी परिसंपत्तियों की तलाश कर रहे हैं जो किसी भी देश की कानूनी या राजनीतिक पहुंच से बाहर हैं।

जब तक यह दुनिया बनी रहेगी, भू-राजनीति और केंद्रीय बैंक सोने की कहानी के केंद्र में बने रहेंगे। निवेशकों का काम इन संरचनात्मक ताकतों पर नज़र रखना, उन्हें अल्पकालिक शोर से अलग करना और यह तय करना है कि वे अपने पोर्टफोलियो का कितना हिस्सा उस एक परिसंपत्ति में निवेश करना चाहते हैं जिसने बार-बार धन और शक्ति के बीच की खाई को पाटा है: सोना।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।