การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-11-04

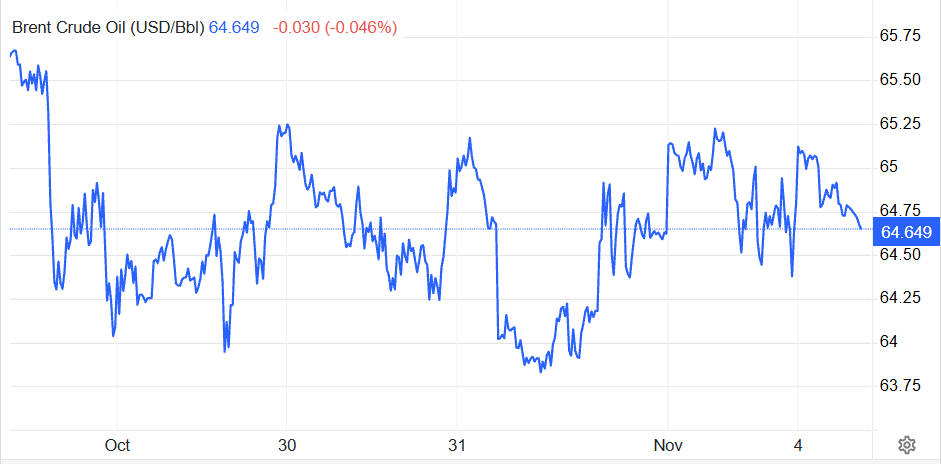

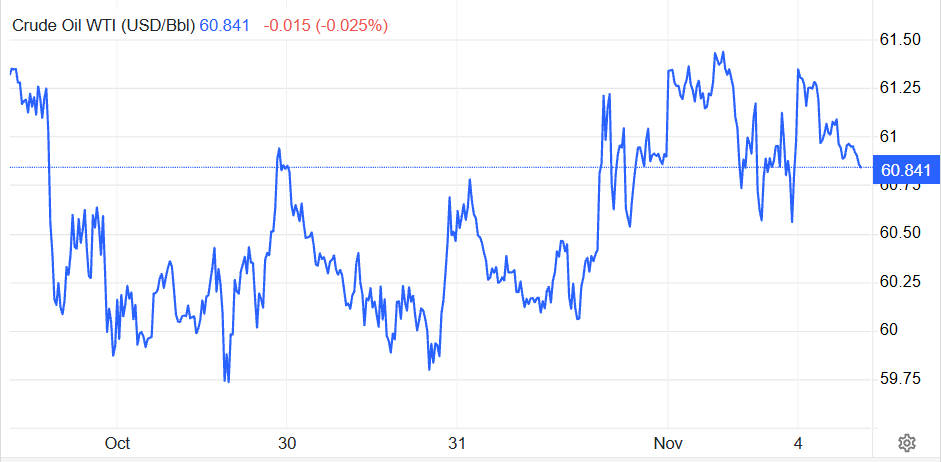

ราคาน้ำมันเบรนท์และ WTI ทรงตัวในช่วงต้นเดือนพฤศจิกายน 2025 หลังจาก OPEC+ ส่งสัญญาณการปรับเพิ่มกำลังการผลิตเพียงเล็กน้อยในเดือนธันวาคม ก่อนจะหยุดชั่วคราวในช่วงต้นปี 2026 ขณะที่หน่วยงานคาดการณ์อย่างเป็นทางการเตือนว่า ปริมาณสต็อกน้ำมันทั่วโลกอาจเพิ่มขึ้นในปีหน้า

ราคาน้ำมันดิบยังคงทรงตัว โดยน้ำมันเบรนท์อยู่ที่ 64.65 ดอลลาร์ต่อบาร์เรล และ WTI ที่ 60.84 ดอลลาร์ต่อบาร์เรล เนื่องจากนักเทรดชั่งน้ำหนักระหว่างสัญญาณการอุปทานจาก OPEC+ ที่ระมัดระวัง กับแนวโน้มอุปสงค์ทั่วโลกที่ชะลอตัวลง

| เกณฑ์อ้างอิง | ระดับล่าสุด (โดยประมาณ) | ความเคลื่อนไหวล่าสุด (1 เดือน) |

|---|---|---|

| น้ำมันดิบเบรนท์ (ICE) | 64.6 ดอลลาร์ต่อบาร์เรล | ลดลงเล็กน้อยเมื่อเทียบเดือนต่อเดือน |

| WTI (Cushing) | 60.8 ดอลลาร์ต่อบาร์เรล | ลดลงเล็กน้อยในรอบเดือน |

| โครงสร้างฟิวเจอร์สเดือนใกล้สุด | อยู่ในภาวะคอนแทงโกเล็กน้อย | บ่งชี้ถึงแรงจูงใจในการเก็บสต็อกเพิ่มขึ้น |

OPEC+ เห็นชอบให้ปรับเพิ่มกำลังการผลิตเล็กน้อยในเดือนธันวาคม และตัดสินใจ “หยุด” การปรับเพิ่มปริมาณเพิ่มเติมในช่วงเดือนมกราคมถึงมีนาคม 2026

การตัดสินใจครั้งนี้ถูกมองว่าเป็นการดำเนินการอย่างระมัดระวัง เพื่อหลีกเลี่ยงการสร้างภาวะน้ำมันล้นตลาดในช่วงที่อุปสงค์ตามฤดูกาลเริ่มอ่อนตัว และโรงกลั่นหลายแห่งเข้าสู่ช่วงซ่อมบำรุงที่ทำให้การดึงสต็อกผลิตภัณฑ์ลดลง

ตลาดตีความการหยุดปรับเพิ่มนี้ว่าเป็นปัจจัยสนับสนุนราคา แต่ยังไม่เข้มข้นพอที่จะจุดประกายการปรับขึ้นอย่างรุนแรง

มาตรการคว่ำบาตรล่าสุดจากสหรัฐฯ และสหภาพยุโรปต่อผลประโยชน์ด้านพลังงานของรัสเซียหลายแห่ง ทำให้เกิดการคาดการณ์เกี่ยวกับความเสี่ยงด้านอุปทานในระยะกลาง

สถาบันการเงินและนักกลยุทธ์บางแห่งเริ่มรวม “ค่าเบี้ยความเสี่ยง” เข้าในประมาณการราคา แม้ว่านักวิเคราะห์หลายรายจะชี้ว่า ผลกระทบทางกายภาพโดยทันทีอาจยังจำกัด เนื่องจากรัสเซียมีช่องทางส่งออกสำรองอยู่แล้ว [1]

สัญญาณอุปสงค์จากภูมิภาคผู้บริโภครายใหญ่ยังคงผสมผสานกันไป ตัวชี้วัดภาคการผลิตในเอเชียและการปรับตารางซ่อมบำรุงของโรงกลั่นตามฤดูกาล ยังคงมีผลต่อการดึงสต็อกน้ำมันดิบและค่าการกลั่นผลิตภัณฑ์สำเร็จรูป

ตัวเลขเศรษฐกิจที่อ่อนแรงลง รวมถึงระยะเวลาซ่อมบำรุงโรงกลั่นที่ยาวนานในบางภูมิภาค กดดันให้ราคาน้ำมันปรับตัวลง ซึ่งเป็นสาเหตุว่าทำไมสัญญาณสนับสนุนจาก OPEC+ จึงส่งผลให้ราคาขยับขึ้นเพียงเล็กน้อยเท่านั้น [2]

สำนักงานสารสนเทศด้านพลังงานสหรัฐฯ (EIA) คาดการณ์ว่าสต็อกน้ำมันดิบทั่วโลกจะเพิ่มขึ้นต่อเนื่องไปจนถึงปี 2026 ซึ่งจะสร้างแรงกดดันต่อตลาดน้ำมันโลก

EIA ระบุว่า ราคาน้ำมันเบรนท์เฉลี่ยในปี 2026 จะต่ำกว่าอย่างมีนัยสำคัญเมื่อเทียบกับปี 2025 พร้อมคาดว่าสต็อกที่พุ่งสูงอาจกดทับราคาให้อ่อนตัวต่อเนื่องตลอดทั้งปี [3]

การคาดการณ์นี้เป็นหนึ่งในปัจจัยสำคัญที่ทำให้ตลาดยังไม่เชื่อมั่นว่าราคาในระยะกลางจะสามารถปรับขึ้นได้อย่างยั่งยืน

สำนักงานพลังงานระหว่างประเทศ (IEA) ระบุว่า การเติบโตของอุปสงค์กำลังชะลอตัว ขณะที่อุปทานนอก OPEC กำลังเพิ่มขึ้น ส่งผลให้มีโอกาสเกิดภาวะน้ำมันล้นตลาด (surplus) ขนาดใหญ่ในปี 2026 จากรายงานเดือนตุลาคม

IEA ชี้ให้เห็นว่า การบริโภคน้ำมันทั่วโลกเติบโตช้าลงอย่างต่อเนื่อง ขณะที่อุปทานนอก OPEC ยังคงขยายตัว และปัจจัยที่เกี่ยวข้องกับโรงกลั่นเป็นส่วนหนึ่งในการอธิบายแนวโน้มสต็อกน้ำมันที่เพิ่มขึ้น

ผู้ผลิตนอก OPEC โดยเฉพาะภาค Shale Oil ของสหรัฐฯ ยังคงแสดงศักยภาพในการผลิต และข้อมูลล่าสุดชี้ว่าการเติบโตของอุปทานนอก OPEC ยังคงเป็นแรงถ่วงมาตรการควบคุมกำลังการผลิตของ OPEC+

นักวิเคราะห์สังเกตว่า แม้ OPEC+ จะปรับเพิ่มเป้าการผลิตในปีนี้ แต่อัตราการเพิ่มขึ้นจริงยังอยู่ในระดับจำกัด ความต่างนี้สะท้อนถึงความไม่แน่นอนด้านข้อมูลอุปทาน และเพิ่มความเสี่ยงต่อภาวะอุปทานล้นตลาดในอนาคต

เส้นราคาฟิวเจอร์สของน้ำมันดิบในสัญญาใกล้สุดยังคงอยู่ในภาวะคอนแทงโกเล็กน้อย

โครงสร้างเช่นนี้บ่งชี้ว่ามีแรงจูงใจให้เก็บสต็อกเพื่อขายในอนาคต (cash-and-carry) แม้จะไม่รุนแรงเท่าช่วงก่อนหน้าที่เกิดภาวะล้นตลาดครั้งใหญ่

ผู้เล่นในตลาดจับตาความชันของเส้นฟิวเจอร์สเพื่อประเมินระดับกำลังการผลิตส่วนเกินหรือภาวะตึงตัวของตลาด

สถานะการลงทุนของนักเก็งกำไรยังคงอยู่ในระดับระมัดระวัง กองทุนที่เคยเพิ่มสถานะ Long ในช่วงต้นปีได้ขายทำกำไรไปแล้ว และลดสถานะสุทธิลง ท่ามกลางมุมมองเชิงลบจากหลายหน่วยงาน และคาดการณ์ว่าสต็อกจะเพิ่มขึ้น

การเปลี่ยนแปลงกระแสเงินลงทุนด้านเก็งกำไรได้ขยายความผันผวนต่อข่าวสำคัญ เช่น การหยุดปรับเพิ่มกำลังผลิตของ OPEC+

จีนและอินเดียยังเป็นปัจจัยสำคัญของแนวโน้มอุปสงค์น้ำมันทั่วโลก:

การซื้อน้ำมันเพื่อเก็บสำรองทั้งเชิงกลยุทธ์และเชิงพาณิชย์ของจีน รวมถึงจังหวะการฟื้นตัวทางเศรษฐกิจของจีน ถือเป็นตัวแปรสำคัญที่มีผลต่อราคาน้ำมันดิบโลก

การบริโภคน้ำมันของอินเดียที่ยังคงเติบโตต่อเนื่องช่วยสร้างแรงสนับสนุนต่ออุปสงค์ทั่วโลก แต่ทั้งสองประเทศยังคงอ่อนไหวต่อวัฏจักรเศรษฐกิจในภาคการผลิต ซึ่งอาจเปลี่ยนแปลงอย่างรวดเร็ว

ความต้องการน้ำมันดีเซลและเชื้อเพลิงทำความร้อนในยุโรปมักพุ่งสูงขึ้นในช่วงฤดูหนาว

การส่งผ่านการปรับขึ้นของราคาน้ำมันดิบสู่ราคาผลิตภัณฑ์สำเร็จรูป เป็นปัจจัยสำคัญต่อเศรษฐกิจพลังงานในภูมิภาค

หากฤดูหนาวหนาวกว่าคาด หรือโรงกลั่นมีการปิดซ่อมบ่อยครั้ง ความตึงตัวของผลิตภัณฑ์สำเร็จรูปอาจช่วยหนุนราคาน้ำมันในระยะสั้น ในทางกลับกัน หากอุปสงค์ภาคอุตสาหกรรมอ่อนตัว แรงกดดันด้านราคาก็จะลดลง

ข้อมูลสต็อกน้ำมันดิบ ปริมาณการกลั่น และการบริโภคน้ำมันเบนซินในสหรัฐฯ เป็นตัวชี้นำทิศทางราคาภายในประเทศ

การผลิตและสต็อกที่อยู่ในระดับสูงของสหรัฐฯ เป็นปัจจัยกดดันราคา ในขณะที่ตารางซ่อมบำรุงโรงกลั่นตามฤดูกาลและรูปแบบการบริโภคน้ำมันเบนซินจะเป็นตัวกำหนดทิศทางระยะสั้นของราคาน้ำมัน WTI

| สถาบัน | การคาดการณ์ที่สำคัญ / ความคิดเห็น |

|---|---|

| EIA | คาดว่าราคาเบรนท์เฉลี่ยในปี 2026 จะต่ำลง โดยแรงกดดันจากการสะสมสต็อก; ตัวอย่างคาดการณ์: $52 ต่อบาร์เรลในภาพรวม STEO ล่าสุด |

| IEA | ชี้ถึงความเสี่ยงของส่วนเกินน้ำมันในปี 2026 อันเนื่องจากการเติบโตของอุปสงค์ที่ชะลอตัวและการผลิตนอก OPEC ที่เพิ่มขึ้น |

| ธนาคารใหญ่ (Morgan Stanley) | ปรับคาดการณ์เบรนท์ครึ่งแรกของ 2026 ลงมาอยู่ราว $60 ต่อบาร์เรล หลังจาก OPEC+ หยุดปรับเพิ่มกำลังผลิต และคำนึงถึงผลจากมาตรการคว่ำบาตร โดยยังเตือนถึงความเสี่ยงจากภาวะล้นตลาดในปี 2026 |

| ตัวชี้วัด | เหตุผลที่สำคัญ | ความถี่ในการประกาศ |

|---|---|---|

| ข้อมูลสต็อกน้ำมันรายสัปดาห์จาก API/EIA ของสหรัฐฯ | สะท้อนความสมดุลของอุปสงค์-อุปทานในตลาดพลังงานที่ใหญ่ที่สุดในโลก | รายสัปดาห์ |

| การประชุม OPEC+ และบันทึกคณะกรรมการเทคนิค | ส่งสัญญาณนโยบายการผลิตที่จะเกิดขึ้น | ตามกำหนดการ; การประกาศอย่างเป็นทางการขึ้นอยู่กับที่ประชุม |

| รายงานตลาดน้ำมันรายเดือนของ IEA | วิเคราะห์ภาพรวมของสต็อก อุปสงค์ และอุปทานทั่วโลก | รายเดือน |

| ปริมาณการนำเข้าน้ำมันและการกลั่นของจีน | มีผลโดยตรงต่ออุปสงค์ในเอเชียและปริมาณการขนส่งจริง | รายเดือน |

| ความชันของเส้นฟิวเจอร์สและข้อมูลสถานะนักลงทุน (CoT) | บ่งชี้แรงจูงใจในการเก็บสต็อกและมุมมองของนักลงทุนเชิงเก็งกำไร | รายวันถึงรายสัปดาห์ |

การหยุดชะงักของอุปทานอย่างมีนัยสำคัญในประเทศผู้ผลิตหลักหรือเส้นทางขนส่งสำคัญ

การฟื้นตัวของการบริโภคน้ำมันในจีนเร็วกว่าคาด ร่วมกับการชะลอตัวของการผลิตน้ำมันนอก OPEC

มาตรการทางภูมิรัฐศาสตร์หรือเศรษฐกิจเพิ่มเติมที่จำกัดอุปทานมากกว่าที่ตลาดคาดการณ์ไว้ในปัจจุบัน

การเติบโตอย่างรวดเร็วของการผลิตนอก OPEC โดยเฉพาะในสหรัฐอเมริกา

อุปสงค์ทั่วโลกอ่อนตัวจากการชะลอตัวของเศรษฐกิจที่รุนแรงกว่าที่คาดการณ์

การสะสมสต็อกเชิงพาณิชย์อย่างต่อเนื่อง อันเนื่องมาจากกำไรจากการกลั่นที่อ่อนแอ

ในบทความควรมีการระบุ “ความน่าจะเป็น” ของแต่ละสถานการณ์ จากการประเมินของนักวิเคราะห์หลายสำนัก เพื่อหลีกเลี่ยงการพึ่งพามุมมองเพียงแหล่งเดียว

การหยุดปรับเพิ่มกำลังการผลิตของ OPEC+ ช่วยหนุนราคาในระยะสั้น แต่ไม่สามารถแก้ปัญหาอุปทานส่วนเกินที่อาจเกิดขึ้นในปี 2026 ได้

การคาดการณ์ของหลายหน่วยงานที่ชี้ว่า “สต็อกน้ำมันจะเพิ่มขึ้นในปี 2026” สนับสนุนมุมมองว่าควรระมัดระวังในการเปิดสถานะ Long หรือควรใช้กลยุทธ์ป้องกันความเสี่ยง (hedging)

การติดตามข้อมูลการนำเข้าน้ำมันของจีน และรายงานสต็อกน้ำมันรายสัปดาห์ของสหรัฐฯ เป็นสิ่งที่จำเป็นสำหรับการเทรดระยะสั้น

ราคาน้ำมันดิบทรงตัวในช่วงนี้ เนื่องจากความระมัดระวังของ OPEC+ และปัจจัยด้านภูมิรัฐศาสตร์ที่ปรากฏในพาดหัวข่าว แต่หน่วยงานและนักวิเคราะห์ยังคงย้ำถึงความเสี่ยงจากการสะสมสต็อกน้ำมันต่อเนื่องจนถึงปี 2026

สถานการณ์ที่มีทั้งมาตรการคุมอุปทานในระยะสั้นและการคาดการณ์พื้นฐานเชิงลบเช่นนี้ ก่อให้เกิดความผันผวนในตลาดพลังงาน ซึ่งทำให้การวางแผนสถานการณ์อย่างรอบคอบและการติดตามตัวชี้วัดสำคัญอย่างต่อเนื่อง เป็นสิ่งจำเป็นทั้งสำหรับผู้เล่นในตลาดและผู้กำหนดนโยบาย

นโยบายการผลิตของ OPEC+ แนวโน้มอุปสงค์ทั่วโลก การเติบโตของอุปทานจากสหรัฐฯ และข้อมูลเศรษฐกิจ เป็นปัจจัยหลักที่ส่งผลต่อราคาน้ำมันดิบในปัจจุบัน

OPEC+ ได้ชะลอการปรับเพิ่มกำลังการผลิต ทำให้สมดุลระหว่างอุปสงค์ที่ค่อยๆ ฟื้นตัวและอุปทานที่เพิ่มขึ้นยังคงมีความเสถียร ขณะเดียวกัน ความตึงเครียดทางภูมิรัฐศาสตร์ที่จำกัดทำให้ราคาไม่ผันผวนมาก

เบรนท์ (Brent) สะท้อนราคาน้ำมันในตลาดโลก ขณะที่ WTI เป็นตัวชี้วัดราคาน้ำมันในสหรัฐฯ โดยปกติ เบรนท์มักมีราคาสูงกว่าเล็กน้อย เนื่องจากมีช่องทางการส่งออกที่กว้างกว่า

สงคราม มาตรการคว่ำบาตร หรือการหยุดชะงักของเส้นทางขนส่ง อาจทำให้ราคาน้ำมันพุ่งขึ้นชั่วคราว อย่างไรก็ตาม เหตุการณ์ล่าสุดมักมีผลระยะสั้นมากกว่าระยะยาว

เพราะเป็นตัวบ่งชี้สมดุลของอุปสงค์และอุปทานในตลาด หากสต็อกเพิ่มขึ้น แสดงถึงภาวะอุปทานล้นตลาด (ราคามักลดลง) ในขณะที่การลดลงของสต็อกอย่างมากจะหนุนราคาน้ำมันให้สูงขึ้น

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ