การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-07-29

ในยุคที่การลงทุนเปลี่ยนแปลงอย่างรวดเร็ว นักลงทุนมือใหม่ต้องตัดสินใจเรื่องสำคัญ: ควรเริ่มลงทุนด้วย ETF หรือเลือกกองทุนรวมทั่วไป?

ทั้งสองตัวเลือกนี้เปิดโอกาสให้เข้าถึงพอร์ตการลงทุนที่หลากหลายได้ง่าย แต่ความแตกต่างในด้านต้นทุน สภาพคล่อง ประสิทธิภาพทางภาษี และความเรียบง่าย อาจส่งผลต่อประสบการณ์การลงทุนและผลลัพธ์ในระยะยาวของมือใหม่ได้

บทความนี้จะวิเคราะห์ข้อดีและข้อเสียของ ETF vs กองทุนรวม ในบริบทของปี 2025 เพื่อช่วยให้นักลงทุนหน้าใหม่เลือกแนวทางที่เหมาะสมที่สุดกับตนเอง

ก่อนที่จะเปรียบเทียบ ETF และกองทุนรวม เรามาทำความเข้าใจทุกแง่มุมของตัวเลือกการลงทุนทั้งสองกันก่อน

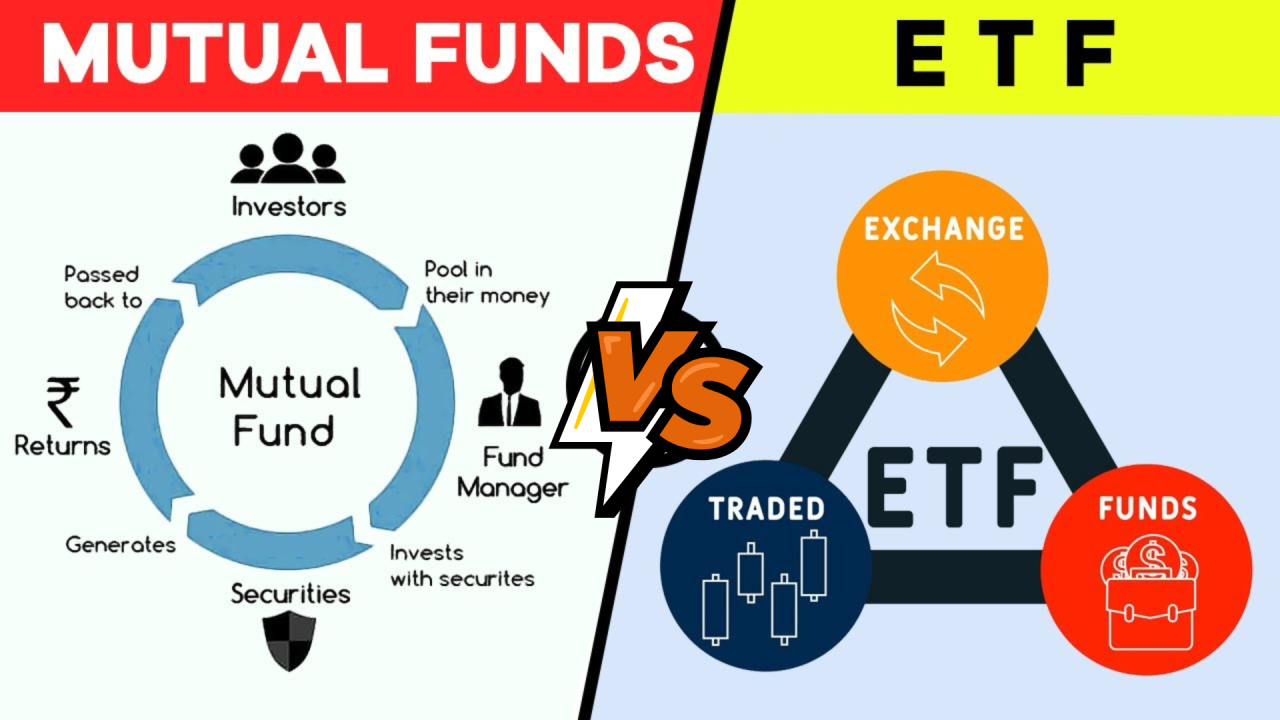

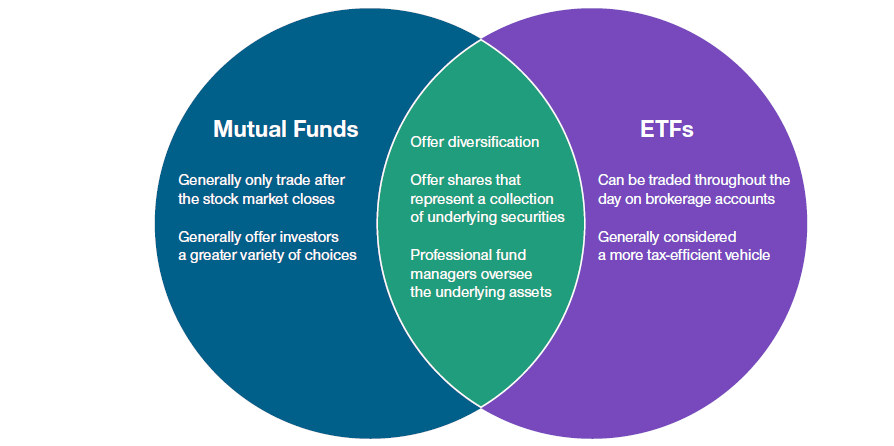

ประการแรก ETF เปรียบเสมือนตะกร้าของการลงทุน หุ้น พันธบัตร หรือสินค้าโภคภัณฑ์ที่ติดตามดัชนีหรือกลยุทธ์เฉพาะ การซื้อขายทั้งหมดเกิดขึ้นในตลาดหลักทรัพย์ ทำให้นักลงทุนสามารถซื้อหรือขายหุ้น ETF ได้ตลอดทั้งวันซื้อขายในราคาตลาด ความสามารถในการซื้อขายระหว่างวันเช่นนี้ทำให้ ETF มีพฤติกรรมคล้ายกับหุ้นรายตัว ในขณะเดียวกันก็ให้การกระจายการลงทุนในสินทรัพย์หลายประเภท

ในทางกลับกัน กองทุนรวม (Mutual Funds) จะรวบรวมเงินทุนจากนักลงทุนจำนวนมากเพื่อนำไปลงทุนในหุ้น พันธบัตร หรือกลยุทธ์การลงทุนแบบเชิงรุก คำสั่งซื้อขายจะดำเนินการวันละครั้งหลังตลาดปิด โดยคำนวณจากมูลค่าทรัพย์สินสุทธิ (NAV) ของกองทุน กองทุนรวมอาจใช้ดัชนีแบบเชิงรับหรือแบบเชิงรุก ซึ่งผู้จัดการกองทุนจะพิจารณาตัดสินใจลงทุนด้วยตนเองในระดับที่แตกต่างกัน

1. สภาพคล่องและความยืดหยุ่นระหว่างวัน

ETF สามารถซื้อหรือขายได้ทุกเวลาระหว่างชั่วโมงการซื้อขายของตลาด นักลงทุนมือใหม่จึงสามารถเข้าออกตำแหน่งได้ตามราคาตลาดแบบเรียลไทม์ รวมถึงสามารถตั้งคำสั่งซื้อขายแบบ Limit หรือ Stop ได้ อีกทั้งยังสามารถใช้มาร์จิ้นหรือทำการชอร์ตได้หากต้องการ ความยืดหยุ่นเหล่านี้ไม่สามารถทำได้กับกองทุนรวม เพราะการซื้อขายจะถูกดำเนินการที่มูลค่าทรัพย์สินสุทธิ (NAV) ณ สิ้นวันเท่านั้น

2. ค่าธรรมเนียมและอัตราส่วนค่าใช้จ่ายที่ต่ำกว่า

ETF จำนวนมากมีการบริหารแบบเชิงรับ โดยมักจะติดตามดัชนีขนาดใหญ่ซึ่งใช้ต้นทุนในการจัดการน้อย ส่งผลให้อัตราค่าใช้จ่าย (Expense Ratio) ของ ETF มักอยู่ต่ำกว่า 0.5% ในขณะที่กองทุนรวม โดยเฉพาะกองทุนที่บริหารเชิงรุก อาจมีอัตราค่าใช้จ่ายเกิน 0.9% ได้ ความแตกต่างของค่าใช้จ่ายเหล่านี้เมื่อสะสมเป็นเวลาหลายสิบปีสามารถส่งผลอย่างมีนัยสำคัญต่อการเติบโตของความมั่งคั่งในระยะยาว

3. ประสิทธิภาพภาษีที่เหนือกว่า

ETF ได้รับประโยชน์จากโครงสร้างการไถ่ถอนแบบ “In-Kind Redemption” ที่ช่วยให้สามารถแลกเปลี่ยนสินทรัพย์ภายในโดยไม่เกิดการจำหน่ายออก ทำให้ลดการเกิดภาระภาษีจากกำไรส่วนเกิน (Capital Gains) โดยทั่วไปนักลงทุน ETF จะต้องเสียภาษีก็ต่อเมื่อมีการขายหน่วยลงทุนเท่านั้น

ในทางตรงกันข้าม กองทุนรวม โดยเฉพาะกองทุนที่บริหารเชิงรุก มักมีการแจกจ่ายกำไรให้กับผู้ถือหน่วยลงทุนทั้งหมด แม้ว่านักลงทุนจะไม่ได้ขายหน่วยลงทุนของตนเองก็ตาม ซึ่งอาจสร้างภาระภาษีแบบไม่คาดคิดสำหรับนักลงทุนมือใหม่

4. ความโปร่งใสและการเข้าถึงที่ง่ายกว่า

พอร์ตการลงทุนของ ETF มักเปิดเผยข้อมูลสินทรัพย์รายวัน ทำให้นักลงทุนสามารถรู้ได้อย่างชัดเจนว่ากำลังถือสินทรัพย์อะไรอยู่ ในขณะที่กองทุนรวมมักเปิดเผยรายการทรัพย์สินเพียงไตรมาสละครั้ง

นอกจากนี้ ETF ยังสามารถซื้อขายได้ด้วยจำนวนเงินน้อย เช่น เพียง 1 หน่วย หรือแม้แต่หน่วยย่อย (Fractional Share) ขณะที่กองทุนรวมมักมีข้อกำหนดเงินลงทุนขั้นต่ำ ตั้งแต่ $500 ถึง $3,000 หรือมากกว่านั้น

5. ตัวเลือกการลงทุนที่หลากหลายและการเติบโตของ Active ETF

ในปี 2025 ETF เชิงรับ (Passive ETF) ยังคงครองสัดส่วนหลักของสินทรัพย์ที่มีการจัดการทั่วโลก อย่างไรก็ตาม ETF เชิงรุก (Active ETF) ซึ่งผสานกลยุทธ์การบริหารแบบเชิงรุกเข้าไว้ในโครงสร้างของ ETF ก็กำลังเติบโตอย่างรวดเร็ว

นักลงทุนในปัจจุบัน รวมถึงมือใหม่ สามารถเข้าถึงกลยุทธ์เฉพาะทาง การจัดโครงสร้างความเสี่ยง หรือผลิตภัณฑ์ป้องกันความเสี่ยงแบบที่เคยมีเฉพาะในกองทุนรวม ซึ่งนวัตกรรมเหล่านี้มอบทั้งความยืดหยุ่นและประสิทธิภาพด้านต้นทุนในรูปแบบเดียวกัน

1) กระบวนการลงทุนที่เรียบง่ายและการวางแผนการลงทุนรายงวด

นักลงทุนจำนวนมากนิยมกองทุนรวมเพราะสามารถตั้งแผนการลงทุนแบบอัตโนมัติได้ง่าย เช่น SIP (Systematic Investment Plans) หรือการหักเงินลงทุนประจำผ่านแพลตฟอร์มของกองทุนโดยตรง

ความเรียบง่ายนี้เหมาะอย่างยิ่งสำหรับนักลงทุนมือใหม่ที่ต้องการลงทุนแบบอัตโนมัติเต็มรูปแบบโดยไม่จำเป็นต้องเปิดบัญชีกับโบรกเกอร์

2) การบริหารแบบเชิงรุกโดยผู้เชี่ยวชาญ

กองทุนรวมแบบบริหารเชิงรุกมีเป้าหมายในการเอาชนะตลาดผ่านการคัดเลือกหลักทรัพย์จากการวิเคราะห์เชิงลึก

เหมาะสำหรับนักลงทุนที่ต้องการแนวทางแบบ “ปล่อยผู้เชี่ยวชาญจัดการ” หรือในกรณีที่กลยุทธ์เชิงรุกอาจเพิ่มมูลค่าให้กับพอร์ตได้

3) ไม่มีความเครียดจากการซื้อขายแบบเรียลไทม์

เนื่องจากคำสั่งซื้อขายของกองทุนรวมจะดำเนินการที่มูลค่าทรัพย์สินสุทธิ (NAV) ณ สิ้นวัน นักลงทุนจึงไม่ต้องกังวลกับความเคลื่อนไหวของราคาระหว่างวันหรือส่วนต่างระหว่างราคาซื้อและขาย (Bid-Ask Spread)

สำหรับมือใหม่ การหลีกเลี่ยงความซับซ้อนของการซื้อขายระหว่างวันอาจช่วยลดความเครียดและโอกาสในการตัดสินใจผิดพลาดได้

| คุณสมบัติ | ETF | กองทุนรวม |

|---|---|---|

| ความยืดหยุ่นในการซื้อขาย | ซื้อขายระหว่างวัน ตั้งคำสั่งแบบ limit/stop, ใช้มาร์จิ้น, ชอร์ตได้ | ซื้อขายได้วันละครั้งที่ NAV ไม่สามารถเทรดระหว่างวันได้ |

| อัตราส่วนค่าใช้จ่าย | โดยทั่วไปจะต่ำ (0.03‑0.5%) | มักสูงกว่า โดยเฉพาะกองทุนเชิงรุก (0.6–1.1%) |

| ประสิทธิภาพภาษี | สูง – มีการจ่ายภาษีกำไรทุนน้อยกว่า (in-kind redemption) | ต่ำ – อาจมีการกระจายกำไรส่วนเกินประจำปี |

| การลงทุนขั้นต่ำ | ต่ำสุดเพียง 1 หน่วย หรือหน่วยย่อย (Fractional Share) | มักเริ่มต้นที่ $500 หรือมากกว่า |

| ความโปร่งใส | เปิดเผยทรัพย์สินรายวัน | เปิดเผยพอร์ตเพียงรายไตรมาส |

| ระบบอัตโนมัติและ SIP | ต้องตั้งค่าผ่านโบรกเกอร์ อาจไม่มี SIP อัตโนมัติ | มีระบบ SIP ในตัว สะดวกต่อการลงทุนอัตโนมัติ |

| รูปแบบการบริหารจัดการ | ส่วนใหญ่เป็นแบบเชิงรับ (Passive) แต่มี Active ETF เพิ่มขึ้น | มีทั้งแบบเชิงรับและเชิงรุก พร้อมทีมผู้จัดการมืออาชีพ |

| ความเสี่ยงจากส่วนต่างราคา | มีความเสี่ยงจาก Bid-Ask Spread | ไม่มีส่วนต่างราคา ซื้อขายที่ NAV ณ สิ้นวัน |

ETF: ค่าธรรมเนียมแฝงจากการเทรดและปัญหาสภาพคล่อง

แม้ ETF จะมีค่าบริหารจัดการต่ำ แต่ค่าคอมมิชชันของโบรกเกอร์และ Bid-Ask Spread อาจลดผลตอบแทนหากมีการซื้อขายบ่อยครั้ง

นอกจากนี้ ETF เฉพาะทางบางตัวที่มีปริมาณซื้อขายต่ำ อาจประสบปัญหาสภาพคล่องต่ำหรือส่วนต่างราคากว้าง ซึ่งมือใหม่มักมองข้าม

ความคลาดเคลื่อนในการติดตามดัชนี(Tracking Error)

ในบางภูมิภาค เช่น ตลาดหุ้นอินเดีย ETF บางตัวมีผลตอบแทนต่ำกว่าดัชนีอ้างอิงอย่างต่อเนื่อง

ความคลาดเคลื่อนนี้อาจเพิ่มต้นทุนที่แท้จริงในการถือครอง ETF และสร้างความผิดหวังให้กับนักลงทุนที่คาดหวังผลตอบแทนตามดัชนี

กองทุนรวม: ค่าธรรมเนียมแฝงและผลกระทบทางภาษี

กองทุนรวมอาจมีค่าธรรมเนียมแฝง เช่น ค่าธรรมเนียมแรกเข้า-ออก (Front-end/Back-end Load), ค่าธรรมเนียม 12b‑1, ค่าธรรมเนียมธุรกรรม และการหมุนเวียนพอร์ตสูง ซึ่งทั้งหมดนี้ทำให้ค่าใช้จ่ายรวมสูงขึ้น แม้อัตราค่าใช้จ่ายที่ประกาศอาจดูต่ำก็ตาม

นอกจากนี้ยังมีผลกระทบจากภาษีกำไรส่วนเกินที่แจกจ่ายทุกปี ซึ่งอาจลดผลตอบแทนในระยะยาว

ปัญหาจากการซื้อขายตามNAV

เนื่องจากคำสั่งซื้อขายของกองทุนรวมจะดำเนินการที่ NAV ณ สิ้นวันนั กลงทุนที่สร้างหรือไถ่ถอนหน่วยลงทุนจำนวนมากอาจได้รับผลกระทบจากความผันผวนของราคาตลอดวัน โดยไม่สามารถทำอะไรได้จนกว่าจะถึงเวลาประมวล NAV

สำหรับมือใหม่ อาจรู้สึกสับสนหรือหงุดหงิดกับการต้องรอผลการดำเนินการหลังจากตลาดปิดในช่วงที่ตลาดมีการเคลื่อนไหวแรง

ETF โดดเด่นสำหรับนักลงทุนมือใหม่ส่วนใหญ่

สำหรับผู้เริ่มต้นที่ให้ความสำคัญกับต้นทุนต่ำ ความยืดหยุ่น ประสิทธิภาพทางภาษี และความโปร่งใส ETF กลายเป็นตัวเลือกที่ได้รับความนิยมมากขึ้นเรื่อยๆ

แนวโน้มการเปลี่ยนไปใช้พอร์ตการลงทุนแบบเชิงรับ โดยเฉพาะพอร์ตที่สร้างจาก robo-advisor ด้วย ETFไ ด้ทำให้การลงทุนเข้าถึงง่ายและลดความซับซ้อนของการจัดพอร์ตสำหรับมือใหม่อย่างมาก

กองทุนรวมยังมีบทบาทในบางสถานการณ์

หากคุณต้องการแนวทางแบบ “ลงทุนแล้วปล่อยให้ผู้จัดการดูแล” ต้องการการลงทุนแบบอัตโนมัติรายเดือนผ่านบริษัทหลักโดยตรง หรือมองหาการบริหารแบบเชิงรุก กองทุนรวมยังคงเป็นทางเลือกที่ดี เหมาะกับนักลงทุนที่ไม่กังวลเรื่องราคาระหว่างวัน หรือไม่ต้องการจัดการการซื้อขายด้วยตนเอง

ทางสายกลาง: กองทุนรวมดัชนี (Index Mutual Funds)

กองทุนรวมดัชนีเชิงรับเป็นทางเลือกที่ผสานต้นทุนต่ำกับความสะดวก เช่น การตั้ง SIP และการบริหารจัดการที่เรียบง่า ยเหมาะในกรณีที่ไม่สะดวกเปิดบัญชีกับโบรกเกอร์หรือยังเข้าถึง ETF ได้ไม่เต็มที่

1. กำหนดเป้าหมายการลงทุนของคุณ

คุณกำลังออมเพื่อเกษียณ สร้างความมั่งคั่ง หรือมีเป้าหมายระยะสั้น?

เลือกตามเป้าหมาย: ETF เหมาะกับผู้ที่ต้องการความคล่องตัวและค่าธรรมเนียมต่ำ ส่วนกองทุนรวมเหมาะกับผู้ที่ต้องการความสะดวกและการจัดการอัตโนมัติ

2. ประเมินต้นทุนเทียบกับประโยชน์

เปรียบเทียบอัตราค่าใช้จ่าย ค่าธรรมเนียมซื้อขาย และค่าธรรมเนียมแฝง โดยเฉพาะในบัญชีที่ต้องเสียภาษี ประสิทธิภาพทางภาษีถือเป็นปัจจัยสำคัญ

3. เริ่มต้นเล็ก ๆ และเรียบง่าย

เริ่มจาก ETF ที่อิงดัชนีตลาดหลัก หรือกองทุนรวมดัชนีแบบไม่มีค่าธรรมเนียมเริ่มต้น หลีกเลี่ยง ETF แบบเฉพาะกลุ่มใช้เลเวอเรจหรือมีความผันผวนสูงในช่วงเริ่มต้น

4. ใช้เครื่องมือการลงทุนอัตโนมัติ

ปัจจุบันมีโบรกเกอร์และ robo-advisor หลายแห่งที่ให้บริการซื้อ ETF แบบอัตโนมัติ ช่วยให้ได้ผลลัพธ์คล้าย SIP ขณะยังรักษาข้อดีของ ETF ไว้ได้

5. มีความอดทนและตรวจสอบผลงานสม่ำเสมอ

ติดตามรูปแบบการบริหาร ค่าธรรมเนียม เหตุการณ์ทางภาษี และความสามารถในการตามดัชนีของกองทุน เมื่อเวลาผ่านไป หากผลงานต่ำกว่าดัชนีอย่างต่อเนื่อง ควรพิจารณาปรับเปลี่ยน

คำตอบ :

สำหรับการลงทุนระยะยาว ETF มักได้เปรียบในเรื่องประสิทธิภาพทางภาษีและค่าธรรมเนียมต่ำ โดยเฉพาะหากถือในบัญชีที่ต้องเสียภาษี อย่างไรก็ตาม กองทุนรวมอาจเหมาะกับผู้ที่ต้องการลงทุนแบบอัตโนมัติหรือพึ่งพาการบริหารแบบเชิงรุก

โดยทั่วไปแล้ว นักลงทุนมือใหม่ที่ต้องการสร้างความมั่งคั่งอย่างมั่นคงในระยะยาว ETF ดัชนีต้นทุนต่ำถือเป็นจุดเริ่มต้นที่แข็งแกร่ง

คำตอบ :

สามารถทำได้ ปัจจุบันโบรกเกอร์ และ robo-advisor หลายแห่งมีบริการลงทุน ETF แบบอัตโนมัติ ทำให้ประสบการณ์ใกล้เคียงกับ SIP ในกองทุนรวม

ในขณะที่กองทุนรวมแบบดั้งเดิมมี SIP ในตัวจากบริษัทจัดการ ETF ต้องตั้งค่าผ่านโบรกเกอร์ แต่ผลลัพธ์คือการลงทุนสม่ำเสมออย่างมีประสิทธิภาพเช่นกัน

คำตอบ :

ทั้ง ETF และกองทุนรวมโดยทั่วไปมีความปลอดภัย หากมีการกระจายความเสี่ยงอย่างเหมาะสมและใช้งานถูกวิธี อย่างไรก็ตาม ETF อาจดูเสี่ยงกว่าสำหรับบางคน เนื่องจากมีความผันผวนของราคาตลอดวันและสามารถเทรดได้ตลอดเวลา

มือใหม่ควรหลีกเลี่ยง ETF ที่ซับซ้อน เช่น แบบใช้เลเวอเรจหรือธีมเฉพาะ และเริ่มต้นจาก ETF ดัชนีตลาดกว้างหรือกองทุนรวมดัชนีที่มีความเสี่ยงต่ำและต้นทุนต่ำ

หากคุณเป็นนักลงทุนมือใหม่ที่ต้องการเริ่มต้นการลงทุนระยะยาวอย่างมีประสิทธิภาพ ค่าธรรมเนียมต่ำ มีความยืดหยุ่น และประสิทธิภาพทางภาษีสูง ETF คือจุดเริ่มต้นที่น่าสนใจ ด้วยความสามารถในการซื้อขายได้ทันที เข้าถึงพอร์ตได้ทุกวัน และสร้างการกระจายความเสี่ยงได้แม้มีงบจำกัด

ในขณะเดียวกัน กองทุนรวมยังคงเป็นทางเลือกที่เหมาะ สำหรับผู้ที่ต้องการการลงทุนแบบอัตโนมัติเต็มรูปแบบ ต้องการการบริหารจากมืออาชีพ หรือไม่ต้องการจัดการการซื้อขายด้วยตนเอง

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ