Mulai Trading

Tentang EBC

Diterbitkan pada: 2025-07-29

Dalam lanskap investasi yang terus berkembang, investor pemula dihadapkan pada pertanyaan penting: apakah sebaiknya memulai dengan ETF (Exchange-Traded Fund) atau reksa dana?

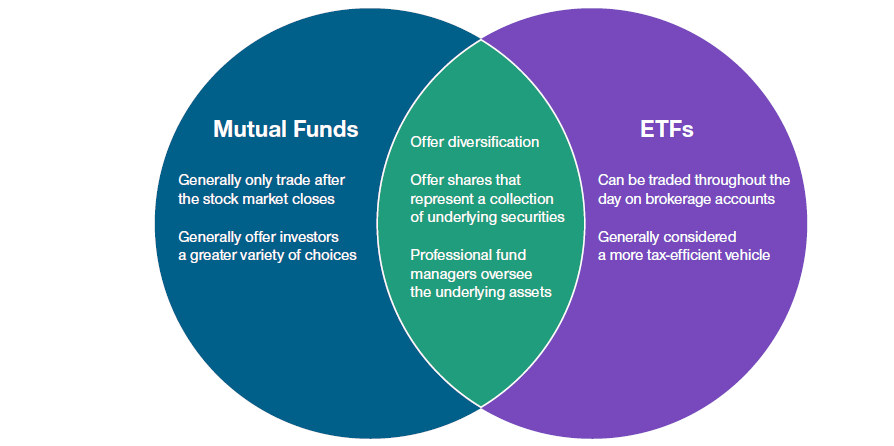

Keduanya memberikan akses mudah ke portofolio yang terdiversifikasi. Namun, perbedaan dalam hal biaya, likuiditas, efisiensi pajak, dan kemudahan penggunaan bisa berdampak besar terhadap pengalaman investasi dan hasil jangka panjang, terutama bagi pemula.

Artikel ini akan mengulas kedua instrumen dalam konteks tahun 2025 untuk membantu Anda menentukan mana yang lebih sesuai sebagai langkah awal berinvestasi.

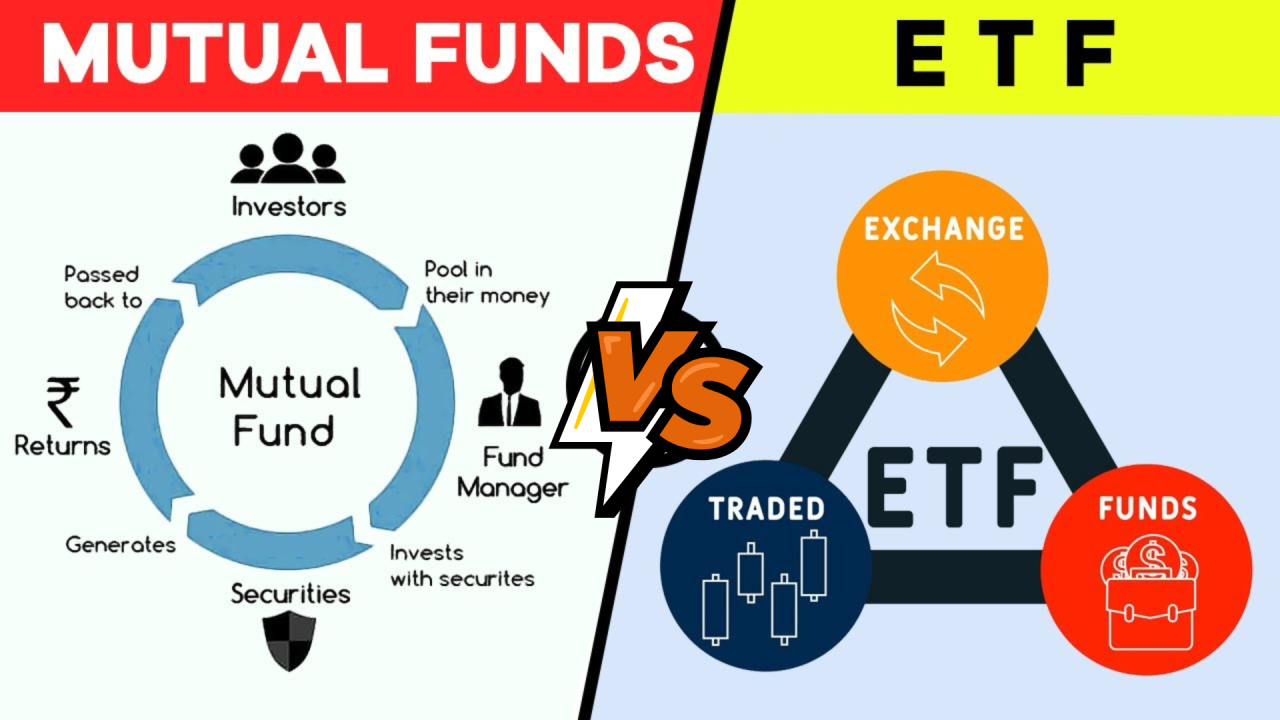

Sebelum membandingkan keduanya, mari pahami terlebih dahulu apa itu ETF dan reksa dana.

ETF adalah kumpulan aset—seperti saham, obligasi, atau komoditas—yang mengikuti indeks atau strategi tertentu. ETF diperdagangkan di bursa saham, sehingga Anda bisa membeli atau menjualnya kapan saja selama jam trading dengan harga pasar. Fitur ini membuat ETF mirip dengan saham, namun tetap memberikan diversifikasi aset.

Sementara itu, reksa dana mengumpulkan dana dari banyak investor untuk kemudian diinvestasikan ke dalam saham, obligasi, atau strategi aktif. Transaksi reksa dana dilakukan sekali sehari setelah pasar tutup, berdasarkan Nilai Aktiva Bersih (NAB). Reksa dana bisa bersifat pasif (mengikuti indeks) maupun aktif (dikelola oleh manajer investasi).

1. Fleksibilitas dan Likuiditas Intraday

ETF dapat diperdagangkan kapan saja selama jam bursa, memungkinkan Anda untuk membeli atau menjual berdasarkan harga real-time, menetapkan limit order, atau bahkan melakukan short selling. Sementara reksa dana hanya diproses sekali sehari, ETF menawarkan kendali lebih besar terhadap waktu transaksi.

2. Biaya dan Rasio Beban yang Lebih Rendah

Banyak ETF dikelola secara pasif, seringkali mengikuti indeks yang luas dengan biaya overhead minimal. Akibatnya, rasio biaya untuk ETF umumnya berada di bawah 0,5%. Sementara reksa dana yang setara, terutama yang dikelola secara aktif, dapat melebihi 0,9%. Selama beberapa dekade, perbedaan biaya ini berakumulasi dan memengaruhi akumulasi kekayaan.

3. Biaya Lebih Rendah

ETF punya keunggulan dari struktur unik yang disebut in-kind redemption atau "penukaran dalam bentuk barang". Mekanisme ini memungkinkan pertukaran aset secara langsung, sehingga bisa meminimalkan distribusi pajak kepada investor. Sebagian besar investor ETF hanya perlu membayar pajak atas keuntungan modal saat mereka menjual unit ETF-nya.

Sementara itu, reksa dana—terutama yang dikelola secara aktif—sering membagikan keuntungan investasi (capital gain) kepada semua pemegang unit, meskipun mereka tidak melakukan penjualan apa pun. Bagi investor pemula, hal ini bisa menimbulkan kewajiban pajak yang tidak terduga.

4. Transparansi dan Aksesibilitas

ETF memberikan transparansi yang tinggi karena isi portofolionya biasanya diperbarui dan diumumkan setiap hari. Artinya, Anda bisa melihat dengan jelas aset apa saja yang sedang Anda miliki. Sebaliknya, reksa dana umumnya hanya melaporkan kepemilikannya setiap tiga bulan sekali.

Selain itu, ETF bisa dibeli dalam jumlah kecil—bahkan cukup satu unit, atau dalam bentuk pecahan unit (jika platform mendukung). Sementara itu, reksa dana biasanya memiliki batas minimum investasi, mulai dari sekitar Rp500 ribu hingga Rp3 juta atau lebih, tergantung produknya.

5. Pilihan dan Inovasi yang Semakin Luas

Memasuki tahun 2025, ETF berbasis indeks pasif masih menjadi pilihan utama secara global. Namun, ETF aktif—yang menggabungkan strategi manajemen aktif ke dalam struktur ETF—semakin banyak diminati.

Kini, investor termasuk pemula bisa mengakses strategi investasi yang lebih spesifik, portofolio yang sudah terstruktur, bahkan produk dengan perlindungan nilai (buffer), yang sebelumnya hanya bisa ditemukan di reksa dana. Inovasi-inovasi ini menjadikan ETF semakin fleksibel dan efisien dari segi biaya—semua dalam satu produk.

1) Investasi Otomatis dan Proses yang Sederhana

Banyak investor lebih memilih reksa dana untuk investasi sistematis: SIP (Rencana Investasi Sistematis) atau kontribusi otomatis lebih mudah diatur langsung melalui platform reksa dana.

Kesederhanaan ini cocok untuk pemula yang menginginkan investasi yang sepenuhnya otomatis tanpa akun broker.

2) Manajemen Aktif oleh Profesional

Reksa dana yang dikelola secara aktif bertujuan untuk mengungguli pasar melalui pemilihan sekuritas berbasis riset.

Bagi investor yang lebih menyukai pendekatan lepas tangan, dikelola oleh para ahli, atau berinvestasi pada area yang pengelolaannya aktif dapat memberikan nilai tambah, reksa dana menawarkan beragam pilihan.

3) Bebas dari Stres Perdagangan Harian

Karena pesanan reksa dana hanya diproses satu kali sehari, Anda tidak perlu memantau harga pasar secara real-time atau mengkhawatirkan spread bid-ask. Ini bisa mengurangi tekanan dan potensi kesalahan bagi investor pemula.

| Fitur | ETF (Dana Investasi) | Reksa Dana |

|---|---|---|

| Fleksibilitas Perdagangan | Diperdagangkan intraday; menggunakan limit/stop order, margin, shorting | Hanya dieksekusi sekali sehari pada NAV; tidak ada trading intraday |

| Rasio Biaya | Biasanya rendah (0,03‑0,5%) | Lebih tinggi, terutama dana aktif (0,6‑1,1%) |

| Efisiensi Pajak | Tinggi – lebih sedikit distribusi keuntungan modal melalui penebusan dalam bentuk barang | Lebih rendah – dapat mendistribusikan keuntungan modal setiap tahunnya |

| Minimal Investasi | Bisa dimulai dari satu unit atau fraksi | Seringkali membutuhkan investasi awal sebesar $500 atau lebih |

| Transparansi | Kepemilikan diungkapkan setiap hari | Kepemilikan diungkapkan setiap triwulan |

| Otomatisasi & SIP | Memerlukan pengaturan broker; mungkin tidak memiliki fitur SIP otomatis | Struktur SIP bawaan; nyaman untuk investasi otomatis |

| Gaya Manajemen | Sebagian besar pasif; ETF aktif muncul | Aktif atau pasif; dikelola secara profesional |

| Bid-Ask Spread | Tergantung pada spread pada perdagangan | Tidak ada spread; harga pada NAV saat penutupan |

ETF: Biaya Transaksi dan Risiko Likuiditas

Meskipun ETF dikenal memiliki biaya pengelolaan yang rendah, Anda tetap perlu memperhatikan biaya transaksi lainnya. Komisi dari broker serta selisih harga jual dan beli (bid-ask spread) bisa mengurangi potensi keuntungan, apalagi jika Anda sering melakukan jual beli.

Selain itu, ETF yang bersifat khusus atau jarang diperdagangkan biasanya punya volume transaksi yang rendah. Ini bisa menyebabkan likuiditas yang terbatas atau spread harga yang lebih lebar—hal yang sering kali luput dari perhatian investor pemula.

Risiko Tracking Error

Di beberapa pasar, seperti saham India, ada ETF yang secara konsisten menghasilkan kinerja lebih rendah dibandingkan indeks acuannya. Ini terjadi karena adanya tracking error, atau selisih antara kinerja ETF dan indeks yang ditirunya.

Kesenjangan ini pada akhirnya bisa menambah “biaya tersembunyi” bagi pemilik ETF dan mengecewakan investor yang berharap mendapat hasil sesuai acuan.

Reksa Dana: Biaya Tersembunyi dan Beban Pajak

Reksa dana mungkin terlihat sederhana, tapi beberapa di antaranya mengenakan berbagai biaya tambahan—seperti biaya masuk (front load), biaya keluar (back load), biaya distribusi (biaya 12b-1), biaya transaksi, hingga perputaran portofolio yang tinggi. Semua ini dapat membuat total biaya yang Anda tanggung jadi jauh lebih besar dari yang terlihat di awal.

Jika ditambah dengan kewajiban pajak dari pembagian keuntungan modal (capital gain), keuntungan jangka panjang Anda bisa tergerus secara signifikan.

Waktu Transaksi dan Keterbatasan Akses Harga

Karena trading reksa dana dieksekusi di penghujung hari, NAV, investor yang membuat atau menebus posisi besar mungkin mengalami perubahan harga selama hari trading, tetapi tidak dapat bereaksi hingga NAV diposting.

Pemula mungkin merasa penyelesaian yang tertunda ini membingungkan atau membuat frustrasi ketika pasar berubah tiba-tiba.

ETF Bersinar bagi Sebagian Besar Investor Baru

Bagi pemula, yang mengutamakan biaya rendah, fleksibilitas, efisiensi pajak, dan transparansi, ETF semakin menjadi pilihan yang disukai.

Pergeseran ke arah portofolio pasif, terutama melalui portofolio ETF model yang dibangun oleh robo-advisor, telah mendemokratisasi akses dan menyederhanakan konstruksi portofolio bagi para pemula.

Reksa Dana Tetap Bernilai dalam Skenario Tertentu

Jika Anda lebih suka pendekatan yang lebih fleksibel, menginginkan investasi bulanan otomatis langsung melalui perusahaan investasi, atau ingin mengandalkan manajemen aktif, reksa dana tetap memiliki keunggulan. Reksa dana menarik bagi investor yang tidak terlalu khawatir dengan harga intraday atau otonomi perdagangan.

Jalan Tengah: Reksa Dana Indeks

Reksa dana indeks pasif memadukan pengindeksan berbiaya rendah dengan fitur-fitur yang disederhanakan, seperti pengaturan SIP dan pengelolaan dana, yang berfungsi sebagai alternatif ketika akses ETF terbatas atau pengaturan broker terlalu rumit.

1. Tentukan Tujuan Investasi

Apakah Anda menabung untuk masa pensiun, akumulasi kekayaan, atau kebutuhan jangka pendek?

Pilih berdasarkan kebutuhan Anda: ETF untuk kelincahan dan biaya rendah, reksa dana untuk kemudahan dan manajemen otomatis.

2.Evaluasi Biaya dan Manfaat

Bandingkan total biaya, biaya trading, dan potensi biaya tersembunyi. Dalam akun kena pajak, efisiensi pajak lebih penting.

3. Mulailah dari yang Kecil dan Sederhana

Mulailah dengan ETF indeks inti pasar luas atau reksa dana indeks tanpa beban. Hindari produk niche, leverage, atau tidak stabil sampai Anda merasa nyaman.

4. Gunakan Alat Investasi Otomatis

Banyak broker dan penasihat robo yang memperbolehkan investasi ETF berulang, mencapai kemudahan seperti SIP sambil tetap mempertahankan manfaat ETF.

5. Tetap Sabar dan Tinjau Kinerja

Lacak gaya manajemen, biaya, peristiwa pajak, dan seberapa baik reksa dana Anda mengikuti tolok ukur dari waktu ke waktu. Sesuaikan pilihan jika kinerjanya secara konsisten tertinggal dari tolok ukur.

Menjawab :

Untuk investasi jangka panjang, ETF lebih efisiens dalam pajak dan biaya, terutama jika disimpan dalam rekening kena pajak. Meskipun demikian, reksa dana bisa lebih cocok bagi investor yang memanfaatkan kontribusi otomatis atau menginginkan pengelolaan aktif profesional.

Bagi sebagian besar pemula yang ingin membangun kekayaan secara stabil dari waktu ke waktu, ETF indeks berbiaya rendah merupakan titik awal yang kuat.

Menjawab :

Ya, sejumlah perusahaan broker dan penasihat robo masa kini memungkinkan investasi otomatis dalam ETF, mencerminkan pengalaman SIP reksa dana.

Reksa dana konvensional menawarkan opsi SIP terintegrasi langsung dari perusahaan dana, sementara ETF mengharuskan broker untuk memfasilitasi pembelian berulang; meskipun demikian, hasilnya tidak berubah: investasi yang efisien dan konsisten.

Menjawab :

Baik ETF maupun reksa dana umumnya aman jika didiversifikasi dan digunakan dengan tepat. Namun, ETF dapat terasa lebih berisiko karena fluktuasi harga real-time dan opsi trading.

Pemula harus menghindari ETF yang kompleks (seperti yang menggunakan leverage atau tematik) dan memulai dengan ETF pasar luas atau reksa dana indeks, yang menawarkan biaya rendah dan risiko rendah melalui diversifikasi.

Jika Anda baru memulai investasi jangka panjang dan mencari cara yang hemat biaya, fleksibel, dan efisien dari sisi pajak, ETF bisa menjadi pilihan awal yang sangat baik. Bahkan dengan modal kecil, Anda sudah bisa memperoleh diversifikasi dan transparansi.

Namun, reksa dana tetap memiliki tempat bagi mereka yang menginginkan kemudahan, manajemen aktif, atau sistem investasi otomatis yang praktis.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Pendapat yang diberikan dalam materi ini tidak merupakan rekomendasi dari EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.