取引

EBCについて

公開日: 2025-07-29

今日の進化する投資環境において、新しい投資家は極めて重要な決断に直面しています。ETF(上場投資信託)から始めるべきか、それともミューチュアルファンドに飛び込むべきか?

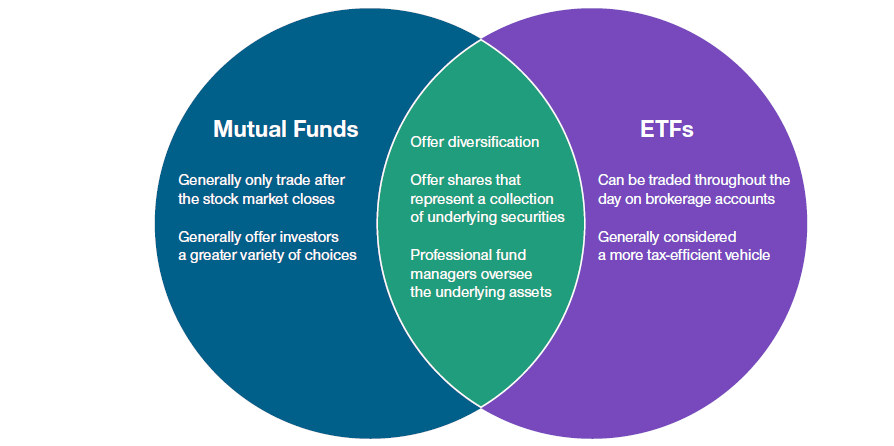

この両者はどちらも多様なポートフォリオに簡単にアクセスできますが、コスト、流動性、税務効率、シンプルさの違いが、初心者の投資家の経験と長期的な成果に影響を及ぼす可能性があります。

この記事では、2025 年の状況を踏まえて、両方の選択肢を検討し、どちらが初心者にとって最適かを見極めるためのガイドラインを提供します。

ETF と投資信託を比較する前に、両方の投資オプションのあらゆる側面を明確にしましょう。

まず、ETFとは、特定の指数や戦略に連動する株式、債券、またはコモディティの投資バスケットのようなものです。全ての取引は証券取引所で行われ、取引時間中いつでも市場価格でETFの株式を売買することができます。この日中取引が可能であるため、ETFは個別株とほぼ同様の動きをしながら、多くの資産への分散投資を実現します。

一方、ミューチュアルファンドは、多数の投資家から資金を集め、株式、債券、またはアクティブ運用戦略に配分します。注文は毎日1回、市場が閉まった後に、ファンドの純資産価値(NAV)で執行されます。投資信託は、パッシブ・インデックス運用とアクティブ運用があり、ファンドマネージャーによるポートフォリオの意思決定の度合いはそれぞれ異なります。

1. 日中流動性と柔軟性

ETFは、取引時間中いつでも売買できます。初心者でもリアルタイムの価格に基づいてポジションを売買したり、指値注文や逆指値注文を設定したり、必要に応じて証拠金取引や空売り取引を利用したりできます。ミューチュアルファンドは日末の基準価額で取引されるため、このような柔軟な取引はできません。

2. 手数料と経費率の低さ

多くのETFはパッシブ運用型で、最小限の経費で広範な指数に連動することが多いです。その結果、ETFの経費率は一般的に0.5%を下回っています。一方、同等のミューチュアルファンド、特にアクティブ運用のミューチュアルファンドでは、経費率は0.9%を超えることもあります。こうしたコスト差は数十年にわたって積み重なり、資産形成に影響を与えています。

3. 優れた税務効率

ETFは独自の「現物償還」構造を採用しており、資産交換によって課税対象となる分配金を削減できます。ETF投資家の大多数は、保有株式を売却した場合にのみキャピタルゲイン税を負担します。

ミューチュアルファンド、特にアクティブ運用型のものは、投資家が売却しなくても利益をすべての投資家に分配するため、初心者にとっては予想外の税負担が生じることになります。

4. 透明性とアクセシビリティ

ETFポートフォリオは通常毎日開示されるため、保有資産をいつでも正確に把握できます。一方、ミューチュアルファンドは四半期ごとにのみ保有資産を開示します。

さらに、ETF は少額(多くの場合 1 株または端株)で購入できますが、ミューチュアル ファンドでは最低投資額(500 ~ 3,000 ドル以上)が必要になることがよくあります。

5. 幅広い投資オプションとアクティブETFの成長

2025年には、パッシブ型インデックスETFが世界の運用資産の大部分を占めるようになるでしょう。しかしながら、ETFの枠組みにアクティブ戦略を統合したアクティブETFも急速に成長しています。

初心者を含む投資家は、かつてはミューチュアルファンドでしか提供されていなかったニッチな戦略、構造化エクスポージャー、あるいはバッファー付き商品にアクセスできるようになりました。この革新的なソリューションは、柔軟性とコスト効率をひとつのパッケージで提供します。

1) 簡素化された投資プロセスと計画拠出

多くの投資家は、ミューチュアルファンドの方がシステム的に簡単であると感じしています。SIP(システム投資プラン)または自動拠出は、ミューチュアルファンドプラットフォームを通じて直接設定する方が簡単です。

このシンプルさは、証券口座なしで完全に自動化された投資を望む初心者に適しています。

2) プロフェッショナルアクティブマネジメント

アクティブに運用されるミューチュアルファンドは、調査に基づいた証券選択を通じて市場を上回る成果を上げることを目指します。

手間がかからず専門家による管理を好む投資家や、アクティブ運用で付加価値が得られる分野に投資する投資家にとって、ミューチュアルファンドは多様な選択肢を提供します。

3) 取引の不安やリアルタイムの意思決定がない

ミューチュアルファンドの注文は基準価額で執行されるため、投資家は日中の価格変動を監視したり、売買スプレッドを心配したりする必要がありません。経験の浅いユーザーにとっては、日中取引の複雑さを回避することで、ストレスやミスを軽減できる可能性があります。

| 特徴 | ETF | 投資信託 |

|---|---|---|

| 取引の柔軟性 | 日中取引。指値/逆指値注文、証拠金、空売りを使用。 | 毎日1回NAVで執行。日中取引は行いません。 |

| 経費率 | 通常は低い(0.03~0.5%) | アクティブファンドでは特に高い傾向にある(0.6~1.1%) |

| 税効率 | 高 – 現物償還によるキャピタルゲイン分配が少ない | 低い – 毎年キャピタルゲインを分配できる |

| 最低投資額 | 1株または1分数から | 多くの場合、500ドル以上の初期投資が必要 |

| 透明性 | 保有資産は毎日開示される | 四半期ごとに開示される保有資産 |

| 自動化とSIP | ブローカーの設定が必要。自動 SIP 機能が不足している可能性があります。 | SIP構造を内蔵し、自動投資に便利 |

| 経営スタイル | ほとんどがパッシブ型だが、アクティブ型ETFが登場 | アクティブまたはパッシブ、専門的に管理 |

| ビッド・アスク・スプレッド・エクスポージャー | 取引スプレッドの対象 | スプレッドなし、終値NAV価格 |

ETF:取引コストと流動性に関する懸念

取引コストや流動性に関する懸念があります。特に取引回数が多いと、証券手数料や売買スプレッドが収益を圧迫する可能性があります。

また、流動性が低いETFはスプレッドが広がり、思わぬコストがかかることがあります。

トラッキングエラー

インドの株式市場など、特定の地域では、トラッキングエラーにより、一部の ETF のパフォーマンスがベンチマーク指数を継続的に下回っています。

このギャップにより、ETF の所有にかかる実質コストが実質的に上昇し、ベンチマークのリターンに頼る投資家が苛立ちを感じる可能性があります。

ミューチュアルファンド:隠れた手数料と税金の影響

ミューチュアルファンドには、フロントエンド手数料またはバックエンド手数料、12b-1 手数料、取引コスト、および高い売買回転率がかかる場合があり、これらはすべて実効経費率を上昇させます。

これらの手数料は、キャピタルゲイン分配と相まって、記載されている経費率が控えめに見えても、長期的な収益を大幅に減少させる可能性があります。

タイミングとNAVエクスポージャー

ミューチュアルファンドの取引は日末に実行されるため、NAV、つまり大きなポジションを作成または償還する投資家は取引日中に価格の変動を経験する可能性がありますが、NAV が掲載されるまでは対応できません。

初心者は、市場が突然変動したときに、この決済の遅延に混乱したりイライラしたりするかもしれません。

ETFは多くの新規投資家にとって魅力的

初心者にとって、低コスト、柔軟性、税務効率、透明性を優先する ETF はますます好まれる選択肢になりつつあります。

パッシブ ポートフォリオへの移行、特にロボアドバイザーによって構築されたモデル ETF ポートフォリオを通じた移行により、アクセスが民主化され、初心者にとってポートフォリオの構築が簡素化されました。

投資信託は特定のシナリオでは依然として価値を維持する

手間をかけたくない方、ファンド会社を通して毎月自動的に投資を行いたい方、あるいはアクティブ運用に頼りたい方にとって、投資信託は依然として有利です。日中価格や取引の自由度をあまり気にしない投資家にとって、投資信託は魅力的です。

中道:インデックス投資信託

パッシブ インデックス ミューチュアル ファンドは、低コストのインデックス作成機能と、SIP 設定やファンド管理などの簡素化された機能を組み合わせたもので、ETF へのアクセスが制限されている場合や証券会社の設定が複雑すぎる場合の代替手段として機能します。

1. 目標を定める

退職金、資産形成、または短期的なニーズのために貯蓄していますか?

ニーズに応じて選択してください。機敏性と低料金を求めるなら ETF、容易さと自動管理を求めるならミューチュアル ファンドのです。

2. 費用対効果を評価する

経費率、取引手数料、潜在的な隠れた手数料を比較してください。課税口座では、税効率がより重要になります。

3. 小さくシンプルに始める

まずは、コアとなる広範な市場を対象としたインデックスETFやノーロードのインデックス投資信託から始めましょう。ニッチな商品、レバレッジのかかった商品、不安定な商品は、安心するまでは避けましょう。

4. 自動投資ツールを使う

多くのブローカーやロボアドバイザーは、ETF のメリットを維持しながら SIP のような手軽さを実現しながら、ETF への定期的な投資を許可しています。

5. 忍耐強くパフォーマンスを見直す

運用スタイル、手数料、税務上の出来事、そしてファンドがベンチマークをどの程度追跡しているかを時系列で追跡します。パフォーマンスがベンチマークを継続的に下回る場合は、選択を調整してください。

答え:

長期投資においては、ETFは税効率が高く、特に課税口座で保有する場合、手数料が低いというメリットがあります。しかしながら、自動積立を利用したり、専門家によるアクティブ運用を希望する投資家にとっては、投資信託の方が適している場合があります。

時間をかけて着実に資産を築くことを目指すほとんどの初心者にとって、低コストのインデックス ETF は強力な出発点となります。

答え:

はい、多くの現代の証券会社やロボアドバイザーは、ミューチュアルファンドの SIP 体験を反映して、ETF への自動投資を可能にしています。

従来の投資信託はファンド会社から直接統合 SIP オプションを提供しますが、ETF ではブローカーが定期的な購入を促進する必要があります。それでも、結果は変わりません。つまり、効率的で一貫性のある投資です。

答え:

ETFと投資信託はどちらも、分散投資と適切な運用を行えば、一般的に安全です。しかし、ETFはリアルタイムの価格変動や取引オプションがあるため、よりリスクが高いと感じる場合があります。

初心者は、複雑な ETF(レバレッジ型やテーマ型など)を避け、分散投資によって低コストと低リスクを実現する、幅広い市場を対象とした ETF またはインデックス投資信託から始めるべきです。

結論として、長期投資の初心者で、費用対効果が高く、柔軟性があり、節税効果の高い資産形成の方法を探しているなら、ETFはより良い出発点となるでしょう。ETFは、即時取引、低コスト、毎日ポートフォリオにアクセス可能、そして資金が限られていても容易に分散投資できるというメリットがあります。

一方、自動投資機能、アクティブ管理オプション、手間がかからない利便性を求める投資家にとって、投資信託は依然として重要です。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。