ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-07-29

आज के उभरते निवेश परिदृश्य में, नए निवेशकों के सामने एक महत्वपूर्ण निर्णय है: क्या उन्हें ईटीएफ (एक्सचेंज ट्रेडेड फंड) से शुरुआत करनी चाहिए या म्यूचुअल फंड में निवेश करना चाहिए?

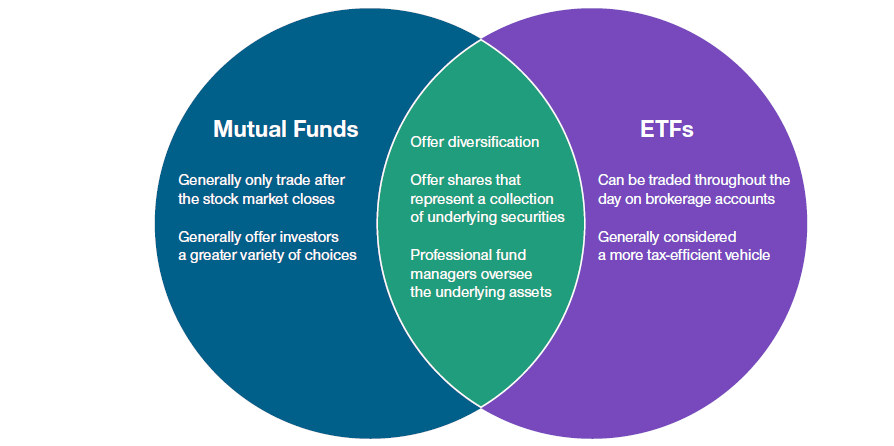

दोनों ही विविध पोर्टफोलियो तक आसान पहुंच प्रदान करते हैं, लेकिन लागत, तरलता, कर दक्षता और सरलता में अंतर, शुरुआती निवेशक के अनुभव और दीर्घकालिक परिणामों को प्रभावित कर सकता है।

यह लेख 2025 के संदर्भ में दोनों विकल्पों की जांच करता है, जिससे आपको यह निर्णय लेने में मदद मिलेगी कि शुरुआती लोगों के लिए कौन सा विकल्प सबसे उपयुक्त है।

ईटीएफ और म्यूचुअल फंड की तुलना करने से पहले, आइए दोनों निवेश विकल्पों के सभी पहलुओं को स्पष्ट कर लें।

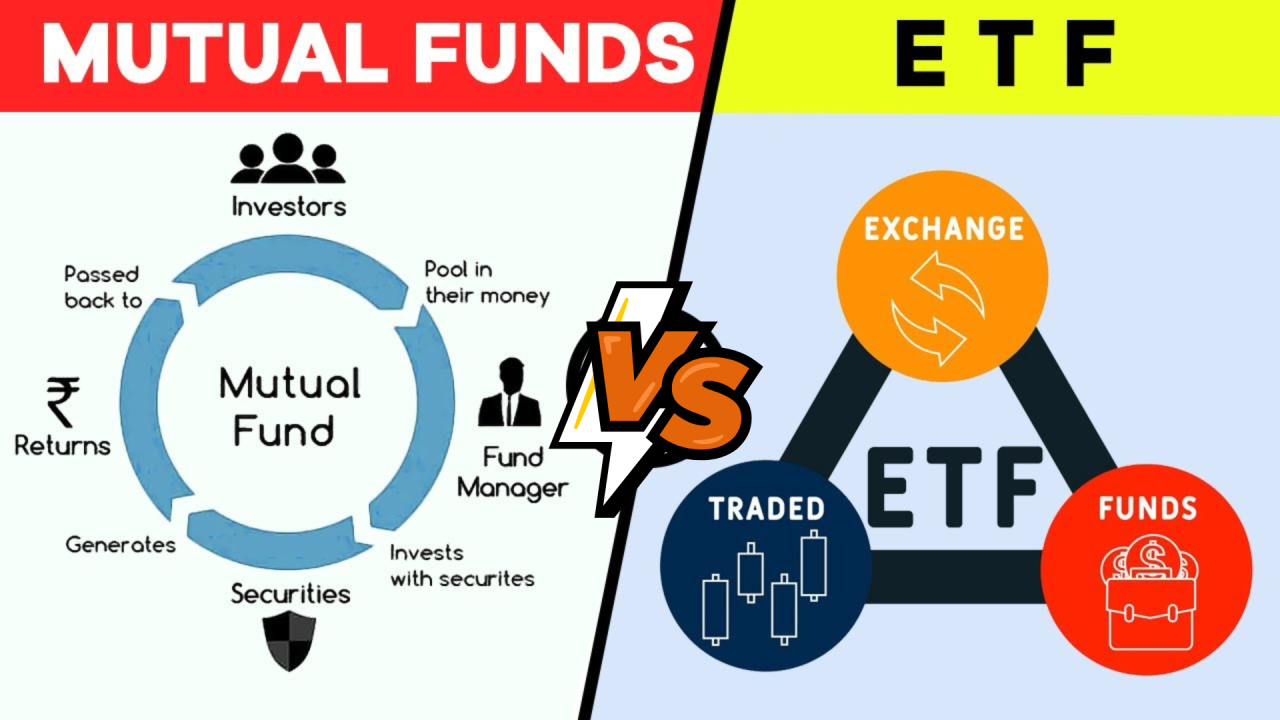

सबसे पहले, ईटीएफ निवेशों, शेयरों, बॉन्ड या कमोडिटीज़ की एक टोकरी की तरह होता है जो किसी विशिष्ट सूचकांक या रणनीति पर आधारित होता है। सारा कारोबार स्टॉक एक्सचेंजों पर होता है, जिससे निवेशक पूरे कारोबारी दिन ईटीएफ शेयरों को बाजार मूल्य पर खरीद या बेच सकते हैं। यह इंट्राडे ट्रेडिंग क्षमता ईटीएफ को व्यक्तिगत शेयरों की तरह व्यवहार करने में सक्षम बनाती है, जबकि कई परिसंपत्तियों में विविधता प्रदान करती है।

दूसरी ओर, एक म्यूचुअल फंड कई निवेशकों से फंड इकट्ठा करता है और उसे स्टॉक, बॉन्ड या सक्रिय रणनीतियों में निवेश करता है। ऑर्डर प्रतिदिन एक बार, बाजार बंद होने के बाद, फंड के शुद्ध परिसंपत्ति मूल्य (एनएवी) पर निष्पादित किए जाते हैं। म्यूचुअल फंड निष्क्रिय रूप से सूचीबद्ध या सक्रिय रूप से प्रबंधित हो सकते हैं, और फंड मैनेजरों द्वारा पोर्टफोलियो निर्णयों के अलग-अलग स्तर हो सकते हैं।

1. इंट्राडे लिक्विडिटी और लचीलापन

ईटीएफ को कारोबारी घंटों के दौरान कभी भी खरीदा या बेचा जा सकता है। शुरुआती निवेशक वास्तविक समय की कीमतों के आधार पर पोजीशन में प्रवेश या निकासी कर सकते हैं, लिमिट या स्टॉप ऑर्डर निर्धारित कर सकते हैं, और चाहें तो मार्जिन या शॉर्टिंग का भी इस्तेमाल कर सकते हैं। म्यूचुअल फंड के साथ यह सुविधा संभव नहीं है, क्योंकि वे दिन के अंत में एनएवी पर लेनदेन करते हैं।

2. कम शुल्क और व्यय अनुपात

कई ईटीएफ निष्क्रिय रूप से प्रबंधित होते हैं, अक्सर न्यूनतम ओवरहेड के साथ व्यापक सूचकांकों का अनुसरण करते हैं। परिणामस्वरूप, ईटीएफ के लिए व्यय अनुपात आमतौर पर 0.5% से नीचे रहता है। जबकि समकक्ष म्यूचुअल फंड, विशेष रूप से सक्रिय रूप से प्रबंधित, 0.9% से अधिक हो सकते हैं। दशकों से, ये लागत अंतर धन संचय को प्रभावित करने के लिए बढ़ते जा रहे हैं।

3. बेहतर कर दक्षता

ईटीएफ को एक अनूठी "इन-काइंड रिडेम्पशन" संरचना का लाभ मिलता है, जो कर योग्य वितरण को कम करने वाले परिसंपत्ति विनिमय को सक्षम बनाता है। अधिकांश ईटीएफ निवेशकों पर पूंजीगत लाभ कर केवल तभी लगता है जब वे अपने शेयर बेचते हैं।

म्यूचुअल फंड, विशेष रूप से सक्रिय रूप से प्रबंधित फंड, सभी निवेशकों को लाभ वितरित करते हैं, भले ही वे बेचें नहीं, जिससे शुरुआती निवेशकों के लिए अप्रत्याशित कर देयताएं पैदा हो जाती हैं।

4. पारदर्शिता और सुलभता

ईटीएफ पोर्टफोलियो का खुलासा आमतौर पर दैनिक रूप से किया जाता है, जिससे आपको किसी भी समय आपके पास मौजूद सभी चीज़ों की सटीक जानकारी मिलती है। वहीं, म्यूचुअल फंड अपनी होल्डिंग्स का खुलासा केवल तिमाही आधार पर करते हैं।

इसके अलावा, ईटीएफ को छोटी राशि से खरीदा जा सकता है, अक्सर एक शेयर या आंशिक शेयर से, जबकि म्यूचुअल फंड में अक्सर न्यूनतम निवेश ($500-$3,000 या अधिक) की आवश्यकता होती है।

5. व्यापक निवेश विकल्प और सक्रिय ईटीएफ की वृद्धि

2025 में, निष्क्रिय सूचकांक ईटीएफ वैश्विक प्रबंधित परिसंपत्तियों पर हावी हो जाएँगे। फिर भी, सक्रिय ईटीएफ जो ईटीएफ ढांचे के भीतर सक्रिय रणनीतियों को एकीकृत करते हैं, तेज़ी से बढ़ रहे हैं।

नए निवेशकों सहित सभी निवेशकों के पास अब विशिष्ट रणनीतियों, संरचित निवेशों या बफर्ड उत्पादों तक पहुँच है जो पहले केवल म्यूचुअल फंडों में ही उपलब्ध थे। यह नवाचार एक ही पैकेज में लचीलापन और लागत-दक्षता दोनों प्रदान करता है।

1) सरलीकृत निवेश प्रक्रिया और नियोजित योगदान

कई निवेशक व्यवस्थित निवेश के लिए म्यूचुअल फंड को प्राथमिकता देते हैं: एसआईपी (सिस्टमेटिक इन्वेस्टमेंट प्लान) या स्वचालित योगदान म्यूचुअल फंड प्लेटफॉर्म के माध्यम से सीधे स्थापित करना आसान होता है।

यह सरलता उन शुरुआती लोगों के लिए उपयुक्त है जो ब्रोकरेज खाते के बिना पूरी तरह से स्वचालित निवेश करना चाहते हैं।

2) व्यावसायिक सक्रिय प्रबंधन

सक्रिय रूप से प्रबंधित म्यूचुअल फंड का लक्ष्य अनुसंधान-आधारित सुरक्षा चयन के माध्यम से बाजार से बेहतर प्रदर्शन करना है।

जो निवेशक हस्तक्षेप रहित, विशेषज्ञ-प्रबंधित दृष्टिकोण पसंद करते हैं या ऐसे क्षेत्रों में निवेश कर रहे हैं जहां सक्रिय प्रबंधन मूल्यवर्धन कर सकता है, उनके लिए म्यूचुअल फंड विविध विकल्प प्रदान करते हैं।

3) कोई ट्रेडिंग चिंता या वास्तविक समय निर्णय लेने की आवश्यकता नहीं

चूँकि म्यूचुअल फंड ऑर्डर एनएवी पर निष्पादित होते हैं, इसलिए निवेशकों को इंट्राडे मूल्य आंदोलनों पर नज़र रखने या बोली-माँग स्प्रेड के बारे में चिंता करने की ज़रूरत नहीं होती। कम अनुभवी उपयोगकर्ताओं के लिए, इंट्राडे ट्रेडिंग की जटिलता से बचने से तनाव और त्रुटियाँ कम हो सकती हैं।

| विशेषता | ईटीएफ | म्यूचुअल फंड्स |

|---|---|---|

| ट्रेडिंग लचीलापन | इंट्राडे कारोबार; लिमिट/स्टॉप ऑर्डर, मार्जिन, शॉर्टिंग का उपयोग करें | NAV पर प्रतिदिन एक बार निष्पादित; कोई इंट्राडे ट्रेडिंग नहीं |

| खर्चे की दर | आमतौर पर कम (0.03‑0.5%) | अक्सर अधिक, विशेष रूप से सक्रिय फंड (0.6-1.1%) |

| कर दक्षता | उच्च - वस्तु-आधारित मोचन के माध्यम से कम पूंजीगत लाभ वितरण | कम - वार्षिक आधार पर पूंजीगत लाभ वितरित किया जा सकता है |

| न्यूनतम निवेश | एक शेयर या अंश जितना कम | प्रायः $500 या अधिक प्रारंभिक निवेश की आवश्यकता होती है |

| पारदर्शिता | दैनिक रूप से प्रकट की जाने वाली होल्डिंग्स | तिमाही आधार पर खुलासा की गई होल्डिंग्स |

| स्वचालन और एसआईपी | ब्रोकरेज सेटअप की आवश्यकता होती है; स्वचालित SIP सुविधाओं का अभाव हो सकता है | अंतर्निहित एसआईपी संरचना; स्वचालित निवेश के लिए सुविधाजनक |

| प्रबंधन शैली | अधिकांशतः निष्क्रिय; सक्रिय ETFs उभर रहे हैं | सक्रिय या निष्क्रिय; पेशेवर रूप से प्रबंधित |

| बोली-मांग प्रसार जोखिम | व्यापार पर प्रसार के अधीन | कोई प्रसार नहीं; कीमत बंद होने पर NAV पर |

ईटीएफ: ट्रेडिंग लागत और तरलता संबंधी चिंताएँ

हालांकि ईटीएफ का प्रबंधन शुल्क कम है, लेकिन यदि आप उनमें बार-बार व्यापार करते हैं तो ब्रोकरेज कमीशन और बोली-मांग स्प्रेड से रिटर्न कम हो सकता है।

इसके अतिरिक्त, कम मात्रा वाले विशिष्ट ईटीएफ में तरलता की कमी या व्यापक प्रसार की समस्या हो सकती है, जिसे नौसिखिए निवेशक अक्सर कम आंकते हैं।

ट्रैकिंग त्रुटियाँ

कुछ क्षेत्रों में, जैसे कि भारतीय शेयर बाजार में, कुछ ईटीएफ ने ट्रैकिंग त्रुटि के कारण लगातार अपने बेंचमार्क सूचकांक से कम प्रदर्शन किया है।

यह अंतर ईटीएफ स्वामित्व की वास्तविक लागत को प्रभावी रूप से बढ़ा सकता है और बेंचमार्क रिटर्न पर निर्भर निवेशकों को निराश कर सकता है।

म्यूचुअल फंड: छिपे हुए शुल्क और कर निहितार्थ

म्यूचुअल फंड में फ्रंट-एंड या बैक-एंड लोड, 12बी-1 शुल्क, लेनदेन लागत और उच्च टर्नओवर हो सकता है, जो सभी प्रभावी व्यय अनुपात को बढ़ाते हैं।

ये शुल्क, पूंजीगत लाभ वितरण के साथ मिलकर, दीर्घकालिक रिटर्न को काफी कम कर सकते हैं, भले ही घोषित व्यय अनुपात मामूली प्रतीत हो।

समय और एनएवी एक्सपोजर

चूंकि म्यूचुअल फंड ट्रेड दिन के अंत में एनएवी पर निष्पादित होते हैं, इसलिए बड़े पोजीशन बनाने या भुनाने वाले निवेशक ट्रेडिंग दिवस के दौरान मूल्य परिवर्तन का अनुभव कर सकते हैं, लेकिन एनएवी पोस्ट होने तक प्रतिक्रिया नहीं कर सकते हैं।

जब बाजार में अचानक बदलाव होता है तो शुरुआती लोगों को इस विलंबित निपटान से भ्रमित या निराशा हो सकती है।

अधिकांश नए निवेशकों के लिए ETFs की चमक

शुरुआती लोगों के लिए, कम लागत, लचीलेपन, कर दक्षता और पारदर्शिता को प्राथमिकता देते हुए, ईटीएफ तेजी से पसंदीदा विकल्प बन रहे हैं।

निष्क्रिय पोर्टफोलियो की ओर बदलाव, विशेष रूप से रोबो-सलाहकारों द्वारा निर्मित मॉडल ईटीएफ पोर्टफोलियो के माध्यम से, पहुंच को लोकतांत्रिक बनाया है और नौसिखियों के लिए पोर्टफोलियो निर्माण को सरल बनाया है।

कुछ परिस्थितियों में म्यूचुअल फंड अभी भी मूल्यवान हैं

अगर आप बिना किसी हस्तक्षेप वाला तरीका पसंद करते हैं, किसी फंड हाउस के ज़रिए सीधे स्वचालित मासिक निवेश चाहते हैं, या सक्रिय प्रबंधन पर निर्भर रहना चाहते हैं, तो म्यूचुअल फंड्स के फायदे बरकरार रहते हैं। ये उन निवेशकों को आकर्षित करते हैं जो इंट्राडे प्राइसिंग या ट्रेडिंग स्वायत्तता को लेकर कम चिंतित रहते हैं।

मध्यम मार्ग: इंडेक्स म्यूचुअल फंड

निष्क्रिय सूचकांक म्यूचुअल फंड कम लागत वाली इंडेक्सिंग को सरलीकृत सुविधाओं, जैसे एसआईपी सेटअप और फंड प्रबंधन के साथ मिश्रित करते हैं, जो ईटीएफ तक पहुंच सीमित होने या ब्रोकरेज सेटअप बहुत जटिल होने पर विकल्प के रूप में काम करते हैं।

1. अपने लक्ष्य निर्धारित करें

क्या आप सेवानिवृत्ति, धन संचय या अल्पकालिक आवश्यकताओं के लिए बचत कर रहे हैं?

अपनी आवश्यकताओं के आधार पर चयन करें: चपलता और कम शुल्क के लिए ईटीएफ, सहजता और स्वचालित प्रबंधन के लिए म्यूचुअल फंड।

2. लागत बनाम लाभ का आकलन करें

व्यय अनुपात, ट्रेडिंग शुल्क और संभावित छिपे हुए शुल्कों की तुलना करें। कर योग्य खातों में, कर दक्षता अधिक महत्वपूर्ण है।

3. छोटी और सरल शुरुआत करें

कोर ब्रॉड-मार्केट इंडेक्स ईटीएफ या नो-लोड इंडेक्स म्यूचुअल फंड से शुरुआत करें। जब तक आप सहज महसूस न करें, तब तक विशिष्ट, लीवरेज्ड या अस्थिर उत्पादों से दूर रहें।

4. स्वचालित निवेश उपकरणों का उपयोग करें

अनेक ब्रोकर और रोबो-सलाहकार आवर्ती ईटीएफ निवेश की अनुमति देते हैं, जिससे ईटीएफ के लाभ बरकरार रहते हुए एसआईपी जैसी आसानी प्राप्त होती है।

5. धैर्य रखें और प्रदर्शन की समीक्षा करें

प्रबंधन शैली, शुल्क, कर संबंधी घटनाक्रम और समय के साथ आपका फंड बेंचमार्क को कितनी अच्छी तरह ट्रैक करता है, इस पर नज़र रखें। अगर प्रदर्शन लगातार बेंचमार्क से पीछे रहता है, तो विकल्पों को समायोजित करें।

उत्तर :

लंबी अवधि के निवेश के लिए, ईटीएफ अक्सर बेहतर कर दक्षता और कम शुल्क प्रदान करते हैं, खासकर जब कर योग्य खातों में रखे जाते हैं। फिर भी, म्यूचुअल फंड उन निवेशकों के लिए अधिक उपयुक्त हो सकते हैं जो स्वचालित योगदान का उपयोग करते हैं या पेशेवर सक्रिय प्रबंधन चाहते हैं।

समय के साथ लगातार धन संचय करने का लक्ष्य रखने वाले अधिकांश शुरुआती निवेशकों के लिए, कम लागत वाले सूचकांक ईटीएफ एक मजबूत प्रारंभिक बिंदु हैं।

उत्तर :

हां, कई समकालीन ब्रोकरेज और रोबो-सलाहकार अब ईटीएफ में स्वचालित निवेश को सक्षम करते हैं, जो म्यूचुअल फंड एसआईपी अनुभव को प्रतिबिंबित करता है।

पारंपरिक म्यूचुअल फंड सीधे फंड कंपनियों से एकीकृत एसआईपी विकल्प प्रदान करते हैं, जबकि ईटीएफ को आवर्ती खरीद की सुविधा के लिए ब्रोकरों की आवश्यकता होती है; फिर भी, परिणाम अपरिवर्तित रहता है: कुशल, सुसंगत निवेश।

उत्तर :

ईटीएफ और म्यूचुअल फंड दोनों ही आमतौर पर सुरक्षित होते हैं जब इन्हें विविधतापूर्ण और उचित तरीके से इस्तेमाल किया जाए। हालाँकि, वास्तविक समय में कीमतों में उतार-चढ़ाव और ट्रेडिंग विकल्पों के कारण ईटीएफ जोखिम भरे लग सकते हैं।

शुरुआती निवेशकों को जटिल ईटीएफ (जैसे लीवरेज्ड या थीमैटिक) से बचना चाहिए और ब्रॉड-मार्केट ईटीएफ या इंडेक्स म्यूचुअल फंड से शुरुआत करनी चाहिए, जो विविधीकरण के माध्यम से कम लागत और कम जोखिम प्रदान करते हैं।

निष्कर्षतः, यदि आप दीर्घकालिक निवेश में नए हैं और धन संचय के लिए लागत-प्रभावी, लचीले और कर-कुशल तरीके की तलाश में हैं, तो ईटीएफ (ETF) संभवतः बेहतर शुरुआत हैं। ये सीमित धनराशि के साथ भी तत्काल ट्रेडिंग, कम लागत, दैनिक पोर्टफोलियो एक्सेस और सरल विविधीकरण प्रदान करते हैं।

इस बीच, म्यूचुअल फंड उन निवेशकों के लिए प्रासंगिक बने हुए हैं जो स्वचालित निवेश सुविधाएं, सक्रिय प्रबंधन विकल्प या बिना किसी हस्तक्षेप वाली सुविधा चाहते हैं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।