Cả XEQT ETF và VEQT ETF đều hướng đến mục tiêu cung cấp cho các nhà đầu tư Canada một danh mục đầu tư duy nhất, đa dạng toàn cầu, hoàn toàn bằng cổ phiếu với khả năng tự động tái cân bằng. Trên thực tế, ba yếu tố định hình trải nghiệm của nhà đầu tư: mức độ bám sát mục tiêu đầu tư của mỗi quỹ, tổng chi phí thực tế sau khi trừ phí và phí giao dịch, và mức độ biến động phân bổ trước khi tái cân bằng diễn ra.

Phân tích so sánh XEQT với VEQT này nêu bật các yếu tố tích lũy theo thời gian. Mặc dù việc cắt giảm phí vào cuối năm 2025 đã ảnh hưởng đến chi phí tổng thể, nhưng sự khác biệt chính nằm ở cấu trúc: vị trí địa lý của danh mục đầu tư, lựa chọn chỉ số, quy trình tái cân bằng và những khó khăn trong vận hành gây ra sự khác biệt về khả năng theo dõi.

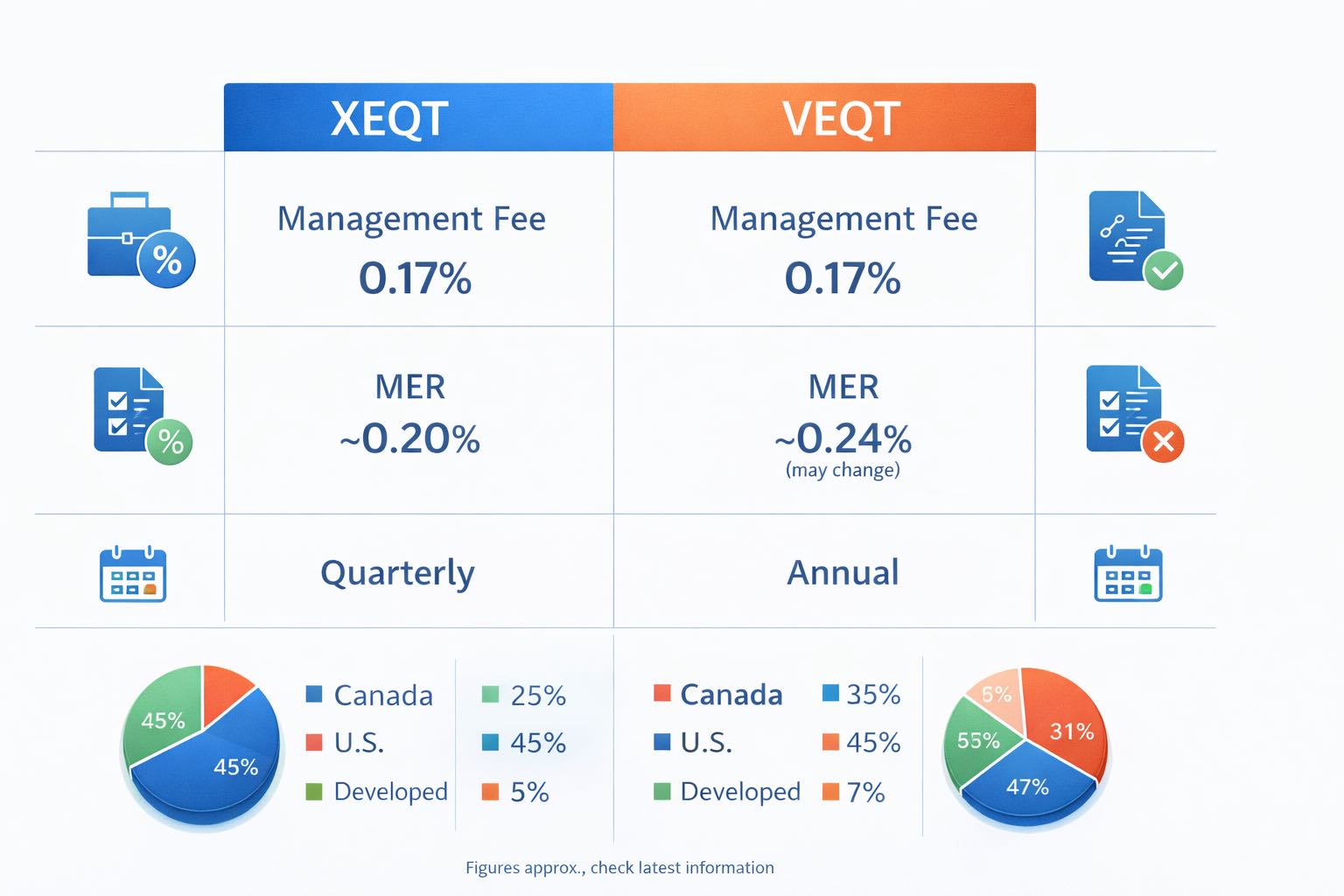

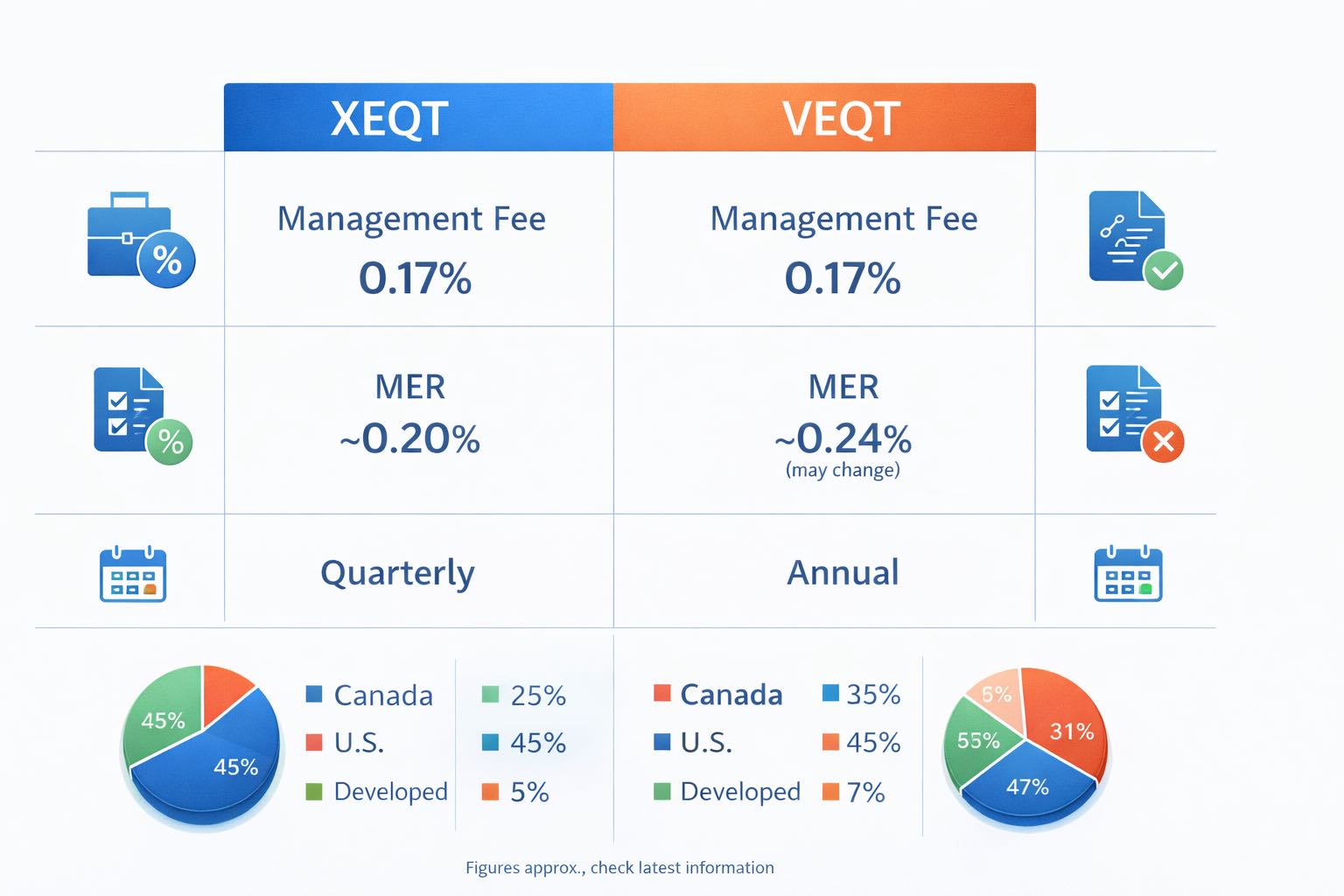

Tổng quan: Bảng thông tin chính

| Tính năng |

Quỹ ETF XEQT |

Quỹ ETF VEQT |

| Khởi đầu |

Ngày 7 tháng 8 năm 2019 |

Ngày 29 tháng 1 năm 2019 |

| Tiếp xúc với cổ phiếu |

100% |

100% |

| Phí quản lý |

0,17% (có hiệu lực từ ngày 18 tháng 12 năm 2025) |

0,17% (có hiệu lực từ ngày 18 tháng 11 năm 2025) |

| MER (mới được báo cáo) |

0,20% |

0,24% (chưa phản ánh mức giảm phí trên trang thông tin quỹ) |

| Tỷ lệ chi phí giao dịch (TER) |

0,01% |

0,00% |

| Tần suất phân bố |

Hàng quý |

Hàng năm |

| Tài sản (ước tính) |

11,75 tỷ CAD (30 tháng 11 năm 2025) |

10,00 tỷ CAD (30 tháng 11 năm 2025) |

| Chênh lệch giá mua-bán trung bình (12 tháng) |

0,04% |

0,028% |

Những gì bạn thực sự sở hữu: Xây dựng danh mục đầu tư và mức độ tiếp xúc với chỉ số

Cả hai quỹ đều là ETF danh mục đầu tư, chủ yếu nắm giữ một số lượng hạn chế các quỹ chỉ số cơ sở. Cấu trúc này rất quan trọng vì sự khác biệt về khả năng theo dõi xuất phát từ cả việc theo dõi các ETF cơ sở và việc tái cân bằng cũng như quản lý tiền mặt của ETF danh mục đầu tư.

ETF XEQT: danh mục đầu tư mục tiêu và cấu trúc cơ bản

XEQT duy trì chiến lược phân bổ dài hạn 100% vào cổ phiếu và được giám sát liên tục, với việc điều chỉnh lại danh mục đầu tư khi cần thiết.

Tỷ trọng mục tiêu vốn chủ sở hữu dài hạn của công ty thường được trình bày như sau:

Canada: 25%

Mỹ: 45% – Đây là tỷ trọng lớn nhất, chịu ảnh hưởng trực tiếp từ các biến động vĩ mô, chẳng hạn như nhịp điều chỉnh giảm hơn 450 điểm của Dow Jones do áp lực từ nhóm cổ phiếu năng lượng và dữ liệu việc làm đầu năm 2026.

Quốc tế phát triển: 25%

Thị trường mới nổi: 5%

Một chi tiết triển khai quan trọng là việc xây dựng phần đầu tư vào thị trường Mỹ. Việc tiếp xúc với thị trường Mỹ có thể được thực hiện thông qua sự kết hợp giữa các quỹ ETF thị trường tổng hợp có trụ sở tại Mỹ và niêm yết tại Canada, do những hạn chế về mặt hoạt động đôi khi ngăn cản việc bán cổ phần ETF có trụ sở tại Mỹ cho các quỹ không thuộc Mỹ.

Quỹ ETF VEQT: sự kết hợp chiến lược và cấu trúc cơ bản

VEQT cũng hướng đến mục tiêu 100% vốn chủ sở hữu, nhưng các thông tin công bố của họ nêu rõ rằng cơ cấu tài sản có thể được tái cấu trúc và cân bằng lại định kỳ theo quyết định của nhà tư vấn phụ.

Tính đến cuối năm 2025, tỷ lệ phân bổ của quỹ vào các quỹ ETF cổ phiếu Vanguard cơ bản được thể hiện như sau:

Tổng thị trường Hoa Kỳ: ~45% – Bao gồm sự hiện diện mạnh mẽ của các cổ phiếu công nghệ dẫn dắt, điển hình là Nvidia với các lộ trình phát triển AI mới như dòng H200 và Blackwell trong năm 2026.

Canada (viết hoa toàn bộ): ~31%

Các nước phát triển ngoài Bắc Mỹ: ~17%

Thị trường mới nổi: ~7%

Điểm khác biệt chính là VEQT thường phân bổ nhiều hơn cho Canada và các thị trường mới nổi, trong khi XEQT phân bổ nhiều hơn cho các thị trường quốc tế phát triển. Những khác biệt này có thể ảnh hưởng đến chu kỳ hiệu suất, đặc biệt trong bối cảnh thị trường chứng khoán Mỹ vừa thiết lập đỉnh lịch sử vào đầu tháng 1 năm 2026, tạo ra sự phân hóa lợi nhuận giữa các khu vực địa lý.

Chi phí: Phí quản lý so với MER so với chi phí giao dịch thực tế

Ba lớp chi phí thực sự làm giảm lợi nhuận

Phí quản lý: khoản phí được quy định để duy trì hoạt động quản lý quỹ ETF.

MER: phí quản lý cộng với chi phí hoạt động và các loại thuế áp dụng, được thể hiện dưới dạng tỷ lệ phần trăm hàng năm trên tổng tài sản.

Ma sát giao dịch: chênh lệch giá mua-bán và bất kỳ chi phí giao dịch nào bên trong quỹ (TER).

Bảng so sánh chi phí (thông tin công bố gần đây)

| Khoản mục chi phí |

Quỹ ETF XEQT |

Quỹ ETF VEQT |

Điều này có ý nghĩa gì đối với các nhà đầu tư? |

| Phí quản lý |

0,17% |

0,17% |

Mức phí chính hiện đã giống nhau sau khi giảm phí vào cuối năm 2025. |

| MER (đã báo cáo) |

0,20% |

0,24% |

Mức phí quản lý (MER) được VEQT báo cáo cao hơn, mặc dù việc giảm phí gần đây có thể làm giảm MER trong tương lai sau khi được phản ánh vào thực tế. |

| Tỷ lệ chi phí giao dịch (TER) |

0,01% |

0,00% |

Sự khác biệt nhỏ, nhưng góp phần vào sự biến thiên theo dõi dài hạn. |

| Chênh lệch giá mua-bán trung bình (theo dữ liệu ETF Facts) |

0,04% |

0,028% |

Phí giao dịch một lần khi mua hoặc bán; chênh lệch giá thấp hơn có lợi cho các nhà giao dịch thường xuyên. |

Một ví dụ đơn giản về phép tính lãi kép

Chênh lệch MER 0,04% (0,20% so với 0,24%) có vẻ nhỏ, nhưng trong vòng 25 năm, nó có thể dẫn đến khoản lỗ khoảng 3.800 đô la trên danh mục đầu tư 100.000 đô la, tùy thuộc vào lợi nhuận thị trường. Điều này minh họa tác động của lãi kép, chứ không phải là một dự báo cụ thể.

Ý nghĩa thực tiễn:

Nếu tỷ lệ phí quản lý (MER) của VEQT giảm sau khi việc giảm phí được áp dụng, khoảng cách chi phí có thể thu hẹp hoặc biến mất.

Nếu chi phí dược phẩm hiện tại không thay đổi, XEQT sẽ duy trì được lợi thế về chi phí ở mức khiêm tốn.

Theo dõi sự khác biệt: Tại sao lợi nhuận thực tế lại khác với "chỉ số tham chiếu"

Chênh lệch theo dõi là khoảng cách liên tục giữa lợi nhuận của quỹ và lợi nhuận của khoản đầu tư dự định. Không giống như sai số theo dõi, đo lường sự biến động, chênh lệch theo dõi trong các quỹ ETF danh mục đầu tư như XEQT và VEQT thường là kết quả của những ma sát có thể xác định được.

Các yếu tố chính gây ra sự khác biệt về khả năng theo dõi giữa XEQT và VEQT

MER và chi phí vận hành (chi phí lợi nhuận kéo dài).

Chi phí giao dịch nội bộ quỹ (TER) và vòng quay danh mục đầu tư liên quan đến việc tái cân bằng.

Thuế khấu trừ đối với cổ tức nước ngoài có thể khác nhau tùy thuộc vào cách thức nắm giữ vốn nước ngoài (nắm giữ trực tiếp so với các lớp quỹ đầu tư, và liệu một số phân khúc có trụ sở tại Mỹ hay Canada).

Quản lý dòng tiền tồn đọng từ số dư tiền mặt nhỏ được sử dụng cho hoạt động và phân phối.

Phí bảo hiểm và chiết khấu so với giá trị tài sản ròng (NAV), cộng với chênh lệch giá mua-bán tại thời điểm giao dịch (hiệu ứng giao dịch, không phải phí định kỳ).

Những điều cần biết khi thực hành

Đối với các quỹ ETF danh mục đầu tư đa dạng, dựa trên chỉ số, sự khác biệt về khả năng theo dõi thường nhỏ và chủ yếu do chi phí. Ngoại lệ xảy ra khi các yếu tố cấu trúc yêu cầu các giải pháp thay thế trong quá trình thực hiện, chẳng hạn như sử dụng hỗn hợp các công cụ để duy trì mức độ tiếp xúc, như trường hợp của quỹ XEQT tại thị trường Mỹ.

Từ góc độ nhà đầu tư, cách đúng đắn để theo dõi sự khác biệt về hiệu suất là:

So sánh tổng lợi nhuận NAV (không chỉ lợi nhuận từ giá thị trường) với một chỉ số tham chiếu ổn định.

Đánh giá trên phạm vi nhiều năm, chứ không phải chỉ vài tuần hoặc vài tháng.

Phân biệt các khoản phí kéo dài liên tục (tỷ lệ phí quản lý, khấu trừ) với các tác động giao dịch một lần (chênh lệch giá, phí bảo hiểm, chiết khấu).

Sự lệch hướng phân bổ và tái cân bằng: Mức độ bám sát mục tiêu của tỷ lệ phân bổ như thế nào?

Hiện tượng lệch phân bổ xảy ra khi một khu vực hoạt động tốt hơn và tăng tỷ trọng trong danh mục đầu tư. Mặc dù không hẳn là tiêu cực, hiện tượng lệch phân bổ làm thay đổi mức độ rủi ro. Việc tái cân bằng sẽ khôi phục tỷ trọng về cơ cấu chiến lược ban đầu.

ETF XEQT: tỷ trọng mục tiêu rõ ràng và kỳ vọng biến động chặt chẽ

Quy trình quản lý danh mục đầu tư được giám sát liên tục và điều chỉnh lại khi cần thiết. Người quản lý kỳ vọng tỷ trọng phân bổ sẽ duy trì gần với mục tiêu, thông thường nằm trong phạm vi một phần mười tỷ trọng mục tiêu.

Điều này thể hiện như thế nào trong các khoản đầu tư?

Tính đến ngày 30 tháng 11 năm 2025, các khoản đầu tư đã công bố cho thấy mức độ phân bổ khu vực ước tính như sau:

Canada: 26,73%

Hoa Kỳ (tổng cộng): 43,56%

Được phát triển trên phạm vi quốc tế: 24,53%

Thị trường mới nổi: 5,09%

So với các mục tiêu dài hạn (25/45/25/5), độ lệch quan sát được là khá khiêm tốn. Độ lệch được kiểm soát này phù hợp với những gì hầu hết các nhà đầu tư dài hạn tìm kiếm trong một quỹ ETF danh mục đầu tư nắm giữ lâu dài.

Quỹ ETF VEQT: Danh mục đầu tư chiến lược được nắm giữ thông qua bốn loại tài sản khác nhau

Các thông tin công bố của VEQT cho thấy cấu trúc bốn nhóm đầu tư ổn định (Mỹ, Canada, các nước phát triển ngoài Bắc Mỹ, các thị trường mới nổi), với việc tái cân bằng được thực hiện định kỳ.

Một cách hữu ích để đánh giá khả năng kiểm soát sự trôi dạt là so sánh hai điểm phát hiện:

Ngày 30 tháng 9 năm 2025 (Thông tin về ETF): Mỹ 45,24%, Canada 30,43%, các nước phát triển ngoài Bắc Mỹ 16,94%, thị trường mới nổi 7,27%

Ngày 30 tháng 11 năm 2025 (Thông tin tóm tắt): Mỹ 45,1%, Canada 30,9%, các nước phát triển ngoài Bắc Mỹ 16,9%, các thị trường mới nổi 7,1%

Những thay đổi nhỏ này cho thấy sự duy trì tích cực chiến lược phân bổ nguồn lực, ngay cả khi biến động thị trường ảnh hưởng đến việc phân bổ.

Việc lựa chọn giữa XEQT và VEQT phụ thuộc vào mức độ tiếp xúc mà bạn mong muốn

Đối với các nhà đầu tư dài hạn, quyết định không nằm ở việc quỹ nào tốt hơn mà là bạn muốn nắm giữ mức độ rủi ro nào trong suốt các chu kỳ thị trường.

Hãy chọn quỹ ETF XEQT nếu bạn coi trọng điều đó

Mức MER được báo cáo trong lần công bố gần đây thấp hơn một chút, trong khi phí quản lý chính vẫn giữ nguyên sau đợt giảm vào cuối năm 2025.

Một danh mục đầu tư toàn cầu thường phân bổ nhiều hơn vào cổ phiếu quốc tế của các thị trường phát triển so với VEQT.

Một khuôn khổ tái cân bằng được mô tả là được giám sát liên tục với các kỳ vọng rõ ràng về sự thay đổi trong vật liệu sản phẩm.

Nếu muốn, bạn có thể chọn VEQT ETF

Danh mục đầu tư với tỷ trọng phân bổ cao hơn vào Canada và các thị trường mới nổi, có thể hấp dẫn những người tìm kiếm ưu tiên đầu tư trong nước và tăng cường tiếp xúc với các thị trường mới nổi.

Việc giảm phí quản lý vào cuối năm 2025 xuống còn 0,17%, với kỳ vọng rằng báo cáo MER trong tương lai có thể sẽ giảm xuống thấp hơn nữa sau khi việc giảm phí được phản ánh đầy đủ trong báo cáo MER.

Việc phân phối lợi nhuận hàng năm có thể phù hợp với các nhà đầu tư thích ít đợt phân phối hơn nhưng vẫn tập trung vào tổng lợi nhuận.

Mẹo thực tế giúp giảm ma sát khi theo dõi

Hãy sử dụng lệnh giới hạn, đặc biệt là đối với các giao dịch lớn, để kiểm soát tác động của chênh lệch giá mua và giá bán.

Tránh giao dịch vào lúc mở cửa và đóng cửa vì chênh lệch giá có thể mở rộng.

Hãy xem việc phân phối lợi nhuận như một khía cạnh kỹ thuật, chứ không phải là thước đo hiệu suất. Tổng lợi nhuận mới là chỉ số quan trọng nhất.

Tránh đánh giá việc theo dõi hiệu quả hoạt động trong khung thời gian ngắn hạn. Chi phí và thuế có thể gây ra những biến động ngắn hạn, ngay cả khi quỹ hoạt động đúng như dự định.

Câu hỏi thường gặp (FAQ)

1. XEQT có rẻ hơn VEQT không?

Theo báo cáo gần đây, phí quản lý (MER) của XEQT ETF thấp hơn (0,20%) so với VEQT ETF (0,24%). Tuy nhiên, cả hai đều có phí quản lý là 0,17% sau khi giảm vào cuối năm 2025, và MER của VEQT trong tương lai có thể giảm xuống khi việc giảm phí được phản ánh đầy đủ trong báo cáo MER.

2. Sự khác biệt chính về mức độ phơi nhiễm giữa XEQT và VEQT là gì?

Cả hai đều là quỹ đầu tư 100% vốn chủ sở hữu, nhưng cơ cấu vốn được công bố của VEQT nghiêng về thị trường Canada và các thị trường mới nổi hơn, trong khi cơ cấu vốn của XEQT có xu hướng bao gồm nhiều vốn chủ sở hữu từ các thị trường quốc tế phát triển hơn.

3. Họ tái cân bằng danh mục đầu tư bao lâu một lần?

XEQT được mô tả là hệ thống giám sát liên tục và tự động tái cân bằng khi cần thiết. VEQT mô tả việc tái cân bằng khi cần thiết theo quyết định của nhà tư vấn phụ.

4. Tại sao lợi nhuận của tôi có thể khác với lợi nhuận theo giá trị tài sản ròng (NAV) của quỹ?

Nếu bạn mua hoặc bán ở mức giá cao hơn hoặc thấp hơn giá trị tài sản ròng (NAV), hoặc giao dịch vượt qua chênh lệch giá mua-bán, lợi nhuận thực tế của bạn có thể khác với lợi nhuận dựa trên NAV. Đây là hiệu ứng giao dịch, không phải là phí định kỳ.

5. Bạn có nên nắm giữ cả quỹ ETF XEQT và quỹ ETF VEQT cùng lúc không?

Việc nắm giữ cả hai quỹ thường làm giảm mức độ rủi ro và tăng tính phức tạp. Tốt hơn hết là nên chọn quỹ có sự phân bổ địa lý và cơ chế hoạt động ưa thích của bạn, sau đó duy trì sự nhất quán với quỹ đó.

Kết luận

XEQT và VEQT đều là những quỹ đầu tư cốt lõi được thiết kế tốt, đa dạng, hoàn toàn là cổ phiếu, hướng đến chiến lược đầu tư ETF dài hạn. Quyết định sẽ rõ ràng hơn khi xem xét các yếu tố chính: sự khác biệt về hiệu suất đến từ những biến động nhỏ, chi phí tích lũy theo thời gian định hình kết quả, và sự lệch hướng phân bổ được quản lý thông qua việc tái cân bằng.

Cả hai quỹ hiện đều có phí quản lý 0,17%, sự khác biệt chính nằm ở tỷ lệ phí quản lý (MER), cơ cấu địa lý và khung tái cân bằng. Hãy chọn mức độ đầu tư bạn muốn nắm giữ trong suốt một chu kỳ thị trường đầy đủ, và dựa vào thời gian và kỷ luật để đạt được kết quả.

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không được xem là (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc bất kỳ lời khuyên nào khác mà bạn nên dựa vào. Không có ý kiến nào được đưa ra trong tài liệu này cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ khoản đầu tư, chứng khoán, giao dịch hoặc chiến lược đầu tư cụ thể nào là phù hợp với bất kỳ cá nhân cụ thể nào.