การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-06-11

อัปเดตเมื่อ: 2025-06-15

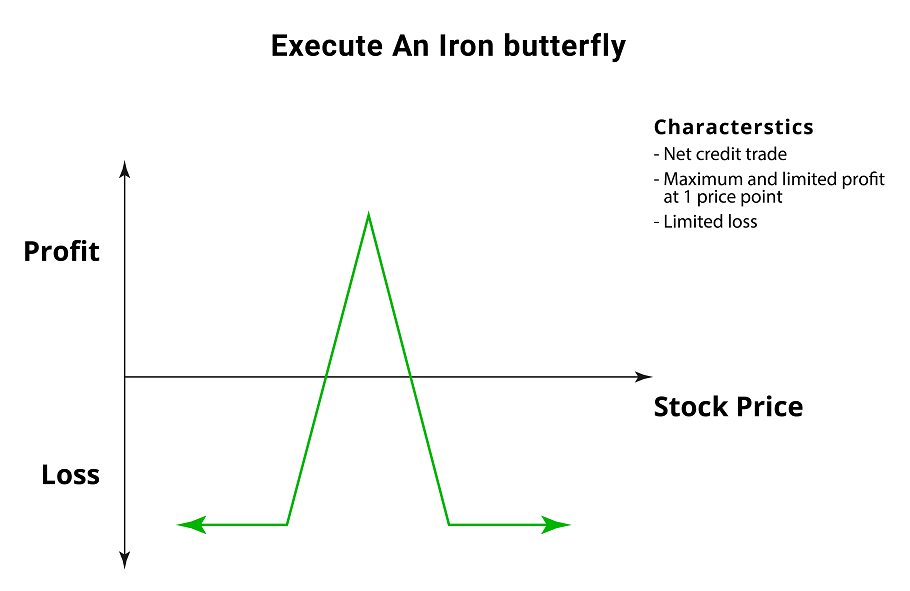

ในตลาดซื้อขายออปชั่น กลยุทธ์ต่างๆ มีตั้งแต่การซื้อขายแบบเรียบง่าย เช่น การซื้อ Call หรือ Put ไปจนถึงโครงสร้างที่ซับซ้อนซึ่งมีหลายขา (multiple legs) กลยุทธ์ Iron Butterfly เป็นหนึ่งในวิธีขั้นสูงที่ได้รับความนิยม ใช้โดยเทรดเดอร์ที่คาดว่าราคาของสินทรัพย์อ้างอิงจะเคลื่อนไหวเพียงเล็กน้อย

กลยุทธ์นี้ผสมผสานระหว่างการสร้างรายได้และการควบคุมความเสี่ยง ทำให้เหมาะสำหรับผู้ที่ต้องการความเสี่ยงจำกัดและผลตอบแทนที่ชัดเจน

คู่มือนี้จะแนะนำกลยุทธ์ Iron Butterfly อย่างละเอียด อธิบายวิธีการทำงาน เวลาเหมาะสมในการใช้กลยุทธ์ และวิธีบริหารจัดการแต่ละขั้นตอนอย่างมีประสิทธิภาพ

Iron Butterfly เป็นกลยุทธ์การเทรดออปชันขั้นสูงที่ใช้สัญญาออปชันจำนวนสี่สัญญา โดยมีวันหมดอายุเดียวกันแต่มีราคาใช้สิทธิ (strike price) ต่างกันสามระดับ

กลยุทธ์นี้เหมาะสำหรับเทรดเดอร์ที่เชื่อว่าราคาสินทรัพย์จะยังคงอยู่ใกล้กับราคาใช้สิทธิระดับกลางในวันที่หมดอายุ ทำให้เป็นกลยุทธ์ที่มีความเสี่ยงจำกัดและผลตอบแทนจำกัด เหมาะที่สุดกับสภาวะตลาดที่เป็นกลาง (ไม่ผันผวนมาก)

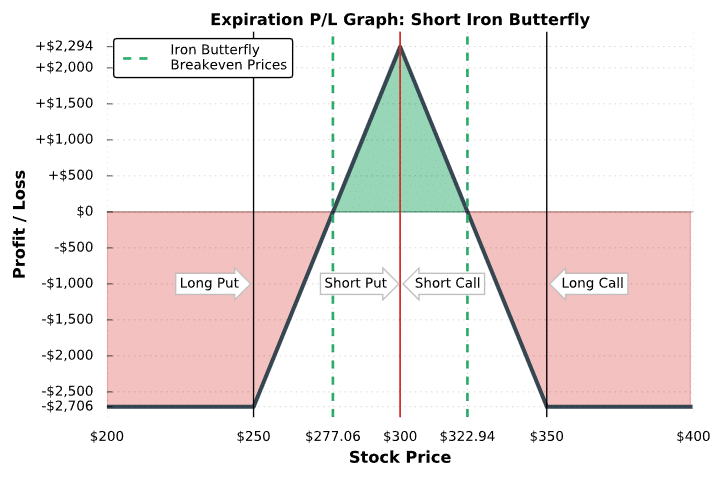

กลยุทธ์นี้ประกอบด้วย:

ขายออปชันคอลที่ราคาใช้สิทธิเท่ากับราคาตลาดปัจจุบัน (ATM call)

ขายออปชันพุตที่ราคาใช้สิทธิเท่ากับราคาตลาดปัจจุบัน (ATM put)

ซื้อออปชันคอลที่ราคาใช้สิทธิสูงกว่าราคาตลาด (OTM call)

ซื้อออปชันพุตที่ราคาใช้สิทธิต่ำกว่าราคาตลาด (OTM put)

ทั้งสี่ส่วนนี้รวมกันสร้างตำแหน่งที่ทำกำไรได้มากที่สุดเมื่อราคาสินทรัพย์ปิดตลาดอยู่ที่หรือติดกับราคาใช้สิทธิ ATM ซึ่งเป็นส่วนกลางของรูปแบบ "ผีเสื้อ" ส่วนราคาใช้สิทธิที่สูงและต่ำกว่าทำหน้าที่เป็นปีกของผีเสื้อ

กลยุทธ์ Iron Butterfly ได้กำไรจากการเสื่อมค่าของเวลา (time decay) และจากการที่ราคาสินทรัพย์ไม่มีการเคลื่อนไหวมากนัก เนื่องจากคุณได้รับพรีเมียมจากการขายออปชันคอลและพุตทั้งสอง ตัวเลือกที่ทำกำไรสูงสุดจะเกิดขึ้นเมื่อราคาสินทรัพย์ยังคงอยู่ที่ราคาใช้สิทธิของออปชันที่ขายจนถึงวันหมดอายุ

ส่วนออปชันที่ซื้อไว้ทำหน้าที่เป็นเกราะป้องกันเพื่อจำกัดขาดทุนสูงสุด หากตลาดเคลื่อนไหวอย่างมีนัยสำคัญในทิศทางใดทิศทางหนึ่ง

ตัวอย่างการจัดโครงสร้างกลยุทธ์นี้ในทางปฏิบัติ:

สมมติว่าหุ้น XYZ มีการซื้อขายที่ 100 ดอลลาร์ คุณสามารถ:

ขายออปชันคอลราคาใช้สิทธิ $100 (ATM)

ขายออปชันพุตราคาใช้สิทธิ $100 (ATM)

ซื้อออปชันคอลราคาใช้สิทธิ $105 (OTM)

ซื้อออปชันพุตราคาใช้สิทธิ $95 (OTM)

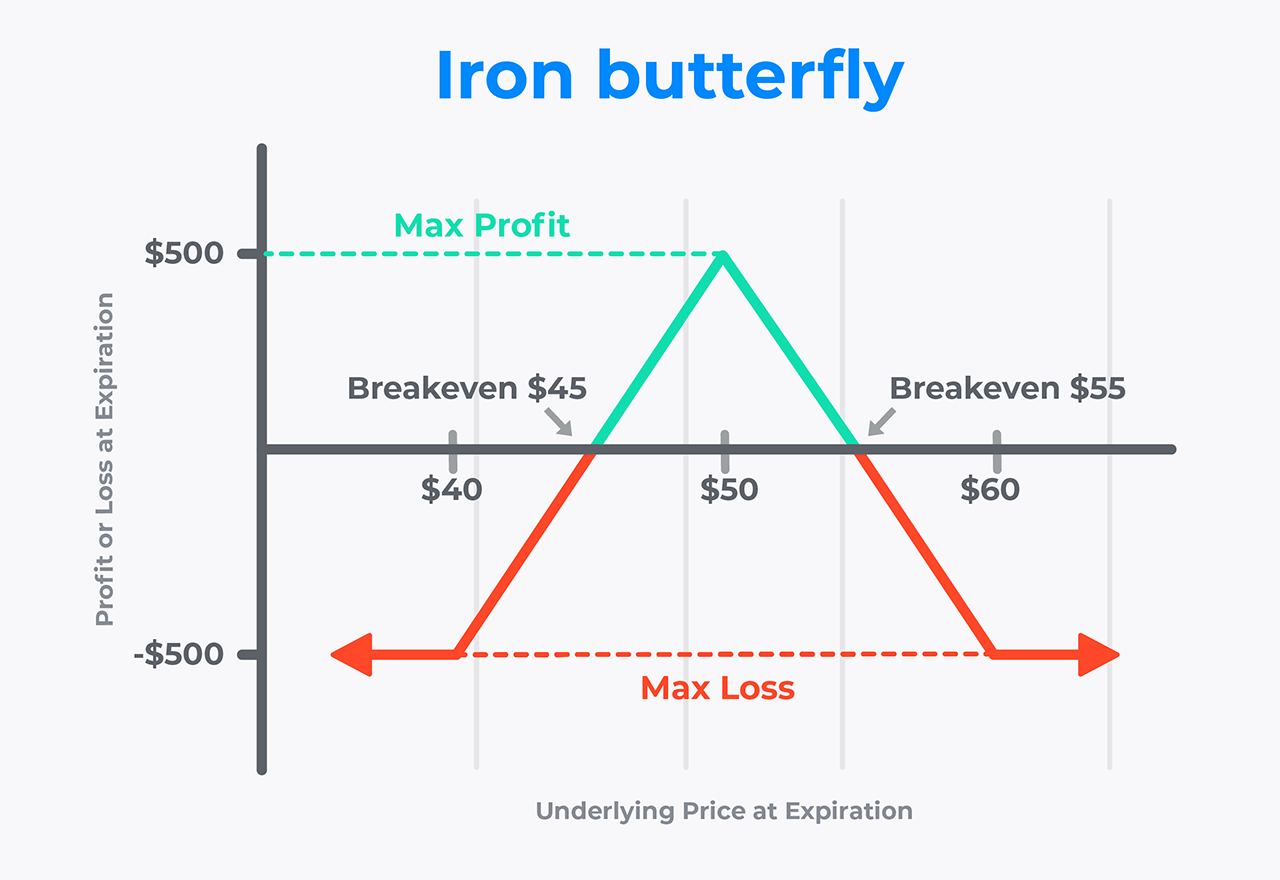

กลยุทธ์นี้สร้างโครงสร้างผลตอบแทนที่สมมาตร โดย:

กำไรสูงสุดเกิดขึ้นเมื่อราคาสินทรัพย์อยู่ที่ $100

จุดคุ้มทุนอยู่ที่ $95 และ $105

การขาดทุนจะถูกจำกัดไว้เมื่อราคาสินทรัพย์เคลื่อนไหวเกินกว่าจุดคุ้มทุนเหล่านี้ เนื่องจากออปชันที่ซื้อไว้ทำหน้าที่เป็นเกราะป้องกันความเสี่ยง

เมื่อใดจึงควรใช้

กลยุทธ์นี้เหมาะกับตลาดที่เคลื่อนไหวแบบไซด์เวย์ (sideways) หรือสินทรัพย์ที่มีปัจจัยกระตุ้นใกล้เข้ามา เช่น รายงานผลประกอบการ ซึ่งคุณเชื่อว่าความผันผวนที่แฝงอยู่ (implied volatility) จะลดลงหลังจากเหตุการณ์นั้น และราคาหุ้นจะไม่เคลื่อนไหวอย่างรุนแรง

นอกจากนี้ยังเหมาะสำหรับการสร้างรายได้โดยมีความเสี่ยงที่กำหนดไว้ชัดเจน โดยเฉพาะเมื่อตลาดคาดว่าจะมีการเคลื่อนไหวต่ำ

กลยุทธ์ Iron Butterfly มักจะทำงานได้ดีที่สุดเมื่อ:

ความผันผวนสูง แต่คาดว่าจะลดลง

มีแนวต้านหรือแนวรับที่แข็งแกร่งใกล้กับราคาใช้สิทธิ ATM

การเสื่อมค่าของเวลา (theta) สามารถเป็นประโยชน์กับคุณ

ขั้นตอนที่ 1: เลือกหุ้นหรือดัชนีที่เหมาะสม

เมื่อคาดว่าสินทรัพย์ที่เป็นฐานจะเคลื่อนไหวในช่วงแคบจนถึงวันหมดอายุ กลยุทธ์ Iron Butterfly จะทำงานได้ดีที่สุด ดังนั้นการเลือกหุ้นหรือดัชนีที่มีความผันผวนต่ำจึงเป็นสิ่งสำคัญ

นอกจากนี้ ต้องมั่นใจว่าสินทรัพย์นั้นมีสภาพคล่องดี ราคาซื้อขาย (bid-ask spread) แคบ และมีปริมาณการซื้อขายในตลาดออปชันที่เพียงพอ

ขั้นตอนที่ 2: เลือกวันที่หมดอายุ

วันหมดอายุจะกำหนดมูลค่าเวลา (time value) ของออปชัน วันหมดอายุที่สั้นกว่าจะทำให้เวลาลดค่ารวดเร็วขึ้น (เป็นประโยชน์ต่อกลยุทธ์นี้) แต่จะเพิ่มความเสี่ยงจากการเคลื่อนไหวของราคาอย่างรวดเร็ว

เทรดเดอร์หลายคนมักเลือกวันหมดอายุในช่วง 14 ถึง 45 วัน เพื่อสร้างสมดุลระหว่างโอกาสกำไรและการควบคุมความเสี่ยง

ขั้นตอนที่ 3: ระบุราคา Strike

นี่คือหัวใจหลักของกลยุทธ์ Iron Butterfly โดยจะขายทั้งออปชัน put และ call ที่ราคา strike เดียวกัน ซึ่งปกติจะเป็นราคาปัจจุบันของหุ้น (ATM) จากนั้นจะซื้อออปชัน put ที่ราคา strike ต่ำกว่า และออปชัน call ที่ราคา strike สูงกว่า ระยะห่างระหว่างปีก (wings) กับตัวกลาง (body) จะเป็นตัวกำหนดขนาดของขาดทุนสูงสุดของคุณ

ตัวอย่างเช่น หากหุ้น XYZ ราคา $100:

ขาย 1 สัญญา call ราคา $100 (ATM) และขาย 1 สัญญา put ราคา $100 (ATM)

ซื้อ 1 สัญญา call ราคา $105 (OTM)

ซื้อ 1 สัญญา put ราคา $95 (OTM)

การตั้งค่านี้จะสร้าง Iron Butterfly กว้าง $5

ขั้นตอนที่ 4: ทำการเปิดออเดอร์แบบคำสั่งเดียว

โบรกเกอร์ส่วนใหญ่จะอนุญาตให้คุณเปิดออเดอร์ Iron Butterfly แบบหลายขาขึ้นพร้อมกันในคำสั่งเดียว ซึ่งช่วยลดความเสี่ยงในการดำเนินการแยกขา และป้องกันปัญหาราคาสลิปเพจระหว่างขา

ให้ตั้งคำสั่งซื้อแบบรับเครดิตสุทธิ (net credit) ซึ่งเป็นกำไรสูงสุดที่คุณจะได้รับ หากราคาสินทรัพย์ปิดที่ราคา strike กลางเมื่อหมดอายุสัญญา

กำไรสูงสุด

กำไรสูงสุดจะเกิดขึ้นเมื่อราคาหุ้นอ้างอิงปิดที่ราคาสไตรค์ที่ขายสัญญา (short strike price) อย่างแม่นยำในวันหมดอายุ ในจุดนี้ สัญญา short call และ short put จะหมดค่าไม่มีมูลค่า และเบี้ยประกัน (premium) ที่คุณได้รับจะกลายเป็นกำไรของคุณ ส่วนสัญญา long call และ long put ก็จะหมดค่าเช่นกัน แต่ทำหน้าที่เป็นการประกันความเสี่ยง

กำไรสูงสุด = เครดิตสุทธิที่ได้รับ (Net Credit Received)

ขาดทุนสูงสุด

สถานการณ์ที่แย่ที่สุดจะเกิดขึ้นเมื่อราคาหุ้นเคลื่อนที่เลยกว่าราคาสไตรค์ด้านนอก (wing) ทั้งสองข้าง ในกรณีนี้ สัญญา long call หรือ long put จะช่วยชดเชยการขาดทุนจากสัญญา short option ที่เกี่ยวข้อง โดยกำไรจากสัญญา long จะเป็นการจำกัดขาดทุนสูงสุดของคุณ

ขาดทุนสูงสุด = ความกว้างของปีก (Width of Wings) – เครดิตสุทธิที่ได้รับ (Net Credit Received)

ในตัวอย่างที่ปีกกว้าง 5 ดอลลาร์ และได้รับเครดิตสุทธิ 2 ดอลลาร์ ขาดทุนสูงสุดจะเท่ากับ 3 ดอลลาร์ต่อหุ้น หรือ 300 ดอลลาร์ต่อสัญญา (contract)

จุดคุ้มทุน

ในกลยุทธ์ Iron Butterfly จะมีจุดคุ้มทุนสองจุด คือ:

จุดคุ้มทุนบน = ราคาสไตรค์ของ Short Call + เครดิตสุทธิที่ได้รับ

จุดคุ้มทุนล่าง = ราคาสไตรค์ของ Short Put – เครดิตสุทธิที่ได้รับ

ข้อได้เปรียบที่สำคัญของกลยุทธ์นี้คือ มีความเสี่ยงและผลตอบแทนที่ชัดเจน ต่างจากการขายออปชันเปล่า (naked option selling) ที่กลยุทธ์ Iron Butterfly จะมีขาออปชันที่ป้องกันการขาดทุน ทำให้เป็นทางเลือกที่ปลอดภัยมากขึ้นสำหรับเทรดเดอร์ที่ชอบกลยุทธ์แบบไม่ระบุทิศทางราคา

อีกทั้งยังทำงานได้ดีในสภาพแวดล้อมที่มีความผันผวนต่ำ ซึ่งมักจะมีความเสี่ยงน้อยกว่า และคุณยังสามารถปรับเปลี่ยนหรือเลื่อนกลยุทธ์ได้หากตลาดเคลื่อนไหวไปในทางตรงข้ามก่อนวันหมดอายุ

นอกจากนี้ กลยุทธ์นี้ยังช่วยให้ได้ประโยชน์จากการเสื่อมค่าของเวลา (time decay) เมื่อราคาหุ้นอยู่ใกล้กับราคาสไตรค์ที่ขายมากขึ้น ค่าออปชันจะลดลงเร็วขึ้น ส่งผลให้มีโอกาสทำกำไรได้ตั้งแต่ไม่กี่วันก่อนวันหมดอายุ

แม้ว่ากลยุทธ์ Iron Butterfly จะมีข้อดีเรื่องการจำกัดขาดทุน แต่ก็ไม่ได้ปราศจากความเสี่ยง ความท้าทายหลักคือช่วงกำไรที่แคบ เนื่องจากคุณต้องการให้ราคาหุ้นอยู่ใกล้กับราคาสไตรค์ที่ขาย (ATM) หากราคาขยับแม้เพียงเล็กน้อย ตำแหน่งที่ทำกำไรก็อาจกลายเป็นขาดทุนได้

นอกจากนี้ ค่าธรรมเนียมและต้นทุนการดำเนินการอาจสูงขึ้นเพราะมีหลายขา (legs) ในการเทรด เทรดเดอร์จึงต้องระวังเรื่องส่วนต่างราคาซื้อ-ขาย (bid-ask spread) และควรใช้คำสั่งจำกัดราคา (limit orders) ในการวางคำสั่งซื้อขาย

อีกทั้งยังมีความเสี่ยงเรื่องการถูกบังคับส่งมอบ (assignment) ของออปชันที่ขายออกไป หากออปชันเหล่านั้นอยู่ในเงิน (in the money) ใกล้วันหมดอายุ ซึ่งอาจทำให้ต้องถือครองหุ้นโดยไม่คาดคิด ดังนั้นควรปิดหรือเลื่อนตำแหน่งก่อนวันหมดอายุเพื่อลดความเสี่ยงนี้

สรุปได้ว่า กลยุทธ์ออปชั่น Iron Butterfly เป็นเครื่องมือที่ซับซ้อนแต่เข้าถึงได้สำหรับเทรดเดอร์ที่คาดหวังว่าตลาดจะมีความผันผวนน้อย ด้วยการผสมผสานทั้งการขายคอลและพุตในโครงสร้างที่มีความเสี่ยงจำกัด กลยุทธ์นี้ช่วยให้คุณได้ประโยชน์จากการเสื่อมค่าของเวลา (time decay) และการเคลื่อนไหวของราคาที่มั่นคง

ความสำเร็จในการใช้ Iron Butterfly ต้องอาศัยความเข้าใจอย่างลึกซึ้งในสภาพตลาด การเลือกราคาสไตรค์ และการบริหารจัดการความเสี่ยง แม้ว่าช่วงกำไรจะค่อนข้างแคบ แต่ผลตอบแทนอาจมีมูลค่าสูงหากดำเนินการอย่างถูกต้อง

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ