Na negociação de opções, as estratégias podem variar de simples calls e puts a estruturas complexas envolvendo múltiplas pernas. Entre elas, a estratégia da Borboleta de Ferro é uma abordagem avançada popular usada por traders que esperam uma movimentação mínima no preço do ativo subjacente.

Essa estratégia combina elementos de geração de renda e controle de risco, tornando-a atraente para aqueles que buscam risco limitado e recompensas definidas.

Este guia detalha a estratégia da Borboleta de Ferro, explicando como ela funciona, quando usá-la e como gerenciar cada etapa de forma eficaz.

O que é a estratégia de opções Iron Butterfly?

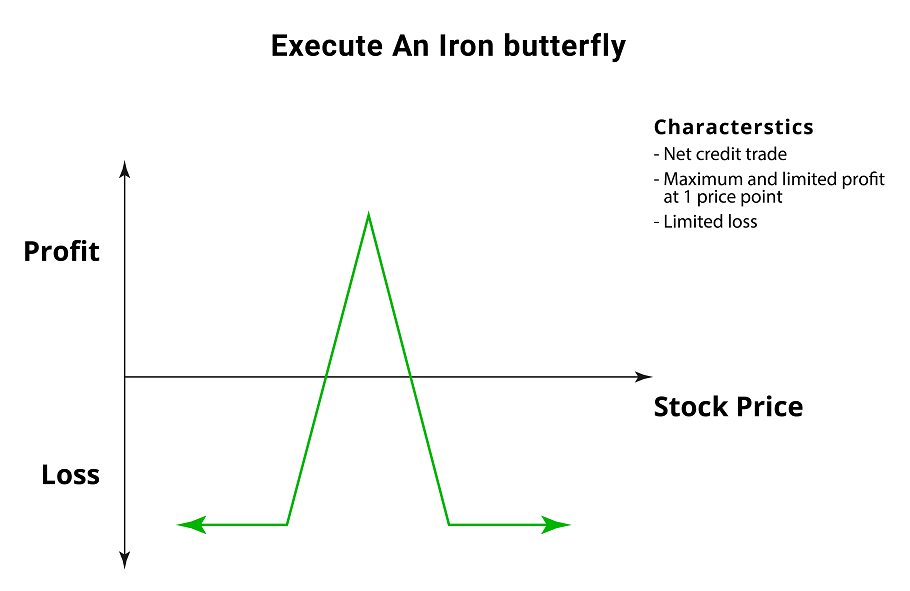

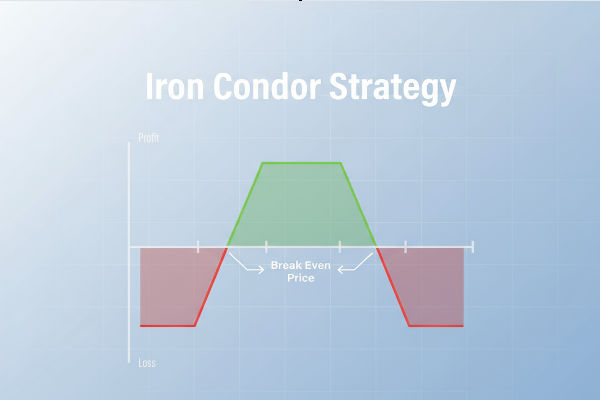

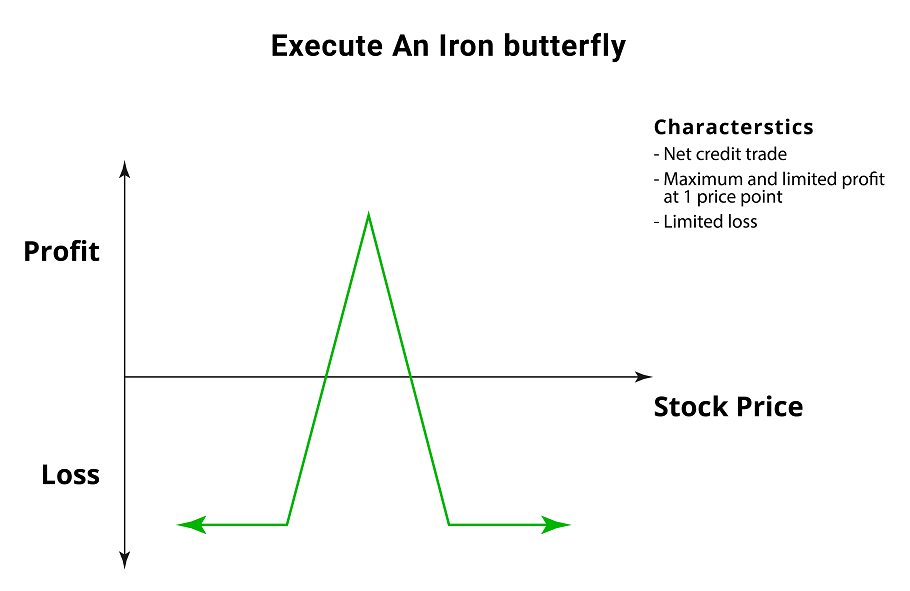

A Borboleta de Ferro é uma estratégia avançada de negociação de opções que envolve quatro contratos de opções com a mesma data de vencimento, mas três preços de exercício diferentes.

A crença do trader de que o preço do ativo permanecerá próximo do strike médio no vencimento faz com que seja uma estratégia de risco limitado e recompensa limitada, com melhor desempenho em circunstâncias neutras de mercado.

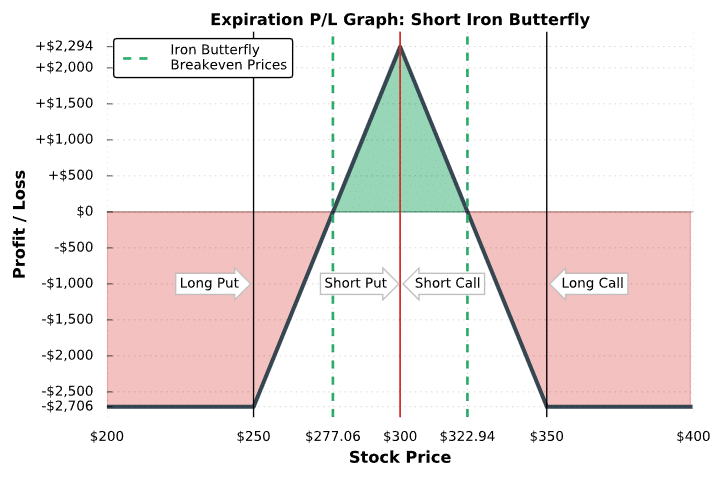

Esta estratégia envolve:

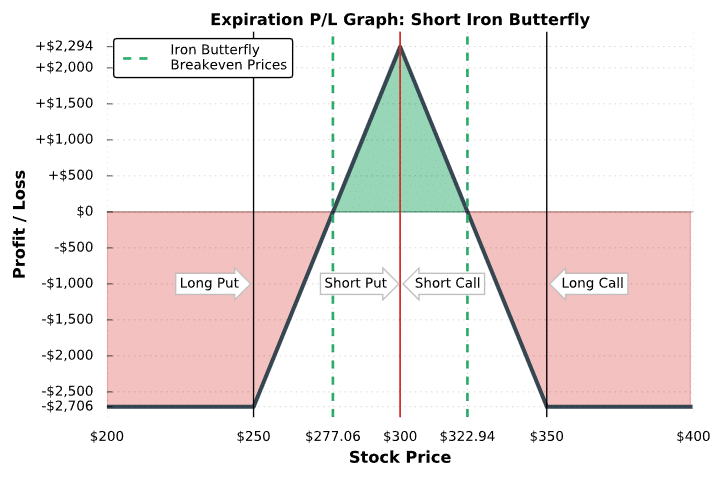

Venda de uma chamada at-the-money (ATM)

Venda de uma opção de venda ATM

Comprar uma opção de compra out-of-the-money (OTM) (preço de exercício mais alto)

Comprar uma opção de venda OTM (preço de exercício mais baixo)

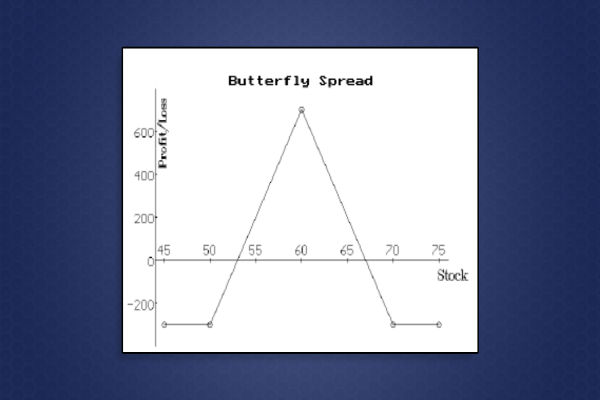

Juntas, essas quatro pernas criam uma posição que gera mais lucro quando o preço subjacente fecha no preço de exercício do ATM ou muito próximo dele, o que forma o corpo da "borboleta". Os preços de exercício externos formam as asas.

Como funciona a borboleta de ferro

A Iron Butterfly lucra com a decadência temporal e a ausência de movimento na ação subjacente. Como você está acumulando prêmios com a venda de uma opção de compra e uma opção de venda, seu lucro máximo ocorre quando o ativo permanece no preço de exercício das opções vendidas até o vencimento.

As opções longas servem como uma proteção para limitar a perda máxima se o mercado se mover significativamente em qualquer direção.

Veja como a estrutura se divide em um exemplo prático:

Suponha que a ação XYZ esteja sendo negociada a US$ 100. Você poderia:

Vender uma opção de compra de US$ 100 (ATM)

Vender uma opção de venda de $100 (ATM)

Compre uma opção de compra de US$ 105 (OTM)

Compre uma opção de venda de $ 95 (OTM)

Ele cria uma estrutura de recompensa simétrica onde:

As perdas são limitadas além desses pontos de equilíbrio devido às pernas protetoras

Quando usar

Essa estratégia é ideal para mercados laterais ou ativos com catalisadores futuros, como relatórios de lucros, se você acredita que a volatilidade implícita cairá após o evento e as ações não se moverão drasticamente.

Também é útil para geração de renda com risco definido, especialmente quando se espera que o movimento do mercado seja mínimo.

As borboletas de ferro tendem a funcionar melhor quando:

A volatilidade é alta, mas espera-se que diminua

Há forte resistência/suporte perto da greve do ATM

A decadência temporal (theta) pode trabalhar a seu favor

Estratégia de Opções da Iron Butterfly: Guia Passo a Passo

Etapa 1: Escolha a ação ou índice certo

Quando se prevê que o ativo subjacente será negociado dentro de uma pequena faixa até o vencimento, a abordagem da Borboleta de Ferro tem melhor desempenho. Portanto, selecionar ações ou índices com baixa volatilidade esperada é fundamental.

Além disso, certifique-se de que o ativo tenha boa liquidez, spreads de compra e venda reduzidos e volume suficiente nas opções relevantes.

Etapa 2: Selecione uma data de expiração

A data de vencimento determina o valor temporal das opções. Vencimentos mais curtos oferecem decadência mais rápida (o que beneficia a estratégia), mas aumentam o risco de oscilações repentinas de preço.

Muitos traders usam expirações que variam de 14 a 45 dias para encontrar um equilíbrio entre o potencial de lucro e o controle de risco.

Etapa 3: Identifique os preços de exercício

Este é o núcleo da Borboleta de Ferro. Tanto uma opção de venda quanto uma opção de compra serão vendidas ao mesmo preço de exercício, que normalmente é o preço atual da ação (ATM). Você então comprará uma opção de venda com um preço de exercício menor e uma opção de compra com um preço de exercício maior. A distância entre as asas e o corpo determina sua perda máxima.

Por exemplo, com XYZ a US$ 100:

Vender 1 call de $100 e 1 put de $100 (ATM)

Compre 1 opção de compra de US$ 105 (OTM)

Compre 1 put de $95 (OTM)

Essa configuração cria uma borboleta de ferro de US$ 5 de largura.

Etapa 4: Execute a negociação como uma única ordem

A maioria das corretoras permite que você posicione operações Iron Butterfly como uma única ordem multi-pernas. Isso ajuda a evitar o risco de execução ou deslizamento de preço entre as pernas.

Faça a negociação usando um crédito líquido, que representa o lucro máximo que você pode obter se o ativo subjacente fechar no preço de exercício médio no vencimento.

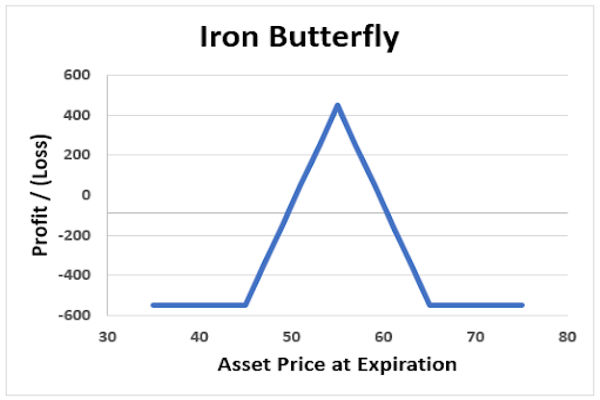

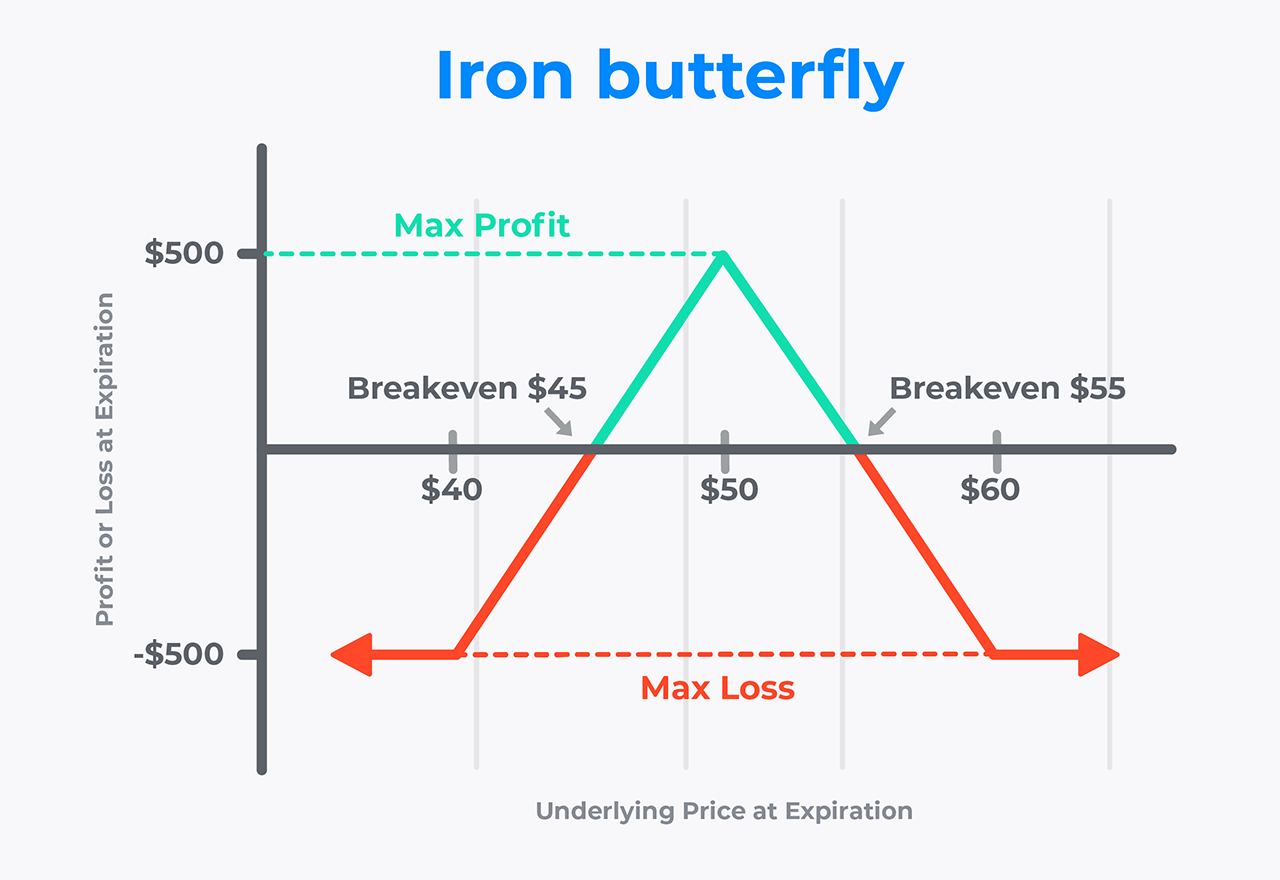

Potencial de Lucros e Perdas

Lucro Máximo

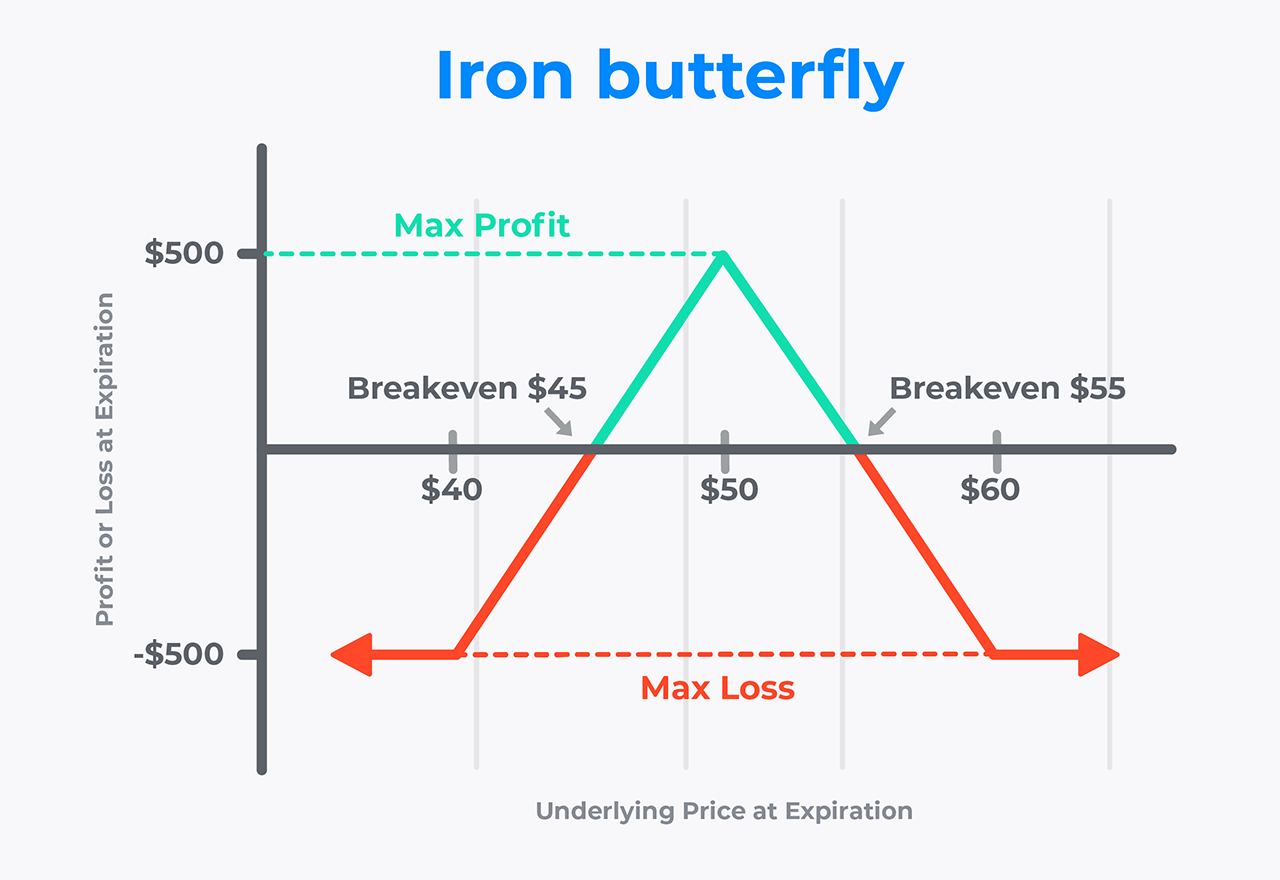

O lucro máximo é alcançado quando a ação subjacente fecha exatamente no preço de exercício vendido no vencimento. Nesse ponto, tanto a opção de compra quanto a opção de venda vendida expiram sem valor, e os prêmios acumulados se tornam seu lucro. As opções compradas também expiram sem valor, mas cumprem seu papel de seguro.

Lucro Máximo = Crédito Líquido Recebido.

Perda Máxima

O pior cenário ocorre quando a ação ultrapassa um dos strikes externos. Nesse caso, a opção de compra (call) ou a opção de venda (put) longa compensarão as perdas da opção vendida correspondente. O ganho da opção comprada limita sua perda.

Perda Máxima = Largura das Asas – Crédito Líquido Recebido

No exemplo de uma asa de US$ 5 com um crédito líquido de US$ 2, a perda máxima seria de US$ 3 por ação ou US$ 300 por contrato.

Pontos de equilíbrio

Existem dois pontos de equilíbrio na Iron Butterfly:

Benefícios das opções da Iron Butterfly

Uma das maiores vantagens dessa estratégia é o risco e a recompensa definidos. Ao contrário da venda de opções a descoberto, as Borboletas de Ferro utilizam pernas protetoras para limitar perdas potenciais. Isso as torna uma alternativa mais segura para traders que preferem estratégias não direcionais.

Outra vantagem é que ele tem um bom desempenho em ambientes de baixa volatilidade, que geralmente são menos arriscados. Você também pode ajustar ou reverter a estratégia se o mercado se mover contra você antes do vencimento.

Além disso, essa estratégia permite que a decadência temporal trabalhe a seu favor. Quanto mais próximo o ativo estiver do strike short, mais rápido as opções perdem valor — resultando em lucro potencial já alguns dias antes do vencimento.

Riscos e Desafios

Apesar da característica de perda limitada, as Borboletas de Ferro não são isentas de risco. O principal desafio é a estreita zona de lucro. Como você espera que a ação permaneça próxima ao preço de exercício do caixa eletrônico, mesmo um movimento modesto pode transformar uma posição lucrativa em perdedora.

Os custos de slippage e execução também podem ser maiores devido ao número de segmentos envolvidos. Os traders precisam estar atentos aos spreads de compra e venda e usar ordens limitadas ao abrir operações.

Além disso, existe o risco de atribuição de opções vendidas se elas estiverem no dinheiro perto do vencimento. Isso pode resultar em posições inesperadas em ações. Feche ou role as operações antes do vencimento para evitar isso.

Conclusão

Em suma, a estratégia de opções Borboleta de Ferro é uma ferramenta sofisticada, porém acessível, para traders que preveem baixa volatilidade do mercado. Ao combinar opções de compra e venda em uma configuração bem estruturada e com risco definido, essa estratégia permite que você se beneficie da decadência temporal e da ação de preço estável.

O sucesso com a Iron Butterfly exige um sólido conhecimento das condições de mercado, seleção de strikes e gestão de riscos. Embora a zona de lucro seja estreita, as recompensas podem ser significativas quando executadas corretamente.

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outra natureza em que se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.