การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2026-02-16

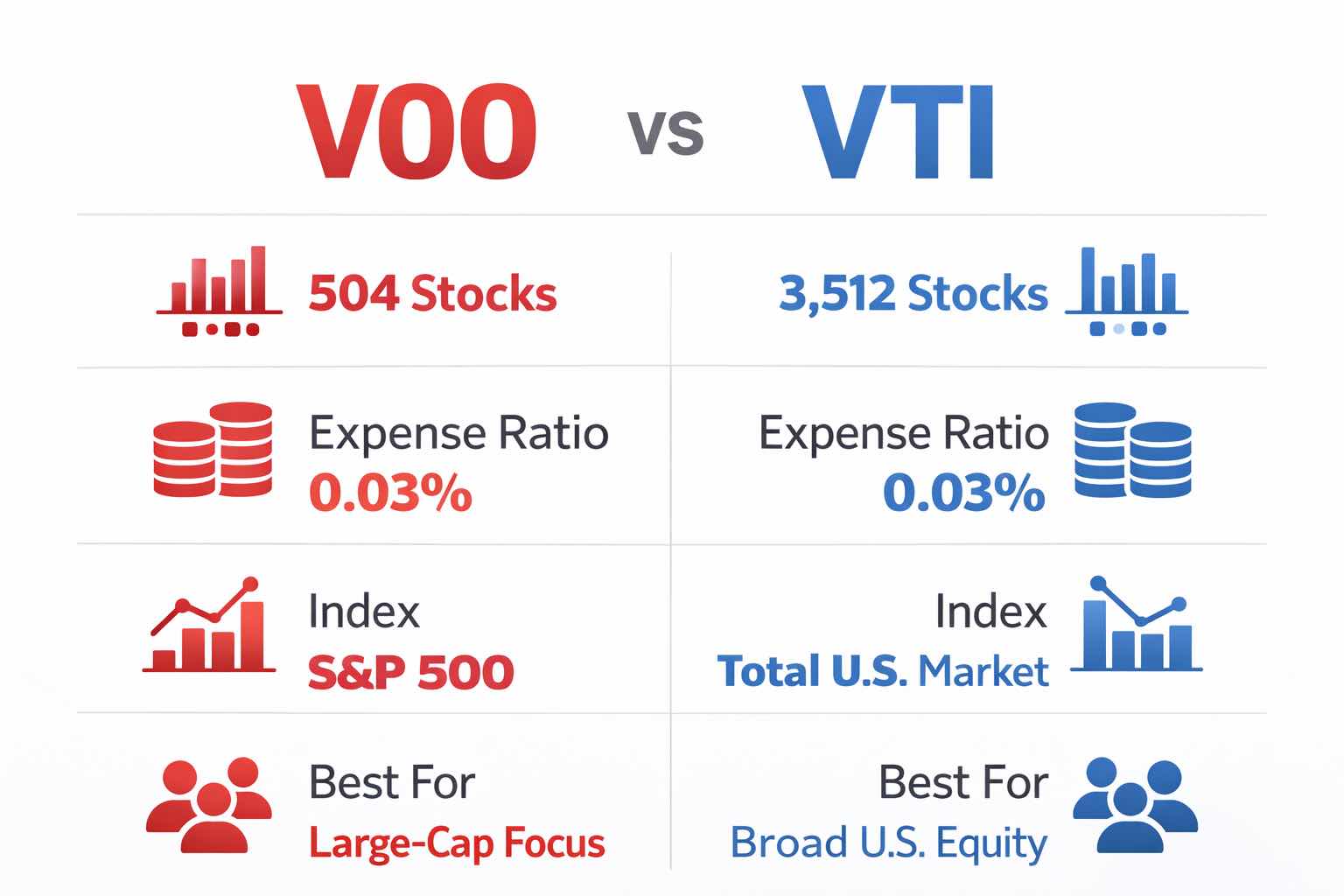

VOO vs VTI เป็นหัวใจของผลิตภัณฑ์หุ้นต้นทุนต่ำของ Vanguard แต่มีจุดประสงค์ต่างกัน VOO ติดตาม S&P 500 และมุ่งเน้นหุ้นขนาดใหญ่ ในขณะที่ VTI ครอบคลุมตลาดหุ้นสหรัฐทั้งตลาด รวมถึงบริษัทขนาดใหญ่ ขนาดกลาง ขนาดเล็ก และขนาดจิ๋ว การเปิดรับที่กว้างขึ้นนี้อาจส่งผลต่อผลตอบแทนในช่วงวัฏจักรตลาดสำคัญ

ในปี 2026 การตัดสินใจไม่ได้ขึ้นกับผลการดำเนินงานเท่านั้น แต่ขึ้นกับระดับความเสี่ยงที่คุณต้องการ เมื่อการนำตลาดถูกกระจุกตัวและการประเมินค่าสูง หุ้นขนาดกลางและขนาดเล็กอาจช่วยลดความเสี่ยงจากความกระจุกตัว หรือในบางสภาวะตลาด อาจเพิ่มความผันผวนได้

VOO คือการเดิมพันหุ้นขนาดใหญ่; VTI คือทั้งตลาดหุ้นสหรัฐในกองเดียว S&P 500 ครอบคลุมประมาณ 80% ของมูลค่าตามราคาตลาดที่มีอยู่ในสหรัฐ ดังนั้น VOO จึงจับมูลค่าส่วนใหญ่ของตลาด แต่จะตั้งใจละเว้นส่วนของโอกาสที่เป็นหุ้นขนาดเล็ก

VTI ให้การเปิดรับที่กว้างขึ้น ไม่ได้เป็นแกนหลักที่ต่างออกไป ณ วันที่ 31 ธันวาคม 2025 VOO ถือหุ้น 504 บริษัท ขณะที่ VTI ถือหุ้น 3,512 บริษัท การถือหุ้นเพิ่มเติมส่วนใหญ่เป็นหุ้นขนาดกลาง ขนาดเล็ก และขนาดจิ๋ว แต่บริษัทที่ใหญ่ที่สุดยังคงเป็นตัวขับเคลื่อนทั้งสองพอร์ตโฟลิโอ

ความกระจุกตัวเป็นความแตกต่างสำคัญ สิ้นปี 2025 สินทรัพย์ใน 10 ตำแหน่งใหญ่สุดของ VOO คิดเป็น 40.7% ของสินทรัพย์ เทียบกับ 36.0% สำหรับ VTI ทั้งคู่ยังคงมีน้ำหนักไปที่รายใหญ่ แต่ VTI กระจุกตัวน้อยกว่าเล็กน้อย

ต้นทุนเท่ากัน ทั้งสองกองมีอัตราส่วนค่าใช้จ่าย 0.03% ดังนั้นความแตกต่างของผลลัพธ์มาจากการเปิดรับดัชนี มากกว่าจะมาจากค่าธรรมเนียม

โปรไฟล์ความเสี่ยงคล้ายกันแต่ไม่เหมือนกัน ในช่วงสามปีที่ผ่านมา ส่วนเบี่ยงเบนมาตรฐานของ VOO เท่ากับ 11.96% และของ VTI เท่ากับ 12.56% การเพิ่มขึ้นเล็กน้อยสะท้อนการเปิดรับเพิ่มเติมต่อบริษัทขนาดเล็ก

กฎการตัดสินใจ:

เลือก VOO หากคุณต้องการเปิดรับเฉพาะหุ้นขนาดใหญ่ของสหรัฐ หรือหากต้องการบริหารการเปิดรับหุ้นขนาดเล็กแยกต่างหาก

เลือก VTI หากคุณต้องการกองเดียวที่ปรับสมดุลอัตโนมัติข้ามขนาดบริษัททั้งหมด และไม่ต้องการบริหารการจัดสรรเพิ่มเติม

VOO ติดตาม S&P 500 ซึ่งเป็นเบนช์มาร์กหุ้นขนาดใหญ่ที่คัดสรรโดยพิจารณาจากสภาพคล่องและความสามารถในการลงทุน มีการกำกับดูแลโดยคณะกรรมการและกฎเกณฑ์ดัชนีที่เข้มงวด ออกแบบมาเพื่อเป็นตัวแทนของบริษัทขนาดใหญ่ของสหรัฐในอุตสาหกรรมหลักต่างๆ และการถ่วงน้ำหนักตามมูลค่าตามราคาตลาดทำให้มีความอ่อนไหวต่อโมเมนตัมของเมกะแคปที่นำตลาด

VTI ติดตาม CRSP US Total Market Index ซึ่งมุ่งหมายเป็นตัวแทนของจักรวาลหุ้นสหรัฐที่สามารถลงทุนได้แทบทั้งหมด และออกแบบมาเพื่อลดอัตราหมุนเวียนผ่านการจัดโครงสร้างใหม่และการควบคุมการย้ายหมวดหมู่แบบเป็นระบบ

ในทางปฏิบัติ VOO กรองตามขนาด ในขณะที่ VTI ไม่กรองตามขนาด

สิ้นปี 2025 ตำแหน่งที่ถือมากที่สุดของ VOO คือ NVIDIA ที่ 7.8% ตามด้วย Apple (6.9%) และ Microsoft (6.1%) ตำแหน่งที่ใหญ่ที่สุดของ VTI ก็เป็น NVIDIA เช่นกัน แต่ที่ระดับต่ำกว่า คือ 6.6% โดยมี Apple (6.1%) และ Microsoft (5.5%) ตามมาใกล้เคียง

รูปแบบนี้ชี้ให้เห็นสองประเด็นสำคัญในการเปรียบเทียบ VOO กับ VTI:

ทั้งสองกองมีแกนกลางเป็นเมกะแคปเหมือนกัน การสลับระหว่างกองจะไม่ลดการเปิดรับต่อบริษัทเทคโนโลยีขนาดใหญ่

VTI กระจายการถือครองโดยรวมบริษัทขนาดเล็กนับพันแห่ง ลดแต่ไม่ขจัดการครองตลาดของรายใหญ่ที่สุด

ณ วันที่ 31 ธันวาคม 2025 สัดส่วนกลุ่มของ VOO แสดงให้เห็นว่า กลุ่มเทคโนโลยีสารสนเทศอยู่ที่ 34.4%, กลุ่มการเงิน 13.4%, กลุ่มสื่อสาร 10.6%, และกลุ่มสินค้าอุปโภคบริโภคที่ไม่คงทน 10.4%.

การจัดสรรกลุ่มของ VTI สำหรับวันที่เดียวกันก็เอนหนักไปที่เทคโนโลยีที่ 38.5% โดยมีกลุ่มสินค้าอุปโภคบริโภคที่ไม่คงทนที่ 13.9%, กลุ่มอุตสาหกรรมที่ 12.1%, และกลุ่มการเงินที่ 11.2%.

แม้จะมีความแตกต่างในการจัดประเภท ทั้งสองกองก็มีแนวโน้มมุ่งสู่การเติบโตเมื่อหุ้นเติบโตมีน้ำหนักมากในมูลค่าตามราคาตลาด น้ำหนักตามกลุ่มสามารถเปลี่ยนแปลงอย่างรวดเร็วเมื่อการนำตลาดกระจุกตัว

ทั้งสอง ETF ระบุอัตราส่วนค่าใช้จ่ายที่ 0.03% อัตราหมุนเวียนก็ต่ำเช่นกัน: 2.3% สำหรับ VOO และ 2.1% สำหรับ VTI (สำหรับปีงบการเงินล่าสุด ตามที่ระบุในแฟกต์ชีต)

อัตราหมุนเวียนต่ำช่วยลดต้นทุนการซื้อขายและปรับปรุงประสิทธิภาพด้านภาษี ซึ่งเป็นประโยชน์ต่อนักลงทุนระยะยาวที่ไม่ได้พยายามจับจังหวะตลาดอย่างแข็งขัน

ทั้งสองกองจ่ายเงินปันผลเป็นรายไตรมาส.

ณ วันที่ 31 มกราคม 2026 ผลตอบแทนแบบ SEC 30 วันของ VOO อยู่ที่ 1.08%.

หน้าข้อมูลของ VTI สำหรับ ETF มีข้อมูลที่ชัดเจนน้อยกว่า แต่ประเภทหน่วยลงทุนของกองทุน Vanguard Total Stock Market Index Fund ซึ่งเป็นกองต้นแบบ รายงานผลตอบแทนแบบ SEC 30 วันที่ 1.07% ณ วันที่ 31 มกราคม 2026 ผลตอบแทนนั้นโดยทั่วไปจะสอดคล้องกับประเภทหน่วย ETF เนื่องจากทั้งสองเป็นตัวแทนของกระแสรายได้จากหุ้นชุดเดียวกัน

สิ่งที่ควรพิจารณาหลักไม่ใช่ความต่างของผลตอบแทนเล็กน้อย แต่เป็นแหล่งที่มาของรายได้ กองทุนทั้งสองเป็นพอร์ตหุ้นที่เน้นปันผล และการจ่ายเงินจะขึ้นกับนโยบายการจ่ายและสภาวะตลาด.

สำหรับนักลงทุนระยะยาว การเปรียบเทียบรอบวงจรตลาดเต็มรูปแบบมีความหมายมากกว่าการมุ่งไปที่ผลลัพธ์ระยะสั้น ณ 31 ธันวาคม 2025 ใบข้อมูลจาก Vanguard รายงานผลตอบแทนรวมเฉลี่ยต่อปีดังต่อไปนี้:

มาตรวัด (ณ 31 ธันวาคม 2025) |

VOO |

VTI |

ผลตอบแทนเฉลี่ยต่อปี 10 ปี |

14.78% |

14.25% |

ผลตอบแทนเฉลี่ยต่อปี 5 ปี |

14.38% |

13.08% |

ผลตอบแทนเฉลี่ยต่อปี 3 ปี |

22.97% |

22.25% |

ผลตอบแทนเฉลี่ยต่อปี นับตั้งแต่เริ่มก่อตั้ง |

14.82% (ตั้งแต่ 2010-09-07) |

9.21% (ตั้งแต่ 2001-05-24) |

เบี่ยงเบนมาตรฐาน (3 ปี รายเดือน) |

11.96% |

12.56% |

การตีความ:

ช่วงหลายปีที่ผ่านมา หุ้นขนาดใหญ่ได้เปรียบ เมื่อมีบริษัทขนาดยักษ์ไม่กี่แห่งทำผลงานได้ดีกว่า VOO อาจให้ผลตอบแทนสูงกว่าเนื่องจากมีน้ำหนักการลงทุนสูงในผู้นำเหล่านี้

VTI ให้การกระจายการเปิดรับตลาดที่กว้างกว่า แม้ว่าจะไม่ชนะทุกปี แต่มันเปิดโอกาสต่อเนื่องให้เข้าถึงบริษัทขนาดเล็ก ซึ่งในประวัติศาสตร์ช่วยผลักดันการเติบโตระยะยาวเมื่อบริษัทเหล่านี้เติบโตขึ้นเป็นหุ้นขนาดใหญ่

VOO เหมาะที่สุดสำหรับนักลงทุนที่ต้องการการเปิดรับหุ้นขนาดใหญ่ ในปี 2026 แนวทางนี้สมเหตุสมผลหากคุณคาดหวังว่าข้อได้เปรียบด้านขนาด กำลังการตั้งราคาเชิงโลก และงบดุลที่แข็งแกร่งจะช่วยผลักดันกำไร VOO ยังเหมาะสำหรับผู้ที่ผสมกับ ETF หุ้นขนาดเล็กหรือหุ้นมูลค่า และต้องการบริหารการเอียงตามปัจจัยด้วยตนเอง.

VOO ยังมีเรื่องราวดัชนีอ้างอิงที่ตรงไปตรงมา: S&P 500 ครอบคลุมประมาณ 80% ของมูลค่าตลาดสหรัฐ ดังนั้นจึงถือว่า “กว้าง” ในแง่มูลค่าตลาด แม้ว่าจะไม่ใช่การครอบคลุมทั้งหมด.

VTI คือทางเลือกที่นักลงทุนต้องการการจัดสรรหุ้นภายในประเทศอย่างครบวงจร ข้อได้เปรียบสำคัญคือการปรับสมดุลภายในอัตโนมัติ: เมื่อบริษัทขนาดเล็กเติบโต VTI จะเพิ่มการเปิดรับต่อพวกเขา และเมื่อพวกเขาทำผลงานด้อยกว่า VTI จะลดการเปิดรับนั้นโดยไม่ต้องให้ผู้ลงทุนลงมือทำ

ในปี 2026 ประเด็นนี้สำคัญเพราะตลาดหุ้นสหรัฐยังคงต่อสู้กันระหว่างต้นทุนของทุนและโอกาสในการเติบโต บริษัทขนาดเล็กมักไวต่อสภาพการเงินมากกว่า แต่ก็เป็นจุดที่การเร่งตัวของกำไรอาจปรากฏก่อนเมื่อเศรษฐกิจขยายตัว VTI ทำให้คุณรับความเสี่ยงทั้งสองด้านโดยไม่ต้องทำนายช่วงเปลี่ยนผ่าน

VTI มีความหลากหลายมากกว่าตามจำนวนหลักทรัพย์ โดยมีหุ้นเป็นพันๆ ตัว เทียบกับประมาณ 500 ตัวใน VOO ทั้งสองกองถ่วงน้ำหนักตามมูลค่าตลาด ดังนั้นบริษัทขนาดยักษ์ยังคงขับเคลื่อนผลตอบแทน แต่ VTI ช่วยลดความเสี่ยงจากการกระจุกตัวของน้ำหนักเล็กน้อย

ไม่เสมอ ผลตอบแทนขึ้นกับการแสดงผลสัมพัทธ์ของหุ้นขนาดใหญ่เทียบกับหุ้นขนาดกลางและเล็ก ในช่วงที่มีผู้นำจากบริษัทขนาดยักษ์อย่างจำกัด VOO อาจนำหน้า เมื่อความกว้างของตลาดดีขึ้นและบริษัทขนาดเล็กทำผลงานดีกว่า VTI อาจลดช่องว่างหรือเป็นผู้นำตลาดได้

ทั้งสองเป็น ETF ดัชนีที่มีการหมุนเวียนต่ำ ซึ่งช่วยเรื่องประสิทธิภาพด้านภาษี อัตราการหมุนเวียนของพอร์ตประมาณ 2% ตามใบข้อมูลล่าสุด และทั้งคู่จ่ายปันผลเป็นรายไตรมาส ผลลัพธ์ทางภาษียังขึ้นกับประเภทบัญชีของคุณและกำไรที่คุณรับรู้เอง

VTI ถูกออกแบบมาสำหรับจุดประสงค์นี้ โดยครอบคลุมหุ้นขนาดใหญ่ ขนาดกลาง ขนาดเล็ก และไมโครแคปในกองเดียว สำหรับการถือหุ้นภายในประเทศเพียงกองเดียวที่ต้องการการดูแลน้อย VTI โดยทั่วไปเป็นตัวเลือกที่ดีกว่า

เพราะ S&P 500 แทนมูลค่าตลาดส่วนใหญ่ของสหรัฐ และบริษัทขนาดยักษ์กลุ่มเดียวกันก็ครองน้ำหนักในทั้งสองกอง ความแตกต่างจะแสดงชัดเมื่อหุ้นขนาดเล็กและขนาดกลางมีผลการดำเนินงานดีกว่าหรือแย่กว่ามาก หรือเมื่อความเสี่ยงจากการกระจุกตัวที่ด้านบนกลายเป็นแรงกดดันจริงจัง

การถือทั้งสองกองส่วนใหญ่เป็นการซ้ำซ้อน เนื่องจาก VOO ถูกแทนอยู่ใน VTI เป็นส่วนใหญ่ นักลงทุนที่ต้องการปรับการเปิดรับตามขนาดมักเลือกถือ VTI เพียงกองเดียวหรือจับคู่ VOO กับกองตลาดขยาย (extended-market fund) แทนที่จะถือทั้งสองกองพร้อมกัน

การเลือกระหว่าง VOO vs VTI ไม่ได้เกี่ยวกับกองไหนดีกว่าโดยรวม แต่เกี่ยวกับเป้าหมายการลงทุนของคุณ ตัดสินใจว่าคุณต้องการเปิดรับเฉพาะหุ้นสหรัฐขนาดใหญ่หรือทั้งตลาด ในปี 2026 ที่มีผู้นำตลาดกระจุกและมูลค่าที่เปลี่ยนแปลง ตัวเลือกที่ดีที่สุดคือสิ่งที่สอดคล้องกับความทนต่อความเสี่ยงและวิธีการจัดพอร์ตของคุณ สำหรับนักลงทุนระยะยาวส่วนใหญ่ที่ต้องการถือหุ้นสหรัฐเป็นแกนกลางเพียงกองเดียว VTI เป็นตัวเลือกเริ่มต้น สำหรับผู้ที่ต้องการการเปิดรับหุ้นขนาดใหญ่แบบเฉพาะเจาะจงและการควบคุมมากขึ้น VOO เป็นตัวเลือกที่มีประสิทธิภาพ

(เอกสารกองทุน Vanguard)(เอกสารกองทุน Vanguard)(advisors.vanguard.com)