การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2026-01-06

ดัชนี January Barometer กลับมามีความสำคัญอีกครั้งเมื่อต้นปี 2026 ภายใต้สภาพการเงินที่เข้มงวดอย่างผิดปกติ นักลงทุนกำลังจับตาการเคลื่อนไหวของราคาช่วงต้นปีอย่างใกล้ชิด เพื่อหาสัญญาณทิศทางสภาพคล่องและความเชื่อมั่น โดยตระหนักว่าช่วงเดือนมกราคมมักมีข้อมูลเชิงบวกมากกว่าเมื่อโอกาสผิดพลาดมีจำกัด

ด้วยความคาดหวังเกี่ยวกับอัตราดอกเบี้ยที่ยังไม่แน่นอน ความเสี่ยงทางภูมิรัฐศาสตร์ที่ยังไม่คลี่คลาย และความเป็นผู้นำของตลาดที่เริ่มกระจุกตัวมากขึ้น การเคลื่อนไหวของตลาดในเดือนมกราคมจึงไม่ได้ถูกมองว่าเป็นเพียงรูปแบบตามฤดูกาลอีกต่อไป

แต่กลับถูกมองว่าเป็นเกจ์วัดความเชื่อมั่นของตลาดแบบเรียลไทม์ ซึ่งสามารถส่งผลต่อการจัดสรรสินทรัพย์และการวางกลยุทธ์ความเสี่ยงไปไกลเกินกว่าสิ้นไตรมาสแรกของปี

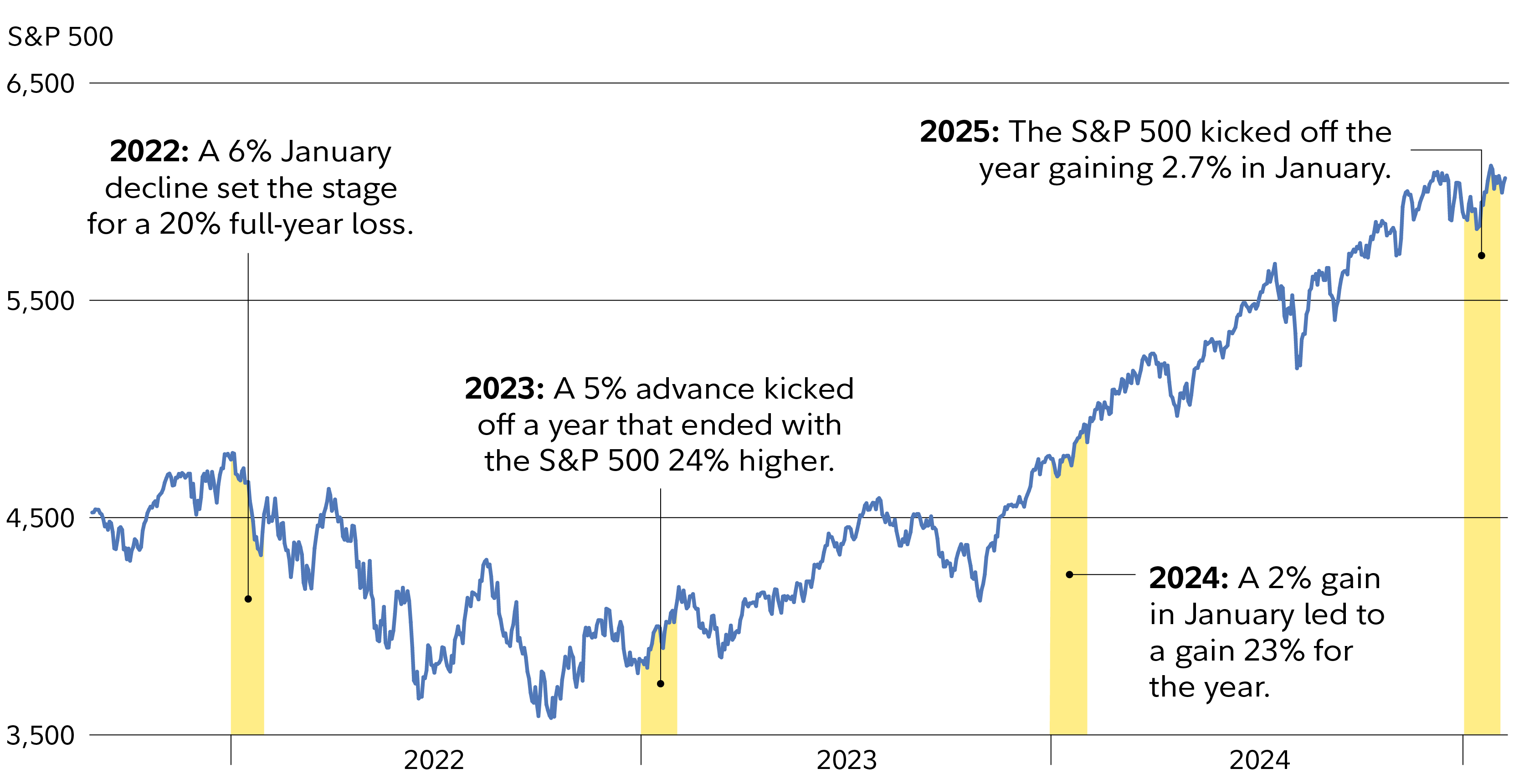

ดัชนี January Barometer เชื่อมโยงทิศทางตลาดในเดือนมกราคมกับแนวโน้มของทั้งปี ประวัติศาสตร์แสดงให้เห็นว่า มกราคมที่เป็นบวกมักสอดคล้องกับผลการดำเนินงานทั้งปีที่แข็งแกร่ง ขณะที่มกราคมที่เป็นลบมักตรงกับผลการดำเนินงานที่อ่อนแอ

แม้ว่าจะไม่ใช่สูตรที่แน่นอน แต่รูปแบบนี้พิสูจน์แล้วว่ามีความเกี่ยวข้องมากที่สุดในช่วงที่เศรษฐกิจโลกกำลังอยู่ในภาวะเปลี่ยนผ่าน เช่น สถานการณ์ที่ตลาดกำลังเผชิญอยู่ในขณะนี้

เดือนมกราคม 2026 กำลังดำเนินไปท่ามกลางสภาพการเงินที่เข้มงวดอย่างผิดปกติ การประเมินมูลค่าหุ้นยังคงสูง นโยบายการเงินมีความเข้มงวดเมื่อเทียบกับมาตรฐานในอดีต และความคาดหวังการเติบโตยังเปราะบางแทนที่จะสดใส

จากสถานการณ์ดังกล่าวการเคลื่อนไหวตั้งแต่ต้นเดือนมกราคมถูกมองว่าเป็นข้อมูลมากกว่าความผันผวนชั่วคราว นักลงทุนไม่ได้เพิกเฉยต่อสัญญาณ แต่กลับใช้มันเป็นแนวทางในการตัดสินใจ

สิ่งที่โดดเด่นไม่ใช่แค่ทิศทาง แต่รวมถึงการมีส่วนร่วมด้วย ความกว้างของตลาด การหมุนเวียนภาคธุรกิจ และการเปิดรับปัจจัยต่าง ๆ ล้วนตอบสนองต่อโทนของเดือนมกราคม เมื่อ January Barometer “ทำงาน” มักเกิดจากเดือนมกราคมเป็นช่วงที่ตลาดให้ความเห็นอย่างตรงไปตรงมาครั้งแรกของปี ก่อนที่เรื่องราวและความเชื่อของตลาดจะแข็งตัว และก่อนที่สภาพสภาพคล่องจะลดลง

เดือนมกราคมมีน้ำหนักมากกว่าช่วงเวลาอื่น ๆ เพราะสะท้อนถึงการตัดสินใจที่ชัดเจนจากนักลงทุน แทนที่จะเป็นกิจกรรมตกค้างจากปีก่อน นักลงทุนรายใหญ่ปรับพอร์ตใหม่ เงินใหม่ถูกนำมาใช้งาน และขีดจำกัดความเสี่ยงถูกทบทวน ทำให้การเคลื่อนไหวของตลาดสะท้อนมุมมองใหม่ แทนที่จะเกิดจากความบิดเบือนชั่วคราว

การปรับพอร์ตนี้ทำให้เดือนมกราคมชัดเจนเป็นพิเศษ ผลกระทบจากสิ้นปี เช่น การขายเพื่อลดภาษี หรือการปรับพอร์ตแบบเสริมสวย ค่อย ๆ จางลง ทำให้ราคาสะท้อนความคาดหวังสำหรับปีข้างหน้าได้ดียิ่งขึ้น

ดังนั้น เดือนมกราคมมักช่วยกำหนดโทนของความอยากเสี่ยง ภาคธุรกิจผู้นำ และทิศทางตลาด ซึ่งสามารถส่งผลต่อพฤติกรรมของนักลงทุนไปเกินไตรมาสแรกของปี

| สิ่งที่วัดได้ | สิ่งที่ไม่ได้วัด |

|---|---|

| ความเชื่อมั่นในตลาด | ผลตอบแทนรายปีที่แน่นอน |

| ความเต็มใจที่จะรับความเสี่ยง | อัตราการเติบโตทางเศรษฐกิจ |

| สภาพคล่อง | ข้อมูลอัตราเงินเฟ้อ |

| การจัดเรียงความรู้สึก | ระยะเวลาในการแก้ไข |

| อคติเชิงทิศทาง | การตัดสินใจเชิงนโยบาย |

ดัชนีชี้วัดประจำเดือนมกราคมจะวัดว่าตลาดหุ้นโดยรวมจะปิดเดือนมกราคมสูงขึ้นหรือต่ำลง ผลลัพธ์ง่ายๆ นี้สะท้อนให้เห็นว่านักลงทุนโดยรวมเชื่อหรือไม่ว่าการเติบโต ผลกำไร และเงื่อนไขนโยบายต่างๆ นั้นเอื้ออำนวยต่อการลงทุนที่มีความเสี่ยงมากน้อยเพียงใด

เดือนมกราคมที่มีผลลัพธ์เป็นบวกบ่งบอกถึงความมั่นใจ ส่วนเดือนมกราคมที่มีผลลัพธ์เป็นลบบ่งบอกถึงความระมัดระวัง

เดือนมกราคมเป็นช่วงเวลาที่มีการจัดสรรเงินทุนใหม่ ตัวชี้วัดนี้จะวัดว่าเงินทุนใหม่ถูกนำไปใช้ในลักษณะเชิงรุกหรือเชิงรับ ผลการดำเนินงานที่แข็งแกร่งในเดือนมกราคมบ่งชี้ว่าสถาบันการเงินมีความพร้อมที่จะนำเงินไปลงทุนตั้งแต่เนิ่นๆ มากกว่าที่จะรออยู่เฉยๆ

ตัวชี้วัดนี้สะท้อนถึงความสมดุลระหว่างการมองโลกในแง่ดีและความระมัดระวัง ตลาดที่ปรับตัวสูงขึ้นในเดือนมกราคมบ่งชี้ถึงความเต็มใจที่จะรับมือกับความไม่แน่นอน ในขณะที่ตลาดที่ปรับตัวลงบ่งชี้ว่านักลงทุนต้องการการป้องกันมากกว่าการมีส่วนร่วม

นี่จึงเป็นเหตุผลว่าทำไมดัชนีชี้วัดความดันบรรยากาศจึงมีความสำคัญมากกว่าในสภาวะเศรษฐกิจมหภาคที่ไม่แน่นอน มากกว่าในภาวะการขยายตัวที่มั่นคง

ดัชนีชี้วัดเดือนมกราคม (January Barometer) วัดว่าสภาพคล่องเอื้ออำนวยหรือไม่ การซื้ออย่างต่อเนื่องในเดือนมกราคมบ่งชี้ว่าสภาวะทางการเงินเอื้อให้สินทรัพย์เสี่ยงปรับตัวสูงขึ้นได้โดยไม่มีแรงกดดัน ในทางกลับกัน เดือนมกราคมที่อ่อนแอ มักเกิดขึ้นพร้อมกับสภาพคล่องที่ตึงตัวขึ้นหรือความลึกของตลาดที่ลดลง

ผลการดำเนินงานในเดือนมกราคมมักกลายเป็นจุดอ้างอิงทางอารมณ์สำหรับช่วงเวลาที่เหลือของปี การเพิ่มขึ้นช่วยเสริมสร้างความมั่นใจ การลดลงเพิ่มความสงสัย บารอมิเตอร์จะวัดผลกระทบของการยึดติดนี้ในขณะที่มันก่อตัวขึ้นแบบเรียลไทม์

| ข้อดี | ข้อเสีย |

|---|---|

| สะท้อนให้เห็นถึงกระแสเงินทุนที่แท้จริงในขณะที่พอร์ตการลงทุนและดัชนีอ้างอิงมีการปรับเปลี่ยน | ไม่ได้บ่งชี้ถึงขนาดหรือความเร็วของการเคลื่อนไหวของตลาด |

| ช่วยให้ประเมินความเชื่อมั่นของตลาดและความต้องการรับความเสี่ยงได้ตั้งแต่เนิ่นๆ | อาจบิดเบือนได้จากความผันผวนระยะสั้นหรือสภาพคล่องที่ต่ำ |

| มีประโยชน์มากที่สุดในช่วงการเปลี่ยนแปลงระดับมหภาคและการเปลี่ยนผ่านของระบอบการปกครอง | ความน่าเชื่อถือจะลดลงเมื่อผู้นำตลาดมีขอบเขตจำกัด |

| สังเกตได้ง่ายและตรวจสอบได้แบบเรียลไทม์ | มีความอ่อนไหวต่อความผันผวนทางภูมิรัฐศาสตร์หรือนโยบายในช่วงต้นปี |

| ช่วยกำหนดตำแหน่งและการติดตามผลมากกว่าจังหวะเวลา | ไม่ควรใช้เป็นสัญญาณเดี่ยวๆ |

รายงาน First Five Days มุ่งเน้นการวิเคราะห์ผลการดำเนินงานของตลาดในช่วงสัปดาห์แรกของเดือนมกราคม

ผลตรวจเป็นบวกในช่วง 5 วันแรก บ่งชี้ว่ามีความเชื่อมั่นในเบื้องต้น

หากผลตรวจเป็นลบใน 5 วันแรก จะต้องระมัดระวัง

เมื่อ 5 วันแรกตรงกับช่วงเต็มเดือนมกราคม สัญญาณก็จะยิ่งชัดเจนขึ้น

ดัชนี Santa Claus Rally วัดผลการดำเนินงานในช่วง 5 วันทำการสุดท้ายของเดือนธันวาคมและสองวันทำการแรกของเดือนมกราคม

การปรับตัวขึ้นอย่างแข็งแกร่งสะท้อนให้เห็นถึงความเชื่อมั่นและสภาพคล่องทางการเงิน

การฟื้นตัวที่ไม่ประสบความสำเร็จมักเป็นสัญญาณบ่งบอกถึงความผันผวนหรือความไม่มั่นใจในความเสี่ยงในวงกว้าง

เมื่อการปรับตัวขึ้นของตลาดหุ้นในช่วงเทศกาลคริสต์มาสล้มเหลวและเดือนมกราคมอ่อนตัวลง ตลาดหุ้นมักจะเปราะบางมากขึ้นตามประวัติศาสตร์

January Effect หมายถึงแนวโน้มที่หุ้นขนาดเล็กมักทำผลงานได้ดีกว่าช่วงต้นปี

เมื่อหุ้นขนาดเล็กเป็นผู้นำ:

ความเชื่อมั่นต่อการเติบโตทางเศรษฐกิจภายในประเทศเพิ่มสูงขึ้น

นักลงทุนหันไปเลือกหุ้นที่มีคุณภาพต่ำกว่า

เมื่อหุ้นขนาดเล็กมีผลการดำเนินงานต่ำกว่าเกณฑ์ กลยุทธ์การป้องกันความเสี่ยงจึงเข้ามามีบทบาท

ผู้เชี่ยวชาญยังติดตามภาพรวมตลาดในเดือนมกราคมอย่างใกล้ชิดด้วย:

อัตราส่วนการเพิ่มขึ้น/ลดลง

จุดสูงสุดใหม่เทียบกับจุดต่ำสุดใหม่

ประสิทธิภาพแบบถ่วงน้ำหนักเท่ากันเทียบกับประสิทธิภาพแบบถ่วงน้ำหนักตามเพดาน

การปรับตัวขึ้นอย่างแข็งแกร่งในเดือนมกราคมซึ่งมีผู้เข้าร่วมจำนวนมากมักจะมีความยั่งยืนมากกว่า การปรับตัวขึ้นในวงแคบมักไม่น่าเชื่อถือเท่า

ตัวชี้วัดตลาดเดือนมกราคมนั้นมีอยู่จริง เพราะในอดีตทิศทางของตลาดในเดือนมกราคมมักสอดคล้องกับทิศทางของตลาดตลอดทั้งปีมากกว่าความบังเอิญ ความสัมพันธ์นี้สามารถสังเกตได้จากข้อมูลระยะยาว อย่างไรก็ตาม มันไม่ใช่กฎตายตัว ไม่สามารถใช้ทำนายผลตอบแทน และไม่น่าเชื่อถือในทุกสภาวะตลาด

สิ่งที่ทำให้เป็นจริงคือพฤติกรรม ไม่ใช่เหตุและผล เดือนมกราคมสะท้อนถึงการวางตำแหน่งใหม่ การจัดสรรเงินทุนใหม่ และการปรับงบประมาณความเสี่ยงใหม่ เมื่อกระแสเหล่านี้มีความเด็ดขาด มักจะกำหนดทิศทางที่คงอยู่ เมื่อไม่เป็นเช่นนั้น สัญญาณก็จะจางหายไปอย่างรวดเร็ว

ในทางปฏิบัติ:

ดัชนีชี้วัดประจำเดือนมกราคมทำงานได้ดีที่สุดในช่วงการเปลี่ยนแปลงระดับมหภาค เมื่อความเชื่อมั่นกำลังถูกสร้างขึ้นใหม่หรือถูกถอนออกไป

กลไกนี้จะอ่อนแอลงในตลาดที่มีกรอบจำกัด สภาวะที่ถูกครอบงำด้วยนโยบาย หรือปีที่ได้รับอิทธิพลจากปัจจัยภายนอก

มันบ่งบอกถึงระบอบการปกครองและการดำเนินการต่อ ไม่ใช่ขนาดหรือช่วงเวลา

ดังนั้น วิธีคิดที่ถูกต้องเกี่ยวกับเรื่องนี้คือ:

ดัชนีชี้วัดประจำเดือนมกราคมไม่ได้ทำนายภาพรวมของปี แต่เป็นการแสดงให้เห็นถึงความมุ่งมั่นของนักลงทุนในช่วงต้นปี เมื่อความมุ่งมั่นนั้นชัดเจนและได้รับการสนับสนุนอย่างกว้างขวาง ตลาดก็มักจะให้ความเคารพ แต่หากไม่เป็นเช่นนั้น ดัชนีชี้วัดประจำเดือนมกราคมก็จะหมดความน่าสนใจไป

โดยสรุป: เป็นสัญญาณที่จริง แต่โดยทั่วไปแล้วเชื่อถือไม่ได้ และมีประโยชน์ก็ต่อเมื่อได้รับการยืนยันเท่านั้น

ดัชนีชี้วัดนี้ไม่ได้บ่งบอกถึงขนาดของตลาด แต่สะท้อนให้เห็นว่าเงินถูกนำไปลงทุนหรือถูกเก็บไว้ เดือนมกราคมที่แข็งแกร่งมักจะเห็นการมีส่วนร่วมและการลงทุนที่ต่อเนื่อง ในขณะที่เดือนมกราคมที่อ่อนแอ มักจะสอดคล้องกับการวางตำแหน่งเชิงรับและการฟื้นตัวที่ไม่มั่นคง

ในปีนี้ ความผันผวนที่สูงขึ้นและผู้นำตลาดที่แคบ ทำให้สัญญาณการไหลเวียนของเงินทุนในช่วงต้นมีความชัดเจนมากขึ้น ไม่ใช่ลดลง เดือนมกราคมไม่ใช่การคาดการณ์ แต่เมื่อการไหลเวียนของเงินทุนยืนยันทิศทาง ตลาดก็มักจะไม่เพิกเฉยต่อสัญญาณนั้น

January Barometer ไม่ใช่กฎตายตัว ความน่าเชื่อถือขึ้นอยู่กับเงื่อนไขหลายประการที่สามารถทำให้สัญญาณแข็งแรงหรืออ่อนแรงได้

สัญญาณเดือนมกราคมจะชัดเจนขึ้นเมื่อการปรับพอร์ต การรีเซ็ตดัชนีอ้างอิง และเงินทุนใหม่มีความหมาย เมื่อการจัดสรรเปลี่ยนแปลงอย่างมีนัยสำคัญ การเคลื่อนไหวของราคาให้ข้อมูลมากขึ้น

สภาพคล่องสูงช่วยให้การเคลื่อนไหวของราคาในเดือนมกราคมสะท้อนความเชื่อมั่นที่แท้จริง ในทางกลับกัน สภาพคล่องต่ำหรือไม่สม่ำเสมออาจทำให้การเคลื่อนไหวเกินจริงและบิดเบือนสัญญาณได้

การซื้อหรือขายในวงกว้างช่วยเสริมความแข็งแกร่งให้กับตัวชี้วัด ในทางกลับกัน การนำโดยกลุ่มหุ้นขนาดใหญ่เพียงไม่กี่ตัวจะทำให้ตัวชี้วัดอ่อนแอลง โดยเฉพาะอย่างยิ่งหากถูกขับเคลื่อนโดยกลุ่มหุ้นเหล่านั้น

ดัชนีชี้วัดสถานการณ์มักมีความสำคัญมากกว่าในช่วงเปลี่ยนผ่าน การเปลี่ยนแปลงนโยบาย สภาวะเศรษฐกิจช่วงปลายวัฏจักร หรือช่วงหลังการปรับนโยบายการเงินให้เข้มงวดขึ้น มากกว่าในช่วงที่เศรษฐกิจขยายตัวอย่างมีเสถียรภาพ

ความผันผวนระดับปานกลางช่วยให้สัญญาณในเดือนมกราคมชัดเจนขึ้น ความผันผวนที่สูงมากอาจทำให้กระแสเงินทุนสับสนและลดความสามารถในการตีความ

เหตุการณ์ทางภูมิรัฐศาสตร์หรือนโยบายที่ไม่คาดคิดในช่วงต้นปีอาจลบล้างสัญญาณที่ได้จากการวิเคราะห์ตำแหน่งทางภูมิศาสตร์ และลดประโยชน์ของตัวชี้วัดดังกล่าวได้

นักลงทุนมืออาชีพไม่ได้เทรดเดือนมกราคมแยกออกจากปัจจัยอื่น พวกเขาใช้เดือนมกราคมเป็นการยืนยันสัญญาณ ตลาดที่แข็งแกร่งในเดือนมกราคมช่วยสนับสนุนการถือความเสี่ยง (risk-on positioning) เอื้อต่อการลงทุนในหุ้นวงจรเศรษฐกิจ (cyclical exposure) และสนับสนุนการขยายมูลค่าหุ้น (multiple expansion) ในขณะที่เดือนมกราคมที่อ่อนแอให้เหตุผลในการเน้นความระมัดระวัง คุณภาพงบดุล และการถือเงินสด

สิ่งที่สำคัญที่สุดคือการยืนยันจากหลายตัวชี้วัด ความแข็งแกร่งของเดือนมกราคมคู่กับความกว้างของตลาด (breadth) ที่เพิ่มขึ้น มีน้ำหนักมากกว่าการดีดตัวเพียงบางส่วน ในขณะที่ความอ่อนแอของเดือนมกราคมคู่กับความตึงเครียดในตลาดเครดิตที่เพิ่มขึ้น ถือเป็นสัญญาณที่น่ากังวลมากกว่าการปรับฐานเพียงเล็กน้อย

ตอนนี้ตลาดกำลังมองเดือนมกราคมเป็นเหมือนการลงประชามติว่าความมองโลกในแง่ดีจะสามารถอยู่รอดท่ามกลางความเป็นจริงหรือไม่ เพียงเท่านี้ก็อธิบายได้ว่าทำไมทุกเซสชันของตลาดจึงสำคัญมาก

January Barometer คือสัญญาณเชิงทิศทางที่เปรียบเทียบผลการดำเนินงานของตลาดในเดือนมกราคมกับช่วงที่เหลือของทั้งปี หากเดือนมกราคมแข็งแกร่ง มักสะท้อนถึงความเต็มใจรับความเสี่ยงที่ต่อเนื่อง ขณะที่เดือนมกราคมที่อ่อนแอมักบ่งชี้ถึงความระมัดระวังซึ่งอาจยืดเยื้อไปได้

ไม่ใช่เครื่องมือคาดการณ์โดยตรง แต่ในอดีตแสดงให้เห็นถึงความสอดคล้องเชิงทิศทางอย่างสม่ำเสมอ โดยเฉพาะในปีที่มีการเปลี่ยนแปลงนโยบาย ความตึงตัวของมูลค่า หรือสภาพคล่องที่เปลี่ยนแปลงไป

โดยทั่วไปจะมีประโยชน์มากกว่าในช่วงเปลี่ยนผ่านของวัฏจักร มากกว่าช่วงตลาดหมีที่ฝังรากลึก คุณค่าของมันอยู่ที่การบ่งชี้ว่าแรงขายกำลังอ่อนแรงลง หรือกำลังฝังตัวลึกยิ่งขึ้น

ใช่ ตัวชี้วัดนี้เน้น “โทน” และความต่อเนื่องของการเคลื่อนไหว มากกว่าจำนวนจุดกำไรหรือขาดทุน การมีส่วนร่วมของตลาดและความสม่ำเสมอมีความสำคัญมากกว่าผลตอบแทนตามพาดหัวข่าว

ความกว้างของตลาด ปริมาณการซื้อขาย ส่วนต่างอัตราดอกเบี้ย แนวโน้มความผันผวน และภาวะผู้นำของแต่ละภาคส่วน ล้วนเป็นปัจจัยที่ช่วยกำหนดว่าสัญญาณจากเดือนมกราคมได้รับการยืนยันหรือถูกหักล้าง

ได้ เหตุการณ์ภายนอกขนาดใหญ่ ความผันผวนรุนแรง หรือการเปลี่ยนนโยบายอย่างฉับพลัน สามารถกลบสัญญาณจากการจัดพอร์ตช่วงต้นปีและลดประสิทธิผลของตัวชี้วัดนี้ได้

ไม่ควร ควรใช้เป็นกรอบบริบทประกอบร่วมกับปัจจัยพื้นฐาน มูลค่า กำไร แนวโน้มผลประกอบการ และสภาวะมหภาค มากกว่าการใช้เป็นกลยุทธ์เดี่ยว ๆ

January Barometer ยังคงมีความสำคัญเพราะสะท้อนสิ่งที่เหนือกาลเวลา: คือความรู้สึกของนักลงทุนเมื่อปีเริ่มต้นอย่างแท้จริง เดือนมกราคมปีนี้ไม่ได้ถูกมองข้ามหรือละเลย แต่กลับถูกจับตามอง ทดสอบ และให้ความเคารพ ตลาดกำลังแสดงพฤติกรรมราวกับว่าสัญญาณนี้มีความหมาย และประวัติศาสตร์ชี้ให้เห็นว่าหากผู้เข้าร่วมตลาดประพฤติตัวเช่นนี้ เดือนมกราคมมักจะสร้างชื่อเสียงของมันได้

ไม่ว่าในที่สุดปีนี้จะยืนยันสัญญาณของ January Barometer หรือไม่ จะชัดเจนขึ้นเมื่อเวลาผ่านไป สิ่งที่เห็นได้ชัดแล้วคือ การเคลื่อนไหวของราคาช่วงเดือนมกราคมกำลังมีอิทธิพลต่อความคาดหวังเกี่ยวกับความเต็มใจรับความเสี่ยง การจัดพอร์ต และการติดตามต่อเนื่อง ตลาดกำลังส่งสัญญาณว่าความมั่นใจตั้งแต่ต้นปีมีความหมาย และผู้เข้าร่วมตลาดปรับการถือครองตามนั้น แทนที่จะรอการยืนยันในเวลาต่อมา

ข้อสงวนสิทธิ์: เนื้อหานี้จัดทำขึ้นเพื่อเป็นข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนาให้เป็น (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรนำไปใช้เป็นหลักในการตัดสินใจ ความเห็นใดๆ ที่ปรากฏในเนื้อหานี้ไม่ได้เป็นการแนะนำจาก EBC หรือผู้เขียนว่าการลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ เหมาะสมสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ