取引

EBCについて

公開日: 2026-01-06

更新日: 2026-01-07

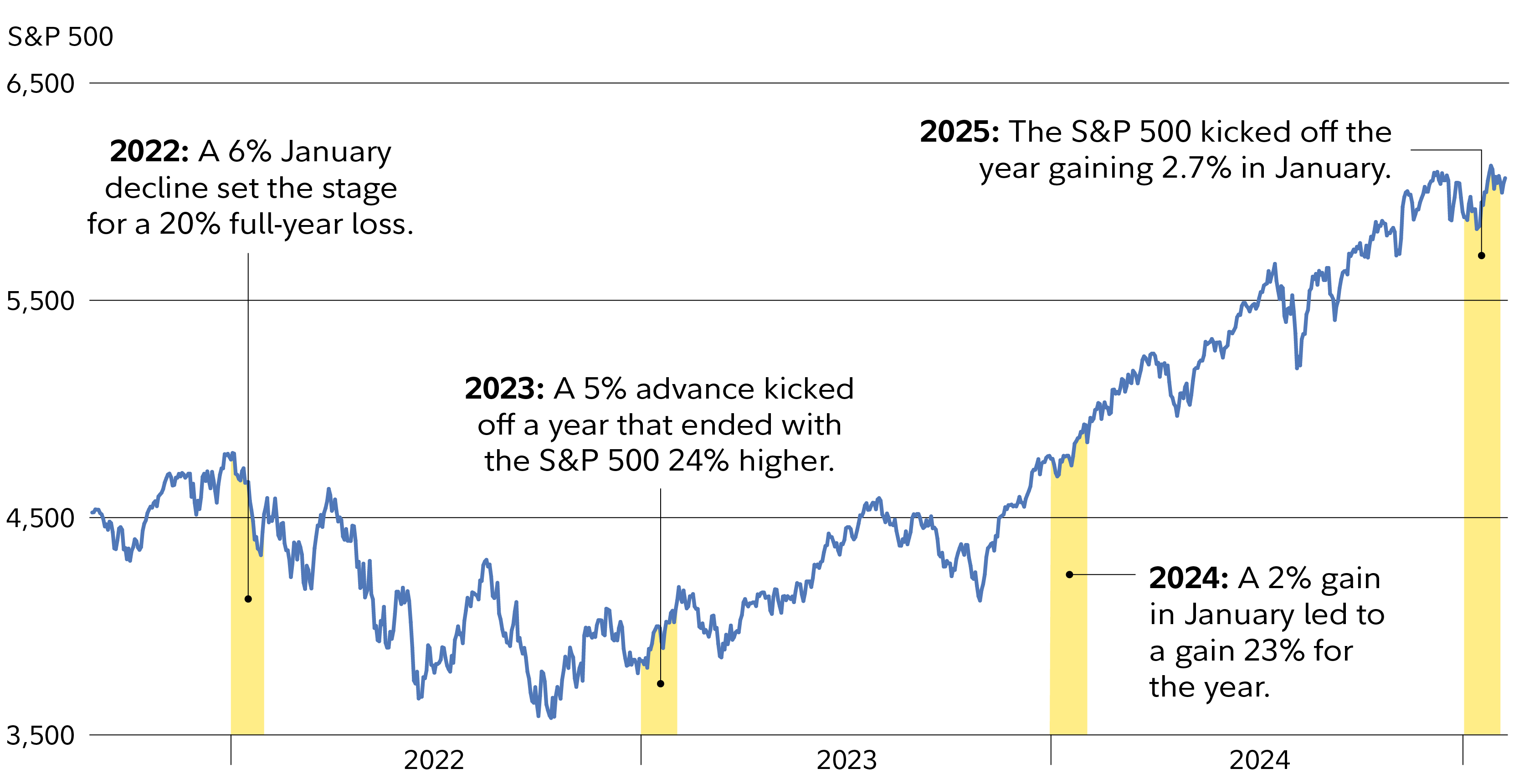

2026年は異例の金融環境という厳しい状況下で幕を開け、1月バロメーターの意味とその重要性が再び注目を集めています。投資家は、株価の方向性、流動性、そして市場心理に関する初期シグナルを求めて、年初の値動きを注視しています。これは、年初の取引が年末の調整圧力から解放され、その年の本格的な資金フローや投資家心理をより「純粋」に反映すると考えられるためです。

金利政策の先行きが不透明で、地政学リスクがくすぶり、市場のリーダーシップが狭まる中、1月バロメーターはもはや単なる季節的なパターンとして無視されるのではなく、市場センチメントのリアルタイムな尺度として扱われ、第1四半期を超えて資産配分に影響を与える可能性があります。

1月バロメーターの意味を端的に説明すれば、「1月の市場方向性がその年の年間パフォーマンスと相関する」という経験則です。歴史的に、1月に市場が上昇した年は年間を通じて好調な傾向があり、逆に1月に下落した年は年間も低迷する傾向がありました。

このパターンは絶対的なものではありませんが、現在のようなマクロ経済の過渡期において最も関連性が高いことが証明されています。

2026年1月は、高水準の株価評価、歴史的に見て引き締め的な金融政策、脆弱な成長期待という環境下で進行しています。

このような背景から、年初の動きは単なる「ノイズ」ではなく、重要な「情報」として扱われるようになっています。

トレーダーは、方向性だけでなく、市場参加の幅(上昇・下落銘柄数)、セクターローテーション、要因(ファクター)へのエクスポージャーにも注目し、これらが1月バロメーターの信頼性を高める要素となっています。

1月が特別視されるのは、大口投資家によるポートフォリオの再構築(リバランス)、新規資金の投入、リスク制限の見直しが集中的に行われるためです。年末の税務売りやポートフォリオ調整の影響が薄れることで、価格はより純粋に今後1年間への期待を反映すると考えられます。

この「リセット」により、1月バロメーターは、その年のリスク選好や市場のリーダーシップの方向性を示す、透明性の高いシグナルを提供すると見なされています。

その結果、1 月は、第 1 四半期をはるかに超えて行動に影響を与える可能性のあるリスク選好、リーダーシップ、および市場の方向性の方向性を決定するのに役立つことがよくあります。

| 測定対象 | 測定できないもの |

|---|---|

| 市場の確信 | 正確な年間収益 |

| リスク選好 | 経済成長率 |

| 流動性トーン | インフレデータ |

| 感情の一致 | 修正のタイミング |

| 方向性バイアス | 政策決定 |

1. 市場の方向性に対する確信

1月の上昇は投資家の自信を、下落は慎重さを反映します。このシンプルな結果は、投資家が総じて、成長、収益、そして政策状況がリスクへのエクスポージャーを正当化するほどに好ましいと考えているかどうかを反映するものです。

1月がプラスであれば自信の表れ、マイナスであれば抑制の表れです。

2. 資本配分の意思

1月は新たな資金配分が行われる時期です。バロメーターは、新規資金が積極的に投入されているか、防御的に滞留しているかを示します。1月の好調なパフォーマンスは、機関投資家が傍観するのではなく、早期に資金を投入することに積極的であることを示しています。

3. リスク選好度とリスク回避度

この指標は楽観と慎重さのバランスを捉えています。不確実性を抱えながらもリスクを取る意欲があるかどうかを測ります。一方、市場下落は投資家が参加よりも保護を優先していることを示唆しています。

このため、バロメーターは、安定した拡大よりも不確実なマクロ環境において重要になる傾向があります。

4. 流動性確認

市場を支える十分な流動性があるかどうかのバロメーターとなります。1月の継続的な買いは、金融環境がリスク資産の上昇をストレスなく許容していることを示唆しています。1月の低迷は、流動性の逼迫や市場の厚みの減少と一致することが多いです。

5. 心理的アンカー

1月の業績は、その年の残りの期間における市場心理の基礎的なトーンを形成します。利益は自信を強め、損失は疑念を強めます。バロメーターは、このアンカー効果の形成をリアルタイムで測定します。

| 長所 | 短所 |

|---|---|

| ポートフォリオとベンチマークがリセットされるにつれて、実質的な資本フローが反映される | 市場の動きの大きさやスピードを示すものではない |

| 市場の確信とリスク選好を早期に把握できる | 短期的なボラティリティや流動性の低さによって歪む可能性がある |

| マクロ経済の移行や体制転換時に最も役立つ | 市場リーダーシップが狭い場合、信頼性は低くなる |

| 観察が簡単で、リアルタイムで監視しやすい | 年初に地政学的または政策的ショックの影響を受ける可能性がある |

| タイミングよりもフレームの位置とフォロースルーを助ける | 単独の信号として使用しないでくださる |

「First Five Days」は、1 月の第 1 週の市場パフォーマンスに焦点を当てています。

最初の 5 日間が好調であれば、早期の有罪判決が予想されます。

最初の 5 日間がマイナスであれば注意が必要です。

最初の 5 日間が 1 月いっぱいと一致すると、シグナルが強化されます。

サンタクロース ラリーは、12 月の最後の 5 営業日と 1 月の最初の 2 営業日のパフォーマンスを測定します。

力強い上昇は楽観的な見通しと流動性のサポートを反映しています。

失敗したラリーは、多くの場合、ボラティリティやより広範なリスク回避に先行します。

サンタクロース・ラリーが失敗し、1月が弱まると、歴史的に市場はより脆弱になります。

1 月効果とは、年初に小型株のパフォーマンスが好調になる傾向を指します。

小文字が先行する場合:

国内経済成長への信頼が高まります。

投資家は品質曲線に沿って下に移動します。

小型株が低迷すると、防御姿勢が優勢になります。

専門家も1月の市場の動向を注意深く監視しています。

上昇率/下落率

新高値 vs. 新安値

均等加重とキャップ加重のパフォーマンス

幅広い参加者が参加する好調な1月は、より持続性が高い傾向があります。一方、小規模な上昇は信頼性が低くなります。

1月バロメーターの意味とその有効性について、それは「法則」や「予測ツール」ではなく、「行動の反映」です。この関係は長期データで観察可能です。しかし、これは法則ではなく、リターンを予測するものでもなく、あらゆる環境で信頼できるものでもありません。

これを現実のものとするのは、因果関係ではなく行動です。1月は新たなポジション構築と資本配分が行われる時期であり、これらの資金フローが明確で持続的であれば、年間を通じた雰囲気を醸成することがあります。しかし、レンジ相場や外部ショックに見舞われた年にはそのシグナルは弱まります。

実際には:

1 月のバロメーターは、確信が再構築されたり取り消されたりするマクロ経済の移行期に最も効果を発揮します。

レンジ相場、政策主導の体制、外部ショックの影響を受けた年には弱くなります。

それは規模やタイミングではなく、体制と継続を示します。

したがって、正しい考え方は次のようになります。

正しい捉え方は「1月バロメーターはその年を予測するのではなく、投資家が年初にどれだけコミットしているかを明らかにする」ことです。このコミットメントが明確で広範な支持を得ている場合、市場はそれを尊重する傾向があります。

つまり、シグナルとしては本物だが、原則として信頼できず、確認がなければ役に立ちません。

バロメーターは規模を示すものではありません。資金が実際に運用されているか、それとも抑制されているかを反映しています。好調な1月は、継続的な参加とフォロースルーが見られる傾向がありますが、弱い1月は、守勢的なポジションと脆弱な上昇局面が重なることが多いです。

今年は、ボラティリティの上昇と優勢銘柄の狭まりにより、初期の資金流入シグナルはより顕著になり、弱まるどころか、むしろ顕著になっています。1月は予測ではありませんが、資金流入が方向性を示唆する局面では、市場がそれを無視することは稀です。

1 月のバロメーターは固定されたルールではありません。その有用性は、シグナルを強めたり弱めたりするいくつかの根本的な条件に依存します。

1. フローリセット強度

1月のシグナルは、ポートフォリオの大きな再編があるほどシグナルに強くなります。アロケーションが大きく変化した場合、価格変動はより多くの情報をもたらします。

2. 市場流動性

高い流動性により、1月の動きは真の確信を反映することができます。流動性が低い、あるいは不均一な場合、動きが誇張され、シグナルが歪められる可能性があります。

3. 幅広さと参加

幅広い買いや売りはバロメーターを強化します。一方、少数の大手企業による主導権争いはバロメーターを弱めます。

4. マクロ不確実性レベル

バロメーターは、安定した景気拡大期よりも、移行期間、政策転換、景気循環後期、または引き締め後の局面でより重要になる傾向があります。

5. ボラティリティ体制

中程度のボラティリティは1月のシグナルを明確化します。一方、極端に高いボラティリティはフローを圧倒し、解釈可能性を低下させる可能性があります。

6. 外部ショック

年初に予期せぬ地政学的または政策的な出来事が発生すると、ポジショニングに基づくシグナルが無効になり、バロメーターの有用性が制限される可能性があります。

プロの投資家は1月を単独で取引しているわけではありません。彼らは1月を確証として捉えています。1月が好調であれば、リスクオンのポジショニングが強化され、景気循環へのエクスポージャーが有利となり、株価倍率の拡大が後押しされます。一方、1月が弱気であれば、ディフェンシブな姿勢、バランスシートの質、そしてキャッシュフローの規律が正当化されます。

最も重要なのは、指標全体の裏付けです。1月の上昇は、幅の拡大と相まって、狭い上昇よりもはるかに大きな意味を持ちます。1月の弱気相場は、信用不安の高まりと相まって、緩やかな反落よりも不吉な兆候です。

現在、市場は1月を、楽観的な見方が現実を乗り切れるかどうかの国民投票と捉えています。だからこそ、毎回の取引が重要な意味を持つのです。

1. 1 月のバロメーターとは実際どのようなものですか?

1月の市場パフォーマンスがその年の年間を通した方向性と相関する傾向がある、という経験則です。1月の強さは持続的なリスク選好を、弱さは慎重姿勢の継続を示唆することが多いとされます。

2. 1 月のバロメーターはどの程度信頼できるのでしょうか?

予測ツールではなく、特に政策変更や評価圧力が顕著な年に方向性の文脈を提供する、補助的な指標です。絶対的な信頼性はありません。

3. 1 月のバロメーターは弱気相場でも機能しますか?

むしろ、弱気相場が定着した後よりは、その始まりや転換期といった「過渡期」において有効性が高いとされます。

4. 1 月の方向性はその規模よりも重要ですか?

はい。方向性(上昇か下落か)と、それを裏付ける「市場参加の広さ」が、単なるポイント変動の規模よりも重要です。

5. 1 月の指標を裏付ける指標は何ですか?

市場の幅、出来高、信用スプレッド、ボラティリティの傾向、セクターのリーダーシップはすべて、1 月のシグナルが強化されているか矛盾しているかを判断するのに役立ちます。

6. 1 月の指標は失敗する可能性がありますか?

はい。大きな外的ショック、極端なボラティリティ、あるいは突然の政策変更は、年初に立てたポジショニングを覆し、その有効性を低下させる可能性があります。

7. 投資家は 1 月のバロメーターだけに基づいて取引すべきでしょうか?

いいえ。単独の戦略としてではなく、企業収益や経済のファンダメンタルズ、バリュエーションなど、他の要素と組み合わせて使用すべき文脈フィルターです。

まとめ

1月バロメーターの意味は、時代を超えて投資家が年初にどのように感じ、行動しているかを捉える点にあります。2026年のように不確実性が高い環境下では、そのシグナルは軽視されるどころか、むしろ注目と検証の的となります。市場がこのシグナルを重要であるかのように動くとき、歴史はそれが年間のトーンに影響を与えうることを示しています。

最終的に2026年が1月バロメーターを裏付けるかは時間が証明しますが、現時点で明らかなのは、年初の値動きがリスク選好とポジショニングに関する期待を形成し、投資家がそれに応じてエクスポージャーを調整していることです。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。