การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-11-06

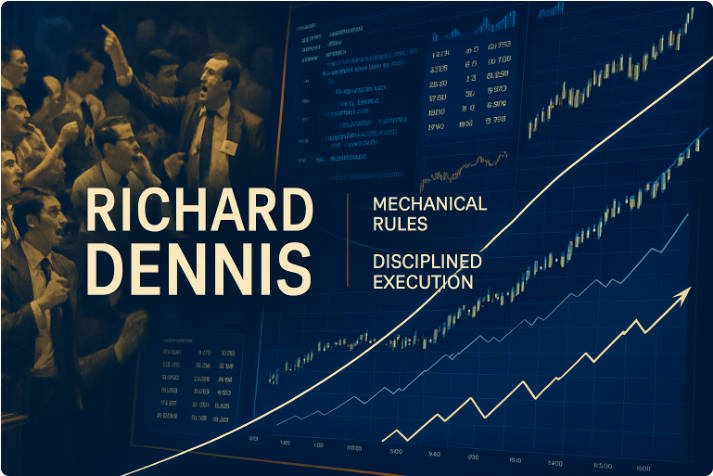

Richard Dennis พิสูจน์แล้วว่าการปฏิบัติตามแนวโน้มอย่างมีวินัยและปฏิบัติตามกฎเกณฑ์สามารถสร้างผลตอบแทนที่ไม่ธรรมดาได้ และทักษะการซื้อขายก็สามารถสอนได้

การทดลอง Turtle Traders ของเขาได้สร้างรูปแบบสำหรับการซื้อขายอย่างเป็นระบบที่ยังคงมีอิทธิพลต่อกองทุนเชิงปริมาณและผู้ซื้อขายตามดุลยพินิจในปัจจุบัน

Richard Dennis เริ่มต้นบนพื้นที่ซื้อขายในชิคาโกและเติบโตอย่างรวดเร็วโดยใช้ประโยชน์จากแนวโน้มสินค้าโภคภัณฑ์ขนาดใหญ่ที่ต่อเนื่องในช่วงทศวรรษ 1970 และต้นทศวรรษ 1980

เขาเปลี่ยนเงินเดิมพันเล็กๆ น้อยๆ ให้กลายเป็นโชคลาภส่วนตัวที่ใหญ่หลวงด้วยการซื้อจุดทะลุราคาและสร้างพีระมิดให้เป็นผู้ชนะอย่างเป็นระบบ ขณะเดียวกันก็ลดการขาดทุนอย่างรวดเร็วเมื่อตลาดกลับทิศทาง

สไตล์ของเขาแตกต่างอย่างชัดเจนกับผู้ซื้อขายแบบรายวัน เนื่องจากเขาถือตำแหน่งเป็นระยะเวลาปานกลางถึงระยะยาวเพื่อจับการเคลื่อนไหวสำคัญ

หัวใจสำคัญของแนวทางของเดนนิสคือความตรงไปตรงมา เขาเชื่อว่าตลาดจะสร้างแนวโน้มที่ยั่งยืน และกฎเกณฑ์ที่ชัดเจนและทำซ้ำได้จะจับแนวโน้มเหล่านั้นได้

วิธีการนี้ผสมผสานการเข้าซื้อขายแบบกลไกเมื่อเกิดการทะลุ การออกเมื่อเกิดสัญญาณที่กำหนด การกำหนดขนาดตำแหน่งซื้อขายตามความผันผวน และการกำหนดขีดจำกัดความเสี่ยงที่เข้มงวด จิตวิทยามีความสำคัญแต่เป็นรองในการออกแบบระบบ เทรดเดอร์ต้องปฏิบัติตามกฎเกณฑ์ที่เป็นกลางมากกว่าการทำตามแรงกระตุ้น การผสมผสานระหว่างกฎเกณฑ์ การควบคุมความเสี่ยง และวินัยนี้เองที่ก่อให้เกิดรากฐานของการทดลองเต่า

ในปี 1983 Dennis และ William Eckhardt ได้ทำการทดลองจริงเพื่อทดสอบว่าความสำเร็จในการเทรดเกิดจากพรสวรรค์โดยกำเนิดหรือสามารถสอนกันได้ พวกเขารับสมัครผู้เริ่มต้นฝึกเทรด ฝึกพวกเขาด้วยชุดกฎเกณฑ์สั้น กระชับ ในระยะเวลาสั้น และมอบเงินทุนสำหรับเทรด ให้กับผู้ที่ผ่านการทดสอบ

ผู้เข้าร่วมถูกขนานนามว่า Turtles ตลอดระยะเวลา 5 ปีถัดมา กลุ่มนี้สร้างกำไรรวมมหาศาลให้กับ Dennis แสดงให้เห็นว่า ผู้เริ่มต้นที่มีวินัยสามารถใช้ระบบเทรดเชิงกลยุทธ์แบบติดตามแนวโน้มได้สำเร็จ เรื่องราวของ Turtle จึงกลายเป็นกรณีศึกษาสำคัญในด้านการเทรดเชิงระบบ

| ปี | เหตุการณ์ | ความสำคัญ |

|---|---|---|

| 1983 | รับสมัครกลุ่มฝึก Turtle รุ่นแรก | การพิสูจน์แนวคิด: การสอนกฎเริ่มต้น |

| 1984 | กลุ่มที่ 2 ได้รับการฝึกอบรม | การทดลองขยายออกไป ผู้จัดการเพิ่มเติมได้รับเงินทุน |

| 1983–1988 | Turtles ใช้เงินทุนของ Dennis เทรด | รายงานกำไรรวมของคำสั่งมักอ้างถึงประมาณ 175 ล้านเหรียญสหรัฐ |

| ปลายทศวรรษ 1980 | การเปลี่ยนแปลงสภาวะตลาดและการขาดทุน | แสดงให้เห็นถึงความอ่อนไหวของระบบต่อสภาวะตลาดที่เปลี่ยนแปลง |

กฎของ Turtle นั้นชัดเจนและเป็นกลไก ครอบคลุมถึง:

ตรรกะการเข้าเทรด: ซื้อเมื่อมีการทะลุเหนือจุดสูงสุดของราคาย้อนหลัง และขายเมื่อมีการทะลุต่ำกว่าจุดต่ำสุดของราคาย้อนหลัง

ตรรกะทางออกเทรด: ปิดตำแหน่งเมื่อเกิดการทะลุแนวต้านหรือมีการหยุดตามที่กำหนดไว้

การกำหนดขนาดตำแหน่ง: ปรับขนาดความเสี่ยงตามความผันผวนของตลาดเพื่อให้ขนาดตำแหน่งสะท้อนถึงการเคลื่อนไหวโดยทั่วไปของตราสาร

การเพิ่มตำแหน่ง: เพิ่มตำแหน่งที่ทำกำไรได้ในปริมาณที่วัดได้เมื่อมีแนวโน้มเกิดขึ้น

ข้อจำกัดความเสี่ยง: เสี่ยงเพียงเปอร์เซ็นต์คงที่เล็กน้อยของเงินทุนทั้งหมดต่อการซื้อขายเพื่อเอาตัวรอดจากการสูญเสียที่หลีกเลี่ยงไม่ได้

องค์ประกอบเหล่านี้ก่อให้เกิดระบบที่เชื่อมโยงกัน เมื่อตลาดมีแนวโน้ม ระบบจะจับการเคลื่อนไหวครั้งใหญ่ เมื่อตลาดอยู่ในกรอบแคบ ระบบจะทำให้เกิดการขาดทุนเล็กน้อยบ่อยครั้ง การปฏิบัติตามกฎเกณฑ์เป็นตัวกำหนดความสำเร็จในระยะยาวมากกว่าที่ตลาดแต่ละแห่งคาดการณ์

| องค์ประกอบ | วัตถุประสงค์ | ผลในทางปฏิบัติ |

|---|---|---|

| Breakout Entries | จับเทรนด์ใหม่ๆ ได้เร็ว | จับการเคลื่อนไหวตามทิศทาง ยอมรับสัญญาณหลอกเล็กๆ น้อยๆ จำนวนมาก |

| Volatility Sizing | ทำให้ความเสี่ยงเป็นปกติในทุกตลาด | ป้องกันการสัมผัสกับเครื่องมือที่ระเหยได้ในปริมาณมากเกินไป |

| Trailing Exits | ปกป้องผลกำไร | ปล่อยให้ผู้ชนะวิ่งแต่ล็อคกำไรเมื่อแนวโน้มกลับทิศทาง |

| Pyramiding | เพิ่มการเปิดรับแนวโน้มที่ได้รับการยืนยัน | เพิ่มผลตอบแทนระหว่างแนวโน้มที่แข็งแกร่ง เพิ่มความเสี่ยงในการถอนตัวหากแนวโน้มล้มเหลว |

ข้อได้เปรียบที่ชัดเจนของแนวทางของเดนนิสคือความสามารถในการจับแนวโน้มที่ขยายออกไปและสร้างผลกำไรได้โดยไม่ต้องอาศัยการตัดสินใจโดยดุลยพินิจ วิธีการนี้สามารถขยายขนาดได้ในหลายตลาดและสามารถนำไปใช้งานได้อย่างอัตโนมัติ ข้อจำกัดหลักคือประสิทธิภาพขึ้นอยู่กับระบบตลาด

การติดตามแนวโน้มมักจะให้ผลตอบแทนต่ำกว่าเกณฑ์ในช่วงที่ตลาดเคลื่อนไหวด้านข้างเป็นเวลานาน ส่งผลให้เกิดการขาดทุนเล็กน้อยต่อเนื่อง ซึ่งเป็นการทดสอบความมุ่งมั่นของเทรดเดอร์ ในอดีต ประสิทธิภาพของระบบลดลงหลังจากกลางทศวรรษ 1980 เมื่อพฤติกรรมของตลาดเปลี่ยนไป ซึ่งเน้นย้ำถึงความจำเป็นในการควบคุมความเสี่ยงที่เข้มงวดและการตระหนักถึงระบบ

เดนนิสประสบกับความล้มเหลวครั้งใหญ่ในช่วงปลายทศวรรษ 1980 โดยเฉพาะอย่างยิ่งในช่วงและหลังวิกฤตการณ์ตลาดหุ้นในปี 1987 ซึ่งเขาประสบภาวะขาดทุนจำนวนมาก และต่อมาได้ยุติข้อร้องเรียนของนักลงทุนเกี่ยวกับการปฏิบัติตามกฎระเบียบ เหตุการณ์เหล่านี้เน้นย้ำถึงความเสี่ยงด้านการดำเนินงานและพฤติกรรม ระบบต่างๆ อาจถูกทำลายด้วยขนาด อิทธิพล และความเบี่ยงเบนของมนุษย์จากกฎระเบียบที่ระบุไว้

เดนนิสและคนอื่นๆ ได้เน้นย้ำถึงการปรับปรุงระบบ การปรับปรุงการบันทึกข้อมูล และการบริหารความเสี่ยงที่ชัดเจนยิ่งขึ้น เหตุการณ์นี้ให้ข้อคิดที่ดี เพราะแสดงให้เห็นว่าผลการดำเนินงานที่แข็งแกร่งในอดีตไม่ได้รับประกันความปลอดภัยจากการเปลี่ยนแปลงเชิงโครงสร้างในอนาคตหรือความผิดพลาดในการดำเนินการ

การทดลองของเดนนิสได้ปลูกฝังแนวคิดที่คงอยู่ในวงการซื้อขายอย่างเป็นระบบสมัยใหม่ กองทุนเชิงปริมาณและ CTA หลายตัวที่ติดตามแนวโน้มต่างสืบเชื้อสายมาจากหลักการของ Turtles ได้แก่ กฎเกณฑ์เชิงกลไก การปรับความผันผวน การกระจายความเสี่ยงในตลาด และการกำหนดขนาดสถานะที่แข็งแกร่ง

แม้แต่ผู้จัดการที่ตัดสินใจเองก็ยังยึดถือปรัชญาการปล่อยให้ผู้ชนะวิ่งหนีและตัดขาดทุนทันที แม้ว่าตลาดและเทคโนโลยีจะพัฒนาไปมาก แต่แนวคิดหลักที่ว่าระบบที่ชัดเจนและการดำเนินการอย่างมีวินัยสามารถเอาชนะสัญชาตญาณที่คลุมเครือได้นั้นยังคงมีอิทธิพลอย่างมาก

เทรดเดอร์ที่ต้องการเรียนรู้จากเดนนิสควรเน้นที่บทเรียนเหล่านี้:

ออกแบบกฎเกณฑ์ที่ชัดเจนและทดสอบได้และบันทึกไว้เป็นลายลักษณ์อักษร

ใช้การกำหนดขนาดตำแหน่งตามความผันผวนเพื่อปรับความเสี่ยงให้เท่าเทียมกันในแต่ละตราสาร

คาดหวังและวางแผนสำหรับการสูญเสียในระยะยาว การเอาชีวิตรอดเป็นสิ่งสำคัญที่สุด

ทดสอบระบบในหลายระบบและดำเนินการตรวจสอบนอกตัวอย่าง

รักษาความมีวินัยในการปฏิบัติงาน การดำเนินการและการเก็บบันทึกมีความสำคัญพอๆ กับกลยุทธ์

การนำบทเรียนเหล่านี้ไปใช้ต้องอาศัยความอ่อนน้อม การทดสอบที่เข้มงวด และการยึดมั่นตามแผนการซื้อขายอย่างสม่ำเสมอ

การทดลอง Turtle ทดสอบว่า “ทักษะการเทรดสามารถสอนผ่านระบบกฎเกณฑ์สั้นๆ ได้หรือไม่” Dennis ฝึกเทรดเดอร์มือใหม่ด้วยกฎการติดตามแนวโน้มและให้เงินทุนทดลอง ผลลัพธ์แสดงให้เห็นว่า ผู้ที่ยึดมั่นตามกฎอย่างเคร่งครัดสามารถสร้างกำไรได้มาก

Dennis ใช้ความผันผวนเป็นตัวกำหนดขนาดตำแหน่ง โดยเสี่ยงเพียงเปอร์เซ็นต์เล็ก ๆ ของเงินทุนต่อการเทรด วิธีนี้ช่วยลดโอกาสขาดทุนหนัก รองรับการกระจายความเสี่ยงข้ามตลาด และป้องกันไม่ให้ตำแหน่งใดตำแหน่งหนึ่งทำลายพอร์ตทั้งหมด

การขาดทุนเกิดจากการเปลี่ยนแปลงสภาวะตลาดอย่างรวดเร็ว การใช้เลเวอเรจสูง และบางกรณีที่กฎอาจไม่ได้รับการปฏิบัติตามอย่างเคร่งครัด วิกฤตตลาดปี 1987 และการขาดทุนต่อเนื่องแสดงข้อจำกัดของการบริหารความเสี่ยงและการปฏิบัติเมื่อขนาดพอร์ตใหญ่

ได้ หลักการตรวจจับแนวโน้ม การปรับขนาดตำแหน่งตามความผันผวน และการจำกัดความเสี่ยงอย่างเคร่งครัดสามารถนำไปใช้ได้ เทรดเดอร์รายย่อยควรทดสอบย้อนหลัง ปรับพารามิเตอร์ให้เหมาะกับตลาดปัจจุบัน และควบคุมเลเวอเรจให้สอดคล้องกับเงินทุนและความอดทนทางจิตวิทยา

Richard Dennis ทิ้งร่องรอยอันยั่งยืนในทฤษฎีและการปฏิบัติการเทรด ข้อความหลักของเขานั้นเรียบง่ายแต่ลึกซึ้ง: ออกแบบกฎเกณฑ์ที่แข็งแกร่ง ปรับขนาดความเสี่ยงอย่างชาญฉลาด และปฏิบัติอย่างมีวินัย การทดลอง Turtle แสดงให้เห็นว่าการศึกษาอย่างเป็นระบบและวิธีการเชิงกลไกสามารถสร้างเทรดเดอร์มืออาชีพได้

ความล้มเหลวและความท้าทายที่เขาเผชิญต่อมา ก็ให้บทเรียนสำคัญแก่เทรดเดอร์ยุคปัจจุบันว่า ระบบที่แข็งแกร่งต้องการการใช้งานอย่างรอบคอบ การบริหารความเสี่ยงที่มั่นคง และการปรับตัวต่อสภาวะตลาดใหม่อย่างต่อเนื่อง เทรดเดอร์ที่เรียนรู้ทั้งความสำเร็จและความท้าทายของเขาจะมีความพร้อมมากขึ้นในการสร้างกลยุทธ์ที่ยืดหยุ่นสำหรับตลาดยุคปัจจุบัน

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ