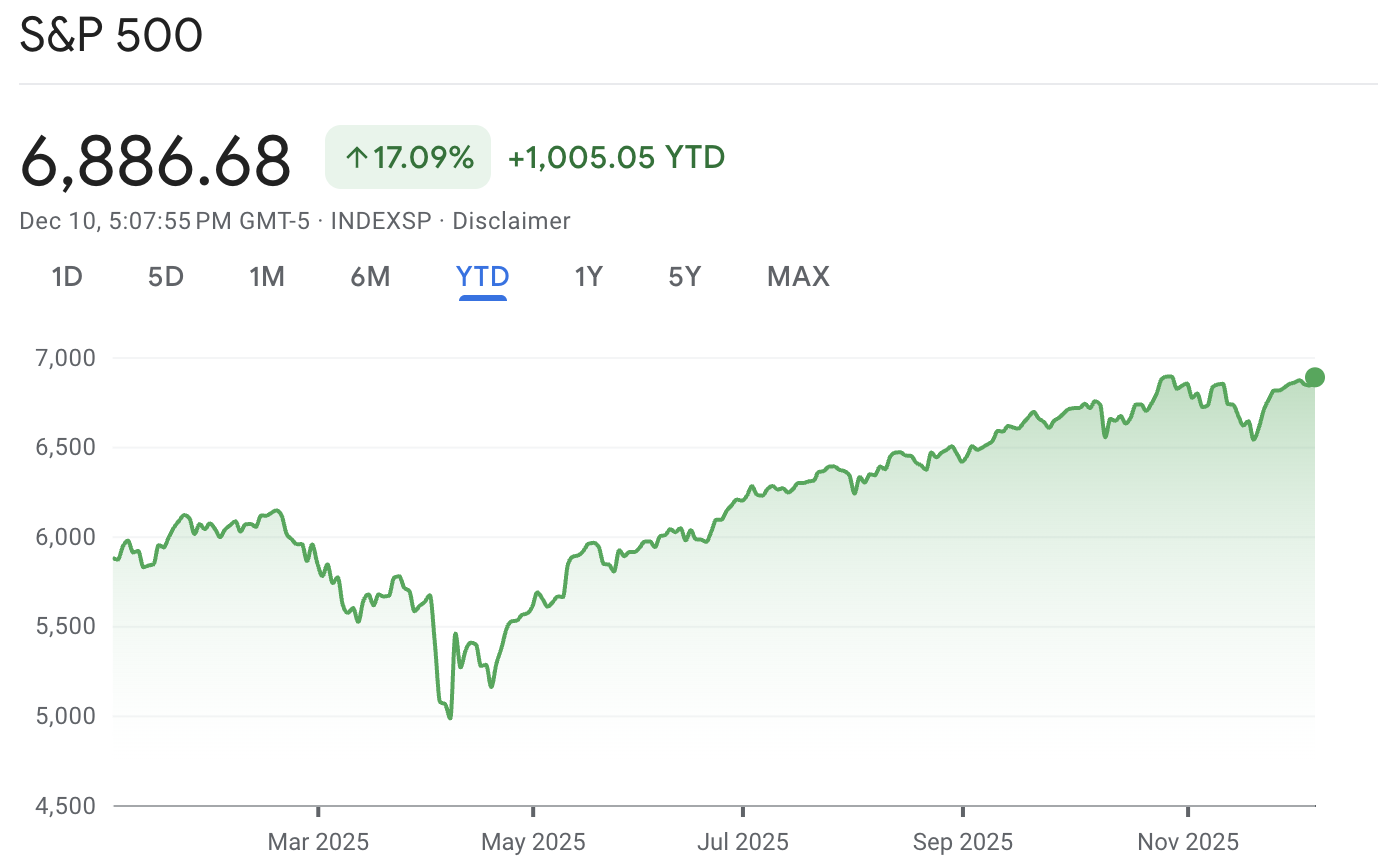

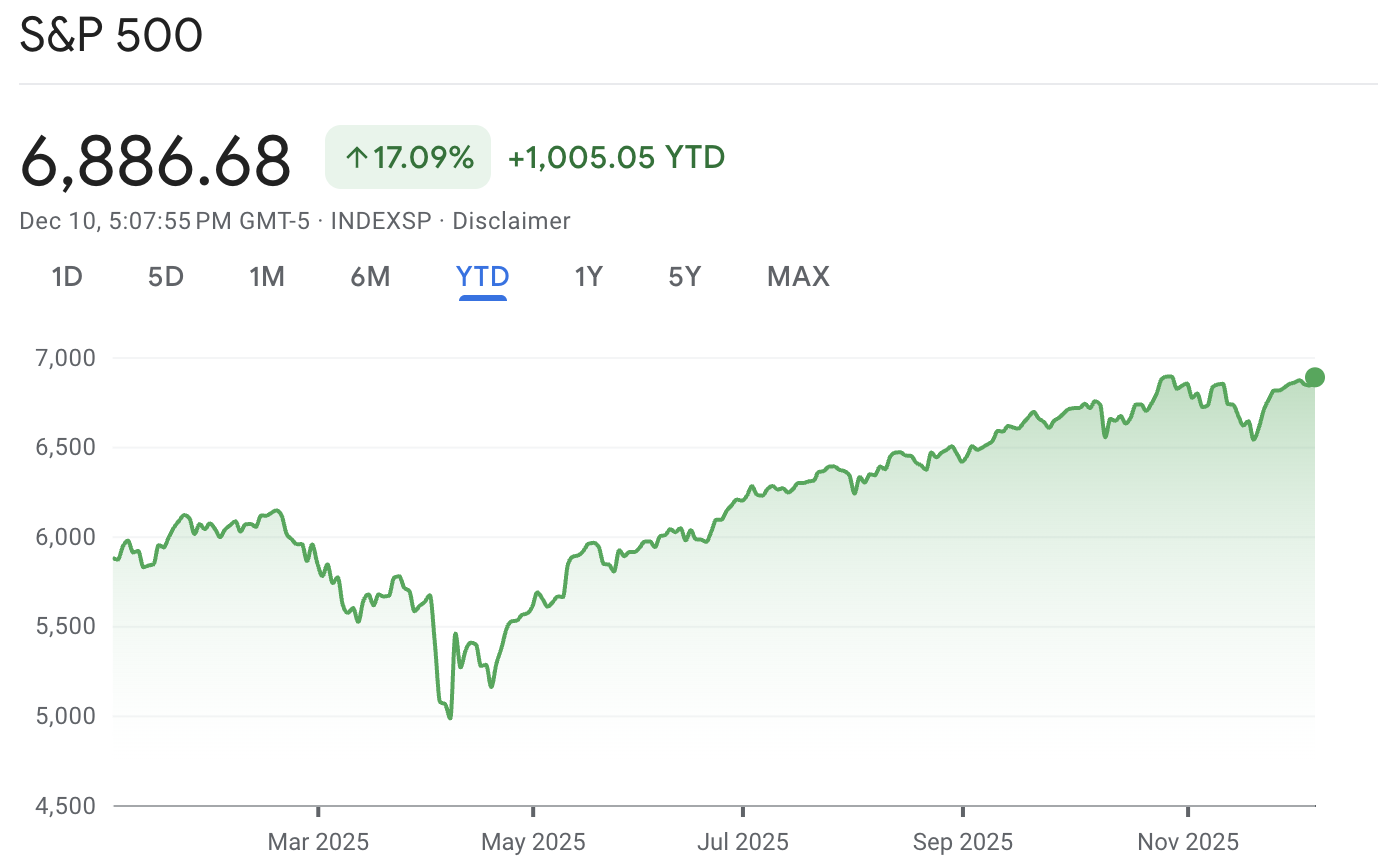

Chỉ số S&P 500 kết thúc năm 2025 ở mức thấp hơn kỷ lục một chút, giao dịch quanh mức 6.886 ngay sau khi Fed thực hiện đợt cắt giảm lãi suất 0,25% lần thứ 3 trong năm ("hawkish cut") và ghi nhận mức tăng 17% tính từ đầu năm. Biến động ở mức trung bình chứ không quá cực đoan, với chỉ số VIX dao động quanh mức 10-15. Điều này cho thấy tâm lý lạc quan vẫn được duy trì dù giới phân tích đã cảnh báo về rủi ro bong bóng kép vào năm 2026, nhưng thị trường vẫn chưa đến mức hưng phấn tột độ gây hoảng loạn.

Trong bối cảnh đó, ngày càng nhiều ngân hàng lớn đang công khai dự đoán chỉ số S&P 500 sẽ đạt mức 8.000-8.100 vào cuối năm 2026. Oppenheimer dẫn đầu với mục tiêu cao nhất thị trường là 8.100, tiếp theo là Deutsche Bank và Capital Economics ở mức 8.000, Morgan Stanley ở mức 7.800, JPMorgan ở mức 7.500, và Bank of America thận trọng hơn ở mức 7.100.

Vậy câu hỏi hiển nhiên cho năm 2026 rất đơn giản: liệu lợi nhuận và các phép tính kinh tế vĩ mô có thực sự biện minh cho mức giá 8k–8,100 USD, hay thị trường đang phản ứng quá lạc quan?

Hiện tại chỉ số S&P 500 đang ở vị trí nào?

| Số liệu |

Số liệu đọc gần nhất (xấp xỉ) |

Bình luận |

| Mức S&P 500 |

6.886,68 |

Chỉ thấp hơn mức giá đóng cửa cao kỷ lục một chút. |

| Hiệu suất từ đầu năm đến nay (2025) |

+17,1% |

Hai năm liên tiếp đạt kết quả tốt sau những thành quả đạt được năm 2023–24. |

| Tỷ lệ P/E dự phóng 12 tháng |

≈22–23× |

Cao hơn mức trung bình 5 năm và 10 năm. |

| Dự báo tăng trưởng EPS năm 2026 |

≈14–15% |

FactSet và nhiều nhà chiến lược khác tập trung tại đây. |

| Mục tiêu 12 tháng từ dưới lên |

7.968 (tăng khoảng +16% so với 6.857) |

Điều này ngụ ý mức độ chỉ dưới 8.000. |

| VIX (điểm) |

~16 |

Biến động ở mức độ vừa phải, không gây hoảng loạn. |

Mức độ : 6.886,68 vào cuối ngày 10 tháng 12, thấp hơn vài điểm so với mức kỷ lục đầu tháng 10 khoảng 6.895.

Hiệu suất từ đầu năm đến nay : tăng khoảng +17,1% trong năm 2025, trong khi chỉ số Nasdaq tăng khoảng 22,5%.

Biến động : Chỉ số sợ hãi VIX dao động trong khoảng 15-17, cao hơn mức thấp cực kỳ ổn định của năm 2023 nhưng vẫn còn xa mức gây căng thẳng.

Chính sách của Fed : Lãi suất quỹ liên bang hiện ở mức 3,5–3,75% sau ba lần cắt giảm trong năm 2025, và Fed dự kiến chỉ cắt giảm thêm một lần nữa vào năm 2026.

Thông tin mới nhất về lợi nhuận cho thấy tỷ lệ P/E dự phóng 12 tháng ở mức khoảng 22,4, cao hơn mức trung bình 5 năm (20,0) và mức trung bình 10 năm (18,7). Các nhà phân tích dự đoán tăng trưởng lợi nhuận năm 2026 đạt khoảng 14,5%.

Dự báo chỉ số S&P 500 năm 2026: Phố Wall đang dự đoán điều gì?

| Công ty / chiến lược gia |

Mục tiêu năm 2026 |

Giá trị ước tính so với khoảng 6.880 hiện tại |

Dự báo EPS năm 2026 (xấp xỉ) |

| Ngân hàng Mỹ |

7.100 |

+3–4% |

310 đô la |

| SocGen |

7.300 |

+6–7% |

310 đô la |

| Barclays |

7.400 |

+7–8% |

305 đô la |

| CFRA |

7.400 |

+7–8% |

Không áp dụng (EPS dương tính) |

| UBS |

7.500 |

+9% |

309 đô la |

| HSBC |

7.500 |

+9% |

300 đô la |

| JPMorgan |

7.500 |

+9% |

315 đô la |

| Yardeni |

7.700 |

+12% |

310 đô la |

| Hồng cầu |

7.750 |

+13% |

311 đô la |

| Morgan Stanley |

7.800 |

+13–14% |

317 đô la |

| Wells Fargo |

7.800 |

+13–14% |

310 đô la |

| Ngân hàng Đức |

8.000 |

+16% |

320 đô la |

| Kinh tế vốn |

8.000 |

+16% |

Không rõ ràng, sự phát triển ở độ tuổi thiếu niên. |

| Oppenheimer |

8.100 |

+18% |

"Lợi nhuận cao, nước Mỹ kiên cường" |

Vì vậy: phạm vi được đồng thuận là "lạc quan nhưng không quá cực đoan" nằm trong khoảng 7.100–7.800. Vùng 8.000–8.100 là góc trên bên phải của các dự báo chính thống hiện tại, chứ không phải là một giả thuyết viển vông nào đó.

Kinh tế vĩ mô và lợi nhuận: Bối cảnh hiện tại đã đủ mạnh mẽ chưa?

Tăng trưởng, Cục Dự trữ Liên bang và Chi tiêu vốn cho Trí tuệ Nhân tạo

Tổng quan về chiến lược kinh tế vĩ mô bước sang năm 2026:

Fed : Lãi suất chính sách ở mức 3,5–3,75% sau đợt cắt giảm hồi tháng 12. Tuy nhiên, chính sách năm tới có thể biến động mạnh nếu Trump thay thế Chủ tịch Fed bằng ứng viên Kevin Hassett, dù hiện tại tín hiệu chỉ báo hiệu thêm một đợt cắt giảm nữa trong năm 2026.

GDP : Một số tổ chức lớn dự báo tăng trưởng GDP của Mỹ đạt khoảng 2-2,5% vào năm 2026, với sự thúc đẩy tạm thời từ việc hoàn thuế và đầu tư vào trí tuệ nhân tạo.

Cơ sở hạ tầng AI : Các nhà chiến lược đều dựa vào làn sóng đầu tư vốn khổng lồ—điển hình như việc Masayoshi Son bán 5,8 tỷ USD cổ phiếu Nvidia để tất tay vào AI - như một động lực chính thúc đẩy lợi nhuận và nhu cầu vốn chủ sở hữu.

Nghiên cứu chỉ ra rằng lợi nhuận của S&P 500 sẽ tăng khoảng 14-15% vào năm 2026, với doanh thu tăng trưởng khoảng 7%.

Câu chuyện tổng quan đằng sau sự cần thiết của độ phân giải 8K có thể được diễn đạt như sau:

Không có suy thoái kinh tế ở Mỹ.

Các quy định về thuế quan và chính sách vẫn được kiểm soát chặt chẽ.

Chi tiêu cho AI thực sự mang lại lợi nhuận và dòng tiền thực tế, chứ không chỉ là những khoản đầu tư vốn phình to.

Nếu bất kỳ điều kiện nào trong số đó bị phá vỡ, con số 8.000 sẽ nhanh chóng chuyển từ "tham vọng" thành "phi thực tế".

Điều chỉnh dự báo lợi nhuận: Vẫn đang tăng nhẹ

Hai điểm quan trọng rút ra từ báo cáo thu nhập mới nhất:

Ước tính lợi nhuận trên mỗi cổ phiếu năm 2026 theo phương pháp từ dưới lên của FactSet đã vượt qua mốc 300 đô la, với một số nhà môi giới hiện đang nhắm đến mức giá hợp lý trong khoảng 305-320 đô la.

Các điều chỉnh dự báo cho năm 2026 đã chuyển từ tiêu cực sang tích cực nhẹ trong những tuần gần đây, nhờ vào kết quả quý 3 khả quan hơn và triển vọng tốt hơn từ các công ty công nghệ có liên quan đến trí tuệ nhân tạo.

Thị trường đã phản ứng tích cực với điều đó: tỷ lệ P/E dự phóng đã tăng lên trên 22 lần, ngay cả khi ước tính lợi nhuận tăng lên.

Vì vậy, kỳ vọng rất cao. Để đẩy lãi suất tăng thêm một hoặc hai vòng nữa, cần có những nâng cấp liên tục về lợi nhuận trên mỗi cổ phiếu (EPS) và một chính sách tiền tệ không đột ngột trở nên thắt chặt trở lại.

Phân tích kỹ thuật chỉ số S&P 500: Liệu xu hướng hiện tại có thể tiếp tục lên đến 8000?

| Số liệu / cấp độ |

Giá trị xấp xỉ |

Đọc kỹ |

| Đóng cửa lần cuối |

6.886 |

Chỉ thấp hơn mức cao nhất mọi thời đại một chút; phe mua vẫn đang nắm quyền kiểm soát. |

| Mức cao nhất mọi thời đại (gần) |

~6.891 |

Nếu giá đóng cửa hàng tuần vượt qua mức này, sẽ mở ra con đường hướng tới mốc 7.000+. |

| MA 5 ngày |

~6.860 |

Xu hướng ngắn hạn vẫn tiếp tục tăng. |

| MA 50 ngày |

~6.750–6.780 |

Mức hỗ trợ động lớn đầu tiên; đợt giảm giá gần đây đã được mua vào. |

| MA 200 ngày |

~6.200–6.230 |

Đường xu hướng dài hạn; một chu kỳ thị trường tăng giá thường tồn tại miễn là giá duy trì trên đường này. |

| RSI (14) trên proxy SPY |

~63 |

Đà tích cực, chưa đến mức bùng nổ. |

| % cổ phiếu có giá trị trên đường trung bình động 50 ngày |

~54% |

Phạm vi ứng dụng được cải thiện sau thời kỳ lãnh đạo dựa nhiều vào trí tuệ nhân tạo. |

| % cổ phiếu có giá trị trên đường trung bình động 200 ngày |

~51% |

Số lượng người tham gia đủ để chứng minh xu hướng tăng giá là đúng, nhưng chưa đến mức ồ ạt ồ ạt. |

| Hỗ trợ ngắn hạn |

6.650–6.680 |

Vùng bật tăng gần đây; nếu phá vỡ vùng này, giá có thể tăng lên 6.500. |

| Hỗ trợ sâu rộng hơn |

6.500 , sau đó là 6.200 |

Mức 6.200 (trung bình 200 ngày) là ranh giới giữa một đợt điều chỉnh lành mạnh và một sự thay đổi xu hướng nghiêm trọng hơn. |

| Kháng cự ngắn hạn |

6.900–7.000 |

Về mặt tâm lý; một sự bứt phá rõ ràng có thể biến mốc 7.000 thành mức hỗ trợ mới. |

Về mặt kỹ thuật, chỉ số S&P 500 vẫn đang trong xu hướng Uptrend mạnh. Xét thuần túy về biểu đồ, không có gì cho thấy khả năng đạt mốc 8.000 điểm.

Một quy tắc chung khá đơn giản: nếu chỉ số tăng 15-20% từ mức đáy giảm mạnh, củng cố và bứt phá lên cao hơn với các mức đáy cao hơn, thì việc tăng thêm 10-15% trong năm tiếp theo là hoàn toàn bình thường trong một thị trường tăng giá đã ổn định.

Từ 6.886 lên 8.000 là mức tăng khoảng 16% (6.886 × 0,16 ≈ 1.101; 6.886 + 1.101 ≈ 7.987). Điều này hoàn toàn phù hợp với các đợt tăng giá thông thường trong thị trường tăng giá, nếu các yếu tố kinh tế vĩ mô và kết quả kinh doanh thuận lợi.

Liệu chỉ số S&P 500 có thực sự đạt mức 8.000-8.100 điểm vào năm 2026?

Trường hợp cơ bản (Đường đi có thể xảy ra)

Giả định :

Lợi nhuận dự kiến tăng 13-15% trong năm 2026, đưa EPS đạt khoảng 305-310 đô la.

Tỷ lệ P/E dự phóng ổn định ở mức khoảng 22–23 lần, không chênh lệch nhiều so với mức hiện tại.

Fed sẽ cắt giảm thuế thêm một hoặc hai lần nữa rồi giữ nguyên mức; và Mỹ sẽ không có suy thoái kinh tế.

Dưới sự pha trộn đó, bạn sẽ thấy một thứ gì đó như sau:

7.500 = 310 đô la × 24,2 lần (mức phí bảo hiểm nhẹ), hoặc 7.600 = 310 đô la × 24,5 lần.

Trường hợp tăng (8.000–8.100 thực tế)

Mức độ: 8.000–8.100 vào cuối năm 2026.

Giả định :

Lợi nhuận thường nằm ở mức cao trong khoảng, chẳng hạn như 315–320 đô la.

Tỷ lệ P/E dự phóng tăng lên 25-26 lần khi các nhà đầu tư ngày càng tin tưởng vào trí tuệ nhân tạo (AI) và viễn cảnh "không suy thoái kinh tế".

Cục Dự trữ Liên bang (Fed) thực hiện nới lỏng chính sách tiền tệ nhiều hơn một chút so với tín hiệu hiện tại, và thị trường trái phiếu vẫn ổn định.

Trong môi trường đó, dự đoán 8.000–8.100 có vẻ khả thi.

Trường hợp giảm

Mức độ: 5.500–6.000 khi thiết lập lại hoàn toàn.

Giả định :

Đầu tư vốn vào AI có vẻ quá mức; biên lợi nhuận giảm và kết quả kinh doanh không đạt kỳ vọng.

Cục Dự trữ Liên bang buộc phải duy trì chính sách thắt chặt tiền tệ hơn dự kiến, nếu không sẽ xảy ra một cuộc suy thoái kinh tế nhẹ.

Thị trường điều chỉnh giảm giá trị cổ phiếu xuống mức P/E khoảng 16-18 lần.

Ngân hàng Bank of America công khai nói về mức 5.500 như một kịch bản giảm giá khả thi nếu Mỹ rơi vào suy thoái kinh tế điển hình, tương đương với mức giảm khoảng 20% so với mức hiện tại.

Tóm lại : Mức giá 8.000–8.100 là một kết quả tăng giá khả thi, chứ không phải là kịch bản cơ sở. Để đạt được mức giá đó, cả lợi nhuận và hệ số định giá đều cần phải có lợi cho bạn.

Câu hỏi thường gặp (FAQ)

1. Mức 8.000 điểm cho chỉ số S&P 500 hiện nay là một dự đoán phi thường hay đã trở nên phổ biến?

Xu hướng này khá lạc quan so với số đông chứ không phải chỉ là ý kiến thiểu số. Tuy nhiên, mức đồng thuận nghiêng về khoảng 7.300-7.800.

2. Chỉ số này cần có mức lợi nhuận trên mỗi cổ phiếu là bao nhiêu để xứng đáng với mức 8.000?

Lợi nhuận trên mỗi cổ phiếu (EPS) dự kiến khoảng 305-320 đô la vào năm 2026. Với 8.000 cổ phiếu, điều đó ngụ ý tỷ lệ P/E là 25-26 lần, cao hơn mức hiện tại là 22-23 lần và cao hơn nhiều so với mức trung bình dài hạn khoảng 18-19 lần.

3. Liệu chỉ số S&P 500 có thể vượt quá mốc 8.100 trong một bong bóng kinh tế?

Đúng vậy, kịch bản lạc quan của chính Bank of America có thể lên tới 8.500, và một giai đoạn bùng nổ mạnh mẽ nhờ trí tuệ nhân tạo có thể đẩy mức định giá lên cao hơn nữa.

4. Mức độ nào trên biểu đồ thực sự khiến bạn lo lắng?

Đối với các nhà đầu tư dài hạn, việc giá giảm mạnh xuống dưới mức 6.500-6.600 sẽ là tín hiệu cảnh báo rằng mức đáy tháng 11 đã không còn hiệu lực và người mua đang rút lui.

Kết luận

Liệu chỉ số S&P 500 có thể đạt mức 8.000–8.100 điểm vào cuối năm 2026? Câu trả lời là có, vì các số liệu đang cho thấy điều đó hoàn toàn khả thi.

Nhưng để đạt được điều đó, lợi nhuận cần nằm trong nhóm cao nhất của các dự báo hiện tại và thị trường chấp nhận hệ số P/E dự phóng ở mức giữa 20. Kết quả có khả năng xảy ra hơn là chỉ số sẽ kết thúc ở mức khoảng 7.300–7.800, với 8.000 đóng vai trò là giới hạn trên của một phạm vi tăng giá nhưng khả thi.

Đối với các nhà giao dịch và nhà đầu tư, thông điệp rất đơn giản: hãy tôn trọng xu hướng tăng, tôn trọng khả năng sinh lời, nhưng cũng phải tôn trọng định giá và rủi ro chu kỳ.

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) tư vấn tài chính, đầu tư hoặc các hình thức tư vấn khác mà chúng ta nên tin cậy. Không có ý kiến nào trong tài liệu này cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ khoản đầu tư, chứng khoán, giao dịch hoặc chiến lược đầu tư cụ thể nào phù hợp với bất kỳ cá nhân cụ thể nào.