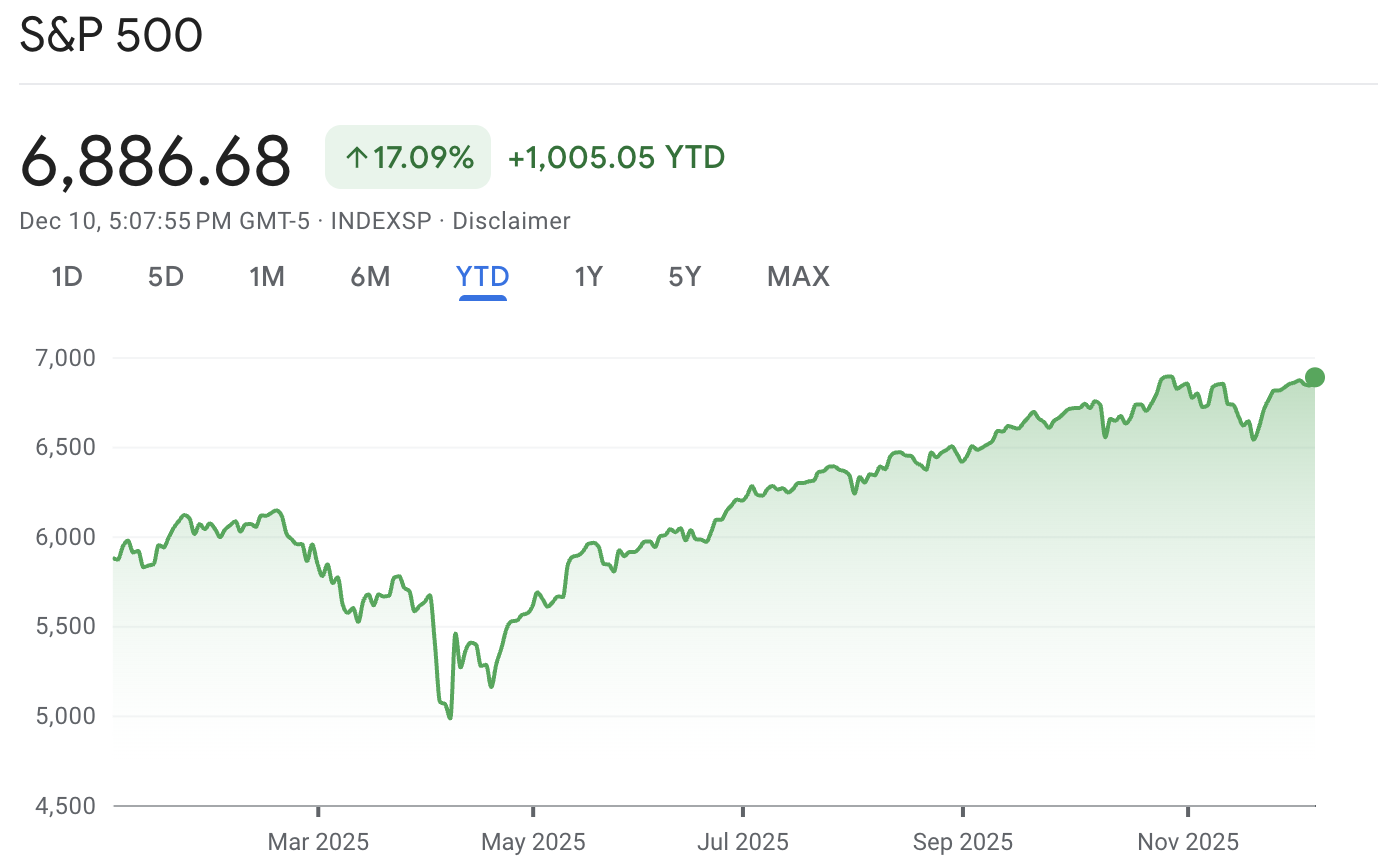

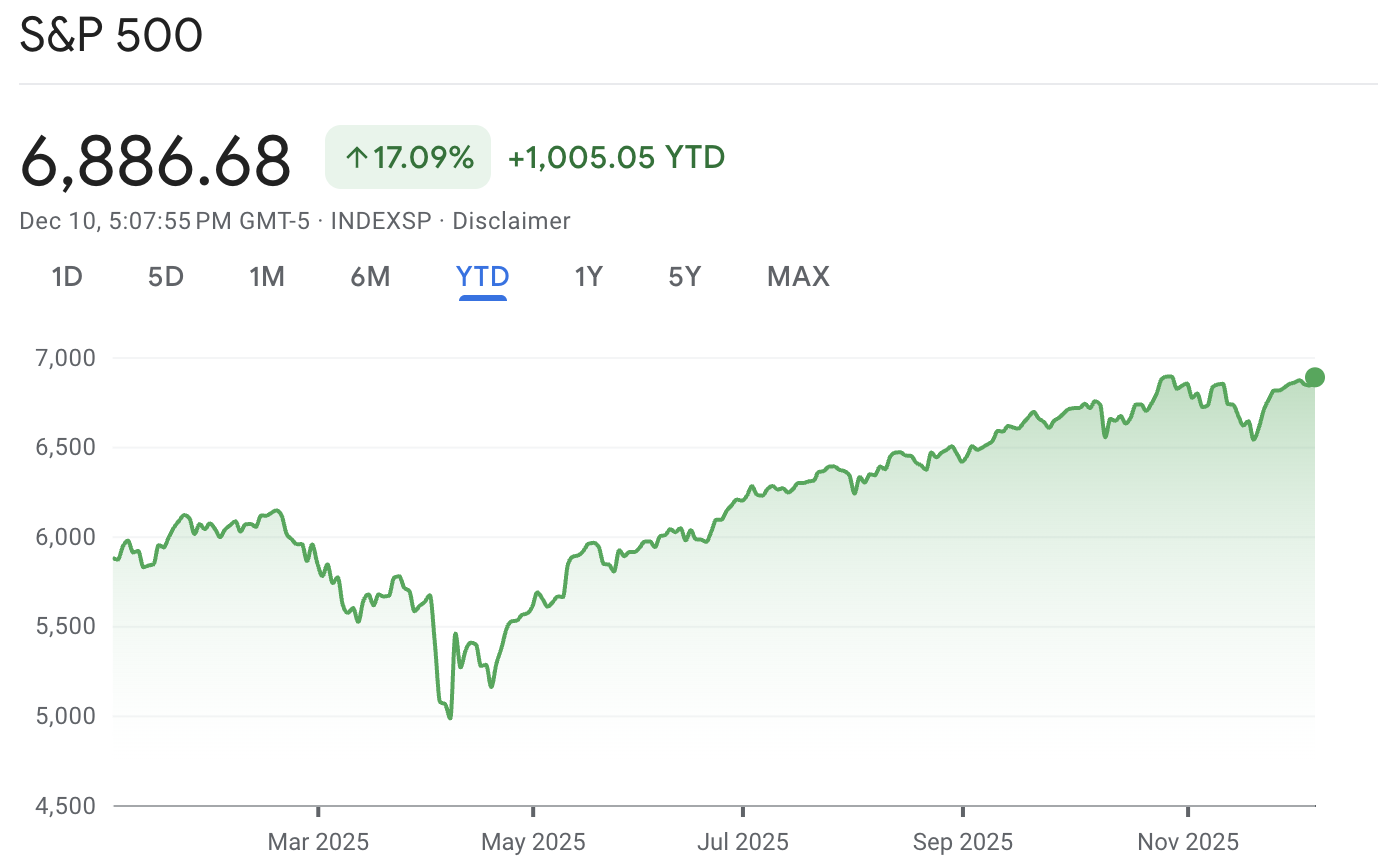

El S&P 500 cierra 2025 justo por debajo de su récord, cotizando alrededor de 6.886 tras el último recorte de tipos de la Fed del año y una ganancia del 17% en lo que va de año. La volatilidad es moderada, más que extrema, con el VIX estancado en torno al 15%, lo que indica que los inversores son optimistas, pero no demasiado eufóricos.

En este contexto, cada vez más grandes firmas hablan abiertamente de un S&P 500 de 8.000 a 8.100 puntos para finales de 2026. Oppenheimer lidera con el objetivo máximo de Wall Street de 8.100 puntos, seguido de Deutsche Bank y Capital Economics con 8.000 puntos, Morgan Stanley con 7.800 puntos, JPMorgan con 7.500 puntos y un Bank of America más cauteloso con 7.100 puntos.

Así que la pregunta obvia para 2026 es simple: ¿las ganancias y los cálculos macroeconómicos realmente justifican una cifra de 8.000 a 8.100, o el mercado se está adelantando a los acontecimientos?

¿Dónde se encuentra el S&P 500 en estos momentos?

| Métrico |

Última lectura (aprox.) |

Comentario |

| Nivel del S&P 500 |

6.886,68 |

Justo por debajo del máximo histórico de cierre. |

| Rendimiento hasta la fecha (2025) |

+17,1% |

Dos años fuertes consecutivos después de las ganancias de 2023-24. |

| P/E a 12 meses a futuro |

≈22–23× |

Por encima de los promedios de 5 y 10 años. |

| Crecimiento del EPS por consenso en 2026 |

≈14–15% |

FactSet y varios estrategas se agrupan aquí. |

| Objetivo ascendente de 12 meses |

7.968 (≈+16% frente a 6.857) |

Implica un nivel justo por debajo de 8.000. |

| VIX (al contado) |

~16 |

Volatilidad moderada, no de pánico. |

Nivel : 6.886,68 al cierre del 10 de diciembre, unos puntos por debajo del récord de principios de octubre en torno a 6.895.

Rendimiento hasta el momento : aproximadamente +17,1% en 2025, con el Nasdaq subiendo alrededor de un 22,5%.

Volatilidad : el VIX oscila entre 15 y 17, por encima de los mínimos ultra tranquilos de 2023, pero lejos de los niveles de estrés.

Política de la Reserva Federal : la tasa de fondos ahora se ubica entre 3,5% y 3,75% después de tres recortes en 2025, y la Reserva Federal solo prevé un recorte más en 2026.

Los últimos datos de ganancias sitúan el PER a 12 meses en torno a 22,4, por encima del promedio de 5 años (20,0) y el de 10 años (18,7). Los analistas prevén un crecimiento de las ganancias para 2026 de aproximadamente el 14,5 %.

Pronóstico del S&P 500 para 2026: ¿Qué predice Wall Street?

| Firma / estratega |

Objetivo para 2026 |

Implícito vs ~6,880 ahora |

Supuesto de EPS para 2026 (aprox.) |

| Banco de Inglaterra |

7.100 |

+3–4% |

$310 |

| Sociedad Genética |

7.300 |

+6–7% |

$310 |

| Barclays |

7.400 |

+7–8% |

$305 |

| CFRA |

7.400 |

+7–8% |

n/a (EPS positivo) |

| UBS |

7.500 |

+9% |

$309 |

| HSBC |

7.500 |

+9% |

$300 |

| JPMorgan |

7.500 |

+9% |

$315 |

| Yardeni |

7.700 |

+12% |

$310 |

| glóbulos rojos |

7.750 |

+13% |

$311 |

| Morgan Stanley |

7.800 |

+13–14% |

$317 |

| Wells Fargo |

7.800 |

+13–14% |

$310 |

| Banco alemán |

8.000 |

+16% |

$320 |

| Economía del capital |

8.000 |

+16% |

No explícito, crecimiento a mediados de la adolescencia |

| Oppenheimer |

8.100 |

+18% |

"Sólidas ganancias, Estados Unidos resiliente" |

Entonces: el rango de consenso "alcista pero no descabellado" es de 7.100 a 7.800. La zona de 8.000 a 8.100 es la esquina superior derecha de los pronósticos generales actuales, no una fantasía marginal.

Macroeconomía y ganancias: ¿Es el panorama suficientemente sólido?

Crecimiento, Fed y gasto de capital en IA

La configuración macroeconómica de cara al año 2026:

Fed : tasa de política monetaria en 3,5–3,75% después del recorte de diciembre, lo que indica solo un recorte más en 2026.

PIB : Varias importantes empresas esperan que el crecimiento de Estados Unidos se sitúe en torno al 2-2,5% en 2026, con un impulso temporal procedente de los reembolsos de impuestos y la inversión en inteligencia artificial.

Infraestructura de IA : todos los estrategas se apoyan en el gasto de capital impulsado por IA como un impulsor clave de las ganancias y la demanda de acciones.

Las investigaciones apuntan a un crecimiento de las ganancias del S&P 500 de aproximadamente el 14-15% en 2026, con un crecimiento de los ingresos de alrededor del 7%.

La macrohistoria que justifica el 8k se parece a esto:

No hay recesión en Estados Unidos.

Los aranceles y el ruido político se mantienen contenidos.

El gasto en IA realmente se traduce en márgenes y flujo de caja reales, en lugar de solo líneas de gasto de capital infladas.

Si alguno de ellos se rompe, 8.000 pasa de ser "ambicioso" a "irrealista" muy rápidamente.

Revisiones de ganancias: siguen en alza

Dos puntos vitales del último informe de ganancias:

La estimación de EPS de abajo hacia arriba de FactSet para 2026 ha superado los $300, y algunos corredores ahora apuntan a un rango razonable de $305 a $320.

Las revisiones para 2026 pasaron de negativas a modestamente positivas en las últimas semanas, ayudadas por números más sólidos del tercer trimestre y una mejor orientación de la tecnología expuesta a la IA.

Los mercados ya han recompensado esto: el precio P/E a futuro ha subido por encima de 22x, incluso cuando las estimaciones de ganancias aumentaron.

Así que el listón está alto. Para impulsarlo una o dos vueltas más, se necesitan mejoras constantes en los beneficios por acción (BPA) y una Reserva Federal que no vuelva a adoptar una postura agresiva de repente.

Análisis técnico del S&P 500: ¿Puede la tendencia actual extenderse hasta 8000?

| Métrica/nivel |

Valor aproximado |

Lectura completa |

| Último cierre |

6.886 |

Apenas por debajo de los máximos históricos; los alcistas todavía tienen el control. |

| Máximo histórico (cerca) |

~6,891 |

Un cierre semanal por encima de aquí abre el camino a 7.000+. |

| Media móvil de 5 días |

~6.860 |

La tendencia a muy corto plazo todavía apunta al alza. |

| Media móvil de 50 días |

~6.750–6.780 |

Primer soporte dinámico importante; la caída reciente fue objeto de compra. |

| Media móvil de 200 días |

~6.200–6.230 |

Línea de tendencia a largo plazo; un mercado alcista cíclico generalmente sobrevive mientras el precio se mantiene por encima de este. |

| RSI (14) en el proxy SPY |

~63 |

Un impulso positivo, que aún no se ha desvanecido. |

| % de acciones por encima de la media móvil de 50 días |

~54% |

La amplitud mejora después de un liderazgo basado en IA. |

| % de acciones por encima de la media móvil de 200 días |

~51% |

Suficiente participación para validar el toro, pero no una estampida. |

| Apoyo a corto plazo |

6.650–6.680 |

Zona de rebote reciente, una ruptura aquí invita a un movimiento hacia los 6.500. |

| Un apoyo más profundo |

6.500 , luego 6.200 |

6.200 (200 días) es la línea entre una corrección saludable y un cambio de tendencia más serio. |

| Resistencia a corto plazo |

6.900–7.000 |

Nivel psicológico; una ruptura limpia podría convertir los 7.000 en un nuevo soporte. |

Desde el punto de vista técnico, el S&P 500 mantiene una sólida tendencia alcista. Desde una perspectiva puramente gráfica, nada descarta un nivel de 8000.

Una regla general muy aproximada: si el índice avanza un 15-20% desde un mínimo importante debido a una caída, se consolida y rompe al alza con mínimos más altos, una extensión adicional del 10-15% durante el próximo año es completamente normal en un mercado alcista maduro.

De 6.886 a 8.000 hay un movimiento de aproximadamente el 16 % (6.886 × 0,16 ≈ 1.101; 6.886 + 1.101 ≈ 7.987). Esto coincide perfectamente con las extensiones estándar de un mercado alcista, si la macroeconomía y los resultados financieros coinciden.

¿Podrá el S&P 500 alcanzar realmente los 8.000–8.100 puntos en 2026?

Caso base (camino probable)

Supuestos :

Las ganancias crecerán entre un 13% y un 15% en 2026, lo que situará el EPS aproximadamente en el rango de 305 a 310 dólares.

El P/E a futuro se establece alrededor de 22-23×, no muy lejos del nivel actual.

La Reserva Federal recorta una o dos veces más y luego no hace nada; no hay recesión en Estados Unidos.

Bajo esa mezcla, estamos viendo algo como:

7.500 = $310 × 24,2× (una prima leve), o 7.600 = $310 × 24,5×.

Caso alcista (8.000–8.100 realizados)

Nivel: 8.000–8.100 a finales de 2026.

Supuestos :

Las ganancias se sitúan hacia el extremo superior del rango, digamos entre $315 y $320.

El P/E a futuro se extiende a 25-26x a medida que los inversores se inclinan más por la IA y la historia de "no recesión".

La Reserva Federal ofrece un poco más de flexibilización de la que actualmente indica y el mercado de bonos se mantiene tranquilo.

En ese entorno, la predicción de 8.000-8.100 parece alcanzable.

Estuche Bear (bolsa de aire y reducción de potencia)

Nivel: 5.500–6.000 en un reinicio profundo.

Supuestos :

El gasto de capital en IA parece excesivo, los márgenes se comprimen y las ganancias decepcionan.

La Reserva Federal se ve obligada a mantener una política monetaria más restrictiva de lo esperado, o aparecerá una recesión superficial.

El mercado se deprecia hacia un rango de 16 a 18 veces las ganancias.

El Bank of America habla abiertamente de 5.500 como un caso bajista plausible si Estados Unidos cae en una recesión típica, aproximadamente una reducción del 20% desde los niveles actuales.

En resumen : 8000–8100 es un resultado alcista creíble, no el escenario base. Para alcanzarlo, es necesario que tanto las ganancias como el múltiplo jueguen a su favor.

Preguntas frecuentes

1. ¿Es 8.000 para el S&P 500 una decisión marginal o algo común en la actualidad?

Se trata de una tendencia alcista generalizada, no marginal. Sin embargo, el consenso se acerca más a 7.300-7.800.

2. ¿Qué ganancias por acción necesita el índice para justificar 8.000?

Alrededor de $305–320 EPS para 2026. A 8.000, eso implica un P/E de 25–26×, más alto que el 22–23× actual y muy por encima de los promedios a largo plazo de alrededor de 18–19×.

3. ¿Podría el S&P 500 superar los 8.100 puntos en una burbuja?

Sí, el propio caso alcista del Bank of America se extiende hasta 8.500, y una fuerte fase de caída impulsada por IA podría impulsar las valoraciones aún más.

4. ¿Cuál es el nivel en el gráfico que realmente le preocuparía?

Para los inversores a largo plazo, una ruptura clara por debajo de 6.500-6.600 sería una advertencia de que los mínimos de noviembre han fallado y los compradores están retrocediendo.

Conclusión

¿Puede el S&P 500 alcanzar los 8.000-8.100 puntos para finales de 2026? Sí, puede, ya que las cifras coinciden.

Pero para lograrlo, es necesario que las ganancias se acerquen al límite superior de las previsiones actuales y que el mercado acepte un múltiplo a futuro cercano al 25%. Lo más probable es que el índice se sitúe en torno a 7.300-7.800, con 8.000 como límite superior de un rango alcista pero plausible.

Para los comerciantes e inversores, el mensaje es simple: respeten la tendencia alcista, respeten el poder de generar ganancias, pero respeten igualmente la valoración y el riesgo del ciclo.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.