การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2024-05-24

อัปเดตเมื่อ: 2024-10-21

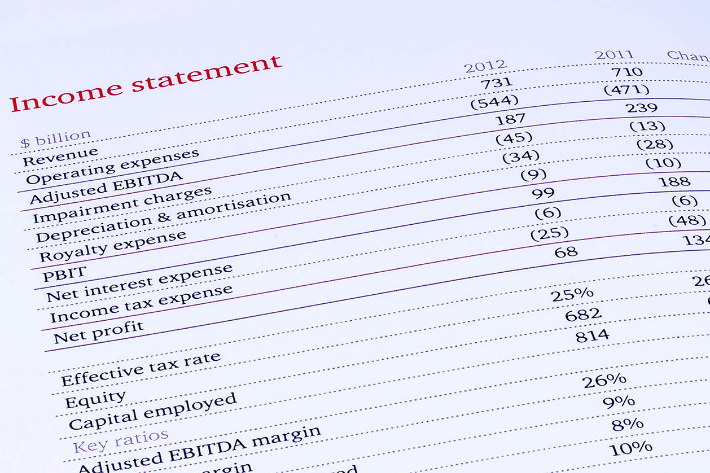

สำหรับนักลงทุน งบการเงินที่ออกโดยบริษัททุกปีถือเป็นแหล่งข้อมูลที่สำคัญ เนื่องจากไม่เพียงแต่เป็นพื้นฐานของการพัฒนาที่ดีของบริษัทเท่านั้น แต่ยังช่วยให้นักลงทุนได้รับเบาะแสที่สำคัญเพื่อให้ได้รับข้อมูลเชิงลึกเกี่ยวกับความมั่นคงของบริษัทอีกด้วย ในรายงานดังกล่าวมีอัตราส่วนที่สำคัญอีกสองสามรายการที่เป็นตัวบ่งชี้ที่ต้องให้ความสนใจเป็นพิเศษ เนื่องจากสามารถช่วยให้นักลงทุนเข้าใจความหมายเบื้องหลังข้อมูลทางการเงินได้ ตัวอย่างเช่น อัตราส่วนการหมุนเวียนของลูกหนี้ เผยให้เห็นถึงความยืดหยุ่นและความแข็งแกร่งในการดำเนินงานของบริษัท ตอนนี้เรามาทำความเข้าใจเกี่ยวกับการเปลี่ยนแปลงและการประยุกต์ใช้อัตราส่วนการหมุนเวียนของลูกหนี้เพื่อตรวจสอบและวิเคราะห์

ความหมายของอัตราส่วนการหมุนเวียนของลูกหนี้

อัตราส่วนการหมุนเวียนบัญชีลูกหนี้บ่งชี้ถึงจำนวนครั้งที่บัญชีลูกหนี้ถูกเก็บเงินในช่วงเวลาบัญชี โดยใช้ในการวัดอัตราการหมุนเวียนของบัญชีลูกหนี้ในธุรกิจ เช่น อัตราการเรียกเก็บเงินจากบัญชีลูกหนี้ เป็นอัตราส่วนของรายได้จากการขายเครดิตสุทธิของธุรกิจต่อยอดลูกหนี้เฉลี่ยในช่วงเวลาที่กำหนด และสามารถใช้เพื่อประเมินประสิทธิภาพของธุรกิจในการเรียกเก็บเงินที่เป็นหนี้ตลอดจนความสามารถในการจัดการกระแสเงินสด

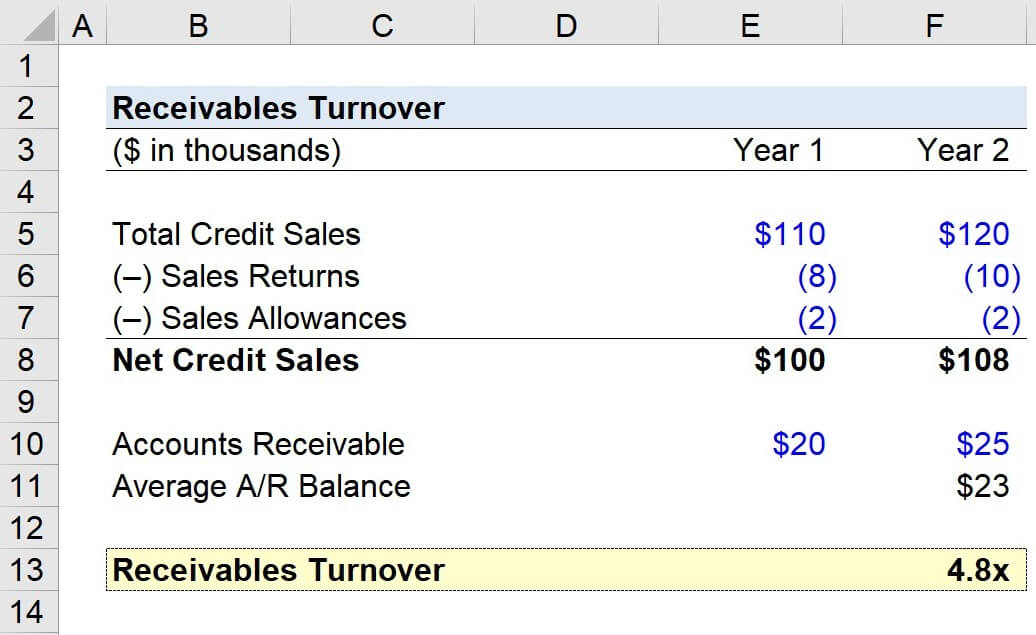

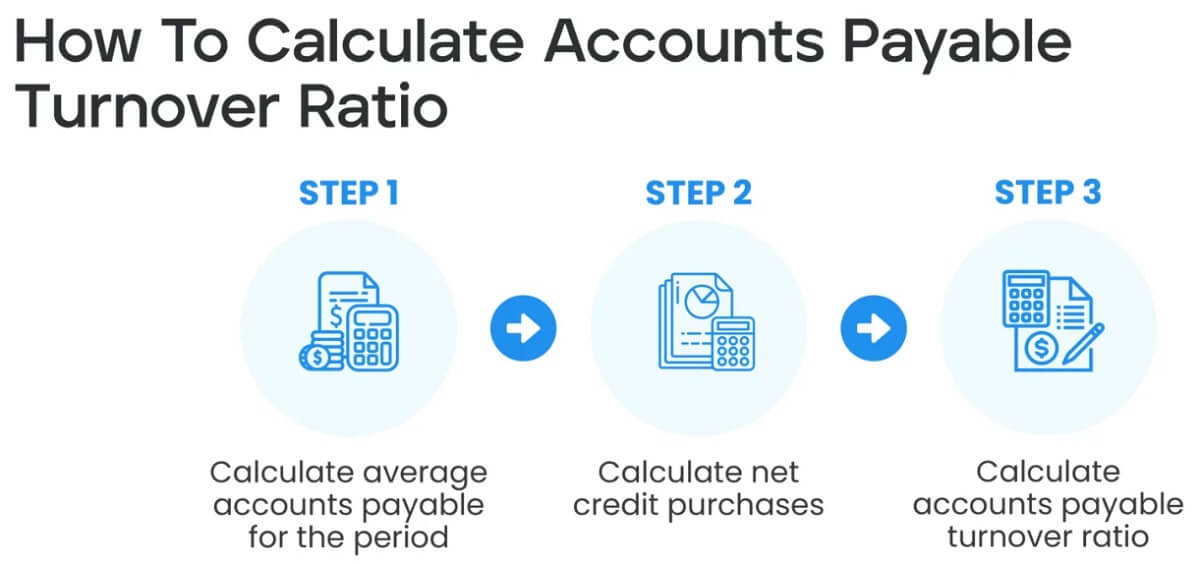

อัตราส่วนการหมุนเวียนบัญชีลูกหนี้นั้นคำนวณโดยการหารบัญชีลูกหนี้เฉลี่ยด้วยยอดขายเครดิตแล้วคูณด้วย 365 วัน รายได้จากการขายสุทธิคือจำนวนรายได้สุทธิที่สร้างโดยบริษัทจากการขายสินค้าหรือการให้บริการในช่วงเวลาที่กำหนด หลังจากหักส่วนลดการขาย ผลตอบแทนจากการขาย และสัมปทานการขาย ในทางกลับกัน ยอดคงเหลือลูกหนี้การค้าโดยเฉลี่ยคือมูลค่าที่ได้รับจากการเพิ่มบัญชีลูกหนี้เมื่อต้นงวดเข้ากับบัญชีลูกหนี้ ณ สิ้นงวดและหารด้วยสอง

ตัวอย่างเช่น หากยอดขายเครดิตรวมของบริษัทในหนึ่งปีเท่ากับ 1 ล้านดอลลาร์ และบัญชีลูกหนี้ของบริษัทในช่วงต้นปีและสิ้นปีเท่ากับ 300,000 ดอลลาร์ และ 100,000 ดอลลาร์ ตามลำดับ ลูกหนี้การค้าโดยเฉลี่ยของบริษัทคือ (300,000 + 100,000)/2 = 200,000 ดอลลาร์ อัตราส่วนการหมุนเวียนของลูกหนี้คือ 200,000 หารด้วย 1,000,000 และคูณด้วย 365 วัน ทำให้ได้ 73 วัน

อัตราการหมุนเวียนที่สูงสะท้อนถึงประสิทธิภาพการรวบรวมหนี้ที่ดีและสภาพคล่องของธุรกิจ ซึ่งส่งผลให้กระแสเงินสดมีความยืดหยุ่นและมีประสิทธิภาพ ในทางตรงกันข้าม อัตราการหมุนเวียนที่ต่ำอาจบ่งบอกว่าธุรกิจกำลังเผชิญกับปัญหาสภาพคล่องและต้องการเวลามากขึ้นในการรวบรวมลูกหนี้ ซึ่งอาจนำไปสู่ข้อจำกัดด้านเงินทุนและขัดขวางกิจกรรมทางธุรกิจในแต่ละวัน

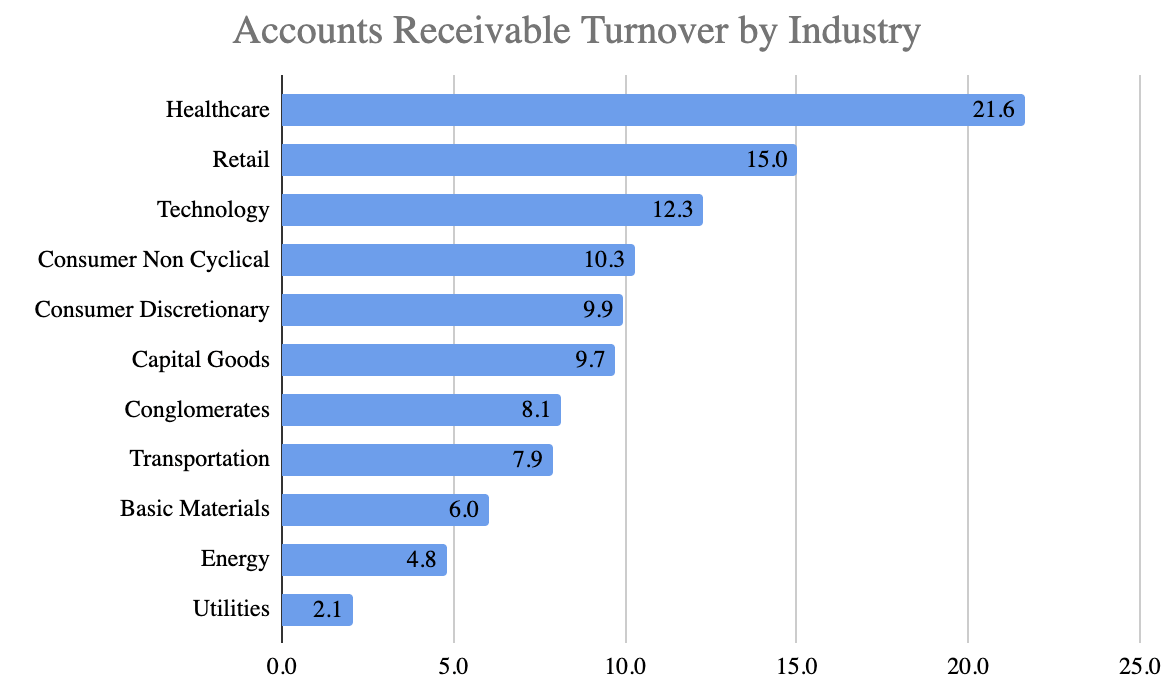

แน่นอนว่า สิ่งสำคัญคือต้องทราบว่ามีเกณฑ์มาตรฐานที่แตกต่างกันสำหรับการหมุนเวียนของลูกหนี้สำหรับอุตสาหกรรมที่แตกต่างกัน ดังนั้นเมื่อนำไปใช้จึงต้องระมัดระวังในการเปรียบเทียบภายในอุตสาหกรรมเดียวกัน ตัวอย่างเช่น อัตราการหมุนเวียนในอุตสาหกรรมค้าปลีกมักจะสูงกว่าเนื่องจากยอดขายมักจะเป็นเงินสดหรือเครดิตระยะสั้น ในขณะที่อุตสาหกรรมการผลิตอาจต่ำกว่าเนื่องจากการผลิตผลิตภัณฑ์และวงจรการขายที่ยาวนานขึ้น

สมมติว่าอัตราการหมุนเวียนของลูกหนี้การค้าโดยเฉลี่ยสำหรับธุรกิจการผลิตคือ 6 ครั้งต่อปี ในขณะที่อัตราการหมุนเวียนจริงของธุรกิจคือ 8 ครั้งต่อปี สิ่งนี้บ่งชี้ว่าองค์กรมีประสิทธิภาพในการจัดการการเรียกเก็บเงินและสามารถเรียกเก็บเงินจากบัญชีลูกหนี้ได้รวดเร็วยิ่งขึ้น ซึ่งอาจสะท้อนถึงการจัดการลูกค้าสัมพันธ์ที่มีประสิทธิภาพและมาตรการเรียกเก็บเงิน

หากการหมุนเวียนของลูกหนี้ของบริษัทเพียง 4 ครั้งต่อปี ซึ่งต่ำกว่าค่าเฉลี่ยอุตสาหกรรม อาจรับประกันได้ว่าจะต้องมีการทบทวนนโยบายสินเชื่อและการจัดการลูกค้า อัตราการหมุนเวียนที่ต่ำดังกล่าวอาจบ่งบอกถึงการชำระเงินล่าช้าของลูกค้าหรือปัญหาอื่น ๆ ที่อาจเกิดขึ้น เช่น ความสามารถในการชำระเงินของลูกค้าไม่เพียงพอ หรือการจัดการความสัมพันธ์กับลูกค้าที่ไม่ดี

การหมุนเวียนของลูกหนี้เป็นตัวบ่งชี้ที่สำคัญของประสิทธิภาพการจัดการและการดำเนินงานสำหรับองค์กร อัตราการหมุนเวียนที่สูงหมายความว่าลูกหนี้สามารถแปลงเป็นเงินสดได้อย่างรวดเร็ว ซึ่งช่วยรักษาความยืดหยุ่นและประสิทธิภาพของการไหลเวียนของเงินทุน และสะท้อนถึงชื่อเสียงที่ดีของลูกค้า อัตราส่วนการหมุนเวียนที่ต่ำอาจบ่งบอกถึงความยากลำบากในด้านสภาพคล่องและส่งผลกระทบต่อการดำเนินงานรายวัน ดังนั้น บริษัทมักจะปรับปรุงอัตราการลาออกและรักษาสุขภาพทางการเงินโดยการปรับนโยบายสินเชื่อให้เหมาะสม เสริมสร้างการจัดการความสัมพันธ์กับลูกค้า และดำเนินมาตรการเรียกเก็บเงิน

สำหรับนักลงทุน อัตราส่วนการหมุนเวียนของลูกหนี้เป็นตัวบ่งชี้สำคัญในการประเมินประสิทธิภาพการดำเนินงานและสถานะทางการเงินขององค์กร อัตราการหมุนเวียนที่สูงสะท้อนถึงการจัดการการเรียกเก็บเงินและสภาพคล่องที่ดีของบริษัท ซึ่งช่วยรักษากระแสเงินสดที่มั่นคงและปรับปรุงความสามารถในการทำกำไร ในทางตรงกันข้าม อัตราการหมุนเวียนที่ต่ำอาจบ่งบอกว่าธุรกิจกำลังเผชิญกับปัญหาสภาพคล่อง ซึ่งอาจส่งผลกระทบต่อกิจกรรมทางธุรกิจในแต่ละวัน ผู้ลงทุนสามารถวิเคราะห์อัตราส่วนการหมุนเวียนเพื่อทำความเข้าใจสถานะทางการเงินและประสิทธิภาพการดำเนินงานของบริษัทได้ดียิ่งขึ้น และตัดสินใจลงทุนได้อย่างเหมาะสม

การวิเคราะห์ความหมายของอัตราการหมุนเวียนบัญชีลูกหนี้ที่สูงและต่ำ

การวิเคราะห์ความหมายของอัตราการหมุนเวียนบัญชีลูกหนี้ที่สูงและต่ำ

อัตราการหมุนเวียนที่สูงและต่ำทั้งสองอาจบ่งชี้ว่ามีปัญหาในองค์กร และนักลงทุนจำเป็นต้องระบุสาเหตุที่แท้จริงของอัตราการหมุนเวียนที่ผิดปกติให้ถูกต้อง และตัดสินใจลงทุนโดยพิจารณาจากปัจจัยด้านสิ่งแวดล้อมภายในและภายนอกขององค์กรอย่างครอบคลุม ด้วยความเข้าใจอย่างถ่องแท้เกี่ยวกับสถานการณ์ทางการเงินของบริษัท รูปแบบธุรกิจ และสภาพแวดล้อมในอุตสาหกรรม นักลงทุนสามารถประเมินความเสี่ยงที่อาจเกิดขึ้นและศักยภาพในการเติบโตของบริษัทได้อย่างครอบคลุมมากขึ้น และด้วยเหตุนี้จึงตัดสินใจเลือกการลงทุนที่ชาญฉลาด

โดยทั่วไป การหมุนเวียนของลูกหนี้ที่มากเกินไปอาจได้รับอิทธิพลจากปัจจัยตามฤดูกาล โดยเฉพาะอย่างยิ่งในบางอุตสาหกรรม อย่างไรก็ตาม หากอยู่นอกเหนือช่วงปกติของความผันผวนตามฤดูกาล อาจมีปัญหาแฝงอื่นๆ เช่น กลยุทธ์การขายที่ไม่ดี ขาดการจัดการเงินทุน หรือปัญหาความสัมพันธ์กับลูกค้า ซึ่งทั้งหมดนี้อาจส่งผลกระทบต่อสุขภาพในระยะยาวของ ธุรกิจ.

นอกจากนี้ยังอาจหมายความว่าบริษัทกำลังใช้นโยบายการเรียกเก็บเงินที่เข้มงวด เช่น การบังคับให้ลูกค้าชำระเงินทันที หรือใช้กลยุทธ์การเรียกเก็บเงินที่ก้าวร้าวมากเกินไป สิ่งนี้อาจนำไปสู่ความไม่พอใจของลูกค้าหรือแม้กระทั่งการสูญเสียลูกค้า ซึ่งอาจส่งผลกระทบต่อความสัมพันธ์ระยะยาวกับลูกค้าและชื่อเสียงของธุรกิจ ในกรณีนี้ แม้ว่าอัตราการลาออกอาจเพิ่มขึ้น แต่องค์กรก็อาจเผชิญกับความเสี่ยงด้านเครดิตที่มากขึ้นและความเสี่ยงที่ลูกค้าจะเลิกใช้ ซึ่งอาจส่งผลต่อเสถียรภาพในการดำเนินงานในระยะยาวและการพัฒนาที่ยั่งยืน

การหมุนเวียนที่สูงเกินไปอาจเกิดจากการปฏิบัติที่ไม่เหมาะสมของทีมขายเพื่อให้บรรลุเป้าหมายด้านประสิทธิภาพ เช่น การลดราคามากเกินไปหรือการขยายระยะเวลาการเรียกเก็บเงินเพื่อให้ได้ยอดขายที่สูงขึ้น แม้ว่าแนวทางปฏิบัติดังกล่าวสามารถเพิ่มอัตราการหมุนเวียนได้ แต่ก็อาจทำให้เกิดความตึงเครียดในห่วงโซ่เงินทุน ผลกำไรลดลง หรือแม้แต่ความเสี่ยงที่จะเกิดหนี้เสียได้

นอกจากนี้ยังอาจเป็นผลมาจากการหมุนเวียนของเงินทุนที่ไม่ดี เนื่องจากบริษัทต่างๆ ต้องการกระแสเงินสดอย่างมากเพื่อตอบสนองความต้องการเงินทุนในการดำเนินงานในแต่ละวัน ดังนั้นจึงใช้วิธีต่างๆ ในการเรียกเก็บเงินจากบัญชีลูกหนี้โดยเร็วที่สุด แม้ว่าแนวทางปฏิบัตินี้สามารถปรับปรุงอัตราการหมุนเวียนได้ แต่ก็อาจนำไปสู่การเสื่อมถอยของความสัมพันธ์กับลูกค้าและการสูญเสียลูกค้า ซึ่งอาจส่งผลกระทบต่อการพัฒนาในระยะยาวขององค์กร

การที่บริษัทไม่สามารถประเมินความเสี่ยงด้านเครดิตของลูกค้าได้อย่างเพียงพออาจส่งผลให้มีลูกหนี้ค้างชำระจำนวนมาก เพื่อที่จะลดบัญชีค้างชำระ บริษัทอาจใช้มาตรการรวบรวมเชิงรุกมากเกินไป เช่น การรวบรวมบ่อยครั้งหรือกลยุทธ์การรวบรวมที่เข้มงวด ซึ่งอาจส่งผลกระทบต่อความสัมพันธ์กับลูกค้าและนำไปสู่การเปลี่ยนใจของลูกค้า สิ่งนี้อาจเพิ่มความเร็วในการเรียกเก็บเงินลูกหนี้ในระยะสั้น แต่อาจสร้างความเสียหายต่อชื่อเสียงขององค์กร เพิ่มความเสี่ยงของหนี้เสีย และส่งผลเสียต่อการพัฒนาในระยะยาว

เมื่อตลาดมีการแข่งขันสูง ความกดดันอาจบังคับให้บริษัทต่างๆ หันไปใช้วิธีการที่แปลกใหม่เพื่ออำนวยความสะดวกในการทำธุรกรรม เช่น การเสนอเงื่อนไขการชำระเงินที่รุนแรงหรือส่วนลดมากเกินไป เพื่อดึงดูดลูกค้าและรักษาส่วนแบ่งการตลาด พฤติกรรมดังกล่าวอาจส่งผลให้การหมุนเวียนของลูกหนี้สูงผิดปกติ เนื่องจากธุรกิจใช้มาตรการเชิงรุกมากเกินไปเพื่อเรียกเก็บเงินอย่างรวดเร็ว อย่างไรก็ตาม ในกรณีนี้ ธุรกิจอาจเสียสละความสามารถในการทำกำไรหรือเผชิญกับความเสี่ยงที่สูงขึ้น เนื่องจากส่วนลดที่มากเกินไปอาจส่งผลกระทบต่อความสามารถในการทำกำไรและสุขภาพทางการเงินของธุรกิจ

ในทางกลับกัน อัตราส่วนการหมุนเวียนของลูกหนี้ที่ต่ำ หมายความว่าธุรกิจประสบปัญหาในการเรียกเก็บเงินจากบัญชีขายและเปลี่ยนเป็นเงินสดได้อย่างทันท่วงที ซึ่งอาจนำไปสู่สภาพคล่องและส่งผลกระทบต่อการดำเนินงานและการเติบโตของธุรกิจในแต่ละวัน ธุรกิจอาจอยู่ภายใต้แรงกดดันในการจ่ายเงินให้ซัพพลายเออร์ เงินเดือนพนักงาน และค่าใช้จ่ายในการดำเนินงานอื่นๆ และอาจไม่สามารถลงทุนในโครงการพัฒนาหรือตอบสนองต่อความต้องการเงินทุนที่ไม่คาดคิดได้ทันเวลา

หากมีปัญหาด้านเครดิตในฐานลูกค้าของธุรกิจ เช่น การชำระเงินล่าช้า หรือลูกค้าบางรายไม่สามารถชำระบัญชีได้ อาจทำให้ธุรกิจรวบรวมบัญชีการขายได้ทันเวลาได้ยาก สถานการณ์นี้จะนำไปสู่การมีค้างชำระของลูกหนี้ เพิ่มความเสี่ยงของหนี้เสีย และส่งผลกระทบต่อกระแสเงินสดและการหมุนเวียนเงินทุนขององค์กร

และเมื่อกลยุทธ์การขายขององค์กรระมัดระวังหรือไม่เหมาะสมเกินไป เช่น การตั้งราคาสูงเกินไป มีเงื่อนไขการชำระเงินที่เข้มงวดเกินไป หรือมีกระบวนการขายที่ไม่ดี ก็อาจส่งผลต่อความเต็มใจที่จะซื้อของลูกค้าด้วย ส่งผลให้ยอดขายลดลง ซึ่ง ส่งผลให้อัตราการหมุนเวียนของลูกหนี้ลดลง

หากบริษัทมีสินค้าคงคลังค้างอยู่อย่างมาก จะส่งผลให้ผลิตภัณฑ์ไม่สามารถขายได้ทันเวลา ซึ่งจะทำให้การเก็บเงินล่าช้า และในทางกลับกัน จะลดอัตราการหมุนเวียนของบัญชีลูกหนี้ สินค้าคงคลังที่ค้างในระยะยาวไม่เพียงแต่เพิ่มต้นทุนการใช้เงินทุนเท่านั้น แต่ยังอาจนำไปสู่ความล้าสมัยของผลิตภัณฑ์ คุณภาพที่ลดลง และปัญหาอื่น ๆ ซึ่งจะส่งผลต่อความสามารถในการทำกำไรและความสามารถในการแข่งขันขององค์กร

และเมื่อมาตรการติดตามหนี้ขององค์กรไม่พร้อมหรือทีมติดตามหนี้ทำงานได้ไม่ดี จะนำไปสู่การผิดนัดชำระหนี้ในระยะยาว ส่งผลให้อัตราการหมุนเวียนของลูกหนี้ลดลง สถานการณ์นี้จะส่งผลต่อกระแสเงินสดขององค์กรและเพิ่มความยากลำบากในการหมุนเวียนเงินทุน ซึ่งจะส่งผลต่อการดำเนินงานและการพัฒนารายวันขององค์กร

นอกจากนี้ยังมีข้อเท็จจริงที่ว่าในสภาพแวดล้อมของตลาดที่มีการแข่งขันซึ่งลูกค้ามีทางเลือกมากขึ้น พวกเขาอาจพิจารณาระยะเวลาในการชำระเงินอย่างรอบคอบมากขึ้นหรือเลือกที่จะหันไปหาคู่แข่งเพื่อให้ได้เงื่อนไขการค้าที่ดีขึ้น ในกรณีนี้ บริษัทอาจประสบกับความล่าช้าในการชำระเงินมากขึ้น ส่งผลให้การหมุนเวียนของบัญชีลูกหนี้ลดลง

ปัจจัยต่างๆ เช่น การขาดความต้องการของตลาดและความเชื่อมั่นของผู้บริโภคที่ลดลงอาจส่งผลให้ยอดขายไม่ดีและความเต็มใจที่จะซื้อของลูกค้าลดลง ซึ่งส่งผลให้วงจรการเรียกเก็บเงินของลูกหนี้ยาวนานขึ้น และทำให้อัตราการหมุนเวียนของลูกหนี้ลดลง ภายใต้สถานการณ์เช่นนี้ วิสาหกิจอาจเผชิญกับความยากลำบากในการหมุนเวียนเงินทุน ซึ่งส่งผลกระทบต่อการดำเนินงานและการพัฒนาในแต่ละวัน

ผู้ลงทุนต้องให้ความสนใจกับอัตราส่วนการหมุนเวียนของลูกหนี้ที่ถูกต้อง เนื่องจากอาจสะท้อนถึงปัญหาในสภาพแวดล้อมภายในและภายนอกของธุรกิจ อัตราการหมุนเวียนที่ต่ำอาจเกิดจากความท้าทายในการจัดการ การแข่งขันในตลาด หรือเครดิตของลูกค้า ในขณะที่อัตราการลาหมุนเวียนที่สูงอาจบ่งชี้ว่าธุรกิจใช้กลยุทธ์ที่ไม่ดีเพื่อผลกำไรระยะสั้น ดังนั้นนักลงทุนจำเป็นต้องรวมปัจจัยต่าง ๆ เพื่อประเมินสถานการณ์โดยรวมของบริษัทอย่างครอบคลุมและตัดสินใจลงทุนอย่างมีเหตุผล

วิธีการวิเคราะห์อัตราส่วนการหมุนเวียนของลูกหนี้

วิธีการวิเคราะห์อัตราส่วนการหมุนเวียนของลูกหนี้

การวิเคราะห์อัตราส่วนการหมุนเวียนของลูกหนี้อย่างรอบคอบจะช่วยให้นักลงทุนเข้าใจสถานการณ์ทางธุรกิจได้ดีขึ้น เพื่อให้สามารถตัดสินใจลงทุนได้อย่างมีข้อมูลมากขึ้น ดังที่แสดงไว้ข้างต้น อัตราส่วนการหมุนเวียนที่สูงเกินไปและต่ำเกินไปอาจสะท้อนถึงปัญหาบางประการของบริษัทได้ และการสังเกตแนวโน้มของข้อมูลในอดีตสามารถช่วยให้นักลงทุนประเมินผลการดำเนินงานและแนวโน้มทางธุรกิจของบริษัทได้ดียิ่งขึ้น

ตัวอย่างเช่น หากอัตราส่วนการหมุนเวียนมีแนวโน้มสูงขึ้น หมายความว่าประสิทธิภาพการจัดการบัญชีลูกหนี้ของบริษัทได้รับการปรับปรุงให้ดีขึ้น และลูกค้าก็ชำระเงินได้ทันท่วงทีมากขึ้น ซึ่งมักจะเป็นสัญญาณเชิงบวก ในทางตรงกันข้าม หากอัตราการหมุนเวียนมีแนวโน้มลดลง อาจบ่งชี้ว่าประสิทธิภาพในการเรียกเก็บเงินของบริษัทลดลง และรอบการชำระเงินของลูกค้ายาวขึ้น ซึ่งอาจส่งผลเสียต่อกระแสการเงินของบริษัท

สมมติว่าอัตราส่วนการหมุนเวียนลูกหนี้ของบริษัทผู้ผลิตเพิ่มขึ้นจากสี่ครั้งต่อปีเป็นหกครั้งต่อปี ปัจจัยหลายประการอาจอยู่เบื้องหลังสิ่งนี้ ประการแรก องค์กรอาจเร่งการหมุนเวียนของลูกหนี้โดยการปรับนโยบายเครดิตและปรับเงื่อนไขการชำระเงินให้เข้มงวดขึ้นเพื่อจูงใจให้ลูกค้าชำระเงินเร็วขึ้น ประการที่สอง ด้วยการเพิ่มประสิทธิภาพกระบวนการเรียกเก็บเงินและเพิ่มประสิทธิภาพในการเรียกเก็บเงิน บริษัทต่างๆ อาจปรับปรุงประสิทธิภาพของการเรียกเก็บเงินจากบัญชีลูกหนี้ และเพิ่มอัตราการหมุนเวียนอีก

นอกจากนี้ การปรับปรุงสภาพแวดล้อมทางเศรษฐกิจอาจส่งผลให้สถานะทางการเงินของลูกค้าดีขึ้นและความสามารถในการชำระเงินตรงเวลามากขึ้น ซึ่งส่งผลให้อัตราการหมุนเวียนดีขึ้นอีกด้วย เมื่อคำนึงถึงปัจจัยเหล่านี้ องค์กรสามารถเพิ่มประสิทธิภาพการจัดการบัญชีลูกหนี้ของตน และใช้มาตรการที่มีประสิทธิภาพมากขึ้นเพื่อปรับปรุงสุขภาพทางการเงินและประสิทธิภาพการดำเนินงาน

และหากอัตราการหมุนเวียนของลูกหนี้ขององค์กรลดลงจากหกครั้งต่อปีเป็นสี่ครั้งต่อปี สิ่งนี้สามารถสะท้อนถึงปัญหาที่ซ่อนอยู่หลายประการ ประการแรก การขยายรอบการชำระเงินของลูกค้าจากโดยเฉลี่ย 60 วันเป็น 90 วัน บ่งชี้ถึงความสามารถในการชำระเงินของลูกค้าที่ลดลง หรือความเต็มใจในการชำระเงินที่ลดลง ซึ่งนำไปสู่การชะลอตัวในการรวบรวมธุรกิจ ประการที่สองแม้ว่ารายได้จากการขายของบริษัทจะเพิ่มขึ้น แต่สัดส่วนการขายสินเชื่อก็เพิ่มขึ้นส่งผลให้ยอดคงเหลือลูกหนี้การค้าเพิ่มขึ้นอย่างมีนัยสำคัญซึ่งส่งผลต่อการหมุนเวียนที่ลดลงต่อไป

ประการสุดท้าย สภาพแวดล้อมของตลาดที่ถดถอยอาจนำไปสู่ภาวะวิกฤติทางการเงินโดยทั่วไปในหมู่ลูกค้า ส่งผลให้การชำระเงินล่าช้ามากขึ้น เมื่อสมดุล บริษัทอาจจำเป็นต้องเสริมสร้างความแข็งแกร่งให้กับฝ่ายบริหารของทีมเรียกเก็บเงินภายในและความพยายามในการเรียกเก็บเงิน ขณะเดียวกันก็ควรประเมินสภาพแวดล้อมของตลาดและความสามารถในการชำระเงินของลูกค้าอย่างรอบคอบ เพื่อปรับปรุงอัตราส่วนการหมุนเวียนและอำนวยความสะดวกในการไหลเวียนของเงินทุน

การวิเคราะห์ดังกล่าวช่วยให้นักลงทุนมีความเข้าใจที่ครอบคลุมมากขึ้นเกี่ยวกับสถานะทางการเงินและการดำเนินงานของบริษัท เพื่อให้สามารถตัดสินใจลงทุนได้อย่างมีเหตุผลและแม่นยำมากขึ้น ยิ่งไปกว่านั้น นักลงทุนมือใหม่มักจะมองข้ามจุดบอดสองจุดที่พบบ่อยเมื่อใช้อัตราส่วนการหมุนเวียนของลูกหนี้ ซึ่งนำไปสู่ข้อผิดพลาดในการวิเคราะห์

ประการแรก การคำนวณอัตราส่วนการหมุนเวียนของลูกหนี้จะได้รับผลกระทบจากปัจจัยตามฤดูกาลได้ง่าย ในบางอุตสาหกรรม เช่น การขายปลีกหรือการขายตามฤดูกาล ยอดขายอาจมีความผันผวนอย่างมากในแต่ละฤดูกาล ในช่วงฤดูกาลท่องเที่ยว ยอดขายอาจเพิ่มขึ้น ในขณะที่ช่วงนอกฤดูกาลอาจลดลง

ความผันผวนตามฤดูกาลนี้อาจส่งผลต่ออัตราการเรียกเก็บเงินของลูกหนี้ ซึ่งจะส่งผลต่อการคำนวณอัตราส่วนการหมุนเวียน หากในช่วงฤดูท่องเที่ยว ยอดขายเพิ่มขึ้นแต่ลูกหนี้ไม่สามารถเพิ่มขึ้นตามนั้น อัตราส่วนการหมุนเวียนอาจเกินจริง ส่งผลให้การประเมินความสามารถของบริษัทในการจัดการสภาพคล่องของบริษัทเกิดความเข้าใจผิด

ดังนั้นเมื่อใช้อัตราส่วนนี้ ควรมีการพิจารณางบการเงินในช่วงเวลาต่างๆ เช่น รายงานระหว่างกาลหรือรายงานทั้งปี เพื่อดูว่าลูกหนี้ของธุรกิจในเดือนต่างๆ ใกล้เคียงกับค่าเฉลี่ยที่คำนวณไว้หรือไม่ หากไม่ใกล้เคียง วิธีที่ดีที่สุดคือคำนวณค่าเฉลี่ยโดยใช้บัญชีลูกหนี้ ณ เวลาต่างๆ เพื่อลดผลกระทบจากฤดูกาล

ประการที่สอง การหมุนเวียนของลูกหนี้อาจไม่ใช่ตัวชี้วัดที่เหมาะสมสำหรับธุรกิจที่ขายเป็นเงินสดเป็นหลัก ธุรกิจเหล่านี้มักจะเกี่ยวข้องกับการขายเครดิตเพียงเล็กน้อยในกระบวนการขาย เนื่องจากลูกค้าจะชำระเงินโดยตรงด้วยเงินสดหรือบัตรเครดิต ฯลฯ โดยไม่มีการชำระเงินล่าช้าในการชำระเงินหรือเครดิต

ดังนั้น ยอดคงเหลือลูกหนี้ขององค์กรดังกล่าวค่อนข้างต่ำ และการคำนวณอัตราส่วนการหมุนเวียนอาจไม่เพียงพอที่จะสะท้อนถึงประสิทธิภาพการดำเนินงานขององค์กรได้อย่างมีประสิทธิภาพ ตัวอย่างทั่วไป ได้แก่ อุตสาหกรรมร้านอาหารและร้านค้าปลีก ซึ่งธุรกรรมมักจะอิงจากการชำระด้วยเงินสดและบัญชีลูกหนี้มีผลกระทบน้อยกว่า

สำหรับธุรกิจที่ขายโดยใช้เครดิต โดยเฉพาะอย่างยิ่งในอุตสาหกรรมต่างๆ เช่น การขายส่งและการผลิต การหมุนเวียนของลูกหนี้จะเป็นตัวบ่งชี้ที่มีความหมายและมีความถูกต้องมากกว่า บริษัทเหล่านี้มักจะมีความร่วมมือระยะยาวกับลูกค้า และธุรกรรมการขายเครดิตเป็นเรื่องปกติมากขึ้น ดังนั้นการจัดการและการติดตามลูกหนี้จึงมีความสำคัญต่อการหมุนเวียนเงินทุนและประสิทธิภาพในการดำเนินงาน นักลงทุนสามารถใช้สิ่งนี้เพื่อประเมินความสามารถในการจัดการสภาพคล่องของตนได้อย่างแม่นยำ และเข้าใจสถานะการดำเนินงานและสถานะทางการเงินของธุรกิจได้ดียิ่งขึ้น

โดยรวมแล้ว นักลงทุนสามารถใช้อัตราส่วนการหมุนเวียนของลูกหนี้เป็นสัญญาณเตือนเพื่อให้ให้ความสนใจเป็นพิเศษเมื่ออัตราส่วนการหมุนเวียนของบริษัทสูงหรือต่ำ และพิจารณาจุดบอดที่กล่าวถึงข้างต้นเช่นกัน เพื่อให้สามารถคัดกรองบริษัทที่มีสภาพคล่องสูงกว่าได้อย่างมีประสิทธิภาพ

| ปัจจัย | การวิเคราะห์ที่นำไปใช้ |

| การเปรียบเทียบเกณฑ์มาตรฐานอุตสาหกรรม | การประเมินความสามารถในการแข่งขันของบริษัทในอุตสาหกรรม |

| การติดตามแนวโน้มในอดีต | การคาดการณ์ผลการดำเนินงานในอนาคตของบริษัท |

| ปัจจัยตามฤดูกาล | หลีกเลี่ยงการเปลี่ยนแปลงตามฤดูกาลที่อาจทำให้เกิดการตัดสินที่ผิด |

| การหมุนเวียนสูง | บ่งชี้การดำเนินงานที่ดี แต่ระวังการเข้มงวดด้านสินเชื่อมากเกินไป |

| การหมุนเวียนต่ำ | มุ่งเน้นไปที่ปัญหากระแสเงินสดที่อาจเกิดขึ้นและประสิทธิภาพการจัดการ |

| การหมุนเวียนมากเกินไป | ระวังผลกระทบต่อความสัมพันธ์กับลูกค้าและความมั่นคงในระยะยาว |

| การหมุนเวียนต่ำเกินไป | ปรับปรุงนโยบายสินเชื่อ ตลาด และการชำระเงิน |

| การหมุนเวียนที่สมดุล | สะท้อนถึงการดำเนินงานที่มีเสถียรภาพและการบริหารจัดการการเก็บเงินที่ดี |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือได้ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ