取引

EBCについて

公開日: 2024-05-24

更新日: 2024-10-23

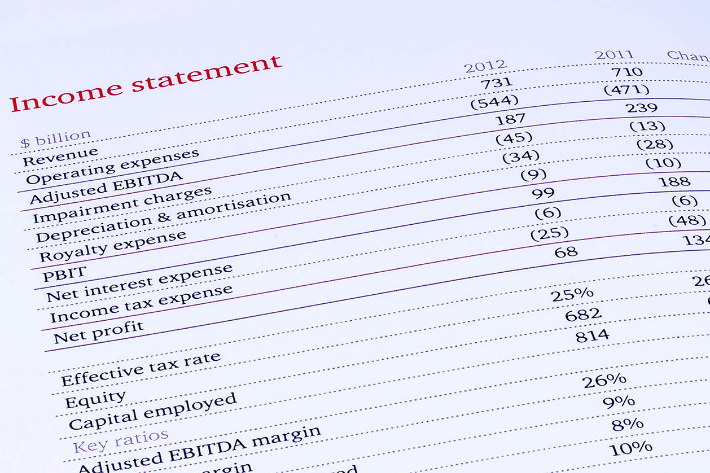

投資家にとって、企業が毎年発行する財務諸表は重要な情報源です。なぜなら、財務諸表は企業の健全な発展の基盤となるだけでなく、投資家に企業の健全性を見抜くための重要な手がかりを提供するからです。そしてその中には、投資家が財務データの意味を理解するのに役立つ、特に注意すべき指標となる重要な比率がいくつかあります。たとえば、売掛金回転率は、企業の運営の柔軟性と堅牢性を表す数字です。それでは、売掛金回転率の変動と用途をよく見て分析してみましょう。

売掛金回転率とは

これは、会計期間中に売掛金が回収された回数を示します。企業における売掛金の回転率、つまり売掛金の回収率を測定するために使用される指標です。これは、一定期間における企業の純信用販売収益と平均売掛金残高の比率であり、企業が借金を回収する効率性やキャッシュフローを管理する能力を評価するために使用できます。

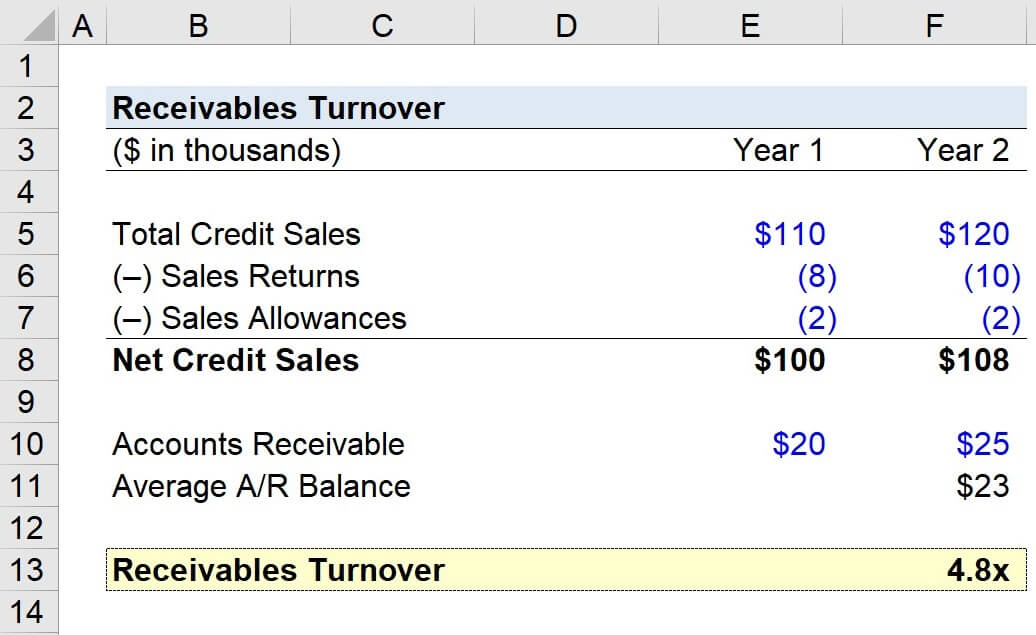

平均売掛金残高を信用販売額で割り、365(日)を掛けて算出します。純売上高とは、一定期間内に企業が商品やサービスの提供によって得た純収益から、販売値引き、返品、販売上の譲歩を差し引いた金額です。一方、平均売掛金残高は、期首の売掛金と期末の売掛金を足して2で割った値です。

たとえば、ある会社の年間総信用販売額が100万ドルで、年初と年末の売掛金がそれぞれ 30 万ドルと10万ドルの場合、会社の平均売掛金は(30万ドル+10万ドル)/2=20万ドルです。売掛金回転率は、20万ドルを1.000.000で割り、365日を掛けて73日になります。

回転率が高いということは、事業の回収効率と流動性が良好であることを示しており、キャッシュフローの柔軟性と効率性が高いということを表します。逆に、回転率が低いということは、事業が流動性の問題に直面しており、売掛金の回収に時間がかかることを示しています。これは資本の制約につながり、日常の事業活動に支障をきたす可能性があります。

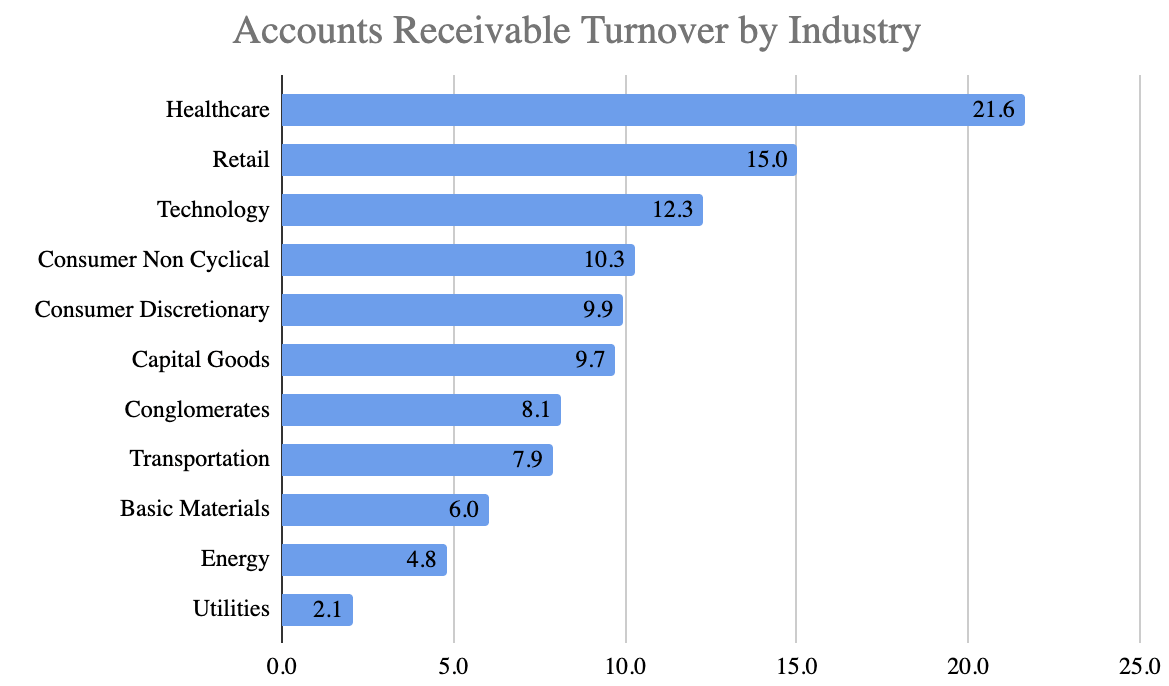

もちろん、売掛金回転率のベンチマークは業種によって異なることを考慮することが重要です。したがって、これを適用する際には、同じ業種内で比較するように注意する必要があります。たとえば、小売業では売上が現金または短期信用で行われることが多いため、回転率が高くなる傾向がありますが、製造業では製品の生産と販売のサイクルが長いため、回転率が低くなる可能性があります。

ある製造業の売掛金発行回転数は平均して年間6回ほどですが、実際の回転数は年間8回であると仮定します。これは、企業が回収管理をうまく行っており、売掛金をより迅速に回収できることを示しており、効率的な顧客関係管理と回収対策を反映しているといえるでしょう。

企業の売掛金回転が年間4回のみで、業界平均よりも低い場合、信用政策と顧客管理を見直す必要があるかもしれません。回転率がこのように低い場合、顧客による支払い遅延、または顧客の支払い能力不足や顧客関係管理の不備などの潜在的な問題が示唆される可能性があります。

売掛金回転率は、組織の管理と業務の効率性を示す重要な指標です。回転率が高いということは、売掛金を迅速に現金化できることを意味し、資本フローの柔軟性と効率性を維持するのに役立ち、顧客の評判も良好です。回転率が低いと、流動性に問題があり、日常業務に影響する可能性があります。そのため、企業は通常、信用政策の最適化、顧客関係管理の強化、回収対策の実施によって回転率を改善し、財務の健全性を維持します。

投資家にとって、売掛金回転率は企業の業務効率と財務健全性を評価する重要な指標です。回転率が高いということは、企業の回収管理と流動性が良好であることを示しており、安定したキャッシュフローを維持と、収益性の向上に役立ちます。逆に、回転率が低いということは、企業が流動性の問題に直面していることを意味し、日常の事業活動に影響を及ぼす可能性があります。投資家は回転率を分析して、企業の財務状況と業務効率をよりよく理解し、それに応じて投資決定を行うとよいでしょう。

売掛金回転率の高低とその意味

売掛金回転率が過度に高い場合も低い場合も、企業に何らかの問題があることを示唆している可能性があり、投資家は異常な売掛金回転率の原因を正確に把握し、企業の内部および外部の環境要因を総合的に考慮して投資決定を行う必要があります。企業の財務状況、ビジネスモデル、業界環境を徹底的に理解することで、投資家は企業の潜在的なリスクと成長の可能性をより総合的に評価し、賢明な投資選択を行うことができます。

一般的に、売掛金回転率が高すぎる場合、特定の業界では季節要因の影響を受けている可能性があります。ただし、季節変動の通常の範囲を超えている場合は、販売戦略の不備、資金管理の不足、顧客関係の問題など、他の根本的な問題がある場合があり、これらはすべてビジネスの長期的な健全性に影響を与える可能性があります。

また、企業が顧客に即時支払いを強制し、過度に積極的な回収催促を行うなど、極端な回収方法を実施している可能性もあります。これは、顧客の不満や離反につながる可能性があり、長期的な顧客関係や企業の評判に影響を及ぼす可能性があります。このような経営方法は、売掛金回転率は増加するかもしれませんが、企業は大きな信用リスクと顧客離反のリスクにさらされ、それが長期的な業務の安定性と持続可能な開発に影響を及ぼす可能性があります。

過剰な売掛金回転率は、過剰な値引きや、より高い売上を獲得するための請求期間の延長など、業績目標を達成するための営業チームの不適切な慣行の結果である可能性もあります。このような慣行は回転率を高めますが、資本チェーンの緊張、利益の低下、さらには不良債権のリスクにつながる可能性があります。

また、企業は日々の運営資金のニーズを満たすためにキャッシュフローを切実に必要としており、売掛金をできるだけ早く回収するためにさまざまな手段を用いているため、資本回転率が低いことが原因である可能性もあります。この方法は回転率を向上させますが、顧客関係の悪化や顧客の喪失につながる可能性があり、その結果、企業の長期的な発展に影響を与える可能性があります。

企業が顧客の信用リスクを適切に評価しないと、売掛金の未回収残高が膨大になる可能性があります。未回収残高を減らすために、企業は頻繁な回収や厳しい回収戦術など、積極的な回収措置を過度に講じる場合がありますが、これは顧客関係に影響を与え、顧客離反につながる可能性があります。このような経営は短期的には売掛金回収の速度を速める可能性がありますが、企業の評判を損なううえ、不良債権のリスクを高め、長期的な発展にも悪影響を及ぼす可能性があります。

市場の競争が激しすぎる場合、企業は顧客を引き付けて市場シェアを維持するために、極端な支払条件や過度の値引きなど、非伝統的な手段に頼らざるを得なくなる場合があります。このような行動は、企業が支払いを迅速に回収するために積極的な手段を過度に講じるため、売掛金回転率が異常に高くなる可能性があります。ただし、この場合、過度の値引きは企業の収益性と財務状況に影響を及ぼすことがあるため、企業は収益性を犠牲にしたり、より高いリスクに直面したりする可能性があります。

一方、売掛金回転率が低いということは、企業が売掛金を回収して適時に現金化するのに苦労していることを意味します。これは流動性の低下につながり、企業の日常業務や成長に影響を与える可能性があります。企業は、仕入先、従業員の給与、その他の運営費の支払いにプレッシャーを感じ、開発プロジェクトに投資し、予期しない資本ニーズに適時対応できない可能性があります。

企業の顧客ベースに、支払いの遅延や支払い不能などの信用問題がある場合、企業がタイムリーに売上金を回収することが困難になる可能性があります。この状況は売掛金の滞留につながり、不良債権のリスクが高まり、企業のキャッシュフローと資本回転率に影響を与えます。

また、企業の販売戦略が保守的すぎたり不適切だったり、価格設定が高すぎたり、支払条件が厳しすぎたり、販売プロセスが不十分だったりすると、顧客の購買意欲にも影響を及ぼすうえ、売上の低下を招き、売掛金回転率も低下します。

企業が深刻な在庫の滞留を抱えている場合、製品をタイムリーに販売することができず、代金の回収が遅れ、売掛金の回転率が低下します。長期にわたる在庫の滞留は、資本利用コストを増加させるだけでなく、製品の陳腐化、品質の低下などの問題を引き起こす可能性があり、企業の収益性と競争力に影響を与えます。

企業の回収措置が不十分だったり、回収チームの業績が芳しくなかったりすると、売掛金の長期滞納につながり、売掛金回転率が低下します。このような状況は企業のキャッシュフローに影響を及ぼし、資金回転の難しさが増し、企業の日常の運営と発展に影響を及ぼします。

また、競争の激しい市場環境では、顧客がより多くの選択肢を持つため、支払いのタイミングをより慎重に検討したり、より良い取引条件を求めて競合他社に目を向けたりする可能性があります。この場合、企業は支払いの遅延をより多く経験し、売掛金の回転率が低下する可能性があります。

市場の需要不足や消費者信頼感の低下などの要因により、売上の低迷や、顧客の購買意欲の弱体化が引き起こされます。売掛金の回収サイクルが長期化すると、売掛金回転率は低下してしまいます。このような状況では、企業は資金回転に困難に直面し、日常業務や事業発展に悪影響が及ぶでしょう。

投資家は、正確な売掛金回転率に注意を払う必要があります。なぜなら、売掛金回転率は、企業の内部および外部環境の問題を反映している可能性があるからです。回転率が低い場合は、経営、市場競争、または顧客の信用に問題がある可能性があります。一方、回転率が高い場合は、企業が短期的な利益のために不適切な戦略を採用していることを示唆している場合があります。したがって、投資家はさまざまな要因を組み合わせて、企業の全体的な状況を総合的に評価し、合理的な投資決定を行う必要があります。

売掛金回転率の分析方法

売掛金回転率を注意深く分析することで、投資家は事業状況をよりよく理解し、より正確な情報に基づいた投資判断を下すことができます。上記のように、回転率が高すぎる場合も低すぎる場合も、企業の問題の一部を反映している可能性があります。また、過去のデータの傾向を観察することで、投資家は企業の業績や傾向をより適切に評価できます。

例えば、回転率が上昇傾向にある場合、それは会社の売掛金管理効率が向上し、顧客の支払いがより迅速になっていることを意味し、通常は良い兆候であるといえます。逆に、回転率が下降傾向にある場合は、会社の回収効率が低下し、顧客の支払いサイクルが長くなったことを示しており、会社の資金の流れに悪影響を与える可能性があります。

製造会社の売掛金回転数が一年間4回から6回に増加したと仮定すると、その背後には複数の要因が考えられます。まず、企業は信用政策を調整し、支払条件を厳しくして顧客の支払いを早めることにより、売掛金回転率を加速させた可能性があります。次に、回収プロセスを最適化し、回収の効率を高めることにより、企業は売掛金回収の効率を改善し、回転率をさらに高めたのかもしれません。

さらに、経済環境の改善は、顧客の財務状況の改善と支払い能力の向上に寄与し、回転率の向上にさらに寄与した可能性があります。これらの要因を考慮すると、企業は売掛金管理をさらに最適化し、財務状況と業務効率を改善するためのより効果的な対策を講じることができるでしょう。

また、企業の売掛金回転数が年間6回から4回に低下した場合、さまざまな根本的な問題が反映されている可能性があります。まず、顧客の支払いサイクルが平均60日から90日に長くなったことは、顧客の支払い能力の低下または支払い意欲の弱まりを意味し、事業回収の減速につながります。次に、企業の売上高は増加しているものの、信用販売の割合が上昇したため、売掛金残高が大幅に増加し、回転率の低下に繋がります。

最後に、市場環境の悪化が顧客の資金繰りの悪化に繋がり、支払いが遅延している可能性があります。総合的に判断すると、同社は、市場環境と顧客の支払い能力を慎重に評価し、回転率を改善して資金の流れを円滑にするために、社内の回収チームの管理と支払い回収の取り組みを強化する必要があるかもしれません。

このような分析により、投資家は企業の財務状況と業務をより包括的に理解し、より合理的で正確な投資判断を下すことができます。さらに、初心者の投資家は売掛金回転率を分析するときにある2つの盲点を見落とすことがよくあります。

第一に、売掛金回転率の計算は季節要因の影響を受けやすいということです。小売業や季節営業などの業界では、季節によって売上が大きく変動することがあります。繁忙期には売上が増加する一方で、閑散期には売上が減少することがあります。

この季節変動は売掛金の回収率に影響を及ぼし、回転率の計算にも影響を及ぼします。繁忙期に売上が増加しても売掛金がそれに応じて増加しない場合、回転率は過大評価され、企業の流動性管理能力の評価に誤りが生じる可能性があります。

したがって、比率を適用する際には、中間報告書や通期報告書など、異なる時点の財務諸表を精査し、異なる月の企業の売掛金が計算された平均に近いかどうかを確認する必要があります。近くない場合は、季節性の影響を最小限に抑えるために、複数の時点での売掛金を使用して平均を計算するのが最適です。

第二に、売掛金回転率は、主に現金で販売する企業にとって適切な指標ではない可能性があります。これらの企業では通常、顧客が遅延支払いやクレジットを用いず現金などで直接支払うため、販売プロセスに信用販売がほとんど含まれません。

その結果、このような企業の売掛金残高は比較的低く、回転率の計算は企業の運営効率を効果的に反映するほど代表的ではない可能性があります。典型的な例としては、売掛金の影響が少ない飲食業界や小売業界の取引が現金支払いに基づく傾向があります。

売掛金回転率は、特に卸売業や製造業などの信用販売を行う企業にとって、より代表的で有効な指標となります。これらの企業は通常、顧客と長期にわたる協力関係にあり、信用販売取引がより一般的であるため、売掛金の管理と回収は、資本回転率と業務効率にとって非常に重要です。投資家はこれを使用して、企業の流動性管理能力を正確に評価し、企業の業務状況と財務健全性をよりよく理解することができます。

全体として、投資家は売掛金回転率を、企業の回転率が高かったり低かったりするときに特別な注意を払うためのリマインダーとして使用し、上記の盲点も考慮して、流動性の高い企業を効果的に選別することができます。

| 要因 | 応用分析 |

| 業界ベンチマーク比較 | 業界における企業の競争力を評価する |

| 歴史的トレンドウォッチ | 企業の将来の業績を予測する |

| 季節要因 | 誤った判断を招く可能性のある季節変動を避ける |

| 高い売掛金回転率 | 良好な運営を示しているが、過度な信用引き締めには注意が必要 |

| 売掛金回転率が低い | 潜在的なキャッシュフローの問題と管理効率に焦点を当てる |

| 過度に高い売掛金回転率 | 顧客との関係や長期的な安定性に影響を与えることに注意が必要 |

| 過度に低い売掛金回転率 | 信用政策、市場、支払いを改善。 |

| バランスのとれた売掛金回転率 | 健全な運営と良好な資産管理を反映 |

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。