ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-05-24

निवेशकों के लिए, हर साल किसी कंपनी द्वारा जारी किया जाने वाला वित्तीय विवरण जानकारी का एक महत्वपूर्ण स्रोत होता है। ऐसा इसलिए है क्योंकि यह न केवल कंपनी के सुदृढ़ विकास का आधार बनता है बल्कि निवेशकों को कंपनी की सुदृढ़ता के बारे में जानकारी प्राप्त करने के लिए महत्वपूर्ण सुराग भी प्रदान करता है। और उनमें से, कुछ और महत्वपूर्ण अनुपात हैं जो संकेतक हैं जिन पर विशेष ध्यान देने की आवश्यकता है क्योंकि वे निवेशकों को वित्तीय डेटा के पीछे के अर्थ को समझने में मदद कर सकते हैं। उदाहरण के लिए, खातों की प्राप्य टर्नओवर अनुपात, किसी कंपनी की परिचालन लचीलापन और मजबूती को प्रकट करता है। अब, आइए इसका विश्लेषण करने के लिए खातों की प्राप्य टर्नओवर अनुपात के उतार-चढ़ाव और अनुप्रयोग पर एक अच्छी नज़र डालें।

प्राप्य खाता टर्नओवर अनुपात क्या है?

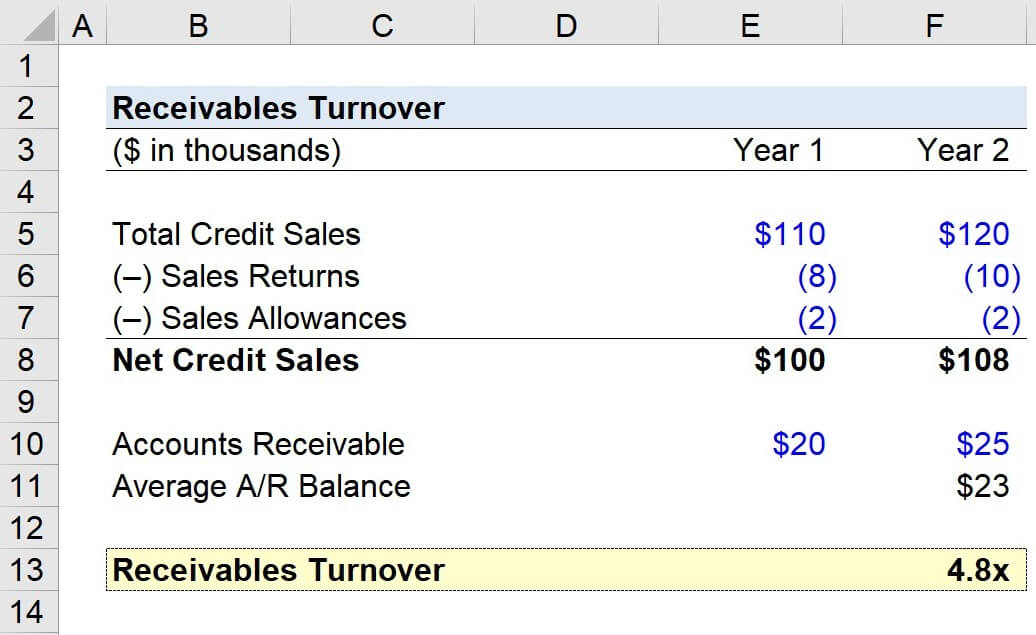

यह बताता है कि लेखा अवधि के दौरान कितनी बार प्राप्य खाते एकत्र किए गए हैं। इसका उपयोग किसी व्यवसाय में प्राप्य खातों के कारोबार की दर को मापने के लिए किया जाता है, अर्थात, प्राप्य खातों के संग्रह की दर। यह किसी व्यवसाय के शुद्ध ऋण बिक्री राजस्व का किसी निश्चित समय अवधि में उसके औसत प्राप्य खातों के शेष से अनुपात है और इसका उपयोग किसी व्यवसाय द्वारा बकाया राशि एकत्र करने में उसकी दक्षता के साथ-साथ उसके नकदी प्रवाह को प्रबंधित करने की क्षमता का आकलन करने के लिए किया जा सकता है।

इसकी गणना औसत प्राप्य खातों को क्रेडिट बिक्री से विभाजित करके और 365 दिनों से गुणा करके की जाती है। शुद्ध बिक्री राजस्व किसी कंपनी द्वारा किसी विशिष्ट अवधि के दौरान माल की बिक्री या सेवाओं के प्रावधान से उत्पन्न राजस्व की शुद्ध राशि है, जिसमें बिक्री छूट, बिक्री रिटर्न और बिक्री रियायतें घटाई जाती हैं। दूसरी ओर, औसत प्राप्य खाता शेष, अवधि की शुरुआत में प्राप्य खातों को अवधि के अंत में प्राप्य खातों में जोड़कर और दो से विभाजित करके प्राप्त मूल्य है।

उदाहरण के लिए, यदि किसी कंपनी की एक वर्ष में कुल क्रेडिट बिक्री $1 मिलियन है और वर्ष की शुरुआत और अंत में उसके प्राप्य खाते क्रमशः $300.000 और $100.000 हैं, तो कंपनी के औसत प्राप्य खाते ($300.000 + $100.000)/2 = $200.000 हैं। प्राप्य खातों का टर्नओवर अनुपात 200.000 को 1.000.000 से विभाजित करके 365 दिनों से गुणा किया जाता है, जिसके परिणामस्वरूप 73 दिन होते हैं।

उच्च टर्नओवर दर व्यवसाय की अच्छी संग्रह दक्षता और तरलता को दर्शाती है, जो नकदी प्रवाह की लचीलापन और दक्षता में योगदान देती है। इसके विपरीत, कम टर्नओवर अनुपात का अर्थ यह हो सकता है कि व्यवसाय को तरलता संबंधी कठिनाइयों का सामना करना पड़ रहा है और उसे अपने प्राप्य को इकट्ठा करने के लिए अधिक समय की आवश्यकता है, जिससे पूंजी की कमी हो सकती है और दिन-प्रतिदिन की व्यावसायिक गतिविधियाँ बाधित हो सकती हैं।

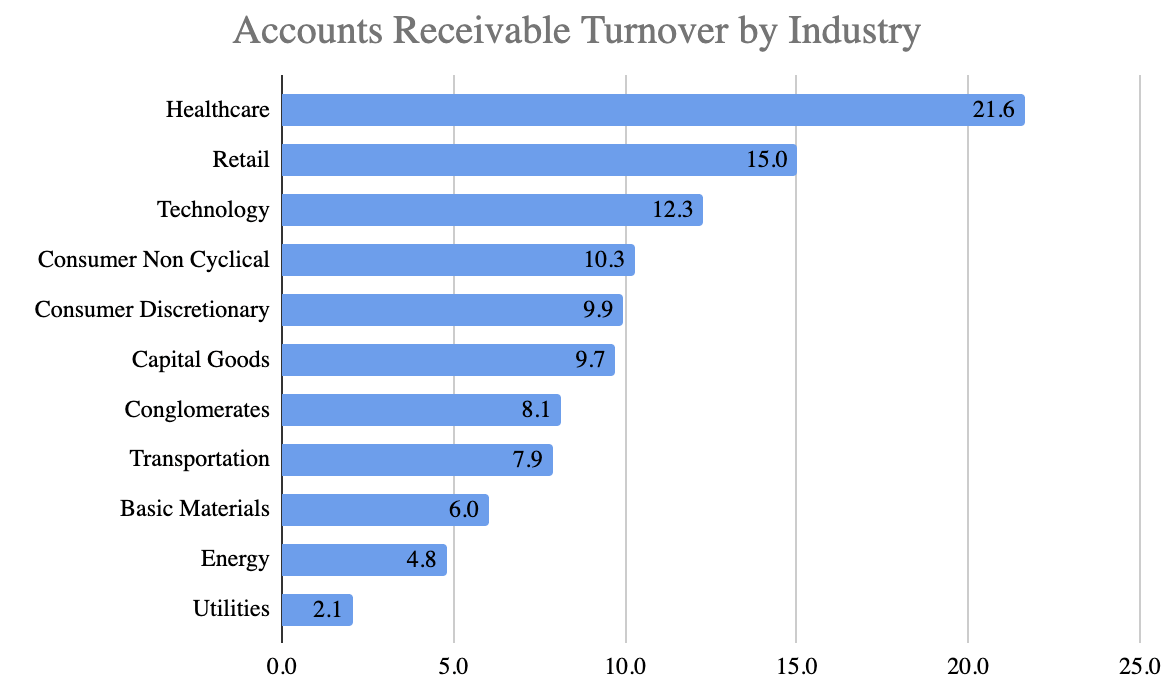

बेशक, यह ध्यान रखना महत्वपूर्ण है कि विभिन्न उद्योगों के लिए प्राप्य खातों के टर्नओवर के लिए अलग-अलग बेंचमार्क मौजूद हैं। इसलिए, इसे लागू करते समय, एक ही उद्योग के भीतर इसकी तुलना करने का ध्यान रखा जाना चाहिए। उदाहरण के लिए, खुदरा उद्योग में टर्नओवर दर आमतौर पर अधिक होती है क्योंकि बिक्री आमतौर पर नकद या अल्पकालिक ऋण में होती है, जबकि विनिर्माण उद्योग में लंबे उत्पाद उत्पादन और बिक्री चक्र के कारण यह कम हो सकता है।

मान लें कि विनिर्माण व्यवसाय के लिए औसत प्राप्य खातों का निर्गम टर्नओवर दर प्रति वर्ष 6 बार है, जबकि व्यवसाय के लिए वास्तविक टर्नओवर दर प्रति वर्ष 8 बार है। यह दर्शाता है कि उद्यम ने संग्रह प्रबंधन में अच्छा प्रदर्शन किया है और अपने प्राप्य खातों को अधिक तेज़ी से एकत्र करने में सक्षम है, जो इसके कुशल ग्राहक संबंध प्रबंधन और संग्रह उपायों को दर्शा सकता है।

यदि किसी फर्म के प्राप्य खातों का टर्नओवर प्रति वर्ष केवल चार बार है, जो उद्योग के औसत से कम है, तो यह उसकी ऋण नीति और ग्राहक प्रबंधन की समीक्षा की आवश्यकता हो सकती है। इतनी कम टर्नओवर दर ग्राहकों द्वारा भुगतान में देरी या अन्य संभावित समस्याओं, जैसे ग्राहकों की अपर्याप्त भुगतान क्षमता या खराब ग्राहक संबंध प्रबंधन का संकेत हो सकती है।

खातों की प्राप्य टर्नओवर संगठनों के लिए प्रबंधन और परिचालन दक्षता का एक महत्वपूर्ण संकेतक है। उच्च टर्नओवर दर का मतलब है कि प्राप्य को जल्दी से नकदी में परिवर्तित किया जा सकता है, जो पूंजी प्रवाह की लचीलापन और दक्षता को बनाए रखने में मदद करता है और एक अच्छी ग्राहक प्रतिष्ठा को दर्शाता है। कम टर्नओवर अनुपात तरलता में कठिनाई का संकेत दे सकता है और दैनिक संचालन को प्रभावित कर सकता है। इसलिए, कंपनियां आमतौर पर अपनी टर्नओवर दर में सुधार करती हैं और क्रेडिट नीतियों को अनुकूलित करके, ग्राहक संबंध प्रबंधन को मजबूत करके और संग्रह उपायों को लागू करके अपने वित्तीय स्वास्थ्य को बनाए रखती हैं।

निवेशकों के लिए, खातों की प्राप्य टर्नओवर अनुपात किसी उद्यम की परिचालन दक्षता और वित्तीय स्वास्थ्य का आकलन करने के लिए एक महत्वपूर्ण संकेतक है। एक उच्च टर्नओवर दर एक कंपनी के अच्छे संग्रह प्रबंधन और तरलता को दर्शाती है, जो एक ठोस नकदी प्रवाह को बनाए रखने और लाभप्रदता में सुधार करने में मदद करती है। इसके विपरीत, एक कम टर्नओवर अनुपात का मतलब यह हो सकता है कि एक व्यवसाय तरलता की कठिनाइयों का सामना कर रहा है, जो दिन-प्रतिदिन की व्यावसायिक गतिविधियों को प्रभावित कर सकता है। निवेशक किसी कंपनी की वित्तीय स्थिति और परिचालन दक्षता को बेहतर ढंग से समझने और उसके अनुसार निवेश निर्णय लेने के लिए टर्नओवर अनुपात का विश्लेषण कर सकते हैं।

उच्च और निम्न खाता प्राप्य टर्नओवर अनुपात क्या दर्शाते हैं?

उच्च और निम्न खाता प्राप्य टर्नओवर अनुपात क्या दर्शाते हैं?

उच्च और निम्न दोनों टर्नओवर दरें यह संकेत दे सकती हैं कि उद्यम में कुछ समस्याएं हैं, और निवेशकों को असामान्य टर्नओवर दर के कारणों की सटीक पहचान करने और उद्यम के आंतरिक और बाहरी पर्यावरणीय कारकों के व्यापक विचार के आधार पर निवेश निर्णय लेने की आवश्यकता है। किसी कंपनी की वित्तीय स्थिति, व्यवसाय मॉडल और उद्योग के माहौल की गहन समझ के माध्यम से, निवेशक किसी कंपनी के संभावित जोखिमों और विकास क्षमता का अधिक व्यापक रूप से आकलन कर सकते हैं और इस प्रकार एक बुद्धिमान निवेश विकल्प बना सकते हैं।

सामान्य तौर पर, अत्यधिक खाता प्राप्य टर्नओवर मौसमी कारकों से प्रभावित हो सकता है, खासकर कुछ उद्योगों में। हालांकि, अगर यह मौसमी उतार-चढ़ाव की सामान्य सीमा से परे है, तो अन्य अंतर्निहित मुद्दे हो सकते हैं जैसे खराब बिक्री रणनीति, फंड प्रबंधन की कमी या ग्राहक संबंध समस्याएं, जिनमें से सभी का व्यवसाय के दीर्घकालिक स्वास्थ्य पर प्रभाव पड़ सकता है।

इसका मतलब यह भी हो सकता है कि कंपनी अत्यधिक संग्रह नीतियों को अपना रही है, जैसे ग्राहकों को तुरंत भुगतान करने के लिए मजबूर करना या अत्यधिक आक्रामक संग्रह रणनीति का सहारा लेना। इससे ग्राहक असंतुष्ट हो सकते हैं या यहां तक कि वे नौकरी छोड़ भी सकते हैं, जो दीर्घकालिक ग्राहक संबंध और व्यवसाय की प्रतिष्ठा को प्रभावित कर सकता है। इस मामले में, हालांकि टर्नओवर दर बढ़ सकती है, उद्यम को अधिक क्रेडिट जोखिम और ग्राहक मंथन के जोखिम का सामना करना पड़ सकता है, जो बदले में इसकी दीर्घकालिक परिचालन स्थिरता और सतत विकास को प्रभावित कर सकता है।

अत्यधिक टर्नओवर प्रदर्शन लक्ष्यों को प्राप्त करने के लिए बिक्री टीम द्वारा अनुचित प्रथाओं का परिणाम भी हो सकता है, जैसे कि अधिक छूट देना या अधिक बिक्री प्राप्त करने के लिए बिलिंग अवधि बढ़ाना। जबकि ऐसी प्रथाओं से टर्नओवर दर बढ़ सकती है, वे एक तनावपूर्ण पूंजी श्रृंखला, मुनाफे में गिरावट या यहां तक कि खराब ऋण के जोखिम को भी जन्म दे सकती हैं।

यह खराब पूंजी कारोबार का नतीजा भी हो सकता है, क्योंकि कंपनियों को अपनी दैनिक परिचालन पूंजी की जरूरतों को पूरा करने के लिए नकदी प्रवाह की सख्त जरूरत होती है और इसलिए वे अपने खातों को जल्द से जल्द प्राप्त करने के लिए विभिन्न तरीकों को अपनाते हैं। हालाँकि इस अभ्यास से टर्नओवर दर में सुधार हो सकता है, लेकिन इससे ग्राहक संबंधों में गिरावट और ग्राहकों की हानि भी हो सकती है, जो बदले में उद्यम के दीर्घकालिक विकास को प्रभावित कर सकता है।

किसी उद्यम द्वारा अपने ग्राहकों के ऋण जोखिम का पर्याप्त रूप से आकलन करने में विफलता के परिणामस्वरूप संभवतः प्राप्य खातों का एक बड़ा बैकलॉग हो सकता है। बैकलॉग को कम करने के लिए, उद्यम अत्यधिक आक्रामक संग्रह उपाय अपना सकते हैं, जैसे कि लगातार संग्रह या गंभीर संग्रह रणनीति, जो ग्राहक संबंधों को प्रभावित कर सकती है और ग्राहक मंथन का कारण बन सकती है। इससे अल्पावधि में प्राप्य खातों के संग्रह की गति बढ़ सकती है, लेकिन इससे उद्यम की प्रतिष्ठा को नुकसान हो सकता है, खराब ऋणों का जोखिम बढ़ सकता है, और दीर्घकालिक विकास पर नकारात्मक प्रभाव पड़ सकता है।

जब बाजार बहुत प्रतिस्पर्धी होता है, तो दबाव के कारण कंपनियाँ ग्राहकों को आकर्षित करने और बाजार में हिस्सेदारी बनाए रखने के लिए लेनदेन को सुविधाजनक बनाने के लिए अपरंपरागत तरीकों का सहारा ले सकती हैं, जैसे कि अत्यधिक भुगतान शर्तें या अत्यधिक छूट देना। इस तरह के व्यवहार के परिणामस्वरूप असामान्य रूप से उच्च खाता प्राप्य टर्नओवर हो सकता है क्योंकि व्यवसाय जल्दी से भुगतान एकत्र करने के लिए अत्यधिक आक्रामक उपाय करता है। हालाँकि, इस मामले में, व्यवसाय लाभप्रदता का त्याग कर सकता है या उच्च जोखिमों का सामना कर सकता है, क्योंकि अत्यधिक छूट व्यवसाय की लाभप्रदता और वित्तीय स्वास्थ्य को प्रभावित कर सकती है।

दूसरी ओर, कम खाता प्राप्य टर्नओवर अनुपात का मतलब है कि व्यवसाय को बिक्री खातों को इकट्ठा करने और उन्हें समय पर नकदी में बदलने के लिए संघर्ष करना पड़ता है, जिससे तरलता में कमी हो सकती है और व्यवसाय के दिन-प्रतिदिन के संचालन और विकास को प्रभावित कर सकता है। व्यवसाय आपूर्तिकर्ताओं, कर्मचारियों के वेतन और अन्य परिचालन खर्चों का भुगतान करने के दबाव में हो सकता है और समय पर विकास परियोजनाओं में निवेश करने या अप्रत्याशित पूंजी आवश्यकताओं का जवाब देने में भी सक्षम नहीं हो सकता है।

यदि व्यवसाय के ग्राहक आधार में ऋण संबंधी समस्याएं हैं, जैसे कि भुगतान में देरी या कुछ ग्राहकों द्वारा अपने खातों का भुगतान करने में असमर्थता, तो इससे व्यवसाय के लिए समय पर बिक्री खातों को एकत्र करना मुश्किल हो सकता है। यह स्थिति प्राप्य खातों के बैकलॉग को जन्म देगी, खराब ऋणों के जोखिम को बढ़ाएगी और उद्यम के नकदी प्रवाह और पूंजी कारोबार को प्रभावित करेगी।

और जब किसी उद्यम की बिक्री रणनीति बहुत रूढ़िवादी या अनुपयुक्त होती है, जैसे कि कीमतें बहुत अधिक निर्धारित करना, भुगतान की शर्तें बहुत सख्त रखना, या खराब बिक्री प्रक्रिया, तो यह ग्राहकों की खरीदने की इच्छा को भी प्रभावित कर सकती है, जिससे बिक्री में गिरावट आती है, जो बदले में प्राप्य खातों की टर्नओवर दर को कम करती है।

यदि किसी कंपनी के पास गंभीर इन्वेंट्री बैकलॉग है, तो इसका परिणाम यह होगा कि उत्पाद समय पर नहीं बिक पाएंगे, जिससे भुगतान के संग्रह में देरी होगी और बदले में, प्राप्य खातों की टर्नओवर दर कम हो जाएगी। दीर्घकालिक इन्वेंट्री बैकलॉग न केवल पूंजी उपयोग की लागत को बढ़ाता है, बल्कि उत्पाद अप्रचलन, गुणवत्ता में गिरावट और अन्य समस्याओं को भी जन्म दे सकता है, जो बदले में उद्यम की लाभप्रदता और प्रतिस्पर्धात्मकता को प्रभावित करता है।

और जब उद्यम के संग्रह उपाय लागू नहीं होते हैं या संग्रह टीम अच्छा प्रदर्शन नहीं कर रही है, तो यह प्राप्य खातों की दीर्घकालिक चूक को जन्म देगा, जिससे प्राप्य खातों की टर्नओवर दर कम हो जाएगी। यह स्थिति उद्यम के नकदी प्रवाह को प्रभावित करेगी और पूंजी कारोबार की कठिनाई को बढ़ाएगी, जो बदले में उद्यम के दैनिक संचालन और विकास को प्रभावित करेगी।

यह भी तथ्य है कि प्रतिस्पर्धी बाजार के माहौल में जहां ग्राहकों के पास अधिक विकल्प होते हैं, वे भुगतान के समय पर अधिक सावधानी से विचार कर सकते हैं या बेहतर व्यापारिक शर्तों के लिए प्रतिस्पर्धियों की ओर रुख करना चुन सकते हैं। इस मामले में, फर्मों को भुगतान में अधिक देरी का सामना करना पड़ सकता है, जिससे प्राप्य खातों का टर्नओवर कम हो सकता है।

बाजार में मांग की कमी और उपभोक्ता विश्वास में गिरावट जैसे कारक भी खराब बिक्री और ग्राहकों की खरीद की इच्छा को कमजोर कर सकते हैं, जिससे प्राप्य खातों के संग्रह चक्र में देरी हो सकती है और प्राप्य खातों की टर्नओवर दर कम हो सकती है। ऐसी परिस्थितियों में, उद्यमों को पूंजी टर्नओवर में कठिनाइयों का सामना करना पड़ सकता है, जिससे उनके दैनिक संचालन और विकास पर असर पड़ सकता है।

निवेशकों को एक सटीक खाता प्राप्य टर्नओवर अनुपात पर ध्यान देने की आवश्यकता है क्योंकि यह व्यवसाय के आंतरिक और बाहरी वातावरण में समस्याओं को दर्शा सकता है। कम टर्नओवर दर प्रबंधन, बाजार प्रतिस्पर्धा या ग्राहक ऋण में चुनौतियों से उत्पन्न हो सकती है, जबकि उच्च टर्नओवर दर यह संकेत दे सकती है कि व्यवसाय अल्पकालिक लाभ के लिए खराब रणनीति अपना रहा है। इसलिए, निवेशकों को कंपनी की समग्र स्थिति का व्यापक रूप से आकलन करने और तर्कसंगत निवेश निर्णय लेने के लिए विभिन्न कारकों को संयोजित करने की आवश्यकता है।

प्राप्य खातों के टर्नओवर अनुपात का विश्लेषण कैसे करें

प्राप्य खातों के टर्नओवर अनुपात का विश्लेषण कैसे करें

खातों के प्राप्य टर्नओवर अनुपात का सावधानीपूर्वक विश्लेषण करने से निवेशकों को व्यवसाय की स्थिति की बेहतर समझ मिल सकती है ताकि वे अधिक सूचित निवेश निर्णय ले सकें। जैसा कि ऊपर दिखाया गया है, बहुत अधिक और बहुत कम टर्नओवर अनुपात दोनों ही कंपनी की कुछ समस्याओं को दर्शा सकते हैं। और ऐतिहासिक डेटा की प्रवृत्ति का अवलोकन करने से निवेशकों को कंपनी के व्यावसायिक प्रदर्शन और प्रवृत्तियों का बेहतर आकलन करने में मदद मिल सकती है।

उदाहरण के लिए, यदि टर्नओवर अनुपात में वृद्धि का रुझान है, तो इसका मतलब है कि कंपनी के खातों की प्राप्य प्रबंधन दक्षता में सुधार हुआ है और ग्राहक अधिक समय पर भुगतान कर रहे हैं, जो आमतौर पर एक सकारात्मक संकेत है। इसके विपरीत, यदि टर्नओवर अनुपात में गिरावट का रुझान है, तो यह संकेत दे सकता है कि कंपनी की संग्रह दक्षता कम हो गई है और ग्राहकों के भुगतान चक्र लंबे हो गए हैं, जो कंपनी के वित्तीय प्रवाह पर प्रतिकूल प्रभाव डाल सकता है।

यह मानते हुए कि एक विनिर्माण कंपनी के खातों की प्राप्य टर्नओवर दर प्रति वर्ष चार गुना से बढ़कर प्रति वर्ष छह गुना हो जाती है, इसके पीछे कई कारक हो सकते हैं। सबसे पहले, उद्यम ने अपनी क्रेडिट नीति को समायोजित करके और ग्राहकों को अधिक तेज़ी से भुगतान करने के लिए प्रेरित करने के लिए अपने भुगतान शर्तों को सख्त करके अपने खातों की प्राप्य टर्नओवर को तेज़ किया होगा। दूसरा, संग्रह प्रक्रिया को अनुकूलित करके और संग्रह की दक्षता में वृद्धि करके, कंपनियों ने खातों की प्राप्य संग्रह की दक्षता में सुधार किया हो सकता है, जिससे टर्नओवर दर में और वृद्धि हुई हो।

इसके अलावा, आर्थिक माहौल में सुधार ने ग्राहकों की वित्तीय स्थिति में सुधार और समय पर भुगतान करने की उनकी अधिक क्षमता में योगदान दिया हो सकता है, जिसने टर्नओवर दर में सुधार में और योगदान दिया। इन कारकों को ध्यान में रखते हुए, एक उद्यम अपने प्राप्य खातों के प्रबंधन को और अधिक अनुकूलित कर सकता है और अपने वित्तीय स्वास्थ्य और परिचालन दक्षता में सुधार के लिए अधिक प्रभावी उपाय कर सकता है।

और अगर किसी उद्यम के खातों की प्राप्य टर्नओवर दर प्रति वर्ष छह बार से घटकर प्रति वर्ष चार बार हो जाती है, तो यह कई अंतर्निहित मुद्दों को दर्शा सकता है। सबसे पहले, ग्राहक भुगतान चक्रों का लंबा होना, औसतन 60 दिनों से 90 दिनों तक, ग्राहकों की भुगतान करने की क्षमता में गिरावट या भुगतान करने की उनकी इच्छा में कमी का संकेत देता है, जिससे व्यवसाय संग्रह में मंदी आती है। दूसरा, हालांकि उद्यम के बिक्री राजस्व में वृद्धि हुई है, लेकिन ऋण बिक्री का अनुपात बढ़ गया है, जिसके परिणामस्वरूप खातों की प्राप्य शेष राशि में उल्लेखनीय वृद्धि हुई है, जो टर्नओवर में गिरावट को और प्रभावित करती है।

अंत में, बिगड़ते बाजार के माहौल के कारण ग्राहकों के बीच नकदी की कमी हो सकती है, जिससे भुगतान में देरी हो सकती है। संतुलन पर, कंपनी को अपनी आंतरिक संग्रह टीम के प्रबंधन और भुगतान एकत्र करने के अपने प्रयासों को मजबूत करने की आवश्यकता हो सकती है, जबकि उसे अपने टर्नओवर अनुपात में सुधार करने और धन के प्रवाह को सुविधाजनक बनाने के लिए बाजार के माहौल और ग्राहकों की भुगतान करने की क्षमता का विवेकपूर्ण तरीके से आकलन करना चाहिए।

इस तरह के विश्लेषण से निवेशकों को कंपनी की वित्तीय स्थिति और संचालन के बारे में अधिक व्यापक समझ हासिल करने में मदद मिलती है ताकि वे अधिक तर्कसंगत और सटीक निवेश निर्णय ले सकें। और इसके अलावा, नौसिखिए निवेशक अक्सर खातों की प्राप्य टर्नओवर अनुपात को लागू करते समय दो सामान्य अंधे बिंदुओं को अनदेखा कर देते हैं, जिससे विश्लेषण में त्रुटियाँ होती हैं।

सबसे पहले, प्राप्य खातों के टर्नओवर अनुपात की गणना मौसमी कारकों से आसानी से प्रभावित होती है। कुछ उद्योगों में, जैसे खुदरा या मौसमी बिक्री संचालन, बिक्री मौसम दर मौसम काफी उतार-चढ़ाव कर सकती है। पीक सीजन के दौरान, बिक्री बढ़ सकती है, जबकि ऑफ-सीजन के दौरान, वे घट सकती हैं।

यह मौसमी उतार-चढ़ाव प्राप्य खातों के संग्रह की दर को प्रभावित कर सकता है, जो बदले में टर्नओवर अनुपात की गणना को प्रभावित करता है। यदि, पीक सीजन के दौरान, बिक्री बढ़ जाती है लेकिन प्राप्य खाते तदनुसार बढ़ने में विफल रहते हैं, तो टर्नओवर अनुपात को बढ़ा-चढ़ाकर बताया जा सकता है, जिससे कंपनी की अपनी तरलता को प्रबंधित करने की क्षमता का आकलन भ्रामक हो सकता है।

इसलिए, अनुपात लागू करते समय, समय के विभिन्न बिंदुओं पर वित्तीय विवरणों, जैसे कि अंतरिम या पूर्ण-वर्ष की रिपोर्ट, की जांच की जानी चाहिए ताकि यह देखा जा सके कि क्या विभिन्न महीनों में व्यवसाय के प्राप्य खाते गणना किए गए औसत के करीब हैं। यदि यह करीब नहीं है, तो मौसमी प्रभाव को कम करने के लिए समय के कई बिंदुओं पर प्राप्य खातों का उपयोग करके औसत की गणना करना सबसे अच्छा है।

दूसरा, खातों की प्राप्ति टर्नओवर उन व्यवसायों के लिए उपयुक्त मीट्रिक नहीं हो सकती है जो मुख्य रूप से नकद में बिक्री करते हैं। इन व्यवसायों में आमतौर पर बिक्री प्रक्रिया में बहुत कम क्रेडिट बिक्री शामिल होती है क्योंकि ग्राहक बिना देरी किए या क्रेडिट के सीधे नकद या क्रेडिट कार्ड आदि से भुगतान करेंगे।

परिणामस्वरूप, ऐसे उद्यमों के प्राप्य खातों का शेष अपेक्षाकृत कम होता है, और टर्नओवर अनुपात की गणना उद्यमों की परिचालन दक्षता को प्रभावी ढंग से दर्शाने के लिए पर्याप्त प्रतिनिधि नहीं हो सकती है। विशिष्ट उदाहरणों में रेस्तरां और खुदरा उद्योग शामिल हैं, जहाँ लेन-देन नकद भुगतान पर आधारित होते हैं और प्राप्य खातों का प्रभाव कम होता है।

यह उन व्यवसायों के लिए है जो क्रेडिट पर बेचते हैं, विशेष रूप से थोक और विनिर्माण जैसे उद्योगों में, कि प्राप्य खातों का कारोबार अधिक प्रतिनिधि और वैध संकेतक है। इन कंपनियों का आमतौर पर अपने ग्राहकों के साथ दीर्घकालिक सहयोग होता है, और क्रेडिट बिक्री लेनदेन अधिक आम हैं, इसलिए प्राप्य खातों का प्रबंधन और संग्रह उनके पूंजी कारोबार और परिचालन दक्षता के लिए महत्वपूर्ण है। निवेशक इसका उपयोग अपनी तरलता प्रबंधन क्षमताओं का सटीक आकलन करने और व्यवसाय की परिचालन स्थिति और वित्तीय स्वास्थ्य को बेहतर ढंग से समझने के लिए कर सकते हैं।

कुल मिलाकर, निवेशक प्राप्य खाता टर्नओवर अनुपात को एक अनुस्मारक संकेत के रूप में उपयोग कर सकते हैं, ताकि जब किसी कंपनी का टर्नओवर अनुपात अधिक या कम हो, तो वे अतिरिक्त ध्यान दें और ऊपर वर्णित अस्पष्ट बिंदुओं पर भी विचार करें, ताकि वे उच्चतर तरलता वाली कंपनियों को प्रभावी रूप से छांट सकें।

| कारकों | अनुप्रयुक्त विश्लेषण |

| उद्योग बेंचमार्क तुलना | किसी कंपनी की अपने उद्योग में प्रतिस्पर्धात्मकता का मूल्यांकन करना |

| ऐतिहासिक रुझान पर नज़र | किसी कंपनी के भविष्य के प्रदर्शन का पूर्वानुमान लगाना |

| मौसमी कारक | मौसमी बदलावों से बचें जो गलत निर्णय का कारण बन सकते हैं। |

| अधिक टर्नओवर | अच्छे परिचालन का संकेत दें, लेकिन अत्यधिक ऋण कसावट से सावधान रहें। |

| कम कारोबार | संभावित नकदी प्रवाह समस्याओं और प्रबंधन दक्षता पर ध्यान केंद्रित करें। |

| अत्यधिक कारोबार | ग्राहक संबंधों और दीर्घकालिक स्थिरता पर प्रभाव डालने से सावधान रहें। |

| बहुत कम कारोबार | ऋण नीति, बाजार और भुगतान में सुधार करें। |

| संतुलित कारोबार | यह सुदृढ़ परिचालन और अच्छे संग्रह प्रबंधन को दर्शाता है। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।