การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-11-27

อัปเดตเมื่อ: 2025-11-28

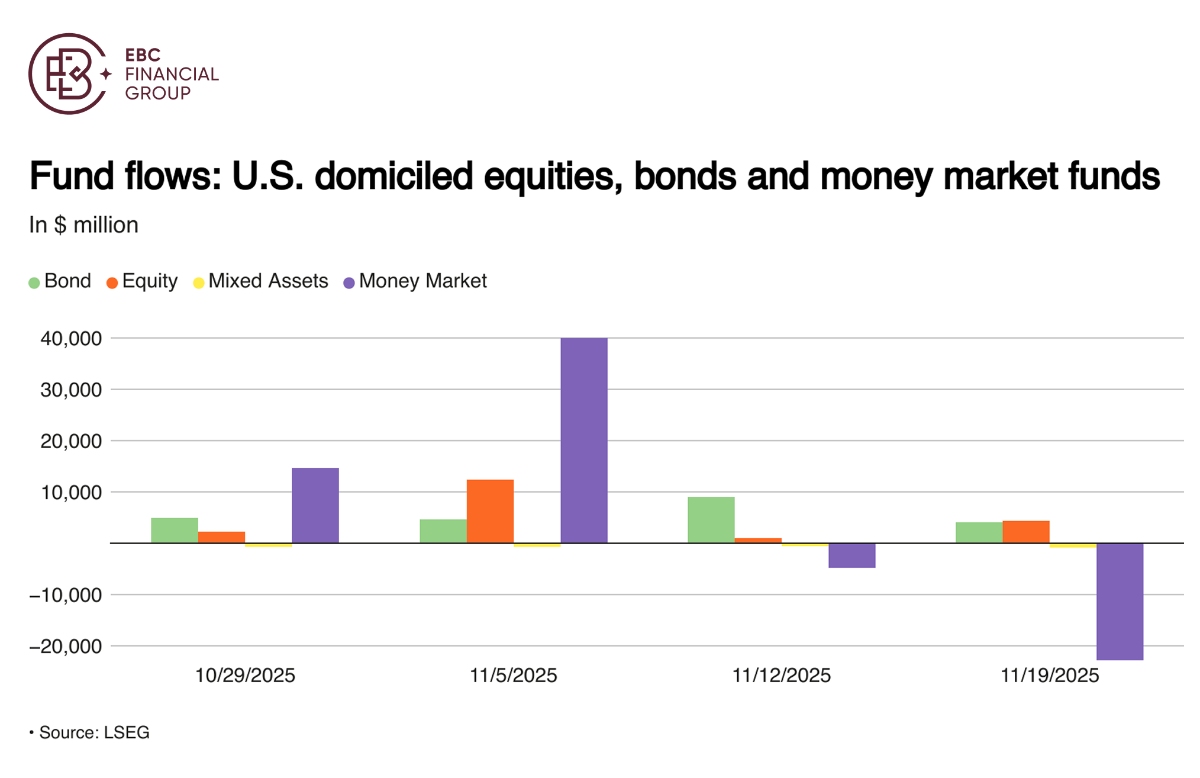

นักลงทุนสหรัฐฯ เทเงินเกือบ 92 พันล้านดอลลาร์เข้าสู่กองทุนระยะยาวในเดือนตุลาคม ซึ่งเป็นกระแสเงินไหลเข้าที่สูงที่สุดในปี 2025 ขณะเดียวกัน กระแสเงินสุทธิที่ไหลเข้าสู่กองทุนตราสารหนี้สหรัฐฯ ชะลอลงสู่ระดับต่ำสุดในรอบเจ็ดสัปดาห์ที่ 4.11 พันล้านดอลลาร์ ตามข้อมูลจาก LSEG Lipper

อย่างไรก็ตาม อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ลดลงสู่ระดับ 4% เป็นครั้งแรกในรอบหนึ่งเดือน หลังจาก Kevin Hassett ผู้อำนวยการสภาเศรษฐกิจแห่งทำเนียบขาว ได้รับแรงสนับสนุนให้เป็นผู้สืบทอดตำแหน่งประธานเฟดต่อจาก Jerome Powell

นักเทรดเพิ่มน้ำหนักต่อความเป็นไปได้ของการลดดอกเบี้ยในปีหน้า สะท้อนมุมมองว่าหาก Hassett ขึ้นดำรงตำแหน่ง เขาจะเดินหน้าผ่อนคลายนโยบายการเงินเชิงรุกเพื่อตอบสนองความต้องการของประธานาธิบดีทรัมป์

ทางด้าน Christopher Waller ผู้ว่าการเฟดระบุว่า ตลาดแรงงานอ่อนแรงมากพอที่จะสนับสนุนการปรับลดดอกเบี้ยอีก 25 จุดพื้นฐานในเดือนธันวาคม แม้การดำเนินการเพิ่มเติมจะขึ้นอยู่กับข้อมูลเศรษฐกิจหลายชุดที่ล่าช้าจากภาวะชัตดาวน์ของรัฐบาล

ข้อมูลเศรษฐกิจล่าสุดยังช่วยสนับสนุนมุมมองว่าเงินเฟ้อมีแนวโน้มชะลอลง โดยยอดค้าปลีกเดือนกันยายนต่ำกว่าคาดการณ์ ขณะที่ดัชนีราคาผู้ผลิต (PPI) ออกมาตรงตามคาด แต่ต่ำกว่าที่ประเมินในระดับ Core

ด้าน Julius Baer ระบุว่า มาตรการขึ้นภาษีจะส่งผลกระทบต่อราคานำเข้าในช่วงสั้นจากต้นทุนที่เพิ่มขึ้น แต่ท้ายที่สุดอาจทำให้การใช้จ่ายของผู้บริโภคลดลง และผลักดันให้ดอกเบี้ยอยู่ในระดับต่ำลงในปี 2026

ในสภาวะแวดล้อมดอกเบี้ยต่ำ หุ้นสหรัฐฯ และตราสารหนี้มักปรับตัวขึ้นพร้อมกัน ขณะที่สินค้าที่ไม่มีผลตอบแทนอย่างสินค้าโภคภัณฑ์ ซึ่งปกติถูกใช้เป็นเครื่องมือป้องกันความเสี่ยงด้านเงินเฟ้อ มักสูญเสียความน่าสนใจลง

ข้อมูลล่าสุดจากกระทรวงการคลังสหรัฐฯ แสดงให้เห็นว่านักลงทุนต่างชาติยังคงมีความต้องการถือครองสินทรัพย์สหรัฐฯ อย่างต่อเนื่อง โดยกระแสเงินทุนไหลเข้าสุทธิเกิน 300 พันล้านดอลลาร์ ในเดือนสิงหาคมและกันยายน

Benjamin Schroeder นักกลยุทธ์อัตราดอกเบี้ยอาวุโสจากธนาคาร ING ของเนเธอร์แลนด์ เขียนไว้ว่า “กระแส ‘ขายอเมริกา’ เป็นเพียงดีลระยะสั้นหนึ่งสัปดาห์ในเดือนเมษายนเท่านั้น หลังจากนั้นก็กลายเป็นช่วง ‘ซื้ออเมริกาคืน’ อย่างชัดเจน”

TD Securities ระบุเพิ่มเติมว่า กระแสเงินที่ไหลเข้าสู่กองทุนตราสารหนี้ในสหรัฐฯ ช่วงหลังนี้มากกว่าในยุโรปด้วยซ้ำ ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ (Treasury) ยังคงสูงกว่าของเยอรมนีเกิน 100 จุดพื้นฐาน

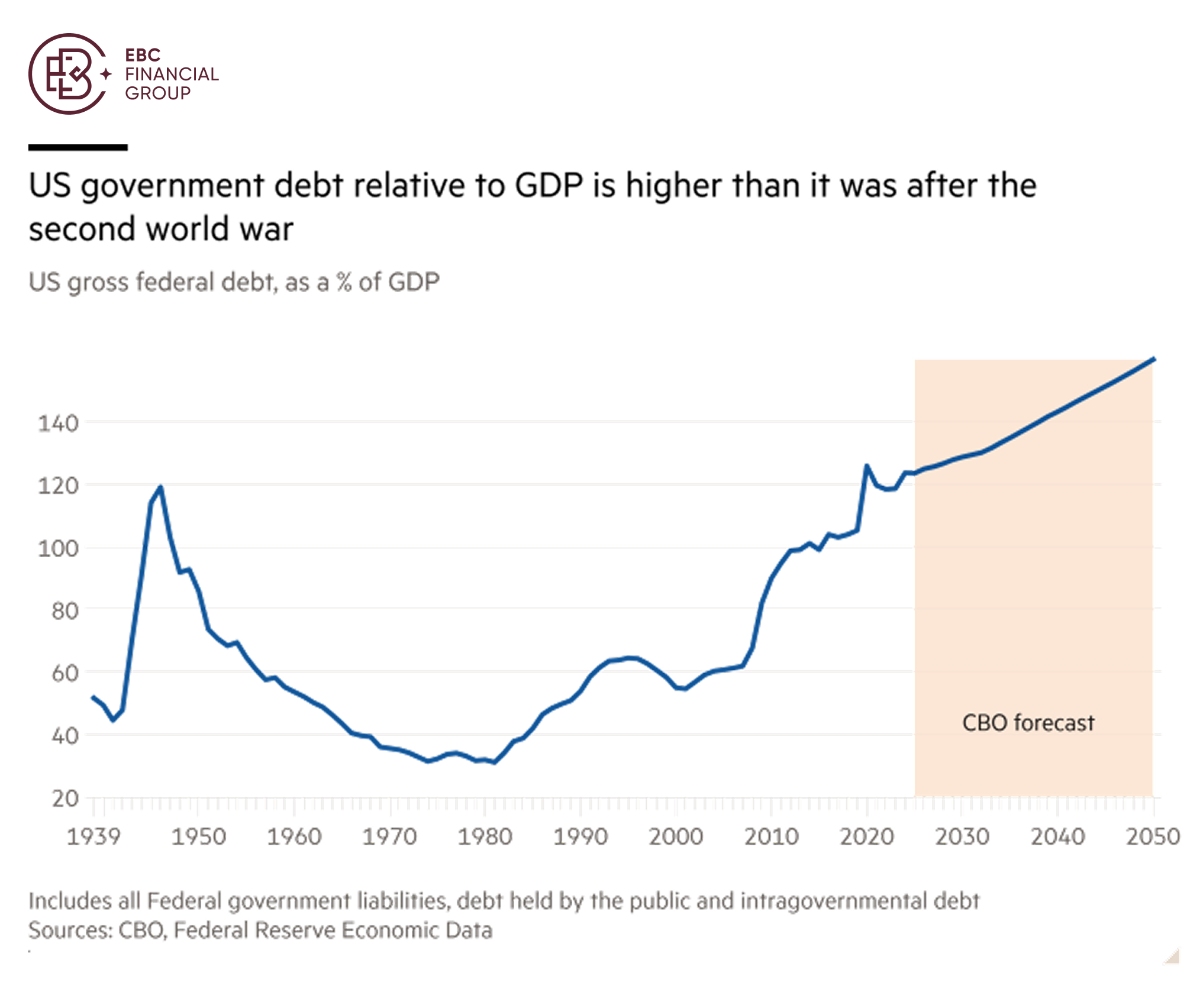

กองทุนการเงินระหว่างประเทศ (IMF) คาดว่า นโยบายลดภาษีในวงกว้างและการเพิ่มงบประมาณด้านกลาโหมของประธานาธิบดีทรัมป์ จะผลักดันให้ระดับหนี้รัฐบาลสหรัฐฯ สูงกว่าของอิตาลีและกรีซได้ภายในสิ้นทศวรรษนี้

ท่ามกลางมาตรการลดภาษีให้ผู้มีรายได้สูง สหรัฐฯ ถูกคาดว่าจะมีการขาดดุลงบประมาณปีละมากกว่า 7% ของ GDP ต่อเนื่องนานถึงห้าปี ซึ่ง Elon Musk ออกมาคัดค้านอย่างหนัก โดยชี้ว่านี่คือเส้นทางการคลังที่ไม่ยั่งยืน

สำนักงานงบประมาณรัฐสภา (CBO) ประเมิน ณ เดือนสิงหาคมว่า มาตรการขึ้นภาษีใหม่จะทำให้รัฐบาลมีรายได้เพิ่ม 4 ล้านล้านดอลลาร์ ระหว่างปี 2025–2035 แต่สถาบัน Bipartisan Policy Center คาดว่า ค่าใช้จ่ายตามร่างกฎหมายนี้อาจสูงถึง 4.1 ล้านล้านดอลลาร์ ในช่วงเวลาเดียวกัน

นอกจากนี้ อำนาจอนุมัติและจัดสรรงบประมาณจากกองทุนกลางของประเทศเป็นสิทธิ์เฉพาะของสภาคองเกรส แต่ Reilly White ศาสตราจารย์ด้านการเงินจากมหาวิทยาลัยนิวเม็กซิโกกล่าวว่า “ถึงอย่างนั้น สภาคองเกรสก็แทบไม่ทำตามหลักการนี้จริง ๆ ในทางปฏิบัติ”

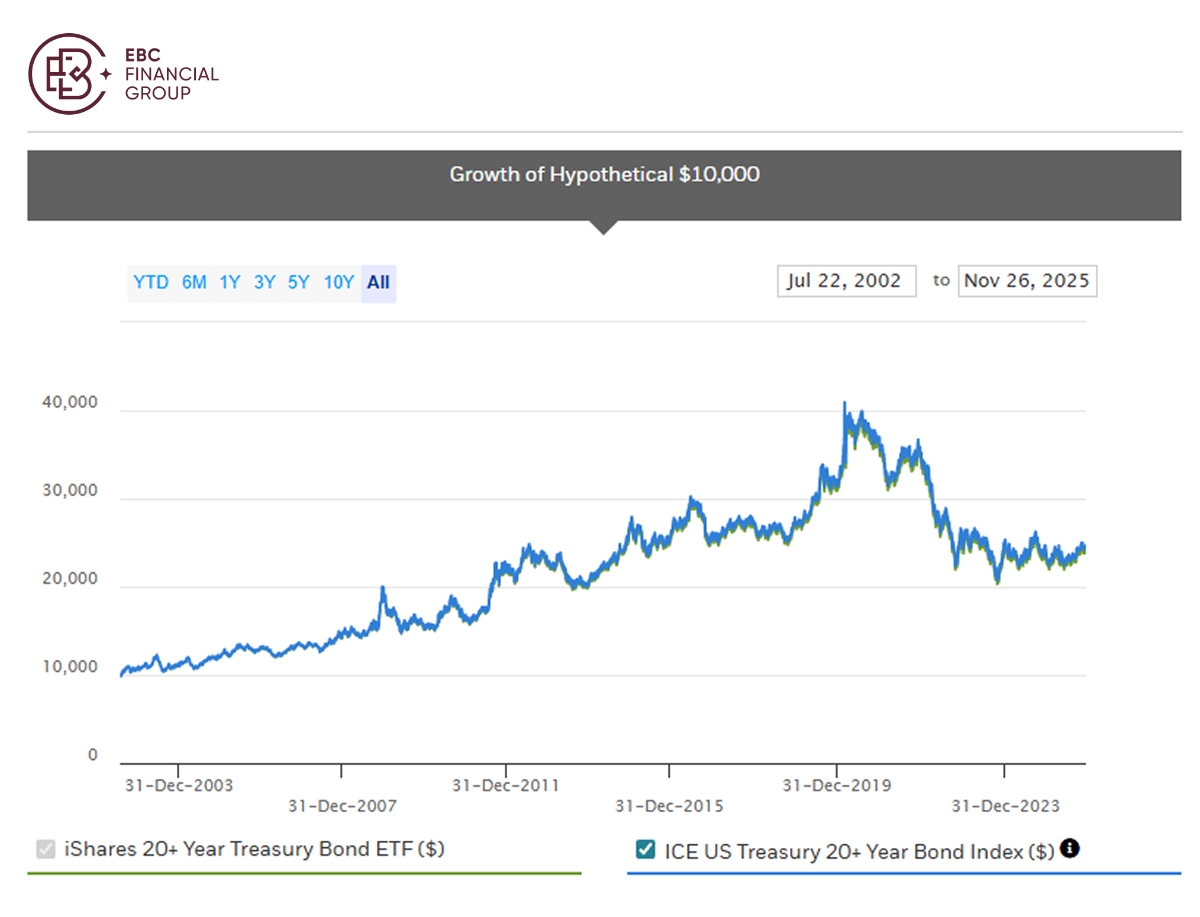

ต้นทุนการชำระหนี้ที่สูงขึ้นทำให้ประธานาธิบดีทรัมป์ผลักดันให้เกิดวัฏจักรการผ่อนคลายนโยบายการเงินที่ยาวนาน นักเทรดจำนวนมากกำลังเดิมพันว่าธนาคารกลางสหรัฐฯ (เฟด) จะปรับลดดอกเบี้ยอีกครั้งในเดือนหน้า ซึ่งจะเป็นปัจจัยหนุนให้พันธบัตรสหรัฐฯ ปรับตัวขึ้น

อย่างไรก็ตาม เริ่มเห็นสัญญาณความแตกแยกในมุมมองของผู้กำหนดนโยบาย โดย Stephen Miran, Michelle Bowman และ Christopher Waller แสดงท่าทีสนับสนุนการลดดอกเบี้ยเพิ่มเติม ขณะที่สมาชิก FOMC อีกสี่รายยังคงระมัดระวัง

ด้านโครงสร้างอัตราผลตอบแทน พบว่าอัตราผลตอบแทนพันธบัตรระยะสั้นมีค่าลดลง ขณะที่อัตราผลตอบแทนฝั่งระยะยาวอาจทำจุดสูงสุดใหม่ก่อนสิ้นสุดวาระของทรัมป์ ส่งผลให้มีความเป็นไปได้สูงที่เส้นอัตราผลตอบแทนจะ “ชันขึ้น” ในปี 2026

โมเดลพอร์ตโฟลิโอง่าย ๆ สามารถสร้างได้ผ่านผลิตภัณฑ์ของ EBC โดยอิงตามสมมติฐานนี้ ได้แก่ ขาย iShares 20+ Year Treasury Bond ETF และซื้อ iShares Barclays Short Treasury Bond Fund

โครงสร้างลักษณะนี้เป็นผลดีต่อหุ้นกลุ่มการเงินและอสังหาริมทรัพย์ เนื่องจากส่วนต่างอัตราดอกเบี้ยที่เพิ่มขึ้นช่วยสนับสนุนความสามารถในการทำกำไรของธุรกิจที่พึ่งพาการกู้ระยะสั้นและปล่อยกู้ระยะยาวเป็นหลัก

กองทุน Financial Select Sector SPDR Fund เพิ่งทำจุดสูงสุดใหม่จากผลกำไรแข็งแกร่งของกลุ่มธนาคารรายใหญ่ ขณะที่ Vanguard Real Estate Index Fund เคลื่อนไหวออกด้านข้างมาหลายปี หลังจาก REITs ศูนย์ข้อมูลประสบปัญหา

จุดอ่อนของกองทุนอสังหาริมทรัพย์ทำให้มุมมองผลตอบแทนต่อความเสี่ยง (risk-reward) ดูน่าสนใจยิ่งขึ้น โดยการปล่อยสินเชื่อ CRE (Commercial Real Estate) เริ่มกลับมาฟื้นตัวหลังซบเซามานาน และกำลังเร่งตัวขึ้นก่อนเข้าสู่ปี 2026 ซึ่งช่วยเพิ่มความหวังต่อการเกิดรอบการฟื้นตัวครั้งใหม่ในภาคอสังหาริมทรัพย์

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ