تجارة

حول إي بي سي

اريخ النشر: 2025-11-07

النقاط الرئيسية

لقد كان انخفاض قيمة الدولار الأمريكي المحرك الرئيسي وراء المكاسب الكبيرة التي حققتها أسواق الأسهم العالمية هذا العام.

تتصدر الأسواق الناشئة وأوروبا واليابان أداء الأسهم العالمية هذا العام.

تساهم ترجمة العملات وتحولات السيولة العالمية في تعزيز العوائد للمستثمرين المقيمين في الولايات المتحدة.

إن انتعاش الدولار أو تباطؤ أسعار السلع الأساسية قد يؤدي بسرعة إلى تآكل هذه الرياح المواتية.

عندما يضعف الدولار الأمريكي ، ترتفع قيمة الأصول غير الأمريكية بالدولار. وقد ساهم هذا الحساب الأساسي، إلى جانب المؤثرات الكلية المهمة هذا العام (توقعات تحول الاحتياطي الفيدرالي، وانتعاش الصين، والأداء القوي لسوق السلع الأساسية)، في ارتفاع قوي في أسواق الأسهم العالمية عام 2025.

من آسيا إلى أوروبا والأسواق الناشئة، ارتفعت العديد من الأسهم العالمية، مدفوعة جزئيا بانخفاض قيمة الدولار.

ببساطة، يُضفي ضعف الدولار جاذبيةً على الأسهم الأجنبية، ويُضخّم عوائدها للمستثمرين الذين يعتمدون على الدولار. وتُظهر تقلبات السوق الحالية هذا الاتجاه بشكلٍ فوري.

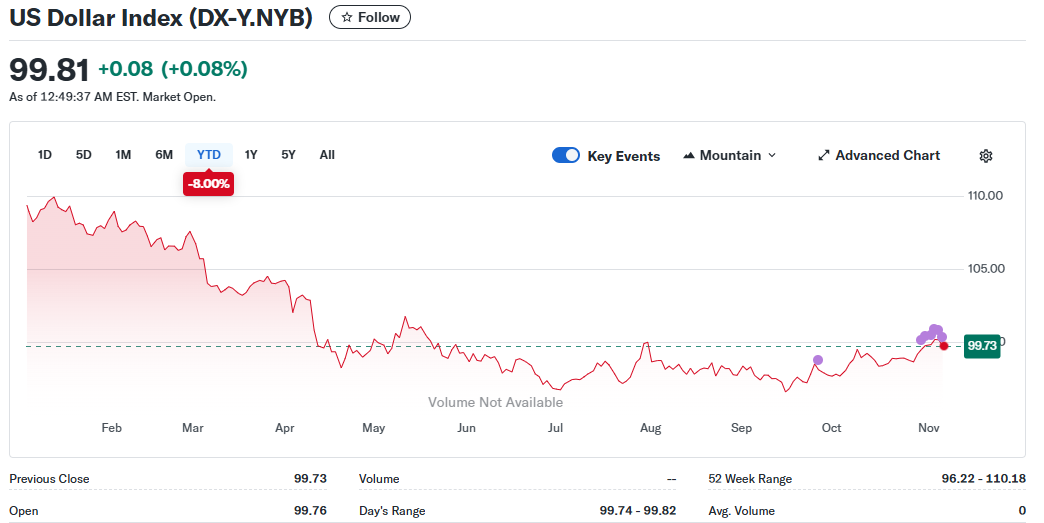

كان مؤشر الدولار الأمريكي (DXY) يتداول عند حوالي 90 نقطة إلى حوالي 100 نقطة في أوائل نوفمبر 2025 (حوالي 99 نقطة تقريبًا)، مما يوفر ميزة عملة متواضعة للأصول الأجنبية عند تحويلها إلى دولارات.

يعود ضعف الدولار الحالي إلى:

ضعف النمو في الولايات المتحدة وعدم اليقين السياسي [1]

تشتت النمو العالمي واستقرار الصين

قوة السلع

خلاصة المستثمر : كان ضعف الدولار هو العامل الداعم الأكبر لعائدات الأسهم الأجنبية في عام 2025.

| سنة | متوسط مؤشر الدولار الأمريكي | عودة MSCI خارج الولايات المتحدة | الدولار الأمريكي مقابل سلة الأسواق الناشئة |

|---|---|---|---|

| 2023 | 103.5 | +11% | +2% |

| 2024 | 101.2 | +14% | +6% |

| 2025 (حتى الآن) | ~99 | ~+25–26% | مؤشر MSCI للأسواق الناشئة (بالدولار الأمريكي) حتى الآن: ~+24–28% |

حقق مؤشر MSCI ACWI ex-US (أو مؤشرات MSCI ex-US) أداءً أفضل من مؤشر S&P 500 بأكبر هامش له منذ عام 2009، وهو ما يؤكد حجم الارتفاع الدولي هذا العام.

إن أوروبا واليابان من أكبر المستفيدين بفضل التقييمات الجذابة والزخم الدوري.

لقد استمتع مؤشر MSCI للأسواق الناشئة بسلسلة طويلة من الانتصارات في عام 2025، حيث سجلت بعض مناطق الأسواق الناشئة مكاسب شهرية وعوائد تراكمية أعلى بكثير من نظيراتها في الولايات المتحدة. [2]

وكانت أسماء البنوك والسلع الأساسية هي التي قادت العديد من هذه التحركات، كما أدى ارتفاع قيمة العملة في الأسواق المحلية إلى تضخيم العائدات الدولارية للمستثمرين الأجانب.

وقد كانت أفريقيا وأجزاء من أميركا اللاتينية من أبرز الاقتصاديات، حيث ارتفعت بعض المؤشرات الوطنية بنسبة 30-40% حتى تاريخه بالدولار، مدفوعة بصادرات السلع الأساسية والإصلاحات المحلية. [3]

ورغم أن هذه الإجراءات محددة (انخفاض القيمة السوقية وزيادة التقلبات)، فإنها تؤكد كيف يمكن للدولار الضعيف أن يعزز العائدات في أسواق السلع الأساسية والأسواق الناشئة.

إن ترجمة العملة وحدها يمكن أن تضيف عدة نقاط مئوية إلى العائدات الدولارية على الأسهم الأجنبية (غالباً في منتصف خانة الآحاد وأحياناً أعلى)، اعتماداً على حجم تحرك العملة وتكوين المؤشر.

غالبا ما يتزامن ضعف الدولار مع ظروف مالية عالمية أسهل (انخفاض العائدات الحقيقية للسندات الأميركية، وتوقعات تخفيف السياسة النقدية من جانب بنك الاحتياطي الفيدرالي).

وتؤدي أسعار الخصم المنخفضة إلى رفع التقييمات على مستوى العالم، وليس فقط بالنسبة للأسهم الأميركية، وهو ما يعزز مضاعفات السعر إلى الأرباح في الأسواق التي تتمتع بالفعل بزخم معقول في الأرباح.

يشير ضعف العملة إلى انخفاض تكلفة التمويل بالدولار وارتفاع العوائد المتوقعة في الخارج. ويميل مديرو الأصول والصناديق الاستثمارية التي تعتمد على الزخم إلى تحويل مخصصاتها نحو الأسهم غير الأمريكية الأكثر جاذبية عند ضعف الدولار، مما يعزز الطلب ويقلص السيولة في الأسواق الأجنبية.

ويؤدي هذا إلى خلق حلقة معززة ذاتيا حيث تعمل تدفقات رأس المال على رفع الأسعار، وهو ما يجذب بدوره المزيد من الاستثمار.

انخفاض قيمة الدولار لا يُفيد الجميع بالتساوي. فيما يلي قائمة قصيرة بالجهات التي يُحتمل أن تربح والجهات التي قد تخسر عند انخفاض قيمة الدولار:

يرى مصدرو السلع الأساسية (البلدان في أفريقيا وأميركا اللاتينية) أن العملات المحلية قوية وأن عائدات التصدير زادت بالعملات المحلية، مما عزز أرباح الشركات وأسعار الأسهم.

تستفيد الشركات العالمية الفاخرة والصناعية وأشباه الموصلات التي تحقق جزءًا كبيرًا من الإيرادات بالدولار عندما تترجم تلك الأرباح إلى نتائج أقوى بالعملة المحلية.

ويستفيد المستثمرون الذين يستخدمون الدولار لشراء الأصول المحلية من مكاسب مزدوجة، من خلال ارتفاع الأسعار وتقلبات العملة.

يمكن للشركات المتعددة الجنسيات في الولايات المتحدة التي تعتمد على الدولار القوي لتوفير المدخلات المستوردة الأرخص أن تشهد ضغطاً على هوامش أرباحها عندما يضعف الدولار (على الرغم من أن العديد منها تلجأ إلى التحوط).

إن الدول التي تعتمد بشكل كبير على الواردات المقومة بالدولار قد تواجه ضغوطاً تضخمية إذا تأخرت عملتها؛ وهو ما قد يضر بالطلب المحلي والأسهم المحلية بمرور الوقت.

ضعف الدولار يُفيد الأسهم العالمية فقط في ظل ظروف معينة. احذر من سيناريوهات المخاطرة التالية:

قد يتعافى الدولار سريعًا بفضل بيانات أمريكية قوية غير متوقعة، أو إذا جعلت الأحداث الجيوسياسية الولايات المتحدة ملاذًا آمنًا مجددًا. قد تؤدي عمليات إعادة هيكلة العملة إلى محو مكاسب العملات وتضخيم خسائر المستثمرين غير المتحوطين.

قد تتلاشى مكاسب العملة بسبب أخطاء في السياسات المحلية، أو ضوابط رأس المال غير المتوقعة، أو مشاكل الديون السيادية في اقتصادات الأسواق الناشئة. وغالبًا ما تصاحب العوائد المرتفعة في الأسواق الناشئة مخاطر ذيلية مرتفعة.

إن المناطق التي تستفيد من ارتفاع أسعار السلع الأساسية تكون أكثر عرضة للمخاطر إذا انعكست دورات السلع الأساسية، وهو ما من شأنه أن يضر بالعملات المحلية والأسهم.

إذا قامت الأسواق العالمية بإعادة تقييم أسعار الفائدة بسرعة، فإن المرحلة التالية من العائدات قد تكون محدودة؛ فملاحقة الأداء بعد التحركات الكبيرة تزيد من مخاطر الانسحاب.

إذا كنت تشتري أسهمًا غير أمريكية، فكن واضحًا بشأن ما إذا كنت تريد التعرض للعملة (غير المحمية) أو تفضل التحوط من مخاطر الصرف الأجنبي (صناديق الاستثمار المتداولة المحمية أو العقود الآجلة للعملات).

إذا كنت تريد التعرض دون مخاطر السهم الواحد، فتحقق من تدفقات مجموعة MSCI ex-US و EM ETF وأفضل الممتلكات.

غالبا ما يتفوق مصدرو السلع الأساسية وشركات التكنولوجيا الآسيوية على الشركات الأخرى عندما يضعف الدولار ويتسع نطاق النمو العالمي.

يمكن أن تحدث انعكاسات أسعار الصرف بشكل مفاجئ، لذا قم بتنفيذ الإدخالات المتدرجة (DCA) والحجم بشكل صحيح.

ورغم صعوبة عزل التأثيرات النقدية، فإنها قد تضيف مكاسب تتراوح بين 5% و15% إلى الأرباح المبلغ عنها في الأسواق الأجنبية.

تُضيف تقلبات أسعار الصرف مخاطر، ولكنها تُفيد أيضًا في التنويع. ويمكن إدارة المخاطر من خلال التحوّط.

ويتوقع الخبراء ضعفا معتدلا للدولار حتى عام 2026، وهو ما يتوقف على السياسة النقدية الأميركية والنمو العالمي.

وفي الختام، كان انخفاض الدولار في عام 2025 بمثابة ميزة كبيرة للأسهم العالمية، مما أدى إلى تعزيز الأرباح وتدفقات رأس المال وأسعار السلع الأساسية.

بالنسبة للمستثمرين المعتمدين على الدولار، فإن الرياضيات واضحة: الأسهم الأجنبية بالإضافة إلى العملات المحلية الأقوى = عوائد أعلى بالدولار الأمريكي.

تعامل مع هذه البيئة باعتبارها فرصة للتنويع وإعادة التوازن بذكاء، وليس باعتبارها ضمانة لتحقيق مكاسب سهلة.

إخلاء مسؤولية: هذه المادة لأغراض إعلامية عامة فقط، وليست (ولا ينبغي اعتبارها كذلك) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُمثل أي رأي مُقدم في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُعينة مُناسبة لأي شخص مُحدد.

[1] https://www.reuters.com/business/dollar-dips-peaks-sterling-squeezed-ahead-boe-2025-11-06/

[3] https://www.ft.com/content/c62752d9-5961-4afa-b97e-9577b5643dac