Ngày càng nhiều nhà đầu tư tìm kiếm các quỹ ETF REIT hấp dẫn để giải ngân trong năm 2026. Cách tiếp cận hợp lý là tách bạch giữa danh mục cốt lõi (các quỹ REIT Mỹ có tính thanh khoản cao, đa dạng, có thể làm nền tảng cho phân bổ vốn) và các danh mục vệ tinh (REIT toàn cầu, REIT thế chấp, các chiến lược ESG, chủ động hoặc tăng thu nhập được thiết kế để nhắm đến những kết quả cụ thể hơn).

Trong bối cảnh hiệu suất của thị trường bất động sản trong năm có thể phụ thuộc nhiều vào hướng đi của lãi suất Fed, điều kiện tái cấp vốn và các yếu tố cơ bản ở từng tài sản, quỹ ETF “phù hợp” là quỹ đáp ứng đúng mục tiêu của bạn: thu nhập ổn định, đa dạng hóa hệ số beta bất động sản hoặc lợi suất/tiếp xúc theo chủ đề ở mức bạn nhắm tới.

Bảng so sánh nhanh

Dữ liệu dưới đây được trích từ danh mục ngành Bất động sản của ETF Database tính đến ngày 22/01/2026. “Lợi suất cổ tức” là lợi suất cổ tức thường niên (%) được công bố tại đó; “Rủi ro” là hệ số Beta (một chỉ báo rủi ro thị trường tiêu chuẩn).

| Mã chứng khoán |

ETF |

Độ phơi sáng / góc |

Lợi suất cổ tức |

Rủi ro (Beta) |

| VNQ |

Quỹ ETF Bất động sản Vanguard |

Bất động sản/REIT cốt lõi, quy mô lớn tại Hoa Kỳ |

3,80% |

1.03 |

| SCHH |

Quỹ ETF Schwab US REIT |

Đầu tư REIT Hoa Kỳ cốt lõi với chi phí thấp |

2,94% |

0,99 |

| XLRE |

Quỹ ETF Bất động sản Chọn lọc Ngành SPDR |

Tập trung vào nhóm bất động sản vốn hóa lớn tại Mỹ |

3,35% |

1.00 |

| REET |

Quỹ ETF iShares Global REIT |

Đa dạng hóa vào bất động sản niêm yết toàn cầu |

3,58% |

0,99 |

| RWR |

Quỹ ETF SPDR Dow Jones REIT |

Tiếp cận REIT Hoa Kỳ theo chuẩn chỉ số truyền thống |

3,67% |

1,05 |

| FREL |

Quỹ ETF chỉ số bất động sản MSCI của Fidelity |

Tiếp xúc rộng với chỉ số bất động sản Hoa Kỳ |

3,48% |

1.03 |

| VGSR |

Quỹ ETF Bất động sản Bền vững Toàn cầu Vert |

Bất động sản toàn cầu định hướng ESG |

3,33% |

0,71 |

| JPRE |

Quỹ ETF Thu nhập Bất động sản JPMorgan |

Phân bổ bất động sản theo định hướng thu nhập |

2,55% |

0,85 |

| CSRE |

Quỹ ETF Bất động sản Chủ động Cohen & Steers |

Lựa chọn bất động sản theo chiến lược chủ động |

2,63% |

0,98 |

| IYRI |

Quỹ ETF Bất động sản Thu nhập cao NEOS |

Chiến lược dựa trên quy tắc/phái sinh dành cho nhà đầu tư tìm kiếm thu nhập cao |

11,54% |

0,91 |

Ghi chú giải thích: Hệ số Beta xấp xỉ 1,0 cho thấy quỹ ETF trong quá khứ biến động tương đối đồng nhịp với thị trường chứng khoán; dưới 1,0 thường ít nhạy cảm hơn; trên 1,0 phản ứng mạnh hơn. Lưu ý hệ số Beta có thể thay đổi theo thời gian.

Những quỹ ETF REIT tốt nhất nên mua ngay bây giờ: Top lựa chọn cho năm 2026

1) Quỹ ETF Bất động sản Vanguard (VNQ)

VNQ là một quỹ ETF REIT cốt lõi tại Mỹ, bao phủ các phân khúc bất động sản chủ chốt, giúp nhà đầu tư tối ưu hóa quản lý danh mục đầu tư và tiếp cận lĩnh vực này dễ dàng chỉ với “một khoản đầu tư duy nhất”. Nếu năm 2026 diễn ra trong bối cảnh điều kiện tài chính ổn định hơn (hoặc nới lỏng hơn), VNQ có khả năng phản ánh quá trình “bình thường hóa” trên diện rộng của thị trường REIT mà không cần phải chọn lọc vào những phân khúc nhỏ lẻ.

VNQ duy trì được tính thanh khoản rất tốt với quy mô giao dịch lớn, tổng tài sản quản lý (AUM) khoảng 34,8 tỷ USD, kèm theo tỷ suất cổ tức thường niên xấp xỉ 3,80%.

2) Quỹ ETF Schwab US REIT (SCHH)

SCHH là một quỹ REIT chi phí thấp, mô phỏng theo chỉ số, chủ yếu bám sát hệ số “beta” của thị trường REIT nội địa. Quỹ phù hợp với nhà đầu tư mong muốn đa dạng hóa danh mục REIT nhưng không nhất thiết phải đặt cược vào các yếu tố chuyên biệt, đặc biệt trong bối cảnh chu kỳ kinh tế chuyển từ giai đoạn biến động lãi suất sang giai đoạn chú trọng nhiều hơn đến yếu tố cơ bản trong năm 2026. Tính thanh khoản được hỗ trợ bởi tổng tài sản quản lý (AUM) khoảng 9,1 tỷ USD, với tỷ suất cổ tức thường niên khoảng 2,94%.

3) Quỹ đầu tư Bất động sản Chọn lọc SPDR (XLRE)

XLRE tập trung vào các doanh nghiệp bất động sản vốn hóa lớn tại Mỹ, được chọn lọc từ chỉ số S&P 500, qua đó tạo nên một “hồ sơ” bất động sản thiên về chất lượng và quy mô khổng lồ hơn so với các quỹ đa ngành khác.

Xu hướng này đặc biệt đáng chú ý nếu dòng tiền trên thị trường tiếp tục ưu tiên những doanh nghiệp bất động sản có bảng cân đối kế toán lành mạnh và quy mô vượt trội. XLRE kết hợp được khả năng giao dịch mạnh mẽ (tổng tài sản quản lý khoảng 7,1 tỷ USD) với tỷ suất cổ tức thường niên khoảng 3,35%.

4) iShares Global REIT ETF (REET)

REET mang lại khả năng tiếp cận đa dạng vào thị trường bất động sản niêm yết trên nhiều khu vực, giúp giảm phụ thuộc vào chu kỳ lãi suất của bất kỳ quốc gia đơn lẻ nào. Đây là lựa chọn hấp dẫn trong năm 2026 nếu đà phục hồi của thị trường bất động sản toàn cầu diễn ra không đồng đều (ví dụ: thời điểm cắt giảm lãi suất hoặc nhịp phục hồi tăng trưởng khác nhau giữa các quốc gia). Quỹ hiện có tổng tài sản quản lý (AUM) khoảng 4,44 tỷ USD và tỷ suất cổ tức thường niên khoảng 3,58%.

5) SPDR Dow Jones REIT ETF (RWR)

RWR là một trong những quỹ ETF REIT lâu đời tại Mỹ, hoạt động như một quỹ chỉ số bám sát chuẩn truyền thống, mang lại một danh mục REIT cân bằng, dễ hiểu. Quỹ được xem như lựa chọn “cốt lõi ổn định” cho năm 2026 nếu quan điểm của bạn là thị trường REIT sẽ phục hồi trên diện rộng, chứ không chỉ tập trung vào một vài phân khúc nổi trội.

Thông tin hiện tại cho thấy quỹ đang quản lý khoảng 1,71 tỷ USD tài sản (AUM) với tỷ suất cổ tức thường niên khoảng 3,67%.

6) Quỹ ETF chỉ số bất động sản MSCI của Fidelity (FREL)

FREL theo dõi một chỉ số bất động sản rộng của Mỹ, được thiết kế để mang lại khả năng đa dạng hóa dễ dàng với mức độ phức tạp tối thiểu. Trong năm 2026, quỹ phù hợp với những nhà đầu tư muốn hưởng dòng thu nhập từ bất động sản, đồng thời kỳ vọng có cơ hội định giá lại tích cực nếu các điều kiện thị trường cải thiện, mà không cần phải chấp nhận thêm rủi ro từ giao dịch chủ động hoặc sản phẩm quyền chọn. FREL hiện có tổng tài sản quản lý (AUM) khoảng 1,36 tỷ USD và lợi suất cổ tức thường niên khoảng 3,48%.

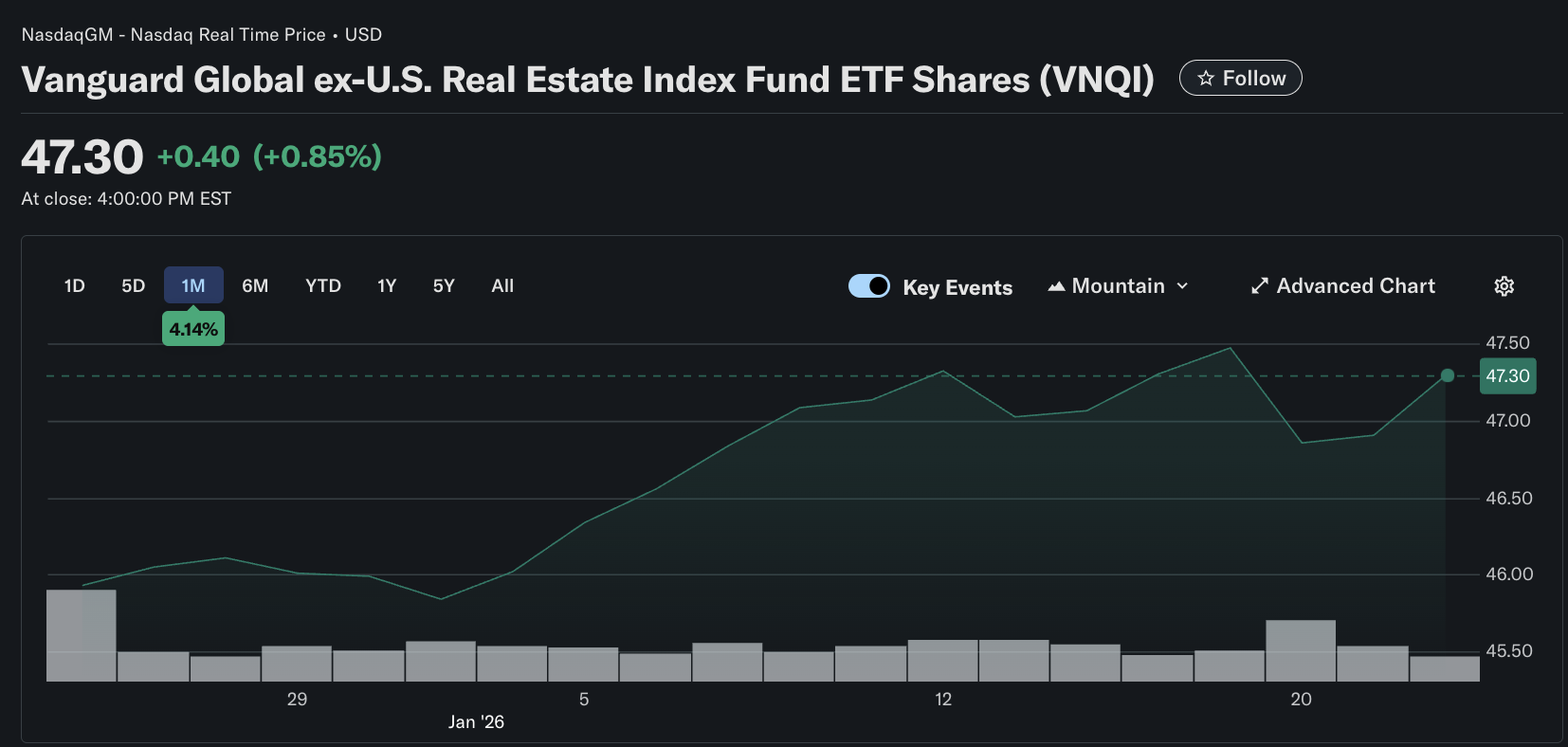

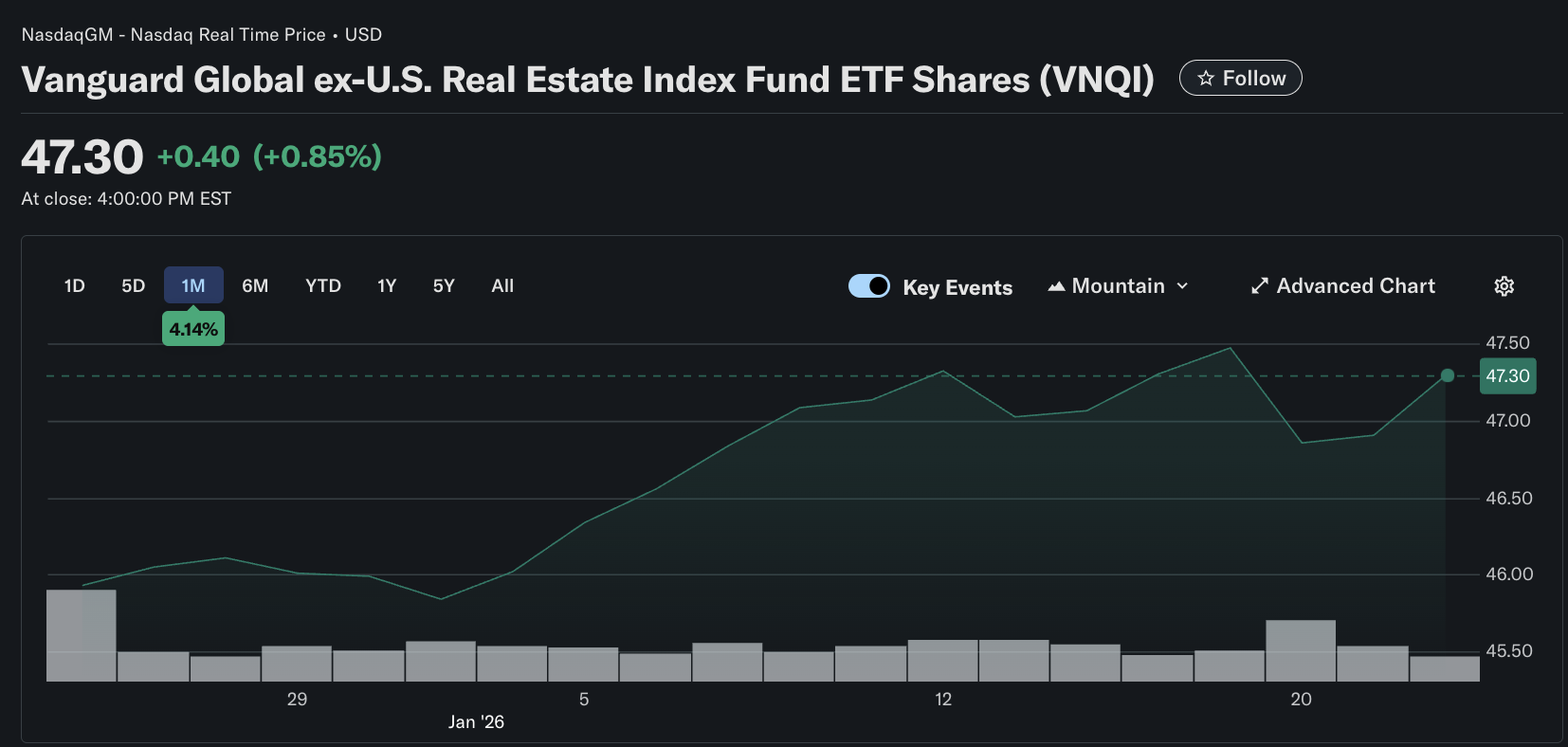

7) Quỹ ETF Bất động sản Toàn cầu ngoài Hoa Kỳ của Vanguard (VNQI)

VNQI loại trừ thị trường Mỹ, tập trung vào bất động sản niêm yết tại các thị trường quốc tế, điều này đặc biệt hữu ích nếu chu kỳ bất động sản (và tiền tệ) bên ngoài Mỹ trở thành động lực tăng thêm trong năm 2026.

Đây là công cụ đa dạng hóa danh mục hiệu quả khi bạn muốn mở rộng sang bất động sản toàn cầu mà không cần gia tăng thêm rủi ro vào các REIT Mỹ mà mình đang nắm giữ. Quy mô quỹ vẫn rất đáng kể (tổng tài sản quản lý khoảng 3,57 tỷ USD) và theo báo cáo gần nhất, tỷ suất cổ tức ở mức khoảng 4,58%.

8) Quỹ ETF Bất động sản Thế chấp iShares (REM)

REM tập trung vào các REIT thế chấp, nơi lợi nhuận chủ yếu phụ thuộc vào chi phí vốn (WACC) và chênh lệch lãi suất hơn là dòng tiền thuê, vì vậy về cấu trúc vốn đã có xu hướng biến động mạnh hơn so với các danh mục REIT cổ phiếu. Trong năm 2026, quỹ có thể được sử dụng như một chiến lược phân bổ thu nhập nếu chênh lệch lãi suất dần trở lại trạng thái bình thường và hình dạng đường cong lợi suất bớt bất lợi cho các doanh nghiệp sử dụng đòn bẩy và hưởng lợi từ chênh lệch lãi suất.

REM sở hữu mức lợi suất cổ tức tương đối cao (khoảng 8,18%/năm) nhưng quy mô quỹ lại nhỏ hơn, với tổng tài sản quản lý (AUM) khoảng 664 triệu USD.

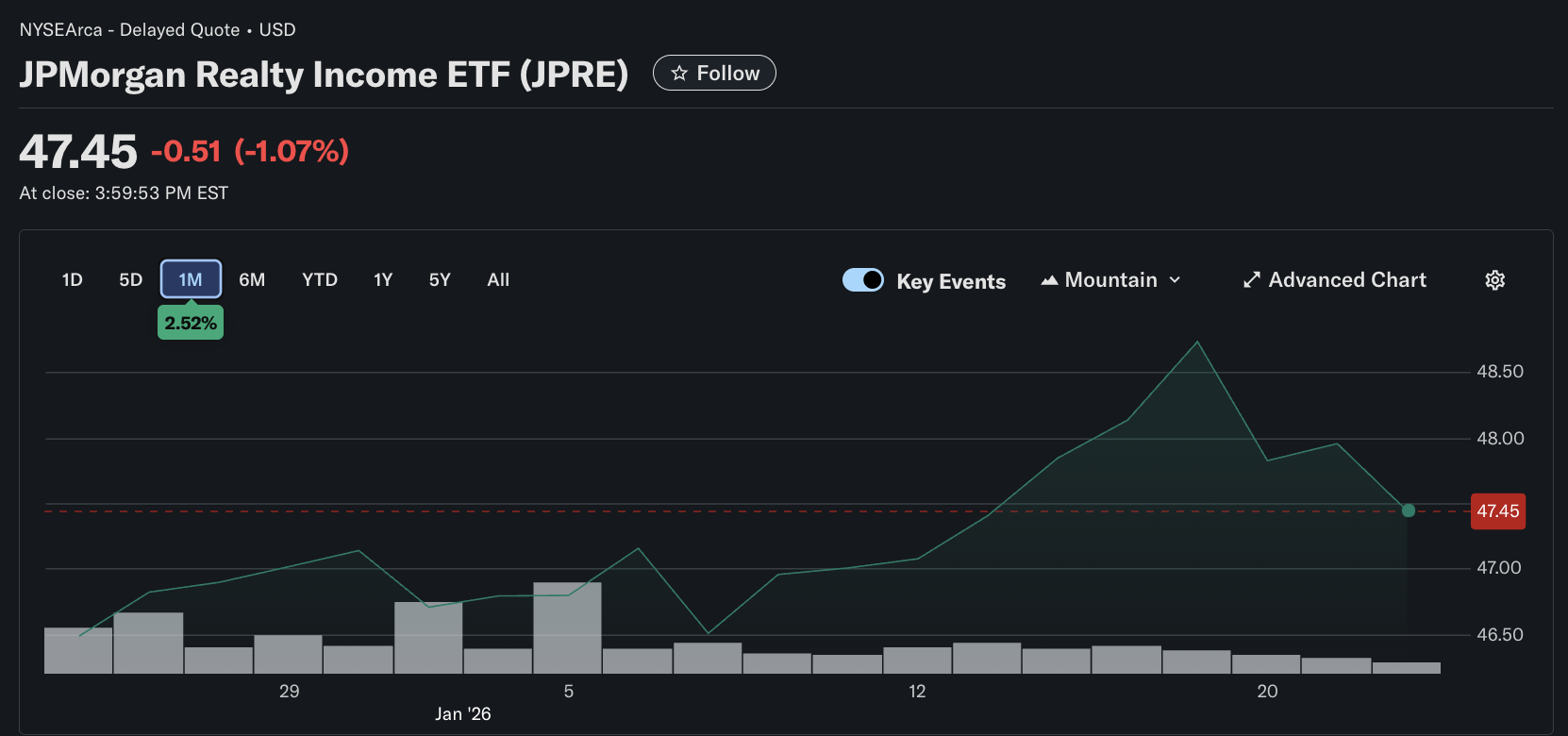

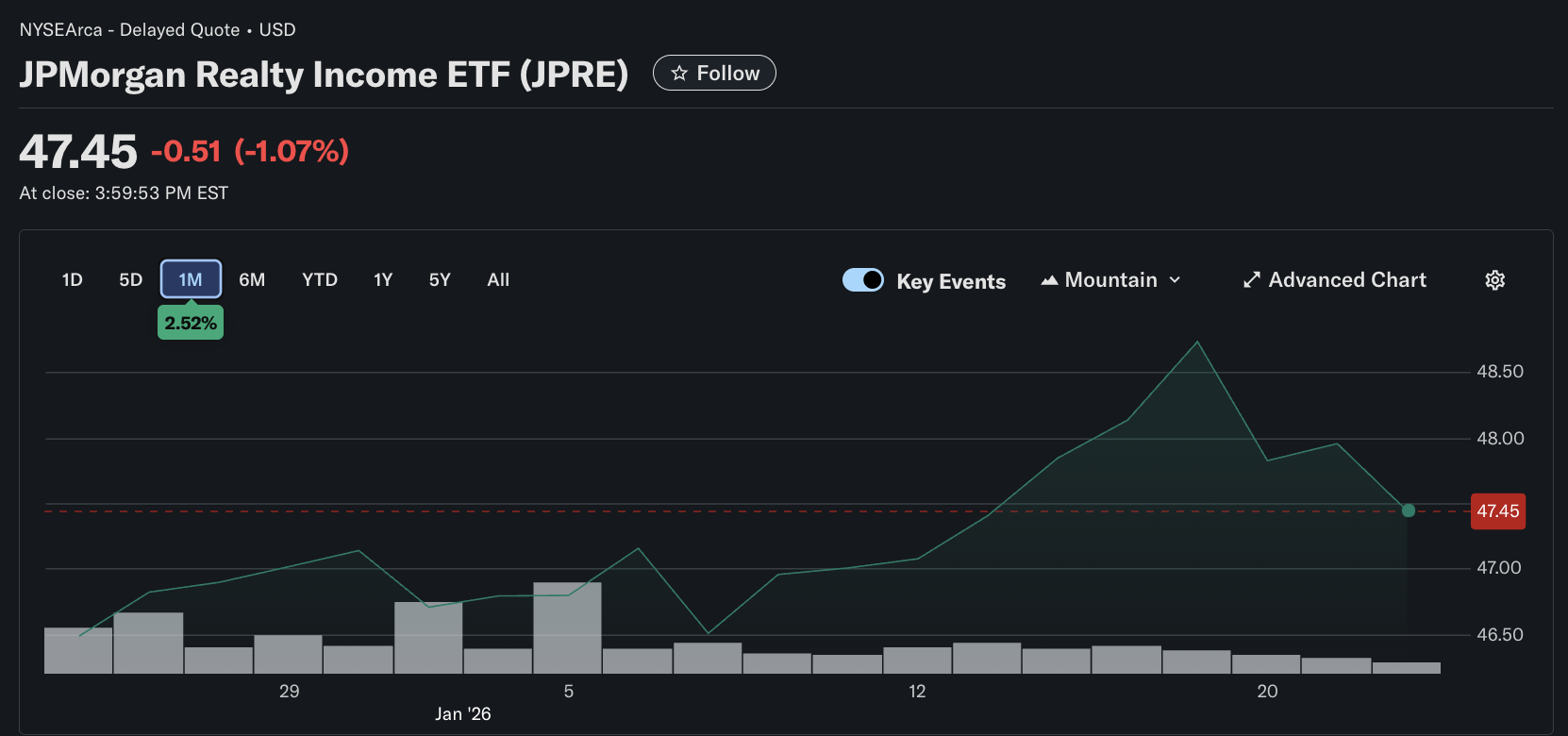

9) Quỹ ETF Thu nhập Bất động sản JPMorgan (JPRE)

JPRE là quỹ ETF thu nhập bất động sản được quản lý chủ động, phù hợp với nhà đầu tư mong muốn một chiến lược linh hoạt nhằm cân bằng giữa dòng thu nhập và rủi ro, thay vì chỉ đơn thuần bám theo một chỉ số thụ động.

Quỹ này có thể tiếp tục phát huy vai trò trong năm 2026 nếu mức độ phân hóa trên thị trường bất động sản vẫn cao, khiến việc lựa chọn cổ phiếu cụ thể trở nên quan trọng hơn so với việc chỉ nắm giữ theo “beta” chung. JPRE hiện vẫn đang trong giai đoạn mở rộng quy mô (tổng tài sản quản lý khoảng 426,7 triệu USD) với tỷ suất cổ tức thường niên khoảng 2,55%.

10) Quỹ ETF Thu nhập cao Bất động sản NEOS (IYRI)

IYRI được xây dựng với mục tiêu tạo ra thu nhập hàng tháng ở mức cao, sử dụng chiến lược kết hợp quyền chọn mua dựa trên dữ liệu với danh mục REIT cơ sở, qua đó tìm cách kiếm lợi từ biến động thay vì chỉ dựa vào cổ tức của các REIT.

Đây chính là lý do quỹ có mặt trong danh sách đề cử cho năm 2026: trong kịch bản REIT đi ngang hoặc phục hồi chậm và không đồng đều, việc bổ sung chiến lược giao dịch phái sinh quyền chọn có thể giúp duy trì mức phân phối cao hơn so với các quỹ REIT thuần túy chỉ tiếp xúc theo hệ số beta.

Theo dữ liệu mới nhất, NEOS đang quản lý khoảng 200,6 triệu USD tài sản (AUM), ghi nhận tỷ suất cổ tức hàng năm khoảng 11,54%, cùng tỷ lệ phân phối lợi nhuận tương đương 10,83%.

Hướng dẫn giao dịch ETF REIT với EBC Financial Group

EBC cung cấp dịch vụ giao dịch ETF, cho phép bạn giao dịch dựa trên biến động giá của ETF mà không cần trực tiếp sở hữu cổ phiếu, và thường hỗ trợ cả chiến lược mua vào lẫn bán ra.

Bước 1: Đăng ký hồ sơ

Truy cập trang web chính thức của EBC và nhấn nút Đăng ký.

Nhập các thông tin cần thiết (email/số điện thoại), yêu cầu mã xác minh, thiết lập mật khẩu và gửi đăng ký.

Bước 2: Hoàn tất xác minh KYC

Bước 3: Mở tài khoản giao dịch thử nghiệm hoặc tài khoản giao dịch thực

Từ cổng thông tin, chọn mục Tạo tài khoản.

Chọn nền tảng giao dịch, loại tài khoản, loại tiền tệ, mức đòn bẩy và thiết lập mật khẩu chính/mật khẩu nhà đầu tư, sau đó nhấp Tạo ngay.

EBC cung cấp hai nền tảng MetaTrader 4 (MT4) và MetaTrader 5 (MT5); bạn có thể tải xuống/cài đặt thông qua trang web chính thức của EBC.

Bước 4: Tìm và giao dịch mã chứng khoán bạn quan tâm

Sử dụng danh sách các công cụ ETF và/hoặc chức năng tìm kiếm mã chứng khoán trên nền tảng để xác nhận chính xác mã giao dịch được sử dụng trong môi trường của bạn.

Cần nắm rõ các yếu tố cơ bản về cơ chế hoạt động của sản phẩm trước khi giao dịch:

Bạn không cần sở hữu tài sản cơ sở (chỉ cần đầu cơ vào biến động giá).

Chi phí giao dịch thường bao gồm chênh lệch giá mua – bán và phí tài trợ qua đêm (được hiển thị trên nền tảng).

Chiến lược bán khống cổ phiếu được hỗ trợ đối với sản phẩm CFD ETF.

Những rủi ro cần cân nhắc (Hãy đọc kỹ trước khi giao dịch ETF REIT)

1) Độ nhạy cảm với lãi suất

Định giá REIT có thể phản ứng mạnh với các biến động trong rủi ro lãi suất và kỳ vọng thị trường, bởi chi phí vốn và tỷ suất lợi nhuận đều ảnh hưởng trực tiếp tới giá trị tài sản cũng như dòng tiền.

2) Điều kiện tái tài trợ và tín dụng

Ngay cả khi môi trường lãi suất có cải thiện, rủi ro tái cấp vốn vẫn có thể ở mức đáng kể nếu chênh lệch tín dụng mở rộng hoặc các tổ chức cho vay thắt chặt tiêu chuẩn xét duyệt, đặc biệt đối với những REIT sử dụng đòn bẩy cao hoặc đầu tư vào các phân khúc bất động sản yếu.

3) Rủi ro tập trung theo loại hình bất động sản

Các quỹ đa ngành thường phân bổ vốn vào nhiều phân khúc, nhưng một số quỹ tập trung (hoặc sử dụng phương pháp tính trọng số chỉ số) vẫn có thể dồn tỷ trọng quá lớn vào một vài lĩnh vực cụ thể (ví dụ: công nghiệp, nhà ở, tháp viễn thông, trung tâm dữ liệu). Vị thế dẫn dắt giữa các nhóm này có thể thay đổi nhanh chóng.

4) Rủi ro REIT thế chấp (REM)

Các chiến lược REIT thế chấp nhạy cảm hơn với hình dạng đường cong lợi suất, chi phí vốn và biến động chênh lệch lãi suất. Chúng có thể phải chịu những đợt sụt giảm giá trị lớn hơn so với các quỹ ETF REIT cổ phiếu trong thời kỳ thị trường căng thẳng.

5) Rủi ro toàn cầu và rủi ro tiền tệ (REET/VNQI)

Đầu tư vào thị trường bất động sản quốc tế kéo theo rủi ro quốc gia, khác biệt về môi trường pháp lý và tác động từ các yếu tố tỷ giá hối đoái, những yếu tố này có thể khuếch đại hoặc làm suy giảm hiệu quả thực tế so với diễn biến tại thị trường sở tại.

6) Lợi suất không phải là sự đảm bảo

Lợi suất cổ tức luôn biến động theo giá và mức phân phối. Lợi suất cao có thể phản ánh rủi ro lớn hơn, và mức chi trả cổ tức hoàn toàn có thể bị điều chỉnh mạnh trong giai đoạn suy thoái.

7) Rủi ro chồng chéo quyền chọn (IYRI)

Những quỹ tăng thu nhập bằng chiến lược quyền chọn có thể phải đánh đổi một phần tiềm năng tăng giá trong các pha thị trường bứt phá mạnh, và do đó mô hình rủi ro/lợi nhuận của chúng sẽ khác biệt so với các quỹ chỉ số REIT truyền thống.

Câu hỏi thường gặp (FAQ)

1) Tôi có thể giao dịch các quỹ ETF REIT với EBC Financial Group không?

Có. Bạn có thể giao dịch Quỹ ETF Bất động sản Vanguard (VNQ) trên nền tảng của EBC Financial Group. Tuy nhiên, mức độ khả dụng có thể khác nhau tùy đơn vị/khu vực và nền tảng, vì vậy hãy kiểm tra lại mã giao dịch cụ thể của quỹ ETF REIT trong phần tìm kiếm mã trên MT4/MT5 hoặc trong danh mục sản phẩm của EBC.

2) Tôi có cần sở hữu cổ phiếu ETF để giao dịch các quỹ ETF bất động sản (REIT) trên EBC không?

Không cần. Với giao dịch CFD ETF tại EBC, bạn có thể giao dịch dựa trên biến động giá của ETF mà không cần nắm giữ cổ phiếu ETF cơ sở.

3) Tôi có thể bán khống các quỹ ETF REIT trên sàn EBC không?

Có. Giao dịch CFD ETF thường hỗ trợ bán khống, cho phép bạn xây dựng chiến lược phù hợp trong cả thị trường tăng giá lẫn giảm giá.

4) Các quỹ ETF REIT có “an toàn” vì chúng chi trả cổ tức không?

Không hẳn như vậy. Dù cổ tức REIT thường khá hấp dẫn, giá REIT vẫn có thể biến động mạnh, đặc biệt khi kỳ vọng lãi suất thay đổi hoặc các yếu tố cơ bản của thị trường bất động sản suy yếu. Hãy coi lợi suất chỉ là một biến số trong phân tích, không phải “bảo chứng an toàn” tuyệt đối.

5) Vì sao tỷ suất cổ tức của các quỹ ETF REIT lại chênh lệch nhiều như vậy?

Sự khác biệt về lợi suất có thể xuất phát từ cấu trúc danh mục (REIT cổ phiếu so với REIT thế chấp), chính sách phân phối lợi nhuận và biến động giá thị trường (giá giảm => lợi suất tăng, trong điều kiện các yếu tố khác không đổi). Lợi suất cao đôi khi phản ánh rủi ro tiềm ẩn lớn hơn, chứ không phải chất lượng tài sản vượt trội hơn.

Kết luận

Trong năm 2026, quỹ ETF REIT “tốt nhất” là quỹ phù hợp với mục tiêu lợi nhuận và khẩu vị rủi ro riêng của bạn. Các quỹ cốt lõi như VNQ, SCHH, XLRE, RWR và FREL có thể đóng vai trò nền tảng cho một danh mục bất động sản đa dạng.

Song song đó, các quỹ vệ tinh như REET/VNQI (đa dạng hóa toàn cầu), REM (thu nhập từ REIT thế chấp) và IYRI (thu nhập được tăng cường nhờ chiến lược quyền chọn) có thể được bổ sung chiến lược một cách linh hoạt. Nếu bạn lựa chọn giao dịch thông qua EBC, hãy tìm hiểu kỹ về mức chênh lệch giá, chi phí tài trợ qua đêm và cân nhắc quy mô vị thế thật thận trọng.

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không được xem là (và không nên được coi là) lời khuyên tài chính, đầu tư hay bất kỳ dạng tư vấn nào khác để bạn dựa vào. Mọi nhận định trong tài liệu này đều không cấu thành khuyến nghị từ EBC hay tác giả rằng bất kỳ khoản đầu tư, chứng khoán, giao dịch hay chiến lược đầu tư cụ thể nào là phù hợp với từng cá nhân cụ thể.