تجارة

حول إي بي سي

اريخ النشر: 2026-01-23

يبحث العديد من المستثمرين عن أفضل صندوق استثمار عقاري متداول للشراء في عام 2026. ويتمثل النهج العملي في فصل التعرض الأساسي (صناديق الاستثمار العقاري الأمريكية واسعة النطاق والسائلة التي يمكن أن تشكل أساسًا للتخصيص) عن الاستثمارات الفرعية (صناديق الاستثمار العقاري العالمية، وصناديق الاستثمار العقاري للرهن العقاري، والاستراتيجيات الموجهة نحو الحوكمة البيئية والاجتماعية والمؤسسية، والاستراتيجيات النشطة، أو استراتيجيات تعزيز الدخل المصممة لاستهداف نتائج أكثر تحديدًا).

في عام قد يتوقف فيه أداء العقارات على اتجاه أسعار الفائدة، وشروط إعادة التمويل، والأساسيات على مستوى العقار، فإن صندوق الاستثمار المتداول "الصحيح" هو الذي يتوافق مع هدفك: دخل ثابت، أو بيتا عقارية متنوعة، أو عائد مستهدف/تعرض موضوعي.

البيانات أدناه مأخوذة من قائمة قطاع العقارات في قاعدة بيانات صناديق المؤشرات المتداولة اعتبارًا من 22/01/2026. يشير "عائد الأرباح" إلى عائد الأرباح السنوي (%) الموضح هناك؛ و"المخاطر" هي بيتا (مؤشر قياسي لمخاطر السوق).

| مؤشر الأسعار | صندوق المؤشرات المتداولة | زاوية التعريض | عائد توزيعات الأرباح | المخاطرة (بيتا) |

|---|---|---|---|---|

| VNQ | صندوق فانجارد للعقارات المتداول في البورصة | العقارات الأمريكية الأساسية والواسعة النطاق / صناديق الاستثمار العقاري | 3.80% | 1.03 |

| شش | صندوق Schwab US REIT المتداول في البورصة | التعرض الأساسي لصناديق الاستثمار العقاري الأمريكية منخفضة التكلفة | 2.94% | 0.99 |

| XLRE | صندوق SPDR المتداول في البورصة للقطاع العقاري المختار | ميل قطاع العقارات الأمريكية ذات رأس المال الكبير | 3.35% | 1.00 |

| ريت | صندوق iShares العالمي للاستثمار العقاري المتداول في البورصة | تنويع العقارات المدرجة عالميًا | 3.58% | 0.99 |

| نظام الإنذار الراداري | صندوق SPDR Dow Jones REIT ETF | نهج معياري راسخ لصناديق الاستثمار العقاري الأمريكية | 3.67% | 1.05 |

| فريل | صندوق فيديلتي MSCI للعقارات المتداول في البورصة | انكشاف واسع على مؤشر العقارات الأمريكية | 3.48% | 1.03 |

| VGSR | صندوق Vert Global Sustainable Real Estate المتداول في البورصة | العقارات العالمية ذات التوجه البيئي والاجتماعي والحوكمة | 3.33% | 0.71 |

| جيه بي آر إي | صندوق جي بي مورغان العقاري للدخل المتداول | تخصيص العقارات الموجهة نحو الدخل | 2.55% | 0.85 |

| CSRE | صندوق كوهين وستيرز العقاري النشط المتداول في البورصة | اختيار العقارات النشطة | 2.63% | 0.98 |

| إييري | صندوق NEOS العقاري ذو الدخل المرتفع المتداول في البورصة | نهج قائم على القواعد/المشتقات المالية، ويعتمد على الدخل المرتفع | 11.54% | 0.91 |

ملاحظة تفسيرية: قيمة بيتا ~1.0 تعني أن أداء صندوق المؤشرات المتداولة (ETF) تاريخياً كان يتماشى بشكل عام مع أداء سوق الأسهم؛ أما القيم الأقل من 1.0 فتشير إلى حساسية أقل، بينما القيم الأعلى من 1.0 تشير إلى حساسية أكبر. قد تتغير قيمة بيتا بمرور الوقت.

يُعدّ VNQ صندوقًا استثماريًا متداولًا في البورصة (ETF) واسع النطاق في سوق الأسهم الأمريكية الأساسية، ويشمل أنواعًا رئيسية من العقارات، مما يجعله وسيلة سهلة ومباشرة للاستثمار في هذا القطاع. إذا شهد عام 2026 استقرارًا أكبر (أو تيسيرًا) في ظروف التمويل، فسيكون VNQ في وضعٍ يمكّنه من الاستفادة من عودة سوق صناديق الاستثمار العقاري (REIT) إلى وضعه الطبيعي على نطاق واسع دون الحاجة إلى اختيار قطاعات متخصصة.

لا تزال أسهم VNQ قابلة للتداول على نطاق واسع، حيث تبلغ قيمة الأصول المدارة حوالي 34.8 مليار دولار أمريكي وعائد توزيعات الأرباح السنوي حوالي 3.80٪.

يُعدّ صندوق SCHH استثمارًا منخفض التكلفة في صناديق الاستثمار العقاري الأمريكية، ويتبع مؤشرًا دقيقًا لسوق صناديق الاستثمار العقاري المحلية. وهو خيارٌ مناسبٌ للمستثمرين الراغبين في تنويع استثماراتهم في صناديق الاستثمار العقاري دون التركيز على عوامل محددة، خاصةً إذا تحوّلت الدورة الاقتصادية من تأثير صدمات أسعار الفائدة إلى العوامل الأساسية. ويتمتع الصندوق بسيولة عالية بفضل أصوله المُدارة التي تبلغ حوالي 9.1 مليار دولار أمريكي، مع عائد توزيعات أرباح سنوي يبلغ حوالي 2.94%.

يركز صندوق XLRE على أسماء العقارات الأمريكية ذات رأس المال الكبير المستمدة من مؤشر S&P 500، مما يخلق ملفًا عقاريًا "عالي الجودة/ضخم" أكثر من الصناديق الأوسع نطاقًا.

اليوم، قد يكون لهذا التوجه أهمية إذا استمر رأس المال في مكافأة قوة الميزانية العمومية وحجم الأعمال بين شركات العقارات المدرجة. تجمع شركة XLRE بين سهولة التداول (أصول مدارة تبلغ حوالي 7.1 مليار دولار) وعائد توزيعات أرباح سنوي يبلغ حوالي 3.35%.

يوفر صندوق REET تنوعًا في الاستثمارات العقارية المدرجة عبر مختلف المناطق، مما يقلل الاعتماد على دورة أسعار الفائدة في دولة واحدة. ويُعدّ هذا الصندوق خيارًا جذابًا لعام 2026 في حال تباينت وتيرة تعافي سوق العقارات العالمي (على سبيل المثال، اختلاف توقيت خفض أسعار الفائدة أو انتعاش النمو). تبلغ قيمة أصول الصندوق المُدارة حوالي 4.44 مليار دولار أمريكي، ويبلغ عائد توزيعات الأرباح السنوية حوالي 3.58%.

يُعدّ صندوق RWR المتداول في البورصة (ETF) صندوقًا استثماريًا عقاريًا أمريكيًا طويل الأمد، مرتبطًا بمؤشر قياسي تقليدي، ويُقدّم توزيعًا متوازنًا وبسيطًا للاستثمار في صناديق الاستثمار العقاري. ويستحقّ مكانًا في عام 2026 كخيار "أساسي مستقر" إذا كنت تتوقع انتعاشًا واسع النطاق في قطاع صناديق الاستثمار العقاري بدلًا من هيمنة قطاع متخصص واحد.

الوضع الحالي: الأصول المدارة بقيمة 1.71 مليار دولار تقريبًا وعائد توزيعات الأرباح السنوي بنسبة 3.67% تقريبًا.

يتتبع صندوق FREL مؤشرًا واسع النطاق للعقارات الأمريكية، وهو مصمم لتوفير تعرض مباشر ومتنوع بأقل قدر من التعقيد. في عام 2026، يُناسب الصندوق المستثمرين الذين يرغبون في الحصول على دخل القطاع بالإضافة إلى إمكانية إعادة تقييمه في حال تحسن الأوضاع، دون تحمل مخاطر التداول النشط أو الخيارات. تبلغ قيمة الأصول المُدارة لصندوق FREL حوالي 1.36 مليار دولار أمريكي، ويبلغ عائد توزيعات الأرباح السنوي حوالي 3.48%.

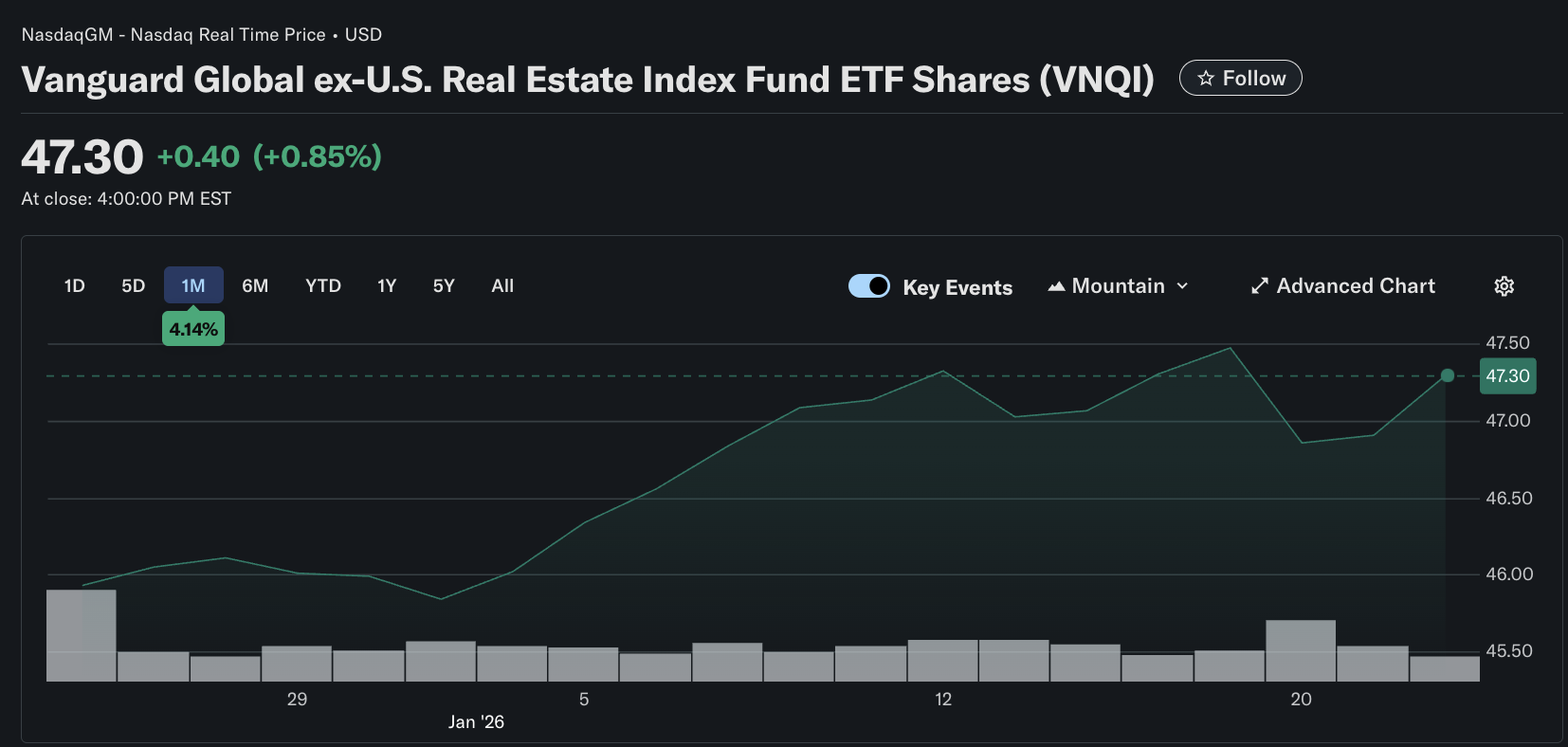

يستثني مؤشر VNQI الولايات المتحدة، ويركز على العقارات المدرجة دوليًا، وهو ما قد يكون مفيدًا إذا أصبحت دورات العقارات غير الأمريكية (والعملات) هي المحرك التدريجي في عام 2026.

إنها أداة تنويع فعّالة لمن يرغب في الاستثمار في العقارات العالمية دون مضاعفة المخاطر المرتبطة بصناديق الاستثمار العقاري الأمريكية الموجودة بالفعل في أماكن أخرى. ولا يزال حجمها ذا أهمية كبيرة (أصول مدارة تبلغ حوالي 3.57 مليار دولار أمريكي)، ويبلغ عائد توزيعات الأرباح حوالي 4.58% (وفقًا للتقارير الأخيرة).

تستهدف REM صناديق الاستثمار العقاري المتخصصة في الرهن العقاري، حيث تتأثر العوائد بشكل أكبر بتكاليف التمويل وفروق أسعار الفائدة أكثر من إيجارات العقارات، مما يجعلها أكثر تقلبًا من الناحية الهيكلية مقارنةً بصناديق الاستثمار العقاري المتخصصة في الأسهم. في عام 2026، يمكن أن تُجدي نفعًا كاستراتيجية لتخصيص الدخل إذا استقرت فروق أسعار الفائدة وأصبح منحنى العائد أقل عدائية للشركات التي تعتمد على فروق أسعار الفائدة.

يوفر هذا الصندوق معدل توزيع أرباح أعلى (عائد توزيعات أرباح سنوي يبلغ حوالي 8.18٪) ولكنه أصغر حجماً، حيث تبلغ قيمة الأصول المدارة حوالي 664 مليون دولار.

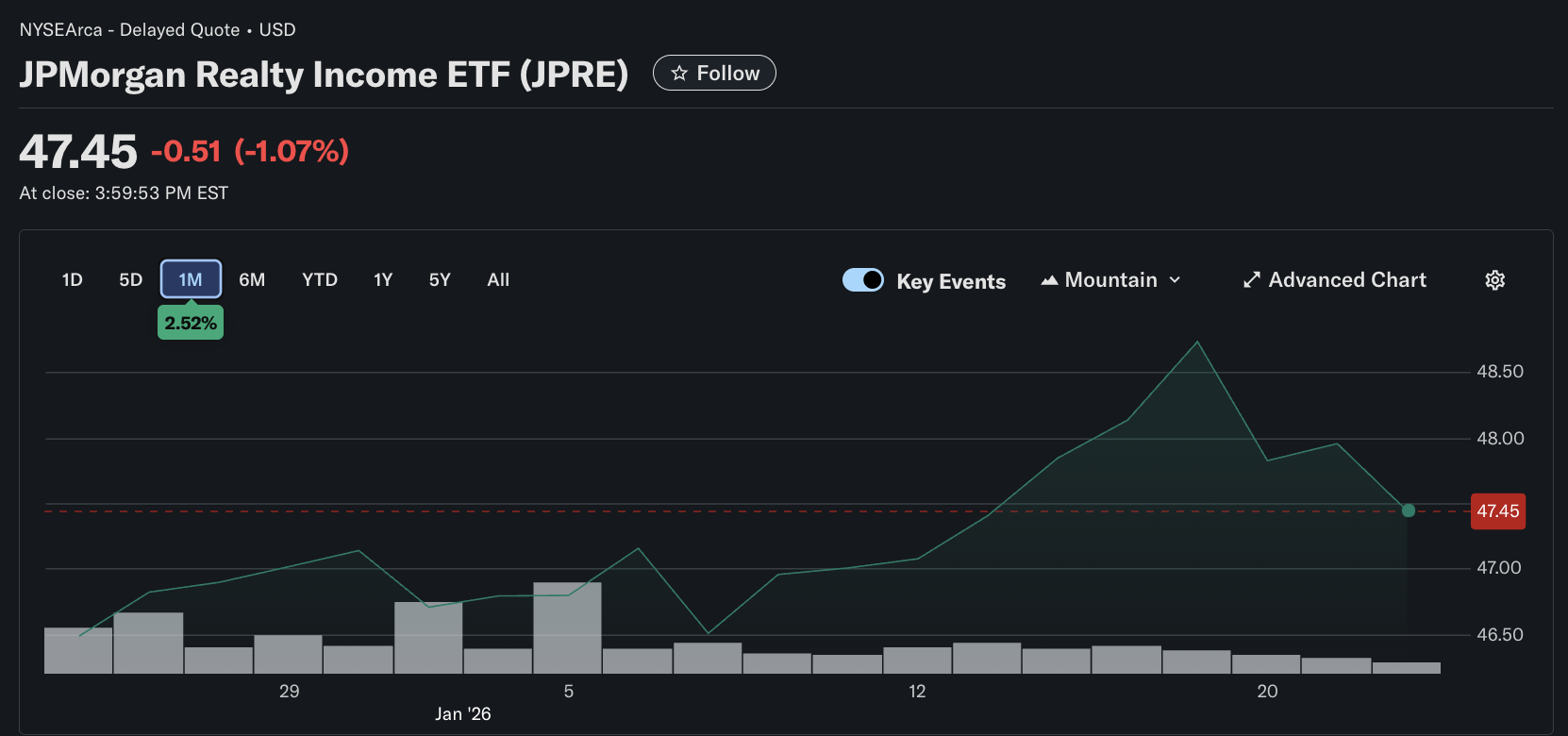

JPRE هو صندوق استثمار عقاري متداول ذو دخل مُدار بنشاط، وهو مفيد للمستثمرين الذين يرغبون في اتباع نهج المدير في موازنة الدخل والمخاطر بدلاً من مجرد تتبع مؤشر معين.

قد يكون هذا الأمر ذا أهمية في عام 2026 إذا استمر التباين داخل سوق العقارات مرتفعًا، وإذا أصبحت عملية اختيار الأوراق المالية أكثر أهمية من التعرض الواسع لتقلبات السوق. لا يزال حجم أعماله في طور النمو (أصول مدارة تبلغ حوالي 426.7 مليون دولار أمريكي)، ويُظهر عائد توزيعات أرباح سنوي يبلغ حوالي 2.55%.

تم تصميم IYRI لتحقيق دخل شهري مرتفع، باستخدام استراتيجية خيار الشراء القائمة على البيانات إلى جانب التعرض لصناديق الاستثمار العقاري، بهدف تحقيق الدخل من التقلبات بدلاً من الاعتماد فقط على أرباح صناديق الاستثمار العقاري.

ولهذا السبب تم إدراجها في هذه القائمة لعام 2026: إذا كانت صناديق الاستثمار العقاري تتراجع بشكل جانبي أو تتعافى بشكل غير متساوٍ، فقد يدعم نهج تراكب الخيارات توزيعًا أعلى من صناديق الاستثمار العقاري ذات بيتا النقية.

بحسب أحدث البيانات المعروضة، فإن لدى NEOS أصولاً مدارة تبلغ حوالي 200.6 مليون دولار أمريكي وعائد توزيعات أرباح سنوي يبلغ حوالي 11.54٪، كما أبلغت NEOS عن معدل توزيع يبلغ 10.83٪.

توفر EBC تداول صناديق الاستثمار المتداولة، مما يتيح لك تداول تحركات أسعار صناديق الاستثمار المتداولة دون امتلاك أسهم، وعادة ما تدعم استراتيجيات الشراء والبيع على حد سواء.

انتقل إلى الموقع الرسمي لـ EBC وانقر على "تسجيل".

أدخل التفاصيل المطلوبة (البريد الإلكتروني/رقم الهاتف)، واطلب رمز التحقق، وقم بتعيين كلمة المرور الخاصة بك، ثم أرسل الطلب.

في بوابة العميل، حدد "بدء التحقق" في نافذة "اعرف عميلك".

من البوابة، اختر إنشاء حساب.

اختر منصة التداول ونوع الحساب والعملة والرافعة المالية، وقم بتعيين كلمات المرور الرئيسية/المستثمرين، ثم انقر فوق إنشاء الآن.

توفر EBC برنامج MetaTrader 4 (MT4) و MetaTrader 5 (MT5)؛ قم بتنزيله/تثبيته عبر الموقع الرسمي لشركة EBC.

استخدم قائمة أدوات صناديق المؤشرات المتداولة و/أو خاصية البحث عن الرموز في منصتك للتأكد من تسمية الرموز المستخدمة في بيئتك.

أهم آليات المنتج التي يجب فهمها قبل التداول:

لا حاجة للملكية (أنت تتكهن بالسعر).

تشمل التكاليف عادةً فرق سعر العرض والطلب ورسوم التمويل الليلي (كما هو موضح على المنصة).

يتم دعم البيع على المكشوف لعقود الفروقات على صناديق المؤشرات المتداولة.

يمكن أن تتأثر تقييمات صناديق الاستثمار العقاري بشكل حاد بالتغيرات في توقعات أسعار الفائدة لأن تكاليف التمويل ومعدلات الرسملة تؤثر على قيم العقارات والتدفقات النقدية.

حتى مع تحسن أسعار الفائدة، يمكن أن تظل مخاطر إعادة التمويل كبيرة إذا اتسعت هوامش الائتمان أو شدد المقرضون المعايير، لا سيما بالنسبة لصناديق الاستثمار العقاري ذات الرافعة المالية العالية أو أنواع العقارات الأضعف.

تُنَوِّع الصناديق الاستثمارية الواسعة نطاقها عبر القطاعات، لكن الصناديق المركزة (أو منهجيات المؤشرات) قد ينتهي بها المطاف إلى التركيز المفرط على مجالات محددة (مثل الصناعة، والسكن، والأبراج، ومراكز البيانات). وقد تتغير ريادة القطاعات بسرعة.

قد تكون استراتيجيات صناديق الاستثمار العقاري للرهن العقاري أكثر حساسية لشكل منحنى العائد، وتكاليف التمويل، وتقلبات فروق الأسعار. وقد تشهد هذه الصناديق انخفاضات أكبر من صناديق الاستثمار العقاري المتداولة في البورصة في الأسواق المضطربة.

تُدخل العقارات الدولية مخاطر البلدان والاختلافات التنظيمية وتأثيرات أسعار الصرف التي يمكن أن تضخم أو تعوض أداء السوق المحلي.

تتذبذب عوائد توزيعات الأرباح تبعاً لأسعار الأسهم وتوزيعات الأرباح. وقد تعكس العوائد المرتفعة مخاطر أعلى، كما يمكن أن تتغير توزيعات الأرباح بشكل كبير خلال فترات الركود الاقتصادي.

قد تضحي الصناديق المعززة للدخل التي تستخدم الخيارات ببعض المكاسب المحتملة في الارتفاعات القوية وتظهر سلوكًا للمخاطر/العائد مختلفًا عن صناديق المؤشرات التقليدية لصناديق الاستثمار العقاري.

نعم، يمكنك تداول صندوق Vanguard Real Estate ETF (VNQ) على منصة EBC Financial Group. قد يختلف التوفر حسب الكيان/المنطقة والمنصة، لذا تأكد من رمز صندوق الاستثمار العقاري المحدد في بحث الرموز على منصة MT4/MT5 أو في قوائم منتجات EBC.

لا. تتيح لك خدمة تداول العقود مقابل الفروقات لصناديق المؤشرات المتداولة (ETF CFD) من EBC تداول تحركات أسعار صناديق المؤشرات المتداولة دون امتلاك أسهم في هذه الصناديق.

نعم. عادةً ما يدعم تداول عقود الفروقات على صناديق المؤشرات المتداولة عمليات البيع على المكشوف، مما يتيح وضع استراتيجيات في كل من الأسواق الصاعدة والهابطة.

ليس بالضرورة. قد تكون أرباح صناديق الاستثمار العقاري جذابة، لكن أسعارها قد تظل متقلبة، خاصةً عند تغير توقعات أسعار الفائدة أو ضعف أساسيات سوق العقارات. تعامل مع العائد كأحد العوامل، وليس كضمانة للأمان.

قد تنشأ اختلافات العائد من تكوين المحفظة الاستثمارية (صناديق الاستثمار العقاري للأسهم مقابل صناديق الاستثمار العقاري للرهن العقاري)، وسياسات التوزيع، وتغيرات أسعار السوق (انخفاض السعر = ارتفاع العائد، مع ثبات العوامل الأخرى). قد يشير العائد المرتفع إلى مخاطر أعلى، وليس بالضرورة إلى جودة أعلى.

في عام 2026، يُعدّ أفضل صندوق استثمار عقاري متداول هو الذي يتوافق مع أهدافك وقدرتك على تحمل المخاطر. ويمكن للصناديق الأساسية مثل VNQ وSCHH وXLRE وRWR وFREL أن تُشكّل أساسًا لمحفظة استثمارية عقارية متنوعة.

في الوقت نفسه، يمكن استخدام أدوات التداول الفرعية مثل REET/VNQI (للتنويع العالمي)، وREM (لدخل صناديق الاستثمار العقاري للرهن العقاري)، وIYRI (للدخل المُعزز بالخيارات) بشكل استراتيجي. إذا كنت تخطط للتداول عبر موقع EBC الإلكتروني، فاحرص على فهم فروق الأسعار وتكاليف التمويل الليلي، وحدد حجم مراكزك بشكل متحفظ.

تنويه: هذه المعلومات مُخصصة لأغراض إعلامية عامة فقط، ولا تُعتبر (ولا ينبغي اعتبارها) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُشكل أي رأي وارد في هذه المعلومات توصية من شركة EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُحددة مناسبة لأي شخص بعينه.