Mulai Trading

Tentang EBC

Diterbitkan pada: 2026-01-23

Banyak investor mencari ETF REIT terbaik untuk dibeli pada tahun 2026. Pendekatan praktisnya adalah memisahkan eksposur inti (dana REIT AS yang luas dan likuid yang dapat menjadi jangkar alokasi) dari satelit (REIT global, REIT hipotek, strategi berorientasi ESG, aktif, atau strategi peningkatan pendapatan yang dirancang untuk menargetkan hasil yang lebih spesifik).

Di tahun di mana kinerja real estat mungkin bergantung pada arah suku bunga, kondisi refinancing, dan fundamental di tingkat properti, ETF yang "tepat" adalah ETF yang sesuai dengan tujuan Anda: pendapatan yang stabil, beta real estat yang terdiversifikasi, atau imbal hasil/eksposur tematik yang ditargetkan.

Data di bawah ini berasal dari daftar sektor Real Estat ETF Database per 22/01/2026. “Hasil dividen” mengacu pada hasil dividen tahunan (%) yang ditampilkan di sana; “Risiko” adalah Beta (indikator standar risiko pasar).

| Jantung | ETF | Eksposur / sudut | Imbal hasil dividen | Risiko (Beta) |

|---|---|---|---|---|

| VNQ | Vanguard Real Estate ETF | Inti, luas, real estat/REIT AS | 3,80% | 1.03 |

| SCHH | Schwab US ETF REIT | Eksposur REIT AS inti dan berbiaya rendah | 2,94% | 0,99 |

| XLRE | ETF SPDR Sektor Pilihan Real Estat | Kecenderungan sektor real estat perusahaan besar AS | 3,35% | 1.00 |

| REET | ETF REIT Global iShares | Diversifikasi real estat terdaftar global | 3,58% | 0,99 |

| RWR | SPDR Dow Jones ETF REIT | Pendekatan tolok ukur REIT AS yang mapan | 3,67% | 1.05 |

| FREL | ETF Indeks Real Estat Fidelity MSCI | Paparan luas terhadap indeks real estat AS. | 3,48% | 1.03 |

| VGSR | Vert Global Sustainable Real Estate ETF | Real estat global yang berorientasi ESG | 3,33% | 0,71 |

| JPRE | ETF Pendapatan Properti JPMorgan | Alokasi properti berorientasi pendapatan | 2,55% | 0,85 |

| CSRE | Cohen & Steers Real Estate Active ETF | Seleksi properti aktif | 2,63% | 0,98 |

| IYRI | ETF Properti Berpenghasilan Tinggi NEOS | Pendekatan berbasis aturan/derivatif untuk pendapatan tinggi | 11,54% | 0,91 |

Catatan interpretasi: Beta ~1,0 berarti ETF secara historis bergerak secara umum sejalan dengan pasar saham; di bawah 1,0 cenderung kurang sensitif; di atas 1,0 lebih sensitif. Beta dapat berubah seiring waktu.

VNQ adalah ETF REIT ekuitas inti AS yang luas dan mencakup berbagai jenis properti utama, menjadikannya cara "satu tiket" yang sederhana untuk mengakses sektor ini. Jika tahun 2026 membawa kondisi pembiayaan yang lebih stabil (atau melonggar), VNQ berada pada posisi yang tepat untuk menangkap normalisasi REIT secara luas tanpa perlu memilih ceruk pasar tertentu.

VNQ tetap sangat mudah diperdagangkan dalam skala besar, dengan AUM sekitar $34,8 miliar dan imbal hasil dividen tahunan sekitar 3,80%.

SCHH adalah alokasi REIT AS bergaya indeks berbiaya rendah yang secara cermat mengikuti "beta" pasar REIT domestik. Portofolio ini cocok untuk investor yang menginginkan diversifikasi eksposur REIT tanpa bias tematik pada tahun 2026, terutama jika siklus bergeser dari guncangan suku bunga ke fundamental. Likuiditas didukung oleh AUM sekitar $9,1 miliar, dengan imbal hasil dividen tahunan sekitar 2,94%.

XLRE berfokus pada perusahaan properti besar AS yang termasuk dalam S&P 500, menciptakan profil properti yang lebih "berkualitas/megakapitalisasi" dibandingkan dengan reksa dana yang lebih luas.

Saat ini, kecenderungan tersebut dapat menjadi penting jika modal terus memberikan imbalan atas kekuatan neraca dan skala di antara perusahaan properti yang terdaftar di bursa. XLRE menggabungkan kemampuan perdagangan yang kuat (AUM sekitar $7,1 miliar) dengan imbal hasil dividen tahunan sekitar 3,35%.

REET menyediakan eksposur real estat terdaftar yang terdiversifikasi di berbagai wilayah, membantu mengurangi ketergantungan pada siklus suku bunga satu negara. Ini menarik untuk tahun 2026 jika pemulihan real estat global berbeda (misalnya, waktu pemotongan suku bunga atau pemulihan pertumbuhan yang berbeda). Dana ini memiliki AUM sekitar $4,44 miliar dan imbal hasil dividen tahunan sekitar 3,58%.

RWR adalah ETF REIT AS yang sudah lama berjalan dan terkait dengan tolok ukur tradisional, menawarkan alokasi REIT yang seimbang dan standar. ETF ini layak dipertimbangkan untuk tahun 2026 sebagai pilihan "inti yang stabil" jika Anda mengharapkan pemulihan REIT secara luas, bukan hanya satu ceruk sempit yang mendominasi.

Profil saat ini: Aset yang dikelola (AUM) sekitar $1,71 miliar dan imbal hasil dividen tahunan sekitar 3,67%.

FREL melacak indeks real estat AS yang luas dan dirancang untuk eksposur yang terdiversifikasi dan mudah dipahami dengan kompleksitas minimal. Untuk tahun 2026, FREL cocok untuk investor yang menginginkan pendapatan sektor ini ditambah potensi peningkatan peringkat jika kondisi membaik, tanpa menambahkan risiko aktif atau opsi. FREL memiliki AUM sekitar $1,36 miliar dan imbal hasil dividen tahunan sekitar 3,48%.

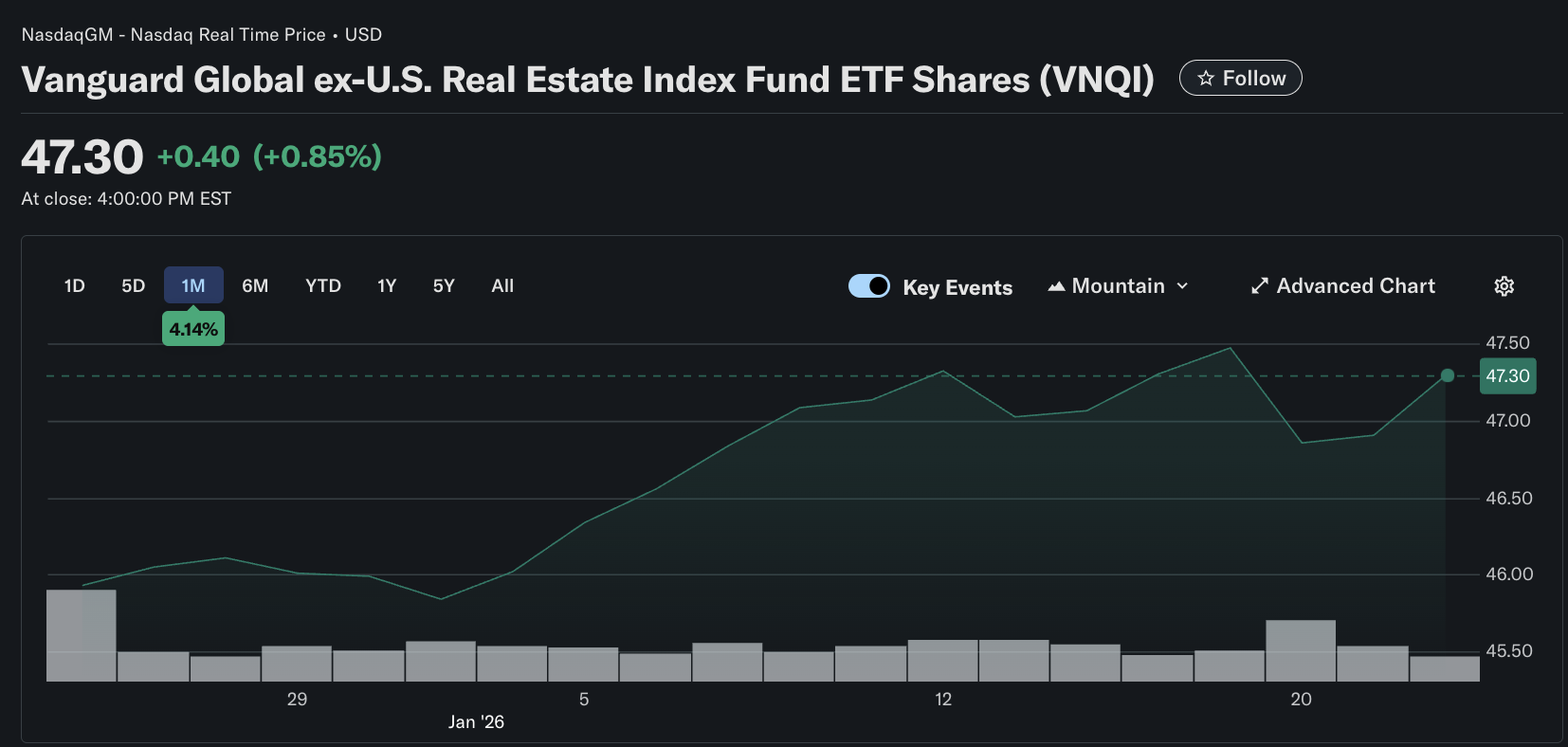

VNQI tidak memasukkan AS, dan berfokus pada real estat yang terdaftar secara internasional, yang dapat bermanfaat jika siklus properti (dan mata uang) non-AS menjadi pendorong tambahan pada tahun 2026.

Ini adalah instrumen diversifikasi yang bersih ketika Anda menginginkan eksposur real estat global tanpa menggandakan risiko REIT AS yang sudah Anda miliki di tempat lain. Skalanya tetap signifikan (AUM sekitar $3,57 miliar), dan imbal hasil dividennya sekitar 4,58% (baru-baru ini dilaporkan).

REM menargetkan REIT hipotek, di mana pengembalian lebih didorong oleh biaya pendanaan dan selisih suku bunga daripada oleh sewa properti, sehingga secara struktural memiliki volatilitas yang lebih tinggi daripada portofolio REIT ekuitas. Pada tahun 2026, REM dapat berfungsi sebagai alokasi pendapatan taktis jika selisih suku bunga kembali normal dan kurva imbal hasil menjadi kurang merugikan bagi bisnis dengan leverage yang tinggi.

Produk ini menawarkan profil pembayaran yang lebih tinggi (imbal hasil dividen tahunan sekitar 8,18%) tetapi ukurannya lebih kecil, dengan AUM sekitar $664 juta.

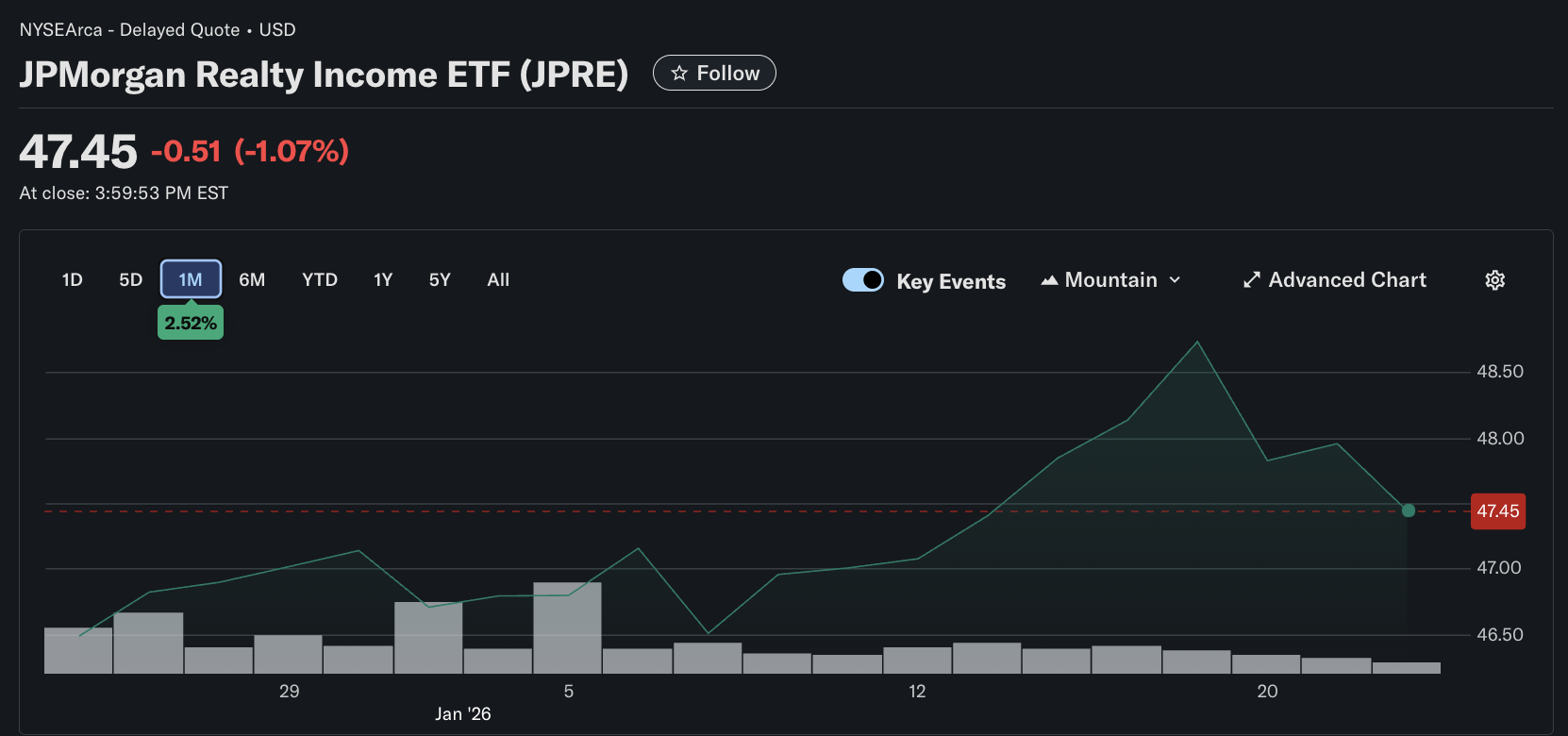

JPRE adalah ETF pendapatan real estat yang dikelola secara aktif, berguna bagi investor yang menginginkan pendekatan manajer dalam menyeimbangkan pendapatan dan risiko daripada sekadar mengikuti indeks.

Hal ini dapat relevan pada tahun 2026 jika dispersi di dalam sektor properti tetap tinggi dan pemilihan sekuritas lebih penting daripada eksposur beta secara luas. Perusahaan ini masih dalam tahap pengembangan skala (AUM sekitar $426,7 juta) dan menunjukkan imbal hasil dividen tahunan sekitar 2,55%.

IYRI dirancang untuk pendapatan bulanan tinggi, menggunakan strategi opsi beli berbasis data bersamaan dengan eksposur REIT, bertujuan untuk memonetisasi volatilitas daripada hanya mengandalkan dividen REIT.

Itulah mengapa instrumen ini masuk dalam daftar untuk tahun 2026: jika REIT bergerak mendatar atau pulih secara tidak merata, pendekatan overlay opsi dapat mendukung profil distribusi yang lebih tinggi daripada dana REIT beta murni.

Berdasarkan data terbaru yang ditampilkan, NEOS memiliki AUM (Aset yang Dikelola) sekitar $200,6 juta dan imbal hasil dividen tahunan sekitar 11,54%, dengan NEOS juga melaporkan tingkat distribusi sebesar 10,83%.

EBC menyediakan perdagangan ETF, yang memungkinkan Anda memperdagangkan pergerakan harga ETF tanpa memiliki saham, dan biasanya mendukung strategi beli (long) dan jual (short).

Kunjungi situs resmi EBC dan klik Daftar.

Masukkan detail yang diperlukan (email/telepon), minta kode verifikasi, atur kata sandi Anda, dan kirimkan.

Di portal klien, pilih Mulai Verifikasi di jendela KYC.

Dari portal, pilih Buat Akun.

Pilih platform trading Anda, jenis akun, mata uang, leverage, dan atur kata sandi master/investor Anda, lalu klik Buat Sekarang.

EBC menyediakan MetaTrader 4 (MT4) dan MetaTrader 5 (MT5); unduh/instal melalui situs web resmi EBC.

Gunakan daftar instrumen ETF dan/atau pencarian simbol platform Anda untuk memastikan penamaan simbol yang tepat yang digunakan di lingkungan Anda.

Mekanisme produk utama yang perlu dipahami sebelum bertransaksi:

Tidak diperlukan kepemilikan (Anda berspekulasi tentang harga).

Biaya biasanya mencakup selisih harga beli dan harga jual serta biaya pembiayaan semalam (seperti yang ditampilkan di platform).

Penjualan pendek (short selling) didukung untuk CFD ETF.

Valuasi REIT dapat bereaksi tajam terhadap perubahan ekspektasi suku bunga karena biaya pembiayaan dan tingkat kapitalisasi memengaruhi nilai properti dan arus kas.

Sekalipun suku bunga membaik, risiko refinancing tetap signifikan jika spread kredit melebar atau pemberi pinjaman memperketat standar, terutama untuk REIT dengan leverage tinggi atau jenis properti yang lebih lemah.

Dana investasi yang luas melakukan diversifikasi di berbagai sektor, tetapi dana investasi yang terkonsentrasi (atau metodologi indeks) masih dapat berakhir dengan kelebihan investasi di area tertentu (misalnya, industri, perumahan, menara, pusat data). Kepemimpinan sektor dapat berputar dengan cepat.

Strategi REIT hipotek bisa lebih sensitif terhadap bentuk kurva imbal hasil, biaya pendanaan, dan volatilitas spread. Strategi ini mungkin mengalami penurunan nilai yang lebih besar daripada ETF REIT ekuitas di pasar yang tertekan.

Investasi properti internasional menghadirkan risiko negara, perbedaan regulasi, dan efek nilai tukar yang dapat memperkuat atau mengimbangi kinerja pasar lokal.

Imbal hasil dividen berfluktuasi seiring dengan harga dan distribusi. Imbal hasil yang lebih tinggi dapat mencerminkan risiko yang lebih tinggi, dan distribusi dapat berubah secara signifikan selama masa penurunan ekonomi.

Dana yang meningkatkan pendapatan dengan menggunakan opsi mungkin mengorbankan sebagian potensi keuntungan dalam reli yang kuat dan menunjukkan perilaku risiko/imbal hasil yang berbeda dari dana indeks REIT tradisional.

Ya, Anda dapat memperdagangkan Vanguard Real Estate ETF (VNQ) di EBC Financial Group. Ketersediaan dapat bervariasi tergantung entitas/wilayah dan platform, jadi pastikan kode saham ETF REIT spesifik dalam pencarian simbol MT4/MT5 Anda atau dalam daftar produk EBC.

Tidak. Perdagangan CFD ETF EBC memungkinkan Anda untuk memperdagangkan pergerakan harga ETF tanpa memiliki saham ETF.

Ya. Perdagangan CFD ETF biasanya mendukung penjualan pendek (short selling), memungkinkan strategi di pasar yang sedang naik maupun turun.

Belum tentu. Dividen REIT bisa menarik, tetapi harga REIT tetap bisa berfluktuasi, terutama ketika ekspektasi suku bunga berubah atau ketika fundamental properti melemah. Perlakukan imbal hasil sebagai salah satu input, bukan sebagai jaminan keamanan.

Perbedaan imbal hasil dapat berasal dari komposisi portofolio (REIT ekuitas vs. REIT hipotek), kebijakan distribusi, dan perubahan harga pasar (harga turun = imbal hasil naik, dengan asumsi faktor lain tetap sama). Imbal hasil tinggi dapat menandakan risiko yang lebih tinggi, bukan kualitas yang lebih tinggi.

Pada tahun 2026, ETF REIT terbaik adalah yang sesuai dengan tujuan dan toleransi risiko Anda. Dana inti seperti VNQ, SCHH, XLRE, RWR, dan FREL dapat menjadi landasan alokasi real estat yang terdiversifikasi.

Pada saat yang sama, instrumen investasi satelit seperti REET/VNQI (diversifikasi global), REM (pendapatan REIT hipotek), dan IYRI (pendapatan yang ditingkatkan dengan opsi) dapat digunakan secara taktis. Jika Anda berencana untuk melakukan perdagangan melalui situs web EBC, pahami spread dan biaya pembiayaan semalam, dan tentukan ukuran posisi secara konservatif.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.