การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2026-02-13

ทฤษฎี Cockroach หมายถึง เมื่อข่าวร้ายชิ้นหนึ่งปรากฏขึ้น มักจะมีข่าวร้ายชิ้นอื่นตามมา ส่งผลให้ความเชื่อมั่นลดลง สิ่งนี้สามารถส่งผลต่อการเคลื่อนไหวของราคาได้อย่างรวดเร็ว มักเกิดขึ้นก่อนการเปิดเผยปัญหาเชิงพื้นฐานอย่างเต็มที่

ในตลาด การเปิดเผยข้อมูลเชิงลบเพียงครั้งเดียวสามารถขยายช่วงผลลัพธ์ที่คาดการณ์ไว้ได้อย่างมีนัยสำคัญ เปลี่ยนความเห็นจากการมองว่าเป็นปัญหาเฉพาะไปสู่ความกังวลว่าอาจเกิดความยากลำบากทางการเงินอย่างรุนแรง กรณีในอดีตแสดงให้เห็นว่าการปรับปรุงงบการเงิน การตรวจสอบบัญชี แรงกดดันด้านการระดมทุน การลาออกของผู้บริหาร และในกรณีรุนแรงการล้มละลาย มักเกิดขึ้นตามหลังสัญญาณเตือนเบื้องต้น

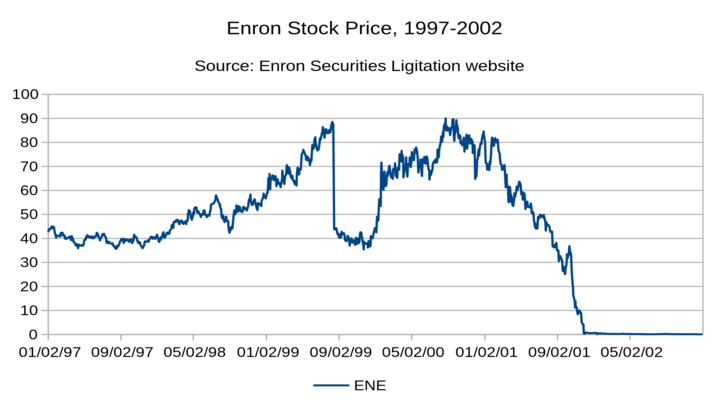

ตัวอย่างที่รู้จักกันดีคือ Enron เมื่อข้อกังวลด้านบัญชีทวีความรุนแรงขึ้น ความเชื่อมั่นของนักลงทุนก็เสื่อมลงอย่างรวดเร็ว ราคาหุ้นปรับลงจากจุดสูงสุดที่ $90.75 ในสิงหาคม 2000 เหลือ $0.26 ภายในวันที่ 30 พฤศจิกายน 2001 และบริษัทยื่นขอล้มละลายในวันที่ 2 ธันวาคม 2001

การเปิดเผยเชิงลบเบื้องต้นอาจนำไปสู่ "ส่วนลดด้านความเชื่อมั่น" ซึ่งมูลค่าจะลดลงเมื่อนักลงทุนตั้งราคาเพื่อสะท้อนความเสี่ยงของเหตุการณ์เชิงลบเพิ่มเติม

ทฤษฎี Cockroach มีผลทั้งในระดับบริษัทเดี่ยว ที่ครอบคลุมปัญหาเฉพาะบริษัท และในระดับอุตสาหกรรม ซึ่งความอ่อนแอในลักษณะเดียวกันอาจปรากฏในกลุ่มคู่แข่ง

ข้อได้เปรียบในการเทรดอยู่ที่กระบวนการที่มีวินัยมากกว่าการทำนาย ผู้ค้าควรกำหนดเกณฑ์เพื่อยืนยันปัญหาเพิ่มเติม บริหารความเสี่ยงอย่างรัดกุม และงดเพิ่มสถานะในช่วงที่มีความผันผวนจากข่าวพาดหัว

ไม่ใช่ทุก "แมลงสาบตัวแรก" จะนำไปสู่หายนะ บางปัญหาเป็นกรณีเฉพาะ และราคาสามารถฟื้นตัวอย่างรวดเร็วหากข้อมูลในภายหลังพิสูจน์ได้ว่าปัญหาอยู่ในวงจำกัด

ทฤษฎี Cockroach สันนิษฐานว่าการเปิดเผยข้อมูลเชิงลบเพียงครั้งเดียวอาจบ่งชี้ถึงปัญหาอื่นที่ยังไม่ได้เปิดเผย การเปิดเผยเบื้องต้นดังกล่าวอาจรวมถึงรายงานที่ล่าช้า การปรับปรุงงบการเงิน คดีความ การสอบสวนจากหน่วยกำกับดูแล การถอนคำแนะนำที่ไม่คาดคิด หรือเหตุการณ์ใดๆ ที่ทำให้นักลงทุนตั้งคำถามต่อความโปร่งใสของฝ่ายบริหาร

ทฤษฎี Cockroach ไม่ใช่สูตรการทำนายและไม่ถือเป็นหลักฐานของการฉ้อโกง แต่เป็นการอธิบายรูปแบบพฤติกรรมในตลาด เมื่อความน่าเชื่อถือถูกทำลาย นักลงทุนจะมองเห็นความเป็นไปได้ของเหตุการณ์เชิงลบเพิ่มเติมมากขึ้น นำไปสู่การลดลงของราคาที่สะท้อนทั้งความเสี่ยงปัจจุบันและความเสี่ยงที่คาดการณ์ไว้

พาดหัวข่าวเชิงลบเบื้องต้นมักมีผลกระทบมากกว่าตัวเลขการเงินพื้นฐาน เพราะมันเปลี่ยนมุมมองของตลาด โดยทั่วไปจะเกิดการเปลี่ยนแปลงอย่างรวดเร็วสี่ประการ:

บริษัทที่มีการรายงานทางการเงินอย่างโปร่งใสมักถูกประเมินค่าจากความเชื่อมั่นของนักลงทุน เมื่อความเชื่อมั่นนี้เสื่อมลง นักลงทุนต้องการราคาที่ต่ำกว่าเพื่อให้คุ้มกับกระแสเงินสดที่คาดการณ์ไว้เท่าเดิม ส่งผลให้ราคาหุ้นอาจลดลงก่อนที่นักวิเคราะห์จะปรับแบบจำลองการเงิน

เมื่อปัญหาเพียงประการเดียวปรากฏ นักลงทุนจะเริ่มตรวจสอบหาความเสี่ยงเพิ่มเติม เช่น การควบคุมภายในที่อ่อนแอ นโยบายการบัญชีที่ก้าวร้าว ภาระหนี้ที่ซ่อนอยู่ สินทรัพย์หรือพันธะนอกงบดุล หรือสถานะเงินสดที่ไม่สามารถตรวจสอบได้

ความเชื่อมั่นในตลาดทำหน้าที่เป็นรูปแบบหนึ่งของสภาพคล่อง เมื่อผู้ให้กู้และคู่สัญญากังวล การเข้าถึงเครดิตจะหดตัว ข้อกำหนดในสัญญาจะเข้มงวดขึ้น และต้นทุนการรีไฟแนนซ์เพิ่มขึ้น สำหรับบริษัทที่มีภาระหนี้สูง ความกังวลหลักอาจเปลี่ยนจากความสามารถในการทำกำไรไปสู่ความสามารถในการชำระหนี้

นโยบายของสถาบัน แบบจำลองบริหารความเสี่ยง และเกณฑ์การบรรจุในดัชนี อาจบังคับให้นักลงทุนนำระดับความเสี่ยงลดลงเมื่อความผันผวนเพิ่มขึ้นหรือความเสี่ยงด้านธรรมาภิบาลทวีความรุนแรง แรงกดดันจากการขายนี้สามารถเปลี่ยนเหตุการณ์เชิงลบที่เป็นรายกรณีให้กลายเป็นแนวโน้มขาลงยาวนาน แม้ก่อนที่จะมีการประเมินปัจจัยพื้นฐานอย่างครบถ้วน

ข่าวร้ายทั้งหมดไม่ได้บ่งชี้ถึงปัญหาระบบ รายการเหตุการณ์ 'แมลงสาบตัวแรก' ที่สำคัญมักเกี่ยวกับการละเมิดความไว้วางใจ ปัญหาการยืนยัน หรือตัวเงินสด ปัจจัยกระตุ้นทั่วไปได้แก่:

งบการเงินล่าช้าหรือการเลื่อนรายงานซ้ำๆ

ผู้สอบบัญชีลาออก ขัดแย้งกับผู้สอบบัญชี หรือไม่สามารถยืนยันยอดเงินสดได้

การแก้ไขงบผลงานที่ผ่านมา

ถอนคำแนะนำหรือการยุบตัวของอัตรากำไรอย่างกะทันหันโดยไม่มีคำอธิบาย

การสอบสวนด้านกฎระเบียบ คดีความใหญ่ที่มีความเสี่ยงไม่ชัดเจน หรือการถูกหมายเรียก

ความตึงเครียดด้านการระดมทุน: คำเตือนเรื่องพันธสัญญา การพลาดการชำระหนี้ การขายสินทรัพย์โดยถูกบังคับ

ผู้บริหารฝ่ายการเงินระดับสูงออกจากตำแหน่งภายใต้แรงกดดัน โดยเฉพาะประธานเจ้าหน้าที่ฝ่ายการเงิน (CFO) หรือคอนโทรลเลอร์

เหตุการณ์เหล่านี้มีลักษณะร่วมคือ: เพิ่มความน่าจะเป็นที่การเปิดเผยครั้งแรกจะไม่สะท้อนขอบเขตที่แท้จริงของปัญหาเบื้องหลัง

รูปแบบนี้เกิดซ้ำตลอดวัฏจักรตลาด บางครั้งส่งผลให้ฟื้นตัวและบางครั้งถึงขั้นล้มละลาย แม้ไม่ใช่ทุกกรณีที่จะเดินตามเส้นทางเดียวกัน ลำดับเหตุการณ์เริ่มต้นมักมีลักษณะคล้ายกัน

| กรณี | “แมลงสาบ” เริ่มแรก | ตามมา | ผลกระทบต่อตลาด (สรุป) |

|---|---|---|---|

| Enron (2001) | ข้อกังวลทางบัญชีและการแก้ไขงบเพิ่มขึ้นในปลายปี 2001 | แรงกดดันด้านเครดิต ความเชื่อมั่นล่มสลาย ล้มละลาย (2 ธันวาคม 2001) | หุ้นร่วงจากจุดสูงสุดที่ $90.75 (สิงหาคม 2000) เหลือ $0.26 ภายใน 30 พฤศจิกายน 2001 |

| New Century Financial (2007) | ประกาศว่าจะต้องแก้ไขผลประกอบการปี 2006 (กุมภาพันธ์ 2007) | การยื่นเอกสารล่าช้า การให้สินเชื่อหยุด ชื่อถูกถอดถอนจากการจดทะเบียน ล้มละลาย (ต้นเดือนเมษายน 2007) | หุ้นร่วง 36% เหลือประมาณ $19 หลังข่าวการแก้ไขงบ และต่อมาซื้อขายต่ำกว่า $1 |

| Wirecard (2020) | ผู้สอบบัญชีไม่สามารถยืนยันยอดเงินสดจำนวน €1.9 พันล้าน (มิถุนายน 2020) | ซีอีโอลาออก ผลการดำเนินงานถูกถอน คดีล้มละลาย | หุ้นร่วงกว่า 60% ในวันที่ 18 มิถุนายน 2020 หลังการเปิดเผยยอดเงินสดที่ขาดหาย |

| Luckin Coffee (2020) | การสอบสวนภายในพบยอดขายปลอม (เมษายน 2020) | ผู้บริหารถูกกระทบ การระงับการซื้อขาย กระบวนการถอดถอนจากการจดทะเบียน | หุ้นร่วง ราว 75% ภายในวันเดียว เมื่อเปิดเผยการทุจริต |

การล่มสลายของ Enron ยังคงเป็นหนึ่งในตัวอย่างที่ชัดเจนที่สุดของความไว้วางใจที่แปรเปลี่ยนเป็นการชำระบัญชี หุ้นขึ้นสูงสุดที่ $90.75 ในสิงหาคม 2000 เมื่อข้อกังวลด้านบัญชีลึกขึ้นในปี 2001 ความเชื่อมั่นทรุดตัว และหุ้นปิดที่ $0.26 เมื่อวันที่ 30 พฤศจิกายน 2001 บริษัทยื่นคำร้องขอล้มละลายในวันที่ 2 ธันวาคม 2001

ข้อสังเกตสำคัญด้านการเทรดคือ เมื่อความน่าเชื่อถือด้านบัญชีถูกทำลาย มูลค่าจะเปลี่ยนจากการประเมินจากกำไรไปสู่ความกังวลเรื่องการอยู่รอด ในสถานการณ์เช่นนี้ ความรู้สึกว่าหุ้นถูกตีราคาต่ำอาจคงอยู่หรือลุกลามมากขึ้น เนื่องจากนักลงทุนขาดความมั่นใจในตัวเลขที่รายงาน

New Century เป็นผู้ให้สินเชื่อจำนองซับไพรม์ที่เผชิญความตึงเครียดด้านการระดมทุนเมื่อวัฏจักรเครดิตเปลี่ยน หลังจากประกาศในกุมภาพันธ์ 2007 ว่าจะต้องแก้ไขงบการเงินปี 2006 หุ้นร่วง 36% เหลือประมาณ $19 สถานการณ์แย่ลงอย่างรวดเร็ว มีการยื่นเอกสารล่าช้า การดำเนินงานหยุดชะงัก และคำร้องขอล้มละลายในต้นเดือนเมษายน 2007 หลังจากหุ้นร่วงต่ำกว่า $1

สถานการณ์แย่ลงอย่างรวดเร็ว มีการยื่นเอกสารล่าช้า การดำเนินงานหยุดชะงัก และล้มละลายในวันที่ 2 เมษายน 2007 หลังจากหุ้นร่วงต่ำกว่า $1

ข้อสังเกตสำคัญด้านการเทรดคือ ทฤษฎี Cockroachขยายเกินกว่าแค่บริษัทเดียว เมื่อหลายบริษัทมีรูปแบบธุรกิจเดียวกัน ความล้มเหลวของบริษัทหนึ่งอาจกระตุ้นความระมัดระวังความเสี่ยงและการขายข้ามอุตสาหกรรม

จุดแตกหักของ Wirecard เกิดเมื่อผู้สอบบัญชีระบุว่าไม่สามารถยืนยันยอดเงินสด €1.9 พันล้าน ได้ การเปิดเผยประเภทนี้สามารถเปลี่ยนตลาดจาก “ยุ่งเหยิง” เป็น “ไม่ควรลงทุน” ได้ในเพียงหนึ่งช่วงการซื้อขาย ในวันที่ 18 มิถุนายน 2020 หุ้นร่วงกว่า 60% หลังการเปิดเผยยอดเงินสดที่หายไป

ข้อสังเกตสำคัญสำหรับการเทรดคือ ความล่าช้าอย่างต่อเนื่องและปัญหาการยืนยันความถูกต้องมักมีน้ำหนักมากกว่าการรับรองจากฝ่ายบริหาร เมื่อความกังวลเกี่ยวข้องกับเงินสด ตลาดมักให้ความสำคัญกับผลลบที่เป็นไปได้

Luckin เปิดเผยว่าการสอบสวนภายในพบรายการธุรกรรมปลอมที่เกี่ยวข้องกับยอดขายที่รายงานประมาณ CNY 2.2 พันล้าน (about $310 ล้าน) และหุ้นร่วงประมาณ 75% ในวันเดียว

ข้อสังเกตสำคัญคือ ภายหลังการทรุดตัวอย่างรุนแรง ความเสี่ยงจะไม่สมมาตร ผู้ขายชอร์ตอาจเผชิญกับการฟื้นตัวอย่างฉับพลัน ในขณะที่ผู้ซื้อที่ต้องการเก็งกำไรจากการลดลงของราคาเผชิญความเสี่ยง เช่น การพักการซื้อขาย ข้อพิพาททางกฎหมาย และความเป็นไปได้ที่จะถูกถอดออกจากตลาด

แนวทางนี้เน้นการเทรดอย่างมีวินัยท่ามกลางความไม่แน่นอน แทนการพยายามทำนายข่าวที่จะเกิดขึ้นในอนาคต เป็นกรอบแนวคิดเพื่อการศึกษา ไม่ใช่คำแนะนำด้านการลงทุน หลักการสำคัญคือ ข่าวลบระยะแรกมักกระตุ้นให้ตลาดประเมินมูลค่าความน่าเชื่อถือใหม่ แทนที่จะเป็นเพียงการปรับคาดการณ์กำไร

พิจารณาว่าเหตุการณ์นั้นเป็นเพียงอุปสรรคทางธุรกิจตามปกติ เช่น การเปลี่ยนแปลงยอดขาย ต้นทุน หรือแนวทางชี้นำ หรือเป็นการละเมิดความน่าเชื่อถือ เช่น การแก้ไขงบ การยื่นเอกสารล่าช้า ความกังวลจากผู้สอบบัญชี หรือการดำเนินการทางกฎระเบียบ ทฤษฎี Cockroach ใช้ได้ผลดีที่สุดเมื่อความน่าเชื่อถือถูกทำลาย

จด “วันที่ความจริง” ถัดไป

ระบุเหตุการณ์ถัดไปที่สามารถยืนยันหรือปฏิเสธปัญหาเพิ่มเติมได้ เช่น ผลประกอบการ กำหนดเวลาการยื่นเอกสาร คำชี้แจงของผู้สอบบัญชี กำหนดวันที่เงื่อนไขหนี้ การอัปเดตจากผู้ให้กู้ เหตุการณ์สำคัญในศาล หรือประกาศของหน่วยงานกำกับ การเทรดจะชัดเจนขึ้นเมื่อเส้นตายบังคับให้เกิดความชัดเจน

เริ่มด้วยความเสี่ยงที่ต่ำกว่า

ลดขนาดสัดส่วนการถือครองให้เล็กกว่าปกติและกำหนดกลยุทธ์ออกล่วงหน้าก่อนเข้าเทรด หุ้นที่ได้รับอิทธิพลจากข่าวอาจเกิดช่องว่างราคาที่ใหญ่ และคำสั่งหยุดขาดทุนอาจไม่ถูกเทรดในระดับตามที่คาดไว้ โดยเฉพาะในตลาดที่เคลื่อนไหวรวดเร็ว

งดพยายามซื้อสินทรัพย์ที่คิดว่าเป็นราคาต่ำสุดในช่วงช็อกเชิงลบระยะแรก เทรดเดอร์มุมมองหมีมักจับตาการฟื้นตัวที่อ่อนแอและไม่ยั่งยืน ขณะที่เทรดเดอร์มุมมองกระทิงควรรอสัญญาณว่ากดดันการขายลดลงและการเปิดเผยข้อมูลเริ่มมีเสถียรภาพ

เมื่อข้อมูลไม่ครบถ้วน การเพิ่มการเปิดรับต่อสถานะขาดทุนอาจเปลี่ยนการขาดทุนที่จัดการได้ให้กลายเป็นความสูญเสียครั้งใหญ่

มองหาสัญญาณชัดเจนของการปรับปรุง เช่น การรายงานการเงินที่ตรงเวลา การเสร็จสิ้นการตรวจสอบอิสระ แหล่งเงินทุนที่มั่นคง และความถี่ของการเปิดเผยข้อมูลที่ไม่คาดคิดลดลง เมื่อการยืนยันความถูกต้องแข็งแกร่งขึ้น ความกังวลเกี่ยวกับปัญหาเพิ่มเติมมักลดลง

เคารพช่องว่างราคา: หุ้นที่เกิดช่องว่างลงจากข่าวเรื่องธรรมาภิบาลจะไม่เป็นไปแบบการประกาศงบที่แย่ตามปกติ

หลีกเลี่ยงการรวมความเสี่ยงข้ามคืน: ส่วนใหญ่ของ “แมลงสาบตัวที่สอง” จะเกิดขึ้นนอกเวลาตลาด

แยกความเสี่ยงของบริษัทออกจากสัญญาณรบกวนของตลาด: การดีดตัวของตลาดโดยรวมอาจซ่อนหุ้นอ่อนแอไว้ได้หนึ่งวัน แต่ไม่ค่อยแก้ไขความเสียหายด้านความน่าเชื่อถือ

เก็บกำไรบางส่วนเมื่อเกิดแรงตื่นตระหนก: เมื่อความกลัวพุ่งขึ้น ราคาสามารถแกว่งเกินเป้าได้ทั้งสองทิศทาง

หุ้นที่เกี่ยวข้องกับ AI (ปัญญาประดิษฐ์) มักถูกประเมินค่าตามความคาดหวังในอนาคตมากกว่ากำไรปัจจุบัน ดังนั้น เหตุการณ์เชิงลบเพียงครั้งเดียว เช่น ความล่าช้าในการรายงาน แรงกดดันมาร์จิ้นที่ไม่คาดคิด หรือการลดการใช้จ่ายของลูกค้าจากบริษัท AI ชั้นนำ สามารถส่งผลกระทบทันทีกับทั้งภาคส่วน

นักลงทุนอาจตั้งคำถามว่าสิ่งปัญหาเหล่านี้เป็นปัญหาเฉพาะจุดหรือเป็นสัญญาณของความท้าทายที่กว้างขึ้น ปรากฏการณ์นี้สะท้อนทฤษฎี Cockroach: การสูญเสียความเชื่อมั่นต่อแนวโน้มการเติบโตของภาค AI อาจเปลี่ยนการปรับฐานราคาปกติให้กลายเป็นการขายทอดตลาดอย่างกว้างขวาง

โดยปกติบริษัทชั้นนำด้าน AI มักเผชิญกับช่องโหว่สำคัญ 3 ประการที่ขยายผลกระทบของข่าวร้ายเริ่มต้น ข้อแรก การประเมินมูลค่ามักสะท้อนความคาดหวังการเติบโตหลายปี ดังนั้นความไม่แน่นอนเกี่ยวกับอุปสงค์หรือการตั้งราคาอาจทำให้เกิดการปรับลดอัตราส่วนมูลค่าอย่างรวดเร็ว

ประการที่สอง ซัพพลายเชนของ AI มักมีผู้ขายที่รวมศูนย์และระยะเวลานำยาว จึงเสี่ยงต่อการหยุดชะงัก การล่าช้าหรือปัญหาคุณภาพเพียงครั้งเดียวอาจส่งผลกระทบต่อการคาดการณ์ของบริษัทอย่างมีนัยสำคัญ

ประการที่สาม บริษัท AI มักมีรายได้จำนวนมากมาจากลูกค้ารายใหญ่จำนวนจำกัด เช่น ผู้ให้บริการคลาวด์รายใหญ่และองค์กรขนาดใหญ่ ดังนั้นการหยุดซื้อของลูกค้ารายใหญ่เพียงรายเดียวจึงอาจส่งผลกระทบต่อทั้งภาค

ปัจจัยชักนำทั่วไปที่อาจส่งผลต่อภาค AI โดยรวม ได้แก่:

การยื่นงบการเงินล่าช้า ปัญหาการควบคุมภายใน ข้อพิพาทกับผู้สอบบัญชี หรือการปรับปรุงบัญชีใหม่ ซึ่งจะกระทบความน่าเชื่อถือก่อนและตัวเลขหลัง

การปรับลดคำแนะนำที่เกี่ยวข้องกับคำสั่งซื้อศูนย์ข้อมูล การส่งมอบเซิร์ฟเวอร์ หรือความต้องการคลาวด์ โดยเฉพาะเมื่อฝ่ายบริหารไม่สามารถอธิบายได้ว่าปัญหาเป็นเพียงเรื่องเวลา หรือเป็นความต้องการที่แท้จริง

แรงกดดันต่ออัตรากำไรขั้นต้นจากการลดราคา การเปลี่ยนแปลงส่วนผสมของผลิตภัณฑ์ หรือค่าชิ้นส่วนที่สูงขึ้น

การควบคุมการส่งออกและความไม่แน่นอนด้านใบอนุญาตสำหรับชิปขั้นสูงและฮาร์ดแวร์ที่เกี่ยวข้อง ซึ่งอาจทำให้การมองเห็นความต้องการเปลี่ยนแปลงได้ทันที

ความกังวลเกี่ยวกับค่าใช้จ่ายด้านทุนของผู้ซื้อรายใหญ่ก็อาจเป็นตัวจุดชนวนได้ หากการใช้จ่ายที่เพิ่มขึ้นโดยบริษัทเทคโนโลยีขนาดใหญ่ส่วนใหญ่มาจากราคาชิ้นส่วนที่สูงขึ้นมากกว่าการเพิ่มขึ้นของความต้องการหน่วย นักลงทุนอาจเริ่มค้นหาจุดอ่อนเพิ่มเติมในห่วงโซ่อุปทาน

ตัวอย่างชัดเจนของปรากฏการณ์ 'ยังมีอะไรผิดพลาดอีกไหม' เกิดขึ้นกับ Super Micro Computer ผู้ผลิตเซิร์ฟเวอร์สำหรับ AI บริษัทเปิดเผยการยื่นแบบฟอร์ม 10-K ที่ล่าช้า ได้รับช่วงเวลายกเว้นจาก Nasdaq และต่อมาจึงยื่นรายงานที่ค้างชำระและแบบฟอร์ม 10-Q ที่เกี่ยวข้อง

เหตุการณ์ดังกล่าวยังชี้ให้เห็นถึงความบกพร่องในการควบคุมภายใน ซึ่งอาจทำให้ตลาดมุ่งเน้นไปที่ความเสี่ยงด้านการยืนยันข้อมูลแม้หลังจากที่การยื่นเอกสารถูกทำให้ทัน

แม้ปัญหาจะได้รับการแก้ไขแล้ว แต่การล่าช้าเริ่มแรกมักกระตุ้นให้นักลงทุนประเมินความเสี่ยงด้านธรรมาภิบาลใหม่และพิจารณาความเป็นไปได้ของการเปิดเผยข้อมูลเชิงลบเพิ่มเติม

ในบริบทของหุ้น AI ข้อได้เปรียบในการเทรดมักมาจากการแยกแยะปัญหาเฉพาะบริษัทออกจากผลกระทบที่กว้างขึ้นของภาค เมื่อเหตุร้ายเริ่มแรกเกี่ยวกับความน่าเชื่อถือ เช่น การยื่นเอกสารล่าช้า จุดอ่อนในการควบคุมภายใน หรือความกังวลเรื่องสภาพคล่อง เทรดเดอร์จำนวนมากจะระมัดระวังจนกว่าจะมีการยืนยันที่ดีขึ้น

หากเหตุร้ายเริ่มแรกเกี่ยวข้องกับอุปสงค์ เช่น การเปลี่ยนแปลงคำแนะนำด้านค่าใช้จ่ายลงทุน เวลาในการสั่งซื้อ หรืออัตรากำไร เทรดเดอร์จะสังเกตว่าบริษัทในอุตสาหกรรมรายอื่นรายงานปัญหาในลักษณะเดียวกันหรือไม่

เมื่อหลายบริษัทรายงานปัญหาในลักษณะคล้ายกัน ตลาดมักตีความว่าเป็นแนวโน้มที่กว้างกว่า มากกว่ากรณีเฉพาะ จึงนำไปสู่การปรับราคาพร้อมกันในหุ้น AI

แมลงสาบตัวแรกบางกรณีเป็นปัญหาเฉพาะจุด:

การเรียกคืนสินค้าเป็นครั้งเดียวที่มีค่าใช้จ่ายได้รับการประกัน

คดีความที่ควบคุมได้โดยมีการเปิดเผยความเสี่ยงที่จำกัด

การบีบอัตรากำไรชั่วคราวที่มีสาเหตุชัดเจน

ไตรมาสเดียวที่ผลประกอบการไม่ดีในธุรกิจที่โดยรวมโปร่งใส

ปัจจัยที่แยกแยะได้ชัดคือการยืนยัน หากฝ่ายบริหารให้ข้อมูลทางการเงินที่โปร่งใส มีการยืนยันจากบุคคลที่สาม และหลักฐานแสดงแหล่งทุนที่มั่นคง ข้อสมมติฐานว่ามีปัญหาเพิ่มเติมจะลดลง

แม้แนวคิดทั้งสองจะเกี่ยวข้องกัน แต่ทฤษฎี Cockroach ถูกนำมาใช้โดยเฉพาะในบริบทของตลาดการเงินมากกว่า มันเน้นว่าการเปิดเผยข่าวลบเพียงครั้งเดียวเปลี่ยนสมมติฐานของนักลงทุนเกี่ยวกับความเสี่ยงที่ยังไม่ได้เปิดเผยอย่างไร โดยเฉพาะในด้านการบัญชี การจัดการเงินสด และการกำกับดูแลกิจการ

ใช่ เมื่อบริษัทหนึ่งเปิดเผยปัญหาที่เกี่ยวข้องกับรูปแบบธุรกิจที่ใช้ร่วมกัน นักลงทุนมักจะขายหุ้นของบริษัทที่เป็นคู่แข่งล่วงหน้า ความล้มเหลวเบื้องต้นของผู้ให้กู้ซับไพรม์ในปี 2007 แสดงให้เห็นว่าความตึงเครียดด้านเงินทุนของบริษัทหนึ่งสามารถแพร่กระจายไปยังทั้งอุตสาหกรรมได้อย่างรวดเร็วเพียงใด

สัญญาณเตือนที่สำคัญที่สุดคือปัญหาที่ทำลายการยืนยันข้อมูล เช่น รายงานที่ล่าช้า ผู้สอบบัญชีไม่สามารถยืนยันยอดเงินสดได้ หรือการแก้ไขงบการเงินย้อนหลังบ่อยครั้ง ปัญหาเหล่านี้เพิ่มความไม่แน่นอน ซึ่งมักนำไปสู่การปรับลดราคาก่อนที่จะมีการเปิดเผยรายละเอียดทั้งหมด

ได้ ทฤษฎี Cockroach ไม่ได้รับประกันว่าจะมีข่าวลบเพิ่มเติมเสมอไป ตลาดอาจตอบสนองเกินควรด้วยการตีราคาเป็นกรณีร้ายแรงที่สุดที่สุดท้ายอาจพิสูจน์ว่าไม่เป็นความจริง ดังนั้นเทรดเดอร์จึงมักให้ความสำคัญกับ "วันที่ให้ความชัดเจน" ที่ช่วยให้เกิดความกระจ่าง แทนการพึ่งพาเรื่องเล่าเพียงอย่างเดียว

เทรดเดอร์ลดความเสี่ยงโดยการลดขนาดพอร์ต ไม่เฉลี่ยต้นทุนเมื่อขาดความเชื่อมั่น และมีแผนออกก่อนเข้าทำการซื้อขาย หุ้นที่ได้รับผลกระทบจากพาดหัวข่าวอาจมีช่องว่างราคาขนาดใหญ่ข้ามคืน และการระงับการซื้อขายอาจป้องกันการตอบสนองได้ ทิศทางหลักคือจำกัดการขาดทุนในขณะที่ข้อมูลยังไม่แน่นอน

ทฤษฎี Cockroach ยังคงเกี่ยวข้องในหมู่นักเทรดเพราะมันอธิบายพฤติกรรมตลาดได้ดีหลังจากการสูญเสียความไว้วางใจ การเปิดเผยข่าวลบเพียงครั้งเดียวอาจกระตุ้นชุดเหตุการณ์ที่ไม่พึงประสงค์ ไม่ใช่เพราะล้มเหลวอย่างเลี่ยงไม่ได้ แต่เพราะความไม่แน่นอนที่เพิ่มขึ้นทำให้นักลงทุนเรียกร้องระดับความปลอดภัยที่สูงขึ้น

ประโยชน์เชิงปฏิบัติอยู่ที่การมีวินัย: จำแนกประเภทปัญหา ระบุเหตุการณ์ที่จะเกิดขึ้นซึ่งอาจให้ความชัดเจน ลดขนาดการซื้อขายเมื่อความน่าเชื่อถือน่าสงสัย และรอการยืนยันก่อนตีความว่าราคาต่ำเป็นมูลค่าที่แท้จริง

ข้อจำกัดความรับผิดชอบ: เนื้อหานี้มีไว้เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีวัตถุประสงค์เป็น (และไม่ควรถูกพิจารณาเป็น) คำแนะนำด้านการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรยึดถือเป็นแนวทาง ไม่มีความคิดเห็นใดในเนื้อหานี้ถือเป็นคำแนะนำจาก EBC หรือผู้เขียนว่า การลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใด ๆ เหมาะสมสำหรับบุคคลใดบุคคลหนึ่ง