การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-06-20

อัปเดตเมื่อ: 2025-06-26

กลยุทธ์บริหารความเสี่ยง (Risk Management Strategy) คือรากฐานของการเทรดอย่างยั่งยืน ช่วยให้นักเทรดปกป้องเงินทุน ควบคุมอารมณ์ และรักษาความสม่ำเสมอในการเทรดไม่ว่าจะอยู่ในสภาวะตลาดแบบใด

อย่างไรก็ตาม ไม่ใช่ทุกพฤติกรรมที่ดูเหมือนปลอดภัย จะเป็นกลยุทธ์จัดการความเสี่ยงที่ถูกต้องเสมอไป บางพฤติกรรมอาจทำให้ความเสี่ยงเพิ่มขึ้นโดยไม่รู้ตัว

ซึ่งบทความนี้จะพาคุณเข้าใจว่า กลยุทธ์บริหารความเสี่ยงในการเทรด คืออะไร แนะนำเทคนิคที่ได้รับการยอมรับอย่างแพร่หลาย และชี้ให้เห็นอย่างชัดเจนว่า พฤติกรรมแบบไหน "ไม่ใช่" การบริหารความเสี่ยงที่แท้จริง

กลยุทธ์บริหารความเสี่ยง คือกระบวนการที่มุ่งเน้นไปที่การลดความสูญเสียที่อาจเกิดขึ้น และปกป้องเงินทุนในตลาดการเงิน นักเทรดจะใช้เครื่องมือต่าง ๆ เช่น การกำหนดขนาดความเสี่ยงต่อการเทรดแต่ละครั้ง การวางจุด Stop Loss และการจัด Position Sizing เป้าหมายหลักคือการรักษาผลตอบแทนให้สม่ำเสมอ พร้อมหลีกเลี่ยงการขาดทุนหนัก

อย่างไรก็ตาม การบริหารความเสี่ยง ไม่ใช่ การพยายามหลีกเลี่ยงการขาดทุน 100% แต่เป็นการ “ควบคุมขนาดและผลกระทบ” ของการขาดทุน เพื่อให้ในระยะยาว ผลกำไรจากการเทรดที่แม่นยำสามารถกลบการขาดทุนเล็ก ๆ ได้ในภาพรวม

ก่อนที่เราจะไปดูว่าอะไร “ไม่ใช่” กลยุทธ์การบริหารความเสี่ยง เราต้องเข้าใจก่อนว่าอะไรคือ “องค์ประกอบของการบริหารความเสี่ยงที่ถูกต้อง” หลักการเหล่านี้คือรากฐานสำคัญของระบบเทรดที่มั่นคงและยั่งยืน:

การรักษาเงินทุน

กฎข้อแรกของการเทรดคือ "อย่าให้พอร์ตพัง" การบริหารความเสี่ยงที่ดีต้องเน้นการปกป้องเงินทุนเป็นหลัก แม้บางครั้งจะต้องยอมลดกำไรลง หรือพลาดโอกาสบางจังหวะ แต่เงินทุนต้องอยู่รอดเพื่อเทรดต่อได้ในระยะยาว

อัตราส่วนความเสี่ยงต่อผลตอบแทน

ทุกการเทรดควรมีการคำนวณ RRR อย่างชัดเจน เช่น เสี่ยง $100 เพื่อหวังกำไร $300 (RRR = 1:3) อัตราส่วนที่เป็นบวกจะช่วยให้พอร์ตเติบโตได้แม้จะชนะเพียง 30–40% ของจำนวนครั้งทั้งหมด เพราะกำไรในแต่ละครั้งใหญ่กว่าขาดทุน

คำสั่ง Stop Loss และ Take Profit

เป็นคำสั่งที่ใช้ปิดออเดอร์โดยอัตโนมัติเมื่อราคาถึงจุดที่กำหนด Stop-Loss ช่วยจำกัดขาดทุน ส่วน Take-Profit ช่วยล็อกกำไร ทั้งสองเป็นเครื่องมือสำคัญที่ช่วยควบคุมความเสี่ยงแบบเชิงรุก

การกำหนดขนาดการเทรด

เป็นการคำนวณขนาดของออเดอร์ให้เหมาะสมกับขนาดบัญชีและระดับความเสี่ยงที่รับได้ การเทรดขนาดเล็กช่วยลดผลกระทบหากเกิดการขาดทุนในแต่ละครั้ง ขนาดพอดี เสี่ยงไม่หนัก พอร์ตอยู่รอดได้

การกระจายความเสี่ยง

การกระจายการลงทุนไปในหลายสินทรัพย์หรือหลายตลาด ช่วยลดความเสี่ยงรวม เพราะไม่ต้องพึ่งพาการเคลื่อนไหวของสินทรัพย์ตัวเดียว กระจายดี มีโอกาสอยู่รอดมากกว่า

เทคนิคทั้งหมดนี้ถือว่าเป็นกลยุทธ์บริหารความเสี่ยงที่ได้รับการยอมรับในวงกว้าง เพราะเป็นการ “ลดความเสี่ยงเชิงรุก” และเปิดโอกาสให้นักเทรดฟื้นตัวได้จากจังหวะผิดพลาด

1) การใช้คำสั่ง Stop-Loss

Stop Loss คือ จุดราคาที่คุณตั้งไว้เพื่อตัดขาดทุนอัตโนมัติเมื่อราคาเคลื่อนไหวสวนทาง เป็นเครื่องมือพื้นฐานในการเทรดที่ช่วยจำกัดความเสียหายและป้องกันไม่ให้ขาดทุนลุกลาม ถือเป็นหนึ่งในเครื่องมือบริหารความเสี่ยงที่ง่ายแต่ทรงพลังที่สุด

2) จำกัดขนาดการเทรด

การจำกัดทุนต่อออเดอร์ เช่น ให้ความเสี่ยงแต่ละไม้ไม่เกิน 1% หรือ 2% ของยอดเงินในพอร์ต ช่วยให้แม้จะขาดทุนต่อเนื่องหลายไม้ พอร์ตยังคงอยู่รอด ไม่สะเทือนทั้งบัญชี เทรดเล็กแต่มั่นคง ดีกว่าเทรดใหญ่แล้วพอร์ตแตก

3) การทำเฮดจ์

การ ทำเฮดจ์ คือการเปิดสถานะในทิศทางตรงข้ามกันในตลาดที่มีความสัมพันธ์กัน เช่น ซื้อทองคำ (Buy Gold) และขายดอลลาร์ (Short USD) เพื่อช่วยลดความเสี่ยงรวมของพอร์ต หากตลาดแกว่งแรงในทางใดทางหนึ่ง เป็นกลยุทธ์ลดความผันผวนของพอร์ตในสถานการณ์ที่ไม่แน่นอน

4) การตั้งขีดจำกัดการขาดทุนรายวัน

นักเทรดมืออาชีพมักกำหนด “ลิมิตการขาดทุนสูงสุดต่อวัน” เช่น ขาดทุนถึง $500 แล้วหยุดเทรดทันที เพื่อ หลีกเลี่ยงการตัดสินใจแบบใช้อารมณ์ เมื่อเริ่มเสียติดกัน วิธีนี้ช่วยรักษาวินัยในการเทรดและป้องกันพอร์ตจากการพังเพราะ Revenge Trade

ตัวอย่างทั้งหมดนี้แสดงให้เห็นถึงการวางแผนล่วงหน้าและการเทรดอย่างมีวินัย ซึ่งเป็นหัวใจของกลยุทธ์บริหารความเสี่ยงที่แท้จริง

ตอนนี้เราได้เข้าใจแล้วว่าอะไร คือกลยุทธ์บริหารความเสี่ยงที่แท้จริง ต่อไปมาดูพฤติกรรมบางอย่างที่ "ดูเหมือน" รอบคอบหรือมีชั้นเชิง แต่จริง ๆ แล้ว เพิ่มความเสี่ยงให้พอร์ตมากขึ้น

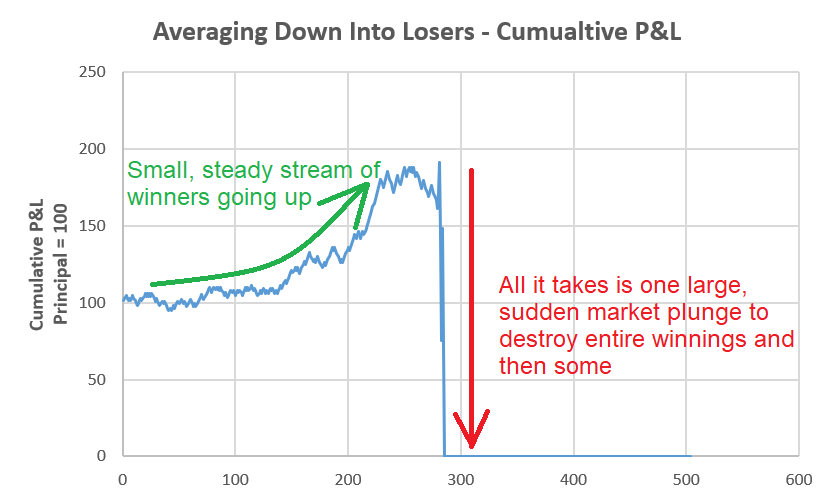

การถัวเฉลี่ยขาลง

การถัวเฉลี่ยขาลง คือการเพิ่มทุนเพิ่มเติมลงในสถานะที่ขาดทุนโดยหวังว่าจะลดราคาเข้าเฉลี่ยลง ตัวอย่างเช่น หากคุณซื้อหุ้นที่ราคา 100 ดอลลาร์และราคาตกมาอยู่ที่ 90 ดอลลาร์ คุณต้องซื้อเพิ่มเพื่อให้ราคาเฉลี่ยลดลงมาอยู่ที่ 95 ดอลลาร์

ในตอนแรก การถัวเฉลี่ยขาลงดูเหมือนเป็นกลยุทธ์ที่จะช่วยเพิ่มโอกาสฟื้นตัวของการเทรดที่ขาดทุน

แต่ในความจริง มันเป็นการเพิ่มความเสี่ยงต่อการขาดทุนหนักขึ้น นี่คือเหตุผลที่ทำให้พฤติกรรมนี้ไม่ผ่านเกณฑ์การบริหารความเสี่ยงที่ดี:

เพิ่มความเสี่ยงแทนที่จะลดความเสี่ยง

ไม่มีแผนออกชัดเจนหากราคากลับตัวไม่ดี

ผูกมัดเงินทุนจำนวนมากในสถานะที่อาจไม่มีวันฟื้น

ส่งผลให้เกิดการตัดสินใจด้วยอารมณ์และปฏิเสธความผิดพลาดเดิม

นักเทรดมืออาชีพและสถาบันใหญ่แทบไม่ใช้การถัวเฉลี่ยขาลง เว้นแต่จะอยู่ในกลยุทธ์ที่มีการเฮดจ์ความเสี่ยงอย่างรอบคอบ และมีการจัดสรรเงินทุนในระยะยาวอย่างมั่นคง สำหรับนักเทรดรายย่อยส่วนใหญ่ การถัวเฉลี่ยขาลงเป็นกับดักทางจิตใจมากกว่ากลยุทธ์ที่ใช้ได้จริง

เรามาวิเคราะห์กันตามหลักการบริหารความเสี่ยงกัน

ละเมิดหลักการกำหนดขนาดสถานะ

เมื่อคุณเพิ่มขนาดสถานะในจังหวะที่ขาดทุน ขนาดตำแหน่งจะใหญ่เกินกว่าระดับความเสี่ยงที่คำนวณไว้ตอนแรก ทำให้คุณเสี่ยงเงินทุนมากขึ้นกับการตัดสินใจที่ผิดพลาด

ขาดการกำหนดขอบเขตความเสี่ยงที่ชัดเจน

กลยุทธ์บริหารความเสี่ยงต้องวางแผนล่วงหน้า แต่การถัวเฉลี่ยขาลงมักเป็นการตอบสนองแบบ “ตามน้ำ” เมื่อเทรดผิดพลาด ไม่ใช่ส่วนหนึ่งของแผนการที่มีโครงสร้างและมีวินัย

กระตุ้นความมั่นใจเกินจริง

นักเทรดหลายคนถัวเฉลี่ยขาลง เพราะเชื่อว่าตลาดจะฟื้นตัว แต่ความมั่นใจนี้มักมองข้ามสัญญาณทางเทคนิคและพื้นฐานที่ชัดเจนว่าเทรนด์อาจเปลี่ยนทิศทางจริง ๆ

ผลักดันการเทรดด้วยอารมณ์

แทนที่จะตัดขาดทุน การถัวเฉลี่ยขาลงกลับยิ่งทำให้สถานการณ์เลวร้ายขึ้นกลายเป็น “เทรดเพื่อล้างแค้น” (Revenge Trading) ที่ซึ่งอารมณ์ครอบงำเหตุผล ดังนั้น แม้มันจะดูซับซ้อน แต่การถัวเฉลี่ยขาลงขาดคุณสมบัติของกลยุทธ์บริหารความเสี่ยงที่ดี

นอกจากการถัวเฉลี่ยขาลงแล้ว ยังมีพฤติกรรมอื่น ๆ ที่ดูเหมือนมีกลยุทธ์ แต่จริง ๆ แล้วไม่ถือเป็นการบริหารความเสี่ยงที่แท้จริง ได้แก่:

การถือสถานะโดยไม่มี Stop-Loss

นักเทรดบางคนบอกว่าไม่ใช้ Stop-Loss เพราะกลัวโดนตัดออกก่อนเวลา แต่ในความจริง นั่นหมายถึงเปิดโอกาสให้ขาดทุนแบบไม่จำกัด ซึ่งตรงกันข้ามกับหลักการบริหารความเสี่ยงที่แท้จริง

การกระจายพอร์ตเกินไป

แม้ว่าการกระจายความเสี่ยงจะเป็นเรื่องดี แต่ถ้ากระจายมากเกินไปจนมีหลายตำแหน่งเกินจำเป็น จะทำให้การบริหารยากขึ้น และอาจเสี่ยงโดนผลกระทบจากสินทรัพย์ที่มีความสัมพันธ์กันโดยไม่รู้ตัว

พึ่งพาระบบที่มีอัตราชนะสูงอย่างเดียว

แม้ระบบเทรดจะชนะบ่อย แต่ถ้าขาดทุนแต่ละครั้งใหญ่เกินไปก็ยังทำให้พอร์ตพังได้ การบริหารความเสี่ยงต้องมีอยู่เสมอ ไม่ว่าอัตราชนะจะสูงแค่ไหนก็ตาม

การใช้กลยุทธ์ Martingale

Martingale คือการเพิ่มเงินเดิมพันเป็นสองเท่าทุกครั้งที่ขาดทุน ซึ่งคล้ายกับการถัวเฉลี่ยขาลง ทำให้ความเสี่ยงเพิ่มขึ้นแบบทวีคูณ และมักนำไปสู่การโดนบังคับปิดสถานะ (Margin Call)

กับดักทางจิตใจที่ทำลายการบริหารความเสี่ยง

กลยุทธ์บริหารความเสี่ยงไม่ได้เป็นแค่เรื่องเทคนิคเท่านั้น แต่ยังเกี่ยวข้องกับจิตวิทยาอย่างมาก นักเทรดหลายคนมักละทิ้งกฎเกณฑ์ที่ตั้งไว้ในช่วงเวลาที่อารมณ์ร้อนแรง กับดักทางจิตใจที่พบบ่อยมีดังนี้:

ความมั่นใจเกินไป (Overconfidence): เชื่อว่าตัวเองถูกเสมอจนละเลยแผนการออกจากตลาด

กลัวพลาดโอกาส (FOMO): เข้าเทรดโดยไม่มีแผน เพราะเห็นคนอื่นทำกำไร

เทรดล้างแค้น (Revenge Trading): พยายามเอาคืนการขาดทุนด้วยการตัดสินใจแบบรีบด่วนและใจร้อน

การบริหารความเสี่ยงที่แท้จริง ต้องอาศัยวินัยทางอารมณ์ มากกว่าความรู้ทฤษฎีเพียงอย่างเดียว

1. กำหนดความเสี่ยงต่อการเทรดแต่ละครั้ง

ตัดสินใจว่าอยากเสี่ยงเงินกี่เปอร์เซ็นต์ของพอร์ตต่อการเทรดหนึ่งครั้ง นักเทรดมืออาชีพส่วนใหญ่มักแนะนำให้เสี่ยงประมาณ 1-2%

2. ตั้งขีดจำกัดขาดทุนรายวันและรายสัปดาห์

ถ้าคุณขาดทุนถึงขีดจำกัดที่ตั้งไว้ ให้หยุดเทรดทันที ช่วยป้องกันการเทรดแบบใช้อารมณ์และลดโอกาสขาดทุนหนัก

3. กำหนดระดับ Stop-Loss และ Take-Profit ไว้ล่วงหน้า

จุดเหล่านี้ควรตั้งบนพื้นฐานของระดับทางเทคนิคหรือความผันผวนของตลาด ไม่ควรตั้งแบบสุ่มหรือเดาสุ่ม

4. ทบทวนและปรับแผนอย่างสม่ำเสมอ

เมื่อพอร์ตโตขึ้น หรือกลยุทธ์เปลี่ยนแปลง วิธีบริหารความเสี่ยงก็ต้องปรับตามไปด้วย การมีแผนเป็นลายลักษณ์อักษร และยึดมั่นกับแผนนั้นแม้ในช่วงขาดทุนหนัก คือหนึ่งในเกราะป้องกันที่ดีที่สุดของนักเทรดมืออาชีพ

ลองนึกภาพนักเทรดสมมติคนหนึ่งที่เทรดโดยไม่ใช้การบริหารความเสี่ยง:

เขาเข้าเทรดคู่เงิน EUR/USD โดยไม่ตั้ง Stop-Loss

ราคาตลาดวิ่งสวนทางกับเขา 100 จุด (100 pips)

เขาทำการถัวเฉลี่ยขาลงโดยเพิ่มขนาดตำแหน่งที่ราคายิ่งแย่ลง

ความต้องการมาร์จิ้นเพิ่มขึ้นจนถูกบังคับปิดสถานะ (Margin Call)

เขาขาดทุนหนักจนสูญเสียเงินในบัญชีไปถึง 30%

เปรียบเทียบกับนักเทรดที่ใช้ Stop-Loss และจำกัดความเสี่ยงต่อการเทรดไว้ที่ 1% แม้จะเจอการขาดทุนหลายครั้ง แต่เขายังมีเงินทุนเหลือพอสำหรับเทรดต่อไปได้

กรณีศึกษานี้ชัดเจนว่าการไม่มีการบริหารความเสี่ยง หรือใช้กลยุทธ์ถัวเฉลี่ยขาลงแบบผิดวิธี สามารถทำลายเงินทุนในการเทรดได้อย่างรวดเร็วและรุนแรง

สิ่งที่นักเทรดควรทำแทน

แทนที่จะพึ่งพากลยุทธ์บริหารความเสี่ยงที่ผิดพลาด นักเทรดควรใช้วิธีดังนี้:

ใช้กลยุทธ์ที่ผ่านการ Backtest และมีการตั้งค่า Stop-Loss อย่างชัดเจนในตัว

ใช้เครื่องมืออย่าง ATR (Average True Range) เพื่อคำนวณขนาดตำแหน่งที่เหมาะสม

มี Checklist รายวัน เพื่อบังคับใช้กฎเกณฑ์อย่างเคร่งครัด

จดบันทึกการเทรดทุกครั้งเพื่อทบทวนการตัดสินใจเรื่องความเสี่ยงและผลตอบแทน

การศึกษาและวินัยคือเพื่อนร่วมทางที่ดีที่สุดของคุณ การบริหารความเสี่ยงไม่ใช่การหลีกเลี่ยงการขาดทุน แต่คือการอยู่รอดและเล่นเกมนี้ได้อย่างยั่งยืน

ในวงการเทรด ความสำเร็จไม่ได้มาจากการเทรดชนะทุกครั้ง แต่เกิดจากการบริหารความเสี่ยง เมื่อคุณผิดพลาด

การถัวเฉลี่ยขาลงอาจดูเหมือนวิธีปรับปรุงสถานะ แต่จริง ๆ แล้วมันละเมิดหลักการควบคุมความเสี่ยงทุกข้อ ถ้าคุณจริงจังกับการเทรดในปี 2025 และต่อไป อย่าหลงเชื่อกลยุทธ์ที่ปลอมตัวเป็นการบริหารความเสี่ยง ให้โฟกัสที่วิธีการที่แท้จริงซึ่งช่วยปกป้องเงินทุนของคุณอย่างมีประสิทธิภาพ

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ