Vào thế kỷ 17, thời đại hàng hải vĩ đại của Châu Âu, Công ty Đông Ấn với tư cách là công ty tiên phong trong việc mở rộng thuộc địa ra nước ngoài, có thể nói là khét tiếng. Tuy nhiên, sự xuất hiện của nó đã mang đến một diện mạo mới cho gia đình tài chính cũ: chứng khoán. Nhiều người dường như biết về nó, nhưng họ không thể nói. Ở đây chúng ta sẽ hiểu, từ nhiều khía cạnh khác nhau, chứng khoán là gì?

Chứng khoán là gì?

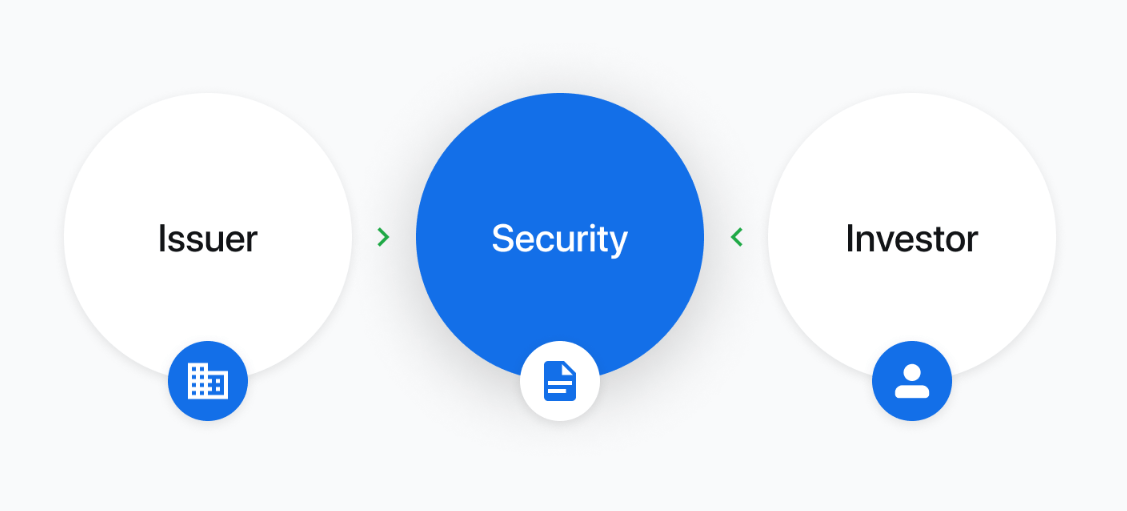

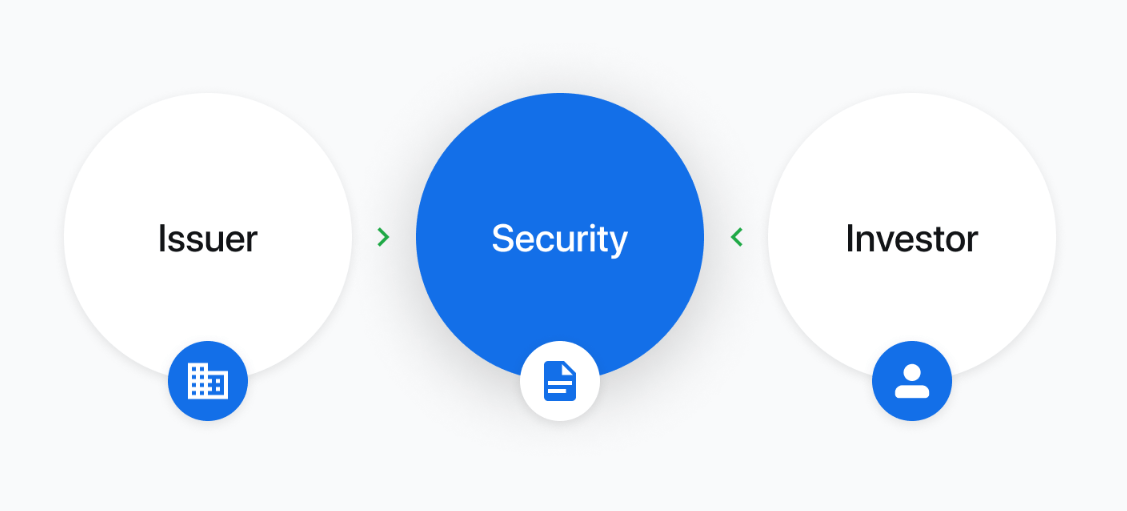

Nó là một công cụ tài chính đại diện cho một khoản lãi hoặc khoản nợ tài chính. Đó là một tài liệu có thể thương lượng, có thể được giao dịch trên thị trường tài chính và thể hiện mối quan hệ trong đó người nắm giữ có lãi hoặc khoản nợ nhất định đối với tổ chức phát hành (thường là công ty hoặc chính phủ). Nói một cách đơn giản, đó là tài liệu dùng để chứng minh bạn được hưởng một số quyền lợi nhất định.

Nó dành cho mọi thứ từ séc nhỏ, IOU và chứng chỉ tiền gửi cho đến cổ phiếu và trái phiếu lớn. Ngay cả tem thực phẩm và tem bưu chính, những thứ từng rất thịnh hành, cũng là hai trong số đó. Nó là một tài sản tài chính có thể giao dịch được, có thể mua và bán trên thị trường, và giá giao dịch của nó phụ thuộc vào cung cầu và các yếu tố khác nhau trên thị trường. Những công cụ tài chính này cho phép các nhà đầu tư tham gia vào thị trường vốn và nhận được sự tăng giá vốn hoặc trong một số trường hợp là lợi nhuận cố định.

Khi thành lập Công ty Đông Ấn, người dân Hà Lan đã tự bỏ tiền túi của mình cho công ty vay tiền. Công ty đã phát hành trái phiếu và hứa hẹn trả cổ tức, và những trái phiếu này là chứng khoán đầu tiên trên thế giới. Khi Công ty Đông Ấn tiếp tục mở rộng ra nước ngoài, chỉ đến năm 1609, một tổ chức chuyên phục vụ việc mua bán của công ty mới ra đời – Sở giao dịch chứng khoán.

Về mặt loại hình, nó có thể được phân loại thành tài chính và vật chất. Công cụ tài chính là công cụ tài chính có thể được mua và bán trên thị trường tài chính và đại diện cho các lợi ích tài chính cụ thể. Ví dụ: cổ phiếu, trái phiếu, quỹ ETF, chứng quyền và trái phiếu chuyển đổi đều thuộc loại này và các công cụ này thường ở dạng điện tử để tạo điều kiện thuận lợi cho việc niêm yết và giao dịch trên SEHK.

Chứng khoán vật chất là chứng khoán giấy tồn tại ở dạng vật chất và thể hiện quyền sở hữu một tài sản vật chất. Trước đây, nhà đầu tư thường nắm giữ các vật thể như chứng chỉ cổ phiếu hoặc chứng chỉ trái phiếu. Với sự phát triển không ngừng của công nghệ thông tin điện tử, nó dần trở thành không cần giấy tờ. Những người tiên phong làm giấy của Công ty Đông Ấn hàng trăm năm trước chỉ có thể ngoan ngoãn nằm trong viện bảo tàng cho hậu thế.

Về bản chất, nó có thể được phân loại thành có giá và vô giá. Vô giá đề cập đến các công cụ tài chính không thể được giao dịch và chuyển nhượng tự do trên thị trường và thường được tổ chức phát hành phát hành trực tiếp cho một cá nhân hoặc tổ chức cụ thể. Mệnh giá và giá trị của nó có thể không dễ dàng xác định, cũng như không thể mua bán trên thị trường để tạo ra thu nhập. Tương tự như chứng chỉ tiền gửi, IOU,… không được lưu hành trên thị trường,.

Có giá trị là có một số phiếu giảm giá nhất định có thể mang lại cho người nắm giữ một khoản thu nhập nhất định, chẳng hạn như cổ phiếu, trái phiếu, v.v. Nó là một công cụ tài chính có thể được giao dịch và chuyển nhượng trên thị trường với mệnh giá và giá trị xác định. Các nhà đầu tư có thể mua nó để thu được lợi nhuận hoặc lãi vốn, thị trường giao dịch hoặc biến động giá của nó trên thị trường.

Ở Trung Quốc, nó thuộc nhóm sản phẩm nhập khẩu điển hình, có cổ phiếu nước ngoài sớm nhất. Sàn giao dịch chứng khoán cũng được mở bởi người nước ngoài của Sở giao dịch chứng khoán Thượng Hải. Phải đến khi Sở giao dịch chứng khoán Thượng Hải được thành lập vào năm 1990, thị trường chứng khoán Trung Quốc mới phát triển mạnh mẽ. Tóm lại, đây là kênh tài chính quan trọng nhất. Nó thu hẹp khoảng cách giữa người huy động vốn và nhà đầu tư và là thành viên không thể thiếu và quan trọng của gia đình tài chính.

Chứng khoán chứa đựng những gì?

| Kiểu |

Sự miêu tả |

Ví dụ |

| Công bằng |

Quyền sở hữu của nhà đầu tư trong một công ty. |

A-share, chứng khoán Mỹ |

| Liên kết |

Các nhà đầu tư kiếm được từ việc vay mượn. |

Trái phiếu Chính phủ, trái phiếu doanh nghiệp |

| Quỹ đầu tư |

Danh mục đầu tư do nhà đầu tư quản lý. |

Quỹ cổ phiếu, quỹ trái phiếu |

| Tùy chọn |

Quyền mua/bán tài sản ở mức giá ấn định trong tương lai. |

Quyền chọn cổ phiếu, quyền chọn tương lai |

| Hợp đồng tương lai |

Hứa sẽ giao tài sản ở mức giá/thời gian đã định trong tương lai. |

Hợp đồng tương lai hàng hóa, hợp đồng tương lai tài chính |

| Tùy chọn hàng hóa |

Giao dịch hàng hóa với giá thỏa thuận trong tương lai. |

Quyền chọn vàng, Quyền chọn dầu thô |

| Những vấn đề tài chính phát sinh |

Hợp đồng phái sinh: quyền chọn, hợp đồng tương lai, v.v. |

Hoán đổi lãi suất, hoán đổi tiền tệ |

| Trái phiếu chuyển đổi |

Có thể chuyển đổi trong các điều kiện cụ thể. |

Trái phiếu chuyển đổi |

| Đầu ra công chúng |

Chào bán cổ phiếu đầu tiên cho doanh nghiệp. |

IPO (Chào bán lần đầu ra công chúng) |

| Trái phiếu chính quyền địa phương |

Trái phiếu được chính quyền địa phương sử dụng để gây quỹ |

Trái phiếu chính quyền địa phương chuyên biệt. |

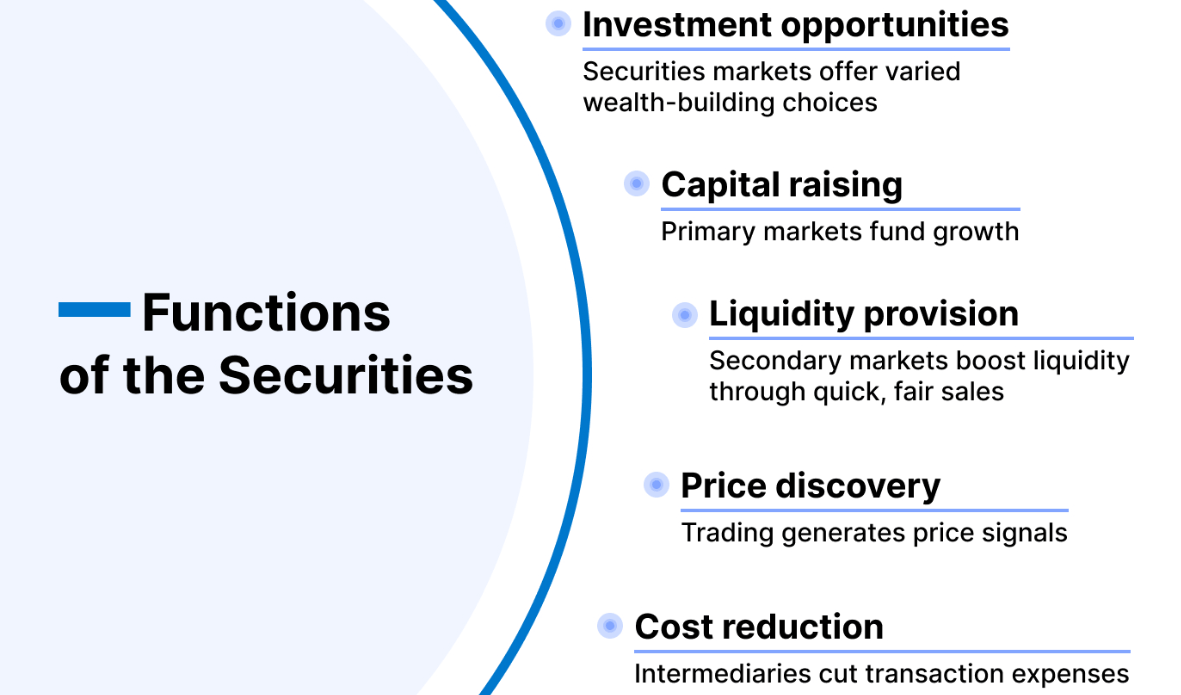

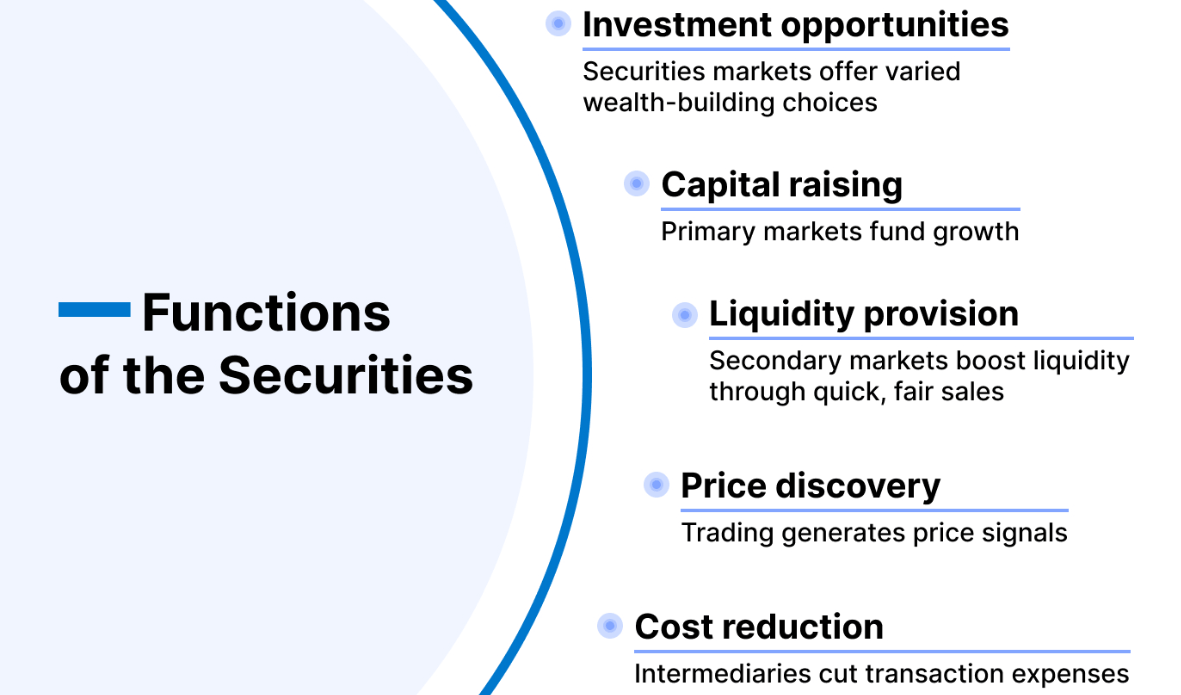

Chức năng của chứng khoán

Nó có hai chức năng chính: một là huy động tài chính và hai là tối ưu hóa việc phân bổ vốn. Nó cung cấp khả năng tiếp cận tài chính thông qua việc phát hành cổ phiếu hoặc trái phiếu, giúp khuyến khích đổi mới và thúc đẩy tăng trưởng kinh tế. Các nhà đầu tư sẵn sàng đầu tư vào các công ty có tiềm năng và khả năng đổi mới, từ đó thúc đẩy các công nghệ và mô hình kinh doanh mới.

Thông qua đó, các nhà đầu tư cá nhân và tổ chức cũng có thể chia sẻ lợi nhuận và cơ hội giá trị gia tăng của các công ty. Điều này giúp lan tỏa của cải để nhiều người có thể chia sẻ thành quả tăng trưởng kinh tế và thúc đẩy phân phối của cải trong xã hội. Sau khi tài trợ thành công, số tiền nhàn rỗi và rải rác trong xã hội sẽ được tích hợp thông qua nó và được sử dụng để phát triển doanh nghiệp hoặc xây dựng quốc gia nhằm đạt được sự phân bổ vốn tối ưu.

Nó có rất nhiều lựa chọn tài chính cho chính phủ, doanh nghiệp và các tổ chức khác. Một công ty có thể huy động tài chính bằng cách phát hành cổ phiếu hoặc trái phiếu để huy động vốn mở rộng kinh doanh, dự án đầu tư hoặc trả nợ. Và các chính phủ có thể huy động vốn để xây dựng đất nước bằng cách phát hành trái phiếu kho bạc và các hình thức tài trợ khác.

Một lần nữa, với tư cách là một công cụ tài chính, nó cung cấp cho các nhà đầu tư nhiều lựa chọn đầu tư, bao gồm cổ phiếu, trái phiếu, quỹ, v.v. Việc nâng cao sự giàu có và phân bổ tài sản đạt được thông qua việc tham gia vào các hoạt động đầu tư khác nhau. Cho dù bạn là tỷ phú hay kẻ thua cuộc cấp cao, bạn đều có thể đầu tư vào đó để chia sẻ lợi nhuận của doanh nghiệp và thu được lãi vốn hoặc thu nhập từ lãi.

Hơn nữa, các địa điểm giao dịch như SEHK làm tăng tính thanh khoản của tài sản. Người nắm giữ có thể mua và bán trên thị trường bất cứ lúc nào, nhận ra tính thanh khoản nhanh chóng của tiền. Tự do điều chỉnh việc phân bổ tài sản của mình và quản lý tài sản linh hoạt hơn. Hoạt động giao dịch này còn giúp hình thành giá cả, được điều chỉnh liên tục bởi cung cầu trên thị trường và phản ứng của nhà đầu tư trước thông tin, phản ánh quan điểm của thị trường về giá trị của doanh nghiệp.

Do nhà đầu tư có nhiều lựa chọn đầu tư đa dạng nên không chỉ có thể đầu tư vào các ngành, công ty hoặc khu vực khác nhau, từ đó giảm tác động của các rủi ro cụ thể lên danh mục đầu tư. Nó cũng cung cấp nhiều loại hợp đồng phái sinh, chẳng hạn như hợp đồng tương lai và quyền chọn, để giúp các nhà đầu tư quản lý rủi ro. Những công cụ này có thể được sử dụng để phòng ngừa rủi ro như biến động giá cả, biến động lãi suất, v.v.

Là cổ phiếu do một công ty phát hành, chúng cũng đóng vai trò là biểu tượng cho quyền sở hữu của công ty và trao cho cổ đông một số quyền nhất định, chẳng hạn như tham gia vào các cuộc họp cổ đông và quyền biểu quyết. Cổ đông có thể tham gia vào các công việc của công ty thông qua quyền biểu quyết của mình, từ đó ảnh hưởng đến hoạt động và quyết định của công ty. Ngoài ra còn có cổ phiếu và trái phiếu, chẳng hạn như cổ phiếu và trái phiếu trong quỹ hưu trí và kế hoạch lương hưu, được sử dụng trong các kế hoạch tiết kiệm và lương hưu dài hạn để hỗ trợ mọi người khi nghỉ hưu.

Các công ty có quyền lựa chọn niêm yết và phát hành cổ phiếu trên thị trường chứng khoán của một số quốc gia, điều này thúc đẩy dòng vốn quốc tế tự do. Đồng thời, nhà đầu tư có thể tham gia vào nền kinh tế của các quốc gia khác bằng cách mua cổ phiếu hoặc trái phiếu của các công ty đa quốc gia. Điều này, đến lượt nó, tăng cường mối quan hệ tài chính giữa các quốc gia và thúc đẩy sự phát triển của nền kinh tế toàn cầu.

Có thể nói, sự thịnh vượng của nó thường gắn liền với sự tăng trưởng của các hoạt động kinh tế. Nó có thể nâng cao hiệu quả tài chính cho các doanh nghiệp và thúc đẩy đầu tư, từ đó có tác động tích cực đến toàn bộ nền kinh tế. Nhìn chung, nó đóng một vai trò quan trọng trong thị trường vốn, cung cấp công cụ hiệu quả cho các công ty huy động vốn và nhà đầu tư thu được lợi nhuận, cũng như thúc đẩy phát triển kinh tế và phân bổ vốn hợp lý.

Làm thế nào nó hoạt động

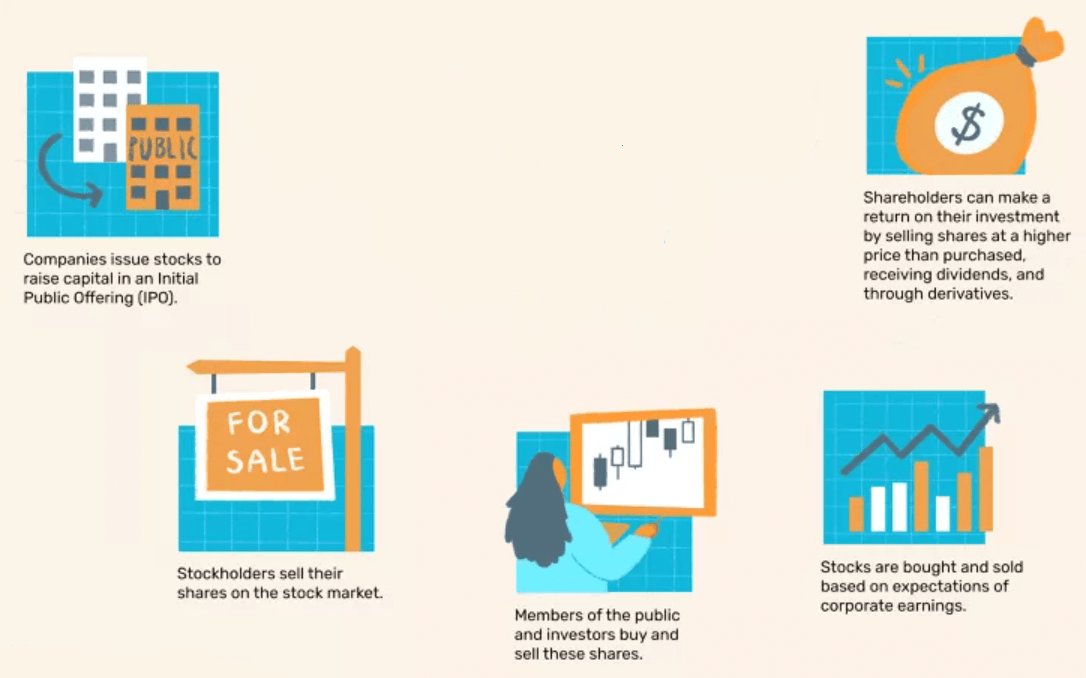

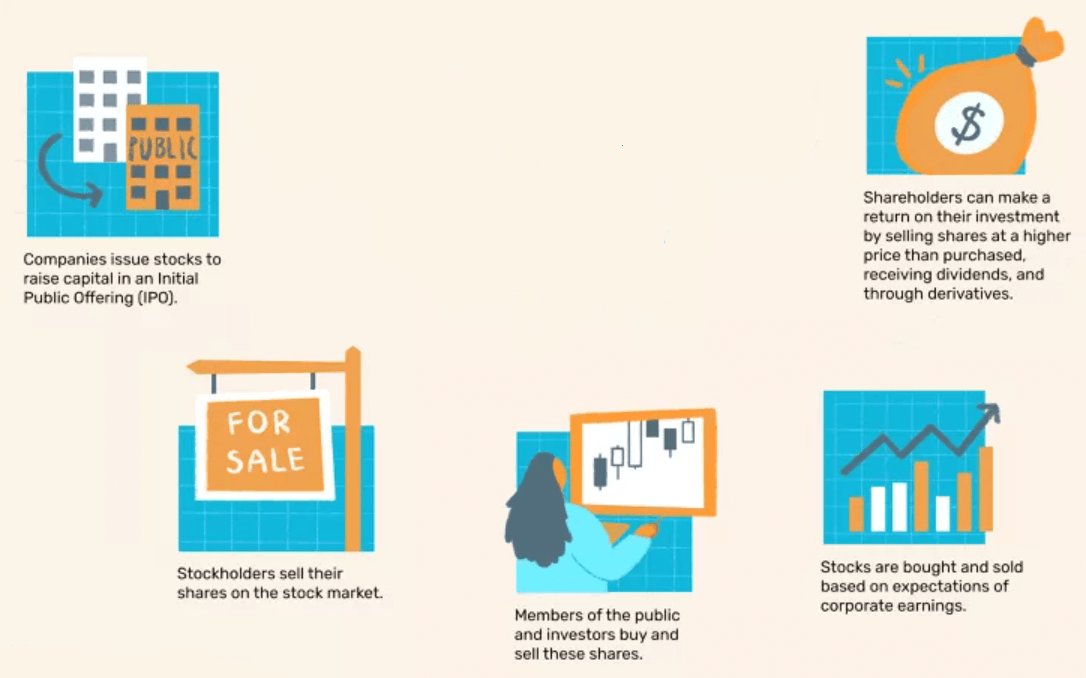

Hoạt động vận hành của nó bao gồm nhiều người tham gia và quy trình, chẳng hạn như giai đoạn phát hành, sau phát hành, giai đoạn giao dịch và sau giao dịch. Ở giai đoạn phát hành, tổ chức phát hành, công ty hoặc chính phủ cần huy động vốn, có thể huy động thông qua việc phát hành cổ phiếu hoặc trái phiếu. Ví dụ: phát hành cổ phiếu lần đầu ra công chúng (IPO) của một công ty hoặc chính phủ phát hành trái phiếu là những phương thức phát hành phổ biến và cổ phiếu sẽ được niêm yết trên sàn giao dịch chứng khoán. Các tổ chức tài chính, chẳng hạn như ngân hàng đầu tư, đóng vai trò là người bảo lãnh để giúp tổ chức phát hành hoàn thành việc phát hành cổ phiếu hoặc trái phiếu.

Sau khi phát hành, nhà đầu tư có thể mua cổ phiếu hoặc trái phiếu mới phát hành trên thị trường sơ cấp. Nhà đầu tư có thể là cá nhân, tổ chức (ví dụ: quỹ, quỹ hưu trí, v.v.) hoặc các tổ chức khác. Công ty niêm yết duy trì liên lạc với nhà đầu tư thông qua các hoạt động quan hệ nhà đầu tư, giải đáp thắc mắc và cung cấp thông tin.

Nó được giao dịch trên thị trường thứ cấp, nơi các nhà đầu tư có thể mua và bán cổ phiếu thông qua SECP. SEC là nơi mua và bán nó, ví dụ: Sở giao dịch chứng khoán New York (NYSE), NASDAQ, v.v. Các sàn giao dịch cung cấp một môi trường thị trường có tổ chức và đảm bảo rằng người mua và người bán có thể tìm thấy đối tác trên thị trường mở.

Các giao dịch này sẽ được thực hiện thông qua một nhà môi giới, đóng vai trò trung gian giữa nhà đầu tư và thị trường. Các công ty môi giới cung cấp nền tảng giao dịch, cung cấp dịch vụ mua bán và thực hiện lệnh của nhà đầu tư. Ngược lại, nhà đầu tư mua và bán thông qua chúng và kiếm lợi nhuận từ nó.

Khi một giao dịch được hoàn thành, nó bao gồm việc thanh toán bù trừ và thanh toán. Thanh toán bù trừ là xác nhận tài chính của một giao dịch, trong khi thanh toán là việc giao chứng khoán và tiền, việc chuyển quyền sở hữu được chính thức hóa trong quy trình thanh toán bù trừ. Cơ quan thanh toán bù trừ trung tâm (ví dụ: cơ quan thanh toán bù trừ) đóng vai trò quan trọng trong quá trình này, đảm bảo rằng các khoản thanh toán và giao hàng được hoàn thành bởi cả hai bên.

Thị trường được điều tiết bởi các cơ quan quản lý để đảm bảo rằng nó công bằng, minh bạch và không bị thao túng. Cơ quan quản lý thường thiết lập các quy tắc và quy định chi phối các tổ chức phát hành, nhà môi giới và nhà đầu tư. Đồng thời, các công ty niêm yết phải công bố thông tin tài chính, kinh doanh thường xuyên theo quy định để duy trì sự minh bạch của thị trường. Thông tin như các chỉ số kinh tế và tin tức của công ty được truyền đạt tới các nhà đầu tư thông qua nhiều kênh khác nhau, điều này không chỉ ảnh hưởng đến việc ra quyết định của họ mà còn rất quan trọng đối với hoạt động đúng đắn của thị trường.

Công ty chứng khoán

Đây là một loại tổ chức quan trọng trong hệ thống tài chính, chủ yếu tham gia vào môi giới, giao dịch, giám sát, nghiên cứu, ngân hàng đầu tư và các hoạt động kinh doanh khác. Là một tổ chức tài chính chuyên về loại hình kinh doanh này, trách nhiệm chính của nó là cung cấp dịch vụ đầu tư và giao dịch chứng khoán cho khách hàng của mình.

Nó cung cấp dịch vụ môi giới bằng cách hỗ trợ khách hàng mua và bán các giao dịch cổ phiếu, trái phiếu, quỹ và các loại khác, đóng vai trò trung gian giữa các nhà đầu tư và sàn giao dịch. Nó cho phép các nhà đầu tư mua và bán cổ phiếu, trái phiếu, quỹ và các công cụ tài chính khác trên thị trường, đồng thời cung cấp nền tảng và dịch vụ giao dịch để cho phép các nhà đầu tư thực hiện các giao dịch mua và bán.

Một số công ty cũng cung cấp các dịch vụ ngân hàng đầu tư, bao gồm tài chính doanh nghiệp, tư vấn mua bán và sáp nhập, tái cơ cấu và phát hành cổ phiếu, để cung cấp nhiều loại dịch vụ tài chính hơn cho khách hàng của họ. Họ làm việc với các tập đoàn để hỗ trợ họ huy động vốn trên thị trường vốn. Họ cũng tham gia vào các hoạt động tài trợ doanh nghiệp và giúp các công ty huy động vốn bằng cách bảo lãnh phát hành cổ phiếu và trái phiếu mới.

Một số công ty thành lập bộ phận quản lý tài sản để cung cấp dịch vụ quản lý tài sản chuyên nghiệp cho khách hàng, bao gồm quản lý quỹ và quản lý tài sản. Giúp khách hàng quản lý danh mục đầu tư để đạt được mục tiêu tài chính của họ. Điều này bao gồm quản lý rủi ro, phân tích danh mục đầu tư và phân bổ tài sản.

Đồng thời cung cấp dịch vụ giám sát cho khách hàng, tức là bảo quản an toàn tài sản của họ. Điều này bao gồm quản lý cổ phiếu, trái phiếu và các công cụ tài chính khác của khách hàng để đảm bảo an toàn và minh bạch trong giao dịch. Dịch vụ tư vấn tài chính cũng được cung cấp để giúp khách hàng lập kế hoạch tài chính cho các mục tiêu đầu tư, quỹ hưu trí, quỹ giáo dục và các lĩnh vực khác.

Nhiều công ty có các nhóm nghiên cứu chuyên biệt để phân tích xu hướng thị trường, hiệu quả hoạt động của công ty, v.v. Họ cung cấp cho khách hàng các báo cáo nghiên cứu và phân tích về xu hướng thị trường, hiệu quả hoạt động của công ty, v.v. để giúp họ đưa ra quyết định đầu tư sáng suốt hơn. Họ cũng có thể cung cấp dịch vụ lập kế hoạch tài chính cho khách hàng cá nhân và tổ chức để giúp họ phát triển các chiến lược đầu tư và lập kế hoạch tài chính toàn diện.

Họ yêu cầu quản lý rủi ro khi giao dịch và đầu tư để đảm bảo lợi ích của khách hàng và của chính công ty. Điều này bao gồm việc quản lý rủi ro thị trường, rủi ro tín dụng và các khía cạnh khác. Họ cũng cần tuân theo các quy định tài chính quốc gia và khu vực cũng như tuân thủ các quy tắc và quy định có liên quan. Điều này nhằm đảm bảo hoạt động kinh doanh của mình tuân thủ pháp luật và bảo vệ quyền và lợi ích của khách hàng.

Nhìn chung, các công ty chứng khoán đóng nhiều vai trò trên thị trường tài chính, kết nối các nhà đầu tư, công ty và thị trường vốn, đồng thời có vai trò quan trọng đối với việc phân bổ vốn hiệu quả và hoạt động bình thường của thị trường. Khi lựa chọn một công ty, nhà đầu tư nên xem xét các yếu tố như danh tiếng, chất lượng dịch vụ, cơ cấu phí, v.v. của công ty và đảm bảo rằng công ty đó đã được đăng ký với các cơ quan quản lý liên quan và hoạt động hợp pháp.

Top 10 công ty chứng khoán

| KHÔNG |

Công ty chứng khoán |

Mã chứng khoán |

Thị phần |

| 1 |

CTCP Chứng khoán VPS |

VPS |

17,65% |

| 2 |

Công ty Cổ phần Chứng khoán SSI |

SSI |

10,76% |

| 3 |

Công ty Cổ phần Chứng khoán VNDirect |

đồng |

7,08% |

| 4 |

Công ty Cổ phần Chứng khoán Thành phố Hồ Chí Minh |

HCM |

5,53% |

| 5 |

Công ty Cổ phần Chứng khoán Mirae Asset Việt Nam |

MAS |

5,46% |

| 6 |

CTCP Chứng khoán Techcom |

TCBS |

5,01% |

| 7 |

Công ty Cổ phần Chứng khoán Vietcap |

VCI |

4,82% |

| số 8 |

CTCP Chứng khoán MB |

MBS |

4,77% |

| 9 |

Công ty Cổ phần Chứng khoán KIS Việt Nam |

KIS |

3,32% |

| 10 |

CTCP Chứng khoán FPT |

FPTS |

3,14% |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.