В 17 веке, в великую эпоху европейского мореплавания, Ост-Индскую компанию, пионера зарубежной колониальной экспансии, можно назвать печально известной. Однако его появление принесло новое лицо старой финансовой семье: ценные бумаги. Многие люди, кажется, знают об этом, но они не могут сказать. Здесь мы с разных сторон поймем, что такое ценные бумаги?

Что такое ценные бумаги?

Что такое ценные бумаги?

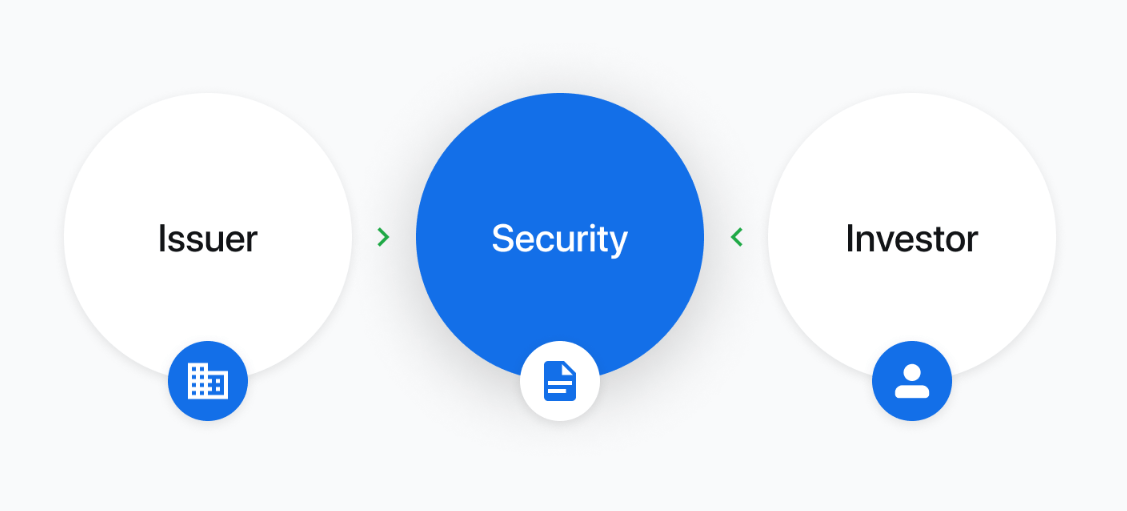

Это финансовый инструмент, который представляет собой финансовый интерес или долг. Это оборотный документ, которым можно торговать на финансовых рынках и который представляет собой отношения, в которых держатель имеет определенную долю участия или долг перед эмитентом (обычно компанией или правительством). Проще говоря, это документ, используемый для доказательства того, что вы имеете право на определенные интересы.

Он предназначен для всего: от небольших чеков, долговых расписок и депозитных сертификатов до крупных акций и облигаций. Даже продовольственные талоны и почтовые марки, которые когда-то были в моде, являются двумя из них. Это торгуемый финансовый актив, который можно покупать и продавать на рынке, а цена, по которой он торгуется, зависит от спроса и предложения, а также различных факторов на рынке. Эти финансовые инструменты позволяют инвесторам участвовать в рынке капитала и получать прирост капитала или, в некоторых случаях, фиксированный доход.

На заре Ост-Индской компании голландцы ссужали компании деньги из собственного кармана. Компания делала векселя и обещала дивиденды, и эти векселя были первыми в мире ценными бумагами. Поскольку Ост-Индская компания продолжала расширяться за границу, только в 1609 году появилось учреждение, специализировавшееся на обслуживании ее покупок и продаж, — Фондовая биржа.

По видам их можно разделить на финансовые и физические. Финансовые инструменты – это финансовые инструменты, которые можно покупать и продавать на финансовых рынках и которые представляют определенные финансовые интересы. Например, в эту категорию попадают акции, облигации, ETF, варранты и конвертируемые облигации, а инструменты обычно представлены в электронной форме, чтобы облегчить листинг и торговлю на SEHK.

Физические — это бумажные ценные бумаги, которые существуют в физической форме и представляют собой право собственности на физический актив. В прошлом инвесторы обычно владели физическими объектами, такими как бумажные сертификаты акций или сертификаты облигаций. С непрерывным развитием электронных информационных технологий они постепенно стали безбумажными. Пионеры Ост-Индской компании, создавшие бумагу сотни лет назад, могут только послушно лежать в музее для потомков.

По своей природе его можно разделить на ценные и бесценные. Бесценный относится к финансовым инструментам, которые не могут быть свободно проданы и переданы на рынке и обычно выпускаются эмитентом непосредственно конкретному лицу или организации. Его номинальную стоимость и стоимость нелегко определить, а также его нельзя покупать и продавать на рынке для получения дохода. Подобно депозитным сертификатам, долговым распискам и т. д., которые не могут быть обращены на рынке.

Ценным является наличие определенной суммы купона, которая может принести держателю определенную сумму дохода, например акции, облигации и так далее. Это финансовый инструмент, которым можно торговать и передавать на рынке с определенной номинальной стоимостью и стоимостью. Инвесторы могут купить его, чтобы получить прирост капитала или проценты, рынок для торговли или колебания цен на рынке.

В Китае он принадлежит к типичным импортным продуктам, самым ранним зарубежным запасам. Фондовую биржу также открывают иностранцы Шанхайской фондовой биржи. Только после создания Шанхайской фондовой биржи в 1990 году рынок ценных бумаг Китая процветал. Короче говоря, это самый важный канал финансирования. Он устраняет разрыв между сборщиками капитала и инвесторами и является незаменимым и важным членом финансовой семьи.

Что содержит ценная бумага?

| Тип

|

Описание

|

Примеры

|

| Капитал

|

Доля инвестора в компании.

|

А-доля, акции США

|

| Связь

|

Инвесторы зарабатывают на займах.

|

Государственные облигации, корпоративные облигации

|

| Инвестиционные фонды

|

Портфель, управляемый инвестором.

|

Фонды акций, фонды облигаций

|

| Параметры

|

Право купить/продать актив по установленной в будущем цене.

|

Опционы на акции, опционы на фьючерсы

|

| Фьючерсные контракты

|

Обещайте доставить актив по установленной будущей цене/времени.

|

Товарные фьючерсы, финансовые фьючерсы

|

| Товарные опционы

|

Торгуйте товарами по согласованным будущим ценам.

|

Опционы на золото, опционы на сырую нефть

|

| Финансовые производные

|

Производные контракты: опционы, фьючерсы и т.д.

|

Процентные свопы, валютные свопы

|

| Конвертируемые облигации

|

Кабриолет в определенных условиях.

|

Конвертируемые облигации

|

| Первоначальное публичное размещение акций

|

Первое размещение акций для бизнеса.

|

IPO (первичное публичное размещение акций)

|

| Облигации местного самоуправления

|

Облигации, используемые местными органами власти для сбора средств

|

Специализированные облигации местного самоуправления.

|

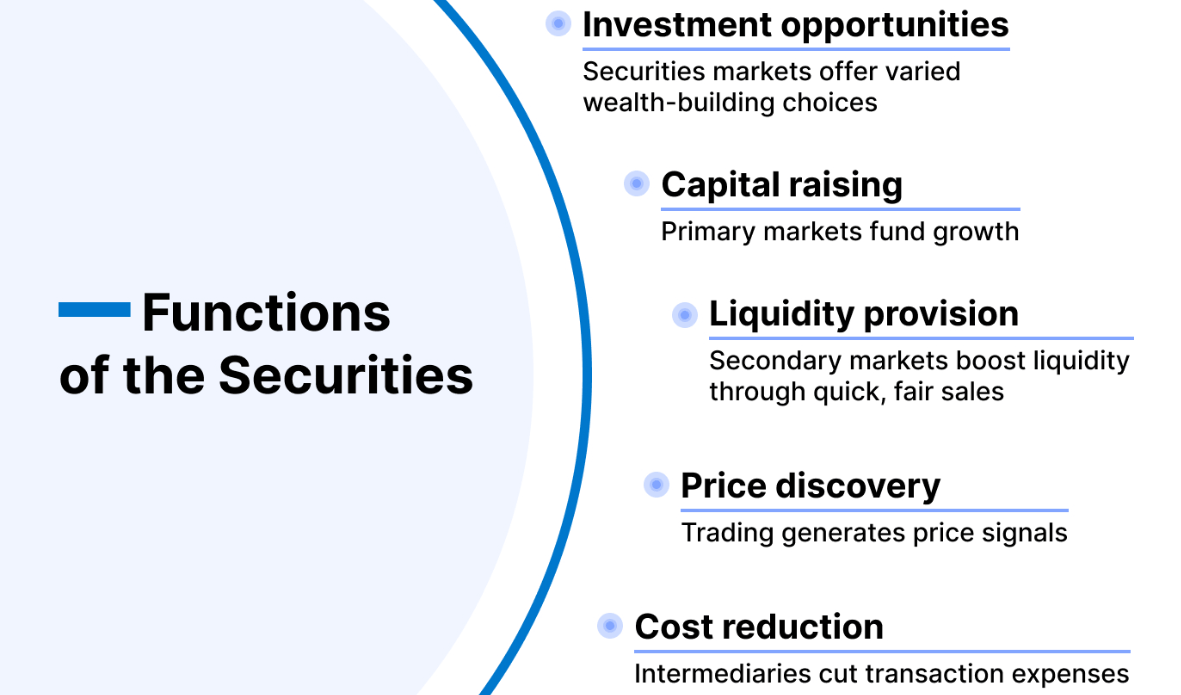

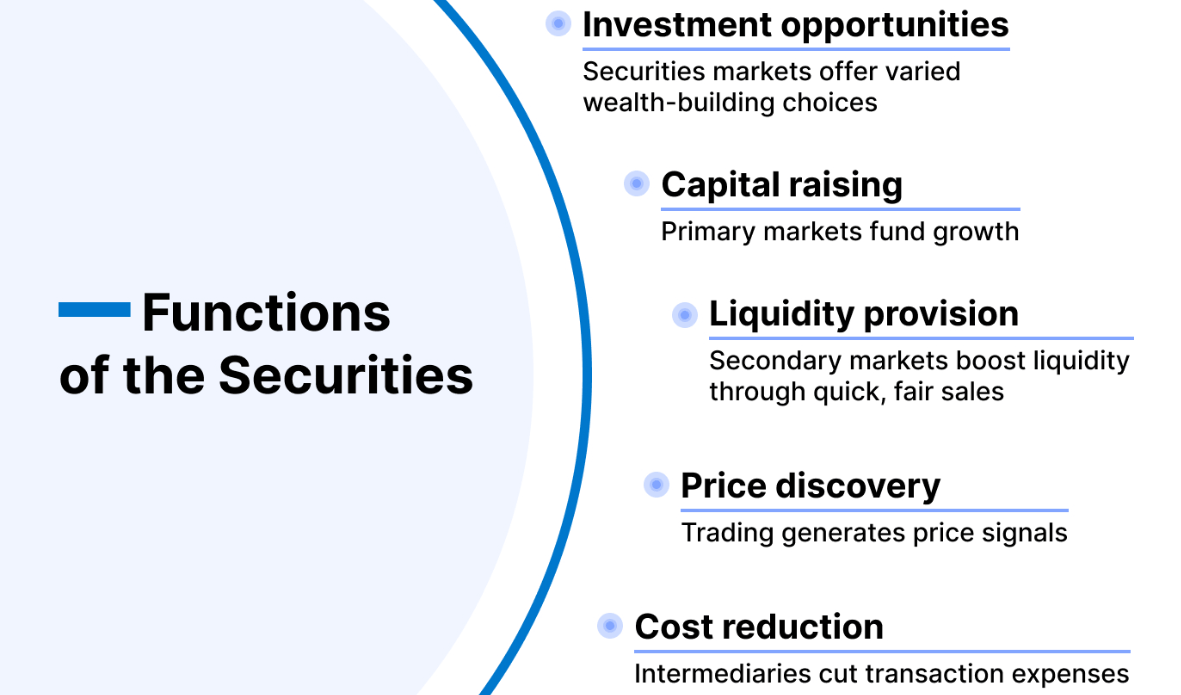

Функции ценных бумаг

У него две основные функции: одна — привлечение финансов, а другая — оптимизация распределения капитала. Он обеспечивает доступ к финансам посредством выпуска акций или облигаций, что помогает стимулировать инновации и способствовать экономическому росту. Инвесторы готовы инвестировать в компании, которые имеют потенциал и способность к инновациям, продвигая тем самым новые технологии и бизнес-модели.

Благодаря этому индивидуальные и институциональные инвесторы также могут участвовать в прибыльности и возможностях компаний по созданию добавленной стоимости. Это помогает распространять богатство, чтобы больше людей могли пользоваться плодами экономического роста и способствовать распределению богатства в обществе. После успешного финансирования разбросанные и простаивающие в обществе деньги интегрируются через него и используются для развития предприятий или национального строительства для достижения оптимального распределения капитала.

Он предлагает чрезвычайно широкий спектр вариантов финансирования для правительств, предприятий и других организаций. Компания может привлечь финансирование путем выпуска акций или облигаций для привлечения капитала для расширения бизнеса, инвестиционных проектов или погашения долга. А правительства могут привлекать капитал для национального строительства путем выпуска казначейских облигаций и других форм финансирования.

Опять же, как финансовый инструмент, он предоставляет инвесторам широкий выбор вариантов инвестирования, включая акции, облигации, фонды и так далее. Увеличение благосостояния и распределение активов достигаются за счет участия в различной инвестиционной деятельности. Независимо от того, являетесь ли вы миллиардером или крупным неудачником, вы можете инвестировать в него, чтобы разделить прибыль предприятий и получить прирост капитала или процентный доход.

Более того, такие торговые площадки, как SEHK, повышают ликвидность активов. Держатели могут покупать и продавать на рынке в любое время, осознавая быструю ликвидность средств. Свобода корректировать распределение активов и более гибкое управление активами. Эта торговая деятельность также помогает формировать цены, которые постоянно корректируются спросом и предложением на рынке, а также реакцией инвесторов на информацию, отражающую взгляд рынка на стоимость бизнеса.

Благодаря диверсифицированному выбору инвестиций, предоставляемому инвесторам, можно не только инвестировать в различные отрасли, компании или регионы, тем самым снижая влияние конкретных рисков на портфель. Он также предлагает различные производные контракты, такие как фьючерсы и опционы, чтобы помочь инвесторам управлять рисками. Эти инструменты можно использовать для хеджирования таких рисков, как колебания цен, колебания процентных ставок и т. д.

Будучи акциями, выпущенными компанией, они также служат символом собственности компании и дают акционерам определенные права, такие как участие в собраниях акционеров и право голоса. Акционеры могут участвовать в делах компании посредством своего права голоса, тем самым влияя на деятельность и решения компании. Существуют также акции и облигации, например, пенсионных фондов и пенсионных планов, которые используются в долгосрочных сбережениях и пенсионных планах для поддержки людей после выхода на пенсию.

Компании имеют возможность листинга и выпуска акций на фондовых рынках нескольких стран, что способствует свободному движению международного капитала. В то же время инвесторы могут участвовать в экономике других стран, покупая акции или облигации транснациональных компаний. Это, в свою очередь, укрепляет финансовые связи между странами и способствует развитию мировой экономики.

Можно сказать, что его процветание обычно тесно связано с ростом экономической деятельности. Это может повысить эффективность финансирования бизнеса и стимулировать инвестиции, что, в свою очередь, оказывает положительное влияние на экономику в целом. В целом, он играет важную роль на рынке капитала, предоставляя компаниям эффективный инструмент для привлечения средств, а инвесторам — для получения прибыли, а также способствуя экономическому развитию и рациональному распределению капитала.

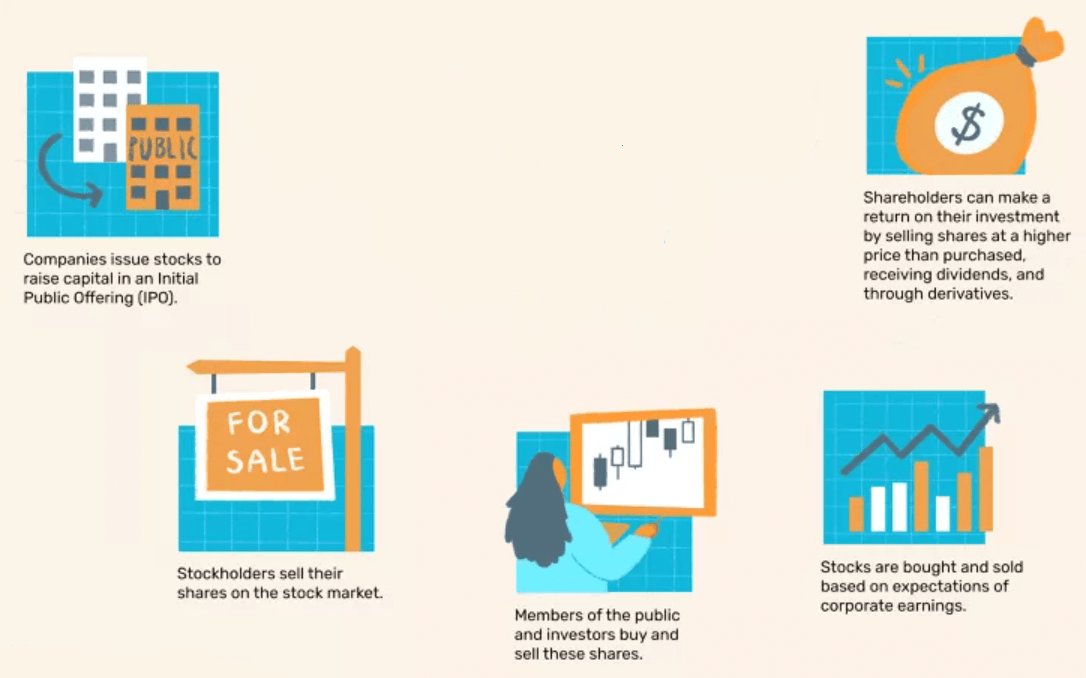

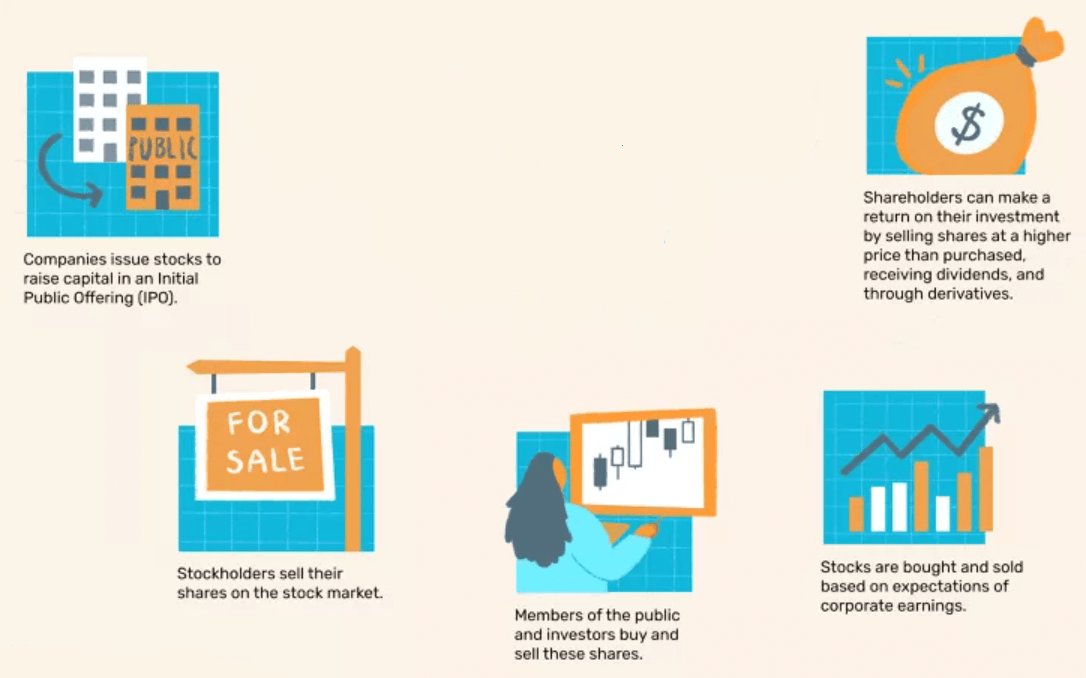

Как это работает

Как это работает

В его операционной деятельности участвуют множество участников и процессов, таких как этап выпуска, пост-выпуск, этап торговли и пост-торговля. На этапе выпуска эмитенту, компании или правительству необходимо привлечь капитал, который можно привлечь путем выпуска акций или облигаций. Например, распространенными методами выпуска являются первичное публичное размещение акций (IPO) компании или выпуск облигаций правительством, и акции будут котироваться на фондовой бирже. Финансовые учреждения, такие как инвестиционные банки, выступают в качестве андеррайтеров, помогая эмитенту завершить выпуск акций или облигаций.

После выпуска инвесторы могут купить вновь выпущенные акции или облигации на первичном рынке. Инвесторами могут быть физические лица, учреждения (например, фонды, пенсионные фонды и т. д.) или другие организации. Листинговая компания поддерживает связь с инвесторами посредством деятельности по связям с инвесторами, отвечая на вопросы и предоставляя информацию.

Он торгуется на вторичном рынке, где инвесторы могут покупать и продавать акции через SECP. SEC — это место, где акции покупаются и продаются, например, Нью-Йоркская фондовая биржа (NYSE), NASDAQ и т. д. Биржи обеспечивают организованную рыночную среду и гарантируют, что покупатели и продавцы могут найти контрагентов на открытом рынке.

Эти сделки будут совершаться через брокера, который выступает посредником между инвестором и рынком. Брокерские фирмы предоставляют торговые платформы, предлагают услуги по покупке и продаже и выполняют приказы инвесторов. Инвестор, в свою очередь, покупает и продает через них и получает от этого прибыль.

После завершения транзакции она включает в себя клиринг и расчет. Клиринг – это финансовое подтверждение сделки, а расчет – передача ценных бумаг и денежных средств, переход права собственности на которые оформляется в клиринговом процессе. Центральное клиринговое агентство (например, клиринговая палата) играет ключевую роль в этом процессе, обеспечивая выполнение платежей и поставок обеими сторонами.

Рынок регулируется регулирующими органами, чтобы гарантировать его справедливость, прозрачность и отсутствие манипуляций. Регуляторы обычно устанавливают правила и положения, регулирующие деятельность эмитентов, брокеров и инвесторов. В то же время листинговые компании обязаны регулярно раскрывать финансовую и деловую информацию в соответствии с правилами поддержания прозрачности рынка. Такая информация, как экономические показатели и новости компаний, передается инвесторам по различным каналам, что не только влияет на принятие ими решений, но также имеет решающее значение для правильного функционирования рынка.

Ценная компания

Это важный тип учреждения финансовой системы, занимающийся в основном брокерскими, торговыми, депозитарными, исследовательскими, инвестиционно-банковскими и другими видами деятельности. Как финансовое учреждение, специализирующееся на этом виде бизнеса, его основной обязанностью является предоставление своим клиентам услуг по торговле ценными бумагами и инвестициям.

Он предоставляет брокерские услуги, помогая клиентам в сделках по покупке и продаже акций, облигаций, фондов и других разновидностей, выступая в качестве посредника между инвесторами и биржей. Он позволяет инвесторам покупать и продавать акции, облигации, фонды и другие финансовые инструменты на рынке, а также предоставляет торговые платформы и услуги, позволяющие инвесторам выполнять транзакции покупки и продажи.

Некоторые фирмы также предоставляют инвестиционно-банковские услуги, включая корпоративное финансирование, консультации по слияниям и поглощениям, реструктуризацию и выпуск акций, чтобы предложить своим клиентам более широкий спектр финансовых услуг. Они работают с корпорациями, помогая им в привлечении средств на рынках капитала. Они также участвуют в деятельности по корпоративному финансированию и помогают компаниям привлекать капитал, гарантируя новые выпуски акций и облигаций.

Некоторые компании создают отделы по управлению активами для предоставления своим клиентам профессиональных услуг по управлению активами, включая управление фондами и управление активами. Помогите клиентам управлять своими инвестиционными портфелями для достижения своих финансовых целей. Сюда входит управление рисками, анализ портфеля и распределение активов.

Также предоставляет кастодиальные услуги клиентам, т.е. хранение их активов. Это включает в себя управление акциями, облигациями и другими финансовыми инструментами клиентов для обеспечения безопасности и прозрачности транзакций. Также предоставляются услуги финансового консультирования, чтобы помочь клиентам спланировать свои финансовые цели в отношении инвестиций, выхода на пенсию, фондов образования и других областей.

Многие фирмы имеют специализированные исследовательские группы, которые анализируют рыночные тенденции, корпоративную эффективность и т. д. Они предоставляют клиентам исследовательские отчеты и анализ рыночных тенденций, корпоративной эффективности и т. д., чтобы помочь им принимать более обоснованные инвестиционные решения. Они также могут предоставлять услуги финансового планирования индивидуальным и институциональным клиентам, чтобы помочь им разработать комплексное финансовое планирование и инвестиционные стратегии.

Они требуют управления рисками при торговле и инвестировании, чтобы обеспечить интересы своих клиентов и самой фирмы. Сюда входит управление рыночным риском, кредитным риском и другими аспектами. Им также необходимо соблюдать национальные и региональные финансовые правила и соблюдать соответствующие правила и положения. Это необходимо для обеспечения соблюдения законодательства и защиты прав и интересов клиентов.

В целом, фирмы, занимающиеся ценными бумагами, играют множество ролей на финансовом рынке, объединяя инвесторов, компании и рынок капитала, и имеют жизненно важное значение для эффективного распределения капитала и нормального функционирования рынка. При выборе фирмы инвесторы должны учитывать такие факторы, как репутация фирмы, качество услуг, структура вознаграждений и т. д., а также гарантировать, что она зарегистрирована в соответствующих регулирующих органах и работает на законных основаниях.

10 крупнейших компаний по ценным бумагам

| Нет

|

Ценные компании

|

Код акций

|

Доля рынка

|

| 1

|

АО «ВПС Секьюритис»

|

VPS

|

17,65%

|

| 2

|

Корпорация ССИ Секьюритиз

|

ССИ

|

10,76%

|

| 3

|

Корпорация VNDirect Securities

|

донг

|

7,08%

|

| 4

|

Корпорация ценных бумаг Хошимина

|

ХКМ

|

5,53%

|

| 5

|

Акционерная компания Mirae Asset Securities Вьетнам

|

МАС

|

5,46%

|

| 6

|

АО «Техком Секьюритис»

|

TCBS

|

5,01%

|

| 7

|

Акционерное общество Vietcap Securities

|

ВКИ

|

4,82%

|

| 8

|

АО «МБ Секьюритис»

|

МБС

|

4,77%

|

| 9

|

KIS Вьетнамская корпорация по ценным бумагам

|

КИС

|

3,32%

|

| 10

|

АО «ФПТ Секьюритис»

|

ФПТС

|

3,14%

|

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Что такое ценные бумаги?

Что такое ценные бумаги? Как это работает

Как это работает