การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2026-02-20

ตลาดน้ำมันในปี 2026 มีแนวโน้มผสมผสาน: ในขณะที่คาดว่าราคาน้ำมันเฉลี่ยจะลดลง แต่ความเปราะบางด้านอุปทานที่ยังคงมีอยู่ทำให้ความเสี่ยงต่อการเพิ่มขึ้นของราคายังคงสูงอยู่ เนื่องจากปริมาณสินค้าคงคลังเพิ่มขึ้นและความเสี่ยงทางภูมิรัฐศาสตร์ยังคงอยู่ นักลงทุนจึงให้ความสำคัญกับผู้ผลิตที่สามารถพึ่งพาตนเองได้ รักษาอัตรากำไร และเติบโตอย่างต่อเนื่อง

ด้วยเหตุนี้ การสะสมหุ้นน้ำมันอย่างต่อเนื่องจึงมีความสำคัญมากกว่าการเคลื่อนไหวของราคาในแต่ละวัน ควรให้ความสำคัญกับบริษัทที่มีกระแสเงินสดอิสระที่แข็งแกร่งและความยืดหยุ่นในการดำเนินงาน โดยมีทีมผู้บริหารที่สามารถเข้าซื้อสินทรัพย์และซื้อหุ้นคืนได้ตลอดวัฏจักร สำหรับนักลงทุนที่ลงทุนในสกุลเงินตลาดเกิดใหม่ หุ้นเหล่านี้ยังสามารถใช้เป็นเครื่องมือป้องกันความเสี่ยงจากวิกฤตน้ำมันได้ เนื่องจากสกุลเงินอย่างเช่นแรนด์แอฟริกาใต้มีความอ่อนไหวต่อต้นทุนการนำเข้าที่เพิ่มสูงขึ้น

การคาดการณ์เบื้องต้นชี้ว่าราคาน้ำมันเบรนต์จะเฉลี่ยอยู่ที่ประมาณ 58 ดอลลาร์ในปี 2026 เนื่องจากอุปทานสูงกว่าความต้องการเล็กน้อย แต่คำว่า "เฉลี่ย" ไม่ใช่ "เส้นทาง" การหยุดชะงักเพียงครั้งเดียวในเส้นทางเดินเรือที่สำคัญก็สามารถทำให้ราคาน้ำมันดิบเปลี่ยนแปลงได้อย่างรวดเร็ว

ในปี 2024 มีปริมาณการขนส่งน้ำมันดิบผ่านช่องแคบฮอร์มุซประมาณ 20 ล้านบาร์เรลต่อวัน ซึ่งคิดเป็นประมาณ 20% ของปริมาณการบริโภคน้ำมันดิบทั่วโลก ความเข้มข้นในระดับนี้ทำให้เกิดความผันผวนแม้ในสถานการณ์ที่มีปริมาณน้ำมันล้นตลาดก็ตาม

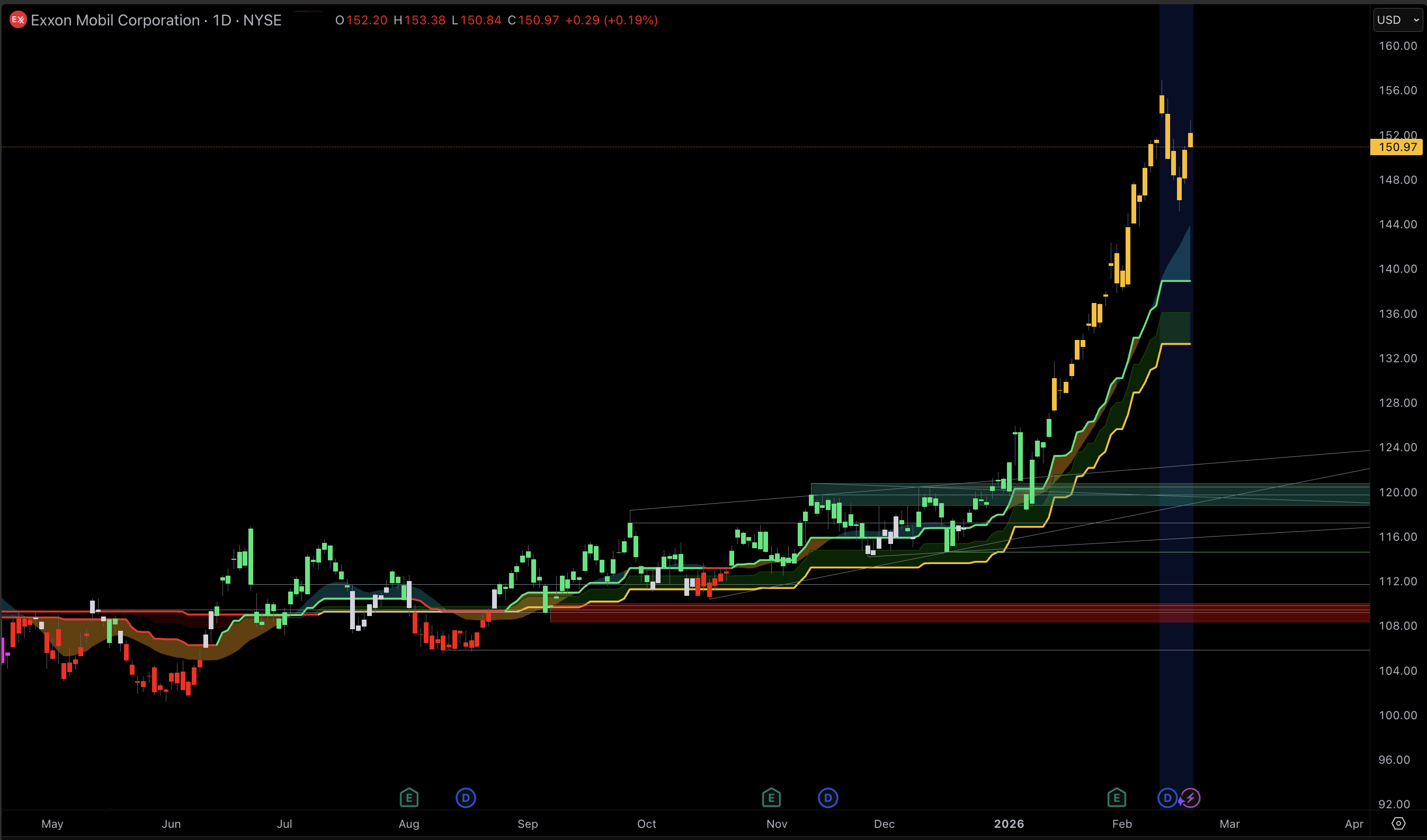

ExxonMobil เป็นแกนหลักที่มี "ปริมาณน้ำมันดิบที่ได้เปรียบ" กล่าวคือ ปริมาณการผลิตอยู่ในระดับสูงสุดในรอบหลายทศวรรษแล้ว โดยมีสถิติการผลิตสูงสุดในแหล่ง Permian และ Guyana และมีแนวโน้มที่จะเพิ่มขึ้นอย่างต่อเนื่องจนถึงปี 2030

Cenovus นำเสนอศักยภาพในการลงทุนภายใต้แผนการลงทุนที่มีระเบียบวินัย งบประมาณปี 2026 ตั้งเป้าหมายการใช้จ่ายด้านการลงทุนไว้ที่ 5.0 พันล้านดอลลาร์ถึง 5.3 พันล้านดอลลาร์ โดยมีการเติบโตตามสมมติฐานหลังการเข้าซื้อกิจการ MEG อย่างพอประมาณ ผลการดำเนินงานล่าสุดยังบ่งชี้ถึงโมเมนตัมเชิงบวกอีกด้วย

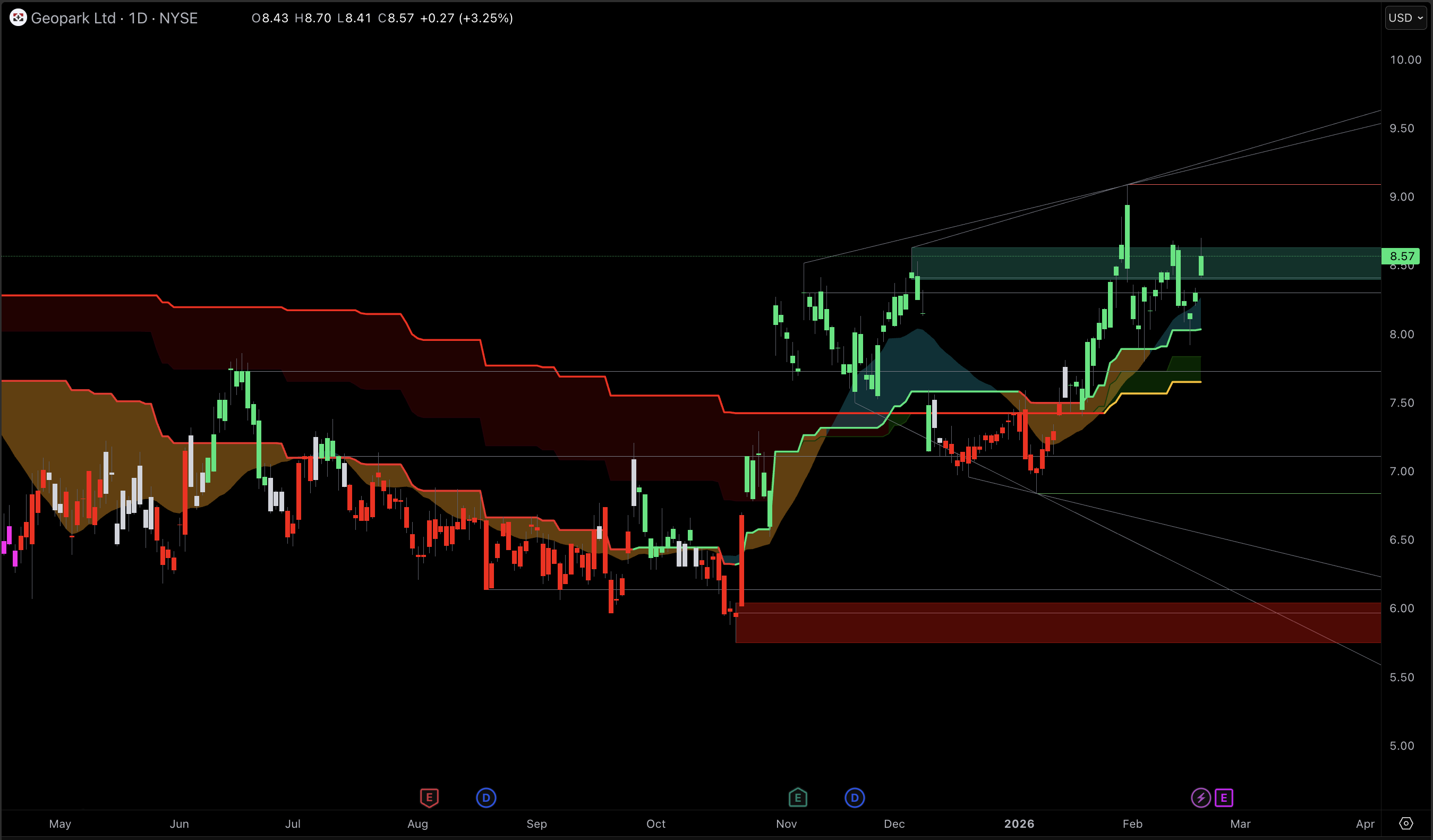

GeoPark โดดเด่นในเรื่องการประเมินมูลค่า ในฐานะบริษัทน้ำมันขนาดเล็ก บริษัทมีแผนงานปี 2026 ที่ได้รับการอนุมัติจากคณะกรรมการ มีการลงทุนในปริมาณมากในน้ำมันดิบหนัก มีการป้องกันความเสี่ยงที่แข็งแกร่ง และดึงดูดความสนใจจากนักลงทุนเชิงกลยุทธ์ผ่านการถือหุ้น 11.8% และข้อเสนอเงินสด 9 ดอลลาร์ต่อหุ้น

เงินแรนด์แอฟริกาใต้ให้ผลตอบแทนที่น่าสนใจ แต่ยังคงมีความเปราะบางต่อภาวะผันผวนของราคาน้ำมัน ด้วยอัตราดอกเบี้ยนโยบายที่ 6.75% และอัตราเงินเฟ้อล่าสุดที่ 3.6% อัตราแลกเปลี่ยน USD/ZAR ที่อยู่ใกล้ 16 บ่งชี้ว่ายังคงมีความเสี่ยงอย่างมากจากความผันผวนของราคาน้ำมัน

คลังสินค้า |

สิ่งที่กองทุนเฮดจ์ฟันด์ Style Capital ชื่นชอบ |

ตัวเร่งปฏิกิริยาการดำเนินงานปี 2026 |

ภาพรวมการประเมินมูลค่า |

สัญญาณงบดุล |

สัญญาณผลตอบแทนผู้ถือหุ้น |

| เอ็กซอนโมบิล (XOM) | ขนาดที่ใหญ่ขึ้นและข้อได้เปรียบด้านการเติบโต | บันทึกของภูมิภาคเพอร์เมียนและกายอานา แผนการเติบโตปี 2030 | มูลค่าตลาด 630.9 พันล้านดอลลาร์; มูลค่า EV/EBITDA 11.29; P/E ล่วงหน้า 21.73 |

อัตราส่วนหนี้สินต่อ EBITDA 0.80 |

อัตราผลตอบแทนจากเงินปันผล 2.73%; มีศักยภาพในการซื้อหุ้นคืนอย่างต่อเนื่อง |

| เซโนวัส เอนเนอร์จี (CVE) | แรงบิดต่อน้ำมันหนักและส่วนต่างการกลั่น | การบูรณาการหลัง MEG พร้อมวงเงินลงทุนที่กำหนดไว้ | มูลค่าตลาด 41.41 พันล้านดอลลาร์สหรัฐ (13 กุมภาพันธ์ 2026); อัตราส่วน EV/EBITDA 7.05 |

อัตราส่วนหนี้สินต่อ EBITDA 2.40 |

กรอบการจ่ายเงินปันผลและความยืดหยุ่นในการซื้อหุ้นคืน |

| อุทยานธรณี (GPRK) | คุณค่าที่ลึกซึ้งพร้อมตัวเลือกกิจกรรมเพิ่มเติม | แผนปี 2026 พร้อมรั้วต้นไม้และทางลาด Vaca Muerta | มูลค่าตลาด 442.8 ล้านเหรียญสหรัฐ; มูลค่า EV/EBITDA 2.87; ส่งต่อ P/E 8.99 |

ตั้งเป้าลดอัตราส่วนหนี้สินสุทธิให้ต่ำลงจนถึงปี 2028 |

แผนจ่ายเงินปันผลรายไตรมาส 0.03 ดอลลาร์; สัดส่วนการถือหุ้นเชิงกลยุทธ์ในทะเบียน |

เอ็กซอนไม่ได้ขายเรื่องราวสมมุติเกี่ยวกับแหล่งน้ำมันเพอร์เมียนและกายอานา ผลผลิตสุทธิตลอดปี 2025 อยู่ที่ 4.7 ล้านบาร์เรลเทียบเท่าน้ำมันต่อวัน ซึ่งเป็นระดับสูงสุดในรอบกว่า 40 ปี แหล่งน้ำมันเพอร์เมียนสร้างสถิติสูงสุดรายปีที่ 1.6 ล้านบาร์เรลเทียบเท่าน้ำมันต่อวัน และกายอานาผลิตได้เกิน 700,000 บาร์เรลต่อวัน ผลผลิตสุทธิในไตรมาสที่สี่แตะระดับ 5.0 ล้านบาร์เรลเทียบเท่าน้ำมันต่อวัน โดยแหล่งน้ำมันเพอร์เมียนอยู่ที่ 1.8 ล้านบาร์เรล และกายอานาใกล้ถึง 875,000 บาร์เรลต่อวัน

เรื่องนี้มีความสำคัญในปี 2026 เพราะการเติบโตของอุปทานไม่ได้มีมูลค่าเท่ากันทั้งหมด น้ำมันดิบที่มีต้นทุนการผลิตต่ำและผลตอบแทนสุทธิสูงจะช่วยสนับสนุนการจ่ายเงินปันผลและการซื้อหุ้นคืน แม้ว่าราคาน้ำมันจะลดลงก็ตาม พอร์ตสินทรัพย์ของเอ็กซอนมุ่งเน้นไปที่สินทรัพย์เหล่านี้มากขึ้นเรื่อยๆ ทำให้บริษัทสามารถแสวงหาการเติบโตได้โดยไม่ต้องพึ่งพาการคาดการณ์ราคาที่มองโลกในแง่ดีเกินไป

โดยทั่วไปแล้ว ตลาดมองว่าเอ็กซอนเป็นบริษัทพลังงานยักษ์ใหญ่ที่เติบโตเต็มที่แล้ว แต่รูปแบบการดำเนินงานของบริษัทยังคงปรับตัวลงได้อีกมาก ประมาณการประหยัดต้นทุนเชิงโครงสร้างสะสมอยู่ที่ 15.1 พันล้านดอลลาร์ เมื่อเทียบกับระดับในปี 2019 ซึ่งรวมถึงการประหยัดเพิ่มเติมอีก 3.0 พันล้านดอลลาร์ในปี 2025

แผนงานปี 2030 ของเอ็กซอนตั้งเป้าหมายการผลิตต้นน้ำที่ 5.4 ล้านบาร์เรลเทียบเท่าน้ำมันต่อวัน ซึ่งมีศักยภาพในการสร้างรายได้ 20 พันล้านดอลลาร์และกระแสเงินสด 30 พันล้านดอลลาร์ กลยุทธ์นี้สนับสนุนผลตอบแทนผู้ถือหุ้นอย่างต่อเนื่องควบคู่ไปกับการเติบโตของธุรกิจหลัก

เมื่อพิจารณาจากตัวชี้วัดในปัจจุบัน เอ็กซอนอาจมีราคาไม่ถูกเมื่อเทียบกับบริษัทสำรวจและผลิตปิโตรเลียมที่ประสบปัญหาทางการเงิน อย่างไรก็ตาม ราคาหุ้นของบริษัทถือว่าน่าสนใจ เนื่องจากกระแสเงินสดที่มั่นคงและโครงการในอนาคต บริษัทมีมูลค่าตลาดประมาณ 630.9 พันล้านดอลลาร์สหรัฐ โดยมีอัตราส่วน EV/EBITDA อยู่ที่ 11.29 และอัตราผลตอบแทนจากเงินปันผลอยู่ที่ 2.73%

ในทางเทคนิคแล้ว แนวโน้มยังคงอยู่: ค่าเฉลี่ยเคลื่อนที่ 50 วันอยู่สูงกว่าค่าเฉลี่ยเคลื่อนที่ 200 วัน (130.82 เทียบกับ 116.18) โดยมี RSI อยู่ใกล้ 66 ซึ่งสอดคล้องกับโครงสร้างขาขึ้นมากกว่าการร่วงลงอย่างรุนแรงในช่วงปลายวัฏจักร

ความเสี่ยงสำคัญที่ต้องจับตา: การปรับลดอัตรากำไรในธุรกิจปลายน้ำและเคมีภัณฑ์เป็นเวลานาน ในขณะที่ราคาน้ำมันดิบลดลง เอ็กซอนอาจรับมือได้ แต่การขยายมูลค่าหุ้นจะทำได้ยากขึ้นในอุตสาหกรรมนี้

Cenovus เป็นผู้ประกอบการน้ำมันดิบหนักเป็นหลัก และกำลังพัฒนาไปสู่แพลตฟอร์มการบริหารกระแสเงินสดแบบบูรณาการ การเข้าซื้อกิจการ MEG เป็นหัวใจสำคัญของกลยุทธ์ปี 2026 โดยจะเพิ่มขนาดในธุรกิจน้ำมันจากทรายน้ำมัน ขยายปริมาณสินค้าคงคลัง และช่วยให้การจัดสรรเงินทุนมีประสิทธิภาพมากขึ้นในสินทรัพย์ที่มีอายุการใช้งานยาวนาน การเข้าซื้อกิจการเสร็จสิ้นเมื่อวันที่ 13 พฤศจิกายน 2025

เนื่องจากคาดว่าราคาน้ำมันโดยเฉลี่ยจะลดลงแต่มีความผันผวนมากขึ้น สินทรัพย์ที่มีอายุการใช้งานยาวนานจึงได้เปรียบหากมีการบริหารจัดการต้นทุนและรับมือกับความเสี่ยงด้านการขนส่ง ในขณะที่ผู้ผลิตน้ำมันดิบหนักมีความเสี่ยงต่อส่วนต่างราคาที่กว้างขึ้น การบูรณาการและการจัดการโลจิสติกส์อย่างมีระเบียบวินัยสามารถช่วยลดความเสี่ยงเหล่านี้ได้

คำกล่าวอ้างที่ดังที่สุดเกี่ยวกับ Cenovus ในช่วงต้นปี 2026 มุ่งเน้นไปที่การเติบโตของการผลิตอย่างก้าวกระโดด แต่แผนของบริษัทเองนั้นมีความรอบคอบมากกว่า โดยแผนปี 2026 มีงบประมาณด้านเงินทุนอยู่ที่ 5.0 พันล้านถึง 5.3 พันล้านดอลลาร์สหรัฐ และคาดว่าการผลิตจะเพิ่มขึ้นประมาณ 4% ต่อปี เมื่อปรับปรุงตามการเข้าซื้อกิจการ MEG แล้ว

แนวทางการคาดการณ์ที่รอบคอบนี้มีคุณค่า เพราะแสดงให้เห็นว่าฝ่ายบริหารให้ความสำคัญกับคุณภาพของกระแสเงินสดอิสระมากกว่าปริมาณการผลิต นักลงทุนสถาบันมักชื่นชอบแนวทางนี้ในช่วงปลายวัฏจักรเศรษฐกิจ

หุ้น Cenovus ไม่ได้อยู่ในมุมที่มีความผันผวนต่ำ ราคาหุ้นเพิ่มขึ้นประมาณ 49.6% ในช่วง 52 สัปดาห์ที่ผ่านมา และดัชนี RSI อยู่ใกล้ 72 จุด ซึ่งอยู่ในช่วงขาขึ้น

การประเมินมูลค่าเป็นประเด็นสำคัญในการอภิปราย อัตราส่วนมูลค่ากิจการต่อ EBITDA อยู่ที่ประมาณ 7.05 ในขณะที่อัตราส่วนราคาต่อกำไรล่วงหน้า (P/E) สูงกว่าที่ 25.19 เนื่องจากความผันผวนของราคาน้ำมันดิบและส่วนต่างราคาน้ำมันดิบ การประเมินมูลค่าของ CVE ควรเน้นที่การสร้างกระแสเงินสดในช่วงกลางวัฏจักรและแนวโน้มของงบดุลมากกว่าอัตราส่วนราคาต่อกำไร (P/E) เพียงปีเดียว

ความเสี่ยงสำคัญที่ต้องจับตา: ส่วนต่างราคาน้ำมันดิบหนักและการลดลงของอัตรากำไรโรงกลั่นที่เกิดขึ้นพร้อมกัน การรวมกันของปัจจัยเหล่านี้มีแนวโน้มที่จะสร้างแรงกดดันต่อทั้งสองส่วนของโมเดลแบบบูรณาการ

ดูเหมือนว่า GeoPark จะมีราคาต่ำกว่ามูลค่าที่แท้จริง เนื่องจากมีความเสี่ยงด้านประเทศและการดำเนินงาน รวมถึงสภาพคล่องที่ต่ำกว่าเมื่อเทียบกับบริษัทใหญ่ๆ ในอเมริกาเหนือ อย่างไรก็ตาม แผนงานที่น่าเชื่อถือและปัจจัยกระตุ้นที่ชัดเจนสามารถสร้างศักยภาพในการเติบโตอย่างมีนัยสำคัญได้

แผนงานปี 2026 ที่คณะกรรมการอนุมัติระบุถึงงบประมาณลงทุน (capex) จำนวน 190 ล้านถึง 220 ล้านดอลลาร์สหรัฐ เพื่อสนับสนุนการผลิตน้ำมันเทียบเท่า 27,000 ถึง 30,000 บาร์เรลต่อวัน โดยคาดว่าสัดส่วนของผลิตภัณฑ์จะอยู่ที่ประมาณ 97% เป็นน้ำมัน

กลยุทธ์ระยะยาวของ GeoPark ชี้ให้เห็นว่าตลาดกำลังประเมินมูลค่าบริษัทต่ำกว่าความเป็นจริง บริษัทวางแผนที่จะเพิ่มผลผลิตและ EBITDA อย่างมีนัยสำคัญภายในปี 2028 โดยมีโครงสร้างหนี้สินที่ดีขึ้น ณ ปลายเดือนพฤศจิกายน 2025 ประมาณ 56% ของผลผลิตที่คาดการณ์ไว้ในปี 2026 ได้รับการป้องกันความเสี่ยงแล้ว และคณะกรรมการได้อนุมัติเงินปันผลรายไตรมาสประมาณ 0.03 ดอลลาร์ต่อหุ้นเป็นเวลาสี่ไตรมาส

สำหรับบริษัทน้ำมันขนาดเล็ก การผสมผสานนี้มีความสำคัญ การป้องกันความเสี่ยงช่วยลดความเสี่ยงจากการลดหนี้โดยไม่ตั้งใจ และโครงการจ่ายเงินปันผลช่วยส่งเสริมวินัยทางการเงินอย่างต่อเนื่อง

GeoPark ไม่ได้เป็นเพียงแค่เครื่องมือในการประเมินมูลค่าเท่านั้น แต่ยังดึงดูดความสนใจจากนักลงทุนเชิงกลยุทธ์อีกด้วย เมื่อวันที่ 29 ตุลาคม 2568 มีการยื่นข้อเสนอซื้อหุ้นในราคา 9.00 ดอลลาร์ต่อหุ้นต่อคณะกรรมการบริหารของ GeoPark ส่งผลให้บริษัทเข้าถือหุ้นในสัดส่วน 11.8%

แม้ว่าสิ่งนี้จะไม่รับประกันการทำธุรกรรม แต่ก็ช่วยเพิ่มขอบเขตของผลลัพธ์ที่เป็นไปได้ หุ้นที่มีกระแสเงินสดแข็งแกร่งและศักยภาพในการดำเนินการเชิงกลยุทธ์ยังคงเป็นที่น่าสนใจสำหรับนักลงทุนสถาบัน

จากตัวชี้วัดการประเมินมูลค่าในปัจจุบัน GeoPark โดดเด่นด้วยมูลค่าตลาดประมาณ 442.8 ล้านดอลลาร์สหรัฐ อัตราส่วน EV/EBITDA อยู่ที่ 2.87 และอัตราส่วน P/E ล่วงหน้าอยู่ที่ 8.99 ในเชิงเทคนิค ค่าเฉลี่ยเคลื่อนที่ 50 วันยังคงอยู่เหนือค่าเฉลี่ยเคลื่อนที่ 200 วัน (7.44 เทียบกับ 6.52) โดยมี RSI อยู่ที่ประมาณ 60 ซึ่งสอดคล้องกับโครงสร้างเชิงบวกที่ยังไม่พุ่งขึ้นอย่างรวดเร็ว

ความเสี่ยงสำคัญที่ต้องจับตาดู: ความผันผวนทางการเมืองและกฎระเบียบในภูมิภาคปฏิบัติการหลัก รวมถึงความเสี่ยงที่มีอยู่เสมอที่กระบวนการเชิงกลยุทธ์อาจจบลงโดยไม่มีการทำธุรกรรมใดๆ และราคาหุ้นจะปรับตัวกลับไปสู่ปัจจัยพื้นฐานด้านการดำเนินงาน "อย่างแท้จริง"

สำหรับปี 2026 จุดสนใจอยู่ที่ความผันผวนมากกว่าแนวโน้มราคาที่คงที่ ปริมาณสินค้าคงคลังอาจเพิ่มขึ้นโดยเฉลี่ย แต่ความเสี่ยงทางภูมิรัฐศาสตร์และการหยุดชะงักของอุปทานยังคงสามารถทำให้ราคาพุ่งสูงขึ้นบ่อยครั้ง มูลค่าการป้องกันความเสี่ยงของหุ้นน้ำมันจะเพิ่มขึ้นในสภาพแวดล้อมเช่นนี้ แม้ว่าราคาเฉลี่ยจะต่ำลงก็ตาม

หุ้นน้ำมันสามารถใช้เป็นเครื่องมือป้องกันความเสี่ยงจากภาวะเงินเฟ้อได้ แต่ต้องเลือกอย่างใดอย่างหนึ่งเท่านั้น บริษัทที่ป้องกันความเสี่ยงได้ดีที่สุดคือบริษัทที่มีต้นทุนการผลิตต่ำ การใช้จ่ายเงินทุนอย่างมีวินัย และนโยบายผลตอบแทนผู้ถือหุ้นที่ไม่ขึ้นอยู่กับราคาน้ำมันที่สูง บริษัทเหล่านี้สามารถเปลี่ยนการเพิ่มขึ้นของราคาสินค้าโภคภัณฑ์ให้เป็นกระแสเงินสดได้โดยไม่มีความเสี่ยงด้านลบอย่างมีนัยสำคัญเมื่อราคากลับสู่ภาวะปกติ

การเปลี่ยนแปลงราคาน้ำมันอย่างฉับพลันอาจส่งผลกระทบต่อกำลังซื้อของสกุลเงินในประเทศที่นำเข้าน้ำมันสุทธิ ในขณะที่สถานการณ์ทางการเงินของแอฟริกาใต้ได้รับการสนับสนุนจากอัตราดอกเบี้ยนโยบาย 6.75% และอัตราเงินเฟ้อล่าสุดที่ 3.6% แต่การเพิ่มขึ้นอย่างฉับพลันของอัตราเงินเฟ้อที่เกิดจากราคาน้ำมันก็ยังคงสร้างแรงกดดันต่อค่าเงินแรนด์ได้

เอ็กซอนโมบิล (ExxonMobil) บริษัทนี้มีจุดเด่นอยู่ที่ขนาดธุรกิจ ปริมาณน้ำมันดิบคุณภาพสูงที่มากเป็นประวัติการณ์ และแนวโน้มการเติบโตในระยะยาวจนถึงปี 2030 โดยไม่ขึ้นอยู่กับภูมิภาคใดภูมิภาคหนึ่ง แม้ว่าผลตอบแทนอาจมีความผันผวนน้อยกว่าบริษัทขนาดเล็ก แต่ความเสี่ยงต่อการสูญเสียเงินทุนถาวรก็ต่ำกว่าอย่างมากเช่นกัน

GeoPark บริษัทนี้มีมูลค่าตลาดต่ำกว่าความเป็นจริงอย่างมาก มีแผนงานที่ชัดเจนสำหรับปี 2026 และดึงดูดความสนใจจากนักลงทุนเชิงกลยุทธ์แล้วผ่านการเสนอซื้อหุ้นและข้อเสนอเงินสด ซึ่งเปิดโอกาสในการเติบโตหลายด้าน รวมถึงการดำเนินงานที่ประสบความสำเร็จ

โอกาสในการลงทุนในหุ้นน้ำมันที่น่าสนใจที่สุดในปี 2026 ไม่ได้ขึ้นอยู่กับการคาดการณ์ราคาน้ำมันดิบที่เฉพาะเจาะจง แต่เกี่ยวข้องกับการเป็นเจ้าของบริษัทที่มีกระแสเงินสดที่มั่นคง สามารถรับมือกับราคาเฉลี่ยที่ต่ำลงได้ ในขณะเดียวกันก็ยังคงอยู่ในตำแหน่งที่พร้อมรับมือกับความผันผวน ExxonMobil มีศักยภาพในการเติบโตแบบทบต้นที่แข็งแกร่งที่สุด Cenovus มีศักยภาพในการใช้ประโยชน์จากแผนการลงทุนที่มีระเบียบวินัยหลังจากการเข้าซื้อกิจการ MEG และ GeoPark มีส่วนลดมูลค่าที่มากที่สุด พร้อมศักยภาพที่ขับเคลื่อนด้วยเหตุการณ์สำคัญๆ

ข้อสงวนสิทธิ์: เนื้อหานี้จัดทำขึ้นเพื่อเป็นข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนาให้เป็น (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรนำไปใช้เป็นหลักในการตัดสินใจ ความเห็นใดๆ ที่ปรากฏในเนื้อหานี้ไม่ได้เป็นการแนะนำจาก EBC หรือผู้เขียนว่าการลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ เหมาะสมสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

( สำนักงานข้อมูลพลังงานแห่งสหรัฐอเมริกา ) ( สำนักงานข้อมูลพลังงานแห่งสหรัฐอเมริกา ) ( บริษัทเอ็กซอนโมบิล ) (เอ็ก ซอนโมบิล) (จีโอ พาร์ค ) ( เซโนวัส เอนเนอร์จี )