การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2024-01-26

อัปเดตเมื่อ: 2024-10-31

ตั้งแต่เกิดโรคระบาดเศรษฐกิจในหลายพื้นที่ยังคงไม่สงบ และในชีวิตประจำวันผู้คนสังเกตเห็นว่าสินค้าบางอย่างหาซื้อได้ยากขึ้น และหลายรายการเริ่มมีราคาแพงขึ้น เช่น บ้าน รถมือสอง วัสดุก่อสร้างสำหรับการปรับปรุง เศษเหล็ก เป็นต้น ทำให้คนต้องจับตาดูอัตราเงินเฟ้อโดยสงสัยว่าราคาที่เพิ่มขึ้นในปัจจุบันเป็นเพราะอัตราเงินเฟ้อที่สูงหรือไม่ ดังนั้น เรามาทำความเข้าใจและคำนวณอัตราเงินเฟ้อกันดีกว่า

แนวทางในการทำความเข้าใจอัตราเงินเฟ้อ

แนวทางในการทำความเข้าใจอัตราเงินเฟ้อ

อัตราเงินเฟ้อเป็นหน่วยวัดการเปลี่ยนแปลงระดับราคาและสะท้อนถึงการเปลี่ยนแปลงราคาเฉลี่ยของตะกร้าสินค้าและบริการในช่วงเวลาหนึ่ง โดยปกติจะแสดงเป็นเปอร์เซ็นต์ กล่าวคือ เปอร์เซ็นต์การเพิ่มขึ้นของราคาในปีหนึ่งๆ เทียบกับปีก่อนหน้า ค่าบวกบ่งบอกถึงอัตราเงินเฟ้อ ในขณะที่ค่าลบบ่งบอกถึงภาวะเงินฝืด อัตราเงินเฟ้อหมายถึงการเพิ่มขึ้นของระดับราคา ในขณะที่ภาวะเงินฝืดคือการลดลงของระดับราคา

เงินเฟ้อมักเกิดจากสาเหตุหลักสองประการ ได้แก่ เงินเฟ้อจากต้นทุน (Cost-push inflation) และเงินเฟ้อจากความต้องการ (Demand-pull inflation) เงินเฟ้อจากต้นทุนเกิดจากการเพิ่มขึ้นของต้นทุนการผลิต เช่น ราคาวัตถุดิบที่สูงขึ้น ในขณะที่เงินเฟ้อจากความต้องการเกิดจากความต้องการที่มากกว่าปริมาณสินค้าที่มีอยู่ ส่งผลให้ราคาสินค้าเพิ่มสูงขึ้น

ระดับเงินเฟ้อที่สมเหตุสมผลเป็นหนึ่งในตัวชี้วัดที่สำคัญที่สุดที่นักเศรษฐศาสตร์และผู้กำหนดนโยบายให้ความสำคัญ เนื่องจากอัตราเงินเฟ้อที่สูงหรือต่ำเกินไปอาจส่งผลเสียต่อเศรษฐกิจได้ เมื่ออัตราเงินเฟ้อสูงขึ้น หมายความว่าระดับราคาเพิ่มขึ้นเร็วขึ้นและกำลังซื้อลดลง ในขณะที่อัตราเงินเฟ้อที่ต่ำลงหมายความว่าราคาจะสูงขึ้นช้าลงและกำลังซื้อค่อนข้างคงที่ อัตราเงินเฟ้อในระดับปานกลางถือว่าดีต่อเศรษฐกิจ เนื่องจากจะช่วยกระตุ้นการบริโภคและการลงทุน ในขณะเดียวกันก็รักษาค่าเงินให้มีเสถียรภาพ

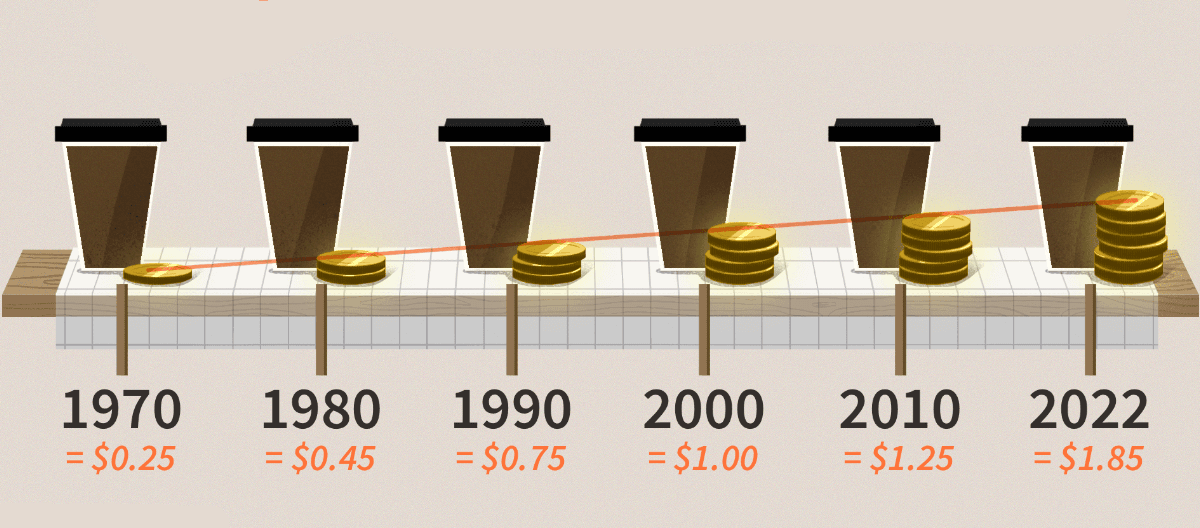

การเพิ่มขึ้นของเงินเฟ้อส่งผลให้กำลังซื้อของเงินลดลง เนื่องจากจำนวนเงินเท่ากันซื้อสินค้าและบริการน้อยลง ทำให้ผู้คนต้องจ่ายเงินมากขึ้นเพื่อรักษามาตรฐานการครองชีพเท่าเดิม และอาจส่งผลเสียต่อผู้ออมเงินและผู้มีรายได้ประจำ

ความผันผวนอาจส่งผลต่อการลงทุนและการตัดสินใจออมเงินของประชาชน ในช่วงที่อัตราเงินเฟ้อสูง ผู้คนอาจมีแนวโน้มมากขึ้นที่จะลงทุนในสินทรัพย์ เช่น อสังหาริมทรัพย์และทองคำ เพื่อรักษามูลค่าของพวกเขา นอกจากนี้ยังอาจส่งผลกระทบต่อการเจรจาค่าจ้างอีกด้วย คนงานมักเรียกร้องให้เพิ่มเงินเดือนเพื่อชดเชยค่าครองชีพที่เพิ่มขึ้นซึ่งเกิดจากภาวะเงินเฟ้อ และมีผลกระทบต่อการวางแผนธุรกิจและการเงินส่วนบุคคล ซึ่งจำเป็นต้องพิจารณาผลกระทบของอัตราเงินเฟ้อที่มีต่อสินทรัพย์และหนี้สินเพื่อปกป้องความมั่งคั่งได้ดีขึ้น

อัตราเงินเฟ้ออาจส่งผลกระทบต่อหนี้สินและการลงทุน ในช่วงภาวะเงินเฟ้อ ผู้กู้อาจได้รับประโยชน์เนื่องจากชำระหนี้ในอัตราดอกเบี้ยแท้จริงที่ต่ำกว่า อย่างไรก็ตาม สำหรับผู้ถือพันธบัตรที่มีอัตราดอกเบี้ยคงที่ อัตราเงินเฟ้ออาจส่งผลให้ผลตอบแทนที่แท้จริงลดลง

ความคาดหวังด้านเงินเฟ้อหมายถึงการคาดการณ์ของตลาดและสาธารณะเกี่ยวกับอัตราเงินเฟ้อในอนาคต ความคาดหวังดังกล่าวอาจส่งผลต่อการบริโภคและการตัดสินใจลงทุนของประชาชน และเป็นปัจจัยหนึ่งที่ธนาคารกลางพิจารณา ธนาคารกลางในหลายประเทศมีเป้าหมายเงินเฟ้อ โดยปกติจะอยู่ที่ประมาณ 2% ธนาคารกลางมีอิทธิพลต่อระดับเงินเฟ้อโดยใช้นโยบายการเงิน เช่น การปรับอัตราดอกเบี้ย เพื่อรักษาเสถียรภาพทางเศรษฐกิจ

เมื่ออัตราเงินเฟ้อสูงขึ้น ธนาคารกลางอาจกระชับนโยบายการเงินและเพิ่มอัตราดอกเบี้ยเพื่อลดอัตราเงินเฟ้อ ซึ่งอาจสร้างภาระแก่ผู้กู้มากกว่าแต่จะช่วยรักษาระดับราคาให้คงที่ อัตราเงินเฟ้อปานกลางช่วยกระตุ้นกิจกรรมทางเศรษฐกิจ เนื่องจากกระตุ้นให้ประชาชนซื้อสินค้าและบริการโดยคาดหวังราคาที่สูงขึ้น ซึ่งจะเป็นการส่งเสริมการผลิตและการจ้างงาน

โดยรวมแล้ว อัตราเงินเฟ้อเป็นตัวบ่งชี้ทางเศรษฐกิจที่สำคัญ และอาจส่งผลกระทบต่อระบบเศรษฐกิจในด้านต่างๆ ผู้กำหนดนโยบาย นักลงทุน และประชาชนทั่วไปควรติดตามวิวัฒนาการอย่างใกล้ชิดเพื่อปรับพฤติกรรมทางเศรษฐกิจให้สอดคล้องกัน

| อัตราเงินเฟ้อ | ดัชนี CPI | ความสัมพันธ์ |

| การเพิ่มขึ้น | เพิ่มขึ้น | อัตราเงินเฟ้อเพิ่มขึ้น CPI เพิ่มขึ้น บ่งชี้ราคาที่สูงขึ้น |

| การเพิ่มขึ้น | ลดลง | อัตราเงินเฟ้อที่เพิ่มขึ้นมีความสัมพันธ์กับ CPI ที่มีแนวโน้มลดลง |

| การลดลง | เพิ่มขึ้น | อัตราเงินเฟ้อที่ลดลงทำให้ CPI เพิ่มขึ้น ส่งสัญญาณการเติบโตของราคาที่ช้าลง |

| การลดลง | ลดลง | อัตราเงินเฟ้อที่ลดลงส่งสัญญาณว่า CPI และการเติบโตของราคาช้าลง |

| เสถียรภาพ | เพิ่มขึ้น | อัตราเงินเฟ้อที่มีเสถียรภาพอาจทำให้ดัชนี CPI เพิ่มขึ้นอย่างช้าๆ |

| มั่นคง | ลดลง | อัตราเงินเฟ้อที่มั่นคงอาจทำให้ดัชนี CPI ลดลงอย่างช้าๆ |

อัตราเงินเฟ้อคำนวณอย่างไร?

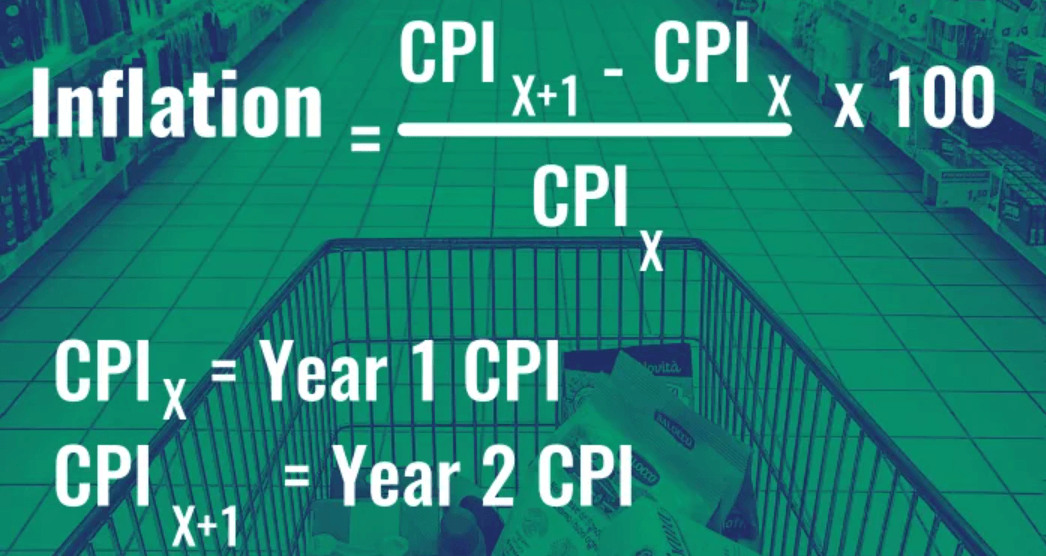

อัตราเงินเฟ้อคำนวณโดยการเปรียบเทียบดัชนีราคาของสินค้าอุปโภคบริโภคและบริการหรือที่เรียกว่าดัชนีราคาผู้บริโภค (CPI) ในช่วงเวลาสองช่วง ดัชนีราคาคือการวัดระดับราคาที่แสดงถึงราคาเฉลี่ยของตะกร้าสินค้าและบริการทั่วไป

สูตรคำนวณอัตราเงินเฟ้อ : อัตราเงินเฟ้อ = (ค่าดัชนีในช่วงเวลาล่าสุด − ค่าดัชนีในช่วงเวลาอ้างอิง) ÷ ค่าดัชนีในช่วงเวลาอ้างอิง x 100

ช่วงเวลาอ้างอิงคือจุดเริ่มต้นของการเปรียบเทียบ ในขณะที่ช่วงเวลาล่าสุดคือจุดสิ้นสุดของการเปรียบเทียบ สูตรนี้ใช้ได้ทั้งกับดัชนีราคาผู้บริโภค (CPI) และดัชนีราคาผู้ผลิต (PPI) ขึ้นอยู่กับว่าต้องการวัดราคาของสินค้าอุปโภคบริโภคหรือราคาสินค้าดิบ

ขั้นตอนแรกคือการกำหนดว่าจะใช้ดัชนีราคาผู้บริโภค (CPI) หรือดัชนีราคาผู้ผลิต (PPI) ขึ้นอยู่กับรูปแบบอัตราเงินเฟ้อที่ต้องการ จากนั้นให้กำหนดจุดเริ่มต้น (ช่วงเวลาอ้างอิง) และจุดสิ้นสุด (ช่วงเวลาล่าสุด) ของการเปรียบเทียบต่อไปให้หาค่าดัชนีที่เกี่ยวข้องสำหรับช่วงเวลาอ้างอิงและช่วงเวลาล่าสุด แล้วนำค่าเหล่านี้มาแทนที่ในสูตรการคำนวณอัตราเงินเฟ้อเพื่อหาค่าอัตราเงินเฟ้อที่ต้องการ

ตัวอย่างเช่น หากใช้ดัชนีราคาผู้บริโภค (CPI) โดยที่ CPI ในช่วงเวลาอ้างอิงอยู่ที่ 100 และ CPI ในช่วงเวลาล่าสุดอยู่ที่ 110 การคำนวณอัตราเงินเฟ้อจะเป็นดังนี้ : อัตราเงินเฟ้อ = ( 110 - 100 ) ÷ 100 × 100 = 10%

ซึ่งแสดงถึงระดับราคาที่เพิ่มขึ้น 10% เมื่อเทียบกับช่วงเวลาอ้างอิง โปรดทราบว่าการคำนวณอัตราเงินเฟ้ออาจขึ้นอยู่กับช่วงเวลาและประเภทของดัชนีที่แตกต่างกัน

อย่างไรก็ตาม สิ่งสำคัญที่ควรทราบคือ CPI เป็นตัวบ่งชี้ราคาผู้บริโภคในสังคมทั้งหมด และมีข้อจำกัดในการใช้ CPI เพื่อทดแทนอัตราเงินเฟ้อโดยสมบูรณ์ หมวดหมู่ราคาพื้นฐาน 262 หมวดหมู่รวมอยู่ใน CPI ซึ่งรวมถึงราคาอาหาร บุหรี่ เครื่องดื่มแอลกอฮอล์ เสื้อผ้า การเช่า การเดินทาง การศึกษา และอื่นๆ รวมเสื้อผ้า อาหาร ที่อยู่อาศัย และยานพาหนะแล้ว แต่ไม่รวมอยู่ในราคาอสังหาริมทรัพย์

และความผันผวนของราคาในตลาดอสังหาริมทรัพย์มีผลกระทบอย่างมากต่อการรับรู้ราคาของผู้คน ตัวอย่างเช่น ราคาบะหมี่ร้อนราคา 5 ดอลลาร์เพิ่มขึ้น 20% และราคาบ้านเพิ่มขึ้น 20% นี่เป็นการรับรู้ที่แตกต่างไปจากเดิมอย่างสิ้นเชิงเกี่ยวกับผู้ที่ต้องการซื้อบ้าน ดังนั้นการเพิ่มขึ้นของราคาบ้าน ซึ่งทำให้ประสบการณ์ราคาบ้านของเราเป็นจริงมากขึ้น จึงไม่แสดงใน CPI ดังนั้นคุณไม่สามารถทดแทน CPI เพียงอย่างเดียวกับอัตราเงินเฟ้อได้

อัตราเงินเฟ้อเป็นตัววัดว่าสกุลเงินอ่อนค่าลงเท่าใด หากต้องการทราบอัตราเงินเฟ้อที่สมจริงยิ่งขึ้น คุณสามารถใช้การเปรียบเทียบปริมาณเงินและอัตราการเติบโตทางเศรษฐกิจได้

ขั้นแรกให้วัดปริมาณเงินในระบบ (M2) คือการวัดปริมาณเงินในวงกว้าง รวมถึงเงินสด เงินฝากกระแสรายวัน และเงินฝากออมทรัพย์ มูลค่า M2 สามารถหาได้จากข้อมูลจากสำนักงานสถิติแห่งชาติหรือหน่วยงานที่เกี่ยวข้อง

จากนั้นผลิตภัณฑ์มวลรวมประชาชาติ (GDP) ซึ่งเป็นผลรวมของผลผลิตทางเศรษฐกิจของประเทศและสะท้อนขนาดของเศรษฐกิจโดยรวม มูลค่า GDP สามารถหาได้จากข้อมูลของสำนักงานสถิติแห่งชาติหรือหน่วยงานที่เกี่ยวข้อง

และเมื่อเปรียบเทียบอัตราการเติบโตของ M2 กับอัตราการเติบโตของ GDP จะได้ความแตกต่างระหว่างปริมาณเงินและการเติบโตทางเศรษฐกิจ ค่าของส่วนต่างของอัตราการเติบโตคือการประมาณอัตราเงินเฟ้อ ซึ่งคำนวณเป็น : ส่วนต่างของอัตราการเติบโต = อัตราการเติบโตของ M2 - อัตราการเติบโตของ GDP

สิ่งสำคัญที่ควรทราบคือการคำนวณอัตราเงินเฟ้อเป็นการประมาณ เนื่องจากอาจมีตัวแปรทางเศรษฐกิจมหภาคที่ซับซ้อนบางส่วนที่เกี่ยวข้อง วิธีการนี้ช่วยให้บุคคลและนักลงทุนมีความเข้าใจถึงผลกระทบของภาวะเงินเฟ้อที่มีต่อความมั่งคั่ง ซึ่งสามารถช่วยรักษาและเพิ่มมูลค่าในการตัดสินใจทางการเงินได้ดีขึ้น

อัตราเงินเฟ้อสูงหมายถึงอะไร?

อัตราเงินเฟ้อที่สูงหมายความว่าระดับราคาจะเพิ่มขึ้นเร็วขึ้น และกำลังซื้อเงินก็ลดลงในแง่สัมพัทธ์ กล่าวคือ เงินจำนวนเท่ากันจะซื้อสินค้าและบริการน้อยลง แม้ว่าผลกระทบอาจเกิดขึ้นได้หลากหลายต่อบุคคล ธุรกิจ และเศรษฐกิจ แต่ผลกระทบทางเศรษฐกิจอาจแตกต่างกันไปในแต่ละกลุ่มคน ตัวอย่างเช่น สำหรับผู้ที่ถือครองสินทรัพย์จริงหรือสามารถปรับรายได้ได้ อัตราเงินเฟ้ออาจส่งผลให้เกิดกำไรจากการลงทุน

อัตราเงินเฟ้อที่สูงส่งผลให้กำลังซื้อในจำนวนเท่ากันลดลง โดยที่ผู้คนจำเป็นต้องจ่ายเงินมากขึ้นเพื่อซื้อสินค้าและบริการในปริมาณเท่าเดิม ซึ่งอาจส่งผลต่อความสามารถในการใช้จ่ายของแต่ละบุคคล โดยเฉพาะผู้ที่มีรายได้คงที่หรือเงินเดือนต่ำกว่า อัตราเงินเฟ้อที่สูงอาจทำให้กำลังซื้อที่แท้จริงลดลงและค่าครองชีพเพิ่มขึ้น

อัตราเงินเฟ้อที่สูงสามารถกัดกร่อนมูลค่าการออมของเงิน และเพิ่มความไม่แน่นอนในการวางแผนทางการเงินสำหรับธุรกิจและบุคคล บริษัทอาจเผชิญกับต้นทุนที่สูงขึ้น ในขณะที่บุคคลอาจรู้สึกว่ามูลค่าที่แท้จริงของการออมลดลง ผู้คนอาจพบว่าการรักษากำลังซื้อในอนาคตผ่านการออมเป็นเรื่องยากมากขึ้น เนื่องจากมูลค่าที่แท้จริงของเงินลดลง

เพื่อลดอัตราเงินเฟ้อ ธนาคารกลางอาจกระชับนโยบายการเงินและเพิ่มอัตราดอกเบี้ย สิ่งนี้อาจนำไปสู่การเพิ่มขึ้นของต้นทุนการกู้ยืมและมีผลกระทบต่อกิจกรรมทางการเงินของธุรกิจและบุคคล เพื่อรับมือกับภาวะเงินเฟ้อ ธนาคารกลางอาจขึ้นอัตราดอกเบี้ย ซึ่งอาจส่งผลให้ต้นทุนการกู้ยืมสูงขึ้น ส่งผลต่อการบริโภคและการลงทุน

อัตราเงินเฟ้อที่สูงอาจนำไปสู่ความไม่มั่นคงทางเศรษฐกิจ ทำให้ยากสำหรับธุรกิจในการวางแผนระยะยาวและสำหรับนักลงทุนไม่สามารถทำการตัดสินใจลงทุนอย่างมีข้อมูลได้ ผู้ลงทุนที่ถือพันธบัตรอัตราดอกเบี้ยคงที่อาจได้รับผลกระทบเชิงลบเนื่องจากอัตราเงินเฟ้อทำให้กำลังซื้อที่แท้จริงของพันธบัตรลดลง นักลงทุนบางรายอาจมองหาสินทรัพย์ป้องกันความเสี่ยงด้านเงินเฟ้อ เช่น ทองคำและอสังหาริมทรัพย์ เพื่อปกป้องทรัพย์สินของตนจากภาวะเงินเฟ้อ

โดยรวมแล้ว อัตราเงินเฟ้อที่เพิ่มขึ้นมักถูกมองว่าเป็นปัจจัยที่ไม่มั่นคงในระบบเศรษฐกิจ ซึ่งจำเป็นต้องมีนโยบายและมาตรการที่เกี่ยวข้องเพื่อรักษาเสถียรภาพทางเศรษฐกิจ ธนาคารกลางมักจะใช้มาตรการเพื่อควบคุมอัตราเงินเฟ้อเพื่อให้แน่ใจว่าเศรษฐกิจจะรักษาการเติบโตและเสถียรภาพที่ดีได้

อัตราเงินเฟ้อที่ลดลงหมายถึงอะไร?

อัตราเงินเฟ้อที่ลดลงหมายถึงอะไร?

การลดลงของอัตราเงินเฟ้อมักจะหมายความว่าอัตราการเพิ่มขึ้นในระดับราคาโดยทั่วไปช้าลงหรือราคาโดยรวมลดลงในช่วงระยะเวลาหนึ่ง อาจเป็นสัญญาณในวัฏจักรเศรษฐกิจว่าเศรษฐกิจกำลังผ่านช่วงเวลาที่ยากลำบาก เมื่อความเชื่อมั่นของผู้บริโภคลดลง การลงทุนลดลง หรือสถานการณ์การค้าระหว่างประเทศไม่เอื้ออำนวย ความต้องการโดยรวมอาจลดลง ส่งผลให้ราคาสินค้าและบริการปรับตัวลดลง

อัตราเงินเฟ้อบางส่วนเป็นสัญญาณปกติของการเติบโตทางเศรษฐกิจ หากอัตราเงินเฟ้อต่ำเกินไป อาจบ่งบอกถึงการเติบโตทางเศรษฐกิจที่ไม่เพียงพอ บ่อยครั้งที่อัตราเงินเฟ้อที่ลดลงอาจเกิดจากการชะลอตัวหรือถดถอยของการเติบโตทางเศรษฐกิจ เมื่อกิจกรรมทางเศรษฐกิจอ่อนแอ การบริโภคและการลงทุนอาจชะลอตัวลง ส่งผลให้ขาดอุปสงค์ ซึ่งทำให้อัตราการเพิ่มขึ้นของราคาช้าลง

ธนาคารกลางอาจกระตุ้นเศรษฐกิจด้วยการใช้นโยบายการเงินที่ผ่อนคลาย เช่น การลดอัตราดอกเบี้ยซึ่งอาจส่งผลให้อัตราเงินเฟ้อลดลง ด้วยการลดอัตราดอกเบี้ย ธนาคารกลางจะส่งเสริมการกู้ยืมและการลงทุน และเพิ่มปริมาณเงิน ซึ่งจะเพิ่มระดับการบริโภคและการลงทุน นโยบายการเงินที่ง่ายดายนี้ช่วยลดแรงกดดันด้านเงินเฟ้อ

ราคาพลังงานเป็นองค์ประกอบสำคัญของอัตราเงินเฟ้อ อัตราเงินเฟ้อที่ลดลงอาจเกี่ยวข้องกับราคาพลังงานที่ลดลง โดยเฉพาะสินค้าโภคภัณฑ์ เช่น น้ำมันและก๊าซธรรมชาติ การชะลอตัวของราคาพลังงานอาจทำให้ต้นทุนการผลิตและการขนส่งลดลง ซึ่งส่งผลต่ออัตราเงินเฟ้อโดยรวม

เมื่อมีกำลังการผลิตส่วนเกิน บริษัทต่างๆ อาจประสบปัญหาในการขึ้นราคาได้ กำลังการผลิตส่วนเกินอาจเป็นปัจจัยที่ทำให้อัตราเงินเฟ้อลดลง เนื่องจากบริษัทต่างๆ มีปัญหาในการรักษาผลกำไรโดยการเพิ่มราคาในตลาดที่มีการแข่งขันสูง

อัตราเงินเฟ้อที่ลดลงหมายความว่าจำนวนเงินที่เท่ากันสามารถซื้อสินค้าและบริการได้มากขึ้น ดังนั้นผู้คนจึงมีกำลังซื้อมากขึ้น การวางแผนการเงินอาจง่ายกว่าสำหรับธุรกิจและบุคคลทั่วไป เนื่องจากอัตราเงินเฟ้อที่ลดลงมักจะทำให้ระดับราคามีเสถียรภาพมากขึ้น นอกจากนี้ยังอาจส่งผลให้ภาระหนี้ที่แท้จริงเพิ่มขึ้นเนื่องจากต้นทุนการกู้ยืมค่อนข้างสูง ซึ่งอาจส่งผลกระทบต่อกิจการที่มีหนี้สินจำนวนมาก

อัตราเงินเฟ้อที่ลดลงมักถูกมองว่าเป็นปัญหาที่อาจเกิดขึ้นโดยรัฐบาลและธนาคารกลาง เนื่องจากอัตราเงินเฟ้อในระดับปานกลางช่วยส่งเสริมการเติบโตทางเศรษฐกิจที่ดี ในกรณีที่เกิดภาวะเงินฝืด ผลกระทบเชิงลบของเงินเฟ้ออาจลดลงได้ อย่างไรก็ตาม ภาวะเงินฝืดอาจนำไปสู่ปัญหาเศรษฐกิจอื่น ๆ เช่น ปัญหาหนี้สินและการชะลอการใช้จ่ายของผู้บริโภค

| อัตราเงินเฟ้อ | อัตราดอกเบี้ย | ความสัมพันธ์ |

| เพิ่มขึ้น | เพิ่มขึ้น | อัตราเงินเฟ้อที่เพิ่มขึ้นอาจทำให้ธนาคารกลางขึ้นอัตราดอกเบี้ยเพื่อลดอัตราเงินเฟ้อ |

| เพิ่มขึ้น | ลดลง | อัตราเงินเฟ้อที่เพิ่มขึ้นอาจทำให้ธนาคารกลางเข้มงวดขึ้นด้วยอัตราดอกเบี้ยที่สูงขึ้น |

| ลดลง | เพิ่มขึ้น | อัตราเงินเฟ้อที่ลดลงอาจทำให้ธนาคารกลางมีการปรับลดอัตราดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจ |

| ลดลง | ลดลง | อัตราเงินเฟ้อต่ำส่งผลให้ธนาคารกลางต้องลดอัตราดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจ |

| เสถียรภาพ | เพิ่มขึ้น | อัตราเงินเฟ้อที่มีเสถียรภาพส่งผลให้มีการปรับอัตราดอกเบี้ยของธนาคารกลาง |

| มั่นคง | ลดลง | เสถียรภาพอัตราเงินเฟ้อเป็นแนวทางในการปรับอัตราดอกเบี้ยของธนาคารกลาง |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน ความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ