Kể từ khi dịch bệnh Covid xảy ra, nền kinh tế ở tất cả các quốc gia đều bị ảnh hưởng nhất định. Và trong cuộc sống, người ta nhận thấy rằng có một số thứ ngày càng khó mua hơn. Và rất nhiều thứ đã bắt đầu tăng giá, chẳng hạn như nhà cửa, ô tô cũ, vật liệu xây dựng tân trang, chip, v.v. Điều này khiến người ta phải chú ý vào lạm phát, tự hỏi liệu giá cả tăng hiện nay có phải do lạm phát cao hay không. Vậy thì, chúng ta hãy cùng tìm hiểu định nghĩa và cách tính toán tỷ lệ lạm phát.

Làm thế nào để hiểu tỷ lệ lạm phát

Tên đầy đủ là tỷ lệ lạm phát, nó là thước đo sự thay đổi mức giá và phản ánh sự thay đổi giá trung bình của một rổ hàng hóa và dịch vụ trong một khoảng thời gian. Nó thường được biểu thị bằng phần trăm, tức là phần trăm tăng giá trong một năm nhất định so với năm trước. Giá trị dương của nó biểu thị lạm phát, và giá trị âm biểu thị giảm phát. Lạm phát đề cập đến sự gia tăng mức giá, trong khi giảm phát là sự giảm mức giá.

Lạm phát thường do hai nguyên nhân chính: chi phí đẩy và cầu kéo. Lạm phát chi phí đẩy là do chi phí sản xuất tăng cao, chẳng hạn như giá nguyên liệu thô cao hơn; Lạm phát cầu kéo là do cầu vượt xa cung, đẩy giá lên cao.

Mức lạm phát hợp lý là một trong những chỉ số quan trọng nhất mà các nhà kinh tế và nhà hoạch định chính sách tập trung vào, vì lạm phát quá cao hoặc quá thấp đều có thể tác động xấu đến nền kinh tế. Khi tỷ lệ lạm phát cao hơn có nghĩa là mức giá đang tăng nhanh hơn và sức mua đang giảm, trong khi tỷ lệ lạm phát thấp hơn có nghĩa là giá cả đang tăng chậm hơn và sức mua tương đối ổn định. Mức lạm phát vừa phải được coi là tốt cho nền kinh tế vì nó khuyến khích tiêu dùng và đầu tư trong khi giữ cho đồng tiền tương đối ổn định.

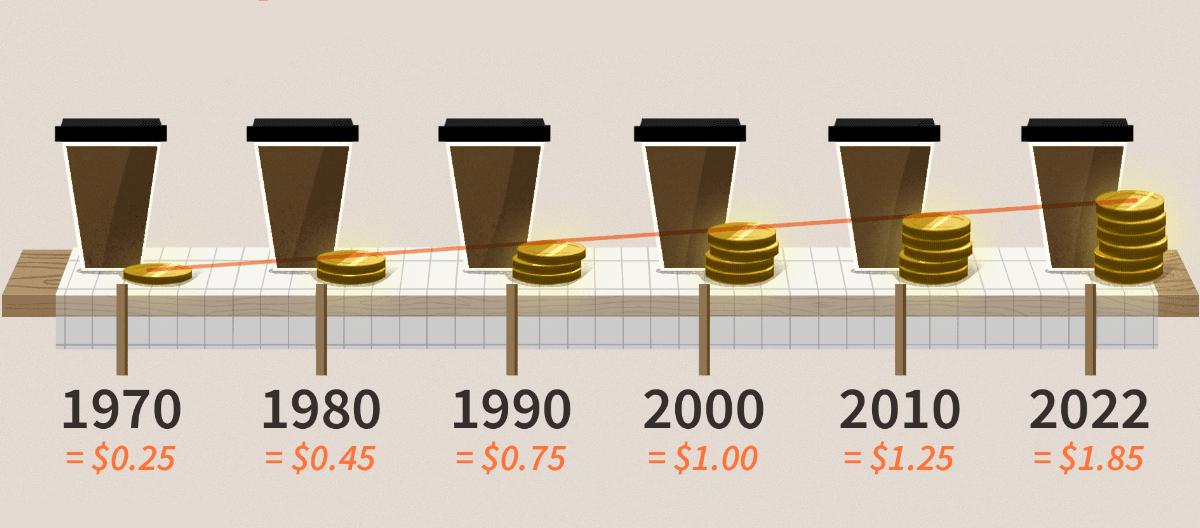

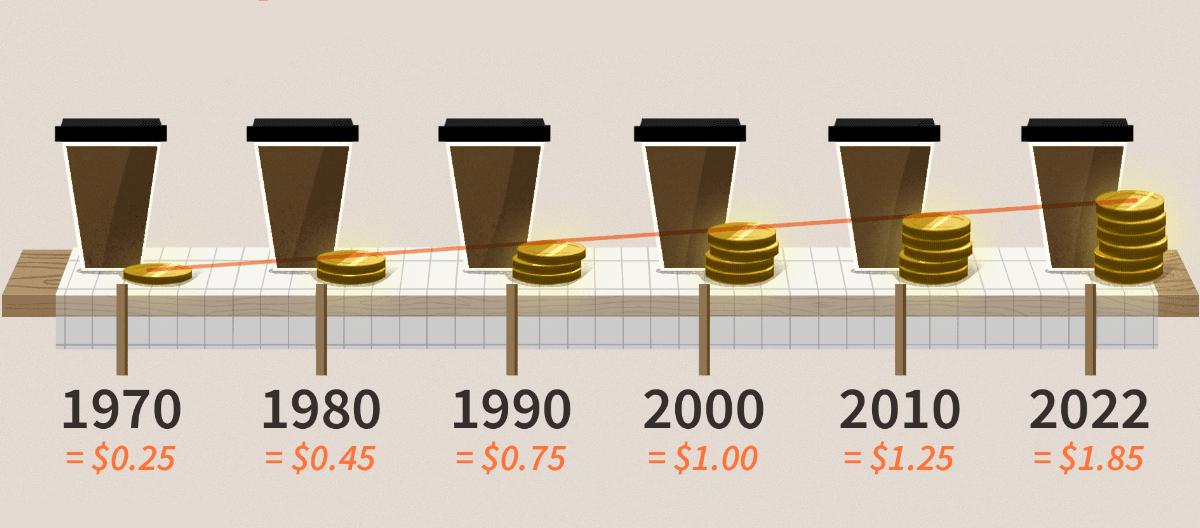

Sự gia tăng của nó dẫn đến giảm sức mua của cùng một số tiền, vì cùng một số tiền mua được ít hàng hóa và dịch vụ hơn. Nó khiến mọi người phải trả nhiều tiền hơn để duy trì mức sống như nhau và có thể có tác động tiêu cực đến người tiết kiệm và người có thu nhập cố định.

Sự biến động của nó có thể ảnh hưởng đến quyết định đầu tư và tiết kiệm của mọi người. Trong thời kỳ lạm phát cao, mọi người có thể có xu hướng đầu tư vào tài sản thực như bất động sản và vàng để bảo toàn giá trị của chúng. Nó cũng có thể ảnh hưởng đến việc đàm phán tiền lương. Người lao động thường yêu cầu tăng lương để bù đắp cho chi phí sinh hoạt tăng cao do lạm phát. Và nó có ý nghĩa đối với việc lập kế hoạch tài chính cá nhân và kinh doanh, vốn cần xem xét tác động của lạm phát đối với tài sản và nợ để bảo vệ tài sản tốt hơn.

Lạm phát có thể có tác động đến nợ và đầu tư. Trong thời kỳ lạm phát, người đi vay có thể được hưởng lợi vì họ trả hết nợ với lãi suất thực thấp hơn. Tuy nhiên, đối với những người nắm giữ trái phiếu có lãi suất cố định, lạm phát có thể dẫn đến lợi nhuận thực tế thấp hơn.

Kỳ vọng lạm phát đề cập đến kỳ vọng của thị trường và công chúng về lạm phát trong tương lai. Những kỳ vọng như vậy có thể ảnh hưởng đến quyết định tiêu dùng và đầu tư của người dân và là một trong những yếu tố được các Ngân hàng Trung ương xem xét. Ngân hàng trung ương ở nhiều nước đặt ra mục tiêu lạm phát, thường là khoảng 2%. Ngân hàng trung ương tác động đến mức độ lạm phát bằng chính sách tiền tệ, chẳng hạn như điều chỉnh lãi suất, nhằm duy trì sự ổn định kinh tế.

Thông thường, khi lạm phát tăng cao, ngân hàng trung ương có thể thắt chặt chính sách tiền tệ và tăng lãi suất để kiềm chế lạm phát. Điều này có thể gây khó khăn hơn cho người đi vay nhưng nó giúp ổn định mặt bằng giá cả. Lạm phát vừa phải giúp kích thích hoạt động kinh tế vì nó khuyến khích mọi người mua hàng hóa và dịch vụ với dự đoán giá sẽ cao hơn, từ đó thúc đẩy sản xuất và việc làm.

Nhìn chung, lạm phát là một chỉ số kinh tế quan trọng và các khía cạnh khác nhau của hệ thống kinh tế có thể bị ảnh hưởng bởi nó. Các nhà hoạch định chính sách, nhà đầu tư và công chúng theo dõi chặt chẽ sự phát triển của nó để điều chỉnh hành vi kinh tế của họ cho phù hợp.

Mối liên hệ giữa tỷ lệ lạm phát và chỉ số CPI

| Tỷ lệ lạm phát |

chỉ số CPI |

Mối quan hệ |

| Tăng lên |

Tăng lên |

Lạm phát tăng, CPI tăng chứng tỏ giá cả cao hơn. |

| Tăng lên |

Xuống |

Lạm phát tăng tương quan với khả năng giảm CPI. |

| Giảm dần |

Tăng lên |

Lạm phát giảm làm tăng CPI, báo hiệu tốc độ tăng giá chậm hơn. |

| Giảm dần |

Giảm dần |

Lạm phát giảm báo hiệu CPI và tốc độ tăng giá chậm hơn. |

| Ổn định |

Tăng lên |

Lạm phát ổn định có thể làm chỉ số CPI tăng chậm. |

| Ổn định |

Xuống |

Lạm phát ổn định có thể làm chỉ số CPI giảm dần. |

Tỷ lệ lạm phát được tính như thế nào?

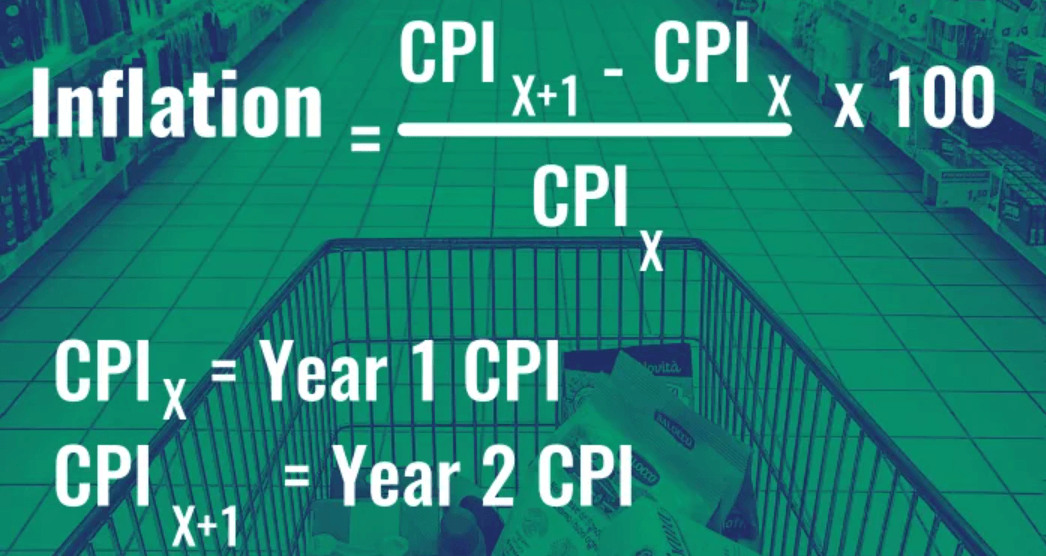

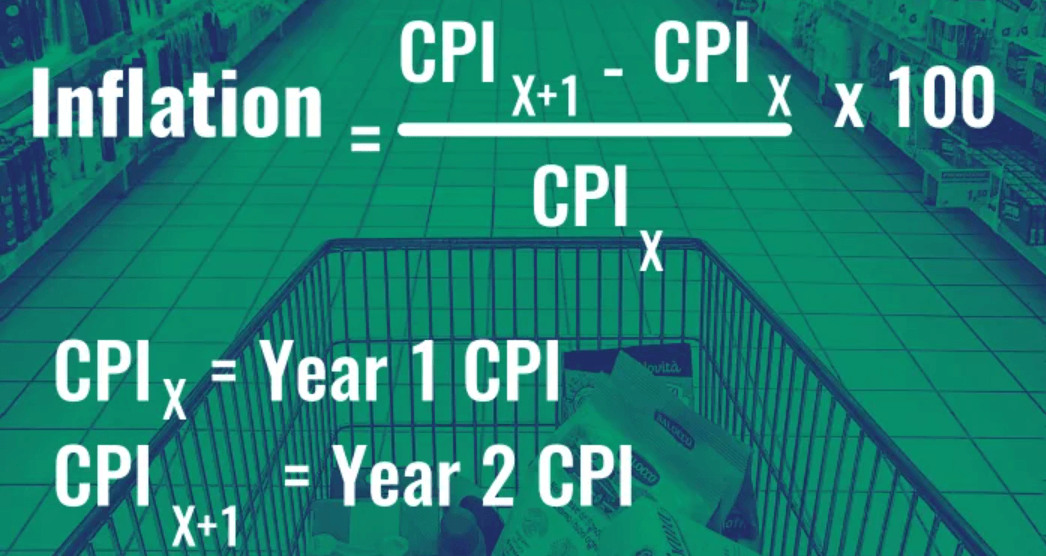

Lạm phát được tính bằng cách so sánh chỉ số giá hàng hóa và dịch vụ tiêu dùng, còn được gọi là Chỉ số giá tiêu dùng (CPI), tại hai thời điểm. Chỉ số giá là thước đo mức giá đại diện cho mức giá trung bình của một rổ hàng hóa và dịch vụ thông thường.

Công thức tính tỷ lệ lạm phát: Tỷ lệ lạm phát = (giá trị chỉ số kỳ gần nhất trừ giá trị chỉ số kỳ cơ sở) /giá trị chỉ số kỳ cơ sở x 100

Kỳ gốc là điểm bắt đầu so sánh, kỳ gần nhất là điểm kết thúc so sánh. Công thức này áp dụng cho CPI hoặc PPI, tùy thuộc vào việc người ta muốn đo lường giá tiêu dùng hay giá sản phẩm thô.

Đầu tiên, hãy xác định xem nên sử dụng CPI hay PPI, tùy thuộc vào mức lạm phát mong muốn. Xác định điểm bắt đầu (kỳ gốc) và điểm kết thúc (kỳ gần nhất) của việc so sánh. Sau đó thu được các giá trị chỉ số tương ứng cho kỳ gốc và kỳ mới nhất. Các giá trị này sau đó được thay thế vào công thức tính tỷ lệ lạm phát để đạt được tỷ lệ lạm phát.

Ví dụ: nếu sử dụng CPI và CPI của kỳ cơ sở là 100, và CPI của kỳ gần nhất là 110. thì tỷ lệ lạm phát được tính như sau: Tỷ lệ lạm phát = (110-100) 100 × 100 = 10%

Điều này thể hiện mức giá tăng 10% so với thời kỳ cơ sở. Lưu ý rằng việc tính toán tỷ lệ lạm phát có thể dựa trên các khoảng thời gian và loại chỉ số khác nhau.

Tuy nhiên, điều quan trọng cần lưu ý là CPI là một chỉ số giá tiêu dùng cho toàn xã hội và có những hạn chế trong việc sử dụng nó như một sự thay thế hoàn toàn cho tỷ lệ lạm phát. 262 loại giá cơ bản được bao gồm trong CPI, bao gồm giá thực phẩm, thuốc lá, rượu, quần áo, tiền thuê nhà, giao thông, giáo dục, v.v. Quần áo, thực phẩm, nhà ở và phương tiện đi lại đều được bao gồm nhưng chúng không được tính vào giá bất động sản.

Và sự biến động giá cả của thị trường bất động sản có tác động rất lớn đến nhận thức của người dân về giá cả. Ví dụ, giá một tô mì nóng 5 đô la tăng 20% và giá một căn nhà tăng 20% - đây là một nhận thức hoàn toàn khác của những người muốn mua nhà. Vì vậy, việc giá nhà tăng, khiến trải nghiệm của chúng ta về giá cả trở nên thực tế hơn, không được thể hiện trong CPI. Vì vậy, bạn không thể đơn giản thay thế chỉ số CPI bằng tỷ lệ lạm phát.

Tỷ lệ lạm phát là thước đo xem đồng tiền đã mất giá bao nhiêu. Để có được tỷ lệ lạm phát thực tế hơn, bạn có thể sử dụng so sánh nguồn cung tiền và tốc độ tăng trưởng kinh tế.

Đầu tiên, đo lượng cung tiền (M2). M2 là thước đo cung tiền rộng, bao gồm tiền mặt, tiền gửi séc và tiền gửi tiết kiệm. Giá trị của M2 có thể được lấy thông qua dữ liệu từ Cục Thống kê Quốc gia hoặc các tổ chức liên quan.

Sau đó đo tổng sản phẩm quốc dân (GNP). GDP là tổng sản lượng kinh tế của một quốc gia và phản ánh quy mô của toàn bộ nền kinh tế. Một lần nữa, giá trị GDP có thể được lấy từ dữ liệu của Cục Thống kê Quốc gia hoặc các tổ chức liên quan.

Và bằng cách so sánh tốc độ tăng trưởng của M2 với tốc độ tăng trưởng GDP, có thể thu được sự khác biệt giữa cung tiền và tăng trưởng kinh tế. Giá trị chênh lệch tốc độ tăng trưởng xấp xỉ tỷ lệ lạm phát, được tính bằng: chênh lệch tốc độ tăng trưởng = tốc độ tăng trưởng M2 trừ đi tốc độ tăng trưởng GDP.

Điều quan trọng cần lưu ý là việc tính toán tỷ lệ lạm phát chỉ mang tính chất gần đúng vì có thể có một số biến số kinh tế vĩ mô phức tạp liên quan. Phương pháp này cung cấp cho các cá nhân và nhà đầu tư một phương tiện để hiểu được tác động của lạm phát đối với tài sản, có thể giúp bảo toàn và tăng giá trị tốt hơn trong các quyết định tài chính.

Lạm phát cao có nghĩa là gì?

Tỷ lệ lạm phát cao có nghĩa là mức giá tăng nhanh hơn và sức mua của tiền đang giảm về mặt tương đối, tức là cùng một lượng tiền mua được ít hàng hóa và dịch vụ hơn. Mặc dù có thể có nhiều tác động khác nhau đối với các cá nhân, doanh nghiệp và nền kinh tế, nhưng tác động kinh tế có thể khác nhau đối với các nhóm người khác nhau. Ví dụ, đối với những người nắm giữ tài sản thực hoặc có khả năng điều chỉnh thu nhập, lạm phát có thể dẫn đến lợi nhuận đầu tư.

Lạm phát cao dẫn đến giảm sức mua của cùng một lượng tiền, khiến người dân phải trả nhiều tiền hơn cho cùng một lượng hàng hóa và dịch vụ. Điều này có thể ảnh hưởng đến khả năng chi tiêu của một cá nhân, đặc biệt đối với những người có thu nhập cố định hoặc mức lương thấp hơn. Lạm phát cao có thể làm suy yếu sức mua thực tế của họ và làm tăng chi phí sinh hoạt.

Lạm phát cao có thể làm xói mòn giá trị tiết kiệm của tiền và làm tăng sự không chắc chắn về kế hoạch tài chính cho các doanh nghiệp và cá nhân. Các công ty có thể phải đối mặt với chi phí cao hơn, trong khi các cá nhân có thể cảm thấy giá trị thực của khoản tiết kiệm đã giảm. Mọi người có thể thấy khó khăn hơn trong việc duy trì sức mua trong tương lai thông qua tiết kiệm khi giá trị thực của tiền giảm.

Để kiềm chế lạm phát, các ngân hàng trung ương có thể thắt chặt chính sách tiền tệ và tăng lãi suất. Điều này có thể dẫn đến chi phí vay tăng cao và ảnh hưởng đến hoạt động tài chính của các doanh nghiệp và cá nhân. Để chống lạm phát, ngân hàng trung ương có thể tăng lãi suất. Điều này có thể dẫn đến chi phí đi vay tăng cao, ảnh hưởng đến tiêu dùng và đầu tư.

Lạm phát cao có thể dẫn đến bất ổn kinh tế, gây khó khăn cho doanh nghiệp trong việc lập kế hoạch dài hạn và nhà đầu tư khó đưa ra quyết định đầu tư sáng suốt. Nhà đầu tư nắm giữ trái phiếu lãi suất cố định có thể bị ảnh hưởng tiêu cực khi lạm phát làm giảm sức mua thực sự của trái phiếu. Một số nhà đầu tư có thể tìm kiếm các tài sản phòng ngừa lạm phát như vàng và bất động sản để bảo vệ tài sản của họ khỏi lạm phát.

Nhìn chung, lạm phát gia tăng thường được coi là yếu tố gây bất ổn cho nền kinh tế, đòi hỏi phải có những chính sách và biện pháp phù hợp để duy trì sự ổn định kinh tế. Các ngân hàng trung ương thường thực hiện các biện pháp kiểm soát lạm phát để đảm bảo nền kinh tế duy trì sự tăng trưởng lành mạnh và ổn định.

Tỷ lệ lạm phát giảm có ý nghĩa gì?

Tỷ lệ lạm phát giảm có ý nghĩa gì?

Tỷ lệ lạm phát giảm thường có nghĩa là tốc độ tăng mức giá chung chậm lại hoặc giá chung giảm trong một khoảng thời gian nhất định. Đó có thể là tín hiệu trong chu kỳ kinh tế cho thấy nền kinh tế đang trải qua một giai đoạn khó khăn hơn. Khi niềm tin của người tiêu dùng giảm, đầu tư giảm hoặc tình hình thương mại quốc tế không thuận lợi, nhu cầu tổng thể có thể giảm, dẫn đến việc giảm giá hàng hóa và dịch vụ.

Một số lạm phát là dấu hiệu bình thường của tăng trưởng kinh tế. Nếu lạm phát quá thấp, điều đó có thể cho thấy tăng trưởng kinh tế không đủ. Thông thường, lạm phát giảm có thể là do tốc độ tăng trưởng kinh tế chậm lại hoặc suy thoái. Khi hoạt động kinh tế yếu, tiêu dùng và đầu tư có thể chậm lại, dẫn đến thiếu cầu, làm tốc độ tăng giá chậm lại.

Ngân hàng trung ương có thể kích thích nền kinh tế bằng cách áp dụng chính sách tiền tệ nới lỏng, chẳng hạn như cắt giảm lãi suất, điều này có thể dẫn đến giảm tỷ lệ lạm phát. Bằng cách giảm lãi suất, ngân hàng trung ương khuyến khích vay mượn và đầu tư, đồng thời tăng cung tiền, từ đó làm tăng mức tiêu dùng và đầu tư. Chính sách tiền tệ dễ dàng này giúp giảm bớt áp lực lạm phát.

Giá năng lượng là một thành phần quan trọng của lạm phát. Lạm phát giảm có thể liên quan đến giá năng lượng giảm, đặc biệt đối với các mặt hàng như dầu và khí đốt tự nhiên. Giá năng lượng giảm có thể đã làm giảm chi phí sản xuất và vận chuyển, từ đó tác động đến lạm phát chung.

Khi dư thừa năng lực sản xuất, doanh nghiệp có thể gặp khó khăn trong việc tăng giá. Năng lực sản xuất dư thừa có thể là một yếu tố làm giảm lạm phát vì các doanh nghiệp gặp khó khăn trong việc duy trì lợi nhuận bằng cách tăng giá trong thị trường cạnh tranh.

Lạm phát giảm có nghĩa là cùng một lượng tiền có thể mua được nhiều hàng hóa và dịch vụ hơn, do đó người dân có sức mua nhiều hơn. Các doanh nghiệp và cá nhân có thể dễ dàng lập kế hoạch tài chính hơn vì lạm phát giảm thường dẫn đến mức giá ổn định hơn. Nó cũng có thể dẫn đến sự gia tăng gánh nặng nợ thực tế vì chi phí đi vay tương đối cao. Điều này có thể có tác động đến những thực thể có khoản nợ đáng kể.

Lạm phát giảm thường được chính phủ và ngân hàng trung ương coi là một vấn đề tiềm ẩn, vì lạm phát vừa phải giúp thúc đẩy tăng trưởng kinh tế lành mạnh. Trong trường hợp giảm phát, có thể giảm thiểu những tác động tiêu cực của lạm phát. Tất nhiên, nó cũng có thể đi kèm với các vấn đề kinh tế, chẳng hạn như vấn đề nợ nần và việc người tiêu dùng trì hoãn mua hàng.

Mối quan hệ giữa lạm phát và lãi suất

| Tỷ lệ lạm phát |

Lãi suất |

Mối quan hệ |

| Tăng lên |

Tăng lên |

Lạm phát gia tăng có thể khiến ngân hàng trung ương tăng lãi suất để kiềm chế lạm phát. |

| Tăng lên |

Xuống |

Lạm phát tăng có thể khiến ngân hàng trung ương thắt chặt thông qua lãi suất cao hơn. |

| Giảm dần |

Tăng lên |

Lạm phát giảm có thể kích hoạt việc cắt giảm lãi suất của ngân hàng trung ương để kích thích kinh tế. |

| Giảm dần |

Xuống |

Lạm phát thấp khiến các ngân hàng trung ương phải cắt giảm lãi suất để kích thích kinh tế. |

| Ổn định |

Tăng lên |

Lạm phát ổn định thúc đẩy điều chỉnh lãi suất ngân hàng trung ương. |

| Ổn định |

Xuống |

Sự ổn định lạm phát hướng dẫn việc điều chỉnh lãi suất của ngân hàng trung ương. |

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có ý kiến nào trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.