การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-04-25

อัปเดตเมื่อ: 2025-05-20

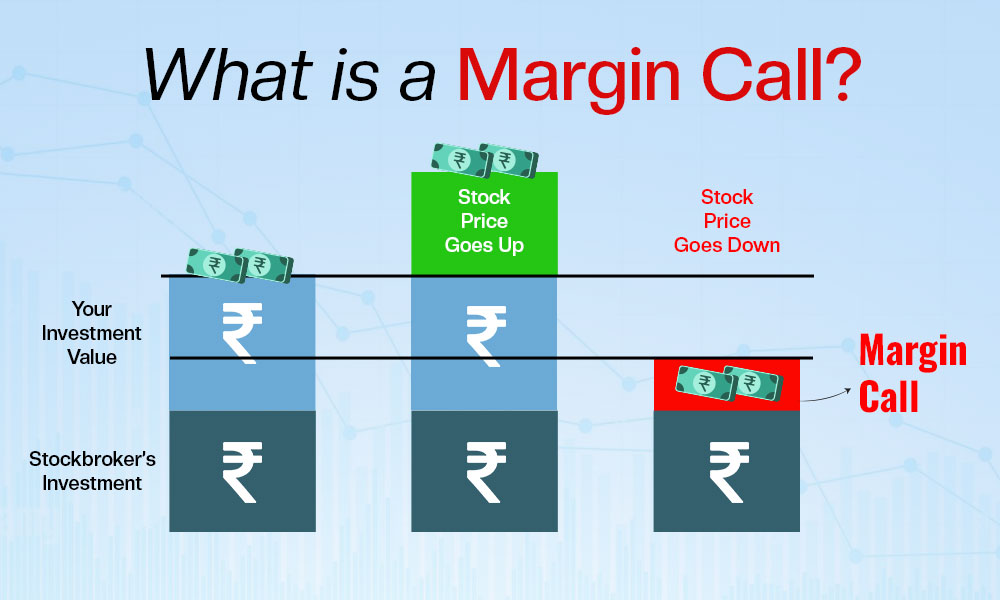

Margin Call คือสถานการณ์ที่นักลงทุนต้องเผชิญเมื่อมูลค่าพอร์ตลดลงต่ำกว่าระดับที่โบรกเกอร์กำหนดไว้ โดยเป็นเหมือนสัญญาณเตือนว่าต้องเติมเงินหรือเพิ่มหลักประกันเข้าไป มิฉะนั้นอาจถูกบังคับขายสินทรัพย์บางส่วนเพื่อป้องกันความเสี่ยง

Margin Call คืออะไร?

Margin Call คือสถานการณ์ที่เกิดขึ้นเมื่อมูลค่าสุทธิในบัญชีมาร์จิ้นของนักลงทุนลดลงต่ำกว่าระดับขั้นต่ำที่โบรกเกอร์กำหนด ซึ่งเรียกว่า "มาร์จิ้นขั้นต่ำ (Maintenance Margin)" ในกรณีนี้ โบรกเกอร์จะเรียกร้องให้คุณเติมเงินหรือเพิ่มหลักทรัพย์เข้าไปในบัญชีเพื่อให้กลับมาอยู่ในระดับที่ปลอดภัย

หากนักลงทุนไม่สามารถตอบสนองต่อ Margin Call ได้ทันเวลา โบรกเกอร์มีสิทธิ์ขายทรัพย์สินในบัญชีของคุณโดยไม่ต้องขออนุญาต เพื่อชดเชยความขาดทุนที่เกิดขึ้น ซึ่งอาจทำให้ขายได้ในราคาที่ไม่เป็นธรรม โดยเฉพาะในช่วงตลาดผันผวน

Margin Call ทำงานอย่างไร?

Margin Call จะเกิดขึ้นเมื่อมูลค่าบัญชีมาร์จิ้นของนักลงทุนลดลงต่ำกว่าระดับมาร์จิ้นขั้นต่ำที่โบรกเกอร์กำหนด โดยกระบวนการทั้งหมดมีขั้นตอนดังนี้:

เริ่มต้นเปิดสถานะมาร์จิ้น: คุณยืมเงินจากโบรกเกอร์เพื่อนำไปซื้อหลักทรัพย์ โดยใช้ทั้งเงินทุนของคุณเองและเงินที่ยืมมา กระบวนการนี้เรียกว่า "การซื้อด้วยมาร์จิ้น"

ข้อกำหนดของมาร์จิ้นขั้นต่ำ (Maintenance Margin Requirement): โบรกเกอร์จะกำหนดว่าในบัญชีของคุณต้องมีมูลค่าทรัพย์สินสุทธิอยู่ในระดับหนึ่ง เช่น 25%–40% ซึ่งเรียกว่าระดับมาร์จิ้นขั้นต่ำ

มูลค่าสินทรัพย์ลดลง: หากราคาหุ้นที่คุณถืออยู่ร่วงลง มูลค่าพอร์ตของคุณก็จะลดลงตาม จนอาจต่ำกว่าระดับขั้นต่ำที่โบรกเกอร์ตั้งไว้

เกิด Margin Call: เมื่อมูลค่าพอร์ตลดลงต่ำกว่าระดับขั้นต่ำ โบรกเกอร์จะออกคำเตือนหรือที่เรียกว่า "Margin Call" โดยเรียกร้องให้คุณเติมเงินหรือขายหลักทรัพย์บางส่วน เพื่อให้บัญชีกลับมาสู่ระดับที่ปลอดภัย

การตอบสนองต่อ Margin Call: คุณสามารถเลือกเติมเงินสด เพิ่มหลักทรัพย์ หรือขายทรัพย์สินบางส่วนเพื่อลดภาระหนี้ และทำให้พอร์ตกลับมาอยู่ในสัดส่วนที่โบรกเกอร์ต้องการ

หากไม่ดำเนินการตาม Margin Call: ถ้าคุณไม่สามารถตอบสนองต่อ Margin Call ได้ทันเวลา โบรกเกอร์มีสิทธิ์ขายทรัพย์สินในบัญชีของคุณทันที โดยไม่ต้องแจ้งล่วงหน้า เพื่อป้องกันความเสี่ยงจากการขาดทุนที่อาจเกิดขึ้นกับโบรกเกอร์เอง

ความเสี่ยงของ Margin Call

เสี่ยงถูกบังคับขายในเวลาที่ไม่เหมาะสม: ถ้าคุณเติมเงินเข้าบัญชีไม่ทัน โบรกเกอร์มีสิทธิ์ขายหุ้นหรือทรัพย์สินของคุณทันที ซึ่งบางครั้งอาจเกิดขึ้นในช่วงที่ราคากำลังตกต่ำ ส่งผลให้คุณต้องขายขาดทุนโดยไม่มีโอกาสรอให้ราคาฟื้นกลับมา

ขาดทุนหนักกว่าที่คิดเพราะใช้เงินกู้ลงทุน: เมื่อคุณเทรดด้วยเงินที่กู้มา แค่ราคาหุ้นลดลงเพียงเล็กน้อย ก็อาจส่งผลให้มูลค่าทรัพย์สินของคุณหายไปมากกว่าที่คาดไว้ จนอาจนำไปสู่การขาดทุนอย่างรวดเร็วโดยไม่ทันตั้งตัว

ความเครียดและแรงกดดันทางอารมณ์: การได้รับ Margin Call ไม่ใช่แค่เรื่องเงิน แต่มาพร้อมกับแรงกดดันให้คุณต้องรีบตัดสินใจ ไม่ว่าจะเติมเงินเพิ่ม ขายหุ้น หรือลดพอร์ต ซึ่งหากตัดสินใจพลาด ก็อาจทำให้เสียหายหนักกว่าเดิม

ตัวอย่างในสถานการณ์จริง: การล่มสลายของ Archegos Capital Management

หนึ่งในกรณีตัวอย่างที่เกี่ยวข้องกับความเสี่ยงของ Margin Call คือเหตุการณ์ของบริษัท Archegos Capital Management ซึ่งเป็นสำนักงานการลงทุนส่วนบุคคลที่บริหารโดยนักลงทุนชื่อ Bill Hwang

ในเดือนมีนาคม 2021 Archegos ตกเป็นศูนย์กลางของการล่มสลายทางการเงินครั้งใหญ่ ที่ส่งผลกระทบต่อระบบการเงินทั่วโลก และก่อให้เกิดความเสียหายต่อธนาคารชั้นนำระดับโลก รวมมูลค่าหลายพันล้านดอลลาร์สหรัฐ

Archegos ใช้เครื่องมือทางการเงินที่เรียกว่า Total Return Swaps ในการสร้างสถานะการลงทุนแบบมีเลเวอเรจสูง ซึ่งเปิดโอกาสให้สามารถเข้าลงทุนในหุ้นรายใหญ่อย่าง ViacomCBS, Discovery, Baidu และ Tencent Music โดยไม่ต้องถือครองหุ้นจริง และไม่ต้องเปิดเผยความเสี่ยงต่อสาธารณะ

บริษัทมีอัตราเลเวอเรจสูงถึงประมาณ 8:1 หรือมากกว่านั้น ซึ่งหมายความว่าการเปลี่ยนแปลงของราคาหุ้นเพียงเล็กน้อยก็สามารถส่งผลกระทบอย่างมีนัยสำคัญต่อมูลค่าพอร์ต และเมื่อราคาหุ้นของ ViacomCBS ปรับตัวลดลงอย่างมาก หลังการประกาศเสนอขายหุ้นเพิ่มทุนในช่วงปลายเดือนมีนาคม 2021 มูลค่าพอร์ตของ Archegos ก็ลดลงตามอย่างรวดเร็ว

เหตุการณ์นี้กระตุ้นให้โบรกเกอร์รายใหญ่ ได้แก่ Goldman Sachs, Morgan Stanley, Credit Suisse และ Nomura ออกคำเตือน Margin Call เพื่อให้ Archegos เติมเงินสดหรือวางหลักประกันเพิ่มเติม แต่บริษัทไม่สามารถตอบสนองต่อคำเรียกหลักประกันได้ทัน

ผลที่ตามมาคือ โบรกเกอร์จึงเริ่มขายหุ้นที่ Archegos ถือครองเป็นจำนวนมากในเวลาใกล้เคียงกัน ส่งผลให้ราคาหุ้นเหล่านั้นปรับตัวลดลงอย่างรุนแรง และยิ่งเพิ่มความเสียหายต่อพอร์ตของบริษัทให้หนักขึ้น

ความเสียหายที่เกิดขึ้นมีมูลค่าสูงเป็นประวัติการณ์:

Credit Suisse ขาดทุนกว่า 5.5 พันล้านดอลลาร์สหรัฐ

Nomura ขาดทุนประมาณ2พันล้านดอลลาร์สหรัฐ

Goldman Sachs และ Morgan Stanley รอดพ้นจากความเสียหายหนักเนื่องจากสามารถขายหุ้นได้ก่อน

กลยุทธ์ในการหลีกเลี่ยง Margin Call

1. ใช้เลเวอเรจอย่างระมัดระวัง

การเทรดด้วยมาร์จิ้นต้องยืมเงินในการลงทุน ซึ่งหมายความว่าคุณต้องจัดการความเสี่ยงให้ดี โดยเฉพาะในเรื่องของเลเวอเรจ หากคุณเลือกใช้เลเวอเรจสูงสุด แม้ว่าจะดูได้ผลในระยะสั้น แต่จะทำให้คุณมีพื้นที่ในการรับมือกับความผันผวนของตลาดน้อยมาก

หากคุณลดเลเวอเรจลง เช่น ใช้ 2:1 แทน 4:1 จะช่วยลดความเสี่ยงที่มูลค่าบัญชีจะลดลงจนถึงระดับที่ทำให้เกิด Margin Call ซึ่งทำให้คุณไม่ต้องเผชิญกับการเรียกเงินเพิ่มเติมจากโบรกเกอร์ในช่วงที่ตลาดไม่เป็นใจ

2. ติดตามสถานะบัญชีของคุณอย่างสม่ำเสมอ

การติดตามสถานะบัญชีของคุณอย่างใกล้ชิดเป็นวิธีที่มีประสิทธิภาพในการหลีกเลี่ยง Margin Call เพราะจะช่วยให้คุณรู้ว่ามูลค่าบัญชีของคุณเป็นอย่างไร ในขณะที่การติดตามระดับมาร์จิ้น และความต้องการรักษามาร์จิ้นจะทำให้คุณสามารถตอบสนองได้ทันทีหากสถานะการลงทุนของคุณเริ่มแย่ลง

ส่วนใหญ่แล้ว แพลตฟอร์มของโบรกเกอร์จะมีฟังก์ชันแจ้งเตือนและเครื่องมือที่ช่วยให้คุณติดตามความเสี่ยงได้อย่างง่ายและรวดเร็ว

3. ตั้งคำสั่ง Stop-Loss

การตั้งคำสั่ง Stop-Loss เป็นวิธีที่สำคัญในการปกป้องบัญชีมาร์จิ้น เพราะคุณสามารถกำหนดจุดราคาที่จะขายตำแหน่งของคุณได้ล่วงหน้า ซึ่งจะช่วยให้คุณจำกัดการขาดทุนและรักษามูลค่าบัญชีไม่ให้ลดลงต่ำจนเกินไป

การใช้ Stop-Loss ยังช่วยให้คุณหลีกเลี่ยงการตัดสินใจที่เกิดจากอารมณ์และสามารถดำเนินการได้ทันทีเมื่อตลาดมีความผันผวน

4. เก็บเงินสดหรือหลักทรัพย์ไว้เผื่อฉุกเฉิน

การมีเงินสดหรือหลักทรัพย์ที่สามารถนำมาใช้เป็นมาร์จิ้นเพิ่มเติมไว้ในบัญชี เปรียบเสมือนการเตรียมหมอนรองรับแรงกระแทกในวันที่ตลาดผันผวน หากเกิดการขาดทุนขึ้น คุณจะยังมีพื้นที่ให้หายใจ โดยไม่ต้องรีบเติมเงินหรือขายสินทรัพย์ทันทีเพื่อรักษาสถานะ

นักลงทุนที่วางแผนสำรองไว้ล่วงหน้าเช่นนี้ กจะสามารถประคองพอร์ตผ่านช่วงวิกฤตได้ดีกว่า และลดโอกาสถูก Margin Call ได้อย่างมาก โดยเฉพาะในช่วงที่ตลาดมีความไม่แน่นอนสูง

5. กระจายการลงทุนให้หลากหลาย

การกระจายการลงทุนไปในสินทรัพย์หลายประเภทช่วยลดโอกาสที่ความผันผวนของหุ้นตัวใดตัวหนึ่งจะส่งผลกระทบต่อพอร์ตของคุณทั้งหมด หากคุณทุ่มเงินไว้กับสินทรัพย์แค่ไม่กี่ตัว เช่น กรณีของ Archegos ที่เดิมพันหนักกับหุ้นไม่กี่บริษัท ความเสี่ยงก็จะยิ่งสูงขึ้นมาก

แต่ถ้าคุณลงทุนในหลายอุตสาหกรรม หลายสินทรัพย์ และหลายภูมิภาค แม้จะมีบางส่วนร่วงลง ก็ยังมีส่วนอื่นที่ช่วยพยุงพอร์ตไว้ได้ ทำให้ลดโอกาสที่พอร์ตจะพังจนโดน Margin Call แบบไม่ทันตั้งตัว

6. ทำความเข้าใจข้อกำหนดของโบรกเกอร์ให้ชัดเจน

โบรกเกอร์แต่ละรายอาจมีกฎเกณฑ์เกี่ยวกับมาร์จิ้นที่แตกต่างกัน ทั้งในส่วนของมาร์จิ้นเริ่มต้นและมาร์จิ้นที่ต้องรักษาไว้ บางรายอาจมีการเปลี่ยนแปลงข้อกำหนดเหล่านี้ โดยเฉพาะในช่วงที่ตลาดมีความผันผวนสูง

การทำความเข้าใจเงื่อนไขของโบรกเกอร์อย่างละเอียด และติดตามนโยบายที่อาจมีการเปลี่ยนแปลงอยู่เสมอ จะช่วยให้คุณเตรียมตัวรับมือได้ทัน ไม่ตื่นตระหนกหรือพลาดโอกาสในการปรับพอร์ตเมื่อสถานการณ์เปลี่ยนไปอย่างกะทันหัน

7. หลีกเลี่ยงหุ้นที่มีความผันผวนสูง

แม้สินทรัพย์ที่มีความผันผวนสูงจะน่าดึงดูดเพราะมีโอกาสทำกำไรได้รวดเร็ว แต่ก็แฝงด้วยความเสี่ยงสูง โดยเฉพาะในบัญชีที่ใช้มาร์จิ้น เพราะความผันผวนอาจทำให้มูลค่าพอร์ตลดลงอย่างฉับพลัน หุ้นที่มีค่าเบต้า (Beta) สูงซึ่งหมายถึงความผันผวนมากกว่าตลาดโดยรวม มักมีแนวโน้มเปลี่ยนแปลงราคารุนแรง หากเกิดการปรับตัวลงกะทันหัน อาจส่งผลให้คุณถูกเรียกเก็บ Margin Call ได้ง่าย

การเลือกลงทุนในหุ้นหรือสินทรัพย์ที่มีความเคลื่อนไหวไม่รุนแรงเกินไป จะช่วยให้คุณบริหารความเสี่ยงได้ดีขึ้น และลดโอกาสที่จะต้องเผชิญกับแรงกดดันจากมาร์จิ้นในช่วงตลาดผันผวน

8. ปรับสมดุลพอร์ตอย่างสม่ำเสมอ

เมื่อสภาวะตลาดเปลี่ยน พอร์ตการลงทุนของคุณก็อาจเบี่ยงเบนจากแผนเดิมโดยไม่รู้ตัว การปรับสมดุลพอร์ตเป็นระยะจะช่วยให้คุณควบคุมความเสี่ยงให้อยู่ในระดับที่เหมาะสมกับเป้าหมายและความสามารถในการรับความเสี่ยงของตนเอง

เช่น หากมีสินทรัพย์บางตัวให้ผลตอบแทนดีเกินคาด จนมีน้ำหนักมากในพอร์ต อาจถึงเวลาขายบางส่วนออก แล้วนำไปกระจายลงทุนในสินทรัพย์ที่ยังมีสัดส่วนต่ำ วิธีนี้ช่วยให้พอร์ตไม่เอียงไปในทางใดทางหนึ่งมากเกินไป ลดโอกาสเจอแรงเหวี่ยงแรง ๆ ที่อาจนำไปสู่การถูกเรียกเก็บ Margin Call ได้ในภายหลัง

บทสรุป

Margin Call คือเครื่องมือที่ช่วยในการจัดการความเสี่ยงในการเทรดมาร์จิ้น โดยจะเกิดขึ้นเมื่อมูลค่าบัญชีของคุณลดต่ำกว่าระดับที่โบรกเกอร์กำหนด

แม้ว่าการใช้เลเวอเรจจะช่วยเพิ่มผลตอบแทนได้ แต่ก็มาพร้อมกับความเสี่ยงสูง โดยเฉพาะความเสี่ยงที่อาจถูกบังคับขายสินทรัพย์ หรือขาดทุนมากขึ้น หากสถานการณ์ไม่เป็นไปตามที่คาดหวัง

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ