ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-09-29

अपडेट तिथि: 2025-10-06

28 सितम्बर 2025 को समाप्त सप्ताह में वैश्विक बाजार मिश्रित रहे, क्योंकि निवेशकों की नजर स्थिर अमेरिकी मुद्रास्फीति, मजबूत दीर्घावधि प्रतिफल, मजबूत डॉलर और 1 अक्टूबर से लागू होने वाले टैरिफ कार्यान्वयन पर थी।

कोर पीसीई मुद्रास्फीति अगस्त में सालाना आधार पर 2.9% दर्ज की गई, जो उम्मीदों के अनुरूप है, जिससे फेड का पसंदीदा गेज लक्ष्य से ऊपर बना हुआ है और इस सप्ताह के नौकरियों के आंकड़ों और पीएमआई पर ध्यान केंद्रित हो गया है। [1]

इक्विटी: एसएंडपी 500 इस सप्ताह लगभग 0.3% नीचे आया, पीसीई जारी होने के बाद देर से उछाल आया, जिससे नुकसान कम हुआ, लेकिन अंत में मामूली नकारात्मक "एसएंडपी 500 साप्ताहिक चाल" रह गई।

दरें: 10-वर्षीय ट्रेजरी उपज 4.18%-4.20% के आसपास रही और वक्र में थोड़ा परिवर्तन हुआ, जो शुक्रवार तक "ट्रेजरी उपज स्थिर" को दर्शाता है।

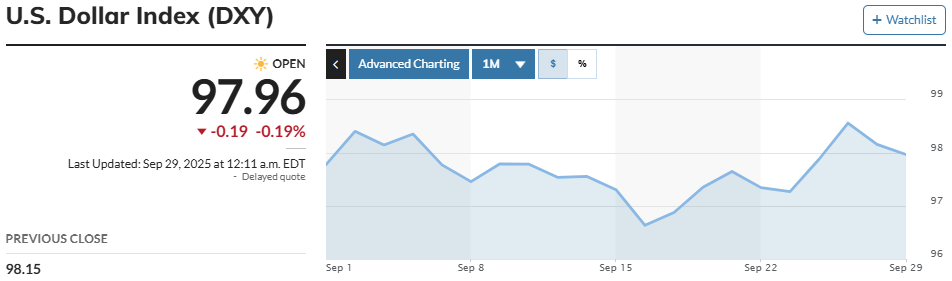

विदेशी मुद्रा: डॉलर सूचकांक 98.30 से ऊपर स्थिर रहा और 98.5 के आसपास मँडराता रहा, जिससे "डॉलर सूचकांक 98 के पास" क्रॉस-एसेट जोखिम प्रवृत्ति के लिए एक जीवंत विषय बना रहा। कमोडिटीज़: ब्रेंट 69-70 डॉलर प्रति बैरल के आसपास कारोबार कर रहा था, जबकि पीसीई प्रिंट के बाद सोना स्थिर रहा, जिसे "गोल्ड पोस्ट-पीसीई बोली" का समर्थन प्राप्त था।

ये आंकड़े गहन विश्लेषण से पहले त्वरित संदर्भ के लिए पिछले सप्ताह की क्रॉस-एसेट दिशा का सारांश प्रस्तुत करते हैं।

| संपत्ति | स्तर/रेंज | वाह परिवर्तन | टिप्पणी |

|---|---|---|---|

| एसएंडपी 500 | 6643.70 बंद | −0.31% | देर से उछाल ने नुकसान कम किया |

| अमेरिका की 10-वर्षीय उपज | ~4.18%–4.20% | थोड़ा बदलाव | पीसीई के बाद दीर्घकालिक स्थिर |

| डॉलर सूचकांक (DXY) | ~98.30–98.50 | दृढ़ पूर्वाग्रह | दरें पृष्ठभूमि USD समर्थित |

| कच्चा तेल | ~$69–$70/बीबीएल | सीमा-बद्ध | तिमाही-अंत समेकन |

| सोना | ~$3,730–$3,775/औंस | मजबूत | पीसीई के बाद सुरक्षित आश्रय की रुचि |

अगस्त में कोर पीसीई में 2.9% वर्ष-दर-वर्ष और 0.2% मासिक वृद्धि हुई, जिससे अवस्फीति 3% के आसपास स्थिर रही और पिछले सप्ताह की बहस के केंद्र में "कोर पीसीई 2.9% वर्ष-दर-वर्ष (अगस्त)" रहा।

हेडलाइन पी.सी.ई. में 2.7% की वार्षिक वृद्धि दर्ज की गई, जिससे "पी.सी.ई. बनाम सी.पी.आई. मुद्रास्फीति" का अंतर बना रहा, क्योंकि ऊर्जा और वस्तुओं में सेवाओं से भिन्नता रही।

व्यक्तिगत आय और व्यय ने बढ़ती आय के साथ-साथ ठोस खर्च का संकेत दिया, जबकि सितंबर में अमेरिकी उपभोक्ता भावना और कमजोर हो गई, जिससे मांग के दृष्टिकोण में सतर्कता का संकेत मिला। [2]

बाजारों ने "फेड स्पीच दिस वीक" पर नज़र रखी, जिसमें "पॉवेल रिमार्क्स प्रीव्यू" और "मिरान ऑन पॉलिसी आउटलुक" शामिल थे, इन-लाइन पीसीई ने श्रम और पीएमआई अपडेट में एक स्थिर स्वर को प्रोत्साहित किया।

"ट्रम्प टैरिफ न्यूज़ अपडेट" के तहत, प्रशासन ने 1 अक्टूबर से ब्रांडेड या पेटेंट प्राप्त दवाओं के आयात पर 100% टैरिफ लगाने की पुष्टि की है, जब तक कि निर्माता पहले से ही अमेरिका में प्लांट नहीं बना रहा हो, साथ ही भारी ट्रकों पर 25%, असबाबवाला फर्नीचर पर 30% और उसी तारीख से कैबिनेट/वैनिटी पर 50% टैरिफ लगाया जाएगा।

एशियाई बाजारों ने टैरिफ की सुर्खियों और मजबूत डॉलर के बारे में सतर्क रुख दिखाया, जिससे शुक्रवार के सत्र में "एशियाई बाजारों की टैरिफ पर प्रतिक्रिया" फ्रेम फिट बैठ गया।

डॉलर सूचकांक 98 के करीब होने तथा दीर्घकालीन प्रतिफल स्थिर होने के कारण, दर-संवेदनशील क्रॉस ने नए सप्ताह में हल्का अमेरिकी डॉलर पूर्वाग्रह बनाए रखा।

"EUR/USD सप्ताह आगे" इस बात पर निर्भर करता है कि क्या इन-लाइन अमेरिकी डेटा चलता है और यूरोजोन PMIs यूरो की रैली को सीमित करता है, जबकि "USD/JPY दर पथ" फ्रंट-एंड रीप्राइसिंग और किसी भी नए वक्र के तेज होने के प्रति सबसे अधिक संवेदनशील बना हुआ है।

कुल मिलाकर, विदेशी मुद्रा में विश्वास को नौकरियों की रिपोर्ट और वैश्विक पीएमआई से स्पष्टता का इंतजार है, ताकि विकास और नीतिगत अंतर को परिष्कृत किया जा सके।

नीचे दिए गए उच्चतम प्रभाव वाले विज्ञप्तियां और घटनाक्रम अक्टूबर के आरंभ में दरों, विदेशी मुद्रा और जोखिम परिसंपत्तियों के लिए निकट अवधि का मार्ग निर्धारित करते हैं।

इस शुक्रवार की नौकरियों की रिपोर्ट: गैर-कृषि वेतन-सूची शुक्रवार, 3 अक्टूबर को जारी होने वाली है; समय और आम सहमति के लिए "एनएफपी कैलेंडर 3 अक्टूबर" देखें क्योंकि श्रम की गतिशीलता दर पथ का मार्गदर्शन करती है।

फोकस में पीएमआई: प्रमुख अर्थव्यवस्थाओं में विनिर्माण और सेवाओं के अंतिम आंकड़े विकास की कहानी और विदेशी मुद्रा दर प्रसार को दिशा देंगे।

इस सप्ताह फेड के भाषण: अध्यक्ष पॉवेल और गवर्नर मिरान से उम्मीद की जाती है कि वे पीसीई रिपोर्ट के बाद नीतिगत सोच की रूपरेखा तैयार करेंगे, जिसमें बैलेंस-शीट और दर-पथ संकेतों पर ध्यान केंद्रित किया जाएगा।

आईएसएम और बेरोजगारी दावे: मांग और नियुक्ति के लिए अग्रणी संकेतक अल्पकालिक नीति और आय को परिष्कृत करेंगे।

चयनित आय: ऊर्जा, अर्ध-उद्योग और उपभोक्ता विवेकाधीन से देर-चक्र अपडेट से छुट्टियों की तिमाही में मार्जिन लचीलापन प्रभावित होना चाहिए।

इन उत्प्रेरकों से आने वाले सप्ताह में क्रॉस-एसेट टोन और अस्थिरता में बदलाव होने की संभावना है, क्योंकि निवेशक तिमाही के अंत में विकास, मुद्रास्फीति और नीतिगत जोखिमों का आकलन करेंगे।

100% दवा टैरिफ 1 अक्टूबर: कार्यान्वयन स्वास्थ्य देखभाल मूल्य निर्धारण और आपूर्ति श्रृंखलाओं को प्रभावित कर सकता है; छूट और पास-थ्रू निर्णायक होंगे।

25% टैरिफ भारी ट्रक: औद्योगिक और परिवहन के लिए संभावित मूल्य और रसद प्रभाव पर कड़ी निगरानी की आवश्यकता है।

डॉलर सूचकांक 98 के करीब: मजबूत डॉलर से वित्तीय स्थिति में कठोरता आएगी, जिससे कमोडिटी और ईएम एफएक्स में तेजी पर अंकुश लगेगा।

ट्रेजरी यील्ड स्थिर: दीर्घावधि स्थिरता मूल्यांकन का समर्थन करती है, लेकिन नरम विकास डेटा के अभाव में व्यापक जोखिम को सीमित करती है।

उपभोक्ता भावना कमज़ोर: एक और गिरावट खर्च के लचीलेपन को सीमित कर सकती है, भले ही श्रम स्थिर रहे। [3]

"कोर पीसीई 2.9% योय (अगस्त)" के अनुरूप होने और पैदावार स्थिर होने के साथ, निकट-अवधि जोखिम की भूख इस बात पर निर्भर करती है कि शुक्रवार के श्रम डेटा दर-कटौती की संभावनाओं को बदलते हैं या नहीं और क्या पीएमआई तेज मंदी के बजाय एक सौम्य विकास-पथ का समर्थन करते हैं।

टैरिफ लागू करने से स्वास्थ्य सेवा और भारी उद्योग के लिए अजीबोगरीब जोखिम उत्पन्न हो रहे हैं, फिर भी व्यापक बाजार प्रभाव के लिए चौथी तिमाही के मुद्रास्फीति आंकड़ों या आरंभिक आय अपडेट के दौरान मार्गदर्शन में स्पष्ट रूप से दिखाई देने की आवश्यकता है।

फिलहाल, आधार-मामले की धारणाएं "ट्रेजरी यील्ड स्थिर", "डॉलर सूचकांक 98 के करीब" और वर्ष के अंत तक डेटा-निर्भर फेड कथा बनी हुई हैं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

[1] https://www.cnbc.com/2025/09/26/pce-inflation-august-2025.html

[2] https://www.morningstar.com/economy/august-pce-report-pce-inflation-index-up-27-line-with-expectations

[3] https://www.businesstoday.com.my/2025/09/29/consumer-sentiment-in-us-weakens-further-in-sept/