取引

EBCについて

公開日: 2025-09-29

2025年9月28日までの週、投資家が米国の安定したインフレ率、堅調な長期国債利回り、堅調なドル、そして10月1日から実施される関税を勘案したため、世界市場はまちまちとなった。

8月のコアPCEインフレ率は前年同月比2.9%と予想通りとなり、FRBが好む指標は目標を上回り、注目は今週発表される雇用統計とPMIに移った。

週次スナップショット

株式:S&P 500は週に約 0.3% 下落した。コアPCE発表後の終盤の反発により損失は縮小しましたが、「S&P 500 週間変動」は小幅なマイナスで引けた。

株式:S&P 500は週に約 0.3% 下落した。コアPCE発表後の終盤の反発により損失は縮小しましたが、「S&P 500 週間変動」は小幅なマイナスで引けた。

金利:10年国債利回りは4.18%~4.20%付近で推移し、カーブはほとんど変化せず、金曜日までの「国債利回りは安定」を示した。

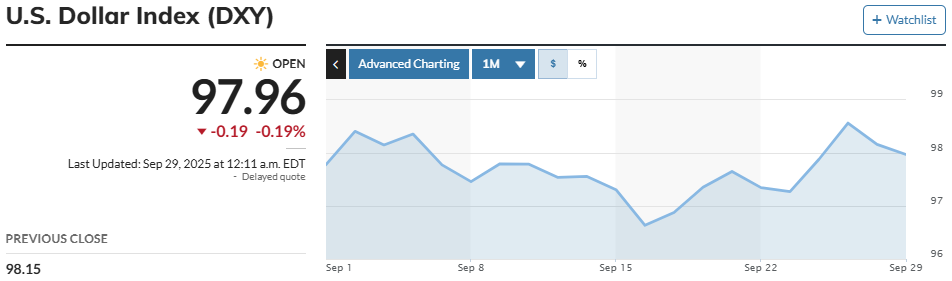

為替:ドル指数は98.30を上回り、98.5付近で推移し、「ドル指数98近辺」はクロスアセットのリスク選好のテーマとして引き続き注目されている。コモディティ:ブレント原油は1バレルあたり69~70ドルで推移し、金はPCE発表後も堅調に推移しました。これは「PCE後金買い」に支えられたものである。

今週の主な動き

これらの数字は、より詳細な分析を行う前に簡単に参照できるように、先週のクロスアセットの方向性を一目でまとめたものである。

| 資産 | レベル/範囲 | WoWの変更 | 注記 |

| S&P 500 | 6643.70 終値 | −0.31% | 終盤の反発で損失は縮小 |

| 米国10年国債利回り | 約4.18%~4.20% | ほとんど変化なし | PCE後の長期安定 |

| ドル指数(DXY) | 約98.30~98.50 | より強いバイアス | レートの背景は米ドルをサポート |

| ブレント原油 | 約69~70ドル/バレル | レンジバウンド | 四半期末の統合 |

| 金 | 約3,730~3,775ドル/オンス | よりしっかりした | PCE後の安全資産への関心 |

インフレと支出

8月のコアPCEは前年比2.9%、前月比0.2%上昇し、ディスインフレは3%前後で横ばいとなり、「コアPCE 2.9%(8月)」が先週の議論の中心となった。

コアPCEは前年比2.7%増となり、エネルギーと商品がサービスから乖離したため、「PCE対CPIインフレ率」の差は維持された。

個人所得と支出は所得の増加とともに堅調な支出を示唆しているが、米国の消費者心理は9月にさらに弱まり、需要見通しに慎重な兆しが加わった。

連邦準備制度と関税ウォッチ

市場は「パウエル議長の発言プレビュー」や「ミラン議長の政策見通し」を含む「今週のFRB演説」を追跡しており、PCEが予想通りであったことが、労働市場やPMIの最新情報への安定した基調を促した。

「トランプ関税ニュースアップデート」の中で、政権は、製造業者がすでに米国内に工場を建設していない限り、10月1日からブランド薬や特許薬の輸入に100%の関税を課すことを確認した。また、同日から大型トラックに25%、布張りの家具に30%、キャビネット・化粧台に50%の関税を課すと発表した。

アジア市場は関税関連のニュースや堅調なドルに対して慎重な姿勢を示し、「アジア市場は関税に反応」という枠組みが金曜日の取引に当てはまった。

FXとレートの設定

ドル指数が98近辺で長期利回りが安定していることから、金利感応クロス通貨は新しい週に向けて緩やかな米ドルバイアスを維持した。

「EUR/USDの今後の週」は、米国の経済指標が予想通りであることと、ユーロ圏のPMIが低調なことからユーロ高が抑制されるかどうかにかかっている。一方、「USD/JPYのレート経路」は、短期金利のリプライシングと新たなイールドカーブのスティープ化に最も敏感である。

全体として、為替市場では、成長と政策の差異を精査するために雇用報告と世界のPMIの明確化を待つことになるだろう。

データとイベントカレンダー

以下の最も影響力のある発表とイベントは、10 月初旬までの金利、為替、リスク資産の短期的な動向を決定する。

今週金曜日の雇用統計:非農業部門雇用者数は10月3日(金)に発表予定です。労働市場の勢いが金利の動向を左右するため、発表時期とコンセンサスについては「10月3日のNFPカレンダー」をご覧ください。

注目のPMI:主要経済圏の製造業とサービス業の最終的な指標が、成長の見通しと為替レートのスプレッドを左右するだろう。

今週のFRB講演:パウエル議長とミラン総裁は、コアPCE報告後にバランスシートと金利経路のシグナルに焦点を当てた政策方針の概要を説明すると予想される。

ISMと失業保険申請件数:需要と雇用の先行指標により、短期的な政策と企業収益の見通しが精緻化される。

抜粋した業績:エネルギー、半導体、一般消費財セクターの後期サイクルの業績更新により、年末商戦四半期に向けて利益率の回復力が明らかになるだろう。

市場を動かすもの

投資家が四半期末に向けて成長、インフレ、政策リスクを調整する中、これらの触媒は今後1週間でクロスアセットのトーンとボラティリティを変化させる可能性が最も高い。

10月1日から100%の医薬品関税が導入される。導入により医療費の価格設定とサプライチェーンに影響が出る可能性があります。免除と転嫁が決定的な要因となる。

大型トラックへの25%関税: 工業および輸送に対する潜在的な価格と物流への影響を注意深く監視する必要がある。

ドル指数は98近辺: ドル高により金融環境が限界的に引き締まり、商品価格と新興国通貨の値上がりが抑制される。

国債利回りは安定:長期の安定がバリュエーションを支えるが、成長データが軟化しなければ、幅広いリスクの急騰は抑制される。

消費者心理は弱まる:労働市場が堅調に推移しても、消費者心理が再び悪化すれば、支出の回復力は抑制される可能性がある。

結論

「コアPCE前年比2.9%(8月)」が予想通りで利回りも安定していることから、短期的なリスク選好は、金曜日の労働統計が利下げ確率に変化をもたらすかどうか、そしてPMIが急激な減速ではなく緩やかな成長軌道を支持するかどうかにかかっている。

関税導入はヘルスケアと重工業に特有のリスクをもたらすが、より広範な市場への影響は、第4四半期のインフレ率データや早期の業績発表時のガイダンスに目に見える形で反映される必要があるだろう。

今のところ、ベースケースの想定は「国債利回りは安定」、「ドル指数は98近辺」、そして年末までデータに依存するFRBの見解のままである。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。