تجارة

حول إي بي سي

اريخ النشر: 2026-02-10

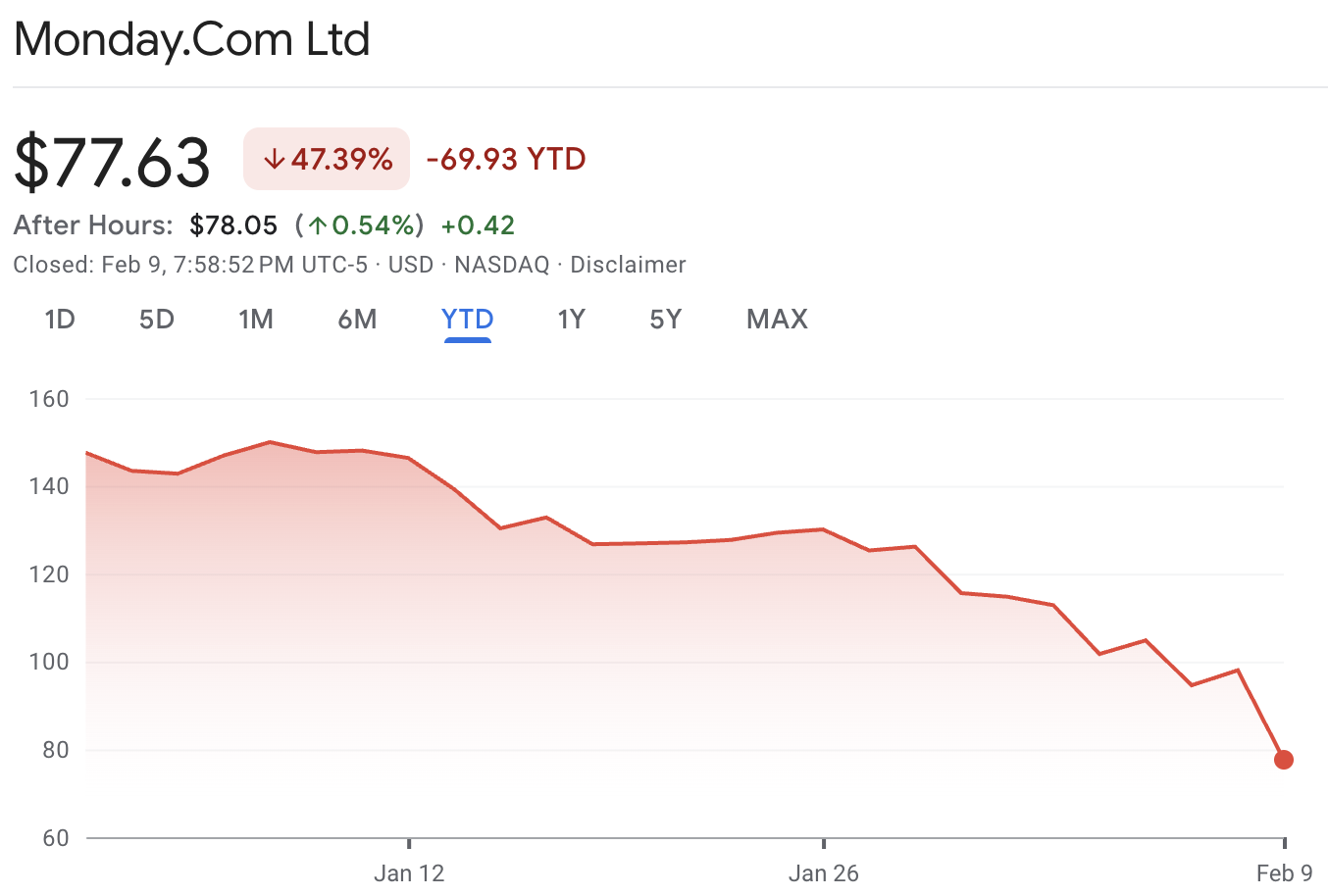

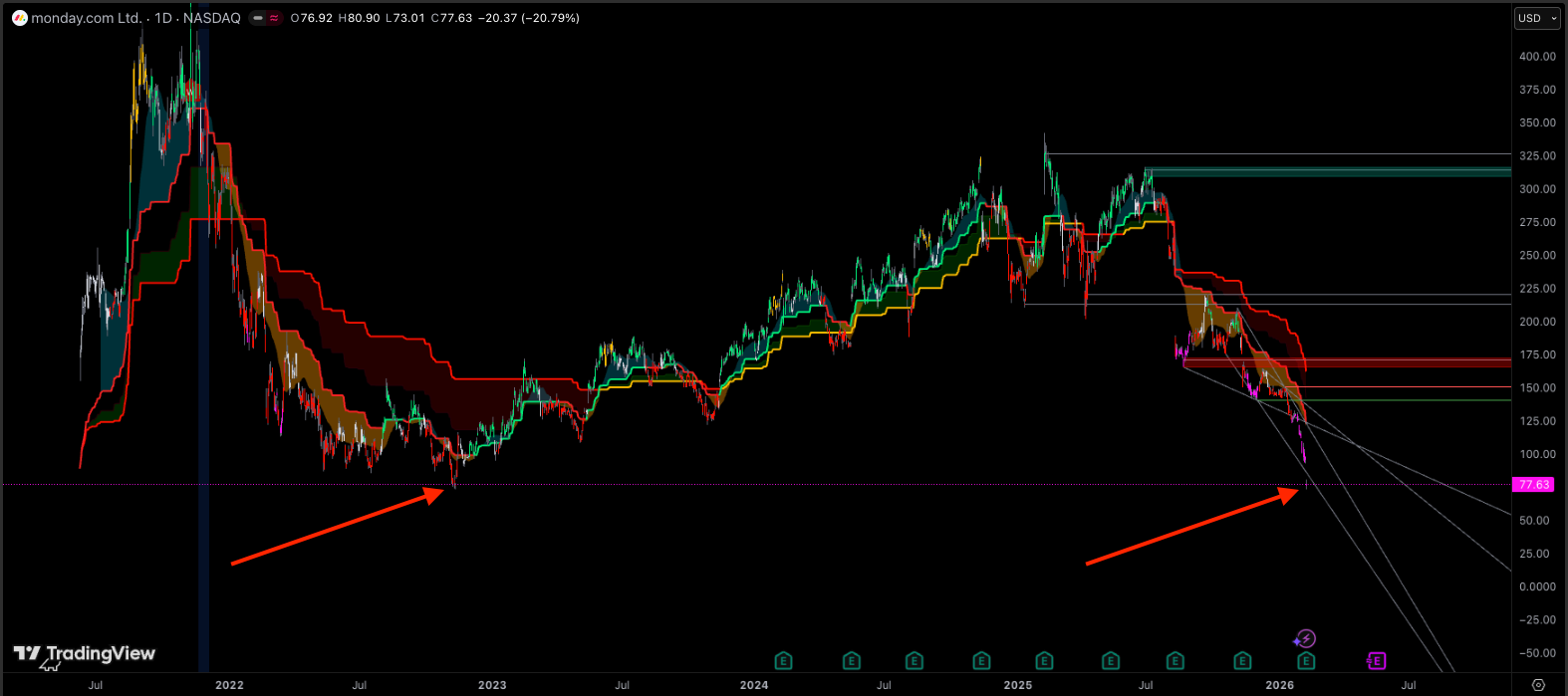

انخفاض سهم Monday.com (NASDAQ: MNDY) الأخير أدى إلى تسجيل مستويات دنيا جديدة على مدار عدة سنوات ولم يكن حكماً على أداء الربع السابق. بل مثّل إعادة ضبط للتوقعات المستقبلية. عندما تعلن شركة SaaS ربحية عن نتائج قوية لكنها تتوقع نمواً أبطأ وهوامش أقل وتوليد نقدي أدنى، يفسّر السوق ذلك كتحول هيكلي بدلاً من حدث معزول. تقارير الأرباح القادمة ستوضح ما إذا كان هذا التراجع علامة استسلام مؤقت أم بداية دورة تخفيض تقييم طويلة الأمد.

أعلنت Monday.com عن إيرادات الربع الرابع بقيمة $333.9 مليون، بما يمثل زيادة بنسبة 25% على أساس سنوي، وإيرادات كامل عام 2025 بقيمة $1.232 مليار، بارتفاع 27%. ومع ذلك، أشار التوقع لعام 2026 إلى نمو بنسبة 18 إلى 19% وهامش تشغيل non-GAAP بنسبة 11 إلى 12%، وهو انخفاض عن 14% في 2025. الانخفاض الحاد في سعر السهم عكس تقييم السوق بأن تباطؤ النمو مع انضغاط الهوامش يشكّل مخاطر كبيرة على قيمة مبنية على استمرار التعاظم.

| الفترة | البداية (أقرب يوم تداول) | إغلاق البداية | النهاية (9 فبراير 2026) | إغلاق النهاية | العائد |

|---|---|---|---|---|---|

| 1W | 2 فبراير 2026 | $112.82 | 9 فبراير 2026 | $77.63 | -31.19% |

| 1M | ~نافذة 30 يوماً | — | 9 فبراير 2026 | $77.63 | -46.96% (30D) |

| 6M | 8 أغسطس 2025 | $248.04 | 9 فبراير 2026 | $77.63 | -68.70% |

لم يكن رد فعل السوق ناتجاً عن غياب النمو في Monday.com، بل عن تراجع محسوس في جودة ذلك النمو. في 2025، حققت Monday.com نمواً في الإيرادات بنسبة 27% وهامش تشغيل non-GAAP بنسبة 14%. هذا المزيج يتجاوز عتبة قاعدة الـ40 ويبرر مضاعف تقييمي مميز.

توجيه 2026 يكسر ذلك التوازن. يتراجع نمو الإيرادات إلى 18–19% والهوامش إلى 11–12%، مما يدفع ملف قاعدة الـ40 نحو نطاقات عالية في العشرينات إلى منخفضات الثلاثينات. والأهم من ذلك، وجهت الشركة هامش التدفق النقدي الحر المعدّل إلى 19–20%، وهو تراجع ملموس من 26% في 2025. في قطاع SaaS، يمكن للسوق التسامح مع تباطؤ نمو الإيرادات إذا تحسّن تحويل النقد. ونادراً ما يتسامح مع تباطؤ النمو عندما ينخفض أيضاً تحويل النقد.

تشرح هذه الديناميكية سبب بدا تراجع سهم MNDY مفاجئاً وحاداً. أعاد السوق بسرعة تقييم الاثني عشر إلى الثمانية عشر شهراً القادمة كفترة من التعاظم الأقل جودة. عندما يجبر التوجيه المعدّل المحللين على خفض توقعات الربح التشغيلي، كثيراً ما يهبط السهم دون مستويات الدعم السابقة بسبب محدودية الاهتمام الشرائي بين نطاقات التقييم. غالباً ما تؤدي مثل هذه الظروف إلى 'فراغات في الأرباح.

| المقياس | السنة المالية 2024 | السنة المالية 2025 | توقعات السنة المالية 2026 |

|---|---|---|---|

| الإيرادات | $972.0M | $1,232.0M | $1,452–$1,462M |

| نمو الإيرادات على أساس سنوي | 33% | 27% | 18–19% |

| الدخل التشغيلي (non-GAAP) | $132.4M | $175.3M | $165–$175M |

| هامش التشغيل (non-GAAP) | 14% | 14% | 11–12% |

| التدفق النقدي الحر / FCF المعدّل | $295.8M | $322.7M (adjusted) | $275–$290M (adjusted) |

| هامش FCF / FCF المعدّل | ~30% | 26% | 19–20% |

| معدل الاحتفاظ بالدولار الصافي | 112% | 110% | لم يُوجَّه |

حتى في غياب مؤشرات الركود، فسّر السوق ذلك على أنه تحول استراتيجي نحو نمو أبطأ، وإنفاق متزايد، وتدفقات نقدية أقل على المدى القريب. وقد يكون هذا النهج مبررًا إذا عزز الطلب طويل الأجل وموقع الشركة التنافسي، لكنه عادةً ما يدفع إلى تقلص مضاعفات التقييم، خصوصًا عندما يكون المستثمرون قد بدأوا بالفعل في تقليص تعرضهم للمخاطر في قطاع البرمجيات.

جاءت موجة البيع في سهم Monday.com بدافع إعادة ضبط التوجيهات التي ألمحت إلى نمو أبطأ وربحية أضعف مما كان المستثمرون يفترضون. بالنسبة لشركة SaaS تُقَيَّم على أساس التراكم المستدام، فإن توقع أضعف لمدة 12 شهرًا يؤثر بشدّة أكثر من تفوّق في ربع واحد لأن ذلك يخفض المسار الكلي للأرباح والتدفقات النقدية التي يخصّمها المستثمرون داخل المضاعف.

تقليديًا، كانت آلية الخدمة الذاتية في Monday.com تتوسع بكفاءة عبر الاكتساب الرقمي. عندما تصبح هذه القناة غير مستقرة، تتغير المعادلات الاقتصادية بسرعة. عادةً ما يضطر ضعف مسار العملاء القائم على البحث إلى موازنة: إما قبول وتيرة أبطأ في إضافة العملاء أو الإنفاق أكثر للدفاع عن النمو. كلا المسارين يضغطان على ملف الهوامش على المدى القريب. في هذا الإطار، لا يتعامل المستثمرون مع التوجيه الحذر كحكمة.

بل يعتبرونه تأكيدًا على أن القناة لن تعود إلى وضعها الطبيعي قريبًا، ولهذا بدا هبوط سهم MNDY غير متناسب مع النتائج الرئيسية.

يظل الدفع نحو العملاء المؤسسيين عاملًا إيجابيًا هيكليًا، ولا تزال الحسابات الكبيرة تتوسّع كحصة من ARR. ومع ذلك، يمكن أن يسبب الانتقال إلى السوق العليا احتكاكًا على المدى القصير في توقيت يضرّ بمزاج السوق. دورات الشراء المؤسسي أطول، وإجراءات المشتريات أشدّ صرامة، وتصبح مواعيد إغلاق الصفقات أقل قابلية للتوقّع.

دعم نشر حلول متعددة المنتجات يدفع أيضًا إلى تقديم الاستثمار في قدرة المبيعات، وتغطية الشركاء، وتمكين المنتج. والنتيجة فترة تتحسّن فيها جودة الإيرادات، لكن قد تنخفض الهوامش وتحويل النقد على المدى القريب، مما يعزّز دوافع السوق لخفض التقييم.

أشارت الإدارة إلى تأثير أسعار الصرف باعتباره عقبة مهمة على الهوامش قصيرة الأجل. نادرًا ما تهدّم تقلبات العملات سهم برامج عالي الجودة بمفردها، لكنها قد تُعمّق الانطباع بأن الربحية تتحرك في الاتجاه الخاطئ، خاصة عندما تشير الشركة بالفعل إلى استثمارات إضافية وموقف نمو أكثر حذرًا.

نمط متكرر في موجات البيع بأسهم البرمجيات هو «التفوّق على الربع ثم التوجيه بحذر». عندما يتكرر ذلك، يتوقف السوق عن تسعير أي تفاؤل غير منعكس في التوجيهات. يبدأ المستثمرون في اعتبار النتائج القوية معلومات تاريخية، بينما تصبح التوجيهات هي الحقيقة الوحيدة القابلة للتداول.

يمكن أن يسرّع خصم المصداقية هذا من تقلص المضاعفات ويجعل التراجعات تبدو كحركات قاعية مع تراجع السيولة وتفكك المراكز.

بعد موجة البيع، يتغير منظور التقييم. أنهت Monday.com عام 2025 بسيولة ونقد معادل تبلغ $1.503 billion بالإضافة إلى $162 million في أوراق مالية قابلة للتداول، مع الحفاظ على تفويض إعادة شراء نشط. تقلّل هذه القوّة المالية من مخاطر الوجود وتمنح الإدارة مرونة للاستثمار خلال فترة ضعف القناة.

وفي الوقت نفسه، لم يعد المستثمرون يمنحون الشركة مضاعفًا مميزًا على أساس نموها السابق المتسق والقابل للتوقّع. تُقَيّم السهم الآن كمشروع يجب أن يثبت متانة استراتيجية اكتساب العملاء لديه ويبرهن أن ضغوط الهوامش مؤقتة وليست هيكلية.

حركة السعر بعد إعلان الأرباح كانت نموذجًا لحدث سيولة، تميزت بانخفاض حاد، وتقلب مرتفع، واختبار سريع لمستويات سعرية أدنى مع تصادم أوامر الإيقاف وتقليص المخاطر مع سيولة محدودة. قد تشير مثل هذه الحركة إلى استسلام السوق، لكن التأكيد يتطلب استقرارًا في الأسعار واستعادة لمتوسطات الحركة الرئيسية.

| المؤشر | القراءة | ما يشير إليه |

|---|---|---|

| RSI (14) | ~24.2 | مُباع مفرطًا بشدة، خطر الارتداد مرتفع |

| MACD (12,26) | ~-7.47 | زخم الهبوط لا يزال مسيطرًا |

| EMA 20 | ~87.95 | السعر أدنى بكثير، الاتجاه قصير الأمد هابط |

| EMA 50 | ~99.19 | الاتجاه متوسط الأمد هابط |

| EMA 200 | ~122.43 | الاتجاه طويل الأمد هابط، وجود عرض كبير فوق السعر |

| Support | ~73.98 to 75.89 | مستويات الهبوط التي قد تتجمع عندها أوامر الشراء |

| Resistance | ~77.80 to 79.56 | منطقة الارتداد الأولى، من المرجح أن يكون العرض كبيرًا |

| Trend | Bearish | الهيكل لا يزال يسجل قممًا أدنى وقيعانًا أدنى |

| Momentum | Negative | يحتاج لتشكيل قاعدة ليستقر |

الحالة المبالغ في بيعها لا تعني بالضرورة أن السهم مُقيَّم بأقل من قيمته. بل تعكس أن السعر هبط بسرعة أكبر مما سمحت به السيولة المتاحة. يحدث انعكاس مستدام عادة عندما تهدأ التقلبات، ويشكّل السهم قاعدة، ويستعيد المتوسطات المتحركة لمدة 20 و50 يومًا مع ازدياد مشاركة السوق. حتى تتحقق هذه الشروط، قد تكون الحركات الصعودية قصيرة الأمد مع خروج المستثمرين السابقين عند أي قوة.

| مستوى الدعم | لماذا يهم | ما الذي سيؤكده |

|---|---|---|

| $73.0–$75.0 | منطقة الاستسلام: $73.01 سُجِّلَ كـأدنى مستوى خلال 52 أسبوعًا في 9 فبراير 2026، مع استقرار السعر حتى الإغلاق. | إغلاقات يومية متعددة فوق ~$73، ويفضل أن تتقلص التقلبات بعد صدمة فجوة الأرباح. |

| $70.0 | دعم الرقم المستدير الذي غالبًا ما يعمل كمستوى «اتخاذ قرار» عندما يكسر السهم إلى أدنى مستويات جديدة لعدة أشهر. | كسور داخل الجلسة يعاد فيها بسرعة استعادة $70، أو تشكل قاعدة واضحة أعلى منه مباشرة. |

| منطقة القاعدة أواخر عام 2022 | مع وصف الأسهم بأنها عند أدنى مستوياتها منذ نوفمبر 2022، أي كسر نظيف دون قاع 2026 قد يخاطر بحركة سعرية على شكل «جيبة هوائية» حتى يظهر مشترون طويلو الأمد مرة أخرى. | فشل الانهيار (هبوط أدنى من قاع 2026، ثم تعافٍ سريع) سيكون أول علامة على عودة الطلب طويل الأمد. |

ثلاثة تطورات هي الأكثر أهمية:

استقرار قنوات الخدمة الذاتية: أدلة على تحسّن الاستحواذ في أعلى قمع العملاء، حتى لو بشكل متواضع، ستدعم مسار نمو أكثر ثقة.

مصداقية التدفق النقدي: تحقيق أو تجاوز نطاق التدفق النقدي الحر المعدل لعام 2026 سيشير إلى أن ضغوط الهوامش مُحتواة وأن الإنفاق الاستثماري منضبط.

تحقيق عائد من الذكاء الاصطناعي مع أثر قابل للقياس: اعتماد المنتج بسرعة أمر إيجابي، لكن السوق سيكافئ الذكاء الاصطناعي فقط عندما يظهر أثرًا في الاحتفاظ بالعملاء، التوسع، أو قوة التسعير على نطاق واسع.

حتى تتجسد هذه التطورات، من المحتمل أن يبقي السوق Monday.com في فئة تقييم أدنى، على الرغم من استمرار الأداء الربعي القوي.

لأن السوق خصم التوقعات المستقبلية، وليس الربع المعلن. إن توجيه 2026 دل على نمو أبطأ، وهوامش تشغيل أقل، وضعف تحويل التدفقات النقدية، مما يضغط على مضاعفات التقييم إلى الأسفل حتى عندما تتجاوز الإيرادات وEPS توقعات الأمد القريب.

لعام 2026، وجهت Monday.com الإيرادات إلى $1.452 إلى $1.462 مليار (نمو 18 إلى 19 %)، والدخل التشغيلي المعدل (non-GAAP) إلى $165 إلى $175 مليون (هامش 11 إلى 12 %). التدفق النقدي الحر المعدل مُوجَّه إلى $275 إلى $290 مليون، وهو أدنى من مستويات 2025.

نعم، دفعت موجة البيع بعد التوجيه السهم إلى أدنى مستويات جديدة على مدى عدة سنوات، ووصفت التقارير ذلك بأنه أدنى مستوى قياسي للسهم خلال رد الفعل.

يقيس معدل الاحتفاظ بالدولار الصافي التوسع مقابل التسرب في القاعدة الحالية. Monday.com أبلغت عن 110 % معدل احتفاظ بالدولار الصافي، مما يعني أن القاعدة توسعت صافيًا قليلاً. في دورة خفض التوجيهات، يتم مراقبة معدل الاحتفاظ عن كثب لأنه يمكن أن يعوض ضعف استقطاب العملاء الجدد.

في نهاية عام 2025، Monday.com أبلغت عن $1.503 billion في النقد والنقد المعادل و$162 million في أوراق مالية قابلة للتسويق. توفر تلك السيولة، بالإضافة إلى تفويض جارٍ لإعادة شراء الأسهم، مرونة إذا تطلبت استثمارات النمو استمرارًا أطول.

لم يكن تراجع سهم Monday.com مجرد نتيجة لعدم تحقيق الأرباح المتوقعة. بل عكس إعادة ضبط لمضاعفات التقييم ناجمة عن توجيهات أشارت إلى نمو أبطأ وهوامش أقل وانخفاض في معدل تحويل التدفقات النقدية. في بيئة سوقية ذات عوائد أعلى، تُعاقَب هذه التركيبة بشدة، مما يؤدي إلى بيع واسع النطاق مع تراجع السيولة وتصفيـة مراكز المستثمرين. ومع أن تقدم الشركة في قطاع المؤسسات وميزانيتها العمومية القوية يقدمان عوامل تخفيف مهمة، فإن تعافي السهم المستدام سيعتمد على استقرار قناة الخدمة الذاتية ومسار واضح نحو تحسين معدل تحويل التدفقات النقدية.

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليست مقصودة (ولا ينبغي اعتبارها) نصيحة مالية أو استثمارية أو أي نصيحة أخرى يُعتمد عليها. لا تشكل أي وجهة نظر واردة في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو صفقة أو استراتيجية استثمارية معينة مناسبة لأي شخص بعينه.