ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2026-02-10

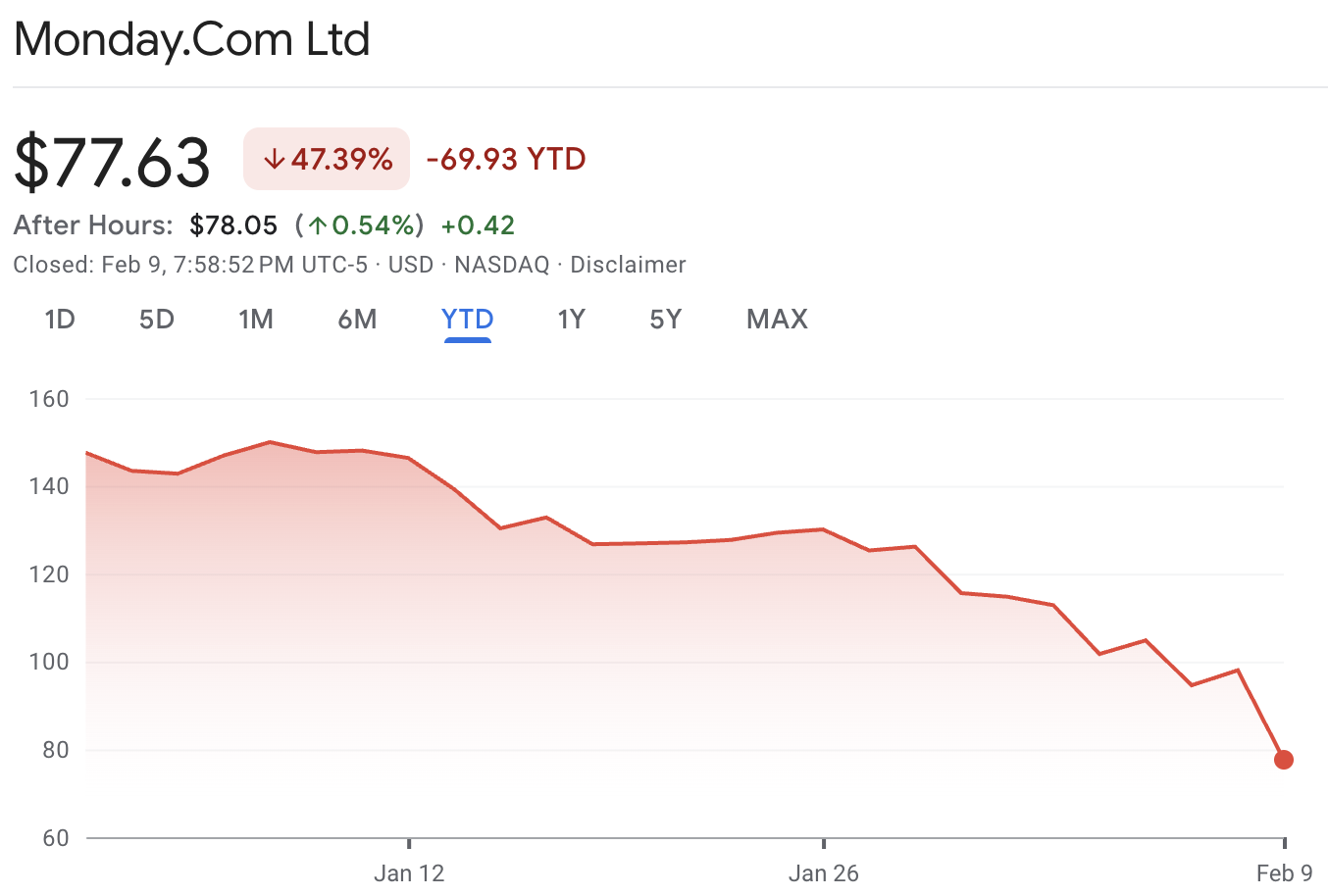

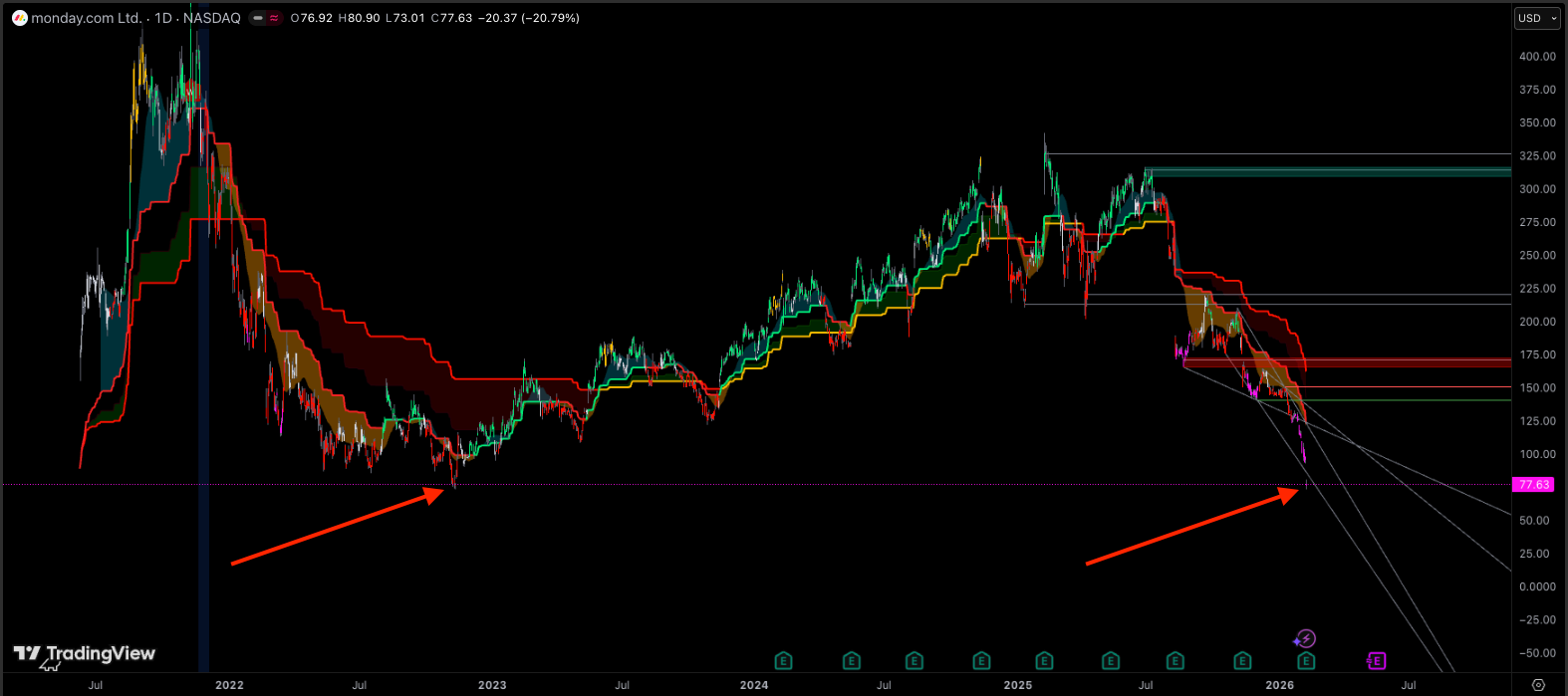

हालिया गिरावट ने Monday.com (NASDAQ: MNDY) के शेयरों को नए बहु-वर्षीय निचले स्तर पर धकेल दिया और यह पिछले तिमाही के प्रदर्शन पर कोई निर्णायक टिप्पणी नहीं थी। इसके बजाय, यह भविष्य की उम्मीदों का रीसेट था। जब एक लाभकारी SaaS कंपनी मजबूत परिणाम रिपोर्ट करती है लेकिन धीमी वृद्धि, घटे हुए मार्जिन और कम नकदी सृजन का अनुमान लगाती है, तो बाजार इसे एक अलग घटना की बजाय संरचनात्मक बदलाव के रूप में देखता है। आने वाली आमदनी की रिपोर्टें यह स्पष्ट करेंगी कि क्या यह बुलंद गिरावट अस्थायी समर्पण है या दीर्घकालिक मूल्यह्रास चक्र की शुरुआत।

Monday.com ने चौथी तिमाही का राजस्व $333.9 million रिपोर्ट किया, जो साल-दर-साल 25% वृद्धि दर्शाता है, और पूरे वर्ष 2025 का राजस्व $1.232 billion रहा, जो 27% ऊपर है। हालांकि, 2026 का मार्गदर्शन 18 से 19% वृद्धि और 11 से 12% non-GAAP ऑपरेटिंग मार्जिन दिखाता है, जो 2025 के 14% से कमी है। शेयर मूल्य में तेज गिरावट ने बाजार के उस आकलन को दर्शाया कि धीमी होती वृद्धि और मार्जिन संकुचन मिलकर ऐसे वैल्यूएशन के लिए महत्वपूर्ण जोखिम पैदा करते हैं जो सतत कंपाउंडिंग पर आधारित हैं।

| अवधि | प्रारंभ (निकटतम ट्रेडिंग दिन) | प्रारंभ क्लोज | समाप्ति (9 फ़रवरी, 2026) | अंतिम क्लोज | रिटर्न |

|---|---|---|---|---|---|

| 1 सप्ताह | 2 फ़रवरी, 2026 | $112.82 | 9 फ़रवरी, 2026 | $77.63 | -31.19% |

| 1 माह | ~30-दिन की विंडो | — | 9 फ़रवरी, 2026 | $77.63 | -46.96% (30D) |

| 6 माह | 8 अगस्त, 2025 | $248.04 | 9 फ़रवरी, 2026 | $77.63 | -68.70% |

बाज़ार की प्रतिक्रिया Monday.com की वृद्धि की कमी के कारण नहीं थी, बल्कि उस वृद्धि की गुणवत्ता में गिरावट के आकलन के कारण थी। 2025 में, Monday.com ने 27% राजस्व वृद्धि और 14% non-GAAP ऑपरेटिंग मार्जिन हासिल किया। यह संयोजन '40 का नियम' की सीमा से ऊपर है और एक प्रीमियम मूल्यांकन मल्टिपल को न्यायसंगत ठहराता है। 40 का नियम को पूरा करता है और एक प्रीमियम मल्टिपल का समर्थन करता है।

2026 का मार्गदर्शन उस समरूपता को तोड़ देता है। राजस्व वृद्धि 18 से 19% तक गिरती है और मार्जिन 11 से 12% तक, जो 40 के नियम के प्रोफ़ाइल को उच्च-20s से निम्न-30s के करीब खींच देता है। और भी महत्वपूर्ण बात यह है कि कंपनी ने समायोजित फ्री कैश फ्लो मार्जिन को 19-20% दिशा-निर्देश दिया, जो 2025 के 26% से एक महत्वपूर्ण कमी है। SaaS में, यदि कैश कन्वर्ज़न बढ़ता है तो बाजार धीमी टॉप-लाइन वृद्धि को बर्दाश्त कर सकता है। जब नकद रूपांतरण भी गिर रहा हो तो बाजार शायद ही धीमी वृद्धि को माफ करता है।

यह गतिशीलता बताती है कि MNDY शेयर में गिरावट अचानक और तीव्र क्यों दिखी। बाजार ने अगले 12 से 18 महीनों को कम-गुणवत्ता वाले कंपाउंडिंग की अवधि के रूप में तेजी से पुनर्मूल्यांकित कर दिया। जब संशोधित मार्गदर्शन विश्लेषकों को ऑपरेटिंग प्रॉफिट अनुमानों को घटाने के लिए विवश करता है, तो शेयर अक्सर वैल्यूएशन रेंज के बीच सीमित खरीदारी रुचि के कारण पूर्व समर्थन स्तरों से नीचे गिर जाते हैं। ऐसी स्थितियाँ अक्सर कमाई के ‘एयर पॉकेट्स’ का परिणाम देती हैं।

| मैट्रिक | वित्तीय वर्ष 2024 | वित्तीय वर्ष 2025 | वित्तीय वर्ष 2026 मार्गदर्शन |

|---|---|---|---|

| राजस्व | $972.0M | $1,232.0M | $1,452–$1,462M |

| साल-दर-साल राजस्व वृद्धि | 33% | 27% | 18–19% |

| Non-GAAP ऑपरेटिंग आय | $132.4M | $175.3M | $165–$175M |

| Non-GAAP ऑपरेटिंग मार्जिन | 14% | 14% | 11–12% |

| फ्री कैश फ्लो / समायोजित FCF | $295.8M | $322.7M (adjusted) | $275–$290M (adjusted) |

| FCF / समायोजित FCF मार्जिन | ~30% | 26% | 19–20% |

| नेट डॉलर रिटेंशन दर | 112% | 110% | गाइड नहीं किया गया |

मंदी के संकेतों के अभाव में भी, बाजार ने इसे धीमी वृद्धि, बढ़े हुए खर्च, और निकटकालीन नकदी प्रवाह में कमी की ओर एक रणनीतिक बदलाव के रूप में व्याख्यायित किया। यदि यह दीर्घकालिक मांग और प्रतिस्पर्धात्मक स्थिति को मज़बूत करता है तो यह दृष्टिकोण न्यायसंगत हो सकता है, पर यह अक्सर वैल्यूएशन मल्टीपल में संकुचन को प्रेरित करता है, खासकर जब निवेशक सॉफ़्टवेयर सेक्टर में पहले से ही जोखिम-एक्सपोज़र घटा रहे हों।

Monday.com के शेयरों में बिकवाली एक मार्गदर्शन रीसेट से प्रेरित थी जिसने धीमी वृद्धि और निवेशकों के मॉडल से कमजोर लाभप्रदता का संकेत दिया। टिकाऊ संयोजित वृद्धि पर मूल्यांकन किए जाने वाले एक SaaS नाम के लिए, कमजोर 12-महीने का आउटलुक एक अकेली तिमाही की बेहतर रिपोर्ट से कहीं अधिक भारी पड़ता है क्योंकि यह उस पूरे कमाई और नकदी प्रवाह की दिशा को नीचे ला देता है जिसे निवेशक मल्टीपल में छूट देते हैं।

Monday.com की सेल्फ-सर्व चाल ऐतिहासिक रूप से डिजिटल अधिग्रहण के माध्यम से कुशलतापूर्वक स्केल हुई है। जब वह फ़नल अस्थिर हो जाता है, तो अर्थशास्त्र तेज़ी से बदल जाता है। कमजोर सर्च-ड्रिवन पाइपलाइन आमतौर पर एक समझौता मजबूर करती है: या तो ग्राहक जोड़ने की गति धीमी स्वीकार करनी होगी या वृद्धि की रक्षा के लिए अधिक खर्च करना होगा। किसी भी रास्ते से निकटकालीन मार्जिन प्रोफ़ाइल दब जाती है। इस सेटअप में निवेशक रूढ़िवादी मार्गदर्शन को विवेक या सतर्कता के रूप में नहीं लेते।

वे इसे इस बात की पुष्टि मानते हैं कि फ़नल जल्द सामान्य नहीं होगा, यही वजह है कि MNDY स्टॉक में गिरावट मुख्य नतीजों के मुकाबले अनुपातहीन दिखी।

कंपनी का एंटरप्राइज़ धक्का संरचनात्मक रूप से सकारात्मक बना हुआ है, और बड़े ग्राहक ARR के हिस्से के रूप में बढ़ते जा रहे हैं। हालांकि, ऊपर के बाजार की ओर बढ़ना सेंटिमेंट के लिए बिल्कुल गलत समय पर अल्पकालीन घर्षण पैदा कर सकता है। एंटरप्राइज़ चक्र लंबे होते हैं, प्रोक्योरमेंट अधिक कड़ा होता है, और सौदों का समय कम पूर्वानुमेय बन जाता है।

मल्टी-प्रोडक्ट डिप्लॉयमेंट्स को सपोर्ट करना भी सेल्स क्षमता, पार्टनर कवरेज और प्रोडक्ट एनेबलमेंट में अग्रिम निवेश खींचता है। नतीजा ऐसा दौर होता है जहाँ राजस्व की गुणवत्ता सुधरती है, पर निकटकालीन मार्जिन और नकदी रूपांतरण गिर सकते हैं, जो बाजार के वैल्यूएशन घटाने के प्रवृत्ति को और मज़बूत करता है।

प्रबंधन ने विदेशी विनिमय (FX) को एक महत्वपूर्ण निकटकालीन मार्जिन हेडविंड के रूप में इंगित किया। केवल FX ही अक्सर उच्च-गुणवत्ता वाले सॉफ़्टवेयर स्टॉक को अकेले में गिराता नहीं है, पर यह यह धारणा गहरा सकता है कि लाभप्रदता गलत दिशा में जा रही है, खासकर जब कंपनी पहले से ही अतिरिक्त निवेश और अधिक सतर्क विकास रुख का संकेत दे रही हो।

सॉफ़्टवेयर बिकवाली में एक बार-बार देखने वाली प्रवृत्ति है: "क्वार्टर को मात दें, पर मार्गदर्शन सावधानी से दें।" जब यह पैटर्न दोहराया जाता है, तो बाजार उन संभावनाओं के लिए भुगतान बंद कर देता है जो मार्गदर्शन में परिलक्षित नहीं होतीं। निवेशक मजबूत परिणामों को पिछला देखे गए संकेत मानने लगते हैं और मार्गदर्शन को ही एकमात्र ट्रेडेबल सत्य मानते हैं।

यह विश्वसनीयता छूट मल्टीपल संकुचन को तेज कर सकती है और जैसे-जैसे तरलता पतली होती है और पोजिशनिंग खुलती है, गिरावटें सबसे निचले स्तर जैसी चालों की तरह दिखने लगती हैं।

बिकवाली के बाद वैल्यूएशन का परिप्रेक्ष्य बदल गया। Monday.com ने 2025 को $1.503 billion नकद और नकद समकक्ष के साथ तथा $162 million बाजार-योग्य प्रतिभूतियों के साथ समाप्त किया, और सक्रिय बायबैक प्राधिकरण बनाए रखा। वह बैलेंस शीट अस्तित्वगत जोखिम को कम करती है और प्रबंधन को कमजोर फ़नल अवधि में निवेश करने की लचीलापन देती है।

साथ ही, निवेशक अब कंपनी की पहले की लगातार और पूर्वानुमेय वृद्धि को प्रीमियम मल्टीपल के रूप में नहीं आंके रहे हैं। स्टॉक अब ऐसे व्यवसाय के रूप में मूल्यांकित है जिसे अपने ग्राहक अधिग्रहण रणनीति की मजबूती दिखानी होगी और यह साबित करना होगा कि मार्जिन पर दबाव अस्थायी हैं न कि संरचनात्मक।

कमाई के बाद की कीमत की चाल तरलता घटना की तरह थी, जिसमें तेज़ गिरावट, बढ़ी हुई अस्थिरता, और स्टॉप ऑर्डर और जोखिम कम करने की कोशिशों के सीमित तरलता से मिलना—जिसके कारण निचले मूल्य स्तरों का त्वरित परीक्षण हुआ—शामिल था। ऐसा कदम समर्पण का संकेत दे सकता है, पर पुष्टि के लिए कीमतों का स्थिरीकरण और प्रमुख चलती औसतों की रिकवरी आवश्यक है।

| सूचक | मान | यह क्या संकेत देता है |

|---|---|---|

| RSI (14) | ~24.2 | गहरे बिकवाली क्षेत्र में, उछाल का जोखिम बढ़ा हुआ |

| MACD (12,26) | ~-7.47 | गिरावट की गति प्रमुख बनी हुई है |

| EMA 20 | ~87.95 | कीमत काफी नीचे, अल्पकालिक रुझान मंदी का है |

| EMA 50 | ~99.19 | मध्यम अवधि का रुझान मंदी का |

| EMA 200 | ~122.43 | दीर्घकालिक रुझान मंदी का, ऊपर भारी आपूर्ति मौजूद |

| Support | ~73.98 to 75.89 | निचले स्तर जहाँ खरीदारों की बोलियाँ केंद्रित हो सकती हैं |

| Resistance | ~77.80 to 79.56 | पहला प्रत्यावर्तन क्षेत्र, आपूर्ति भारी रहने की संभावना |

| Trend | Bearish | ढाँचा अभी भी 'कम उच्च, कम निम्न' दर्शाता है |

| Momentum | Negative | स्थिर होने के लिए आधार बनाना ज़रूरी है |

अत्यधिक बिकवाली की स्थिति स्वाभाविक रूप से यह संकेत नहीं देती कि कोई स्टॉक कम क़ीमत पर है। बल्कि यह दर्शाती है कि कीमत उस स्तर तक तेज़ी से घटी कि उपलब्ध तरलता उसे समायोजित नहीं कर सकी। एक स्थायी पलटाव आमतौर पर तब होता है जब अस्थिरता कम हो जाती है, स्टॉक एक आधार स्थापित कर लेता है, और बाजार भागीदारी बढ़ने पर यह 20-दिन और 50-दिन मूविंग एवरेज को पुनः हासिल कर लेता है। जब तक ये शर्तें पूरी नहीं होतीं, तब तक ऊपर की चालें अल्पकालिक रह सकती हैं क्योंकि पहले के निवेशक मजबूती पर निकासी कर देते हैं।

| समर्थन स्तर | क्यों महत्वपूर्ण है | क्या इसे पुष्टि करेगा |

|---|---|---|

| $73.0–$75.0 | बेच-छोड़ क्षेत्र: $73.01 को 52-सप्ताह के निचले स्तर के रूप में 9 फ़रवरी, 2026 पर दर्ज किया गया, कीमत क्लोज तक स्थिर हो गई। | कई दैनिक क्लोजेस ~ $73 से ऊपर टिके रहना, आदर्श रूप से कमाई-गैप के झटके के बाद अस्थिरता घटती हुई। |

| $70.0 | गोल-नंबर समर्थन जो अक्सर “निर्णय स्तर” के रूप में काम करता है जब स्टॉक नए बहु-महीने के निम्न पर टूटता है। | दिन के दौरान नीचे की ओर छेद जो जल्दी से $70 वापस हासिल कर ले, या इसके ठीक ऊपर स्पष्ट आधार का बनना। |

| 2022 के अंत का आधार क्षेत्र | शेयरों को नवंबर 2022 से अपने सबसे निचले स्तर पर बताया गया है; 2026 के निचले स्तर से नीचे कोई भी साफ टूट ‘एयर पॉकेट’ प्राइस एक्शन का जोखिम पैदा कर सकता है जब तक लंबे‑अवधि खरीदार फिर से प्रकट न हों। | एक असफल ब्रेकडाउन (2026 के निचले स्तर के नीचे धक्का, फिर तेज़ रिकवरी) यह पहला संकेत होगा कि लंबी अवधि की मांग लौट रही है। |

तीन विकास सबसे मायने रखेंगे:

स्व-सेवा स्थिरीकरण: फनल के शीर्ष पर ग्राहक अधिग्रहण में सुधार के सबूत, भले ही मामूली हों, उच्च विश्वास के साथ विकास के मार्ग का समर्थन करेंगे।

नकदी प्रवाह की विश्वसनीयता: 2026 के समायोजित फ्री कैश फ्लो रेंज को पूरा करना या उससे बेहतर प्रदर्शन करना संकेत देगा कि मार्जिन दबाव नियंत्रित है और निवेश अनुशासित है।

एआई मुद्रीकरण के साथ मापनीय वृद्धि: उत्पाद का तेज़ अपनाना सकारात्मक है, लेकिन बाजार तब ही एआई को इनाम देगा जब यह पैमाने पर ग्राहक प्रतिधारण, विस्तार, या मूल्य निर्धारण शक्ति में मापनीय रूप से दिखेगा।

जब तक ये विकास सामने नहीं आते, तब तक बाजार संभवतः Monday.com को निचली मूल्यांकन श्रेणी में रखेगा, भले ही तिमाही प्रदर्शन लगातार मजबूत हो।

क्योंकि बाजार ने रिपोर्ट किए गए तिमाही परिणाम की बजाय आगे के दृष्टिकोण को छूट दी। 2026 का मार्गदर्शन धीमी वृद्धि, कम ऑपरेटिंग मार्जिन, और कमजोर कैश फ्लो कन्वर्ज़न का इशारा देता है, जिससे वैल्यूएशन मल्टीपल्स घट जाते हैं भले ही राजस्व और EPS तात्कालिक अपेक्षाओं को पार कर गए हों।

2026 के लिए, Monday.com ने राजस्व का मार्गदर्शन $1.452 से $1.462 बिलियन (18 से 19 % वृद्धि) और non-GAAP ऑपरेटिंग इनकम का मार्गदर्शन $165 से $175 मिलियन (11 से 12 % मार्जिन) दिया। समायोजित फ्री कैश फ्लो का मार्गदर्शन $275 से $290 मिलियन किया गया है, जो 2025 के स्तर से नीचे है।

हाँ, मार्गदर्शन के बाद हुई बिकवाली ने स्टॉक को नए बहु-वर्षीय निचले स्तर पर धकेल दिया, और रिपोर्टिंग में इसे प्रतिक्रिया के दौरान शेयरों का रिकॉर्ड निचला स्तर बताया गया।

नेट डॉलर रिटेंशन मौजूदा बेस में विस्तार बनाम चर्न को मापता है। Monday.com ने 110 % नेट डॉलर रिटेंशन रिपोर्ट की, जिसका मतलब है कि बेस नेट रूप से थोड़ा सा विस्तारित हुआ। गाइड-डाउन चक्र में, रिटेंशन पर कड़ी नज़र रखी जाती है क्योंकि यह कमजोर नए ग्राहक अधिग्रहण की भरपाई कर सकता है।

वर्ष-समाप्ति 2025 में, Monday.com ने नकद और नकद समकक्षों में $1.503 billion और बाजार-योग्य प्रतिभूतियों में $162 million रिपोर्ट किया। उस तरलता, साथ ही एक जारी शेयर पुनर्खरीद प्राधिकरण, से लचीलापन मिलता है अगर विकास निवेशों को लंबे समय तक बनाए रखना पड़ता है।

Monday.com के स्टॉक में गिरावट केवल आय में चूक का परिणाम नहीं थी। इसके बजाय, यह मार्गदर्शन द्वारा प्रेरित मूल्यांकन गुणकों के रीसेट को दर्शाती थी, जिसने धीमी वृद्धि, घटे हुए मार्जिन और कम नकद प्रवाह रूपांतरण का संकेत दिया। उच्च प्रतिफल वाले बाजार माहौल में, इस संयोजन पर कड़ी सज़ा दी जाती है, जिससे तरलता घटने और निवेशकों की पोज़िशनें समाप्त की जाने पर स्पष्ट बिकवाली होती है। जबकि कंपनी की एंटरप्राइज़ सेगमेंट में प्रगति और उसकी मज़बूत बैलेंस शीट महत्वपूर्ण शमनकारी कारक प्रदान करते हैं, स्टॉक में स्थायी सुधार सेल्फ-सर्व चैनल के स्थिरीकरण और नकद प्रवाह रूपांतरण में सुधार की स्पष्ट राह पर निर्भर करेगा।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के प्रयोजनों के लिए है और इसे वित्तीय, निवेश या अन्य सलाह के रूप में नहीं लिया जाना चाहिए (और न ही माना जाना चाहिए) जिस पर निर्भर किया जा सके। इस सामग्री में दी गई कोई भी राय EBC या लेखक द्वारा यह सुझाव नहीं देती कि कोई विशेष निवेश, प्रतिभूति, लेन-देन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।