การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2026-01-16

ราคาทองมักไม่เปลี่ยนแปลงเองโดยธรรมชาติ แต่จะตอบสนองต่อปัจจัยทางเศรษฐกิจหลายประการที่ส่งผลต่อกระแสเงินหมุนเวียน ความแข็งแกร่งของสกุลเงิน และพฤติกรรมของนักลงทุนในตลาดโลก การทำความเข้าใจปัจจัยหลักที่ขับเคลื่อนราคาทองจะช่วยให้นักลงทุนมองข้ามข่าวระยะสั้นและมุ่งเน้นไปที่ปัจจัยที่ส่งผลต่อราคาทองอย่างต่อเนื่องในระยะยาว

ทองคำทำหน้าที่ทั้งเป็นสินทรัพย์ทางการเงินและเครื่องมือป้องกันความเสี่ยง ประสิทธิภาพของทองคำไม่ได้ผูกติดกับการเติบโตทางเศรษฐกิจมากนัก แต่เชื่อมโยงกับผลตอบแทนที่แท้จริง ความคาดหวังด้านเงินเฟ้อ การเคลื่อนไหวของดัชนีดอลลาร์สหรัฐ และการเปลี่ยนแปลงการซื้อทองคำของธนาคารกลาง การเปลี่ยนแปลงในกำลังซื้อ ความเชื่อมั่นในสกุลเงินกระดาษ และความต้องการทองคำพื้นฐานจากนักลงทุนและสถาบันต่างๆ ยังคงเป็นปัจจัยสำคัญที่กำหนดราคาทองในตลาดโลก

ปัจจัยหลายประการมีบทบาทสำคัญในการกำหนดราคาทอง ปัจจัยเหล่านี้ไม่ได้ทำงานแยกจากกัน ขึ้นอยู่กับสภาพแวดล้อมทางเศรษฐกิจ ปัจจัยเหล่านี้อาจส่งเสริมซึ่งกันและกันหรือดึงไปในทิศทางตรงกันข้ามก็ได้

ผลตอบแทนที่แท้จริงมีอิทธิพลต่อความน่าสนใจของทองคำเมื่อเทียบกับสินทรัพย์ที่ให้ผลตอบแทนเป็นดอกเบี้ย

ความคาดหวังเกี่ยวกับอัตราเงินเฟ้อส่งผลกระทบต่อความน่าสนใจของทองคำในฐานะวิธีการรักษาอำนาจการซื้อ

การเปลี่ยนแปลงของดัชนีค่าเงินดอลลาร์สหรัฐ ส่งผลต่อการประเมินราคาทองในสายตาของผู้ซื้อนอกสหรัฐอเมริกา

การเข้าซื้อของธนาคารกลางช่วยสร้างอุปสงค์ที่มั่นคงและช่วยจำกัดแรงกดดันขาลง

ความต้องการทองคำโดยรวมจากนักลงทุนและผู้บริโภคสนับสนุนแนวโน้มราคาในระยะยาว

องค์ประกอบเหล่านี้สามารถอธิบายการเคลื่อนไหวของราคาทองในระยะกลางและระยะยาวได้เป็นส่วนใหญ่ แม้ว่าความผันผวนในระยะสั้นดูเหมือนจะได้รับอิทธิพลจากข่าวหรือพาดหัวข่าวก็ตาม

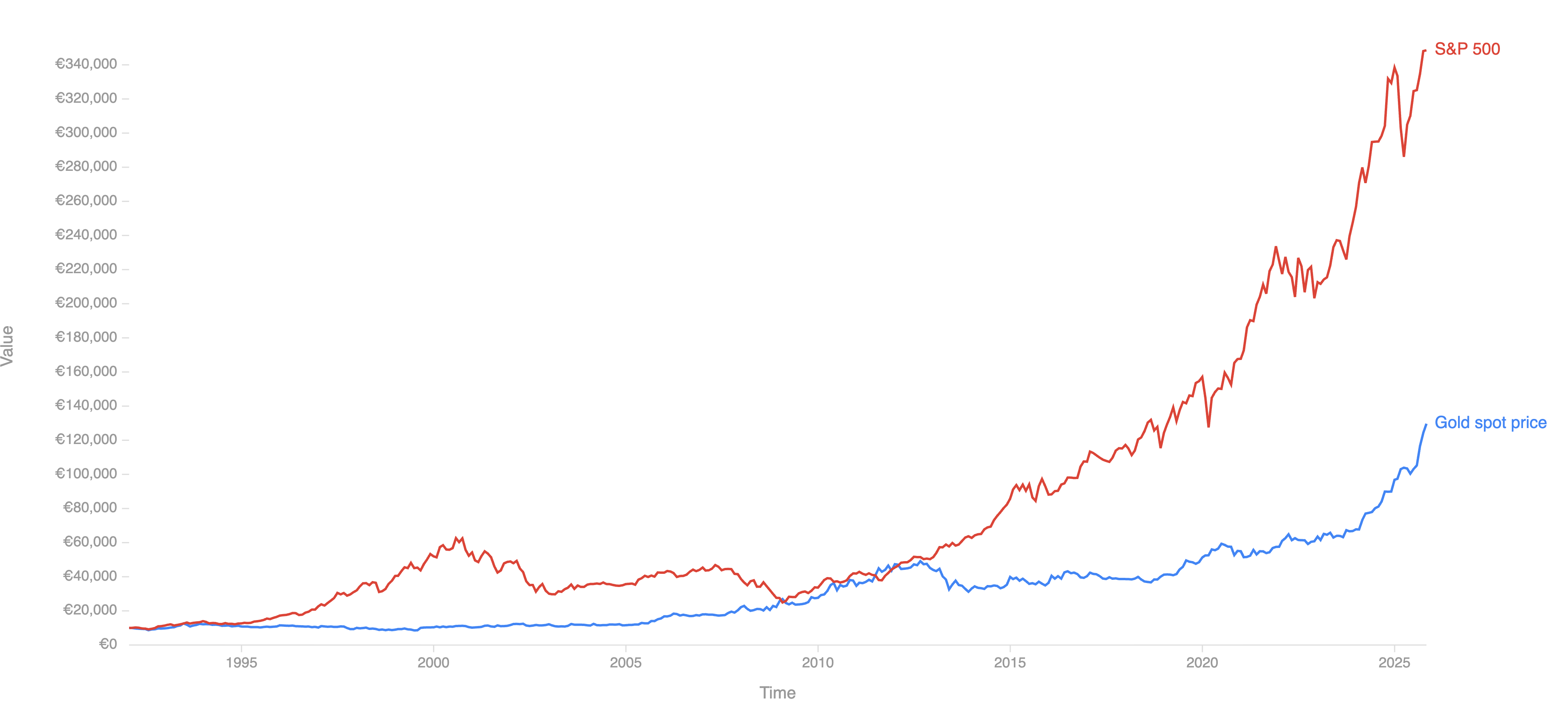

มุมมองระยะยาวนี้เน้นให้เห็นถึงบทบาทสองด้านของทองคำ มันสามารถทำหน้าที่เป็นเกราะป้องกันที่มีประสิทธิภาพในช่วงที่อัตราเงินเฟ้อสูงหรือตลาดมีความตึงเครียดสูง แต่โดยทั่วไปแล้วมันมักจะตามหลังสินทรัพย์ที่เน้นการเติบโตเมื่อสภาวะเศรษฐกิจมีเสถียรภาพและความต้องการความเสี่ยงสูง

อะไรคือปัจจัยที่ขับเคลื่อนราคาทอง?

อัตราดอกเบี้ยที่ระบุไว้เพียงอย่างเดียวไม่สามารถกำหนดทิศทางของทองคำได้ สิ่งสำคัญคือระดับผลตอบแทนที่แท้จริง หรืออัตราดอกเบี้ยที่ปรับตามความคาดหวังของอัตราเงินเฟ้อ

เมื่อผลตอบแทนที่แท้จริงสูงขึ้น การถือเงินสดหรือพันธบัตรจะน่าสนใจมากขึ้นเมื่อเทียบกับทองคำ ในทางกลับกัน เมื่อผลตอบแทนที่แท้จริงลดลงหรือติดลบ ความน่าสนใจของทองคำจะเพิ่มขึ้น เนื่องจากต้นทุนค่าเสียโอกาสในการถือครองทองคำลดลง

ตัวอย่างเช่น อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปีอยู่ที่ 4% โดยที่คาดการณ์อัตราเงินเฟ้ออยู่ที่ 2% หมายความว่าอัตราผลตอบแทนที่แท้จริงอยู่ที่ 2% ในสภาพแวดล้อมเช่นนี้ ราคาทองมักจะเผชิญกับอุปสรรค ในทางกลับกัน หากคาดการณ์อัตราเงินเฟ้อเพิ่มขึ้นเป็น 3.5% ในขณะที่อัตราผลตอบแทนยังคงไม่เปลี่ยนแปลง อัตราผลตอบแทนที่แท้จริงจะลดลงอย่างรวดเร็ว ซึ่งมักจะกระตุ้นให้เกิดการไหลเข้าของเงินทุนสู่ทองคำอีกครั้ง

ดังนั้น การตัดสินใจเชิงนโยบายของธนาคารกลางสหรัฐจึงมีความสำคัญอย่างยิ่ง แม้ว่าการขึ้นอัตราดอกเบี้ยจะเป็นข่าวพาดหัวหลัก แต่ราคาทองก็อาจพุ่งสูงขึ้นได้หากความคาดหวังด้านเงินเฟ้อเพิ่มขึ้นเร็วกว่าผลตอบแทนที่ระบุไว้ ส่งผลให้ผลตอบแทนที่แท้จริงลดลง

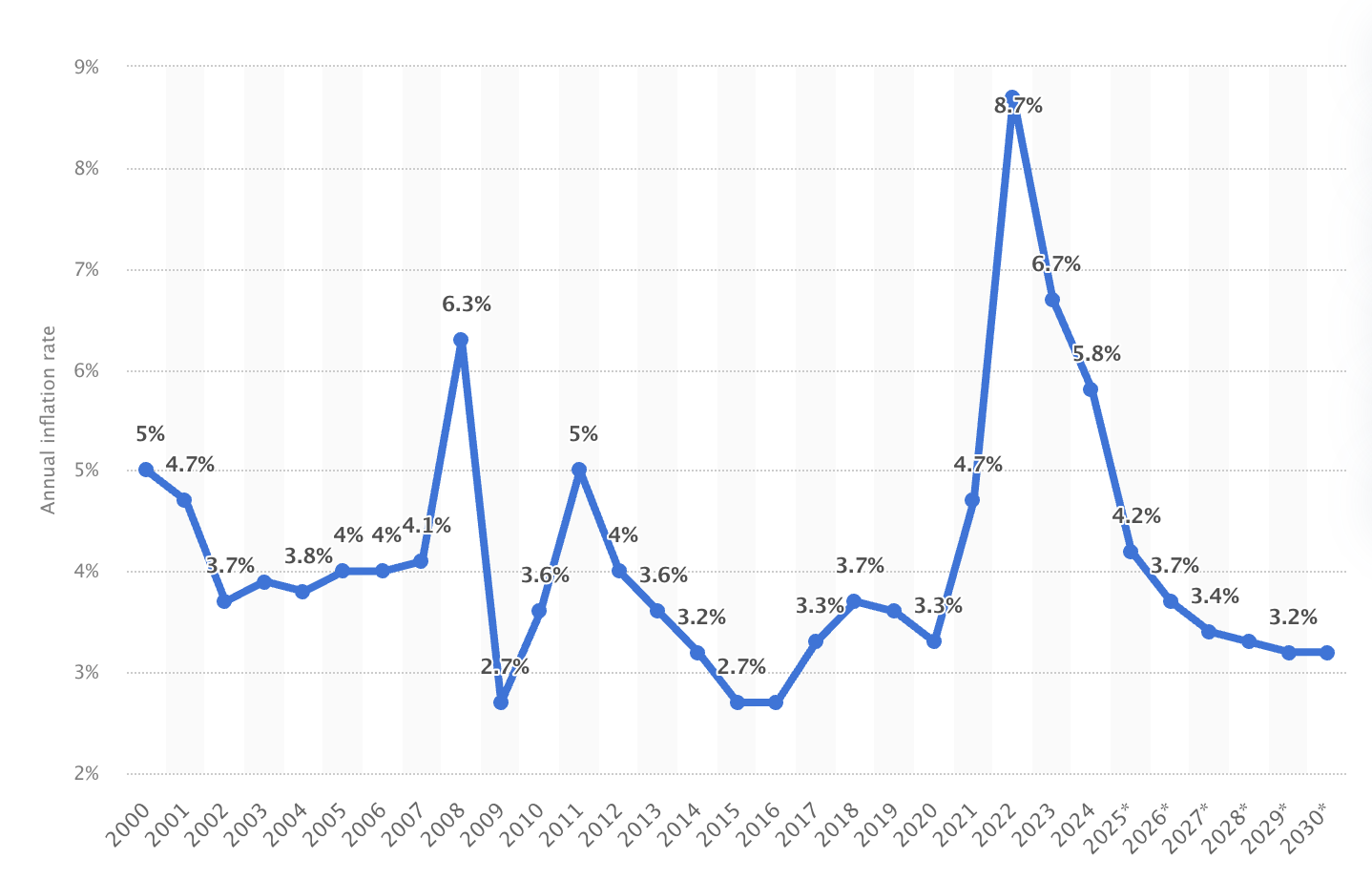

ราคาทองไม่ได้ตอบสนองต่อข่าวเงินเฟ้อเพียงอย่างเดียว สิ่งที่สำคัญกว่าคือผู้คนเชื่อว่าเงินเฟ้อจะอยู่ในระดับสูงนานพอที่จะลดกำลังซื้อของพวกเขาหรือไม่ เมื่อราคาสินค้าสูงขึ้นในช่วงสั้นๆ แล้วก็ทรงตัว ราคาทองมักจะไม่เปลี่ยนแปลงมากนัก แต่เมื่อเงินเฟ้อมีแนวโน้มจะคงอยู่นาน ความสนใจในทองคำมักจะเพิ่มขึ้น

ในช่วงเวลาที่เศรษฐกิจสงบ อัตราเงินเฟ้ออยู่ที่ประมาณ 2% และธนาคารกลางมีความน่าเชื่อถือ ความต้องการทองคำมักจะคงที่ ความต้องการจะเพิ่มขึ้นเมื่ออัตราเงินเฟ้อควบคุมได้ยากขึ้นหรือยืดเยื้อนานกว่าที่คาดไว้ นักลงทุนจึงหันมาลงทุนในทองคำไม่ใช่เพื่อหวังผลกำไรจากเงินเฟ้อ แต่เพื่อปกป้องเงินออมไม่ให้สูญเสียมูลค่า

ตัวอย่างที่เป็นรูปธรรมสามารถเห็นได้ในช่วงที่เกิดภาวะเงินเฟ้อจากอุปทาน เมื่อราคาน้ำมันหรืออาหารพุ่งสูงขึ้น และธนาคารกลางลังเลที่จะใช้นโยบายการเงินที่เข้มงวดขึ้น ความคาดหวังเรื่องเงินเฟ้อมักจะเพิ่มขึ้นเร็วกว่าผลตอบแทนจากการลงทุน ทองคำมักได้รับประโยชน์ในสถานการณ์เช่นนี้ แม้กระทั่งก่อนที่ข้อมูลเงินเฟ้อจริงจะถึงจุดสูงสุดก็ตาม

ราคาทองทั่วโลกกำหนดเป็นสกุลเงินดอลลาร์สหรัฐ ทำให้ดัชนีดอลลาร์สหรัฐเป็นหนึ่งในปัจจัยสำคัญที่สุดที่ส่งผลต่อราคาทอง

ค่าเงินดอลลาร์ที่แข็งขึ้นจะทำให้ต้นทุนทองคำในสกุลเงินท้องถิ่นสูงขึ้นสำหรับผู้ซื้อที่ไม่ใช่ชาวสหรัฐฯ ส่งผลให้ความต้องการจากต่างประเทศลดลง ในทางกลับกัน ค่าเงินดอลลาร์ที่อ่อนลงจะมีผลทำให้ราคาทองเข้าถึงได้ง่ายขึ้นและส่งเสริมการมีส่วนร่วมจากทั่วโลก

ความสัมพันธ์นี้ไม่ได้เป็นแบบผกผันอย่างสมบูรณ์ แต่มีทิศทางที่สอดคล้องกันเมื่อเวลาผ่านไป เมื่อเศรษฐกิจสหรัฐฯ เติบโตได้ดีกว่า และเงินทุนไหลเข้าสู่สินทรัพย์ดอลลาร์ ราคาทองมักจะอ่อนตัวลง ในทางกลับกัน เมื่อความแข็งแกร่งของดอลลาร์ลดลงเนื่องจากนโยบายผ่อนคลายหรือการขาดดุลทางการคลังที่เพิ่มขึ้น ราคาทองมักจะได้รับแรงหนุน

ที่สำคัญคือ การอ่อนค่าของดอลลาร์ ประกอบกับการลดลงของผลตอบแทนที่แท้จริง ถือเป็นสภาพแวดล้อมที่เอื้อต่อราคาทองมากที่สุดอย่างหนึ่ง

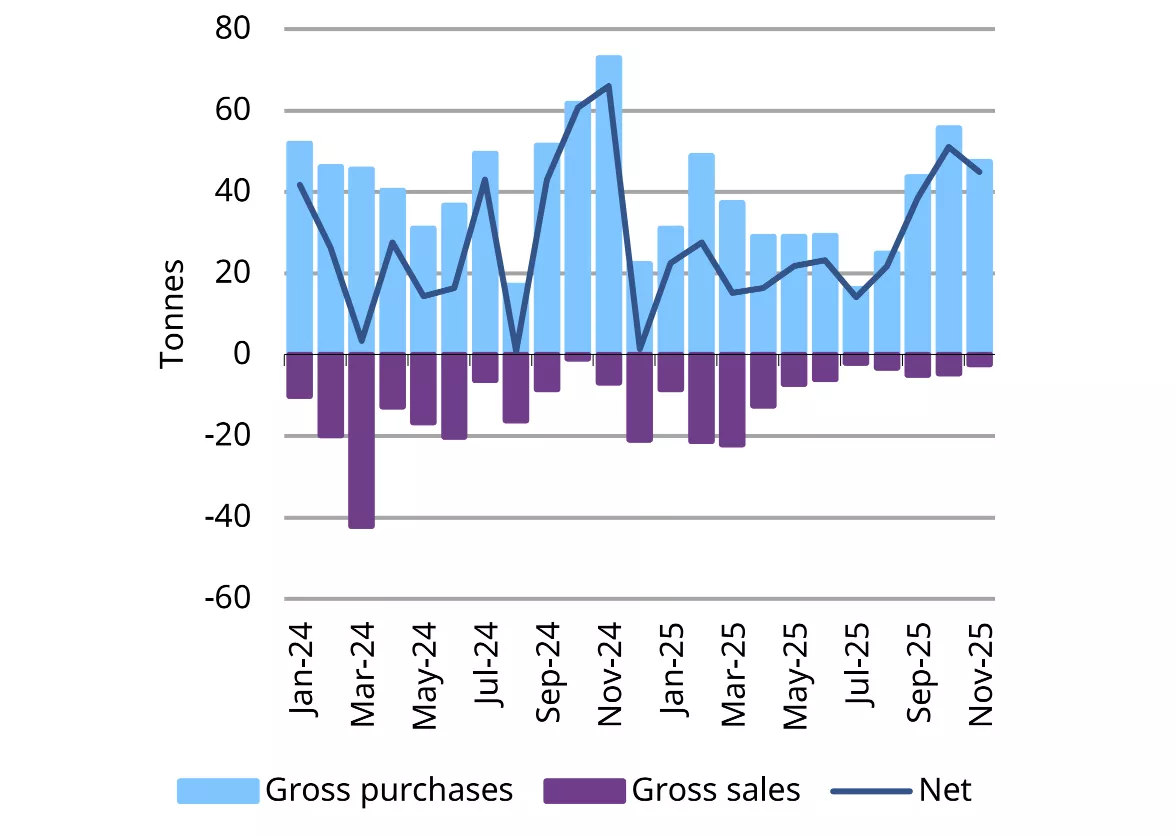

ธนาคารกลางได้กลายเป็นกำลังสำคัญในตลาดทองคำ โดยมักเข้าซื้อทองคำเมื่อนักลงทุนกำลังวุ่นอยู่กับการเปลี่ยนแปลงราคาในระยะสั้น ต่างจากนักเทรด ธนาคารกลางมักค่อยๆ เพิ่มทองคำในทุนสำรองและถือครองไว้เป็นเวลาหลายปี ซึ่งส่งผลให้ความต้องการทองคำของธนาคารกลางมีเสถียรภาพมากขึ้น

ตัวอย่างที่ชัดเจนมาจากประเทศเศรษฐกิจเกิดใหม่ที่ต้องการลดการพึ่งพาเงินดอลลาร์สหรัฐ ในช่วงไม่กี่ปีที่ผ่านมา ธนาคารกลางของประเทศเหล่านี้ได้เพิ่มทองคำในทุนสำรองของตนปีละหลายร้อยตัน ซึ่งเป็นอัตราที่สูงกว่าค่าเฉลี่ยระยะยาวมาก

ข้อมูลจากสภาทองคำโลกแสดงให้เห็นว่า ในช่วงไม่กี่ปีที่ผ่านมา ธนาคารกลางต่างๆ ได้ซื้อทองคำมากกว่า 1,000 ตันต่อปี ซึ่งสูงกว่าค่าเฉลี่ยประมาณ 400-500 ตันในทศวรรษที่ผ่านมามาก

ตัวเลขรายไตรมาสแสดงให้เห็นถึงความต้องการที่แข็งแกร่งอย่างต่อเนื่อง เช่น 297 ตันนับตั้งแต่ต้นปีจนถึงปลายปี 2025

การซื้อเหล่านี้ไม่ได้อิงตามการเคลื่อนไหวของราคาในระยะสั้น ธนาคารกลางซื้อทองคำเพื่อรักษามูลค่าในระยะยาว ไม่ใช่เพื่อจับจังหวะตลาด

เรื่องนี้สำคัญเพราะเมื่อธนาคารกลางซื้อทองคำแล้ว ทองคำนั้นจะคงอยู่ในตลาดไม่เปลี่ยนแปลงเป็นเวลาหลายปี แม้ว่าความสนใจของนักลงทุนจะลดลง ธนาคารกลางก็มักจะยังคงซื้อทองคำต่อไปอย่างเงียบๆ ซึ่งช่วยชะลอการลดลงของราคาและให้การสนับสนุนขั้นพื้นฐาน

แทนที่จะพยายามคาดการณ์ความผันผวนของตลาด ธนาคารกลางกำลังเปลี่ยนวิธีการเก็บรักษาความมั่งคั่งของชาติ โดยเสริมสร้างบทบาทของทองคำในฐานะสินทรัพย์ที่มั่นคงและเชื่อถือได้ในระยะยาวในระบบการเงินโลก

นอกเหนือจากปัจจัยมหภาคแล้ว ความต้องการทองคำจากนักลงทุนและผู้บริโภคยังเป็นตัวกำหนดความลึกและความแข็งแกร่งของตลาดอีกด้วย

ความต้องการลงทุนครอบคลุมถึง ETF แท่งกราฟ และเหรียญดิจิทัล ซึ่งโดยทั่วไปจะตอบสนองต่อความไม่แน่นอนในระดับมหภาค ผลตอบแทนที่แท้จริง และแนวโน้มของสกุลเงิน

ความต้องการของผู้บริโภค โดยเฉพาะจากเอเชียและตะวันออกกลาง มีความอ่อนไหวต่อราคาและได้รับอิทธิพลจากวัฒนธรรมมากกว่า

ในช่วงที่ราคาปรับตัวลง การซื้อขายจริงมักจะเพิ่มขึ้น ซึ่งช่วยรักษาเสถียรภาพของตลาด ในช่วงที่ราคาพุ่งขึ้นอย่างรวดเร็ว ความต้องการของผู้บริโภคอาจลดลง แต่โดยปกติแล้วการไหลเข้าของการลงทุนจะชดเชยส่วนที่ขาดหายไป

ความสมดุลระหว่างความต้องการทางการเงินและความต้องการทางกายภาพนี้ช่วยอธิบายได้ว่าทำไมราคาทองมักจะทรงตัวมากกว่าที่จะร่วงลงอย่างรวดเร็วหลังจากมีการเคลื่อนไหวอย่างฉับพลัน

ราคาทองมักไม่ตอบสนองต่อปัจจัยเพียงอย่างเดียว แต่แนวโน้มราคาจะเกิดขึ้นเมื่อปัจจัยหลายอย่างเกิดขึ้นพร้อมกัน

ลองพิจารณาสถานการณ์จำลองแบบง่ายๆ สามสถานการณ์ดังนี้:

ปัจจัยสนับสนุนขาขึ้น: ผลตอบแทนที่แท้จริงลดลง ดัชนีค่าเงินดอลลาร์สหรัฐอ่อนค่าลง ความคาดหวังเงินเฟ้อสูงขึ้น และธนาคารกลางเข้าซื้อพันธบัตรอย่างต่อเนื่อง

สถานการณ์เป็นกลาง: ผลตอบแทนที่แท้จริงทรงตัว ดอลลาร์เคลื่อนไหวในกรอบแคบ ความคาดหวังเงินเฟ้อปานกลาง ความต้องการทางกายภาพคงที่

สถานการณ์ตลาดขาลง: ผลตอบแทนที่แท้จริงเพิ่มขึ้น ดอลลาร์แข็งค่า ความคาดหวังเงินเฟ้อลดลง ความต้องการลงทุนลดลง

การทำความเข้าใจความสัมพันธ์เหล่านี้ช่วยให้นักลงทุนสามารถประเมินได้ว่าการเคลื่อนไหวของราคาทองเป็นการตอบสนองตามวัฏจักรหรือเป็นส่วนหนึ่งของแนวโน้มเชิงโครงสร้างที่กว้างกว่ากัน

นอกเหนือจากอัตราดอกเบี้ย สกุลเงิน และกิจกรรมของธนาคารกลางแล้ว ยังมีปัจจัยอื่นๆ อีกหลายประการที่สามารถส่งผลต่อราคาทอง โดยเฉพาะอย่างยิ่งในช่วงเวลาสั้นๆ

หลักเศรษฐศาสตร์พื้นฐานยังคงใช้ได้กับทองคำ ความต้องการที่เพิ่มขึ้นจากเครื่องประดับ เทคโนโลยี และผลิตภัณฑ์เพื่อการลงทุน ช่วยหนุนราคา โดยเฉพาะอย่างยิ่งเมื่อปริมาณการผลิตจากเหมืองเพิ่มขึ้นอย่างช้าๆ ต้นทุนการทำเหมืองที่สูงขึ้น กฎระเบียบที่เข้มงวดขึ้น และการค้นพบแหล่งแร่ใหม่ที่จำกัด ก็อาจจำกัดปริมาณการผลิต ส่งผลให้ราคาทองปรับตัวสูงขึ้นเมื่อเวลาผ่านไป

พฤติกรรมของนักลงทุนสามารถส่งผลให้ราคาทองเคลื่อนไหวรุนแรงขึ้นได้ ในช่วงที่ตลาดมีความผันผวนสูง ทองคำมักดึงดูดเงินทุนไหลเข้าในระยะสั้นในฐานะสินทรัพย์ป้องกันความเสี่ยง ความผันผวนของตลาดที่เพิ่มสูงขึ้น ซึ่งมักสะท้อนให้เห็นในตัวชี้วัดต่างๆ เช่น ดัชนี VIX มักเกิดขึ้นพร้อมกับความสนใจในทองคำที่เพิ่มขึ้น

สงคราม ความตึงเครียดทางการค้า และความไม่มั่นคงทางการเมือง มักกระตุ้นให้เกิดการแห่ซื้อสินทรัพย์ปลอดภัย ในสภาพแวดล้อมเช่นนี้ ทองคำได้รับประโยชน์จากชื่อเสียงในฐานะสินทรัพย์ที่รักษามูลค่าได้อย่างมั่นคง โดยเฉพาะอย่างยิ่งเมื่อความเชื่อมั่นในตลาดการเงินหรือรัฐบาลอ่อนแอลง

มีหลายความเข้าใจผิดเกี่ยวกับราคาทองที่ยังคงมีอยู่

ประการแรกคือ ราคาทองจะสูงขึ้นเสมอในช่วงภาวะเงินเฟ้อ แต่ในความเป็นจริง ราคาทองตอบสนองต่อความคาดหวังและความน่าเชื่อถือของนโยบาย ไม่ใช่เพียงแค่ตัวเลขเงินเฟ้อเพียงอย่างเดียว

อีกประการหนึ่งคือ การขึ้นอัตราดอกเบี้ยมักเป็นสัญญาณขาลงโดยอัตโนมัติ หากการขึ้นอัตราดอกเบี้ยตามหลังอัตราเงินเฟ้อ หรือไม่สามารถเพิ่มผลตอบแทนที่แท้จริงได้ ทองคำก็ยังคงมีผลการดำเนินงานที่ดีได้

การขจัดความเข้าใจผิดเหล่านี้จะช่วยให้นักลงทุนตีความการเคลื่อนไหวของราคาได้ชัดเจนยิ่งขึ้น

ราคาทองได้รับอิทธิพลหลักจากผลตอบแทนที่แท้จริง ความคาดหวังด้านเงินเฟ้อ การเคลื่อนไหวของดอลลาร์สหรัฐ การซื้อของธนาคารกลาง และความต้องการของนักลงทุน เมื่อปัจจัยเหล่านี้หลายอย่างเกิดขึ้นพร้อมกัน มักจะผลักดันให้ราคาทองมีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่องมากกว่าการผันผวนในระยะสั้น

ผลตอบแทนที่แท้จริงวัดจากผลตอบแทนหลังหักอัตราเงินเฟ้อ เมื่อผลตอบแทนที่แท้จริงลดลงหรือติดลบ ต้นทุนในการถือครองทองคำก็จะลดลง ทำให้ทองคำน่าสนใจมากขึ้นเมื่อเทียบกับพันธบัตรหรือเงินสดซึ่งให้ผลตอบแทนที่แท้จริงจำกัด

เนื่องจากราคาทองคิดเป็นสกุลเงินดอลลาร์สหรัฐ การที่ดอลลาร์แข็งค่าขึ้นจะทำให้ราคาทองสูงขึ้นสำหรับผู้ซื้อจากต่างประเทศ ซึ่งโดยทั่วไปจะลดความต้องการและส่งผลให้ราคาทองลดลง

ธนาคารกลางซื้อทองคำเพื่อเป็นสินทรัพย์สำรองระยะยาว ไม่ใช่เพื่อการซื้อขาย การซื้ออย่างต่อเนื่องของธนาคารกลางจะลดปริมาณทองคำที่มีอยู่ และมักช่วยพยุงราคาในช่วงที่ความต้องการของนักลงทุนลดลง

ราคาทองไม่ได้เคลื่อนไหวตามอัตราเงินเฟ้อโดยตรง ราคาทองจะให้ผลตอบแทนดีที่สุดเมื่อความคาดหวังเรื่องเงินเฟ้อสูงขึ้น และความเชื่อมั่นในนโยบายของธนาคารกลางอ่อนแอลง มากกว่าในช่วงที่อัตราเงินเฟ้อมีเสถียรภาพและควบคุมได้ดี

ราคาทองเคลื่อนไหวตามปัจจัยทางเศรษฐกิจมหภาคที่สม่ำเสมอมากกว่าความผันผวนของตลาดในระยะสั้น ผลตอบแทนที่แท้จริง ความคาดหวังด้านเงินเฟ้อ การเคลื่อนไหวของดัชนีดอลลาร์สหรัฐ และการซื้อทองคำโดยธนาคารกลางเป็นปัจจัยหลัก ในขณะที่การลงทุนและความต้องการของผู้บริโภคเป็นตัวกำหนดความแข็งแกร่งและความยั่งยืนของแนวโน้มราคา

สำหรับนักลงทุน สิ่งที่ควรให้ความสำคัญคือปฏิสัมพันธ์ของปัจจัยเหล่านี้ ไม่ใช่ข่าวพาดหัวรายวัน เมื่อผลตอบแทนที่แท้จริงลดลง ค่าเงินอ่อนลง และความต้องการจากภาครัฐยังคงแข็งแกร่ง บทบาทของทองคำในฐานะสินทรัพย์เชิงกลยุทธ์ก็จะยิ่งเด่นชัดขึ้น ในสภาพแวดล้อมเช่นนี้ ทองคำไม่ได้โดดเด่นในฐานะการเก็งกำไร แต่เป็นเครื่องมือสร้างเสถียรภาพและความสมดุลของพอร์ตการลงทุนในระยะยาว

ข้อสงวนสิทธิ์: เนื้อหานี้จัดทำขึ้นเพื่อเป็นข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนาให้เป็น (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรนำไปใช้เป็นหลักในการตัดสินใจ ความเห็นใดๆ ที่ปรากฏในเนื้อหานี้ไม่ได้เป็นการแนะนำจาก EBC หรือผู้เขียนว่าการลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ เหมาะสมสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ