Цены на золото редко меняются сами по себе. Они реагируют на совокупность экономических факторов, формирующих денежные потоки, силу валюты и поведение инвесторов на мировых рынках. Понимание основных факторов, влияющих на цены на золото, позволяет инвесторам не ограничиваться краткосрочными новостями, а сосредоточиться на силах, которые постоянно влияют на цены на золото с течением времени.

Золото функционирует как денежный актив и как защитный инструмент хеджирования. Его динамика в меньшей степени зависит от экономического роста и в большей степени — от реальной доходности, инфляционных ожиданий, колебаний индекса доллара США и изменений в политике центральных банков по покупке золота. Изменения покупательной способности, доверие к бумажным валютам и базовый спрос на золото со стороны инвесторов и институтов остаются ключевыми факторами, определяющими цену золота на мировых рынках.

Главный вывод: Факторы, влияющие на цену золота и формирующие рынок.

На формирование цен на золото влияют несколько факторов. Они не действуют изолированно. В зависимости от экономической ситуации эти силы могут либо усиливать друг друга, либо действовать в противоположных направлениях.

Реальная доходность влияет на привлекательность золота по сравнению с процентными активами.

Инфляционные ожидания влияют на привлекательность золота как средства сохранения покупательной способности.

Изменения в индексе доллара США влияют на то, насколько дорогим кажется золото покупателям за пределами США.

Покупки центральных банков обеспечивают стабильный спрос и помогают ограничить давление на снижение цен.

Общий спрос на золото со стороны инвесторов и потребителей поддерживает долгосрочные ценовые тенденции.

Эти факторы объясняют большинство среднесрочных и долгосрочных колебаний цен на золото, даже когда краткосрочные колебания, по-видимому, вызваны новостями или заголовками.

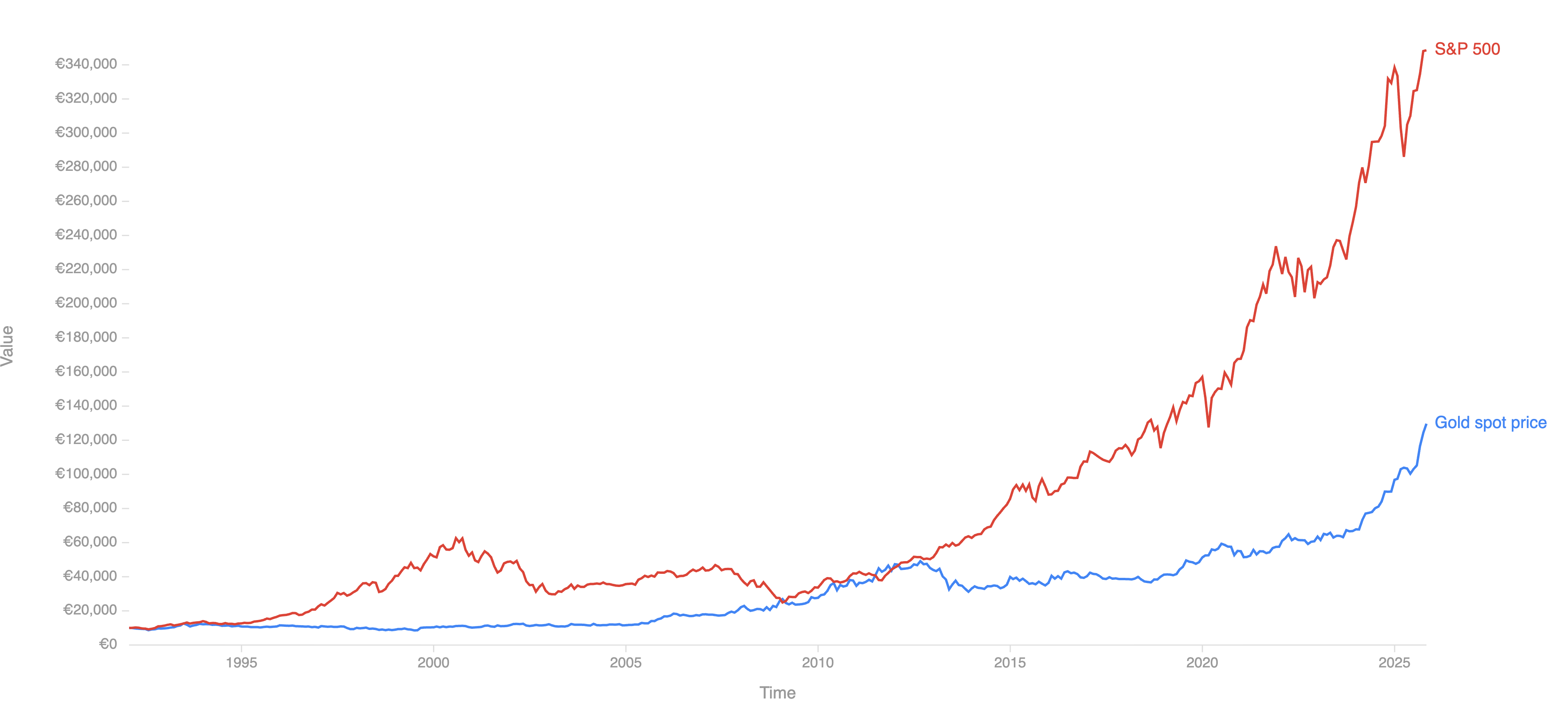

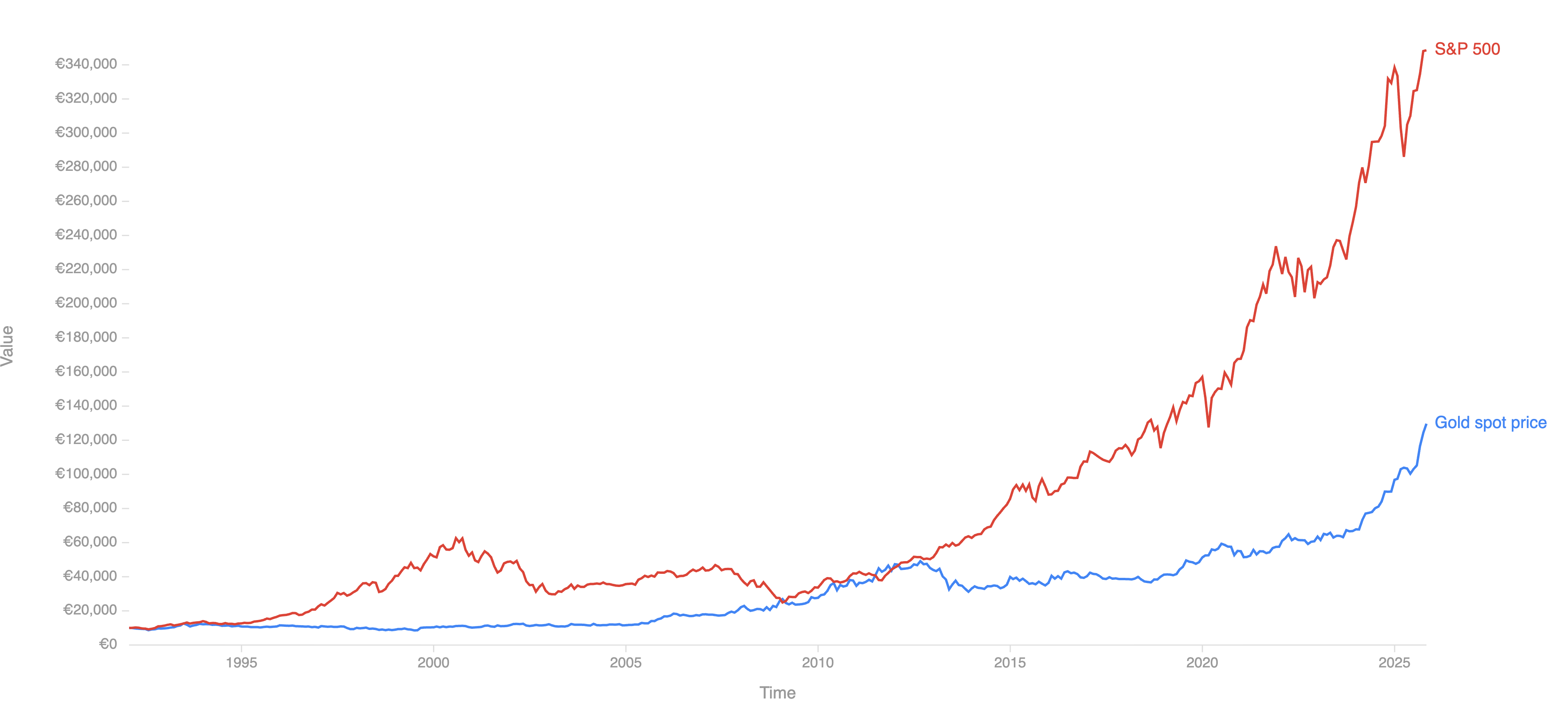

Среднегодовая доходность золота по сравнению с индексом S&P 500

Этот долгосрочный взгляд подчеркивает двойственную роль золота. Оно может выступать в качестве эффективного щита в периоды высокой инфляции или повышенной рыночной напряженности, но часто отстает от активов, ориентированных на рост, когда экономические условия стабильны и склонность к риску высока.

Что влияет на цены на золото?

Процентные ставки и реальная доходность: основной канал передачи.

Номинальные процентные ставки сами по себе не определяют направление движения цены золота. Важен уровень реальной доходности, или процентные ставки, скорректированные с учетом инфляционных ожиданий.

Когда реальная доходность растет, хранение наличных денег или облигаций становится более привлекательным по сравнению с золотом. Когда реальная доходность падает или становится отрицательной, привлекательность золота возрастает, поскольку альтернативные издержки его хранения снижаются.

Например, доходность 10-летних казначейских облигаций на уровне 4% при инфляционных ожиданиях в 2% подразумевает положительную реальную доходность в 2%. В таких условиях золото обычно сталкивается с препятствиями. И наоборот, если инфляционные ожидания вырастут до 3,5%, а доходность останется неизменной, реальная доходность резко снизится, что часто вызовет возобновление притока средств в золото.

Поэтому решения Федеральной резервной системы имеют решающее значение. Даже когда повышение процентных ставок доминирует в заголовках новостей, золото может укрепиться, если инфляционные ожидания растут быстрее, чем номинальная доходность, что приводит к снижению реальной доходности.

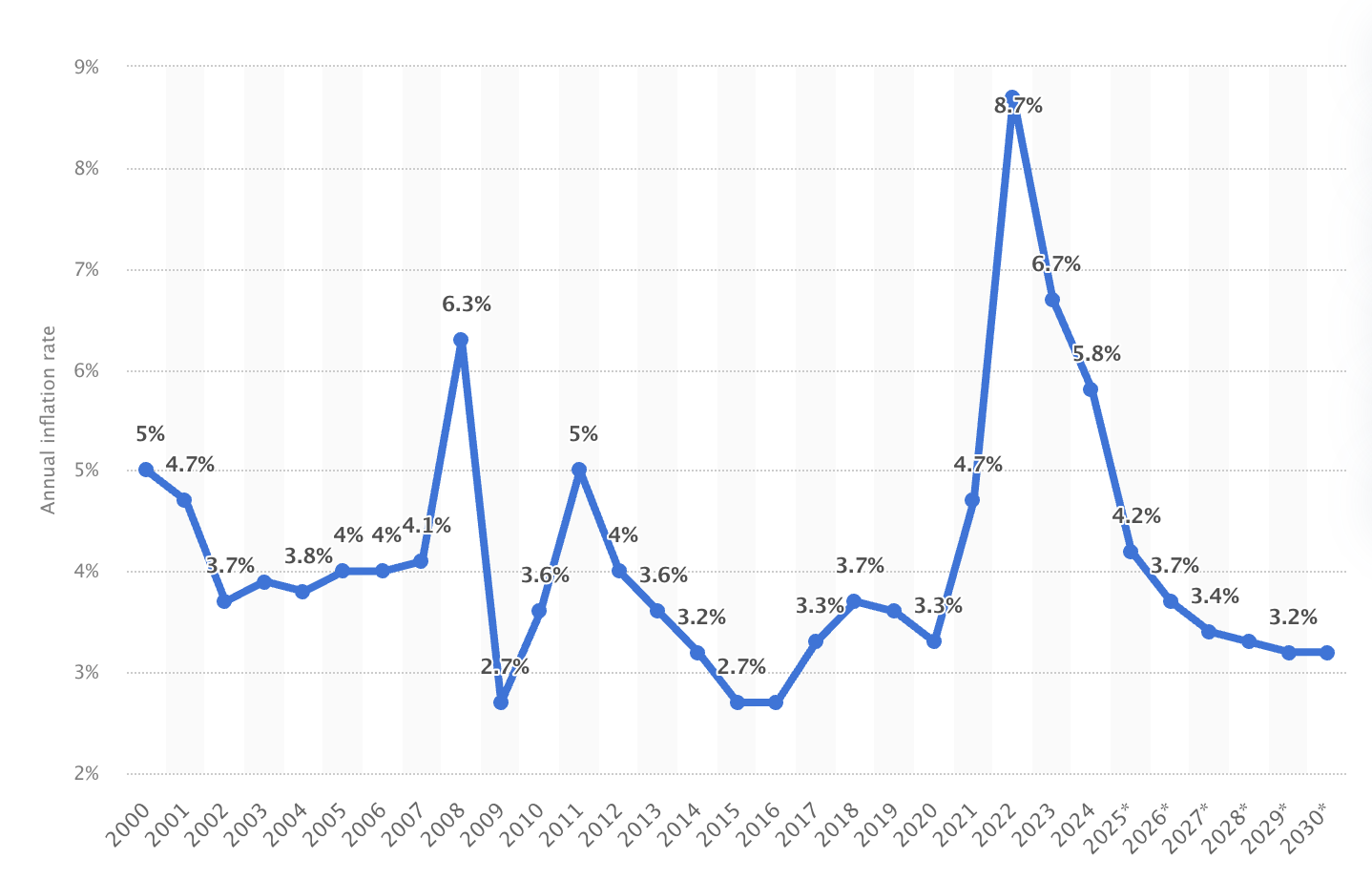

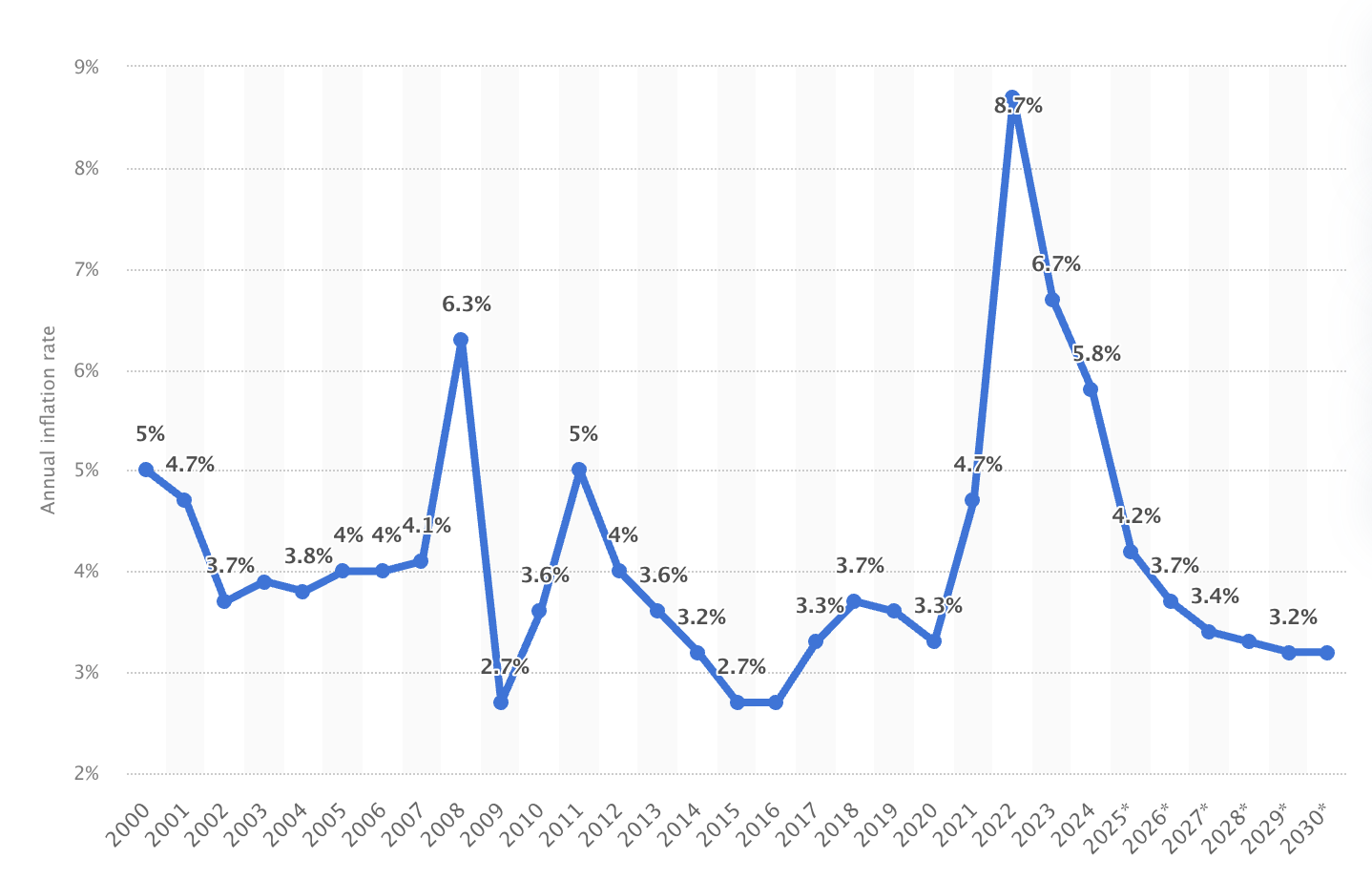

Инфляционные ожидания и роль золота как средства сохранения стоимости

Реакция золота на новости об инфляции не ограничивается лишь сообщениями о ней. Гораздо важнее то, верят ли люди в то, что инфляция останется высокой достаточно долго, чтобы снизить их покупательную способность. Когда цены кратковременно растут, а затем стабилизируются, золото часто практически не реагирует. Когда инфляция выглядит устойчивой, интерес к золоту обычно возрастает.

В спокойные периоды, когда инфляция близка к 2%, а центральные банки воспринимаются как надежные, спрос на золото, как правило, остается стабильным. Спрос возрастает, когда инфляцию становится сложнее контролировать или она длится дольше, чем ожидалось. В этом случае инвесторы обращаются к золоту не для того, чтобы получить прибыль от инфляции, а для защиты своих сбережений от обесценивания.

Практический пример можно увидеть во время инфляционных шоков, вызванных ростом предложения. Когда цены на энергоносители или продукты питания резко растут, а центральные банки не решаются на агрессивное ужесточение денежно-кредитной политики, инфляционные ожидания часто растут быстрее, чем доходность облигаций. В такие периоды золото, как правило, выигрывает, даже до того, как фактические данные по инфляции достигнут пика.

Индекс доллара США: сила валюты и цены на золото.

Цена на золото в мире определяется в долларах США, поэтому индекс доллара США является одним из наиболее непосредственных факторов, влияющих на цену золота.

Укрепление доллара увеличивает стоимость золота в местной валюте для покупателей, не являющихся гражданами США, что подавляет международный спрос. Ослабление доллара оказывает противоположный эффект, повышая доступность золота и расширяя участие на мировом рынке.

Зависимость не является идеально обратной, но она остается направленной с течением времени. Когда темпы роста экономики США превышают ожидаемые, и капитал перетекает в долларовые активы, золото часто испытывает трудности. Когда же сила доллара ослабевает из-за смягчения политики или увеличения бюджетного дефицита, золото, как правило, находит поддержку.

Важно отметить, что слабость доллара в сочетании со снижением реальной доходности является одним из наиболее благоприятных факторов для цен на золото.

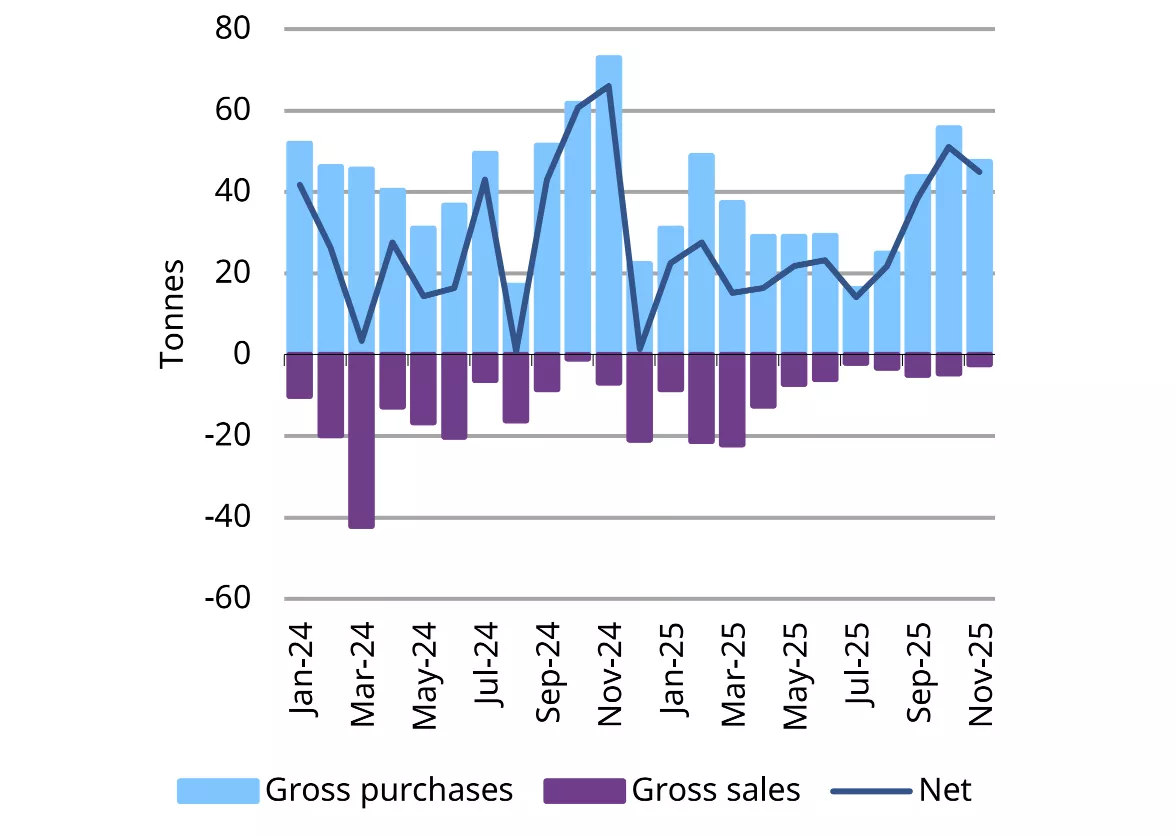

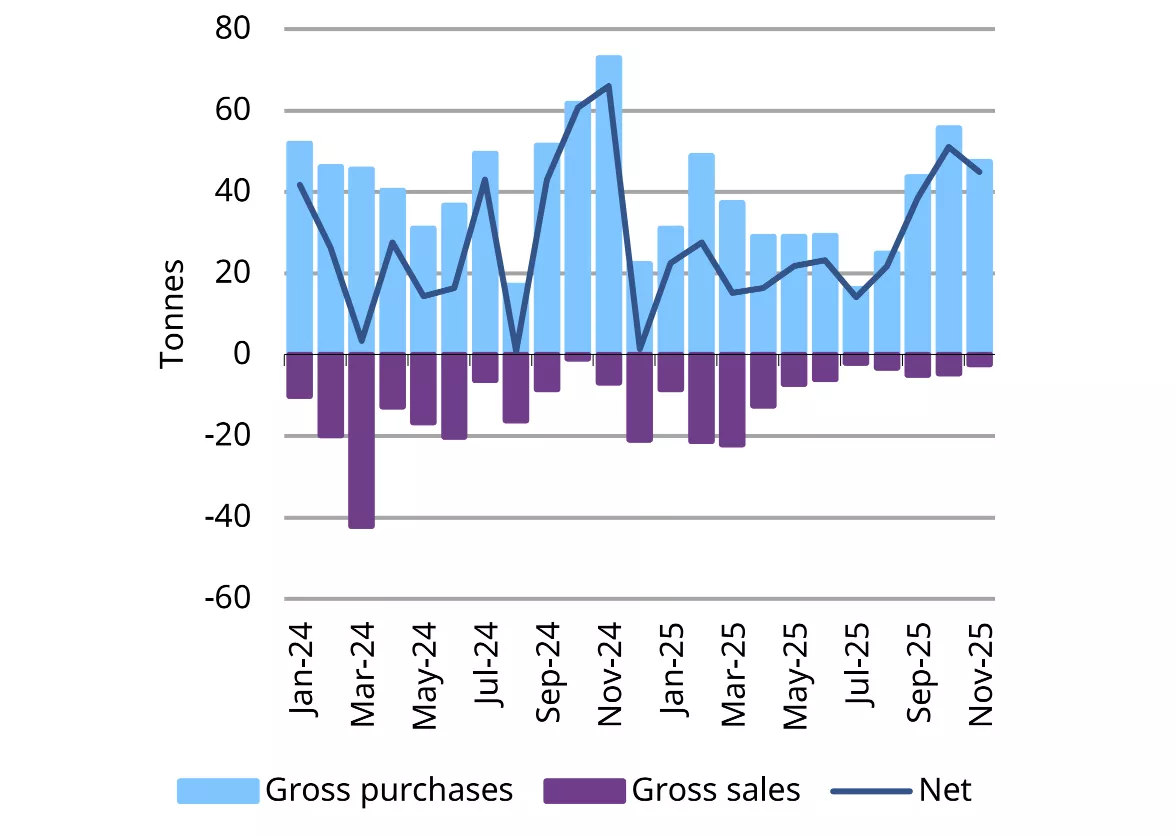

Резервы центральных банков: структурный спрос под рынком

Центральные банки стали стабильной силой на рынке золота, часто покупая его, когда инвесторы отвлекаются на краткосрочные колебания цен. В отличие от трейдеров, центральные банки, как правило, постепенно пополняют свои резервы золотом и хранят его в течение многих лет, что оказывает стабилизирующее воздействие на спрос.

Яркий пример — развивающиеся экономики, стремящиеся снизить зависимость от доллара США. В последние годы центральные банки в совокупности ежегодно увеличивали свои резервы на сотни тонн золота, что значительно превышает долгосрочные средние показатели.

Данные Всемирного совета по золоту показывают, что центральные банки в последние годы ежегодно закупали более 1000 тонн золота, что значительно превышает средний показатель в ~400–500 тонн за последнее десятилетие.

Квартальные показатели свидетельствуют о сохраняющемся высоком спросе, например, объем продаж с начала года по конец 2025 года составил 297 тонн.

Эти покупки не основаны на краткосрочных колебаниях цен. Центральные банки покупают золото для защиты его стоимости в долгосрочной перспективе, а не для того, чтобы угадать момент для покупки или продажи.

Это важно, потому что, как только центральные банки начинают покупать золото, оно годами остается вне рынка. Даже когда интерес инвесторов ослабевает, центральные банки часто продолжают покупать его, что помогает замедлить падение цен и обеспечивает базовый уровень поддержки.

Вместо того чтобы пытаться предсказывать колебания рынка, центральные банки меняют способы хранения национального богатства, укрепляя роль золота как долгосрочного и надежного актива в глобальной финансовой системе.

Инвестиционный и потребительский спрос на золото

Помимо макроэкономических факторов, глубину и устойчивость рынка золота определяют спрос на золото со стороны инвесторов и потребителей.

Инвестиционный спрос включает в себя ETF, биржевые фонды (бары) и криптовалюты, как правило, реагируя на макроэкономическую неопределенность, реальную доходность и валютные тренды.

Потребительский спрос, особенно в Азии и на Ближнем Востоке, более чувствителен к ценам и обусловлен культурными особенностями.

Во время коррекций цен физический спрос часто увеличивается, что способствует стабилизации рынка. Во время резких подъемов потребительский спрос может снизиться, но приток инвестиций обычно компенсирует это.

Этот баланс между финансовым и физическим спросом помогает объяснить, почему золото часто консолидируется, а не обваливается после резких колебаний.

Как эти факторы взаимодействуют в реальных рыночных циклах

Цена на золото редко реагирует на какой-либо один фактор. Вместо этого, ценовые тренды формируются, когда совпадают несколько факторов.

Рассмотрим три упрощенных сценария:

Позитивный сценарий: падение реальной доходности, ослабление индекса доллара США, рост инфляционных ожиданий и продолжающиеся покупки со стороны центральных банков.

Нейтральная ситуация: стабильная реальная доходность, доллар в пределах заданного диапазона, умеренные инфляционные ожидания, стабильный физический спрос.

Негативный сценарий: рост реальной доходности, сильный доллар, снижение инфляционных ожиданий, уменьшение инвестиционного спроса.

Понимание этих комбинаций позволяет инвесторам оценить, являются ли колебания цен на золото циклическими реакциями или частью более широкой структурной тенденции.

Другие факторы, влияющие на цены на золото.

Помимо процентных ставок, валют и деятельности центральных банков, на цены на золото могут влиять и другие факторы, особенно в краткосрочной перспективе.

Спрос и предложение

К золоту по-прежнему применимы основные экономические принципы. Растущий спрос со стороны ювелирных изделий, технологической отрасли и инвестиционных продуктов поддерживает цены, особенно когда объемы добычи растут медленно. Более высокие затраты на добычу, ужесточение регулирования и ограниченное количество новых открытий также могут ограничивать предложение, оказывая повышающее давление с течением времени.

Рыночные настроения и спекуляции

Поведение инвесторов может усиливать колебания цен на золото. В периоды повышенной рыночной напряженности золото часто привлекает краткосрочные инвестиции в качестве защитного актива. Всплески волатильности рынка, часто отражаемые такими показателями, как индекс VIX, как правило, совпадают с повышенным интересом к золоту.

Геополитическая неопределенность

Войны, торговая напряженность и политическая нестабильность часто провоцируют бегство капитала в безопасные активы. В таких условиях золото выигрывает от своей репутации стабильного средства сохранения стоимости, особенно когда ослабевает доверие к финансовым рынкам или правительствам.

Распространенные заблуждения о факторах, влияющих на цену золота

Вокруг цен на золото сохраняется ряд мифов.

Одна из причин заключается в том, что золото всегда будет дорожать во время инфляции. В действительности же цена на золото реагирует на ожидания и доверие к политике, а не только на показатели инфляции.

Ещё один фактор заключается в том, что повышение процентных ставок автоматически приводит к снижению стоимости активов. Если повышение ставок отстаёт от инфляции или не приводит к росту реальной доходности, золото всё ещё может показать хорошие результаты.

Развенчание этих заблуждений помогает инвесторам более четко интерпретировать динамику цен.

Часто задаваемые вопросы (FAQ)

1. Какие основные факторы влияют на цены на золото?

На цены на золото в первую очередь влияют реальная доходность, инфляционные ожидания, колебания курса доллара США, покупки центральных банков и спрос инвесторов. Когда несколько из этих факторов совпадают, они часто приводят к устойчивым ценовым трендам, а не к краткосрочным колебаниям.

2. Почему реальная доходность так важна для золота?

Реальная доходность измеряет прибыль после инфляции. Когда она падает или становится отрицательной, стоимость хранения золота снижается, что делает его более привлекательным по сравнению с облигациями или наличными деньгами, которые предлагают ограниченную реальную доходность.

3. Как сильный доллар США влияет на цены на золото?

Поскольку цена золота устанавливается в долларах США, укрепление доллара делает золото дороже для зарубежных покупателей. Это, как правило, снижает спрос и оказывает понижающее давление на цены.

4. Какова роль закупок центрального банка на рынке золота?

Центральные банки покупают золото в качестве долгосрочного резервного актива, а не для торговли. Их постоянные покупки сокращают доступное предложение и часто помогают поддерживать цены в периоды ослабления спроса со стороны инвесторов.

5. Является ли золото надежным средством защиты от инфляции?

Золото не напрямую отражает инфляцию. Оно показывает наилучшие результаты, когда инфляционные ожидания растут, а доверие к политике центрального банка ослабевает, а не в периоды стабильной, хорошо контролируемой инфляции.

Заключение

Цены на золото следуют за устойчивым набором макроэкономических факторов, а не за краткосрочными рыночными колебаниями. Реальная доходность, инфляционные ожидания, движения индекса доллара США и покупки центральных банков являются основными факторами, определяющими цену, в то время как инвестиционный и потребительский спрос формируют силу и устойчивость ценовых тенденций.

Инвесторам следует сосредоточиться на взаимодействии этих сил, а не на ежедневных новостях. Когда реальная доходность падает, валюты ослабевают, а спрос со стороны государственного сектора остается стабильным, роль золота как стратегического актива становится более заметной. В таких условиях золото выступает не как спекулятивная сделка, а как инструмент стабильности и долгосрочного баланса портфеля.

Предупреждение: Данный материал предназначен исключительно для общего ознакомления и не является (и не должен рассматриваться как) финансовая, инвестиционная или иная консультация, на которую следует полагаться. Ни одно из мнений, содержащихся в данном материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит для какого-либо конкретного лица.