การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-11-28

อัปเดตเมื่อ: 2025-12-01

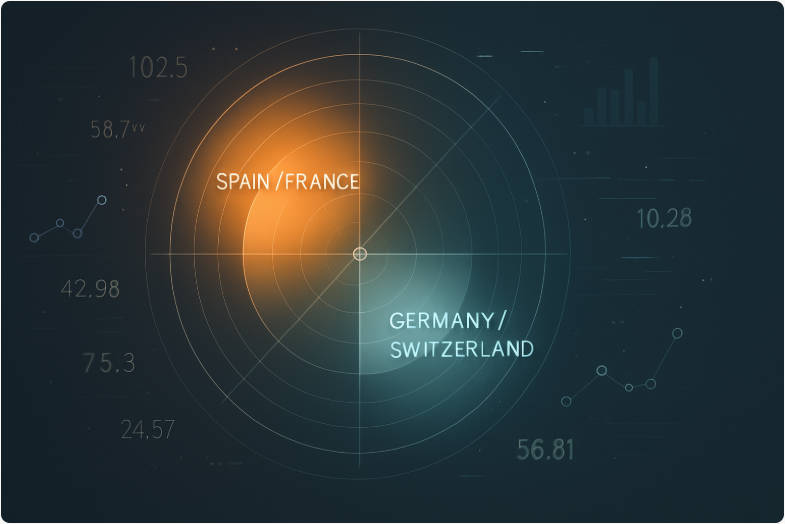

ข้อมูลล่าสุดสะท้อนให้เห็นถึงความแตกต่างที่ขยายกว้างขึ้นในเศรษฐกิจหลักของยุโรป เมื่อเงินเฟ้อในสเปนและฝรั่งเศสเริ่มเย็นลง ช่วยประคองการใช้จ่ายของครัวเรือน ขณะเดียวกัน เยอรมนีและสวิตเซอร์แลนด์กลับเผชิญภาวะ GDP ชะลอตัวและภาคอุตสาหกรรมที่ยังซบเซา

ในภาพรวม ตัวชี้วัดยูโรโซนบ่งชี้ถึงการเติบโตที่พอประมาณแต่มีเสถียรภาพ ภาพเศรษฐกิจแบบ “ผสม” ที่ทำให้นักลงทุนและ ECB ต้องประคองสมดุลอย่างระมัดระวัง

ดัชนี CPI รายเดือนของสเปนเพิ่มขึ้นเพียง 0.2% ลดลงจาก 0.7% ในเดือนก่อน ขณะที่ดัชนี HICP รายเดือนทรงตัวที่ 0.0% และอัตรา HICP รายปีลดลงสู่ 3.1% (จาก 3.2%)

การชะลอตัวนี้สะท้อนว่าแรงกดดันด้านราคาเริ่มเบาบางลง ซึ่งช่วยรักษากำลังซื้อของครัวเรือนและสนับสนุนการบริโภคภายในประเทศ

ทิศทางเงินเฟ้อที่ไม่ร้อนแรงมากนักยังช่วยลดแรงกดดันต่อแนวคิด “ขึ้นดอกเบี้ยเพิ่มเติม” ของผู้กำหนดนโยบายสไตล์ ECB แม้ว่าระดับเงินเฟ้อจะยังสูงกว่ากรอบที่สบายใจอยู่ก็ตาม

นัยสำคัญ: ผู้บริโภคอาจรู้สึกถูกกดดันน้อยลงจากราคาสินค้า ซึ่งอาจช่วยประคองอุปสงค์ภายในประเทศ ปัจจัยสำคัญต่อความยืดหยุ่นของเศรษฐกิจสเปน

GDP ไตรมาส 3 ของสวิตเซอร์แลนด์ ซึ่งมักถูกมองว่าเป็นตัวชี้วัดเสถียรภาพของยุโรปเหนือ หดตัว 0.5% แบบไตรมาสต่อไตรมาส ขณะที่การเติบโตแบบปีต่อปีชะลอลงเหลือเพียง +0.5%

ในเวลาเดียวกัน ดัชนีเศรษฐกิจชี้นำของประเทศ (ลักษณะเดียวกับดัชนี KOF) กลับปรับตัวเพิ่มขึ้น บ่งชี้ถึงโอกาส “เริ่มตั้งหลัก” ของเศรษฐกิจในระยะถัดไป

การหดตัวของผลผลิตสะท้อนความอ่อนแอจริง ซึ่งอาจมาจากอุปสงค์สินค้าส่งออกที่ลดลงหรือภาวะชะลอตัวในประเทศ อย่างไรก็ตาม การดีดตัวของดัชนีคาดการณ์ล่วงหน้าชี้ว่าภาคธุรกิจอาจเริ่มเตรียมตัวสำหรับเสถียรภาพ แม้เส้นทางฟื้นตัวยังไม่แน่นอนก็ตาม สำหรับประเทศที่พึ่งพาการส่งออกเป็นหลัก อุปสงค์ทั่วโลกและความแข็งแกร่งของค่าเงินยังเป็นปัจจัยชี้ชะตา

ฝรั่งเศสรายงานอัตราเงินเฟ้อ CPI รายปีที่ 0.9% ขณะที่ HICP รายปีอยู่ที่ 0.8% และดัชนี HICP รายเดือนอยู่ที่ 0.2% ทั้งหมดสะท้อนสภาวะเงินเฟ้อต่ำอย่างชัดเจน

GDP ไตรมาส 3 ขยายตัว +0.5% แบบไตรมาสต่อไตรมาส และ +0.9% แบบปีต่อปี ขณะที่การบริโภคภาคครัวเรือนเพิ่มขึ้น +0.4% ทั้งแบบรายเดือนและรายปี

การผสมผสานระหว่างเสถียรภาพด้านราคาและกำลังซื้อที่ยังแข็งแรงของครัวเรือนช่วยวางรากฐานสำหรับการเติบโตที่มั่นคง แม้จะอยู่ในระดับปานกลางก็ตาม สะท้อนว่าการบริโภคภายในประเทศยังคงเป็นเสาหลักสำคัญที่สามารถชดเชยความอ่อนแอของอุปสงค์จากต่างประเทศได้

ดัชนีราคาส่งออกและนำเข้าของเยอรมนีปรับตัวสูงขึ้นเล็กน้อย โดยราคาส่งออกเพิ่ม +0.2% MoM / +0.5% YoY ขณะที่ราคานำเข้าเพิ่ม +0.2% MoM แต่ลดลง –1.4% YoY

ในขณะเดียวกัน ยอดค้าปลีกที่แท้จริงลดลง –0.3% MoM บ่งชี้ถึงการชะลอตัวของอุปสงค์ผู้บริโภค แม้ว่าภาพรวมรายปีจะยังเป็นบวก แต่การลดลงแบบเดือนต่อเดือนถือเป็นสัญญาณเตือนที่สำคัญ

ในระดับมหภาค บรรยากาศทางธุรกิจของเยอรมนีดูเปราะบางจากผลสำรวจล่าสุดที่บ่งชี้ว่าความเชื่อมั่นของภาคธุรกิจลดลง (เช่น ดัชนีสภาพธุรกิจต่าง ๆ) สะท้อนความไม่แน่นอนที่เพิ่มสูงขึ้นในหมู่ผู้ประกอบการ

การบริโภคที่อ่อนแรง แรงกดดันด้านราคาที่ขยับขึ้นเพียงเล็กน้อย และความเชื่อมั่นที่ถดถอย ล้วนฉายภาพเศรษฐกิจระยะสั้นที่ไม่สดใสนัก สำหรับประเทศที่พึ่งพาการส่งออกและอุตสาหกรรมอย่างเยอรมนี อุปสงค์ต่างประเทศที่ซบเซาและการบริโภคภายในที่อ่อนตัวอาจยังคงเป็นแรงกดถ่วงต่อเศรษฐกิจในระยะต่อไป

ดัชนี HCOB Flash Eurozone Composite PMI เดือนพฤศจิกายน 2025 อยู่ที่ 52.4 ลดลงเล็กน้อยจาก 52.5 ในเดือนตุลาคม แต่ยังคงสูงกว่าระดับ 50 ซึ่งเป็นเส้นแบ่งระหว่างการขยายตัวและหดตัวของกิจกรรมเศรษฐกิจ

ภาคบริการทำผลงานโดดเด่น โดยดัชนี Services PMI พุ่งขึ้นสู่ 53.1 ซึ่งเป็นระดับสูงสุดในรอบ 18 เดือน สะท้อนว่าภาคบริการยังเป็น “เครื่องยนต์หลัก” ของการเติบโตในยูโรโซน

ในทางตรงกันข้าม ภาคการผลิตกลับเข้าสู่ภาวะหดตัวอีกครั้งด้วยค่า Manufacturing PMI ที่ 49.7 สะท้อนอุปสงค์ที่อ่อนแอและแรงกดดันด้านต้นทุนที่เริ่มกลับมา

ในด้านการเงินและการธนาคาร: การเติบโตของสินเชื่อธุรกิจทรงตัวที่ 2.9% ขณะที่สินเชื่อภาคครัวเรือนเร่งขึ้นเป็น 2.8% ส่วนตัวชี้วัดปริมาณเงินกว้าง (M3) อยู่ที่ 2.8% ทั้งหมดนี้บ่งชี้ถึงสภาวะการเงินที่ “อ่อนแต่เสถียร” ซึ่งยังคงสนับสนุนกิจกรรมเศรษฐกิจในระดับหนึ่ง

เศรษฐกิจยูโรโซนโดยรวมยังคงขับเคลื่อนด้วยภาคบริการและการบริโภคภายในประเทศ แต่ความอ่อนแอในภาคการผลิตและอุปสงค์ส่งออกที่ถูกซ้ำเติมด้วยอุปสรรคการค้าโลกยังคงถ่วงทิศทางการเติบโตโดยรวม

สำหรับ ECB ภาพเศรษฐกิจที่ “ไม่เป็นเนื้อเดียวกัน” เช่นนี้ทำให้การตัดสินใจเชิงนโยบายซับซ้อนขึ้น แม้เงินเฟ้อที่เริ่มลดลงในบางประเทศอาจกระตุ้นท่าทีผ่อนคลายหรือหยุดขึ้นดอกเบี้ย แต่ GDP ที่อ่อนแอและภาคการผลิตที่หดตัว ยังเป็นเหตุผลให้ต้องระมัดระวัง เจ้าหน้าที่ ECB บางรายก็ออกมาเตือนแล้วว่า “ยังไม่ถึงเวลา” สำหรับการลดดอกเบี้ยเพิ่มเติม

สำหรับนักลงทุนและตลาด การตีความข้อมูลเศรษฐกิจตอนนี้อาจเป็นแบบ “รอดูสถานการณ์” ตัวเลขที่แข็งแรงจากภาคบริการและผู้บริโภคช่วยสร้างความมั่นใจระดับหนึ่ง แต่สัญญาณอ่อนแรงจากภาคอุตสาหกรรมและค้าปลีกยังคงชี้ถึงความเสี่ยง โดยเฉพาะในกลุ่มที่พึ่งพาการส่งออกหรือสินค้าโภคภัณฑ์

ภาคธุรกิจและธนาคาร: การเติบโตของสินเชื่อและปริมาณเงินที่คงเส้นคงวาช่วยสนับสนุนสภาพคล่องสำหรับผู้กู้ แต่เงื่อนไขสินเชื่อที่เข้มงวดยังคงเป็นความเสี่ยงสำหรับภาคที่อ่อนแอ โดยเฉพาะในสภาพแวดล้อมที่การค้าโลกยังไม่แน่นอนและห่วงโซ่อุปทานยังมีความผันผวน

| ประเทศ / ตัวชี้วัด | ข้อมูลล่าสุด (28 พ.ย.) / ช่วงเวลา | ครั้งก่อน / คาดการณ์ |

|---|---|---|

| สเปน — Harmonised CPI (รายเดือน) | 0.0% | ก่อนหน้า: 0.50%, คาด: –0.2% |

| สเปน — Harmonised CPI (รายปี) | 3.1% | ก่อนหน้า: 3.2%, คาด: 2.9% |

| สเปน — CPI (รายเดือน) | 0.2% | ก่อนหน้า: 0.70%, คาด: 0.1% |

| สวิตเซอร์แลนด์ — GGDP ไตรมาส 3 QoQ | –0.5% | ก่อนหน้า (ปรับทบทวน): +0.2%, คาด: –0.4% |

| สวิตเซอร์แลนด์ — GDP ไตรมาส 3 YoY | +0.5% | ก่อนหน้า (ปรับทบทวน): +1.3%, คาด: +0.6% |

| สวิตเซอร์แลนด์ —ดัชนีชี้นำเศรษฐกิจ (KOF) เดือนที่ 11 | 101.7 | ก่อนหน้า: 101.3 (ปรับเป็น 101.5), คาด: 101.5 |

| ฝรั่งเศส — CPI (รายปี) | +0.9% | ก่อนหน้า: 0.90%, คาด: 1.0% |

| ฝรั่งเศส — Harmonised CPI (รายปี) | +0.8% | ก่อนหน้า: 0.80%, คาด: 1.0% |

| ฝรั่งเศส — Harmonised CPI (รายเดือน) | –0.2% | ก่อนหน้า: 0.10%, คาด: 0.0% |

| ฝรั่งเศส — CPI (รายเดือน) | –0.1% | ก่อนหน้า: 0.10%, คาด: 0.0% |

| ฝรั่งเศส — PPI (ต.ค. รายปี) | –0.8% | ก่อนหน้า: 0.10% |

| ฝรั่งเศส — PPI (ต.ค. รายเดือน) | 0.0% | ก่อนหน้า: –0.20% |

| ฝรั่งเศส — การบริโภคครัวเรือน (ต.ค. รายปี) | +0.4% | ก่อนหน้า: –0.30% |

| ฝรั่งเศส — การบริโภคครัวเรือน (ต.ค. รายเดือน) | +0.4% | ก่อนหน้า: 0.30% |

| ฝรั่งเศส — GDP ไตรมาส 3 QoQ (ประมาณการสุดท้าย) | +0.5% | ก่อนหน้า: 0.50%, คาด: 0.5% |

| ฝรั่งเศส — GDP ไตรมาส 3 YoY (ประมาณการสุดท้าย) | +0.9% | ก่อนหน้า: 0.90%, คาด: 0.9% |

| เยอรมนี — ดัชนีราคาส่งออก (ต.ค. รายปี) | +0.5% | ก่อนหน้า: 0.6% |

| เยอรมนี — ดัชนีราคาส่งออก (ต.ค. รายเดือน) | +0.2% | ก่อนหน้า: 0.0% |

| เยอรมนี — ดัชนีราคานำเข้า (ต.ค. รายปี) | –1.4% | ก่อนหน้า: –1.0% |

| เยอรมนี — ดัชนีราคานำเข้า (ต.ค. รายเดือน) | +0.2% | ก่อนหน้า: 0.2% |

| เยอรมนี — ยอดขายปลีกที่แท้จริง (ต.ค. รายเดือน) | –0.3% | คาด: 0.2%, ก่อนหน้า: 0.2% |

| เยอรมนี — ยอดขายปลีกที่แท้จริง (ต.ค. รายปี) | +1.3% | คาด: 0.1%, ก่อนหน้า: 2.8% |

สเปนและฝรั่งเศสได้รับประโยชน์จากการบริโภคภายในประเทศที่มั่นคงและเงินเฟ้อต่ำ ซึ่งช่วยพยุงอุปสงค์ในประเทศ ขณะที่เยอรมนีและสวิตเซอร์แลนด์พึ่งพาการส่งออกและภาคการผลิตมากกว่า ทำให้เปราะบางต่อการชะลอตัวของการค้าโลกและกิจกรรมอุตสาหกรรมที่อ่อนแรง

ทิศทางเศรษฐกิจที่สวนทางกันทำให้การตัดสินใจของ ECB ซับซ้อนขึ้น เงินเฟ้อที่ลดลงในบางประเทศลดแรงกดดันต่อการขึ้นดอกเบี้ยเพิ่มเติม แต่ GDP และภาคการผลิตที่อ่อนแอในประเทศอื่น ๆ ทำให้ ECB ต้องระมัดระวังมากขึ้น ส่งผลให้ต้องดำเนินนโยบายแบบ “สมดุล” เป็นพิเศษ

การบริโภคที่แข็งแรงในสเปนและฝรั่งเศสช่วยชดเชยความอ่อนแอของภาคอุตสาหกรรมในประเทศอื่น ๆ การใช้จ่ายภาคครัวเรือนหนุนการเติบโตของภาคบริการ ช่วยให้ GDP โดยรวมยังขยายตัวในระดับปานกลาง และทำหน้าที่เป็นกันชนต่อแรงกระแทกจากอุปสงค์ต่างประเทศที่ชะลอลง

ทั้งสองประเทศมีความเสี่ยงสูงเนื่องจากพึ่งพาภาคการผลิตและการส่งออกเป็นหลัก ยอดค้าปลีกและผลผลิตอุตสาหกรรมที่อ่อนแอ ประกอบกับความไม่แน่นอนของการค้าโลก อาจทำให้การเติบโตของ GDP ชะลอตัวและส่งผลลบต่อความเชื่อมั่นของภาคธุรกิจในระยะสั้น

เงินเฟ้อในสเปนและฝรั่งเศสเริ่มชะลอลง โดย CPI รายเดือนลดลงอย่างชัดเจน อย่างไรก็ตาม เงินเฟ้อยังอยู่ในระดับสูงเมื่อเทียบกับช่วงก่อนหน้า ขณะที่แนวโน้มในเยอรมนีและสวิตเซอร์แลนด์ยังผสมผสาน ทำให้ทั้งนักวางนโยบายและตลาดยังคงระมัดระวัง

นักลงทุนควรติดตามภาคการผลิต ยอดค้าปลีก และดัชนีชี้นำต่าง ๆ เช่น PMI, ESI และ KOF ตัวชี้วัดเหล่านี้สะท้อนสัญญาณการเปลี่ยนแปลงของโมเมนตัมเศรษฐกิจ ช่วยกำหนดมุมมองต่อการเติบโต นโยบายการเงิน และทิศทางตลาดของยูโรโซน

ยุโรปในวันนี้กำลังเคลื่อนตัวบน “สองราง” ทางเศรษฐกิจ ด้านหนึ่ง ประเทศอย่างสเปนและฝรั่งเศสได้รับประโยชน์จากเงินเฟ้อที่นิ่งขึ้น การบริโภคที่แข็งแรง และการเติบโตในระดับพอเหมาะ แต่อีกด้านหนึ่ง เยอรมนี สวิตเซอร์แลนด์ และประเทศอุตสาหกรรมหนักอื่น ๆ กลับต้องเผชิญการส่งออกที่ชะลอตัว ผลผลิตอุตสาหกรรมที่อ่อนแรง และอุปสงค์ผู้บริโภคที่ลดลง ส่งผลให้โมเมนตัมทางเศรษฐกิจโดยรวมชะลอตัวลงอย่างเห็นได้ชัด

แม้ภาคบริการและการใช้จ่ายภาคครัวเรือนยังช่วยประคองเศรษฐกิจ แต่ปัญหาเชิงโครงสร้างในภาคการผลิต ความสามารถแข่งขันด้านการส่งออก และแรงกดดันจากการค้าโลก ยังคงทำให้เส้นทางข้างหน้ายุโรปเต็มไปด้วยความไม่แน่นอน

สำหรับผู้อ่าน นักลงทุน และผู้กำหนดนโยบาย เรื่องราวของ “ความแตกต่าง” ภายในยุโรปกำลังกลายเป็นหัวข้อสำคัญมากขึ้นเรื่อย ๆ ยุโรปไม่ได้เดินด้วยจังหวะเดียวอีกต่อไป แต่เป็นภูมิภาคที่ประกอบด้วย “กลไกการเติบโตที่หลากหลาย” ซึ่งแต่ละแห่งมีทั้งความเสี่ยงและความแข็งแกร่งในแบบของตัวเอง

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ