การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-09-30

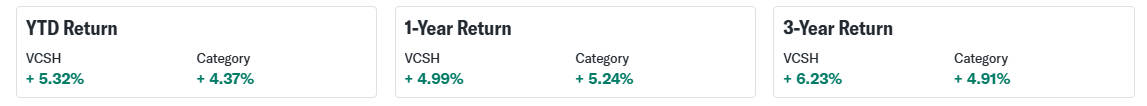

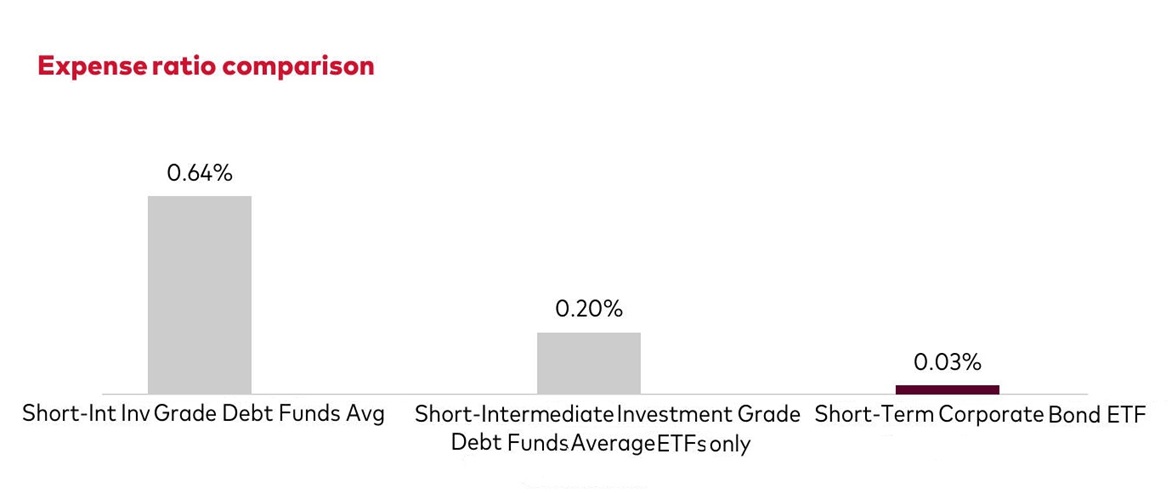

Vanguard Short-Term Corporate Bond ETF (VCSH ETF) เป็นกองทุน ETF พันธบัตรองค์กรเกรดการลงทุนที่มีต้นทุนต่ำ ถูกออกแบบมาเพื่อมอบผลตอบแทนลักษณะ “เหนือกว่าเงินสด” (cash-plus) ให้แก่นักลงทุน โดยมีความอ่อนไหวต่ออัตราดอกเบี้ยจำกัด กองทุนนี้เก็บค่าธรรมเนียมเพียง 0.03% และ ณ ปลายเดือนกันยายน 2025 มีอัตราผลตอบแทนตั้งแต่ต้นปี (YTD yield) ราว 5.3% ซึ่งสูงกว่าค่าเฉลี่ยของกลุ่มที่อยู่ประมาณ 4.3%

ในส่วนถัดไป เราจะอธิบายรายละเอียดว่าตัวเลขเหล่านี้หมายถึงอะไร แสดงพอร์ตการลงทุนภายใน VCSH เปรียบเทียบกับทางเลือกอื่น ๆ ที่ใช้ได้จริง และวิเคราะห์ความเสี่ยงรวมถึงพฤติกรรมที่น่าจะเกิดขึ้นในสถานการณ์ตลาดต่าง ๆ

ความหมายของ VCSH และวิธีการทำงาน

รายละเอียดการถือครอง พอร์ตเครดิต และสถิติหลัก (พร้อมตารางที่อ่านง่าย)

พฤติกรรมของ VCSH ในสภาวะตลาดที่ต่างกัน (ดอกเบี้ย ความตึงเครียดด้านเครดิต)

วิธีการใช้งานในพอร์ตจริงและข้อแลกเปลี่ยน

การเปรียบเทียบที่ชัดเจนกับ ETF ที่คล้ายกัน

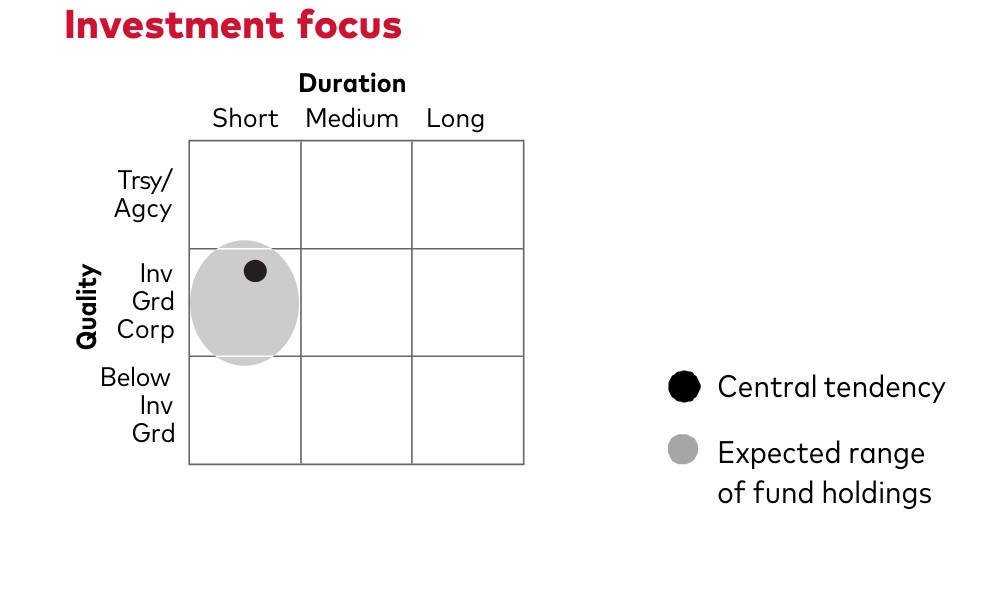

VCSH (สัญลักษณ์: VCSH) คือกองทุน Vanguard Short-Term Corporate Bond ETF มีวัตถุประสงค์เพื่อติดตามดัชนี Bloomberg U.S. 1–5 Year Corporate Bond Index มอบการกระจายการลงทุนในพันธบัตรองค์กรสกุลดอลลาร์สหรัฐ เกรดการลงทุน ที่มีอายุคงเหลือประมาณ 1–5 ปี

ต้นทุนต่ำ: อัตราค่าธรรมเนียมเพียง 0.03% ช่วยให้ผลตอบแทนสะสมเติบโตได้อย่างมีประสิทธิภาพ

รายได้ที่มีระยะเวลาสั้น: ระยะเวลาเฉลี่ย (effective duration) ราว 2.7 ปี ช่วยลดความอ่อนไหวต่อการเปลี่ยนแปลงอัตราดอกเบี้ย เมื่อเทียบกับกองทุนพันธบัตรระยะยาว

การลงทุนในเครดิตองค์กร: ให้อัตราผลตอบแทนสูงกว่าพันธบัตรรัฐบาลหรือกองทุนตลาดเงิน โดยยังคงอยู่ในกลุ่มเกรดการลงทุนเป็นหลัก

ผู้ที่มักพิจารณา VCSH ได้แก่: นักลงทุนที่ต้องการรายได้แบบอนุรักษนิยม ที่ปรึกษาการเงินที่มองหาทางเลือก “เหนือกว่าเงินสด” และพอร์ตการลงทุนที่ต้องการการลงทุนในเครดิตองค์กรระยะสั้นโดยไม่มีความเสี่ยงด้านระยะเวลามากนัก

VCSH ติดตามดัชนี Bloomberg U.S. 1–5 Year Corporate Bond Index โดยใช้วิธีการ Representative Sampling (ไม่จำเป็นต้องถือครองพันธบัตรทุกตัวในดัชนี แต่เลือกตัวแทนจำนวนมากเพื่อให้สอดคล้องกับความเสี่ยงโดยรวม)

ซึ่งหมายความว่ากองทุนจะถือครองพันธบัตรที่เป็นตัวแทนจำนวนมากจากดัชนี เพื่อให้สอดคล้องกับปัจจัยความเสี่ยงที่กำหนดไว้

VCSH เป็น ETF ที่จดทะเบียนในตลาด NASDAQ ซื้อขายได้ตลอดวัน ความมีสภาพคล่องได้รับการสนับสนุนจากกลไก Creation/Redemption และขนาดสินทรัพย์ที่ใหญ่

VCSH จ่ายผลตอบแทนเป็นรายเดือน นักลงทุนจะได้รับเงินปันผลเป็นเงินสด (หรือเลือกให้นำไปลงทุนซ้ำอัตโนมัติ หากมีบริการรองรับ)

ข้อมูลสำคัญที่นักลงทุนควรตรวจสอบ (ตัวเลขอ้างอิงตามแหล่งข้อมูล ณ วันที่ระบุ)

| ตัวชี้วัด | ค่า (Snapshot) |

| อัตราส่วนค่าธรรมเนียม | 0.03% |

| 30-day SEC Yield | ~4.18% (ตามข้อมูล Vanguard) |

| มูลค่าสินทรัพย์สุทธิรวม (Vanguard) | 34,397 ล้านดอลลาร์ (≈34.4 พันล้าน) — ณ 30 มิ.ย. 2025 |

| AUM (ข้อมูลตลาด) | ~39.5 พันล้านดอลลาร์ — ปลาย ก.ย. 2025 |

| AUM (แหล่งข้อมูลอื่น) | 46.0 พันล้านดอลลาร์ (Schwab, 29 ก.ย. 2025) |

| ระยะเวลาเฉลี่ย | 2.7 ปี |

| อายุคงเหลือเฉลี่ย (Effective Maturity) | ~3.0 ปี |

| จำนวนพันธบัตรในพอร์ต | ประมาณ 2,600 ฉบับ |

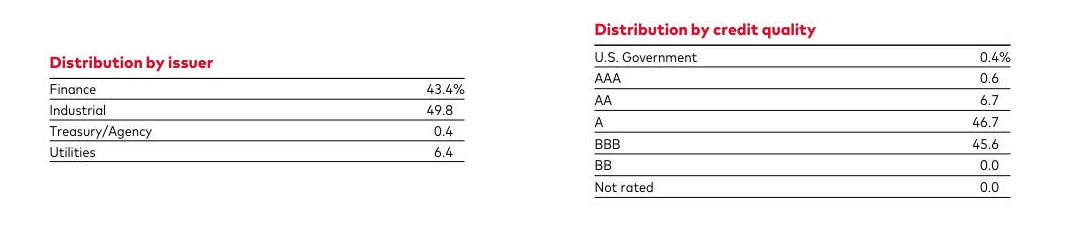

| คุณภาพเครดิต | A: 46.7% ; BBB: 45.6% ; AA: 6.7% ; AAA: 0.6% ; รัฐบาลสหรัฐ: 0.4% |

| การกระจุกตัวตามอุตสาหกรรม | อุตสาหกรรม: ≈49.8% ; การเงิน: ≈43.4% ; สาธารณูปโภค: ≈6.4% |

หมายเหตุ AUM:

ตัวเลขมูลค่าสินทรัพย์สุทธิ (Assets under Management) อาจแตกต่างกันตามวันที่รายงาน และขึ้นอยู่กับว่าเป็นข้อมูลเฉพาะ ETF หรือทั้งกองทุน ควรตรวจสอบข้อมูลล่าสุดจากผู้ให้บริการก่อนตัดสินใจลงทุน

กองทุนให้น้ำหนักอย่างมากในพันธบัตรองค์กรเกรดการลงทุนระดับกลางถึงสูง เกือบครึ่งเป็นอันดับเครดิต A และอีกเกือบครึ่งเป็น BBB ซึ่งเป็นสาเหตุที่ให้อัตราผลตอบแทนสูงกว่าพันธบัตรรัฐบาล แต่ก็สะท้อนความเสี่ยงด้านเครดิตในกลุ่มเกรดการลงทุนต่ำกว่าเช่นกัน

ส่วนใหญ่เป็นพันธบัตรที่มีอายุตั้งแต่ 1–5 ปี โดยมีอายุคงเหลือเฉลี่ยราว 3.0 ปี และระยะเวลาเฉลี่ย (Effective Duration) ประมาณ 2.7 ปี โครงสร้างนี้ช่วยให้กองทุนมีความอ่อนไหวต่ออัตราดอกเบี้ยน้อยกว่ากองทุนพันธบัตรระยะยาว

พันธบัตรจากภาคอุตสาหกรรมและการเงินครองสัดส่วนหลัก การถือครองพันธบัตรรายตัวมีน้ำหนักค่อนข้างน้อย เนื่องจากพอร์ตมีการกระจายกว้าง ทำให้ความเสี่ยงด้านการกระจุกตัวต่ำกว่ากองทุนพันธบัตรที่ถือผู้ออกเพียงไม่กี่ราย

ข้อมูลจาก ETFdb และ Vanguard ชี้ให้เห็นว่าน้ำหนักของผู้ออกรายใหญ่โดยทั่วไปต่ำกว่า 1% ต่อพันธบัตรแต่ละตัว

VCSH มีความเสี่ยงจากอัตราดอกเบี้ยน้อยกว่ากองทุนพันธบัตรระยะยาว แต่มีความเสี่ยงด้านเครดิตชัดเจนมากกว่าพันธบัตรรัฐบาล

ด้วยระยะเวลาเฉลี่ย ≈2.7 ปี มูลค่าตลาดของ VCSH มักจะเคลื่อนไหวราว 2.7% ต่อการเปลี่ยนแปลงของอัตราดอกเบี้ย 100 จุดพื้นฐาน (ตามกฎคร่าว ๆ: Duration × Δrate) ซึ่งถือว่าไม่สูงนักเมื่อเทียบกับกองทุนพันธบัตรระยะกลางหรือยาว

เนื่องจาก ~46.7% ของสินทรัพย์อยู่ในเครดิตระดับ A และ ~45.6% ในเครดิต BBB VCSH จึงมีความเสี่ยงด้านเครดิตองค์กร หากส่วนต่างเครดิต (Credit Spreads) ขยายตัวในภาวะตึงเครียดหรือเศรษฐกิจถดถอย มูลค่ากองทุนอาจลดลงได้แม้ธนาคารกลางสหรัฐจะไม่ขึ้นดอกเบี้ย

โครงสร้าง ETF ช่วยให้มีสภาพคล่องระหว่างวันและส่วนต่าง Bid-Ask แคบ เนื่องจากมี AUM ขนาดใหญ่และปริมาณการซื้อขายสูง อย่างไรก็ตาม พันธบัตรองค์กรที่อยู่ภายในยังมีสภาพคล่องแตกต่างกันไป

ในภาวะตลาดตึงเครียด ETF อาจซื้อขายในราคาพรีเมียมหรือส่วนลดเมื่อเทียบกับ NAV

โดยทั่วไปกองทุนนี้ให้ผลตอบแทนคงที่มากกว่าและขาดทุนสะสมน้อยกว่ากองทุนพันธบัตรระยะยาวหรือพันธบัตร High-Yield แต่ผลการดำเนินงานยังคงขึ้นกับปัจจัยร่วมระหว่างอัตราดอกเบี้ยและส่วนต่างเครดิตองค์กร

เอกสารข้อมูลของ Vanguard แสดงผลตอบแทนล่าสุดและการเปรียบเทียบกับดัชนีมาตรฐาน

30-day SEC Yield ที่ Vanguard รายงาน ณ 25 ก.ย. 2025: ≈4.18% ใช้เป็นตัวชี้วัดรายได้ระยะสั้น แต่จะเปลี่ยนแปลงทุกเดือน

ผลตอบแทนถึงกำหนดไถ่ถอน (Yield-to-Maturity: YTM) ของพันธบัตรภายในพอร์ตอยู่ราว 4% ต้น ๆ ถึงกลาง ๆ แล้วแต่วัน รายงานจากผู้ให้บริการต่าง ๆ

ความหมายในเชิงปฏิบัติ:

ในสภาพแวดล้อมดอกเบี้ยสูงปี 2024–2025 พันธบัตรองค์กรระยะสั้นสร้างรายได้ที่น่าสนใจและผลตอบแทนแบบ “เหนือกว่าเงินสด” เมื่อเทียบกับกองทุนตลาดเงินหรือพันธบัตรรัฐบาลระยะสั้น แต่ต้องตระหนักว่าส่วนหนึ่งของผลตอบแทนพิเศษนั้นคือค่าชดเชยความเสี่ยงด้านเครดิต

ในฐานะ “cash-plus” allocation: หากคุณต้องการรายได้สูงกว่าตลาดเงินหรือพันธบัตรรัฐบาลระยะสั้น โดยไม่อยากรับความเสี่ยงด้านอายุพันธบัตรมาก VCSH อาจเป็นตัวเลือกทดแทนเงินสด (สัดส่วนขึ้นอยู่กับความเสี่ยงที่ยอมรับได้)

ในฐานะรายได้แบบป้องกันความเสี่ยง (Defensive income): นักลงทุนที่อนุรักษนิยมและต้องการรายได้จากเครดิตองค์กร แต่ไม่อยากเสี่ยงกับอัตราดอกเบี้ยนาน ๆ มักจัดสรรสัดส่วนเล็กถึงปานกลาง (เช่น 5–20% ของพอร์ตตราสารหนี้)

ไม่ใช่ตัวแทนพันธบัตรระยะยาว: หากต้องการ Duration ยาวเพื่อจับคู่ภาระหนี้ หรือมุ่งผลตอบแทนรวมระยะยาว VCSH จะด้อยกว่ากองทุนพันธบัตรระยะยาวเมื่อดอกเบี้ยลดลงแรง

การใช้งานเชิงกลยุทธ์ (Tactical use): ในช่วงที่อัตราผลตอบแทนระยะสั้นทรงตัวหรือสูงขึ้น VCSH สามารถใช้เก็บเกี่ยวรายได้ด้วยความผันผวนน้อยกว่ากองทุนพันธบัตรองค์กรระยะยาว

| ETF | การลงทุนหลัก | ค่าใช้จ่าย | 30-day SEC Yield (ล่าสุด) | ระยะเวลาที่มีผล (โดยประมาณ) | หมายเหตุ / เหมาะใช้เมื่อ |

| VCSH (Vanguard) | พันธบัตรองค์กรระดับลงทุนระยะสั้น | 0.03% | ~4.18% (25 ก.ย. 2025) | ~2.7 ปี | เหมาะที่สุดสำหรับเงินสดและผลตอบแทนขององค์กร |

| BSV (Vanguard Short-Term Bond ETF) | พันธบัตรรัฐบาลและองค์กรระยะสั้นผสม | 0.03% | ~3.85–3.9% | ~ 2–3 ปี | กว้างกว่า ปลอดภัยกว่าเล็กน้อย (มีคลังมากขึ้น) กว่าแบบองค์กรล้วนๆ |

| SHY (iShares 1–3yr Treasury) | พันธบัตรรัฐบาลสหรัฐฯ (1–3 ปี) | 0.15% | ~3.82% | ~1.8 ปี | สินเชื่อที่ปลอดภัยกว่า (กระทรวงการคลัง) อัตราผลตอบแทนต่ำกว่า ควรเลือกเมื่อความเสี่ยงด้านสินเชื่อไม่ควรมีนัยสำคัญ |

วิธีการอ่านตาราง:

โดยทั่วไป VCSH ให้อัตราผลตอบแทนสูงกว่ากองทุนพันธบัตรรัฐบาลล้วน ๆ อย่าง SHY เนื่องจากมีการลงทุนในเครดิตองค์กร ขณะที่ BSV อยู่กึ่งกลางระหว่างสองทางเลือก — กระจายกว้างกว่าและปลอดภัยกว่าบางส่วน แต่ผลตอบแทนต่ำกว่า VCSH

รายการตรวจสอบ (รายวัน/รายสัปดาห์/รายเดือน):

SEC Yield และวันจ่ายผลตอบแทน: การเปลี่ยนแปลงส่งผลต่อความคาดหวังรายได้

Duration เฉลี่ย / อายุคงเหลือเฉลี่ย: ตรวจสอบว่ากองทุนมีการปรับลดหรือยืดระยะเวลา (การเปลี่ยนแปลง Duration ส่งผลต่อความเสี่ยง)

ส่วนต่างเครดิต (Corporate OAS): การขยายตัวของส่วนต่างบ่งชี้ความเสี่ยงเครดิตที่สูงขึ้นและอาจนำไปสู่การขาดทุนตามมูลค่าตลาด (ควรใช้ข้อมูลตลาดอ้างอิง)

Fund flows และ AUM: การไหลออกจำนวนมากอาจกดดันสภาพคล่องของ ETF ขณะที่ AUM ขนาดใหญ่ถือว่าเป็นปัจจัยที่น่าเชื่อถือกว่า

ปัจจัยมหภาค: แนวทางนโยบายธนาคารกลางและตัวบ่งชี้ภาวะถดถอยมักเป็นตัวขับเคลื่อนการเปลี่ยนแปลงของส่วนต่างเครดิต ควรติดตามการอัปเดตนโยบายอย่างใกล้ชิด

นักลงทุนที่ต้องการรายได้สูงกว่าเงินสด โดยมีความเสี่ยงอัตราดอกเบี้ยต่ำ

ที่ปรึกษาการเงินที่สร้างพอร์ตตราสารหนี้องค์กรระยะสั้นเพื่อเพิ่มผลตอบแทนในพอร์ตที่เน้นความปลอดภัย

เทรดเดอร์ที่ต้องการการลงทุนในพันธบัตรองค์กรระยะสั้นเพื่อใช้ในเชิงกลยุทธ์

นักลงทุนที่ต้องการรักษาเงินต้น 100% (ควรเลือกตั๋วเงินคลังหรือกองทุนตลาดเงินแทน)

ผู้ที่ไม่สามารถรับความเสี่ยงเครดิตได้เลย (ควรเลือกกองทุนที่ลงทุนในพันธบัตรรัฐบาลเท่านั้น)

นักลงทุนพันธบัตรระยะยาวที่ต้องการผลประโยชน์จากการลดลงของอัตราดอกเบี้ย

หลัก ๆ คือพันธบัตรองค์กรสกุลดอลลาร์สหรัฐ เกรดการลงทุน ที่มีอายุตั้งแต่ 1–5 ปี โดยใช้การสุ่มตัวอย่างเพื่อเลียนแบบดัชนี Bloomberg U.S. 1–5 Year Corporate Bond Index

ปลอดภัยกว่ากองทุนพันธบัตรองค์กรระยะยาว แต่ไม่ “ปลอดภัยด้านเครดิต” เท่าพันธบัตรรัฐบาล เนื่องจากมีการถือ BBB จำนวนมาก หากเกิดภาวะเครดิตตึงเครียด กองทุนอาจขาดทุนได้ หากต้องการความปลอดภัยของเงินต้นเต็มรูปแบบ พันธบัตรรัฐบาลหรือกองทุนตลาดเงินเป็นตัวเลือกที่ดีกว่า

อัตราผลตอบแทน SEC 30 วัน ที่ Vanguard รายงานเมื่อ 25 ก.ย. 2025 อยู่ที่ประมาณ 4.18% อย่างไรก็ตาม อัตราผลตอบแทนเปลี่ยนแปลงได้ ควรตรวจสอบข้อมูลล่าสุดจากผู้ให้บริการก่อนตัดสินใจลงทุน

ที่ระดับ ETF มีสภาพคล่องสูง (มีปริมาณการซื้อขายเฉลี่ยต่อวันสูงและ AUM ขนาดใหญ่) อย่างไรก็ตาม สภาพคล่องของพันธบัตรองค์กรที่อยู่ภายใต้มีความแตกต่างกัน ซึ่งอาจส่งผลต่อพฤติกรรมของ ETF ในช่วงตลาดผันผวน

ด้วย Duration ระยะสั้น ทำให้ความอ่อนไหวต่อดอกเบี้ยต่ำกว่า ส่งผลให้ราคาลดลงเพียงเล็กน้อยเมื่อดอกเบี้ยขึ้น แต่หากส่วนต่างเครดิตกว้างขึ้น ก็อาจสร้างแรงกดดันต่อผลตอบแทนเพิ่มเติม

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ