Mulai Trading

Tentang EBC

Diterbitkan pada: 2025-09-30

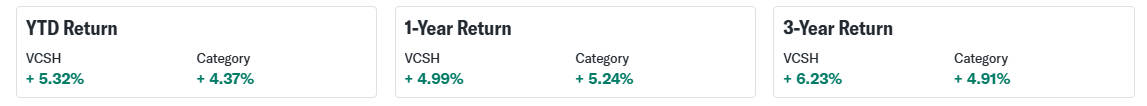

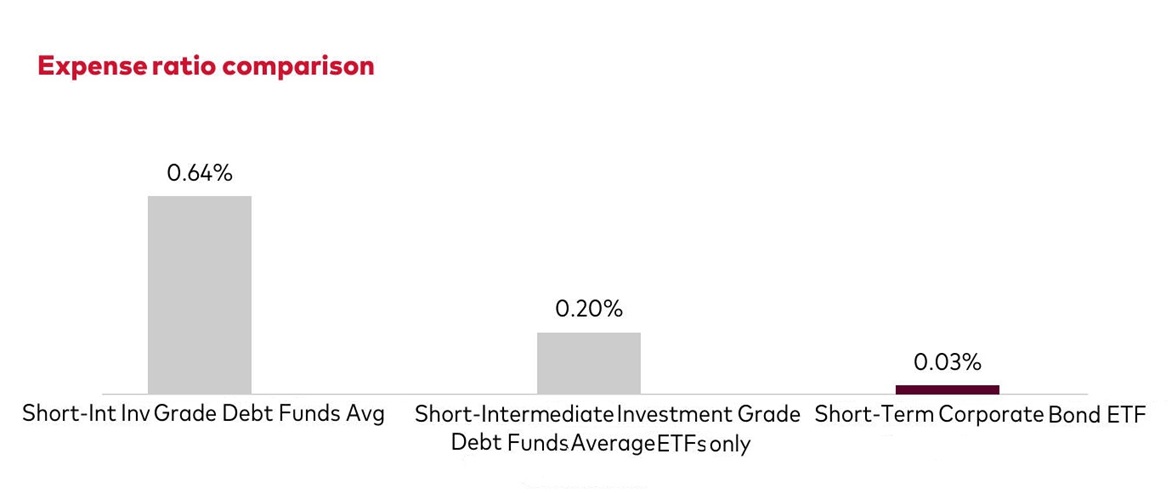

Vanguard Short-Term Corporate Bond ETF (VCSH) adalah ETF obligasi korporasi berbiaya rendah dan berperingkat investasi yang dirancang untuk memberikan imbal hasil "tunai plus" kepada investor dengan sensitivitas suku bunga terbatas — ETF ini hanya mengenakan biaya 0,03% dan, per akhir September 2025, menghasilkan imbal hasil YTD sekitar 5,3%, mengungguli rata-rata kategori sebesar 4,3%.

Di bawah ini kami jelaskan secara rinci apa arti angka-angka tersebut, tunjukkan portofolio di dalam VCSH, bandingkan dengan alternatif praktis, dan periksa risiko dan kemungkinan perilaku dalam berbagai skenario pasar.

Apa itu VCSH dan bagaimana cara kerjanya.

Kepemilikan aktual, campuran kredit, dan statistik utama (tabel bersih).

Bagaimana VCSH berperilaku di lingkungan pasar yang berbeda (suku bunga, tekanan kredit).

Penggunaan portofolio praktis dan kelebihan serta kekurangannya.

Perbandingan yang jelas dengan ETF serupa.

VCSH (ticker: VCSH) adalah ETF Obligasi Korporasi Jangka Pendek Vanguard. ETF ini bertujuan untuk melacak Indeks Obligasi Korporasi Bloomberg AS 1–5 Tahun, memberikan eksposur yang terdiversifikasi terhadap obligasi korporasi berdenominasi dolar AS, berperingkat investasi, yang jatuh tempo dalam kurun waktu sekitar 1–5 tahun.

Rasio biaya: biaya rendah 0,03%, yang membantu pengembalian bertambah lebih efektif.

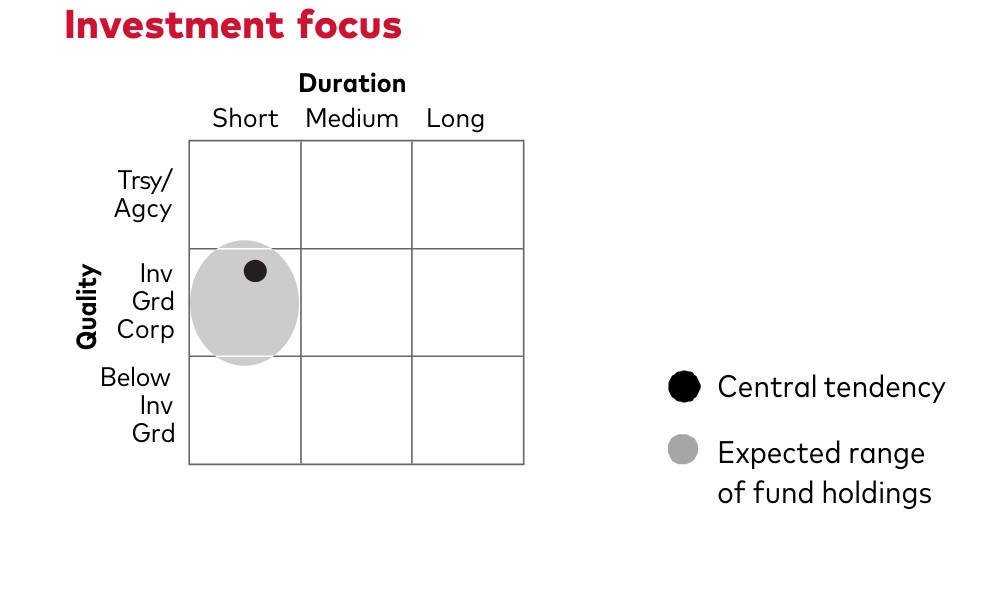

Pendapatan dengan durasi sedang: durasi efektif pendek (≈2,7 tahun) membatasi sensitivitas terhadap pergerakan suku bunga dibandingkan dengan dana obligasi yang lebih panjang.

Paparan kredit korporasi: hasil lebih tinggi daripada produk obligasi pemerintah/pasar uang, namun tetap berperingkat investasi.

Siapa yang biasanya mempertimbangkan VCSH: investor berpendapatan konservatif, penasihat yang mencari instrumen kas-plus, dan portofolio yang menginginkan eksposur kredit korporat pendek tanpa risiko durasi yang berarti.

VCSH mengikuti Indeks Obligasi Korporasi Bloomberg AS 1–5 Tahun dan menggunakan pendekatan indeks sampel representatif (bukan replikasi fisik penuh setiap obligasi dalam indeks).

Artinya, dana tersebut memiliki pilihan indeks yang besar dan representatif untuk menyesuaikan eksposur faktor risiko.

ETF ini terdaftar di NASDAQ. Saham diperdagangkan sepanjang hari; likuiditas pasar didukung oleh mekanisme penciptaan/penebusan dan basis aset yang besar (lihat tabel untuk catatan AUM).

VCSH membayar distribusi bulanan. Investor menerima pendapatan tunai (atau melalui investasi ulang otomatis jika tersedia).

Berikut adalah statistik utama yang pertama kali diperiksa oleh investor. Angka-angka disajikan dengan sumber dan tanggal pengambilan gambar.

| Metrik | Nilai (snapshot) |

| Rasio biaya | 0,03% |

| Hasil SEC 30 hari | ~4,18% (angka yang dipublikasikan Vanguard) |

| Total aset bersih ETF (lembar fakta Vanguard) | $34.397 juta (≈$34,4 miliar) — per 30 Juni 2025 |

| AUM (cuplikan data pasar) | ~$39,5 miliar (ETFDB/data pasar; bervariasi berdasarkan tanggal) — akhir September 2025 |

| (AUM alternatif yang diterbitkan) | $46,0 miliar (snapshot Schwab, 29 September 2025) — jendela data yang berbeda |

| Durasi rata-rata | 2,7 tahun (durasi efektif) |

| Rata-rata jatuh tempo efektif | ~3,0 tahun |

| Jumlah obligasi dalam portofolio | ≈2.600 (kepemilikan dana) |

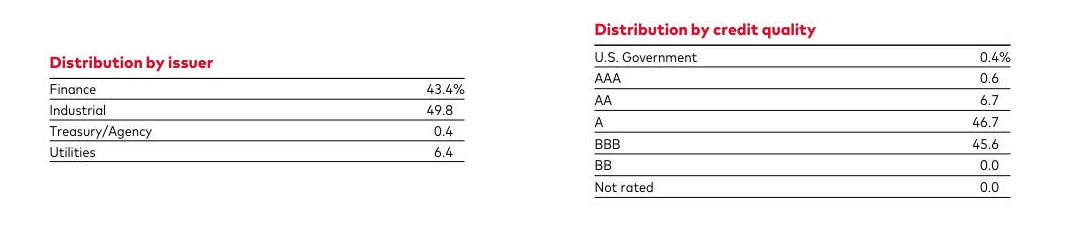

| Kualitas kredit (distribusi) | A: 46,7%; BBB: 45,6%; AA: 6,7%; AAA: 0,6%; Pemerintah AS: 0,4% |

| Konsentrasi sektor | Industri ≈49,8%; Keuangan ≈43,4%; Utilitas ≈6,4% |

Pengingat AUM:

Aset kelolaan yang dilaporkan dapat bervariasi tergantung pada tanggal pelaporan dan apakah angka tersebut merujuk pada saham ETF atau keseluruhan dana. Selalu verifikasi data terbaru dari penyedia sebelum membuat keputusan investasi apa pun.

Dana tersebut sangat tertimbang pada rentang investasi berperingkat menengah/tinggi — hampir setengahnya berperingkat A dan hampir setengahnya berperingkat BBB — yang menjelaskan premi imbal hasil versus Obligasi Negara tetapi juga menandakan paparan terhadap risiko kredit berperingkat investasi yang lebih rendah.

Sebagian besar portofolio berada dalam rentang jatuh tempo 1–5 tahun; jatuh tempo efektif sekitar 3,0 tahun dan durasi efektif sekitar 2,7 tahun. Profil jatuh tempo ini membuat reksa dana kurang sensitif terhadap pergerakan suku bunga jangka panjang.

Penerbit sektor industri dan keuangan mendominasi. Kepemilikan obligasi individu teratas memiliki bobot yang relatif kecil (portofolionya sangat luas), sehingga risiko konsentrasi rendah dibandingkan dengan banyak reksa dana obligasi penerbit tunggal.

Data kepemilikan ETFdb dan Vanguard menunjukkan bobot penerbit terbesar umumnya jauh di bawah 1% per obligasi.

Risiko suku bunga lebih rendah daripada dana obligasi jangka panjang, tetapi risiko kredit terukur dibandingkan dengan Obligasi Negara.

Dengan durasi efektif sekitar 2,7 tahun, nilai pasar VCSH biasanya akan bergerak sekitar 2,7% untuk pergerakan suku bunga paralel sebesar 100 basis poin (aturan kasar: durasi × Δrate). Perubahan tersebut tergolong moderat dibandingkan dengan reksa dana jangka menengah atau panjang.

Karena ~46,7% aset berada dalam peringkat A dan ~45,6% dalam peringkat BBB, VCSH memiliki eksposur kredit korporasi. Jika selisih kredit melebar secara material (stres atau resesi), VCSH dapat menurun bahkan jika kebijakan The Fed dihentikan sementara.

Struktur ETF menyediakan likuiditas intraday dan spread bid-ask yang umumnya ketat untuk VCSH (AUM tinggi dan volume harian tinggi). Namun, likuiditas obligasi korporasi yang mendasarinya bervariasi.

Dalam tekanan akut, ETF dapat diperdagangkan pada diskon/premium terhadap NAV; perhatikan hal itu saat memperdagangkan ukuran besar.

Dana tersebut secara umum memberikan pengembalian yang lebih stabil dan penarikan yang lebih kecil daripada pilihan obligasi berdurasi lebih panjang atau berimbal hasil tinggi, tetapi kinerjanya bergantung pada interaksi suku bunga dan spread perusahaan.

Lembar fakta Vanguard menunjukkan hasil terkini dan bagaimana hasilnya dibandingkan dengan tolok ukur.

Imbal hasil SEC 30 hari yang dilaporkan oleh Vanguard: ≈4,18% (snapshot 25 September 2025). Ini merupakan proksi pendapatan jangka pendek yang berguna, tetapi akan bervariasi setiap bulannya.

Yield-to-maturity (YTM) obligasi acuan telah dilaporkan dalam snapshot vendor di kisaran 4% rendah hingga menengah (bervariasi berdasarkan tanggal). Selalu periksa YTM dan yield SEC terkini sebelum mengambil keputusan.

Apa arti praktisnya:

Dalam lingkungan suku bunga yang lebih tinggi pada tahun 2024–2025, eksposur korporasi jangka pendek telah menghasilkan pendapatan/imbal hasil tunai plus yang menarik relatif terhadap alternatif pasar uang dan Treasury jangka pendek — tetapi ingatlah bahwa sebagian dari imbal hasil ekstra itu mengkompensasi risiko kredit.

Sebagai "cadangan tunai plus": Jika Anda menginginkan pendapatan di atas pasar uang atau imbal hasil Treasury jangka pendek tetapi tidak menginginkan risiko durasi besar, pertimbangkan untuk menggunakan VCSH sebagai pengganti alokasi tunai (besarnya bergantung pada toleransi risiko).

Sebagai alokasi pendapatan defensif: Bagi investor konservatif yang menginginkan hasil korporasi sambil membatasi sensitivitas suku bunga, alokasi sederhana (misalnya 5–20% dari pendapatan tetap tergantung pada profil risiko) adalah umum.

Bukan pengganti eksposur obligasi jangka panjang: Jika Anda membutuhkan durasi jangka panjang untuk pencocokan kewajiban atau strategi obligasi pengembalian total yang agresif, durasi pendek VCSH akan berkinerja buruk saat suku bunga turun tajam.

Penggunaan taktis: Selama periode hasil jangka pendek yang stabil atau meningkat, VCSH dapat digunakan untuk memanen hasil dengan volatilitas yang lebih rendah daripada dana perusahaan yang lebih panjang.

| ETF | Paparan primer | Rasio biaya | Hasil SEC 30 hari (terbaru) | Durasi efektif (perkiraan) | Catatan / bila diinginkan |

| VCSH (Pelopor) | Obligasi korporasi berperingkat investasi jangka pendek | 0,03% | ~4,18% (25 September 2025) | ~2,7 tahun | Terbaik untuk hasil korporat berupa uang tunai plus. |

| BSV (Vanguard Short-Term Bond ETF) | Campuran jangka pendek pemerintah & perusahaan (jangka pendek yang lebih luas) | 0,03% | ~3,85–3,9% (bervariasi) | sekitar 2–3 tahun | Lebih luas, sedikit lebih aman (lebih banyak Obligasi Negara) daripada korporasi murni. |

| SHY (iShares Treasury 1–3 tahun) | Obligasi Pemerintah AS (1–3 tahun) | 0,15% | ~3,82% (lembar fakta iShares) | ~1,8 tahun | Kredit yang lebih aman (Treasury), hasil lebih rendah; lebih disukai ketika risiko kredit harus diabaikan. |

Cara membaca tabel:

VCSH biasanya memberikan imbal hasil lebih tinggi daripada reksa dana Treasury murni seperti SHY karena eksposur kredit korporasi. Dibandingkan dengan BSV, VCSH lebih berfokus pada korporasi, menawarkan imbal hasil lebih tinggi tetapi sensitivitas kredit lebih tinggi.

Daftar periksa serial (pemantauan harian/mingguan/bulanan):

Tanggal hasil & distribusi SEC — perubahan memengaruhi ekspektasi pendapatan.

Durasi efektif / jatuh tempo rata-rata — konfirmasikan apakah dana tersebut memendek atau memanjang (risiko perubahan durasi).

Spread kredit (OAS perusahaan) — spread yang melebar menandakan peningkatan risiko kredit dan potensi kerugian mark-to-market. (Gunakan sumber data pasar.)

Arus dana & AUM — arus keluar yang cepat dapat membebani dinamika likuiditas ETF; AUM yang besar umumnya meyakinkan.

Isyarat makro — panduan bank sentral dan indikator resesi biasanya mendorong pergerakan spread; perhatikan pembaruan kebijakan.

Investor mencari pendapatan lebih tinggi daripada uang tunai dengan risiko suku bunga rendah.

Penasihat membangun strategi korporat yang pendek untuk meningkatkan hasil dalam portofolio konservatif.

Pedagang yang membutuhkan paparan korporat jangka pendek untuk permainan taktis.

Investor yang mengharuskan pemeliharaan pokok dengan cara apa pun (mereka sebaiknya memilih surat utang negara atau pasar uang).

Mereka yang tidak dapat menoleransi risiko kredit apa pun (pilih dana khusus Treasury).

Investor obligasi jangka panjang yang membutuhkan kepekaan terhadap penurunan imbal hasil.

Terutama obligasi korporasi dolar AS berperingkat investasi dengan jatuh tempo antara 1 hingga 5 tahun, diambil sampelnya untuk melacak Indeks Obligasi Korporasi Bloomberg AS 1–5 Tahun.

Lebih aman daripada reksa dana korporasi berdurasi lebih panjang, tetapi tidak seaman kredit seperti obligasi pemerintah. Obligasi pemerintah memiliki eksposur BBB yang signifikan, sehingga tekanan kredit dapat mengakibatkan kerugian. Untuk jaminan modal atau keamanan pokok, obligasi pemerintah/pasar uang lebih unggul.

Imbal hasil SEC 30 hari yang dilaporkan oleh Vanguard adalah sekitar 4,18% (25 September 2025). Imbal hasil dapat berubah sewaktu-waktu; selalu periksa halaman penyedia sebelum mengambil keputusan.

Sangat likuid pada level ETF (volume harian rata-rata besar dan AUM tinggi). Likuiditas obligasi yang mendasarinya bervariasi, yang dapat memengaruhi perilaku ETF saat terjadi tekanan.

Durasi yang lebih pendek membatasi sensitivitas suku bunga: penurunan harga yang moderat dibandingkan dengan dana obligasi yang lebih panjang ketika suku bunga naik, tetapi pelebaran spread korporasi dapat menambah hambatan tambahan.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Pendapat yang diberikan dalam materi ini tidak merupakan rekomendasi dari EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.