O preço da prata teve uma forte alta em 2025, sendo negociada em torno de US$ 46/oz no final de setembro, impulsionada pela queda dos rendimentos reais, fluxos de ETFs e demanda industrial renovada (solar, eletrônicos).

A continuidade da recuperação dependerá do equilíbrio entre entradas sustentadas de investimentos e um cenário de oferta física ainda frágil.

No curto prazo, US$ 50+ ainda é possível devido ao momentum e às compras de ETFs; no médio prazo, os preços dependerão do ritmo de crescimento da demanda industrial em relação à produção da mina e ao interesse dos investidores.

Onde a Prata Está Hoje (Final de Setembro de 2025)

1) Preço à vista:

Cerca de US$ 46/onça troy (final de setembro de 2025). As cotações diárias oscilaram em torno de US$ 40 durante o mês.

2) Momento:

A prata subiu cerca de 40–50% no acumulado do ano (2025), dependendo do ponto de início exato.

É uma das commodities com melhor desempenho neste ano, com os mercados precificando rendimentos reais mais baixos e fluxos de ativos de refúgio. As participações em ETFs e a demanda do varejo contribuíram significativamente.

3) Fluxos de ETF:

Os principais ETFs de prata (como o SLV) registraram fortes entradas e atingiram máximas em vários meses, à medida que o interesse dos investidores aumentou. Essa entrada amplifica os movimentos de preço, pois os ETFs adicionam um comprador direto ao mercado.

Quais São os Principais Impulsionadores por Trás do Aumento do Preço da Prata em 2025?

Pense no preço da prata como um avião com dois motores: um é a demanda por investimentos (fundos, ETFs, fluxos especulativos), o outro é a demanda industrial (painéis solares, eletrônicos, veículos elétricos). Ambos os motores estão funcionando, o que explica a alta.

1. Rendimentos reais e política monetária

Metais preciosos são sensíveis às taxas de juros reais (taxas nominais menos inflação). Quando os rendimentos reais caem, seja porque a inflação sobe ou porque os bancos centrais flexibilizam suas políticas, possuir ativos sem rendimento, como a prata, torna-se mais atraente.

Em 2025, os mercados terão gradualmente considerado as reduções de juros do Fed, resultando em rendimentos reais mais baixos e impulsionando os metais preciosos. Essa dinâmica é um catalisador fundamental para a alta da prata.

2. ETFs e fluxos de investimento

Os ETFs de prata têm sido um canal direto e rápido para alocar capital no metal.

Quando compradores de varejo e institucionais migram para produtos do tipo SLV, eles geram uma demanda contínua que é difícil de ser atendida apenas por vendedores à vista.

3. Demanda industrial: energia solar, eletrônicos, veículos elétricos

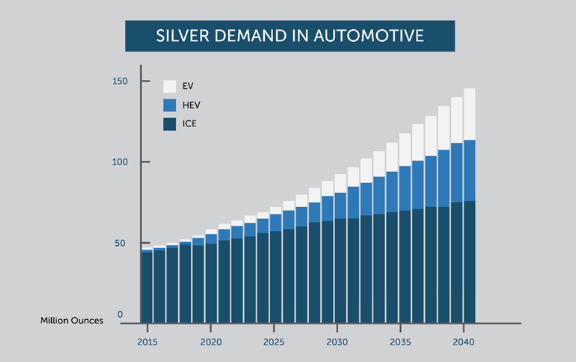

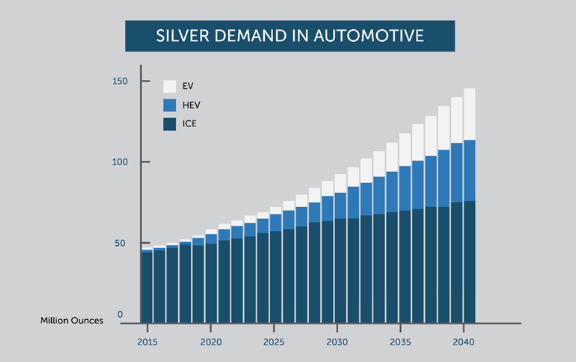

O lado industrial da prata não é uma história pequena: ela é amplamente utilizada em painéis fotovoltaicos (PV), contatos eletrônicos e aplicações crescentes, como veículos elétricos e hardware 5G.

A Pesquisa Mundial da Prata 2025 e relatórios do setor destacam a forte demanda industrial no Leste Asiático, juntamente com ciclos contínuos de substituição.

Isso é essencial, pois mesmo pequenas variações percentuais na demanda podem ser significativas, considerando que o uso industrial totaliza centenas de milhões de onças por ano. Esse suporte estrutural ajuda a sustentar qualquer movimento de preço impulsionado pelos investidores.

4. Dinâmica da oferta e déficits

A produção das minas se recuperou dos efeitos da pandemia, mas o fornecimento global continua restrito em áreas cruciais, com minas primárias de prata escassas.

Analistas estimam que o crescimento da oferta extraída é modesto e muitas vezes precisa ser complementado por fluxos de reciclagem e subprodutos, tornando o mercado sensível a picos de demanda.

5. Cobertura macro e geopolítica

A incerteza global, incluindo risco político, fraqueza ocasional do dólar ou preocupações sistêmicas, impulsiona a demanda por ativos de refúgio seguro.

Embora o ouro seja o principal vencedor, a prata também sobe com frequência quando os investidores buscam alavancagem no ouro ou uma proteção possivelmente mais barata em metais preciosos.

A alta do ouro em setembro de 2025, atingindo máximas recordes, impulsionou a prata para cima, impulsionada pelas compras em locais seguros.

Desempenho da Prata vs. Ouro em 2025

Uma pergunta que muitos investidores fazem é como está o desempenho da prata em relação ao ouro. No terceiro trimestre de 2025, o ouro subiu cerca de 15% no acumulado do ano, enquanto a prata subiu quase 50%.

Esse desempenho superior decorre do duplo papel da prata: ela se beneficia dos mesmos fluxos de refúgio que impulsionam o ouro, mas também da crescente demanda industrial em setores como energia solar e veículos elétricos.

A prata está subvalorizada em comparação ao ouro?

A relação ouro-prata, um indicador de avaliação comum, caiu de mais de 80 no início de 2024 para meados dos 70 em setembro de 2025.

Historicamente, índices próximos a 60 têm sido comuns durante fortes mercados de alta da prata, sugerindo que a prata ainda pode estar subvalorizada em relação ao ouro se a demanda industrial permanecer forte.

A Alta da Prata Continuará? Insights e Previsões de Especialistas

Wall Street e as casas de commodities divergem bastante sobre a prata. Alguns veem a alta de 2025 como um impulso passageiro; outros veem um potencial de alta estrutural. Por exemplo:

1) Visões otimistas:

Bancos e estrategistas destacam um declínio persistente nos rendimentos reais, expansão limitada de minas e aumento da demanda industrial (PV, EV) que podem levar a prata a ultrapassar US$ 50/oz e desafiar picos plurianuais.

O momentum dos ETFs e as compras de ativos de refúgio são mencionados como outros fatores determinantes.

2) Visões Neutras e Conservadoras:

Vários grandes bancos tinham previsões iniciais para 2025 na faixa de US$ 30 a US$ 36, refletindo médias de longo prazo e suposições de que o crescimento da demanda industrial seria acompanhado pela oferta e reciclagem.

Essas casas às vezes revisaram as previsões para cima em 2025, à medida que o impulso aumentava.

Consenso prático: muitos analistas agora aceitam uma faixa em que a prata flutua entre US$ 35 e US$ 55 nos próximos 6 a 12 meses, influenciada por mudanças na política macroeconômica e desenvolvimentos industriais, com US$ 50 servindo como um marco psicológico/técnico a ser monitorado.

O Que a Oferta e a Demanda Indicam para uma Longa Alta da Prata?

Para entender se a alta continua, você deve analisar a matemática física: quantas onças são produzidas, recicladas, consumidas na indústria e compradas pelos investidores.

1. Principais números de fornecimento

As estimativas para a produção global de minas em 2025 estavam na área de ~835 milhões de onças, um ligeiro aumento em relação a 2024, mas não um aumento repentino.

A oferta é geograficamente concentrada e depende de uma mistura de minas primárias de prata e produção de subprodutos da mineração de metais básicos (chumbo/zinco).

2. Principais números de demanda

Demanda Industrial : O Leste Asiático e a demanda por energia fotovoltaica são os principais impulsionadores. O Silver Institute observou um aumento na demanda industrial para 2024 e 2025, especialmente nos setores de eletrônicos e energia renovável. Mesmo pequenas porcentagens de crescimento aqui equivalem a milhões de onças.

Demanda de Investimento : Os fluxos de entrada de ETFs transformaram a demanda por investimentos em um fator de mudança; a compra persistente de ETFs pode gerar déficits mesmo que a oferta de minas esteja estável. O efeito combinado da compra de investidores e do crescimento da demanda industrial é o que apertou o mercado em 2025.

Reciclagem e fornecimento secundário

A reciclagem compensa parte da demanda industrial, mas é sensível ao preço: preços mais altos da prata incentivam a reciclagem, o que pode prejudicar as altas se persistirem.

No entanto, a reciclagem leva tempo para ganhar escala, então altas de curto prazo nem sempre serão acompanhadas por um fornecimento imediato de reciclados. Esse atraso é importante para a dinâmica dos preços.

Fatores de Alta e Baixa para a Prata

| Fator |

Otimista para a prata |

Pessimista para a prata |

| Política do Fed |

Cortes de taxas, rendimentos mais baixos |

Posição agressiva do Fed |

| Demanda Industrial |

Crescimento em energia solar, veículos elétricos e eletrônicos |

Fraco crescimento global |

| Fornecer |

Expansão limitada da mina, fontes concentradas |

Aumento da reciclagem ou novas minas |

| Correlação de Ouro |

Fluxos de refúgio puxam a prata para cima |

Estagnação do ouro |

Três Cenários Possíveis para o Resto de 2025

1. Caso base: intervalo de US$ 42 a US$ 52 (probabilidade de 50%)

Os ingressos de ETFs continuam, mas são moderados; o Fed sinaliza um ou dois cortes nas taxas, os rendimentos reais caem modestamente; a demanda industrial cresce de forma constante; a oferta aumenta ligeiramente devido às minas/reciclagem.

A prata oscila entre US$ 42 e US$ 52, apresentando picos ocasionais devido a mudanças no sentimento de risco. É o caso mais provável de "continuação da tendência".

2. Cenário otimista: US$ 50–US$ 70+ (probabilidade de 25%)

Os rendimentos reais caem drasticamente à medida que os preços de mercado se tornam agressivos após a flexibilização do Fed, os ETFs e as alocações institucionais aumentam e a demanda fotovoltaica/industrial supera a oferta.

Uma quebra acima de US$ 50 desencadeia compras de momentum; US$ 70+ torna-se possível em uma combinação de inflação extrema e refúgio seguro. Isso requer um choque macro ou uma mudança política sustentada.

3. Caso pessimista: $ 30–$ 40 (probabilidade de 25%)

O Fed continua mais agressivo do que o mercado prevê, os rendimentos reais aumentam, os fluxos de ETF mudam de direção à medida que o apetite de risco dos investidores volta para as ações, a produção de mineração e a reciclagem aceleram, aliviando a escassez.

A prata recua para US$ 30–US$ 40. Isso requer surpresa macroeconômica positiva (crescimento, rendimentos mais altos) e diminuição do impulso industrial.

Quais São os Riscos ou Sinais de Alerta que Podem Reverter a Alta?

Aperto do Fed mais rápido do que o esperado ou um aumento nos rendimentos reais

Aumento significativo da produção

Ventos contrários de política ou regulamentação

Choques de demanda por energia solar ou eletrônica

Perguntas Frequentes Sobre o Preço da Prata:

1. Os preços da prata aumentarão se o dólar americano enfraquecer em 2025?

Sim. Um dólar mais fraco geralmente valoriza a prata, já que seu preço é definido em dólares, resultando em custos mais baixos para compradores internacionais.

2. Como os cortes nas taxas do Fed em 2025 impactaram os preços da prata?

O primeiro corte de juros do Fed em setembro de 2025 já deu suporte à prata, e novos cortes podem elevar os preços, já que rendimentos mais baixos tornam os metais preciosos mais atraentes em comparação aos títulos.

3. Qual é o desempenho da prata em comparação ao ouro em 2025?

A prata ultrapassou o ouro em ganhos percentuais este ano, pois serve tanto como um porto seguro quanto como um metal industrial. Por exemplo, enquanto o ouro subiu cerca de 15% no acumulado do ano, a prata valorizou quase 20% até o terceiro trimestre de 2025.

4. A prata é um investimento melhor do que ações ou criptomoedas em 2025?

Sim. A prata tem sido menos volátil que as criptomoedas e ofereceu ganhos mais consistentes do que alguns setores de ações em 2025.

5. A prata pode chegar a US$ 55 em 2025?

Embora US$ 55 seja uma meta ambiciosa, não é impossível. Se o Fed fizer cortes agressivos, o dólar americano se enfraquecer e a demanda por energia solar continuar em alta, a prata poderá testar a faixa de US$ 50 a US$ 70.

6. Quão alto a prata pode realisticamente chegar?

Embora previsões extremas de US$ 100 sejam comumente vistas na internet, muitos analistas acreditam que US$ 55–US$ 70 representam o limite superior plausível em 2025 em cenários otimistas, a menos que ocorra uma crise financeira significativa.

Conclusão

Concluindo, a alta da prata em 2025 foi construída tanto com base no momentum quanto em fundamentos. Sua continuidade depende dos rendimentos reais, do apetite por ETFs e do crescimento da demanda industrial.

De qualquer forma, a prata é um metal que recompensa a paciência e o respeito à volatilidade. Se você tratá-la como uma corrida de velocidade, provavelmente se queimará; se tratá-la como uma alocação de longo prazo com negociações táticas em torno de eventos, ela pode ser uma parte valiosa de um portfólio diversificado.

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outro tipo no qual se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.