取引

EBCについて

公開日: 2025-12-30

金と銀の価格が下落したのは、長期的なシナリオが突然変化したからではない。市場が過密状態になり、過剰供給状態になったことが下落の要因だ。そして、流動性が最も低い時期に、キャッシュショックとレバレッジショックに見舞われたのだ。

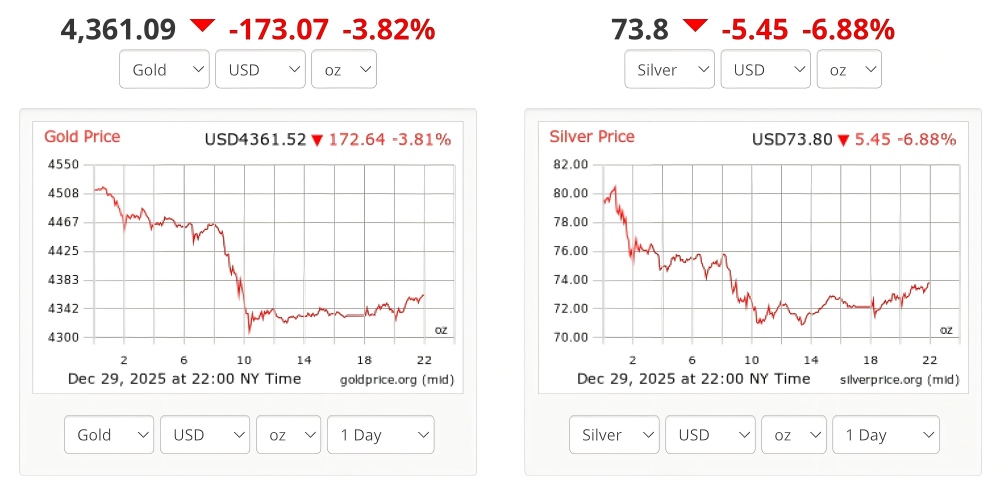

2025年12月29日(月)、金と銀の価格は過去最高値を更新した後、大きく反落した。スポット金は前週金曜日に4.549.71ドル付近で過去最高値を記録した後、1オンスあたり4.330ドル付近まで下落し、前日比約4.5%下落した。スポット銀は、取引序盤に83.62ドル付近で過去最高値を記録した後、71.66ドル付近まで下落し、前日比約9.5%下落した。

この売りは、利益確定、年末の薄商い、レバレッジポジションの強制的な削減が典型的に組み合わさったものだった。

金と銀の価格の売り出し数

| 市場スナップショット(2025年12月29日) | 金 | 銀 |

| 引き戻しで記録的な高値が参照される | 約4,549.71ドル | 約83.62ドル |

| 下落時の価格(終盤セッション) | 約4,330.79ドル | 約71.66ドル |

| 約1日の移動 | -4.50% | -9.50% |

銀の下落は、放物線状の急上昇の後に続いたにもかかわらず、暴落のように感じられるほど大きかった。

金も下落したが、完全な反転というよりは利益確定の調整のようだった。

これは重要な背景です。市場が既にこれほど上昇している場合、下落に「悪材料」は必要ない。トレーダーが利益を確定させるだけの理由があれば十分である。

金と銀の売りを促しているものは何か?

1) 証拠金要件が上昇し、レバレッジがなくなった

主なきっかけは、2025年12月29日の取引終了後に発効する、主要貴金属先物契約の証拠金要件の大幅な引き上げだった。

公式のマージンアドバイスのテキストから:

| 契約 | 旧初期証拠金 | 新しい初期証拠金 | 即時効果 |

| 銀(5,000オンス) | 2万2000ドル | 2万5000ドル | レバレッジの減少、強制トリミング |

| ゴールド(100オンス) | 2万ドル | 2万2000ドル | レバレッジの低減、リスクの軽減 |

すでに市場が混雑し、不安定になっていた状況において、これは決して小さな変化ではない。トレーダーが同じポジションサイズを維持するために差し入れなければならない現金の額が直接的に増加するのである。

マージン増加がなぜ価格に急速に影響するのか?

マージンを引き上げても金属の「公正価値」は変わらない。リスクを保有するコストが変わるのである。

レバレッジをかけていて証拠金要件が上昇した場合は、すぐに資本を追加するか、ポジションを縮小する必要がある。

動きの速い市場では、多くのトレーダーが同時にポジションを減らす。

この売りの波により価格が急落し、さらなるリスク軽減が引き起こされる。

これが、銀が金よりも大きく下落した理由の一つである。銀先物はレバレッジとボラティリティが高い条件で取引されることが多いため、証拠金圧力は銀に最初に、そしてより大きく影響する傾向がある。

単純なレバレッジ推定(新規データ、導出):

1オンスあたり約75ドルで、5.000オンスの銀契約の想定元本は約375.000ドルである。25.000ドルの証拠金に対して、これは想定元本と証拠金の約15倍になる。

1オンスあたり約 4.470 ドルで、100オンスの金契約の想定元本は約447.000ドルである。22.000 ドルの証拠金に対して、これは想定元本と証拠金の比率が約 20 倍になる。

これらは単純化された推定値であるが、レバレッジをかけたトレーダーにとって、マージンの増加が金融条件の突然の引き締めのように作用する可能性がある理由を説明している。

2) パラボリックラン後の利益確定の打撃

誰も驚かなかったことだが、この下落は、複数の金属が記録的な高値を記録した後の「驚くほど高い水準」からの利益確定による引き戻しの結果である。

これは12月下旬の市場で最も一般的なパターンである。

年初来で大幅な上昇

休暇シーズンの流動性低下

最後の押し上げで後発の買い手を惹きつける

先買いが強気市場で売却すると急激な反転

金もまた、歴史的な一年を終えたばかりである。ワールド・ゴールド・カウンシルは、2025年11月下旬までに、不確実性、米ドル安、そしてポジティブなモメンタムに支えられ、金は50以上の史上最高値を更新し、60%以上のリターンを記録したと指摘した。

3) 流動性が低いため、動きが急激になる

流動性が低い場合、価格を押し上げるのに必要な取引量は少なくなる。流動性の制約と休日による取引量の減少も、下落を悪化させる要因となった。

トレーダーが12月下旬の値動きに慎重になるのは、このためである。同じ注文サイズでも、通常の週よりも市場が大きく動く可能性がある。

4) 景気回復に伴い安全資産への需要が冷え込む

金は、恐怖が高まると利益を得る傾向がある。不安が減少すると、金はしばしば「リスクプレミアム」をもたらす。

安全資産としての需要減退が影響し、地政学的緊張をめぐるニュースの見出しの変化が貴金属の買い注文に影響を及ぼした。

これは地政学がもはや重要ではなくなったことを意味するのではなく、市場が最も混雑した安全資産を記録的な価格で保有する必要性を感じなくなったことを意味する。

5) 金利予想は「すぐに緩和金融」から「そう早くはない」にシフト

金と銀はどちらも利息を生まないため、利回りの低下を好む。利回りが上昇したり、利下げが延期されたりすると、金属を保有する機会費用が増加する。

投資家らはまた、2026年に利下げがいつ、どの程度継続されるかの手がかりを求めて、連邦準備制度理事会(FRB)の12月の会合議事録に注目しながら今週に入った。

トレーダーが急速な緩和に自信を持てなくなると、特に長期にわたる上昇の後では、金属は勢いを失う可能性がある。

6) 銀の「高ベータ」特性が引き戻しを急落に転じさせた

銀は単なる通貨金属ではない。工業用金属でもある。そのため、ポジション、製造業の需要見通し、そして供給不足の懸念に、より敏感に反応する。

これはまた、銀がしばしば金のレバレッジ版のような動きをすることを意味する。トレーダーがリスクを取ろうとする場合、銀は金を上回るパフォーマンスを示す可能性がある。一方、投資家がリスク軽減を目指す場合、銀は金よりも急速に下落する可能性がある。

まさにそれが起こり、銀は80ドルを超えて急騰し、その後急激に反転した。

トレーダーが次に注目する金と銀のテクニカルレベル

| 金属 | 支持1 | 支持2 | 抵抗1 | 抵抗2 |

| 金 | 4,300ドルから4,330ドル | 約4,240ドル | 4,430ドルから4,470ドル | 4,500ドルから4,550ドル |

| 銀 | 71ドルから73ドル | 68ドルから70ドル | 75ドルから76ドル | 80ドルから84ドル |

急激な反転の後、トレーダーは支持線、抵抗線、そしてボラティリティが依然として高いかどうかに集中する必要がある。

金:下落後の主要ゾーン

抵抗帯:4.500ドルから4.550ドル(ブレイクアウトと過去最高値エリア)

短期的な抵抗:4.430ドルから4.470ドル(下落後の統合地域)

支持帯:4.300ドルから4.330ドル(売り出し中に価格が表示された場所)

銀:下落後のキーゾーン

抵抗帯:80ドルから84ドル(失敗したスパイクゾーン)

短期的な抵抗:75ドルから76ドル(反転時に銀が下落した領域)

支持帯:71ドルから73ドル(暴落後のベースエリア)

これらは単一の数字ではなく、ゾーンである。これほど変動の激しい市場では、「正確な水準」よりも、価格がそのエリアを数時間以上維持できるかどうかの方が重要である。

次に何を見る?

トレーダーは、今後数回のセッションで以下のシグナルに注意する必要がある。

マージン主導の売りが弱まるかどうか:強制的な売りが主な要因だった場合、ボラティリティは 1 日か 2 日で落ち着くことが多い。

金が4.300ドルから4.330ドルの領域を維持するかどうか:この変化はトレンドの混乱ではなく、急速なリセットとして現れる可能性がある。

銀が75ドルを超えて回復できるかどうか:それができない場合、トレーダーは値上がりを新たなブレイクアウトではなく、調整的な反発として扱うことが多い。

金利予想の変化:金は実質利回りと政策の方向性に敏感なので、中央銀行のコミュニケーションは依然として重要である。

よくある質問(FAQ)

1. なぜ今日、金と銀の価格が下落したのか?

金と銀は、主に過去最高値後の利益確定と、証拠金要件の引き上げに伴う強制的な負債解消により下落した。

2. なぜ銀は金よりも下落したのか?

銀は一般的にボラティリティが高く、投機的なポジションの影響を受けやすい。レバレッジが効くと、銀は金よりも大幅に下落することが多い。

3. この売りは2026年に向けて弱気な兆候か?

一日の暴落は、それ自体では長期的なシグナルではない。市場が過密状態にあり、過熱していたことを示す警告である。

4. 今後のFRB議事録は金と銀を動かすか?

はい。議事録によって利下げ期待が変化すれば、利回りとドルが変動し、金と銀の急騰につながることがよくある。

結論

結論として、金と銀の価格が下落したのは、年末の激しい値上がり局面において、マージンショック、利益確定、流動性の低下が同時に起こったためである。

長期的な強気相場は依然として健在かもしれないが、短期的なメッセージは明確だ。レバレッジが蓄積されると、金属価格は上昇傾向にあっても急落する可能性がある。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。