El informe del índice de precios al productor (IPP) de Estados Unidos se publicará hoy, viernes 30 de enero de 2026, y llega en un momento en que los mercados son particularmente susceptibles a cualquier señal sobre la persistencia de la inflación.

La Reserva Federal mantuvo las tasas de interés el 28 de enero de 2026, manteniendo el rango objetivo de los fondos federales entre el 3,50 % y el 3,75 %. Indicó que cualquier cambio futuro dependerá de los datos que se publiquen, y no de una trayectoria predeterminada.

Al mismo tiempo, el apetito por el riesgo no se ha calmado. Las acciones estadounidenses se han acercado a nuevos máximos, mientras los inversores oscilan entre el optimismo sobre el crecimiento y la ansiedad política, en función de los últimos datos macroeconómicos y titulares.

¿A qué hora es el informe del índice de precios al productor de EE.UU. hoy?

| Ubicación |

Hora local |

| Nueva York (ET) |

8:30 am |

| Londres (GMT) |

1:30 pm |

La Oficina de Estadísticas Laborales publicará el IPP de diciembre de 2025 hoy a las 8:30 a. m., hora del Este de EE. UU.

Nota clave:

Esta publicación no es simplemente otro punto de datos mensual, porque el cierre del gobierno federal en octubre y noviembre retrasó la recopilación de datos y cambió el cronograma de publicación.

Pronóstico del mercado para el informe del índice de precios al productor de EE. UU. de hoy

| Medida |

Pronóstico |

Anterior |

| IPP principal (m/m) |

0,2% |

0,2% |

| IPP general (a/a) |

2,7% |

3.0% |

| IPP básico (m/m) |

0,3% |

0.0% |

| IPP básico (a/a) |

2,9% |

3.0% |

Lo que implica la combinación de pronósticos:

Esto apunta a una cifra general estable y un ritmo mensual subyacente más firme. Si la cifra subyacente supera las expectativas, los mercados suelen interpretarla como la señal de inflación más duradera.

Resumen rápido: Lo que el último informe del índice de precios al productor de EE. UU. le dijo al mercado

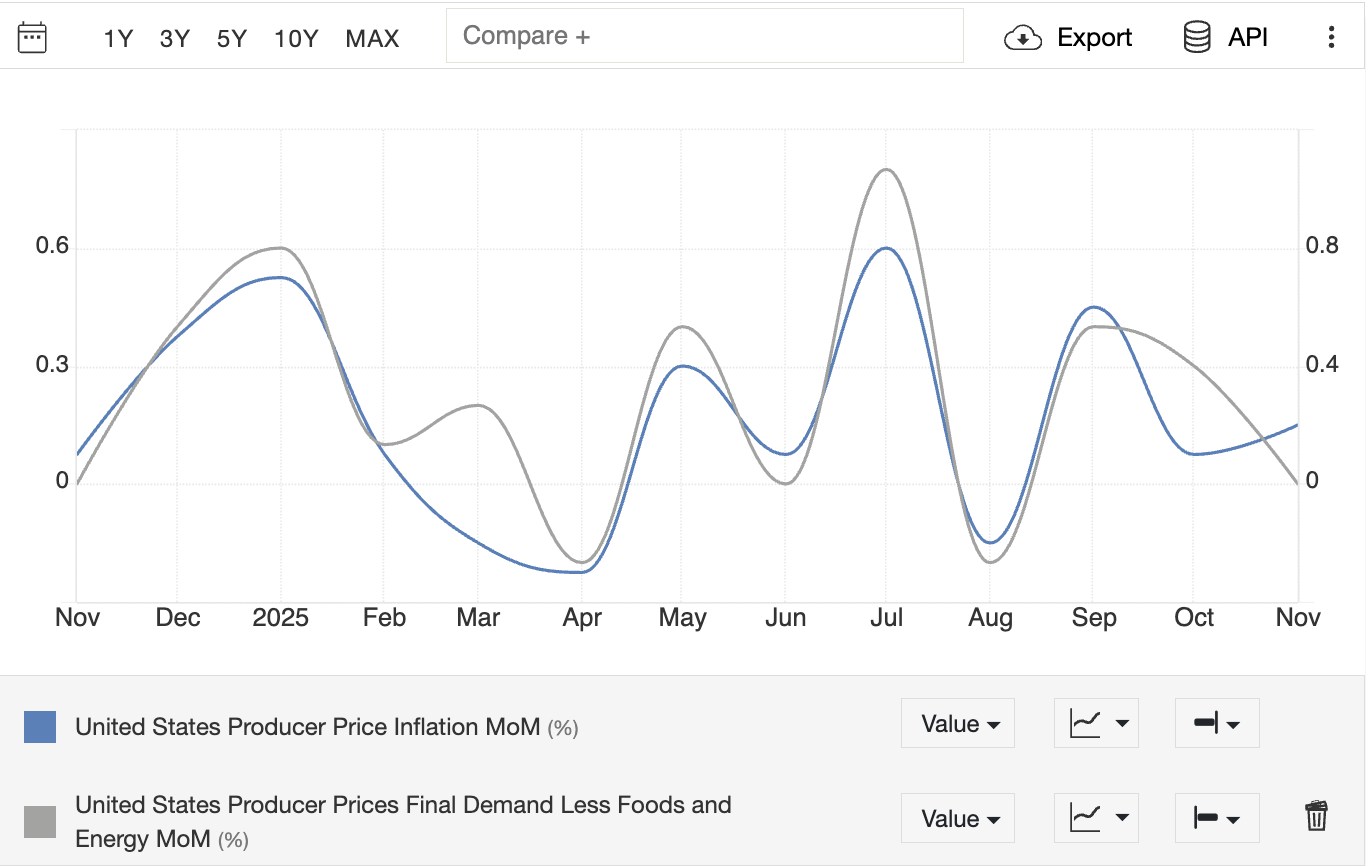

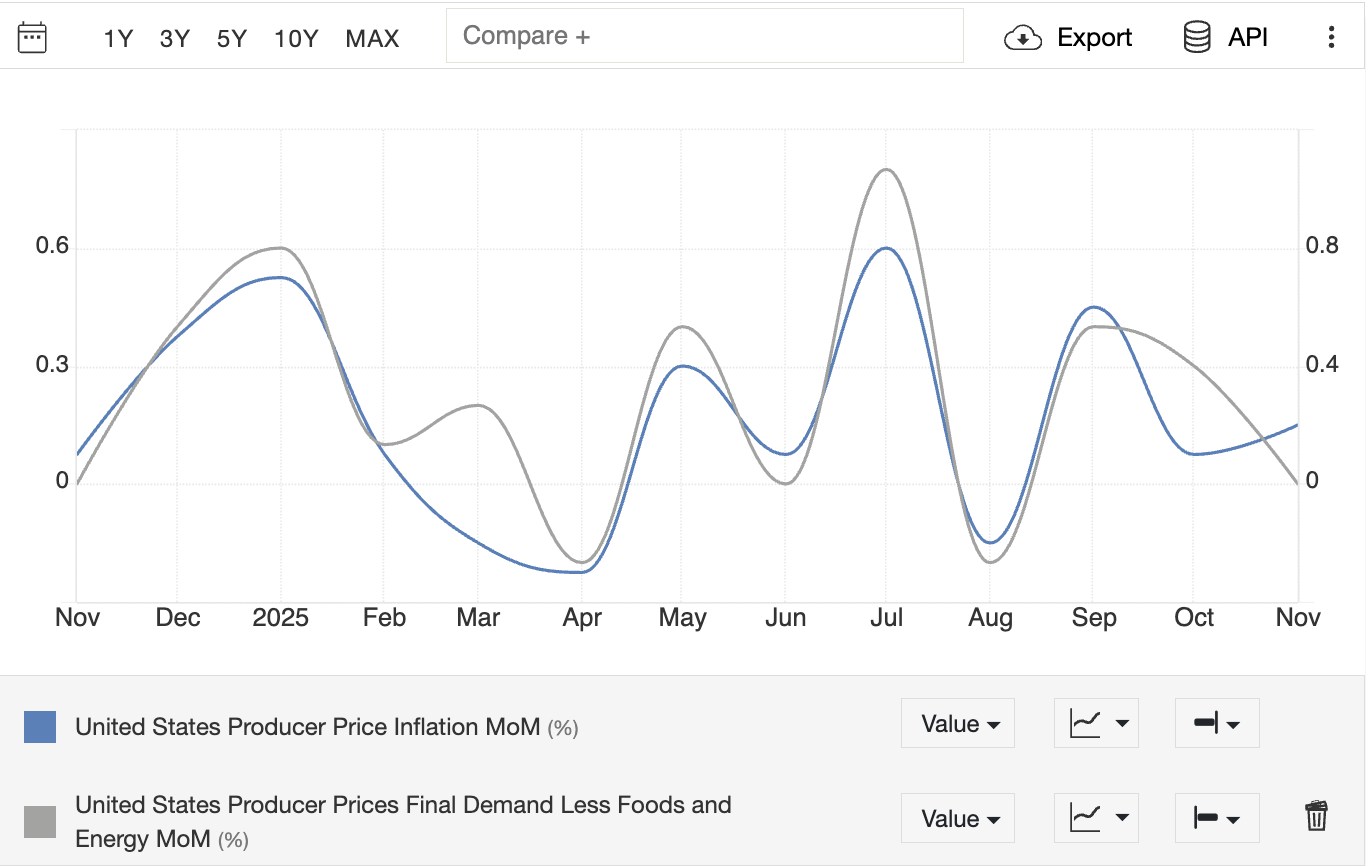

El informe oficial más reciente del IPP (noviembre de 2025) mostró que los precios de demanda final general aumentaron un 0,2 % mensualmente, con un 0,9 % correspondiente a los bienes, mientras que los servicios se mantuvieron estables. En términos interanuales, los precios de demanda final aumentaron un 3,0 %.

Dos detalles destacaron:

1) La energía hizo el trabajo pesado en materia de bienes

La demanda final de energía aumentó un 4,6%, mientras que los precios de la gasolina subieron un 10,5%.

2) Los márgenes de los servicios comerciales cayeron

La Oficina de Estadísticas Laborales (BLS) señaló que los márgenes de los servicios comerciales de demanda final disminuyeron un 0,8%, lo que recuerda que el IPC no solo refleja la inflación de las materias primas, sino que también refleja la dinámica de los márgenes en toda la cadena de suministro.

La BLS también destacó que "la demanda final excluyendo alimentos, energía y servicios comerciales" aumentó un 0,2% en el mes y subió un 3,5% en el año, lo que indica una presión "subyacente" persistente que hace que la Fed sea cautelosa.

Qué hay que tener en cuenta en el informe del índice de precios al productor de EE. UU. de hoy

La primera reacción del mercado será determinar si los datos son favorables o desfavorables en relación con el consenso. La segunda reacción se centrará en dónde se manifiesta la presión, ya que esto determina si es probable que la inflación se extienda a los precios al consumidor.

1) Volatilidad vinculada a la energía

Si las categorías impulsadas por la energía impulsan el IPP general por encima de las expectativas, el mercado suele considerarlo menos persistente que una aceleración generalizada del sector servicios. El problema es que la energía aún puede influir rápidamente en la psicología inflacionaria, especialmente cuando afecta los costos de transporte y logística.

2) Servicios comerciales y presión sobre los márgenes

Los servicios comerciales en el IPP miden las variaciones de márgenes en mayoristas y minoristas. Cuando los márgenes se reducen, puede parecer desinflacionario en los datos, pero también puede indicar tensión en partes del sector empresarial si persiste.

La caída de los márgenes comerciales que figura en el informe de noviembre es un valioso punto de referencia para saber qué es lo que hay que vigilar nuevamente hoy.

3) Servicios que importan para la lente de inflación del PCE de la Fed

Algunas categorías del IPP ayudan a dar forma al panorama de la inflación que en última instancia es más importante para las expectativas políticas, porque la inflación del PCE es central para la función de reacción de la Fed.

La BEA ha explicado que los componentes del PCE basados en el mercado se deflactan utilizando medidas detalladas del IPC o del IPP, y la BLS ha señalado que los IPP de atención médica se utilizan para deflactar los componentes del PCE de atención médica.

Es por ello que los traders deben prestar atención a áreas como:

Precios de servicios relacionados con la salud.

Precios de servicios de transporte y almacenamiento.

Precios de servicios relacionados con la gestión financiera y de cartera.

Mapa de escenarios: Cómo reaccionan los mercados a los informes del índice de precios al productor

| Resultado vs pronóstico |

Posible reacción de las tasas |

Probable reacción del USD |

Posible reacción de las acciones |

Probable reacción del oro |

| IPP en alza (general y subyacente arriba) |

Los rendimientos tienden a aumentar. |

El dólar tiende a fortalecerse. |

Las acciones suelen caer al principio. |

El oro a menudo se ablanda. |

| Núcleo caliente, titular suave |

Los rendimientos aún pueden aumentar. |

El dólar puede fortalecerse. |

Mixto, porque los traders debaten sobre la "rigidez". |

Mixto para bajar. |

| PPI en línea |

Movimientos más pequeños. |

Movimientos más pequeños. |

La atención se centra ahora en las ganancias y el estado de ánimo frente al riesgo. |

El comercio en rango es común. |

| IPP frío (título y núcleo a continuación) |

Los rendimientos tienden a caer. |

El dólar tiende a debilitarse. |

Las acciones a menudo reciben ofertas. |

El oro a menudo resulta beneficioso. |

No hay dos días de inflación iguales, pero la primera reacción suele seguir la misma lógica: las sorpresas inflacionarias cambian la trayectoria esperada de la política.

Advertencia clave:

Si los mercados están fuertemente posicionados en una dirección antes de la impresión, incluso un pequeño error puede desencadenar una reacción violenta, ya que los operadores se ven obligados a deshacer sus posiciones.

Niveles clave a tener en cuenta después de la impresión

A continuación, se presenta un conjunto de zonas de referencia fáciles de usar para operadores que utilizan indicadores líquidos. Estas no son predicciones, sino puntos de control prácticos donde el movimiento de precios se acelera o se ralentiza con frecuencia.

| Indicador de mercado |

Referencia actual |

Primera zona de resistencia |

Primera área de soporte |

| SPY (ETF del S&P 500) |

~694 |

700 (psicológico) |

685 (zona de swing reciente) |

| UUP (fondo alcista del índice del dólar) |

~26,59 |

26.70 |

26.50 |

| TLT (ETF de bonos del Tesoro a más de 20 años) |

~87,62 |

88.00 |

87.00 |

Conclusión clave

Si el PPI está más caliente y los rendimientos suben, TLT es el primer lugar a observar para ver una ruptura direccional clara.

Si el IPP se enfría y el dólar cae, el UUP suele mostrar ese cambio rápidamente. Si las tasas caen debido a un dato negativo, el SPY podría intentar superar la resistencia de los números redondos.

¿Qué hay que tener en cuenta después del informe del índice de precios al productor de EE.UU. de hoy?

1) Revisiones

Los datos del IPP pueden revisarse hasta cuatro meses después de su publicación inicial.

Esto significa que una tendencia inflacionaria "limpia" puede volverse menos limpia más adelante, y la Fed lo notará.

2) La reacción de la Fed

Con la política ya pausada y la Fed dependiendo abiertamente de los datos, las cifras de inflación tienen un peso extra.

3) El IPP se evaluará en función del PCE, no de los titulares del IPC

El indicador de inflación preferido de la Fed es el PCE, y el mercado traducirá inmediatamente el resultado de hoy en "lo que podría significar para el PCE de los servicios".

Preguntas frecuentes

1. ¿A qué hora es el informe del IPP de EE.UU. hoy?

El informe del IPP de EE. UU. de diciembre de 2025 está programado para las 8:30 a. m. (hora del Este de EE. UU.) del viernes 30 de enero de 2026.

2. ¿Qué espera el mercado para el IPP hoy?

El consenso espera que el IPP general se sitúe en 0,2% m/m y 2,7% a/a, y el IPP básico en 0,3% m/m y 2,9% a/a para diciembre.

3. ¿Qué número importa más, el IPP principal o el IPP básico?

El IPP básico suele ser más significativo para los precios del mercado porque excluye la volatilidad de los alimentos y la energía, que pueden fluctuar marcadamente de un mes a otro.

Conclusión

En conclusión, el informe del índice de precios al productor de EE. UU. de hoy no es solo una actualización rutinaria de la inflación. Es una prueba directa de si la inflación subyacente se está enfriando con la suficiente rapidez como para respaldar futuros recortes de tasas tras la pausa de la Fed en enero.

Si está planificando en función de la volatilidad macroeconómica, concéntrese en la preparación más que en la predicción.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.