取引

EBCについて

公開日: 2026-01-30

米国PPI報告が本日、2026年1月30日(金曜日)に発表される。この発表は、市場がインフレの持続可能性に関するあらゆるシグナルに敏感になっている時期に行われる。

連邦準備制度理事会(FRB)は2026年1月28日に政策金利を据え置き、フェデラルファンド金利の誘導目標レンジを3.50%~3.75%に据え置いた。今後の政策変更は、事前に定められた経路ではなく、今後のデータに基づいて決定されることを示唆した。こうした状況下で、今日の米国PPI報告は、パイプライン段階の物価圧力を測り、今後の金融政策の行方を占う重要な材料となる。

同時に、リスク選好は静まっているわけではない。投資家は最新のマクロ経済データやニュースの見出しに応じて「成長楽観論」と「政策不安論」の間で揺れ動き、米国株は過去最高値に近づいている。

| 位置 | 現地時間 |

|---|---|

| ニューヨーク(ET) | 午前8時30分 |

| ロンドン(GMT) | 午後1時30分 |

| 東京(JPT) |

午後10時30分 |

労働統計局は本日午前8時30分(東部標準時)に2025年12月の生産者物価指数を発表する。

重要な注意点として、昨年10月・11月の連邦政府閉鎖の影響でデータ収集が遅れ、発表スケジュールが変更されていることが挙げられる。

| 測定 | 予報 | 前の |

|---|---|---|

| ヘッドラインPPI(前月比) | 0.2% | 0.2% |

| ヘッドラインPPI(前年比) | 2.7% | 3.0% |

| コアPPI(月/月) | 0.3% | 0.0% |

| コアPPI(前年比) | 2.9% | 3.0% |

これは、主要指標の堅調な推移と、コア指標の月次ペースの堅調さを示している。コア指標が予想を上回る場合、市場は通常、それをより持続的なインフレシグナルと捉える。

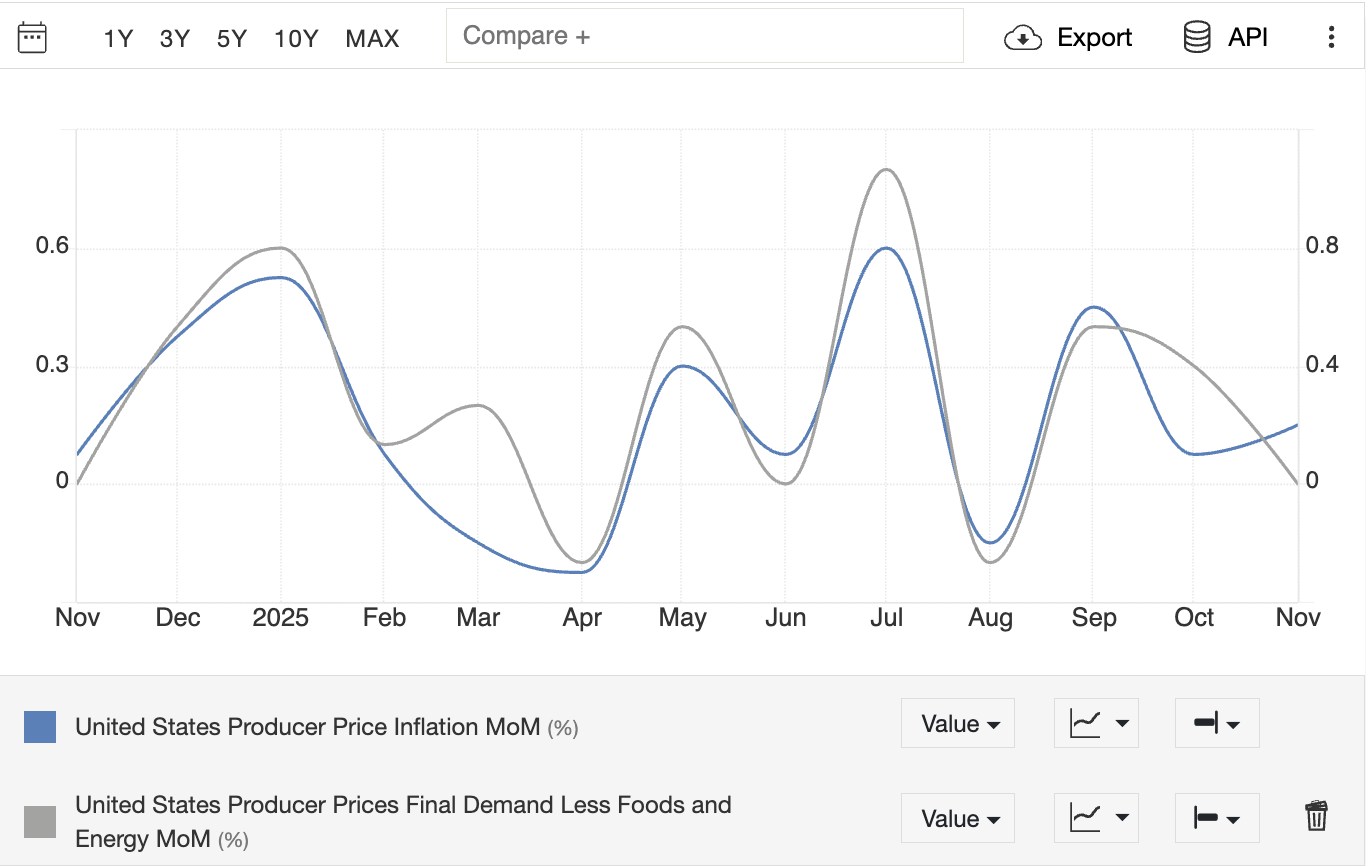

最新の公式生産者物価指数(PPI)報告(2025年11月)によると、最終需要物価は前月比0.2%上昇し、うち財は0.9%上昇、サービスは横ばいでした。12ヶ月ベースでは、最終需要物価は3.0%上昇した。

2 つの詳細が際立っていた。

最終需要エネルギーは4.6%増加し、ガソリン価格は10.5%上昇した。

BLSは、最終需要貿易サービス部門のマージンが0.8%低下したことを指摘した。これは、生産者物価指数(PPI)がコモディティ価格のインフレだけを反映しているわけではないことを改めて示している。サプライチェーン全体のマージン動向も捉えている。

BLSはまた、「食品、エネルギー、貿易サービスを除く最終需要」が前月比0.2%増、前年比3.5%増と、FRBを慎重にさせる「根深い」圧力が続いていることを示したと強調した。

市場の最初の反応は、データがコンセンサスと比較して過熱しているか冷淡かを判断することだ。次に、圧力がどこに現れているかに注目する。なぜなら、それがインフレが消費者物価に波及するかどうかを左右するからだ。

エネルギー関連価格が予想以上に上昇した場合、市場は一時的な要因と見なしやすい一方で、インフレ心理や物流コストへの波及リスクには注意が必要だ。問題は、エネルギーが依然としてインフレ心理に急速に影響を与える可能性があることであり、特に輸送・物流コストに影響を及ぼす場合、その影響は顕著である。

生産者物価指数(PPI)における貿易サービスは、卸売業者と小売業者のマージンの変化を測る指標だ。マージンの縮小はディスインフレ要因として働くが、持続すると企業部門の収益圧迫を示すシグナルにもなり得る。

11 月の報告書における貿易マージンの低下は、今日再び監視すべき事項についての貴重な参考資料となる。

PCEインフレはFRBの反応機能の中心となるため、一部のPPIカテゴリーは、最終的に政策期待にとって最も重要なインフレ状況を形作るのに役立つ。

BEA は、市場ベースの PCE 構成要素は詳細な CPI または PPI 指標を使用してデフレートされると説明しており、BLS は、PCE のヘルスケア構成要素をデフレートするためにヘルスケア PPI が使用されていると指摘している。

そのため、トレーダーは次のような点に注意を払う必要がある。

ヘルスケア関連サービスの価格。

運送および倉庫保管サービスの価格。

金融およびポートフォリオ管理関連サービスの価格。

シナリオマップ:生産者物価指数(PPI)レポートに対する市場の反応

| 結果と予測 | 金利の反応の可能性 | 米ドルの反応の可能性 | 株式市場の反応の可能性 | 金の反応の可能性 |

|---|---|---|---|---|

| ホットPPI(上記の見出しとコア) | 利回りは上昇する傾向にある | USDは上昇傾向にある | 株価は最初は下落することが多いだ | 金は柔らかくなることが多い |

| 熱い核、柔らかい見出し | 利回りはまだ上昇する可能性がある | USDは堅調となる可能性がある | トレーダーが「粘り強さ」について議論しているため、まちまち | 下げるために混ぜる |

| インラインPPI | より小さな動き | より小さな動き | 焦点は収益とリスクムードに移る | レンジ取引が一般的 |

| クールなPPI(見出しとコア部分) | 利回りは下がる傾向にある | USDは軟化する傾向にある | 株は入札を受けることが多い | 金はしばしば利益をもたらす |

インフレの動向はどの日も全く同じではないが、最初の反応は通常同じ論理に従う。つまり、予想外のインフレにより、予想される政策の方向性が変わる。

発表前に市場が一方向に大きくポジションを取っている場合、わずかなミスでもトレーダーがポジションを解消せざるを得なくなり、激しい反応を引き起こす可能性がある。

以下に、流動性プロキシを用いたトレーダー向けの参照ゾーンを記載する。これらは予測ではなく、価格変動が頻繁に加速または減速する実用的なチェックポイントだ。

| 市場プロキシ | 現在の参照 | 最初の抵抗帯 | 最初の支持帯 |

|---|---|---|---|

| SPY (S&P 500 ETF) | 約694 | 700(心理的) | 685(最近のスイングエリア) |

| UUP (ドル指数ブルファンド) | 約26.59 | 26.70 | 26.50 |

| TLT (20年以上の米国債ETF) | 約87.62 | 88.00 | 87.00 |

PPI が上昇し、利回りが急上昇した場合、明確な方向性のブレイクを観察する最初の場所は TLT だ。

生産者物価指数(PPI)が低迷し、ドルが下落した場合、UUPはしばしばその変化を迅速に示す。金利が低迷したまま下落した場合、SPYは丸い数字の抵抗を再び突破しようとする可能性がある。

PPIデータは最大4ヶ月間にわたって修正される可能性があり、趨勢の解釈が変わる場合がある。

つまり、「クリーンな」インフレ傾向は後々、クリーンではなくなる可能性があり、FRBはそれに気づくことになるだろう。

FRBが「データ依存」を明確にしているため、インフレデータの重みは増している。

市場は、本日の結果がFRBの目標指標であるPCE、特にサービスPCEに与える意味を即座に評価しようとする。

1. 米国PPI報告の発表はいつか?

2025年12月分のデータは、2026年1月30日(金)午前8時30分(東部時間)に発表される。

2. 市場は今日、PPI に何を期待しているか?

コンセンサス予想では、総合PPIは前月比+0.2%、前年比+2.7%。コアPPIは前月比+0.3%、前年比+2.9%と予想されている。

3. ヘッドラインPPIとコア PPI のどちらの数値がより重要だか?

変動の大きい食品・エネルギーを除くコアPPIの方が、基礎的な物価圧力を示す指標として市場では重視される傾向がある。

結論

結論として、本日発表される米国PPI報告は、単なる定期経済統計ではない。FRBが利下げを一時停止した今、供給側(パイプライン)の物価圧力が、今後の金融緩和を支持するほどに十分な減速を見せているかどうかを試す重要なデータポイントとなる。市場は、特にコア指数の動向とその内訳を通じて、インフレの持続性とFRBの次の一手に関するシナリオを再評価することになるだろう。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。