El oro y la plata no están subiendo lentamente. Están batiendo récords de tal manera que obligan a todo gestor de cartera a tomar una decisión.

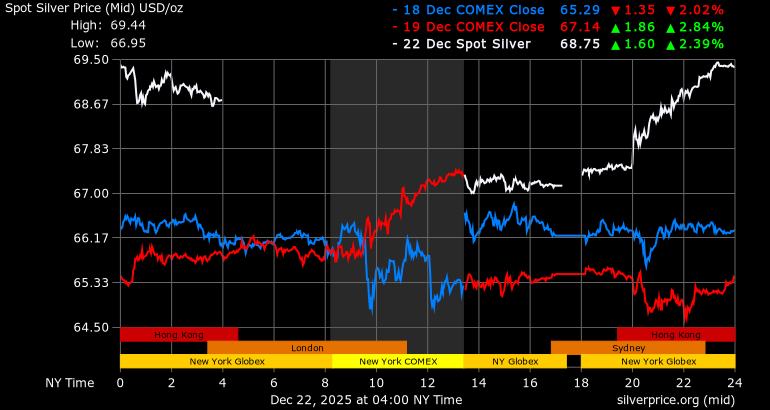

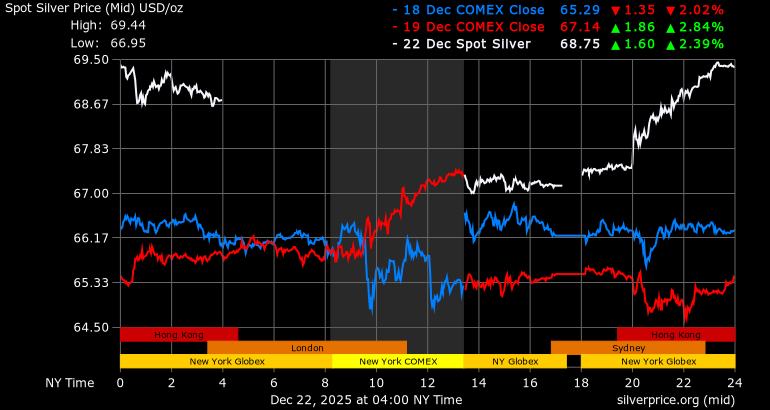

Hoy, el oro al contado cotiza a un nuevo máximo de $4,420, mientras que la plata al contado subió a un pico de $69,44, impulsada por las expectativas de nuevos recortes de tasas, un dólar más débil y una nueva ola de demanda de refugio seguro vinculada a tensiones geopolíticas y comerciales.

Este movimiento no es solo un titular de impulso. Es la revalorización simultánea de tres fuerzas en el mercado.

Una renovada apuesta por un refugio seguro,

Un camino más claro hacia una política estadounidense más flexible en 2026

Un contexto físico más ajustado para la plata que está amplificando cada impulso macro.

¿Qué pasó con los precios del oro y la plata hoy?

Datos clave del mercado (22 de diciembre de 2025):

Oro (spot): alcanzó un récord de $4,420, luego se cotizó alrededor de $4,410.

Plata (spot): alcanzó un máximo histórico cerca de $69,44.

Contexto de rendimiento: el oro ha subido aproximadamente un 67% este año, mientras que la plata ha subido aproximadamente un 138% este año.

Los catalizadores inmediatos

El posicionamiento como refugio seguro se fortaleció a medida que las tensiones geopolíticas y comerciales se mantuvieron elevadas.

Las expectativas de recortes de tasas para 2026 se reafirmaron, lo que es importante porque las tasas de política monetaria más bajas reducen el costo de oportunidad de mantener metales que no generan rendimientos.

El dólar se debilitó, lo que hizo que los metales fueran más asequibles para los tenedores no estadounidenses y respaldó los flujos de impulso.

¿Por qué la demanda de activos refugio luce diferente esta vez?

Los repuntes de los activos refugio suelen desvanecerse cuando el panorama macroeconómico se vuelve monocorde. El repunte actual es más profundo porque las condiciones financieras y la demanda estructural lo refuerzan.

1) La cobertura de riesgos vuelve a estar de moda

Cuando las noticias se vuelven erráticas, los inversores suelen priorizar la liquidez y la portabilidad, siendo los metales preciosos los más valorados.

Por lo tanto, las rupturas actuales del oro y la plata están explícitamente vinculadas a una mayor demanda de activos refugio junto con tensiones geopolíticas y comerciales.

Algunos reportajes también señalaron puntos álgidos geopolíticos específicos que generaron incertidumbre a corto plazo. Incluso si esos titulares se apaciguan, el mercado ya ha demostrado que las caídas se están considerando como oportunidades de reposición de existencias, en lugar de salidas.

2) El mercado está valorando una política más flexible, no solo una "menor inflación"

El cambio más importante es que los operadores ya no debaten si las tasas son restrictivas. Se preguntan con qué rapidez la política monetaria se volverá menos excluyente en 2026, ya que los mercados esperaban dos recortes de tasas en 2026, lo cual es coherente con un contexto macroeconómico favorable para los metales.

Una forma práctica de comprender la importancia de esto es observar la situación actual de los rendimientos. El rendimiento de los bonos estadounidenses a 10 años se situó recientemente en torno al 4,1 %, según las últimas lecturas disponibles del día de mercado, lo que mantiene la relevancia del canal de tipos para la cotización diaria de los metales.

3) El dólar ya no resiste el movimiento

El oro y la plata pueden revalorizarse junto con un dólar fuerte, pero mantener ese impulso es más difícil. Hoy en día, el dólar no ha representado ese obstáculo.

El índice del dólar estadounidense (DXY) rondaba los 98,59 el 22 de diciembre de 2025, ligeramente por debajo de sus máximos.

Un dólar más débil produce dos cosas simultáneamente:

Mejora la asequibilidad para la demanda no estadounidense.

Promueve inversiones que siguen las tendencias en materias primas, ya que el cambio de divisas ya no obstaculiza el comercio.

4) Los bancos centrales y los inversores siguen activos

El Consejo Mundial del Oro informó que las compras netas de los bancos centrales totalizaron 53 toneladas en octubre, lo que representó un fuerte aumento mes a mes.

Además, el Consejo Mundial del Oro destacó un importante interés de inversión en 2025, con entradas de ETF de +222 toneladas en el tercer trimestre de 2025, junto con una demanda constante de lingotes y monedas.

La propia historia de la plata: escasez de oferta + demanda industrial

La plata se comporta como una versión de beta alta del oro, lo cual es normal en las últimas etapas de los repuntes de los metales preciosos. La diferencia en 2025 radica en que la plata ha contado con una narrativa física de apoyo subyacente al impulso.

Es la tormenta perfecta, que incluye una fuerte demanda de inversión, un impulso especulativo y continuos déficits de oferta, con una demanda industrial vinculada a sectores como los centros de datos de IA, la energía solar y los vehículos eléctricos.

Además, la incorporación de la plata a la lista de minerales críticos de EE. UU. respaldó la fortaleza de su precio y puede dar forma a la percepción a largo plazo del suministro estratégico.

Lo que los inversores realmente están valorando ahora

La forma más sencilla de enmarcar la ruptura de hoy es separar la operación en dos capas.

Capa 1: Macrorreferenciación de precios

Los recortes de tasas esperados en 2026 respaldan los activos sin rendimiento.

Un dólar más débil elimina un viento en contra común.

Las tensiones geopolíticas y comerciales añaden una prima de seguro.

Capa 2: Microestructura del mercado

El oro se encuentra en fase de descubrimiento de precios por encima de un nivel psicológico importante ($4,400), lo que atrae sistemas de tendencia y obliga a una cobertura tardía.

La plata está reaccionando más violentamente porque ya está estirada y la volatilidad es parte del producto.

Análisis técnico del oro y la plata

| Métrica (diaria) |

Oro |

Plata |

Lo que implica |

| RSI (14) |

77.975 (Sobrecompra) |

67.38 (Comprar) |

El oro es extenso; la plata es fuerte pero menos estirada. |

| MACD (12,26) |

20.23 (Comprar) |

0,769 (Comprar) |

El impulso sigue siendo positivo en ambos mercados. |

| ADX (14) |

58.134 (Comprar) |

57.884 (Comprar) |

La fuerza de la tendencia es alta, lo que a menudo mantiene las caídas superficiales. |

| Estomacal (9,6) |

78.158 (Comprar) |

81.473 (Sobrecompra) |

Ambos están elevados; la plata está más cerca del agotamiento a corto plazo. |

| Resumen técnico |

Compra fuerte |

Compra fuerte |

El sesgo se mantiene alcista hasta que el precio rompe la estructura. |

El panorama técnico es alcista para ambos metales, aunque el oro muestra lecturas de sobrecompra en varios indicadores.

Niveles clave a tener en cuenta (centrados en puntos específicos)

Dado que el oro está alcanzando nuevos máximos, la resistencia histórica es limitada. Los operadores suelen recurrir a niveles psicológicos y zonas de retroceso.

Oro (XAUUSD)

Resistencia : $4,400 (zona récord), luego $4,430 (referencia de futuros a corto plazo).

Zonas de soporte : $4,350–$4,360 (pivote de corto plazo), luego $4,300 (área de oscilación anterior referenciada por precios recientes).

Plata (XAGUSD)

Resistencia : $69,44 (récord), luego $70 (psicológica).

Zonas de soporte : $66–$67 (región récord anterior la semana pasada), luego $65 (soporte de número redondo).

Qué ver a continuación: Los pilotos que pueden cambiar la historia

La comunicación de la Fed y la trayectoria de recortes para 2026

La tendencia del dólar estadounidense

Titulares sobre geopolítica y política comercial

Escasez de suministro de plata

Preguntas frecuentes

1) ¿El oro alcanzó hoy un máximo histórico?

Sí. El oro al contado se cotizó brevemente a un nuevo máximo de alrededor de 4.420 dólares el 22 de diciembre de 2025.

2) ¿La plata también alcanzó un máximo histórico?

Sí. La plata al contado alcanzó hoy un máximo histórico de alrededor de $69,44/oz.

3) ¿Por qué la plata superará al oro en 2025?

La plata está respaldada por la demanda de inversión y un contexto físico más ajustado, y también es más sensible a los flujos de impulso porque el mercado es más pequeño y menos líquido.

4) ¿Podríamos presenciar una toma de ganancias después de alcanzar máximos históricos?

Sí. El riesgo de toma de ganancias, especialmente con la disminución del volumen de operaciones a fin de año, persiste. Esto no pone fin a la tendencia por sí solo, pero puede generar retrocesos bruscos.

Conclusión

En conclusión, el oro superando los $4,420 y la plata alcanzando los $69,44 refleja un mercado que está pagando nuevamente por el seguro, mientras que también se inclina hacia un entorno de tasas más favorables para 2026.

A partir de aquí, la pregunta más importante no es si los récords pueden extenderse. La pregunta es si los retrocesos se compensan con compras reales. Si el oro se mantiene por encima de la zona de ruptura y el dólar se mantiene débil, la tendencia alcista puede seguir avanzando.

Si la toma de ganancias impulsada por la liquidez rompe los niveles de soporte clave, la configuración a largo plazo aún puede ser alcista, pero las entradas tardías y apalancadas probablemente serán las primeras en ser afectadas.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.