Los fondos cotizados en bolsa de IA (ETF de IA) brindan exposición diversificada a empresas que desarrollan, habilitan o aplican inteligencia artificial, ofreciendo a los inversores una forma eficiente de participar en la megatendencia de la IA.

Sin embargo, es necesaria una selección cuidadosa debido a los riesgos de concentración, valoración y deriva temática.

A continuación, el artículo analizará qué son los ETF de IA, cómo se construyen, los principales fondos y métricas de comparación, los principales riesgos y las estrategias de implementación prácticas para los inversores.

Por qué los ETF de IA son un tema de inversión

1. Factores estructurales

Crecimiento exponencial en las necesidades de creación y almacenamiento de datos.

Creciente demanda de computación de alto rendimiento, incluidas GPU y aceleradores especializados, para entrenar e implementar modelos de IA de gran tamaño.

Adopción empresarial de herramientas de IA en productividad, automatización, atención médica, fabricación y finanzas.

2. Atractivo temático

3. Flujos e intereses de los inversores

Desde 2023, los ETF temáticos de IA han estado entre los mayores receptores de entradas de fondos temáticos en los mercados estadounidenses y europeos, lo que refleja una fuerte demanda de los inversores por exposición a la IA.

El panorama de los ETF de IA: clasificación y fondos representativos

1. Clasificación de los ETF de IA

1) ETF de IA pura:

Empresas objetivo dedicadas principalmente a investigación, productos y servicios de IA.

2) ETF híbridos de tecnología/IA más amplios:

Incluir empresas centradas en IA dentro de un índice tecnológico más amplio.

3) ETF de robótica y automatización con exposición a IA:

Centrarse en la robótica y la automatización integrando la IA como elemento central.

4) ETF de IA activos:

ETF gestionados por gestores que seleccionan líderes en IA basándose en investigación fundamental.

ETF de IA representativo

| Corazón |

Nombre del fondo |

Enfoque / Índice |

Activos netos (aprox.) |

Ratio de gastos |

| Coeficiente de inteligencia artificial |

ETF de inteligencia artificial y tecnología Global X |

Índice de Inteligencia Artificial y Big Data Indxx, amplia exposición a IA y datos |

~$6.6 mil millones |

0,68% |

| BOTZ |

ETF de robótica e inteligencia artificial de Global X |

Índice temático global de robótica e inteligencia artificial Indxx, enfoque industrial en robótica e inteligencia artificial |

~$3.1 mil millones |

0,68% |

| PRETENSIOSO |

ETF de inteligencia artificial y tecnología futura de iShares |

Índice Morningstar Global Artificial Intelligence Select, IA amplia y tecnología del futuro |

~$1.9 mil millones |

0,47% |

| IVES |

ETF Dan Ives Wedbush AI Revolution |

Lista elaborada por analistas centrada en los principales beneficiarios de la IA |

Flujos de lanzamiento; gasto ~0,75% |

0,75% |

Notas:

El valor neto de los activos fluctúa diariamente; las cifras están redondeadas y son representativas de octubre de 2025. Los ratios de gastos y las descripciones de los índices son los que informa el fondo. Consulte las páginas del emisor para consultar las fichas técnicas del fondo más recientes.

Cómo se construyen los ETF de IA

1. Metodología del índice

Muchos ETF de IA siguen índices especializados que seleccionan a las empresas según sus ingresos relacionados con la IA, la actividad de sus productos (chips, nube, software de IA) o la intensidad de I+D.

Los índices propios de proveedores como Indxx y Morningstar son comunes.

2. Composición típica del sector y capitalización de mercado

Alta asignación a tecnología de la información, exposición significativa a empresas de software y semiconductores de gran capitalización, asignaciones menores a sectores industriales y discrecionales.

3. Concentración y superposición

4. Rotación y seguimiento

El caso de inversión de los ETF de IA

1. Razones para considerar los ETF de IA

Exposición diversificada al ecosistema de IA con una única operación.

Acceso a empresas de mediana capitalización de nicho y a empresas no estadounidenses que son difíciles de reunir para los inversores individuales.

Construcción de índices profesionales o gestión activa que analiza la relevancia de la IA.

2. Integración de cartera

3. Horizonte temporal

La IA es un tema estructural plurianual; se recomienda un horizonte de más de cinco años para abordar la volatilidad y los ciclos de productos.

Principales riesgos y mitigantes

1. Riesgos principales

Riesgo de valoración:

Muchas empresas de IA cotizan a múltiplos elevados, lo que refleja altas expectativas de crecimiento.

Riesgo de concentración:

Los fondos pueden estar fuertemente ponderados en unas pocas empresas de gran capitalización.

Deriva temática:

Las reglas del índice pueden cambiar, ampliando la exposición de los fondos más allá de la IA.

Riesgo regulatorio/geopolítico:

Los controles de exportación, las reglas de privacidad y las propuestas de gobernanza de la IA pueden afectar partes de la cadena de valor de la IA.

Obsolescencia tecnológica:

La innovación rápida puede desplazar a los líderes actuales.

2. Mitigantes

Seleccione fondos con metodología transparente y amplia diversificación.

Limite el tamaño de asignación de la cartera y reequilibre periódicamente.

Considere combinar ETF de IA pasivos con fondos activos para capturar oportunidades únicas y al mismo tiempo gestionar la concentración.

Evaluación y selección de un ETF de IA: lista de verificación práctica

Criterios a considerar:

Ratio de gastos:

Generalmente es preferible un valor más bajo, pero hay que tenerlo en cuenta en relación con la calidad del índice y la gestión activa.

AUM y liquidez:

Un AUM suficiente y un volumen diario reducen el error de seguimiento y los costos de oferta y demanda.

Participaciones y concentración:

Número de participaciones, ponderación entre las 10 principales, desglose por sectores.

Metodología del índice:

¿Captura la verdadera exposición a la IA? ¿Son transparentes las normas de inclusión y exclusión?

Métricas de rendimiento:

Rendimientos de múltiples períodos, volatilidad, beta frente al índice de referencia.

Consideraciones sobre domicilio/impuestos:

EE.UU. vs. UCITS o cotizaciones locales.

Reputación del gerente:

Experiencia con ETFs temáticos y robustez operativa.

Costos adicionales:

Diferencial entre oferta y demanda, seguimiento de la diferencia, ineficiencias fiscales.

Métricas clave para evaluar los ETF de IA

| Criterio |

Por qué es importante |

Buen umbral |

| Ratio de gastos |

Reduce las devoluciones |

<0,6% preferido para pasivo; <0,8% razonable para temas de nicho |

| AUM |

Liquidez y longevidad de los fondos |

Se considera más saludable una inversión de más de 500 millones de dólares; se prefiere una inversión de más de 1.000 millones de dólares |

| Peso top-10 |

Riesgo de concentración |

<50% preferible |

| Volumen de negocios |

Costos comerciales y carga impositiva |

Es mejor tener una menor rotación |

| Transparencia del índice |

Comprender las tenencias |

Metodología clara disponible públicamente |

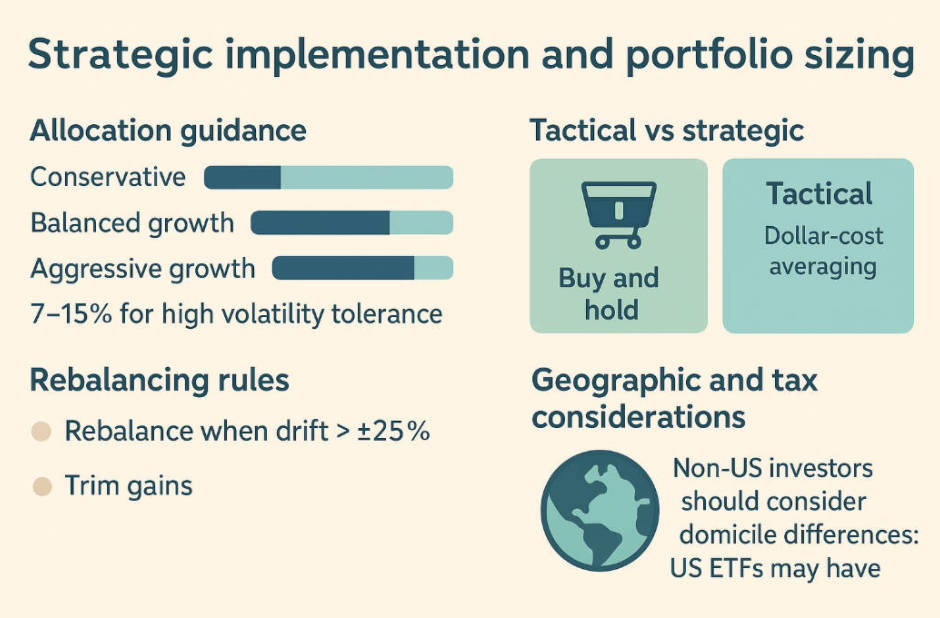

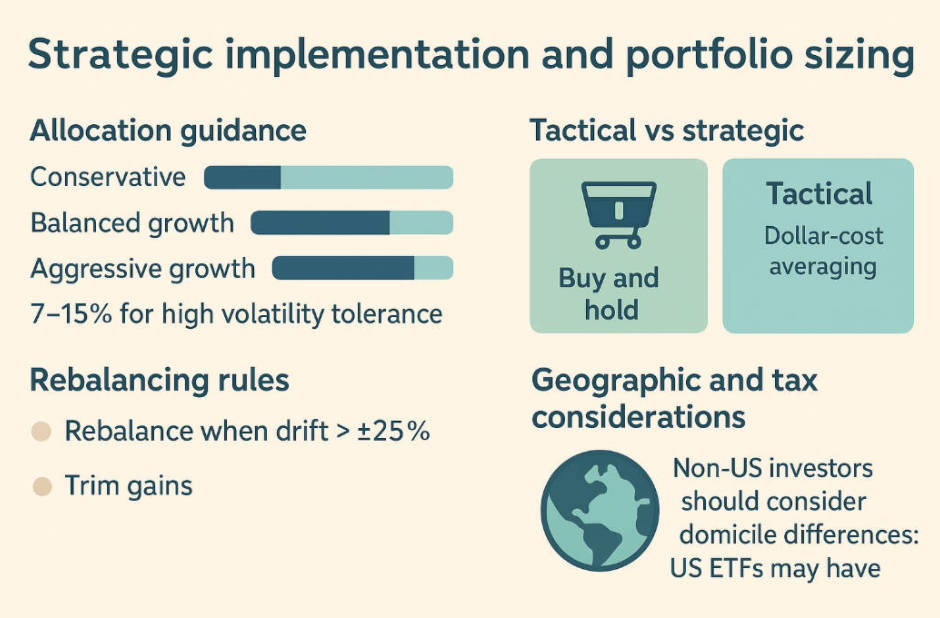

Implementación estratégica y dimensionamiento de la cartera

Orientación sobre la asignación

Conservador: 0–3% en asignación de satélites de alto crecimiento

Crecimiento equilibrado: 3–7%

Crecimiento agresivo: 7–15% para una alta tolerancia a la volatilidad

Táctico vs estratégico

Estratégico: Comprar y mantener con revisión periódica

Táctico: utilice el promedio del costo en dólares para evitar una mala sincronización durante valoraciones altas

Reglas de reequilibrio

Reequilibrar cuando las asignaciones superen los umbrales elegidos (por ejemplo, ±25%)

Utilice el reequilibrio para recortar ganancias y gestionar el riesgo

Consideraciones geográficas y fiscales

Los inversores no estadounidenses deben tener en cuenta las diferencias de domicilio: los ETF estadounidenses pueden tener diferentes implicancias en materia de información fiscal y retención en comparación con los UCITS o los ETF locales.

9. Estudios de casos y tendencias recientes

Instantánea de rendimiento

Varios ETF temáticos de IA superaron a muchos fondos temáticos en los últimos 18 a 36 meses, impulsados por los retornos de los fabricantes de chips y los operadores de la nube.

Nuevos participantes y productos activos

Los nuevos lanzamientos, incluidos los ETF con marcas de analistas, amplían las opciones pero requieren una diligencia debida cuidadosa.

Flujos de inversores

Los ETF de IA han experimentado fuertes entradas temáticas, lo que pone de relieve el interés sostenido de los inversores.

Perspectivas de los ETF de IA

1. Catalizadores de corto a mediano plazo

2. Desarrollos regulatorios

3. Valoración y amplitud

Próximos pasos prácticos para un inversor

Define tu objetivo: crecimiento, diversificación o exposición temática concentrada

Utilice la lista de verificación de la Sección 7 para seleccionar los ETF

Revisar las hojas informativas y tenencias del emisor

Decidir la asignación y el enfoque: compras a tanto alzado o compras por etapas

Implementar controles de riesgo: límites de tamaño de posición, reequilibrio y reevaluación periódica

Preguntas frecuentes

P1: ¿Qué es un ETF de IA?

Un fondo cotizado en bolsa que ofrece exposición a empresas involucradas en IA, desde chips e infraestructura hasta software y aplicaciones de IA.

P2: ¿Qué métricas son las más importantes?

Ratio de gastos, AUM/liquidez, metodología del índice, concentración de tenencias e implicaciones domiciliarias/fiscales.

P3: ¿Son riesgosos los ETF de IA?

Sí, conllevan riesgos de valoración, concentración y temáticos. Considérelos como asignaciones satélite.

P4: ¿Qué porcentaje de mi cartera debería estar en ETF de IA?

Normalmente entre el 1% y el 3% para posiciones tácticas o hasta aproximadamente el 10% para inversores agresivos.

P5: ¿Los ETF de IA solo incluyen empresas estadounidenses?

No, muchos incluyen participaciones globales. Consulte el desglose regional en la ficha técnica del fondo.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.