การลงทุนมีความไม่แน่นอน เราแทบไม่รู้เลยว่าเศรษฐกิจจะเป็นอย่างไรในเดือนหน้า ยิ่งไปกว่านั้น การคาดการณ์ปีหน้าแทบเป็นไปไม่ได้ ความไม่แน่นอนนี้เป็นแรงบันดาลใจให้ Ray Dalio ผู้ก่อตั้ง Bridgewater Associates ออกแบบพอร์ตลงทุนที่สามารถ “ทนต่อ” ทุกสภาพเศรษฐกิจได้

เพื่อให้เข้าใจตรงกัน Ray Dalio ไม่ได้ขาย “เคล็ดลับหุ้น” สิ่งที่เขาเสนอคือวิธีมองความเสี่ยง เพื่อให้คุณไม่เจ๊งเมื่อโลกเปลี่ยนแปลง พอร์ต All Weather และกรอบ Risk Parity คือหัวใจของแนวคิดนี้ และในโลกปี 2025 ที่มีหนี้สูง หุ้นมีราคาสูง และทองคำอยู่เหนือ 4,000 ดอลลาร์ แนวทางนี้กลับมาเป็นที่สนใจอีกครั้ง

หากคุณละทิ้งความลึกลับ กลยุทธ์ของเรย์ ดาลิโอจะสรุปได้เป็นแนวคิดง่ายๆ ไม่กี่ข้อ ได้แก่ การสร้างสมดุลความเสี่ยงในสภาพแวดล้อมทางเศรษฐกิจ สร้างกระแสผลตอบแทนที่ไม่สัมพันธ์กัน 10-15 กระแส และยอมรับว่าคุณไม่รู้อนาคต ส่วนที่เหลือเป็นเพียงรายละเอียดการนำไปปฏิบัติ

Ray Dalio กำลังพยายามแก้ปัญหาอะไร?

Ray Dalio ก่อตั้ง Bridgewater Associates ในปี 1975 และพัฒนามันให้กลายเป็นหนึ่งในกองทุนเฮดจ์ฟันด์ที่ใหญ่ที่สุดในโลก มีชื่อเสียงด้านงานวิจัยเศรษฐกิจมหภาคและกลยุทธ์เชิงระบบ

จนถึงต้นทศวรรษ 1990 เขากำลังมองหาวิธีสร้างรายได้ให้ครอบครัวที่ไม่ต้องพึ่งพาการคาดการณ์ว่าตลาดหมีหรือกระทิงครั้งต่อไปจะเกิดขึ้นเมื่อใด นั่นนำไปสู่แนวคิด:

All Weather: พอร์ตลงทุนที่ออกแบบมาเพื่อรับมือกับทุก “ฤดูกาลทางเศรษฐกิจ”

Risk Parity: แนวทางที่สมดุลความเสี่ยงระหว่างสินทรัพย์แต่ละประเภท แทนการแบ่งเงินลงทุนแบบตรง ๆ

พอร์ตแบบดั้งเดิม 60/40 มักถูกครอบงำโดยความเสี่ยงจากหุ้น: ความผันผวนประมาณ 90% มาจากหุ้น ทั้ง ๆ ที่มีเงินลงทุนเพียง 60% ในหุ้น Dalio มองว่านั่นไม่ใช่การกระจายความเสี่ยง แต่เป็นหุ้นที่มีตราสารหนี้เป็นแค่ส่วนเสริม

แนวคิดหลักเบื้องหลังกลยุทธ์ของ Ray Dalio คืออะไร?

1) “สี่ฤดูกาล” ทางเศรษฐกิจ

Dalio เริ่มจากกริดเศรษฐกิจมหภาคพื้นฐาน:

ซึ่งทำให้เกิดสี่สภาพเศรษฐกิจ:

การเติบโตเพิ่มขึ้น เงินเฟ้ออยู่ต่ำหรือคงที่ (บูมแบบคลาสสิก)

การเติบโตลดลง เงินเฟ้อต่ำ (เศรษฐกิจถดถอย/กลัวเงินฝืด)

เงินเฟ้อเพิ่มขึ้น การเติบโตยังดี (เศรษฐกิจร้อนเกิน/การกระตุ้นเศรษฐกิจ)

การเติบโตลดลง เงินเฟ้อสูง (stagflation)

ไม่มีสินทรัพย์เดียวที่ทำผลงานได้ดีในทุกสภาพเศรษฐกิจ แนวคิดของ All Weather คือการถือสินทรัพย์หลากหลายชนิดให้มีตัวที่ทำงานได้ในแต่ละช่อง เช่น สินทรัพย์เติบโต (growth assets), การป้องกันเงินฝืด (deflation hedges) และการป้องกันเงินเฟ้อ (inflation hedges)

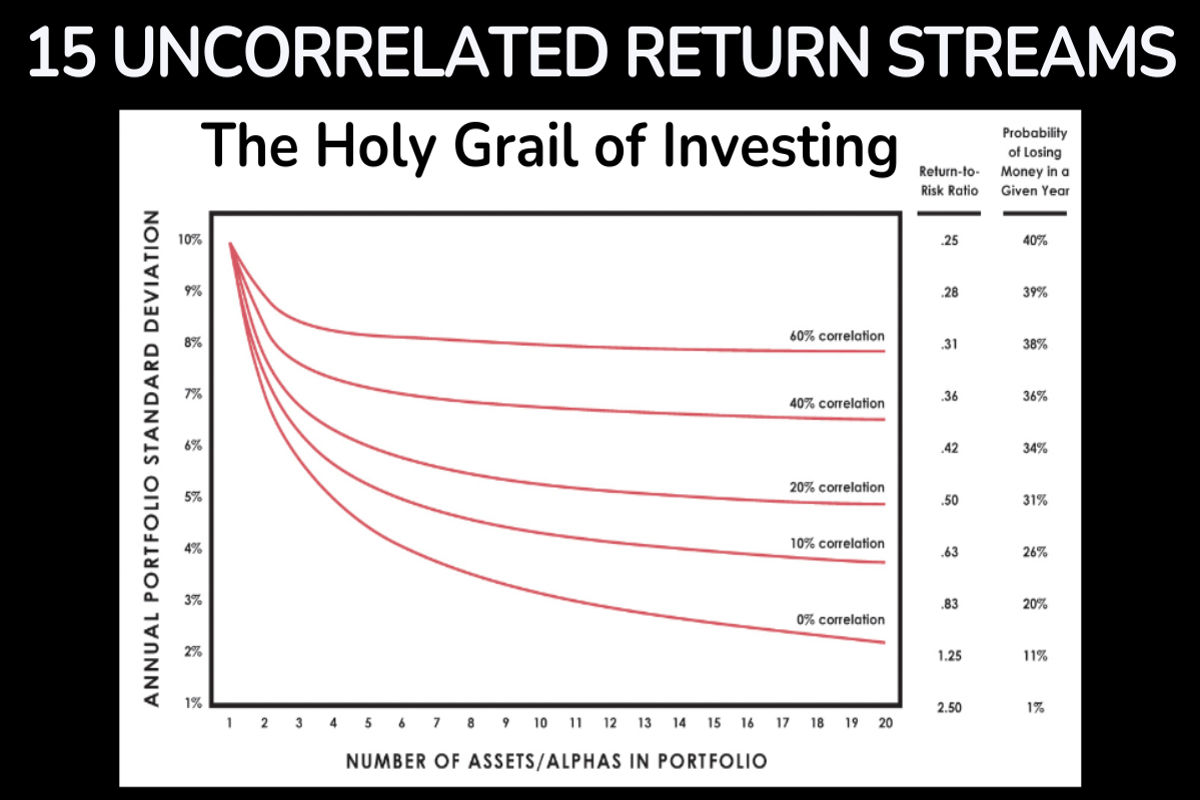

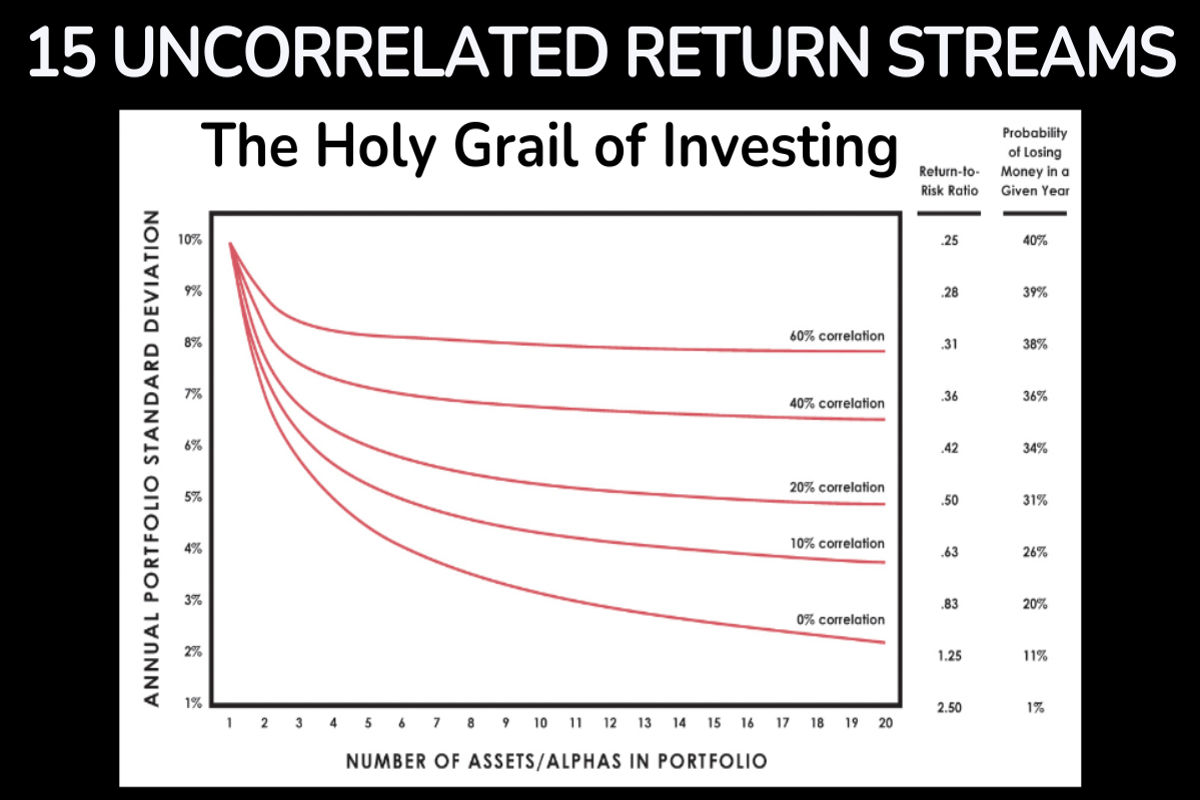

2) “Holy Grail”: 10–15 แหล่งผลตอบแทนที่ไม่สัมพันธ์กัน

อีกเสาหลักของ Dalio คือสิ่งที่เรียกว่า “Holy Grail ของการลงทุน”

“คำขวัญการลงทุนของผมคือมีแหล่งผลตอบแทนที่ดี 15 แหล่งที่ไม่สัมพันธ์กัน และสมดุลความเสี่ยง… ผมสามารถรักษาผลตอบแทนเท่ากับการลงทุนใด ๆ หนึ่งแหล่งได้ พร้อมลดความเสี่ยงลงถึง 80%”

ตรรกะนั้นตรงไปตรงมา:

หากคุณรวม 10–15 แหล่งผลตอบแทนที่ไม่สัมพันธ์กันในระดับพอเหมาะ และสมดุลความเสี่ยงของแต่ละแหล่ง

คุณจะได้ผลตอบแทนใกล้ค่าเฉลี่ยของทุกแหล่ง พร้อมกับความผันผวนลดลงอย่างมากและการลดลงของพอร์ต (drawdown) ที่น้อยลง

สำหรับเขา กลยุทธ์ All Weather หรือ Risk Parity สะท้อนแนวคิดนี้โดยการกระจายการลงทุนข้าม beta ทางเศรษฐกิจหลัก ๆ เช่น หุ้น ตราสารหนี้ การป้องกันเงินเฟ้อ และสินค้าโภคภัณฑ์

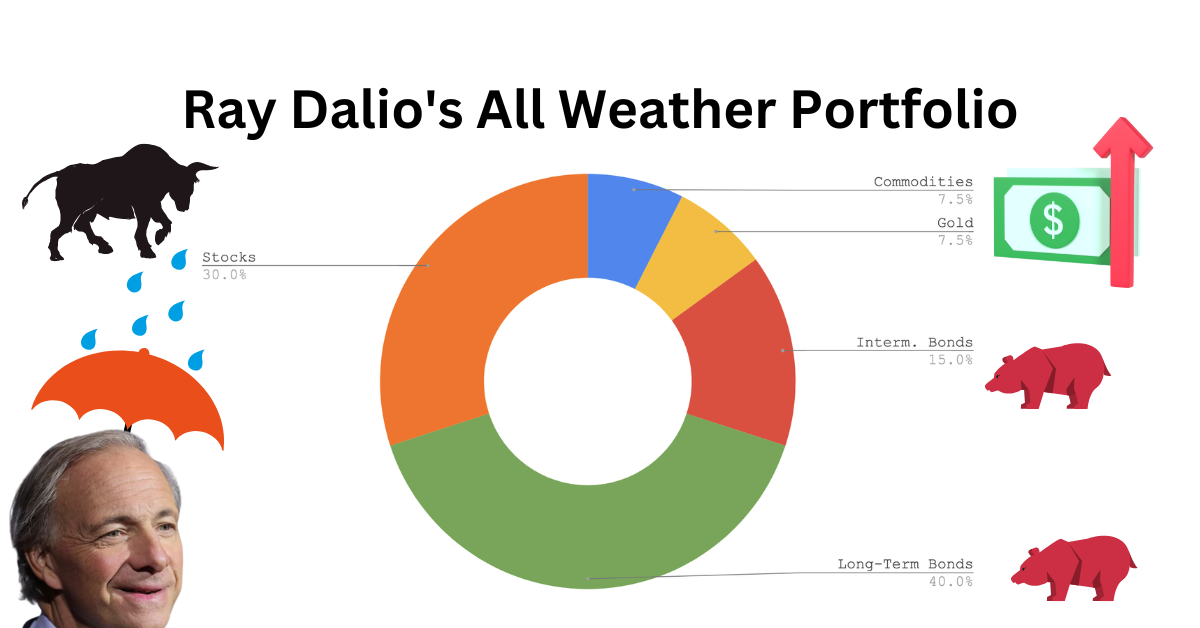

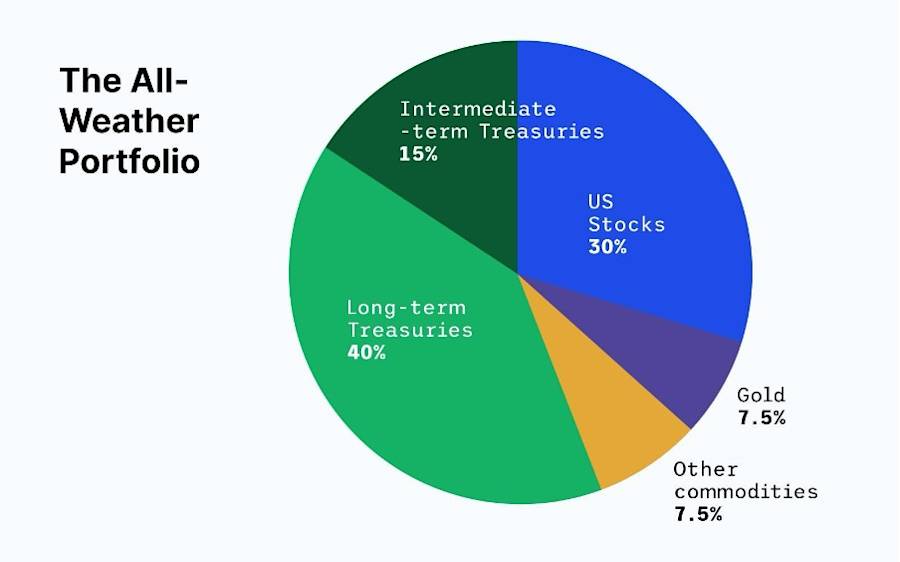

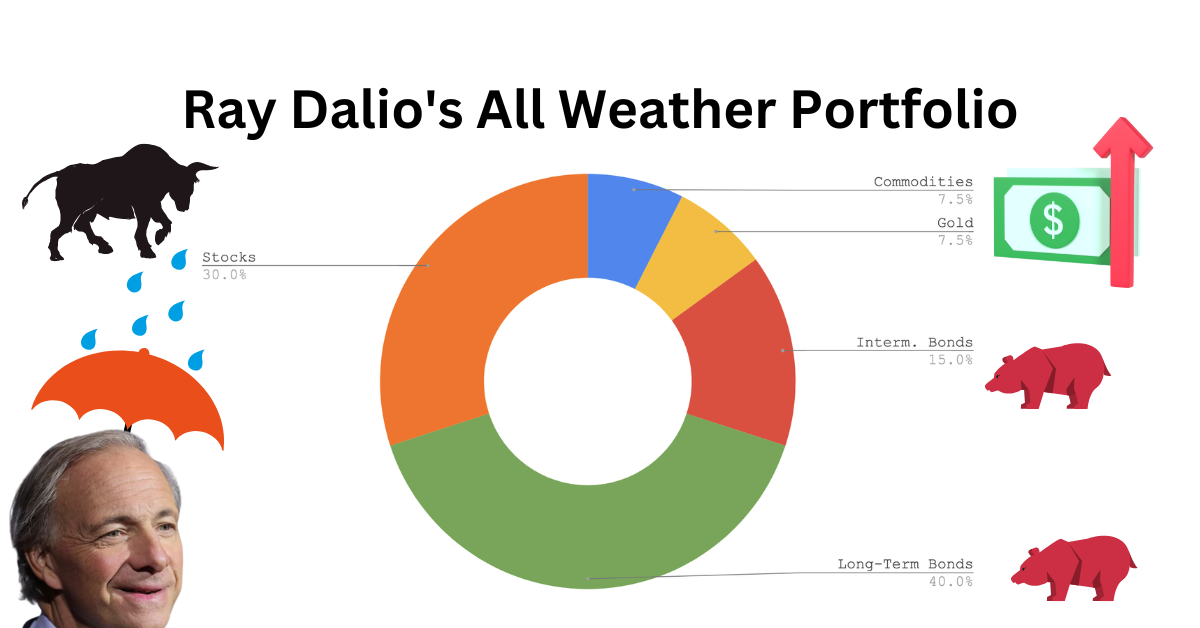

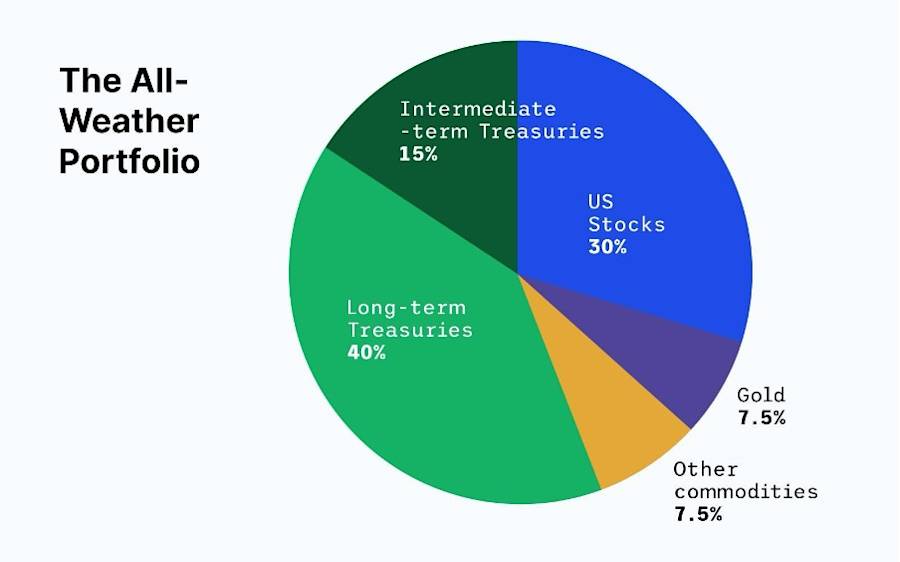

พอร์ต All Weather แบบคลาสสิกคืออะไร?

Bridgewater ไม่เคยเผยสูตรลงทุนสำหรับรายย่อยอย่างเป็นทางการ แต่หลายแหล่งข่าวและสัมภาษณ์ชี้ไปที่สูตรประมาณการที่ใช้กันอย่างแพร่หลาย

นี่ไม่ใช่การสุ่ม:

ตราสารหนี้ (Bonds) มีสัดส่วนสำคัญ เพราะความผันผวนต่ำกว่าหุ้น ในกรอบ Risk Parity การถือสินทรัพย์ความผันผวนต่ำมากกว่าปกติจำเป็นเพื่อสมดุลความเสี่ยงของพอร์ต

ทองคำและสินค้าโภคภัณฑ์ (Gold & Commodities) ป้องกันความเสี่ยงจากเงินเฟ้อพุ่งสูงและค่าเงินอ่อนลง ซึ่ง Dalio กังวลมากขึ้นในช่วงกลางทศวรรษ 2020s

หุ้น (Equities) มักถูกจำกัดประมาณ 30% ของพอร์ต เพื่อให้พอร์ตไม่พึ่งพาสินทรัพย์เพียงประเภทเดียวเกินไป

การทดสอบย้อนหลัง (Backtests) แสดงให้เห็นว่าการผสมพอร์ตแบบนี้ให้การลดลงของพอร์ต (drawdown) ต่ำกว่าพอร์ตแบบ 60/40 แต่แลกกับโอกาสทำกำไรในช่วงตลาดกระทิงหุ้นร้อนแรงที่น้อยลงเล็กน้อย

วิธีการจัดสัดส่วนแต่ละประเภทสินทรัพย์ให้สอดคล้องกับ “สี่ฤดูกาล” ทางเศรษฐกิจของ Dalio

หุ้น (30%): ทำกำไรจากการเติบโตที่เพิ่มขึ้น อัตราเงินเฟ้อที่ลดลง ได้รับผลกระทบจากภาวะเศรษฐกิจถดถอยและภาวะเงินเฟ้อที่รุนแรง

พันธบัตรระยะยาว (40%): โดดเด่นในสภาวะเศรษฐกิจถดถอยและอัตราเงินเฟ้อ เมื่ออัตราผลตอบแทนพันธบัตรลดลง พันธบัตรเหล่านี้มักขาดทุนหนักในช่วงที่อัตราดอกเบี้ยผันผวนอย่างรวดเร็ว เช่น ปี 2022

พันธบัตรระดับกลาง (15%): ลดความอ่อนไหวของพอร์ตโฟลิโอต่อการเปลี่ยนแปลงอัตราดอกเบี้ยครั้งใหญ่ ช่วยให้การดำเนินการราบรื่นขึ้น

ทองคำ (7.5%): โดยทั่วไปแล้ว ทองคำมักจะทำผลงานได้ดีในช่วงวิกฤตและช่วงตกต่ำ ดาลิโอเห็นว่าทองคำเป็นเครื่องป้องกัน "ความเสี่ยงต่อการเกิดอาการหัวใจวาย" ในระบบการเงินของสหรัฐฯ ที่มีหนี้สินล้นพ้นตัว

สินค้าโภคภัณฑ์ (7.5%): ได้รับประโยชน์เมื่ออัตราเงินเฟ้อพุ่งสูงและสินทรัพย์จริงมีราคาสูงขึ้น

สรุปง่าย ๆ: คุณไม่ควรลงทุนเต็มทั้งหมดในแนวคิดเศรษฐกิจแบบใดแบบหนึ่งเพียงอย่างเดียว

Risk Parity คืออะไรและมันสอดคล้องกับกลยุทธ์อย่างไร?

Risk Parity คือวิธีสร้างพอร์ตลงทุนให้แต่ละประเภทสินทรัพย์มีส่วนร่วมในความเสี่ยงประมาณเท่ากัน โดยมักวัดจากความผันผวน แทนที่จะจัดพอร์ตแบบ 60% หุ้น 40% ตราสารหนี้แล้วเรียกว่า “สมดุล”

ในทางปฏิบัติ หมายความว่า:

กองทุน All Weather ซึ่งเป็นเรือธงของ Bridgewater เปิดตัวในช่วงกลางทศวรรษ 1990 ถือเป็นต้นแบบของความเสี่ยงที่เท่าเทียมกันในระดับสถาบัน

60/40 เทียบกับความเสี่ยงที่เท่าเทียมกัน?

ในทางแนวคิด ความแตกต่างมีดังนี้:

| คุณสมบัติ |

พอร์ตคลาสสิก 60/40 |

Risk Parity / สไตล์ All Weather |

| การจัดสรรเงินทุน |

หุ้น 60% พันธบัตร 40% (โดยทั่วไป) |

หุ้น 30%, พันธบัตร 55%, การป้องกันความเสี่ยงจากเงินเฟ้อ 15% |

| ความเข้มข้นของความเสี่ยง |

~90% ของความเสี่ยงจากหุ้น |

ความเสี่ยงกระจายอย่างเท่าเทียมกันมากขึ้นในแต่ละสินทรัพย์ |

| การใช้เลเวอเรจ |

โดยปกติต่ำ / ไม่มี |

มักใช้เลเวอเรจเพื่อขยายสินทรัพย์ที่มีปริมาณการซื้อขายต่ำ |

| จุดอ่อนหลัก |

ตลาดหุ้นหมี |

การเทขายหุ้น และ พันธบัตรอย่างรวดเร็วและสัมพันธ์กัน (เช่น ปี 2022) |

| วัตถุประสงค์ |

ทำผลตอบแทนเหนือหุ้น พร้อมการลดแรงกระแทกบางส่วน |

การกลับมาที่ราบรื่นยิ่งขึ้น "ทุกสภาพอากาศ" พร้อมการถอนเงินที่น้อยลง |

งานวิจัยกลยุทธ์กองทุนเฮดจ์ฟันด์ชี้ว่า ค่าธรรมเนียมสูงและการใช้เลเวอเรจมักทำให้ผลตอบแทนที่เกิดจริงต่ำกว่าพอร์ตดัชนี 60/40 ต้นทุนต่ำในระยะยาว โดยเฉพาะเมื่อกระแสตลาดกระทิงตราสารหนี้หมดลง

แต่ตรรกะพื้นฐานของการสมดุลความเสี่ยง ไม่ให้สินทรัพย์ใดครอบงำพอร์ตนั้นถือว่ามีเหตุผล

Dalio กำลังปรับแนวคิดนี้ในยุคการซื้อขายสมัยใหม่อย่างไร?

Dalio ตอนนี้ไม่ได้ดูแล Bridgewater ทุกวัน แต่เขายังคงมีส่วนร่วมอย่างมากในวงสนทนาสาธารณะ และคำกล่าวล่าสุดของเขาสอดคล้องอย่างลงตัวกับแนวทาง All Weather

1) "15 แหล่งผลตอบแทนไม่สัมพันธ์กัน พร้อมสมดุลความเสี่ยง"

ในการสัมภาษณ์และโพสต์ในปี 2024–2025 เขายังคงพูดประโยคเดิมๆ ซ้ำแล้วซ้ำเล่า:

"5 กระแสผลตอบแทนที่ดีที่ไม่สัมพันธ์กัน ความเสี่ยงสมดุล... ฉันจะไม่ลดผลตอบแทน แต่ฉันสามารถลดความเสี่ยงได้มากถึง 80%"

ซึ่งเป็นคำย่อของแนวคิดว่า:

หยุดเดิมพันฟาร์มกับธีมเดียว (เทคโนโลยีของสหรัฐฯ พันธบัตรระยะยาว ประเทศเดียว)

สร้างการเดิมพันแบบปานกลางที่แตกต่างกันหลายแบบโดยที่ความเสี่ยงไม่เปลี่ยนแปลงไปพร้อมกัน

สร้างสมดุลความเสี่ยง (สไตล์ All Weather) แทนที่จะใช้เพียงน้ำหนักเงินเท่าๆ กัน

2) ทองคำ: ตอนนี้จัดสัดส่วนชัดเจน 10–15% ของพอร์ต

ในปี 2025 เขาให้คำแนะนำเกี่ยวกับทองคำชัดเจนมากขึ้นดังนี้:

แนะนำให้จัดสรรเงิน 10–15% ให้กับทองคำอย่างสม่ำเสมอ หรือการผสมผสานระหว่างทองคำและบิตคอยน์ เพื่อป้องกันการลดค่าเงินเฟียตที่เกิดจากหนี้

ตลาดสหรัฐฯ มีความเสี่ยงที่จะเกิด "ภาวะหัวใจวาย" เนื่องจากหนี้สินที่พุ่งสูงขึ้นและต้นทุนดอกเบี้ยที่สูงขึ้นซึ่ง "ทำให้ระบบอุดตันเหมือนคราบพลัค"

เน้นย้ำว่าทองคำไม่มีความเสี่ยงจากคู่สัญญาและสามารถรักษามูลค่าไว้ได้ในช่วงที่มีเงินเฟ้อและวิกฤตทางการเงิน

โดยพื้นฐานแล้ว นี่เป็นแนวคิด All Weather เวอร์ชันที่ชัดเจนยิ่งขึ้น: สินทรัพย์ถาวรเป็นเครื่องป้องกันความเสี่ยงจากการใช้จ่ายเกินตัวและการคลัง

3) ความระมัดระวังต่อพันธบัตรรัฐบาลและการเดิมพันหุ้นเพียว ๆ

ล่าสุดเขายังได้:

เตือนว่าพันธบัตรรัฐบาลที่เน้นการซื้อระยะยาวนั้นไม่ใช่ "สถานที่ปลอดภัย" เท่าไร เมื่อรัฐบาลถูกบังคับให้พิมพ์เงินเพื่อชำระหนี้

อธิบายการเลือกหุ้นเก็งกำไรว่าเป็นเกมผลรวมเป็นศูนย์ในระยะนี้ของรอบ โดยกระตุ้นให้นักลงทุนหลีกเลี่ยงการไล่ตามชื่อหุ้นที่ร้อนแรง และให้ถือพันธบัตรรัฐบาลและตัวกระจายความเสี่ยงที่ได้รับการคุ้มครองจากเงินเฟ้อแทน

อีกครั้ง นี่สอดคล้องกับแนวทาง risk-parity / All Weather ที่เน้นสินทรัพย์จริงและพันธบัตรเชื่อมเงินเฟ้อ แทนการพึ่งพาพันธบัตรทั่วไปและหุ้นสหรัฐเพียงอย่างเดียว

4) กองทุน ETF Wew All Weather (ALLW)

ในเดือนมีนาคม 2025 State Street และ Bridgewater เปิดตัว SPDR Bridgewater All Weather ETF (สัญลักษณ์: ALLW) ซึ่งนำแนวคิดเชิงสถาบันของ Dalio มาอยู่ในรูปแบบกองทุนจดทะเบียน

การจัดสัดส่วนคร่าว ๆ ปัจจุบัน:

และใช้เลเวอเรจประมาณ 1.8 เท่าผ่านสัญญาซื้อขายล่วงหน้า ดังนั้นเงินทุก 1 ดอลลาร์ในกองทุนจึงให้ผลตอบแทนจากตลาดเกือบ 2 ดอลลาร์ ต้นทุนอยู่ที่ประมาณ 0.85% ต่อปี ซึ่งสูงกว่ากองทุน ETF ดัชนีมาตรฐาน แต่ต่ำกว่ากองทุนเฮดจ์ฟันด์อย่างเห็นได้ชัด

กลยุทธ์ของ Bridgewater แสดงให้เห็นถึงความเชื่อมั่นอย่างต่อเนื่องในกรอบการทำงานหลัก All Weather/risk-parity โดยมีการปรับเปลี่ยนที่เน้นการป้องกันเงินเฟ้อที่มากขึ้นเหนือความเสี่ยงในระยะเวลาที่กำหนดอย่างแท้จริง

กลยุทธ์ของ Ray Dalio เหมาะกับคุณหรือไม่?

เหมาะกับผู้ที่:

ให้ความสำคัญกับการหลีกเลี่ยงการถอนเงินครั้งใหญ่มากกว่าการเอาชนะ S&P ทุกปี

เชื่อว่าเราอยู่ในระบอบมหภาคที่มีความผันผวนมากขึ้น (หนี้สิน ภูมิรัฐศาสตร์ อัตราเงินเฟ้อ ทั้งหมดพร้อมๆ กัน)

รู้สึกสบายใจกับพอร์ตโฟลิโอที่อาจล่าช้าในช่วงตลาดหุ้นกระทิงที่ผันผวน แต่จะทนทานได้ดีกว่าในช่วงที่มีแรงกดดัน

ไม่เหมาะกับผู้ที่:

ต้องการเพิ่มผลตอบแทนจากส่วนของผู้ถือหุ้นในระยะยาวให้สูงสุดและไม่สนใจความผันผวนครั้งใหญ่

ไม่สามารถหรือไม่ต้องการถือสินค้าโภคภัณฑ์ ทองคำ หรือพันธบัตรต่างประเทศ ด้วยเหตุผลด้านกฎระเบียบ/ภาษี

มีการซื้อขายแบบแอคทีฟมาก All Weather มีไว้เป็นแกนหลักเชิงกลยุทธ์ในระยะยาว ไม่ใช่การซื้อขายในระยะสั้น

คำถามที่พบบ่อย

1. พอร์ต All-Weather ของ Ray Dalio คืออะไร?

เป็นการจัดพอร์ตแบบหลากหลายสินทรัพย์ ประกอบด้วยหุ้น, พันธบัตรระยะยาวและระยะกลาง, ทองคำ และสินค้าโภคภัณฑ์ โดยมีเป้าหมายเพื่อให้ผลตอบแทนราบรื่นในทุกสภาวะเศรษฐกิจ

2. Risk Parity เพิ่งทำผลงานแย่ใช่ไหม?

ใช่ กองทุน risk-parity เจอความท้าทายในปี 2022 เมื่อหุ้นและพันธบัตรปรับตัวลดลงพร้อมกัน และอัตราผลตอบแทนพันธบัตรพุ่งจากระดับต่ำมาก

3. กลยุทธ์ของ Ray Dalio จะป้องกันการล่มสลายของตลาดได้แน่นอนหรือไม่?

ไม่มีพอร์ตใดที่ปลอดภัย 100% All Weather และ risk-parity ถูกออกแบบมาเพื่อลดการขาดทุนใหญ่และทำให้ผลตอบแทนราบรื่นขึ้นไม่ใช่เพื่อลดความเสี่ยงจนเป็นศูนย์

บทสรุป

โดยสรุปแล้ว กลยุทธ์ของ Ray Dalio ไม่ได้เกี่ยวกับการจำสูตรตายตัว 30/40/15/7.5/7.5 แต่เกี่ยวกับวิธีคิดเรื่องความเสี่ยง มากกว่า

สมมติว่าคุณไม่รู้อนาคต กระจายการลงทุนไปในหลายสถานการณ์เศรษฐกิจที่แตกต่างกัน ให้มั่นใจว่าไม่มีสินทรัพย์หรือเรื่องใดเรื่องเดียวที่จะทำให้พอร์ตของคุณเสียหาย จัดสมดุลความเสี่ยง ไม่ใช่แค่จัดสัดส่วนเงินทุน

ในโลกที่มีหนี้สหรัฐพุ่งสูง ราคาทองคำแตะระดับสูงสุด และกลยุทธ์ 60/40 ถูกทำลายจากการปรับอัตราดอกเบี้ย วิธีคิดแบบนี้จึงมีความเกี่ยวข้องและสำคัญมากกว่าที่เคย

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ