การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-09-10

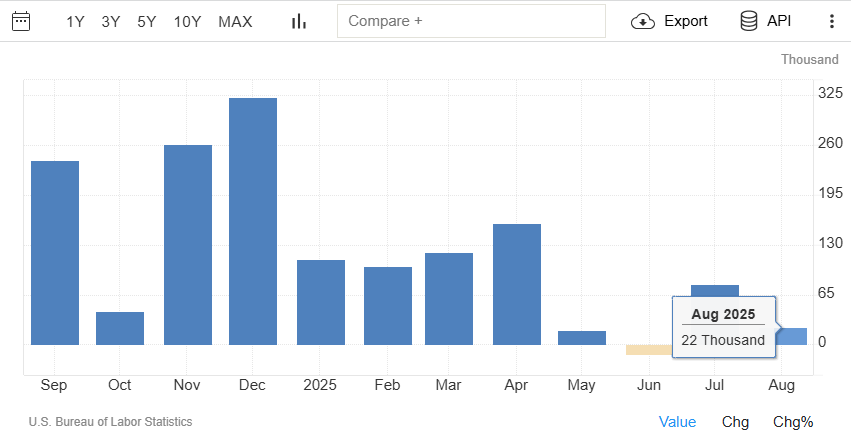

ในช่วง 6 เดือนข้างหน้า ตลาดหุ้นมีแนวโน้มที่จะฟื้นตัวมากกว่าที่จะทรุดตัวเข้าสู่ภาวะถดถอยรุนแรง อย่างไรก็ตาม เส้นทางข้างหน้ายังเต็มไปด้วยความผันผวน ณ เดือนสิงหาคม 2025 การจ้างงานเพิ่มขึ้นเพียง 22,000 ตำแหน่ง อัตราการว่างงานอยู่ที่ 4.3% และมีการปรับแก้ตัวเลขย้อนหลังซึ่งตัดตำแหน่งงานเกือบหนึ่งล้านตำแหน่งออกจากการนับก่อนหน้า

ในขณะเดียวกัน หุ้นที่ได้แรงหนุนจากบริษัทเทคโนโลยีขนาดใหญ่และกลุ่มที่ได้รับประโยชน์จาก AI ได้ทำสถิติสูงสุดใหม่ โดยนักวิเคราะห์ได้ปรับเพิ่มคาดการณ์กำไรต่อหุ้น (EPS) มุมมองเชิงบวกนี้ดำรงอยู่เคียงคู่กับความเสี่ยง เช่น ตลาดแรงงานที่อ่อนตัวลง กิจกรรมการผลิตที่หดตัว ความไม่แน่นอนทางการเมือง และแรงกดดันจากการชะลอตัวของเศรษฐกิจโลก

กล่าวโดยสรุป ความน่าจะเป็นยังคงเอียงไปทางการเติบโตต่อเนื่องแม้จะมีความผันผวนสูง การชะลอตัวแบบตื้น (การเติบโตที่ชะลอลง) มีความเป็นไปได้มากกว่าการถดถอยที่รุนแรงและฉับพลัน แต่สิ่งที่ควรจับตาอย่างใกล้ชิดคือข้อมูลการจ้างงาน สัญญาณจากธนาคารกลางสหรัฐฯ (Fed) และเงื่อนไขด้านสินเชื่อ

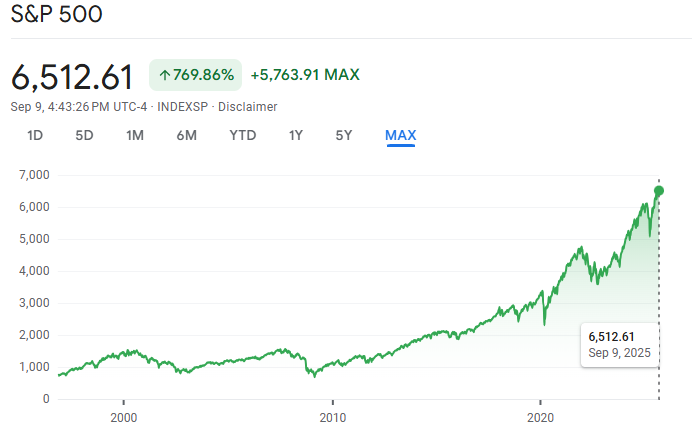

1) S&P 500:

ดัชนี S&P 500 ทำจุดสูงสุดใหม่ เนื่องจากคาดการณ์การลดดอกเบี้ยของ Fed และกำไรที่แข็งแกร่งจากบริษัทใหญ่ที่ได้รับประโยชน์จาก AI

2) ตลาดแรงงาน:

ณ เดือนสิงหาคม 2025 การจ้างงานนอกภาคเกษตรของสหรัฐฯ เพิ่มขึ้นเพียง 22,000 ตำแหน่ง โดยอัตราการว่างงานอยู่ที่ 4.3% บ่งชี้ถึงการเติบโตของงานที่อ่อนตัวลงอย่างมีนัยสำคัญ

ในขณะเดียวกัน การปรับแก้ตัวเลขย้อนหลังพบว่ามีตำแหน่งงานน้อยลงประมาณ 911,000 ตำแหน่งจนถึงมีนาคม 2025 ซึ่งเป็นการปรับลดอย่างมีนัยสำคัญต่อภาพรวมตลาดแรงงาน

3) คาดการณ์ EPS ของนักวิเคราะห์:

วอลล์สตรีทปรับเพิ่มประมาณการกำไรต่อหุ้น (EPS) ไตรมาส 3 ของ S&P 500 เพียงเล็กน้อย (+0.5%) สะท้อนความคาดหวังกำไรของบริษัทที่แข็งแรงขึ้นเล็กน้อย

4) เส้นอัตราผลตอบแทนและเครดิต:

เส้นกราฟของผลตอบแทนพันธบัตรรัฐบาลมีความผันผวน เนื่องจากตลาดถกเถียงกันว่าสัญญาณการกลับด้านของเส้นกราฟจะยังคงอยู่หรือไม่ หลังจากการปรับตัวเลขย้อนหลังและเหตุการณ์ทางการเมือง

บางส่วนปรับตัวสูงขึ้นในช่วงหลังจากการเคลื่อนไหวของผลตอบแทนระยะยาว ความเสี่ยงด้านนโยบายและการเมืองยังเพิ่มผลตอบแทนระยะยาว

5) ภาคการผลิต:

ดัชนี PMI ภาคการผลิตของ ISM อยู่ที่ประมาณ 48.7 ถือเป็นการหดตัวเป็นเดือนที่ 6 ติดต่อกัน

| สถานการณ์ | ความน่าจะเป็น | เกิดอะไรขึ้น | ผลกระทบต่อตลาด | แนวทางนักลงทุน |

|---|---|---|---|---|

| การลดดอกเบี้ยเพื่อ Soft Landing | 40% | การจ้างงานเย็นตัวแต่ไม่ล่มสลาย, เงินเฟ้อลดลง, Fed ลดดอกเบี้ย 1–2 ครั้ง, กำไรคงที่จากแรงหนุน AI | S&P 500 ฟื้นตัว 5–15%; ผลตอบแทนลดลง; เครดิตมั่นคง | ซื้อหุ้นที่มีการเติบโต/มีคุณภาพ, เพิ่มระยะเวลา |

| ความเสี่ยงจากการเติบโตที่ชะลอตัว / ภาวะเศรษฐกิจตกต่ำแบบชะงักงัน | 35% | การผลิตอ่อนตัว, การใช้จ่ายผู้บริโภคลดลง, เงินเฟ้อติดขัดล่าช้าการลดดอกเบี้ย | ตลาดผันผวน; หุ้นทรงตัวถึงลดลงไม่เกินตัวเลขหลักเดียว | ถือหุ้นป้องกันความเสี่ยง, ทองคำ, สภาพคล่อง |

| Recession ตื้น / Risk-Off | 25% | การจ้างงานลด, อัตราการว่างงาน >5%, EPS ลดลง, เครดิตขยาย | S&P 500 ร่วง 10–25%; นักลงทุนโยกเงินไป Treasuries/ทองคำ | ลดความเสี่ยง, ซื้อพันธบัตรคุณภาพสูง, ถือเงินสด |

ทั้ง 3 สถานการณ์ข้างต้นเป็นกรอบวิเคราะห์สำหรับ 6 เดือนข้างหน้า ความน่าจะเป็นเป็นเพียงตัวอย่าง อิงจากข้อมูลปัจจุบันและราคาตลาด

ตลาดคาดว่า Fed จะเริ่มลดดอกเบี้ย ซึ่งช่วยลดอัตราส่วนลด (discount rate) และสนับสนุนมูลค่าหุ้นให้สูงขึ้น โดยเฉพาะหุ้นเติบโตระยะยาวที่เกี่ยวข้องกับ AI และการใช้งานคลาวด์

ความเคลื่อนไหวล่าสุดของตลาดสะท้อนถึงความคาดหวังนี้ พร้อมการหมุนเงินเข้าสู่หุ้นเทคโนโลยีและบริษัทใหญ่ (megacap leaders)

นักวิเคราะห์ปรับเพิ่มคาดการณ์กำไรต่อหุ้น (EPS) สำหรับไตรมาสถัดไป แม้เป็นการปรับเพิ่มเพียงเล็กน้อย ก็ช่วยสนับสนุนดัชนีที่ถูกครอบงำโดยบริษัทใหญ่ที่ได้รับประโยชน์จากการใช้จ่ายด้าน AI หากบริษัทเทคโนโลยียักษ์ใหญ่ยังรายงานผลกำไรเกินคาด ดัชนีสามารถฟื้นตัวต่อได้

แม้ว่าการผลิตจะอ่อนแอ แต่ภาคบริการยังแข็งแรง หากการใช้จ่ายของผู้บริโภคยังต่อเนื่อง หุ้นสามารถรักษาการปรับตัวขึ้นได้

หลังจากการหมุนเงินเข้าสู่หุ้นช่วงปลายปี 2024–2025 การไหลเข้าต่อเนื่อง (เช่น ETF, กองทุนบำนาญ และกองทุนธีม AI) สามารถสนับสนุนตลาด แม้มีข่าวเศรษฐกิจอ่อนแอ สร้าง “เชื้อไฟแรงขับเคลื่อน” ให้ตลาด

หากอัตราการว่างงานสูงกว่า 5% การบริโภคและตลาดที่อยู่อาศัยอาจอ่อนตัวอย่างรวดเร็ว

ดัชนี PMI ที่อ่อนตัวต่อเนื่องเป็นสัญญาณความเสี่ยงต่อการลงทุนและค่าแรง

ความไม่แน่นอนในปีเลือกตั้ง ความเสี่ยงต่อความเป็นอิสระของธนาคารกลาง หรือผลกระทบจากภาษีและอัตราแลกเปลี่ยนอาจทำให้ตลาดไม่มั่นคง

หากส่วนต่างของเครดิตขยายตัวและการปล่อยกู้เข้มงวด การชะลอตัวอาจลุกลามกลายเป็นภาวะถดถอย

แม้ว่าสหรัฐฯ จะครองหัวข่าว แต่ปัจจัยโลกยังมีผลต่อแนวโน้ม 6 เดือนข้างหน้า

ยุโรป : การเติบโตติดลบ ECB ต้องเผชิญแรงกดดันในการลดดอกเบี้ย การผลิตอ่อนแอในเยอรมนีลากให้ทั้งยูโรโซนชะลอตัว

เอเชีย : อินเดียยังคงสร้างผลกำไรสูง เป็นจุดสว่างสำหรับนักลงทุนทั่วโลก ขณะที่การชะลอตัวของจีนยังเป็นตัวแปรสำคัญ รัฐบาลต้องเฝ้าดูมาตรการกระตุ้นเศรษฐกิจอย่างใกล้ชิด

ตลาดเกิดใหม่ : ดอลลาร์สหรัฐที่อ่อนค่าอาจช่วยผ่อนคลายความกดดัน แต่ความผันผวนของราคาสินค้าโภคภัณฑ์อาจกระทบเศรษฐกิจที่พึ่งพาสินค้าเหล่านี้

หากตัวเลขการจ้างงานรายเดือนยังต่ำกว่า +50,000 ตำแหน่ง และอัตราการว่างงานสูงกว่า 4.5% ตลาดจะเริ่มสะท้อนความเสี่ยงภาวะถดถอย

หากเงินเฟ้อเร่งตัวขึ้น Fed อาจชะลอการลดดอกเบี้ย (เป็นลบต่อหุ้น) หากเงินเฟ้อเย็นตัวต่อเนื่อง การลดดอกเบี้ยมีแนวโน้มสูงขึ้น (เป็นบวกต่อหุ้น)

การหดตัวต่อเนื่อง (ต่ำกว่า 50) ในภาคบริการเป็นสัญญาณเตือน ความแข็งแกร่งของภาคบริการเป็นพื้นฐานของการเติบโต

การกลับตัวของผลตอบแทน การคงอยู่ และการขยายตัวของส่วนต่างเครดิตมักเป็นสัญญาณของภาวะถดถอยที่จะเกิดขึ้น ติดตาม 2s10s, 3m–10y, และ HY spreads

ความระมัดระวังที่เพิ่มขึ้นในการแนะแนวทางหรือการชะลอการซื้อหุ้นคืน อาจบ่งบอกถึงการคาดการณ์การเติบโตที่ช้แนวโน้มขาขึ้น (Bull Case)

1) การจัดพอร์ตแบบระมัดระวัง (เน้นรักษาเงินทุน):

เปลี่ยนไปสู่พันธบัตรคุณภาพสูง (พันธบัตรรัฐบาลระดับกลาง) เงินสด และกลุ่มป้องกันความเสี่ยง

เพิ่มระยะสั้นของพันธบัตรเพื่อล็อกอัตราดอกเบี้ยหากคาดว่าจะลด (แล้วทำ ladder)

ถือทองคำเพื่อป้องกันความเสี่ยงทางการเมืองและความผันผวนของค่าเงิน

2) การจัดสรรแบบสมดุล (นักลงทุนระยะยาวหลัก):

รักษาหุ้นหลัก (ETFs ดัชนีรวม) แต่ลดการถือหุ้นขนาดเล็กที่เก็งกำไรสูง

เพิ่มสัดส่วนในหุ้นใหญ่ AI/เทคโนโลยีที่มีงบดุลแข็งแรงและรายได้ประจำ

ถือเงินสด 5–10% สำหรับซื้อช่วงที่ตลาดผันผวน

3) การจัดสรรเชิงรุก (การเติบโตเชิงโอกาส):

ลงทุนในหุ้นผู้นำ AI/เซมิคอนดักเตอร์และหุ้นเติบโตระยะยาว หากรับความผันผวนสูงได้

ใช้กลยุทธ์ออปชัน (protective puts, collars) เพื่อจำกัดความเสี่ยงในตำแหน่งที่มีความเข้มข้น

พิจารณาการลงทุนแบบจังหวะในตลาดเกิดใหม่ หากดอลลาร์อ่อนค่าต่อเนื่อง

นักวิเคราะห์คาดแนวโน้มเป็นบวกเล็กน้อย โดยดัชนี S&P 500 ได้รับแรงสนับสนุนจากกำไรที่แข็งแกร่งของบริษัทที่ได้รับผลประโยชน์จาก AI และการคาดการณ์การลดดอกเบี้ยของ Fed

ภาวะถดถอยรุนแรงดูเหมือนไม่เกิดขึ้นใน 6 เดือนข้างหน้า แต่การชะลอตัวของการเติบโตมีความเป็นไปได้สูง

การลดดอกเบี้ยจะสนับสนุนหุ้น แต่หากเงินเฟ้อยังคงสูง อาจชะลอการลดดอกเบี้ยและกระทบต่อความเชื่อมั่นของตลาด

เทคโนโลยี/AI, สุขภาพ, และสินค้าอุปโภคบริโภคพื้นฐานคาดว่าจะมีผลการดำเนินงานโดดเด่น

ไม่ว่าช่วง 6 เดือนข้างหน้าจะเป็น Soft Landing หรือตกอยู่ในภาวะถดถอยเล็กน้อย นักลงทุนที่กระจายความเสี่ยง ป้องกันความเสี่ยง และมีวินัย จะอยู่ในตำแหน่งที่ดีที่สุด เฟสถัดไปของตลาดน่าจะถูกกำหนดโดยนโยบาย Fed ความแข็งแกร่งของแรงงาน และความยั่งยืนของกำไรจาก AI

แนวทางที่รอบคอบคือการจัดพอร์ตแบบสมดุล โดย เข้าร่วมในขาขึ้นของตลาด ในขณะเดียวกันยังคงถือสินทรัพย์ป้องกันความเสี่ยงและสินทรัพย์คุณภาพสูงเพื่อเอาตัวรอดหากเกิดการปรับฐาน

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ