取引

EBCについて

公開日: 2026-01-12

米国労働統計局(BLS)は、2025年12月分の米国消費者物価指数(CPI)を、2026年1月13日(火)午前8時30分(東部標準時)に発表する。

市場はこの米国CPIの予想発表に際し、大きな懸念と機会を抱えて臨む。問題は、2025年10月の政府機関閉鎖(シャットダウン)に伴うデータ収集の空白により前回の発表が歪められ、インフレ動向に関するニュースが例年よりも大きな「ノイズ」を抱えていることだ。

従って、12月分の報告書は、インフレ、そして金利先行きに関する次なる明確な評価ポイントとなり、市場環境を一変させる可能性を秘めている。

前述の通り、発表は2026年1月13日(火)午前8時30分(EST)だ。

| 位置 | 現地リリース時間 | 日付 |

|---|---|---|

| ニューヨーク(ET) | 午前8時30分 | 2026年1月13日(火) |

| ロンドン(GMT) | 午後1時30分 | 2026年1月13日(火) |

| フランクフルト(CET) | 午後2時30分 | 2026年1月13日(火) |

| シンガポール(UTC+8) | 午後9時30分 | 2026年1月13日(火) |

上記は、国際トレーダー向けの簡単なスケジュールの概要だ。

12月のCPI予測:市場が織り込んでいるもの

| 測定 | ストリートの「傾斜」 | ナウキャスト信号 | なぜこれが厄介なのか |

|---|---|---|---|

| 総合消費者物価指数(前月比) | 約0.2%~0.4% | 0.20% | 11 月の価格設定は例年よりも大幅なホリデー セールを捉えた可能性が高いため、12 月は価格が回復する可能性がある。 |

| コアCPI(前月比) | 約0.2%~0.4% | 0.22% | コアは避難所やサービスに敏感であり、季節の影響が 1 か月にわたって支配的になることがある。 |

| 総合CPI(前年比) | 約2.6%から2.8% | 2.57% | ベース効果と 10 月のギャップにより、「真の」傾向は依然として複雑になっている。 |

| コアCPI(前年比) | 約2.7%から2.9% | 2.64% | コアは依然として住宅およびサービスの価格設定によって引き下げられている。 |

政府閉鎖の影響により、10月・11月の計測方法に歪みが生じているため、今回の米国CPIの予想は通常よりも幅が広くなっている。多くのアナリストは、11月に前倒しされたホリデーセール割引の影響が一服した後の、12月における機械的な「反発(リバウンド)」を予想している。

議論の焦点は単純な「インフレ加速か減速か」ではなく、一時的な反発が見られるのか、それとも緩和傾向が持続しているのか、という点にある。

主な理由は二つあります。第一に、前述の政府閉鎖によるデータの歪みだ。

11月の報告では2か月分の変化が一度に示され、今月もCPIが市場の主要インフレ指標として最前線に立つことになる。

第二に、FRB(米連邦準備制度理事会)が既に利下げを開始していることが挙げられる。

米国CPIの予想を上回る高インフレが示されれば、市場は今後の利下げ幅縮小を想定せざるを得なくなる一方、予想を下回る低い数値は金融緩和期待を再燃させる可能性がある。

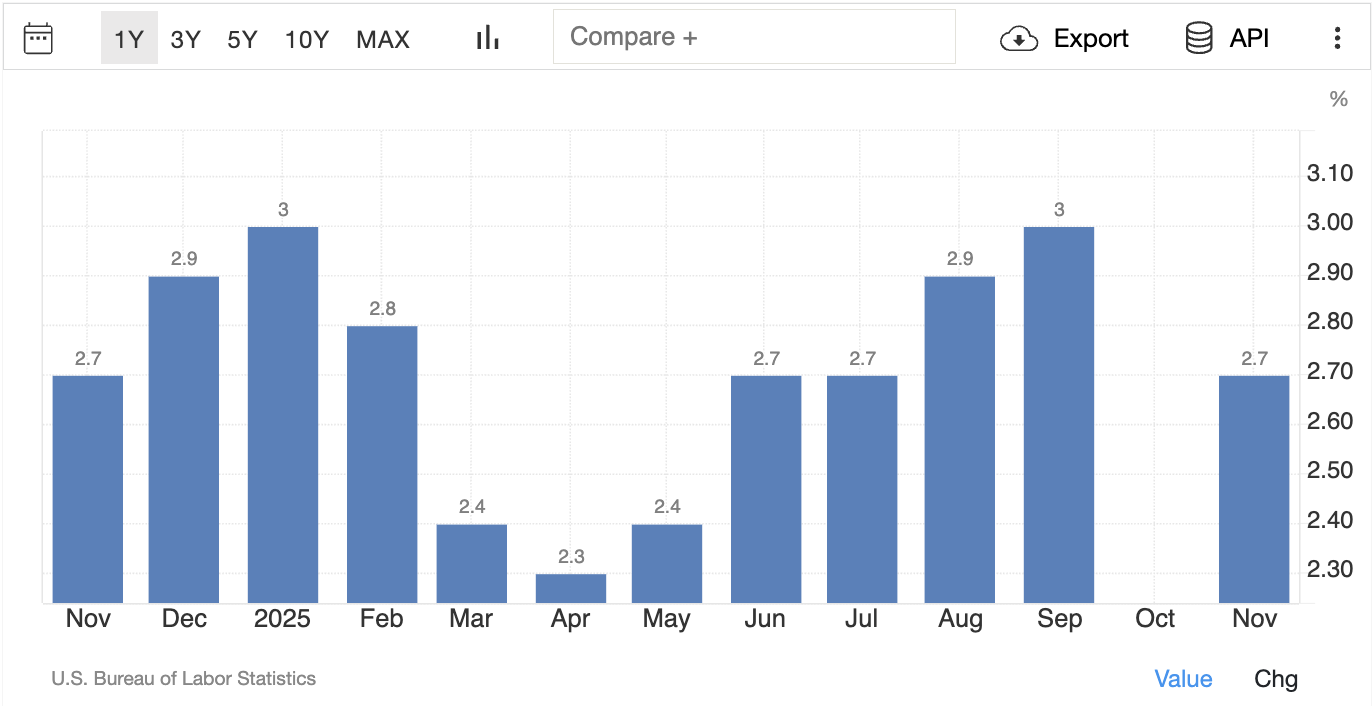

2025年11月、CPIインフレ率は表面的には弱含みに見えた。

総合CPIは前年比2.7%だった。

コアCPIは前年比2.6%となった。

政府閉鎖によって市場は歪みを生じ、市場は完全には歓迎されなかった。さらに、この緩和は政府閉鎖に伴う技術的な側面や年末商戦の割引スケジュールにも一部関連しており、10月の消費者物価指数(CPI)発表は史上初めて中止された。

住宅費は、コアインフレ圧力の最も持続的な要因の一つだ。11月の消費者物価指数(CPI)報告によると、住宅費は月間で上昇し、前年比約3.0%を維持した。

住宅価格が堅調に推移すれば、コアCPIは通常、急激に低下することは難しい。

複数のアナリストが月次報告の伸びを予想している理由の一つは、政府閉鎖によりデータ収集スケジュールが変更され、11月の特定の価格が通常よりも大幅なホリデー割引を反映した可能性が高いためだ。

例えば、ウェルズ・ファーゴは、12月に中核商品の「回収」を明確に予想している。

エネルギーは総合消費者物価指数(CPI)の変動を左右する。コア指数が安定している場合でも、ガソリンや公益事業の急激な変動が総合消費者物価指数(CPI)の変動を左右し、市場の反応を左右する可能性がある。

2025年後半のいくつかの論評や予測では、持続的なインフレ圧力と財貨生産部門における関税転嫁が関連づけられていた。

これは、関税が必ずしも直ちに消費者物価指数(CPI)に影響を与えるわけではないが、在庫レベルが調整されるとコア商品のベースラインを支えることができるため重要である。

コアCPI前月比は、食品とエネルギーを除いた指標であるため、市場が好む「明確な」シグナルだ。ナウキャスト予測では、12月のコアCPIは0.22%と予想されているが、一部の銀行の予測では0.3%台半ばに近い水準となっている。

読み方:

コア指数が0.2%近辺にあることは、インフレが鈍化しているという見方を裏付けている。

コア指数が0.4%前後ということは、市場にとって、安心して利下げできるほどインフレ圧力が強すぎることを示している。

コアCPIの前年比上昇率はより緩やかだが、ストーリーに影響を与える。現在の予想は約2.64%だが、他の予測は2%台後半となっている。

シェルターはコアCPIの「エンジンルーム」だ。BLS(労働統計局)の閉鎖の影響に関するページでは、家賃データが10月にどのように処理され、11月に再開されたかが説明されている。そのため、トレーダーはシェルターラインを注意深く監視し、安定や再び上昇の兆候を探ることになる。

サービスコストが安定している場合、財の減速にもかかわらず、インフレ率は通常目標を上回る。S&Pグローバルの来週の見通しによると、市場はデータの正確性への懸念から、11月のインフレ鈍化に慎重に対応したようだ。

12月のサービス部門の堅調な発表は、エネルギー関連の弱い発表よりも重要となるだろう。

コア商品が増加し、住宅価格が安定している場合、市場はその変化を季節変動とみなす可能性がある。

コア商品の価格が急上昇し、住宅価格も高騰し続ければ、市場は価格上昇リスクをより深刻に受け止めるだろう。

1月のインフレ関連イベントはこれだけではない。

延期されていた10月・11月のPCE物価指数(FRBがより重視する指標)が1月22日に発表予定だ。BLSは、欠落した10月のデータを補うため、9月と11月のCPIデータを平均して使用することを示唆している。

これは、CPI発表で得られた米国CPIの予想や市場の見方と、PCEの結果が一致しない場合、月内に再度の市場調整が起こるリスクがあることを意味する。

2026年1月13日(火)午前8時30分(EST)/ 日本時間同日午後10時30分だ。

コンセンサスは総合前月比+0.3%前後、コア前月比+0.3%前後。但し、幅が広く、ノイズが多いため予測は困難だ。

コアCPI前月比は通常、市場で最も動きが速い指標だ。トレーダーは、インフレ率が2%に向かっているのか、それとも再び2%から遠ざかっているのかを判断するために、この指標を活用する。

結論として、2025年12月分の米国CPI報告は、データ収集上の歪みが残る中での重要なインフレチェックとなる。

市場は緩やかな前月比上昇を予想しているが、その幅は広く、実際の数値は大きなサプライズとなる可能性がある。トレーダーは、単なるヘッドライン数値だけでなく、特に住宅とサービスコアの詳細に目を向け、一時的な反発なのか根本的なインフレ圧力の持続なのかを判断する必要がある。

この発表は、2026年年初の金融政策や市場センチメントの方向性を規定する、極めて重要なイベントとなるだろう。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。